Correction ou Continuation de la Hausse ?XAUUSD – L'or Se Déplace Latéralement, Attente des Données Économiques Clés : Correction ou Continuation de la Hausse ?

🌍 Aperçu Macro – Attente des Données CPI des États-Unis

Actuellement, l'or évolue dans un range latéral large entre les niveaux de prix 3x et 4x, en attendant les données économiques importantes de cette semaine concernant USD, GBP, AUD et EUR.

📊 Données Économiques Importantes Aujourd'hui :

Le rapport CPI des États-Unis sera publié lors de la session américaine aujourd'hui, c'est l'un des rapports les plus importants du mois.

Prévisions CPI : 0,3%, un signe positif pour l'économie américaine.

Ce rapport devrait être en ligne avec les résultats Nonfarm récents, ce qui pourrait provoquer des mouvements importants des prix lors de sa publication et potentiellement aider à régler la liquidité.

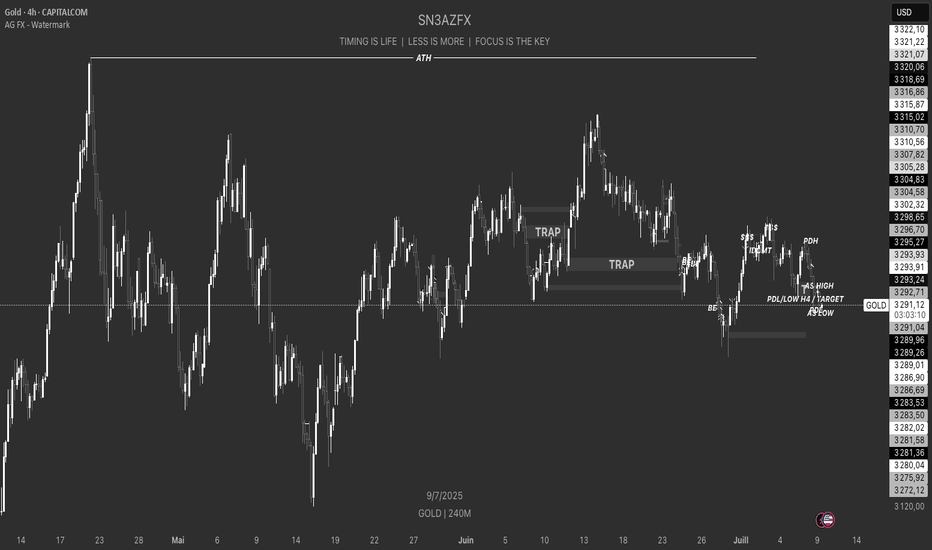

🔍 Analyse Technique – Tendance Actuelle avec des Niveaux de Résistance Clés

La tendance actuelle reste haussière, mais le mouvement sur les grands horizons temporels n’est pas encore très marqué.

Les niveaux de résistance clés se trouvent autour de 337x à 339x, où il y a une pression de vente significative.

Si le prix franchit ces niveaux, l'or pourrait trouver du support et se diriger vers 3400.

📈 Prévisions à Court Terme :

Un petit repli vers 333x est attendu, offrant une bonne opportunité d'achat.

À plus long terme, un objectif de 331x est envisageable, étant donné que la plage des prix reste assez large.

🎯 Stratégie de Trading pour Aujourd'hui

🟢 BUY ZONE :

Entrée : 3331 – 3329

SL : 3325

TP : 3335 → 3340 → 3345 → 3350 → 3360 → 3370 → ????

🔴 SELL ZONE :

Entrée : 3392 – 3394

SL : 3398

TP : 3388 → 3384 → 3380 → 3376 → 3370

⚠️ Remarques Importantes :

Surveillez les niveaux de support et de résistance pour configurer des trades Scalping adaptés à la tendance.

Placez toujours vos SL et TP correctement pour protéger votre compte, et évitez le FOMO lorsque les signaux d’entrée ne sont pas clairs.

La zone 3350-3347 est une zone clé pour rechercher une opportunité d'achat.

💬 Que pensez-vous de la direction de l'or aujourd'hui ? Va-t-il franchir la résistance ou verrons-nous une correction ? Partagez vos idées dans les commentaires et rejoignez la discussion avec d'autres traders !

👉 Si vous souhaitez recevoir plus de mises à jour quotidiennes et participer aux discussions en direct, n'oubliez pas de vous abonner et de rejoindre notre communauté ! Utilisons ensemble ces opportunités du marché.

Analysetechnique

Gold soutenu par Trump, en veille avant l’inflation US

📌 Résumé des faits marquants de l’actualité

• Les prix de l’or progressent à $3.370/oz, soutenus par la montée des tensions commerciales internationales.

• Trump annonce des tarifs de 30% sur les importations en provenance du Mexique et de l’Union européenne à partir du 1er août, sauf accord.

• Le marché redoute une nouvelle guerre commerciale mondiale, renforçant l’appétit pour les valeurs refuges.

• Les tensions russo-ukrainiennes s’intensifient : Washington envoie des armes offensives à Kyiv et menace de nouvelles sanctions contre l’énergie russe.

• Le dollar reste ferme malgré la demande de refuge, dans l’attente des données d’inflation US.

• En Chine, croissance du PIB Q2 à +5,2% (légèrement au-dessus des attentes), mais les indicateurs de juin (ventes au détail, investissements) déçoivent.

• L’indice des prix à la consommation américain (CPI) est attendu aujourd’hui avec des prévisions en hausse à 2,7% en glissement annuel (vs 2,4% précédemment).

⸻

📈 Impact attendu sur le gold + risques associés

L’or est soutenu par la combinaison d’une aversion au risque croissante (guerre commerciale + tensions géopolitiques) et d’une possible inflexion future de la Fed si l’inflation reste maîtrisée. Toutefois, un CPI supérieur aux attentes renforcerait le dollar et pourrait créer une pression baissière de court terme sur l’or.

🎯 Risques associés :

• CPI > attentes = USD plus fort = frein sur XAU

• Recul des tensions commerciales = réduction de la demande refuge

• Stabilité géopolitique = prise de profit sur l’or

⸻

🧠 Analyse fondamentale de l’or

🔹 Contexte général

Le climat économique est dominé par une forte incertitude : tensions commerciales entre les États-Unis et leurs partenaires stratégiques, tensions militaires persistantes en Europe de l’Est, et interrogations sur la trajectoire monétaire américaine. Ces facteurs renforcent l’attrait de l’or.

🌍 Facteurs géopolitiques

• Trump met la pression sur l’UE et le Mexique avec une échéance au 1er août pour éviter une taxation de 30%.

• Sur le plan militaire, Washington augmente son soutien militaire à Kyiv tout en durcissant ses positions contre la Russie.

• Ces éléments accroissent l’aversion au risque et soutiennent les actifs refuges comme l’or.

💵 Politique monétaire du dollar

• Le marché price désormais ~50 points de base de baisse d’ici décembre.

• Cependant, la solidité du marché du travail et les incertitudes liées aux tarifs retardent les anticipations d’assouplissement.

• Un CPI élevé pourrait repousser ces attentes, au profit du dollar.

📈 Comportement du marché

• Le gold montre une certaine résilience au-dessus de $3.350 malgré la fermeté du dollar.

• Les flux refuges restent solides, même si les métaux industriels (cuivre, argent) stagnent, pénalisés par les doutes sur la demande chinoise.

• Les investisseurs restent prudents en amont du CPI et du PPI.

✅ Conclusion fondamentale

Le fond reste haussier pour l’or tant que les tensions commerciales et géopolitiques s’intensifient. Le CPI US sera un catalyseur majeur à court terme. Le métal jaune reste bien orienté en tant que valeur refuge, même face à un dollar robuste.

⸻

📆 Perspective court terme et moyen terme pour le gold

🔸 Court terme : Consolidation au-dessus de $3.350 dans l’attente du CPI. Volatilité attendue aujourd’hui.

🔸 Moyen terme : Biais haussier maintenu tant que la situation commerciale et géopolitique reste tendue. Objectif potentiel $3.400 si les données macro confirment une modération de l’inflation.

⸻

🎯 Conclusion générale avec biais attendu

En résumé, le marché reste orienté vers l’or pour se protéger des risques systémiques et politiques. La session d’aujourd’hui dépendra largement du CPI US. Toute surprise baissière renforcerait le gold immédiatement. Dans un contexte de tensions commerciales persistantes, le métal jaune conserve une forte prime de sécurité.

📌 Biais attendu : haussier (bullish)

✳️ Mini-résumé : or soutenu par tensions commerciales et climat géopolitique tendu. CPI clé aujourd’hui.

⸻

🏅 Mention honorable : EURUSD & GBPUSD

📌 EURUSD

• Biais attendu : baissier

• 🔸 Court terme : Sous pression tant que le CPI US reste élevé. Risque de pullback vers 1.164–1.165.

• 🔸 Moyen terme : Encore baissier, sauf si la BCE devient plus agressive ou si Trump relâche la pression tarifaire.

📌 GBPUSD

• Biais attendu : baissier

• 🔸 Court terme : Fragilisé sous 1.3450. L’exposition du Royaume-Uni aux mesures de Trump le rend vulnérable.

• 🔸 Moyen terme : Biais baissier maintenu, possible retour vers 1.3370 si le dollar reste fort.

⸻

Merci pour la lecture. SN3AZ.

L’or soutenu par Trump et la Russie mais surveille l’IPC de près

📌 Résumé des faits marquants de l’actualité :

• Trump a annoncé une série de nouveaux droits de douane, dont 30 % sur les importations de l’UE et du Mexique, effectifs dès le 1er août.

• Il a aussi imposé 25 % sur le Japon et la Corée du Sud, 50 % sur le Brésil et sur le cuivre importé.

• L’or progresse légèrement, soutenu par la demande refuge face à l’incertitude commerciale et géopolitique.

• Axios rapporte que Trump prévoit d’envoyer des armes offensives à l’Ukraine, intensifiant les tensions avec la Russie.

• L’argent surperforme : +1,4 %, au plus haut depuis fin 2011.

• Le dollar reste solide en amont de la publication des chiffres de l’IPC mardi.

• Le cuivre profite des importations chinoises en hausse, mais corrige aux US à cause de prises de bénéfices.

⸻

📈 Impact attendu sur le gold + risques associés :

• Impact haussier par effet refuge : la guerre commerciale et les tensions militaires augmentent la demande de sécurité.

• Risques baissiers : dollar fort, réduction des spéculations sur une baisse imminente des taux de la Fed, gains récents déjà importants.

• Les chiffres de l’IPC mardi seront décisifs : si l’inflation reste élevée, cela pourrait réduire les perspectives de baisse des taux et donc freiner l’or.

⸻

🧠 Analyse fondamentale de l’or :

🔹 Contexte général

L’environnement est marqué par une recrudescence de tensions commerciales, géopolitiques et d’attentisme monétaire. Les marchés restent volatils et fragiles.

🌍 Facteurs géopolitiques

Les tensions entre Washington et ses partenaires commerciaux s’intensifient, notamment via les droits de douane. L’annonce de l’envoi d’armes à l’Ukraine ajoute une dimension militaire au risque global.

💵 Politique monétaire du dollar

Le dollar reste fort, porté par un statu quo monétaire probable de la Fed. Les dernières minutes du FOMC montrent peu d’enthousiasme pour une baisse des taux rapide, ce qui soutient le billet vert.

📈 Comportement du marché

Les métaux précieux poursuivent leur ascension, mais l’or progresse lentement en raison de la force du dollar. L’argent, en revanche, s’envole. Les opérateurs restent prudents en amont de l’IPC.

✅ Conclusion fondamentale

L’or est soutenu par les tensions commerciales et géopolitiques, mais freiné par la solidité du dollar et l’absence de catalyseur monétaire clair à court terme.

⸻

📆 Perspective court terme et moyen terme pour le gold :

🔸 Court terme :

Possibilité de poursuite vers 3.435 $ si l’IPC ressort sous les attentes ou si les tensions s’intensifient. En revanche, un IPC élevé pourrait renforcer le dollar et entraîner une correction sous 3.330 $.

🔸 Moyen terme :

Structure toujours haussière mais consolidation probable dans une large zone 3.300 $ – 3.435 $ en attendant des signaux clairs sur la Fed et la géopolitique.

⸻

🎯 Conclusion générale avec biais attendu :

Le gold reste soutenu par l’environnement géopolitique tendu et les incertitudes commerciales, mais il devra franchir la barrière du dollar pour engager une nouvelle jambe haussière significative. Le marché est dans l’attente des chiffres d’inflation.

🎯 Biais attendu : légèrement haussier tant que 3.300 $ tient, mais consolidation probable avant breakout.

📌 Mini-résumé : tensions + refuge > soutien or / dollar fort limite l’élan / IPC mardi = catalyseur clé.

⸻

Merci pour la lecture. SN3AZ.

Ethereum a 3k en attente : Le marché hésite, moi aussi👋🏽 Mes légendes,

🔍 Analyse Ethereum (ETH)

Entre poussée haussière et risque de retournement

Le marché de l’Ethereum (ETH) montre actuellement des signes marqués de volatilité, avec une action des prix oscillant autour des 2 550 USD. Deux scénarios opposés se dessinent :

📈 Un scénario haussier, porté par l’afflux de capitaux via les ETF spot, qui ont attiré plus de 270 millions de dollars cette semaine, ainsi que par les attentes positives autour de la mise à jour Pectra, prévue pour la fin de l’année 2025. Ces éléments renforcent l’optimisme des investisseurs à moyen terme.

📉 Un scénario baissier, en revanche, reste plausible, alimenté par des signaux techniques fragiles, une volatilité implicite élevée, et un environnement macroéconomique encore incertain.

👉 Cette analyse propose une lecture approfondie des deux perspectives pour anticiper les mouvements possibles d’ETH à court et moyen terme.

🚀 Scénario Haussier (70% de Probabilité)

Le scénario haussier envisage une poursuite de la tendance actuelle, avec un potentiel de hausse vers les niveaux supérieurs. Voici les points clés :

🔝 Niveaux clé : Le graphique montre un niveaux clé autour de 2 430 💲 pourrait indiquer une poursuite de la tendance haussière.

🎯 Objectif de Prix : l'objectif suivant pourrait être autour de 2 880 - 3 000 💲.

📉 Scénario Baissier (30% de Probabilité)

Le scénario baissier, moins probable selon les données actuelles,

🔻 Niveaux clé : Le graphique montre un niveaux clé autour de 2 170 - 2 190 💲. Un retracement vers ce niveau est peu probable.

🎯 Objectif de Prix : l'objectif suivant pourrait être autour de 1 900 💲

Restez à l'écoute pour des mises à jour et des analyses supplémentaires. Bon trading ! 🤝

N’hésitez pas à mettre une fusée sous l’analyse TradingView et suivez le compte si vous avez apprécié mon analyse, et me dire ce que vous en pensez !

✌🏽Bon trading et bonne semaine :)

Analyse complete XAUUSD 14–18 Juillet : Multi-TF et CatalyseursPlongeons ensemble dans une lecture détaillée de l’or, UT par UT, avec les dernières news fondamentales et géopolitiques en toile de fond.

Mon objectif : vous donner une vision claire et concrète pour repérer les zones clés et comprendre la logique sous-jacente à chaque mouvement de prix.

🔑 Points Clés

Tendance et Structure : alignement D1→M5 haussier pas de CHoCH baissier validé.

BOS & CHoCH : cassures de swings et micro-renversements a chaque temporalité.

Order Blocks (OB) : identification précise des zones institutionnelles Demand/Supply.

Fair Value Gaps (FVG) : repérage des déséquilibres que le prix cherchera a combler.

Fib Retracements : niveaux 38 %, 61 %, 78 % calibrés UT par UT.

Liquidity Runs/Hunts et Grabs : wicks et micro-moves qui chassent les stops avant impulsions.

Confluence Multi-Timeframe : l’alignement de plusieurs signaux renforce la fiabilité de l’analyse.

1. Contexte Fondamental et Macro-économique

La semaine dernière:

Mercredi 9 juillet

16h30 UTC+2 : Stocks de pétrole brut (USD) – Réel : +7,070 M vs –1,700 M prévu

20h00 UTC+2 : Minutes de la Fed (compte-rendu du FOMC)

Jeudi 10 juillet

14h30 UTC+2 : Inscriptions hebdomadaires au chômage (USD) – Réel : 227 K vs 236 K prévu

La semaine a venir:

Mardi 15 juillet - 14h30 UTC+2 :

IPC Core mensuel (USD, juin) – prévision : 0,3 % vs 0,1 % précédemment

IPC mensuel (USD, juin) – prévision : 0,3 % vs 0,1 % précédemment

IPC annuel (USD, juin) – prévision : 2,6 % vs 2,4 % précédemment

Mercredi 16 juillet

14h30 UTC+2 : Prix à la production (PPI mensuel, USD, juin) – prévision : 0,3 % vs 0,1 % précédemment

16h30 UTC+2 : Stocks de pétrole brut (USD)

Jeudi 17 juillet- 14h30 UTC+2 :

Ventes au détail principales (USD, juin) – 0,3 % vs –0,3 % précédemment

Inscriptions hebdomadaires au chômage (USD) – 234 K vs 227 K précédemment

Indice manufacturier Fed de Philadelphie (juil.) – 0,4 vs –4,0 précédemment

Ventes au détail (USD, juin) – 0,2 % vs –0,9 % précédemment

Conclusion

Les publications de la semaine dernière (stocks de pétrole et minutes de la Fed) ont déjà montré une sensibilité forte du marché aux données énergétiques et aux indices de politique monétaire.

A partir du 15 juillet l’attention se portera sur l’inflation (IPC Core, IPC global, PPI) : des chiffres supérieurs aux attentes renforceraient l’USD et pèseraient sur l’or, tandis que des données plus faibles alimenteraient un repositionnement acheteur sur le métal jaune. Enfin, les ventes au détail, l’indice Philly Fed et les inscriptions au chômage du 17 juillet feront office de catalyseurs supplémentaires pour évaluer la vigueur de l’économie américaine et ses répercussions sur l’USD et l’or.

2. Géopolitique 📌

Banques centrales : achats massifs (> 1 000 t/an) 95 % envisagent d’augmenter leurs réserves signe d’une défiance persistante envers le dollar et d’une recherche de sécurité .

Tensions US-Canada : nouveaux tarifs sur certaines importations canadiennes ont fragilisé le dollar canadien renforçant l’attrait de l’or comme valeur refuge .

3. Analyse Multi-UT

1️⃣ Journalier (D1) – Vue Macro

Tendance : haussière depuis avril, BOS haussiers nets.

CHoCH : petite correction fin juin puis rejet haussier.

Order Blocks

- Demand OB : 3100–3150 $

- Supply OB : 3450–3500 $

Fair Value Gap : 3000–3050 $ (gap haussier)

Fib Retracements (2950→3365) :

- 38 % → 3248 $

- 61 % → 3080 $

- 78 % → 3012 $

Liquidity Hunt : wick sous 3080 $ avant grosse impulsion.

Zones Premium/Discount : Discount 3080–3150 $ | Premium 3450–3500 $.

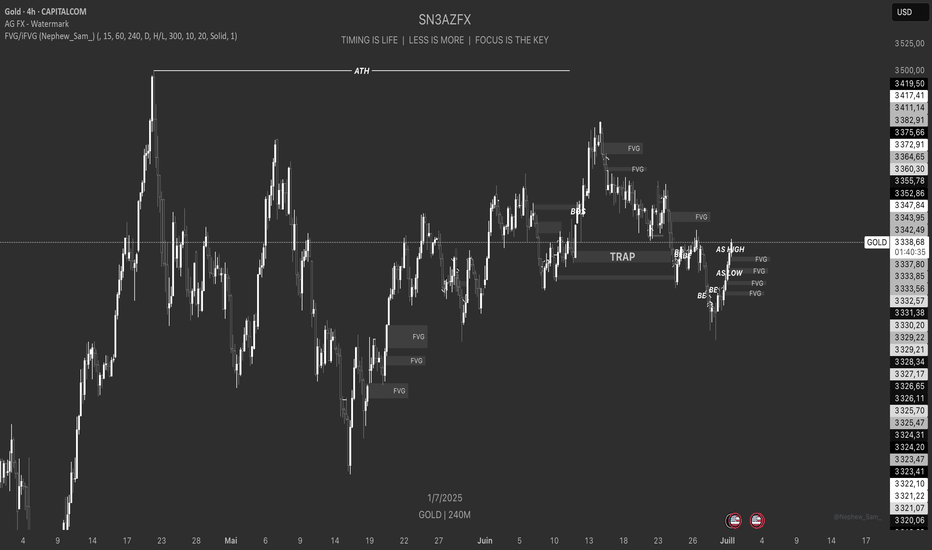

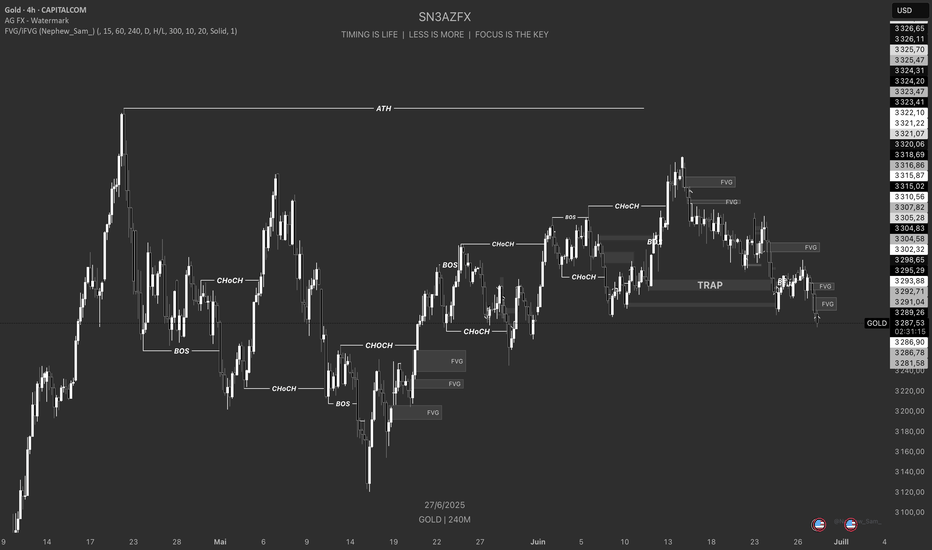

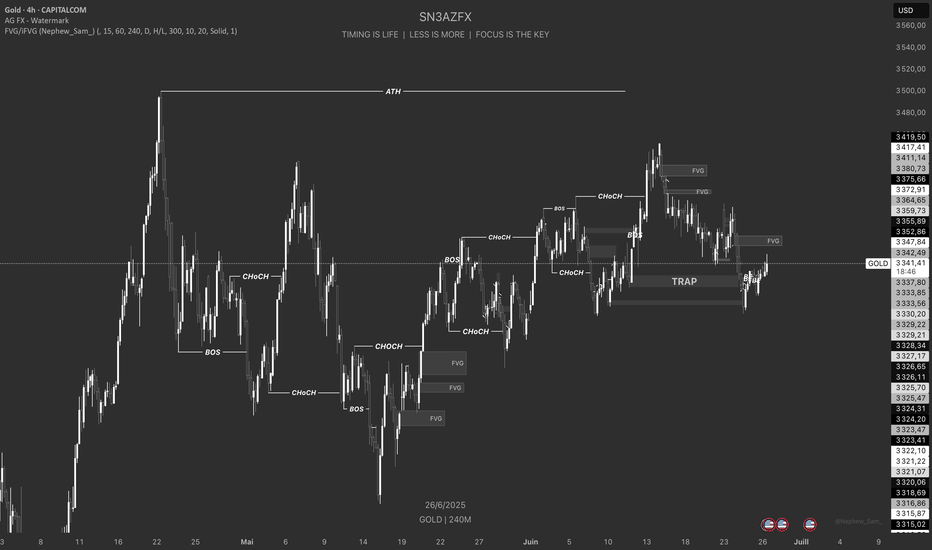

2️⃣ 4-Heures (H4) – Contexte Principal

BOS : cassure du swing high a 3358 $.

CHoCH : retracement a 3344 $ invalidé haussier.

Order Blocks

Demand OB : 3268–3287 $

Supply OB : 3378–3400 $

Fair Value Gap : 3380–3400 $ (gap baissier)

Fib Retracements (3256→3358) :

38 % → 3314 $

61 % → 3287 $

78 % → 3268 $

Liquidity Grab : wick sous 3268 $ avant rebond.

Zones Premium/Discount : Discount 3268–3287 $ | Premium 3378–3400 $.

3️⃣ 1-Heure (H1) – Contexte Intermédiaire

BOS : break of swing high a 3350 $.

CHoCH : micro-inversion a 3339 $, rejet haussier.

Order Blocks

Demand OB : 3310–3320 $

Supply OB : 3368–3380 $

Fair Value Gap : 3368–3380 $

Fib Retracements (3331→3358) :

38 % → 3350 $

61 % → 3339 $

78 % → 3331 $

Liquidity Hunt : wick sous 3331 $ avant pump.

Zones Premium/Discount : Discount 3331–3339 $ | Premium 3368–3380 $.

4️⃣ 30 Minutes (M30) – Précision

BOS : fractal high break > 3357 $.

Order Blocks

Demand OB : 3331–3339 $

Minor OB : 3346–3350 $

Fair Value Gap : 3331–3339 $ (comblé)

Fib Retracements (3331→3358) :

38 % → 3354 $

61 % → 3345 $

78 % → 3331 $

Liquidity Grab : wick sous 3331 $ avant rebond.

Zones Premium/Discount : Discount 3331–3339 $ | Premium 3346–3350 $.

5️⃣ 15 Minutes (M15) – Finesse

BOS : cassure > 3357,98 $.

Order Block : 3349,50–3353,60 $ (confluence Fib 61–78 %).

Fib Retracements (3344,19→3368,86) :

38 % → 3359,43 $

61 % → 3353,61 $

78 % → 3349,46 $

Liquidity Hunt : wick sous 3349,50 $.

Zones Premium/Discount : Discount 3349,50–3353,60 $ | Premium 3359–3368,86 $.

6️⃣ 5 Minutes (M5) – Micro-Structure

BOS fractal : fractal up > 3352 $.

Liquidity Grab : micro-wick sous 3349 $ puis pump rapide.

Compression et Volume : range 3350–3352 $ avant explosion.

Zones Premium/Discount : Discount 3350–3352 $.

4. Analyse Globale & Synthèse

Alignement D1→M5 : structure haussière cohérente, pas de signal baissier validé.

Zones de retracement clés :

D1 : 3 080–3 248 $

H4 : 3 287–3 314 $

H1 : 3 339–3 350 $

M30 : 3 345–3 354 $

M15 : 3 349,50–3 353,60 $

M5 : 3 350–3 352 $

Fondamentaux & Géopolitique : IPC/PPI (15–16 juil.), stocks énergie et news du week-end confirment l’attrait refuge de l’or.

Confluence ICT/SMC : chaque OB, Fib, BOS, FVG et liquidity hunt converge pour soutenir le biais haussier jusqu’au plus haut vers 3 500 $.

🤔 Mon avis perso

J’apprécie la clarté de cette configuration : le prix a déjà chassé les stops sous les niveaux clés et la structure reste haussière. Plutôt que de courir après un mouvement déja amorcé, je préfere attendre le retracement dans les zones de confluence. C’est là que l’on trouve les meilleures opportunités, avec un risque mieux défini.

En conclusion,

Gardez la tête froide : n’anticipons pas, attendons la réaction du prix.

Respectez vos zones : OB, Fib et FVG doivent guider votre lecture.

Apprenez en continu : notez chaque réaction, chaque wick, chaque repli.

Chaque bougie raconte une histoire notre job est de la comprendre avant d’agir. Bonne analyse a tous et bons Trading ! 🚀

Gold soutenu par Trump, freiné par le dollar : le range continue

📌 Résumé des faits marquants de l’actualité :

• Les prix de l’or progressent pour la 3e séance consécutive malgré un dollar fort.

• Donald Trump a annoncé une série de nouveaux tarifs douaniers : 35 % sur le Canada à partir du 1er août, 50 % sur les importations de cuivre, et des menaces envers d’autres partenaires comme l’UE, le Japon et la Corée du Sud.

• La guerre commerciale ravive la demande pour les valeurs refuges comme l’or et le yen.

• Au Moyen-Orient, les tensions Israël-Hamas persistent. Aucun progrès réel côté cessez-le-feu.

• Les métaux industriels corrigent (cuivre -1,2 %) après des prises de bénéfices.

• L’argent et le platine surperforment l’or avec des gains hebdomadaires nets.

• Du côté de la Fed : peu de signaux clairs sur une baisse immédiate des taux. Le dollar reste soutenu par les chiffres solides de l’emploi et les commentaires divergents des membres de la Fed.

⸻

📈 Impact attendu sur le gold + risques associés :

✅ Hausse modérée alimentée par l’aversion au risque et l’incertitude commerciale.

⚠️ Mais les gains restent limités par :

• Un dollar ferme (plus haut de 2 semaines).

• La réduction des anticipations de baisse de taux par la Fed.

• L’habituation progressive du marché au style politique de Trump, ce qui réduit l’impact marginal des annonces.

⸻

🧠 Analyse fondamentale de l’or :

🔹 Contexte général :

L’or reste enfermé dans un large range entre 3.300 $ et 3.500 $ depuis des mois, coincé entre un dollar fort et des poussées temporaires d’aversion au risque.

🌍 Facteurs géopolitiques :

Les tensions Israël-Hamas et les frictions commerciales renforcent à court terme la demande pour les valeurs refuges. Cependant, l’absence de nouvelle escalade brutale limite l’élan acheteur.

💵 Politique monétaire du dollar :

La Fed adopte un ton nuancé. Quelques voix appellent à une baisse des taux dès juillet, mais la majorité reste prudente. Le marché de l’emploi solide renforce le billet vert, freinant ainsi le potentiel haussier de l’or.

📈 Comportement du marché :

Malgré des catalyseurs géopolitiques, le prix de l’or reste timide. La corrélation inverse avec l’USD est de retour. L’argent et le platine attirent davantage l’attention des spéculateurs ces dernières semaines.

✅ Conclusion fondamentale :

Le gold conserve un biais haussier court terme grâce aux tensions commerciales et géopolitiques. Toutefois, un USD résilient et l’absence de décision claire côté Fed maintiennent le métal précieux dans une zone de neutralité technique.

⸻

📆 Perspective court terme et moyen terme pour le gold :

• Court terme : Probable maintien dans le haut de son range hebdo autour de 3.340 $ si l’USD ne progresse pas davantage. Tout repli du dollar pourrait déclencher une tentative vers 3.370 $ voire 3.400 $.

• Moyen terme : Attente d’un catalyseur macro ou monétaire fort (données US, décision de la Fed). L’environnement reste favorable à une poursuite de consolidation dans le range 3.300 $ – 3.500 $.

⸻

🎯 Conclusion générale avec biais attendu :

L’or bénéficie d’un soutien géopolitique et d’une aversion au risque cyclique, mais reste bridé par la force du dollar et l’incertitude monétaire.

➡️ Biais attendu : neutre à légèrement haussier tant que le support des 3.300 $ tient.

📝 Mini-résumé : Gold soutenu par Trump & Gaza, mais bridé par USD fort. Range maintenu.

⸻

Merci pour la lecture. SN3AZ.

BTCUSD BITCOIN NOUVEAUX ATH 113K OU RETACEMENT 95K👋🏽 Mes légendes,

Analyse H4 sur le BTC !

Le marché de (BTC) montre actuellement des signes de volatilité, avec deux scénarios possibles se dessinant : un scénario haussier et un scénario baissier. Voici une analyse détaillée des deux perspectives.

🚀 Scénario Haussier (60% de Probabilité)

Le scénario haussier envisage une poursuite de la tendance actuelle, avec un potentiel de hausse vers les niveaux supérieurs. Voici les points clés :

🔝 Niveaux clé : Le graphique montre un niveaux clé autour de 103 560💲 pourrait indiquer une poursuite de la tendance haussière.

🎯 Objectif de Prix : l'objectif suivant pourrait être autour de 113 200💲.

📉 Scénario Baissier (40% de Probabilité)

Le scénario baissier, moins probable selon les données actuelles,

🔻 Niveaux clé : Le graphique montre un niveaux clé autour de 101 950💲. Un retracement vers ce niveau est probable.

🎯 Objectif de Prix : l'objectif suivant pourrait être autour de 95 200💲

Restez à l'écoute pour des mises à jour et des analyses supplémentaires. Bon trading ! 🤝

N’hésitez pas à mettre une fusée sous l’analyse TradingView et suivez le compte si vous avez apprécié mon analyse, et me dire ce que vous en pensez !

✌🏽Bon trading et bonne semaine :)

XAUUSD : L'or Rebondit Fortement – Est-ce un Breakout en Vue ?XAUUSD : L'or a rebondi depuis le bas — Est-ce un breakout ou une simple correction ?

🌍 Aperçu macroéconomique – Le mouvement de l'or et le sentiment du marché

L'or a récemment fortement rebondi depuis le niveau de 3.282 USD, atteignant 3.317 USD/oz. Ce mouvement a suscité un optimisme, mais examinons les facteurs macroéconomiques clés qui peuvent affecter l'or :

📉 Les rendements des obligations américaines ont baissé, ce qui indique un retour de l'aversion au risque sur le marché

💵 Le dollar américain reste fort, mais l'achat d'or en Asie augmente, car la confiance dans les monnaies fiduciaires commence à s'effriter

🇪🇺 L'UE accélère les négociations avec les États-Unis sur les droits de douane avant la date limite du 1er août, si les négociations échouent, l'or pourrait en bénéficier

🏦 La Fed maintient ses taux d'intérêt, mais le marché parie sur une réduction des taux en septembre si l'inflation reste maîtrisée

📊 Les données sur le chômage aux États-Unis et les discours de la Fed ce soir seront des éléments clés, le marché attendant des indications sur la prochaine décision de la Fed

📊 Analyse technique – L'or approche des niveaux de résistance clés

L'or évolue dans un canal baissier, mais des signes clairs de breakout apparaissent après un test du bas du canal.

Les niveaux de résistance importants se situent autour de 3330 – 3340, qui seront cruciaux pour déterminer si l'or peut continuer son mouvement haussier.

L'écart de valeur juste (FVG) est apparu entre 3310 – 3320, ce qui suggère que si la pression d'achat reste forte, un breakout pourrait se produire.

🎯 Stratégie de trading pour aujourd'hui – Se concentrer sur les points d'entrée clairs

🟢 BUY SCALP :

Entrée : 3310 – 3308

SL : 3304

TP : 3314 → 3318 → 3322 → 3326 → 3330

🔵 BUY ZONE (points d'entrée plus sûrs) :

Entrée : 3290 – 3288

SL : 3284

TP : 3294 → 3298 → 3302 → 3306 → 3310 → 3320 → 3330

🔴 SELL SCALP (si le prix atteint les niveaux de résistance) :

Entrée : 3335 – 3337

SL : 3342

TP : 3330 → 3325 → 3320 → 3315 → 3310 → 3300

⚫ SELL ZONE (forte résistance autour de 3360-3362) :

Entrée : 3360 – 3362

SL : 3366

TP : 3356 → 3352 → 3348 → 3344 → 3340 → 3336 → 3330

📌 Remarque :

Assurez-vous toujours de définir SL et TP correctement pour protéger votre compte, surtout dans un marché qui pourrait connaître de fortes fluctuations aujourd'hui.

Suivez les volumes pendant les sessions Londres et New York pour déterminer clairement la direction du marché. Si l'or dépasse la résistance, cela pourrait signaler un mouvement haussier puissant.

💬 L'or a rebondi fortement, mais est-ce le début d'un rallye important ou simplement une correction temporaire ? Qu'en pensez-vous pour la tendance d'aujourd'hui ? Partagez vos idées dans les commentaires ci-dessous !

Gold hésite malgré tensions commerciales : la Fed temporise

📌 Résumé des faits marquants de l’actualité

• Les prix de l’or progressent légèrement (+0.3%) à 3.323 $/oz, soutenus par la baisse du dollar et des rendements obligataires.

• Donald Trump confirme des droits de douane de 50% sur le cuivre, effectifs au 1er août, ainsi que des surtaxes sur des partenaires commerciaux secondaires.

• Le cuivre poursuit son rallye (+1.4%) en anticipation d’un choc d’approvisionnement.

• Les minutes de la Fed révèlent que seulement quelques membres envisagent une baisse des taux dès juillet, mais la majorité prévoit un assouplissement plus tard cette année.

• L’argent et le platine surperforment toujours l’or.

• Les tensions au Moyen-Orient se sont apaisées, réduisant la demande de valeur refuge.

• Le marché reste attentif aux interventions de la Fed et aux chiffres hebdomadaires du chômage US.

⸻

📈 Impact attendu sur le gold + risques associés

• La confirmation de droits de douane massifs crée un biais haussier temporaire pour le gold en tant que valeur refuge, mais l’absence d’escalade militaire et le manque de consensus clair sur les taux limitent l’élan haussier.

• Risques : si le dollar se renforce à nouveau ou que les taux ne sont pas réduits prochainement, cela pourrait inverser la dynamique.

• De plus, l’effet des annonces de Trump semble s’estomper à mesure que la “fatigue des tarifs” s’installe.

⸻

🧠 Analyse fondamentale de l’or

🔹 Contexte général

L’or reste confiné dans un range technique entre 3.300 $ et 3.450 $, dans un contexte de marché attentiste. Les incertitudes sur les taux et la macroéconomie mondiale dictent la cadence.

🌍 Facteurs géopolitiques

Trump poursuit une stratégie commerciale offensive, notamment sur le cuivre et avec plusieurs pays mineurs, ce qui génère des tensions, mais sans conflit majeur ni nouvelle crise militaire, ce qui limite la pression refuge.

💵 Politique monétaire du dollar

La Fed reste divisée : pas de baisse immédiate en juillet selon les minutes, mais la majorité soutient une réduction d’ici fin 2025.

Le dollar corrige légèrement après un pic, mais reste ferme. Les rendements baissent, soutenant à court terme les métaux précieux.

📈 Comportement du marché

L’or réagit peu aux tensions tarifaires, faute de catalyseur fort. Les investisseurs privilégient le cuivre (lié à l’offre) et les autres métaux précieux (meilleure performance). Le marché reste prudent, dans l’attente de statistiques US et des prochaines annonces de la Fed.

✅ Conclusion fondamentale

La dynamique actuelle est légèrement haussière grâce au reflux du dollar et à l’ajustement des taux réels, mais l’or souffre d’un manque d’achats institutionnels forts. Les flux sont modérés, et les traders manquent de conviction en l’absence de choc.

⸻

📆 Perspective court terme et moyen terme pour le gold

• Court terme : Possible poursuite haussière vers 3.340 $ – 3.350 $ si le dollar reste sous pression et que les Jobless Claims déçoivent.

• Moyen terme : Biais haussier sous conditions. Une cassure nette au-dessus de 3.360 $ renforcerait le scénario d’un retour vers la borne haute du range (3.450 $). À l’inverse, un retour du dollar + bon NFP la semaine prochaine pourraient relancer une phase baissière vers 3.300 $.

⸻

🎯 Conclusion générale avec biais attendu

L’or reste dans une phase de consolidation haussière modérée, soutenu par les craintes commerciales et la baisse du dollar, mais toujours privé d’un catalyseur décisif.

Le marché montre une posture attentiste vis-à-vis de la Fed, ce qui bride toute envolée majeure pour l’instant.

➡️ Biais attendu : neutre à haussier en intraday, haussier conditionnel à moyen terme

📝 Mini-résumé : Gold profite d’un dollar plus faible et des tensions commerciales, mais reste contenu dans son range faute de catalyseur clair.

⸻

Merci pour la lecture. SN3AZ.

XAUUSD: Correction ou poursuite du rallye ?Or sous pression : Réussira-t-il à se stabiliser au-dessus de 3300 USD ou la correction va-t-elle se poursuivre ?

🧭 Vue d'ensemble du marché : Le dollar se renforce, l'or en souffrance

L'or subit une pression importante en raison du renforcement du dollar américain. Grâce à des développements positifs dans les accords commerciaux mondiaux, le dollar s'est renforcé, ce qui pèse sur le prix de l'or. Ces accords ont notamment permis aux États-Unis de récupérer des gains, entraînant une pression sur l'or à court terme.

Les données sur l'inflation aux États-Unis montrent une modération, ce qui laisse la possibilité à la Fed de ne pas augmenter ses taux d'intérêt, renforçant ainsi le dollar.

Les minutes du FOMC publiées cette semaine offriront plus de détails sur la politique monétaire de la Fed.

Les tensions géopolitiques semblent se calmer, réduisant la demande pour des actifs refuges comme l'or.

À court terme, le marché teste des niveaux clés et, bien que l'or reste haussier à long terme, la correction actuelle pourrait se poursuivre dans les prochaines séances.

📉 Analyse technique – L'or dans une phase de correction avec des tests de niveaux clés

Sur le graphique H1, l'or forme un canal baissier entre les niveaux 3360 et 3290, indiquant que la correction pourrait se poursuivre dans cette plage. Si l'or reste dans cette zone, il pourrait tester 3250 à la baisse. Cependant, il est important d'attendre des signaux de confirmation avant d'entrer en position. Il existe un risque élevé de fausses ruptures lorsque le prix traverse rapidement les niveaux clés sans maintien de la dynamique.

Opportunités d'achat à court terme – Se concentrer sur les hausses avec prudence

Avec la configuration actuelle du marché, les opportunités d'achat semblent plus probables que les ventes pour l'instant. On pourrait voir un rebond vers la zone 3320-3325, ce qui pourrait confirmer la poursuite de la tendance haussière à court terme. La mèche de rejet sur la bougie D1 d'hier montre que la pression vendeuse s'affaiblit et que les acheteurs reprennent progressivement le contrôle.

Dans le graphique M30, un modèle de continuation se forme autour de la zone 16-14, ce qui pourrait être un bon point d'entrée pour les achats, si le prix maintient ce niveau.

Niveaux clés de support et de résistance :

Résistances clés : 3302 – 3310 – 3324 – 3335 – 3361

Soutiens clés : 3275 – 3259 – 3248

Stratégies de trading – Zones d'achat et de vente à suivre :

ZONE D'ACHAT :

3250 – 3248

Stop Loss : 3244

Objectifs : 3254 → 3258 → 3262 → 3266 → 3270 → 3280 → ????

SCALPING POUR L'ACHAT :

3303 – 3305

Stop Loss : 3310

Objectifs : 3298 → 3294 → 3290 → 3286 → 3280 → 3270 → 3260

ZONE DE VENTE :

3334 – 3336

Stop Loss : 3340

Objectifs : 3330 → 3326 → 3320 → 3315 → 3310 → 3305 → 3300 → ????

Actualités importantes : FOMC et mises à jour commerciales

Aujourd'hui, les minutes du FOMC et les nouvelles sur la politique commerciale pourraient fortement influencer les marchés. Il est essentiel de rester vigilant et de suivre les nouvelles pour ajuster vos positions. Respectez toujours vos niveaux TP/SL pour protéger votre capital contre les mouvements imprévus du marché.

Ne manquez pas les opportunités de trading !

Est-ce le moment d'acheter le creux ou vaut-il mieux attendre une confirmation de la tendance ? Partagez votre analyse dans les commentaires ci-dessous et suivez cette analyse pour rester à jour avec les mouvements du marché !

Gold chute : quand Trump boost le dollar, l’or trinque

📌 Résumé des faits marquants de l’actualité :

• Les prix de l’or ont chuté sous les 3.300 $, atteignant un plus bas de plus d’une semaine à 3.284 $, dans un contexte de rebond du dollar et de hausse des rendements obligataires.

• Donald Trump a annoncé l’imposition de droits de douane de 50% sur le cuivre et menace jusqu’à 200% de tarifs sur les produits pharmaceutiques.

• Les marchés restent prudents avant la publication des minutes du FOMC, attendues ce soir, qui pourraient donner des indications sur la trajectoire des taux de la Fed.

• Le cuivre US a atteint un record historique à 5,89 $/lb, tandis que les contrats londoniens ont reculé sur fond de craintes de demande affaiblie.

• L’indice du dollar (DXY) atteint un plus haut de deux semaines, et les rendements à 10 ans tutoient un sommet de trois semaines, pénalisant les métaux précieux.

• Les métaux industriels (platine, argent) reculent après un mois de juin très haussier.

⸻

📈 Impact attendu sur le gold + risques associés :

• Un dollar fort et des taux en hausse accroissent le coût d’opportunité de l’or et limitent son attrait.

• Les tensions commerciales auraient pu soutenir le gold via la demande de valeur refuge, mais ce n’est pas le cas actuellement.

• Si les minutes de la Fed confirment une pause prolongée sur les taux, cela pourrait maintenir la pression baissière sur l’or.

• Risque principal : si Trump intensifie encore les tensions commerciales ou si les minutes apparaissent plus dovish que prévu, un rebond soudain de l’or reste possible.

⸻

🧠 Analyse fondamentale de l’or :

🔹 Contexte général : L’or reste pris entre des tensions inflationnistes potentielles liées aux tarifs de Trump et un environnement de politique monétaire incertain.

🌍 Facteurs géopolitiques : Les menaces tarifaires sur plusieurs secteurs (cuivre, pharma, semi conducteurs) entretiennent la nervosité des marchés sans déclencher pour autant une fuite vers la valeur refuge.

💵 Politique monétaire du dollar : Les attentes de baisse de taux en juillet sont désormais écartées. Les anticipations de 50 bps de baisse d’ici fin 2024 sont repoussées à octobre au plus tôt.

📈 Comportement du marché : Les investisseurs restent prudents, avec des prises de bénéfices après les gains de juin. Les minutes de la Fed ce soir pourraient être décisives pour le positionnement à court terme.

✅ Conclusion fondamentale : Les fondamentaux actuels pèsent sur le gold, entre force du dollar, hausse des rendements, et absence de catalyseur immédiat. La prudence domine en attendant les signaux de la Fed.

⸻

📆 Perspective court terme et moyen terme pour le gold :

• Court terme : Tendance baissière potentielle si les minutes confirment une Fed hawkish. Prochain support à surveiller vers les 3.270-3.250 $. Toute cassure sous 3.284 $ accentuerait la pression.

• Moyen terme : Si l’inflation repart sous l’effet des droits de douane ou que la Fed redevient plus dovish, un scénario de rebond vers 3.350 $ puis 3.400 $ est à envisager.

⸻

🎯 Conclusion générale avec biais attendu :

• Le gold reste sous pression, pénalisé par un dollar solide et des rendements en hausse.

• L’absence de réaction refuge malgré les tensions tarifaires témoigne du manque d’appétit haussier sur le métal jaune.

🧭 Biais attendu : Baissier à court terme, en attente des minutes de la Fed pour ajuster la direction. Possibilité de rebond technique uniquement en cas de surprise dovish.

🔹 Mini-résumé :

Gold sous pression sous les 3.300 $, dollar fort + taux élevés > biais baissier en attente des minutes Fed.

⸻

Merci pour la lecture. SN3AZ.

Opportunité d'Achat ou Signe d'une Correction Plus Profonde ?L'Or casse les 3300 USD – Opportunité d'Achat ou Signe d'une Correction Plus Profonde ?

🧭 Mise à Jour du Marché : La Vente Est-elle Vraiment Risquée ?

L’or a connu un retournement surprenant à la fin de la session américaine hier, après une forte baisse ciblant la zone de liquidité 329x, suivie par une forte pression d’achat qui a ramené le prix au-dessus de cette zone.

Après avoir testé la zone de liquidité sous 3300, un volume d’achats important a émergé à ce niveau, permettant au prix de dépasser cette région. Globalement, le marché n’a pas encore pris de décision claire en faveur des haussiers ou des baissiers. Nous sommes toujours dans une phase d’accumulation, avec des balayages de liquidités qui se produisent à la fois aux sommets et aux creux, il est donc essentiel de rester prudent et de chercher des opportunités de scalping adaptées.

Perspectives à Court Terme : Le Bias d’Achat Prend Le Dessus Aujourd’hui

Pour aujourd’hui, le bias haussier semble avoir plus de chances de se manifester par rapport à hier. Il est préférable de chercher à acheter tôt lors de la formation de modèles de continuation pour suivre la tendance du marché. La bougie D1 d’hier a montré un refus de vente, ce qui indique que la pression vendeuse a été absorbée et que la pression d’achat est de retour à court terme. Il est donc important de passer à l’action et d’ouvrir des positions d’achat dès que l’occasion se présente.

Dans le temps M30, nous voyons un modèle de continuation assez solide dans la zone 16-14, ce qui pourrait être un bon point d’entrée pour aujourd’hui. Si le prix continue de baisser et teste à nouveau l’ancien fond à 03-00, nous attendrons de voir s’il y a un fort mouvement baissier avant de confirmer si le marché poursuit la tendance baissière. D’un autre côté, si vous envisagez de vendre, soyez prudent. Comme mentionné avec la bougie D1, le SELL a probablement été absorbé et la pression BUY pourrait dominer dans les prochains jours. Évitez d’entrer dans des positions de vente trop tôt.

Niveaux Clés de Support et de Résistance :

Résistances Clés : 3342 – 3353 – 3362 – 3381

Supports Clés : 3330 – 3314 – 3303 – 3295

Opportunités de Scalping et Zones d'Achat :

BUY SCALP :

3316 – 3314

Stop Loss : 3310

Take Profit : 3320 → 3325 → 3330 → 3335 → 3340 → 3350

BUY ZONE :

3303 – 3301

Stop Loss : 3297

Take Profit : 3306 → 3310 → 3315 → 3320 → 3330 → 3340 → ????

Opportunités de Vente et Précautions avec les Baissiers :

SELL SCALP :

3362 – 3364

Stop Loss : 3368

Take Profit : 3358 → 3354 → 3350 → 3345 → 3340 → 3330

SELL ZONE :

3380 – 3382

Stop Loss : 3386

Take Profit : 3376 → 3372 → 3368 → 3364 → 3360 → 3350

Conclusion :

Nous sommes à un moment clé où les haussiers et les baissiers se battent pour prendre le contrôle du marché. L’or rebondira-t-il depuis le support et continuera-t-il sa tendance haussière ou les vendeurs reprendront-ils le dessus et tireront les prix vers le bas ? Soyez patient et attendez des signaux clairs de l’action des prix avant d’entrer en position.

Le marché est actuellement en phase d’accumulation, alors ne vous précipitez pas pour prendre des décisions. Concentrez-vous sur l’achat lorsque des confirmations claires apparaissent sur les zones de support et soyez attentif aux refus de vente aux niveaux de résistance clés.

Bonne chance dans vos trades !

💬 Qu’en pensez-vous aujourd’hui pour l’Or ?

Pensez-vous que l’or est prêt à franchir les 3390 et à continuer son mouvement haussier ?

Ou bien allons-nous assister à une correction plus profonde vers 3270 dans les prochains jours ?

👇 Partagez votre analyse et vos idées dans les commentaires ci-dessous ! Nous serions ravis de connaître votre point de vue sur l’avenir du marché de l’or !

Gold entre menaces tarifaires et attente de la Fed

📌 Résumé des faits marquants de l’actualité

• Trump a annoncé de nouveaux tarifs douaniers jusqu’à 36 % sur plusieurs pays asiatiques et africains, avec une date d’entrée en vigueur fixée au 1er août.

• Il a cependant déclaré que cette date n’était « pas ferme à 100 % », laissant la porte ouverte à des négociations.

• Le marché reste mitigé : les actions asiatiques rebondissent, mais l’aversion au risque persiste.

• Le dollar se renforce sur fond de probabilité réduite de baisse des taux, limitant la hausse de l’or.

• Les minutes de la Fed de juin sont attendues mercredi et devraient éclairer l’orientation de la politique monétaire.

⸻

📈 Impact attendu sur le gold + risques associés

• Les menaces tarifaires soutiennent une certaine demande refuge, mais la fermeté du dollar et la montée des taux limitent la hausse du gold.

• Le principal risque : si Trump recule sur ses menaces, l’appétit pour le risque pourrait reprendre, affaiblissant l’or.

• À l’inverse, si les tarifs sont confirmés ou durcis, le gold pourrait repartir à la hausse, surtout si le dollar montre des signes d’essoufflement.

⸻

🧠 Analyse fondamentale de l’or

🔹 Contexte général

Le marché de l’or évolue dans un contexte complexe, coincé entre une menace inflationniste (liée aux tarifs) et une Fed encore ferme sur les taux. La performance du métal reste modérée, bien qu’il se maintienne à proximité de ses sommets historiques autour des 3.500 $.

🌍 Facteurs géopolitiques

Les tensions commerciales ravivées par Trump créent de l’incertitude, notamment vis-à-vis des pays ciblés comme le Japon, la Corée du Sud ou la Thaïlande. La Chine menace de répliquer si elle est exclue des chaînes d’approvisionnement, renforçant le risque géopolitique global.

💵 Politique monétaire du dollar

Les solides données économiques américaines et les craintes inflationnistes issues des nouveaux tarifs confortent l’idée que la Fed pourrait maintenir des taux élevés. Cela soutient le dollar, ce qui pèse mécaniquement sur les métaux précieux.

📈 Comportement du marché

Le marché reste attentiste : le gold n’a pas réussi à prolonger son rebond entamé lundi, bloqué par la reprise du dollar et l’attente des minutes de la Fed. L’activité reste contenue malgré des éléments normalement haussiers pour le métal jaune.

✅ Conclusion fondamentale

L’or est actuellement dans une zone de consolidation avec un biais neutre à légèrement haussier. Il faudra surveiller la suite des annonces de Trump ainsi que le ton des minutes de la Fed. Le marché attend un catalyseur plus clair pour choisir une direction plus marquée.

⸻

📆 Perspective court terme et moyen terme pour le gold

• Court terme : Probable maintien dans un range entre 3.300 $ et 3.360 $, en attendant les minutes de la Fed.

• Moyen terme : Une rupture haussière reste envisageable si les tensions commerciales s’aggravent ou si la Fed amorce un ton plus accommodant.

⸻

🎯 Conclusion générale avec biais attendu

Le gold reste soutenu par les tensions géopolitiques, mais freiné par la force du dollar et les taux élevés. Le marché attend davantage de clarté sur les politiques commerciales de Trump et le ton de la Fed.

➡️ Biais fondamental : Neutre à haussier tant que les tarifs restent sur la table et que le dollar ne s’envole pas davantage.

🔹 Mini-résumé : Gold stable dans l’attente des minutes de la Fed et des confirmations sur les tarifs de Trump. Biais fondamental légèrement haussier.

⸻

Merci pour la lecture. SN3AZ.

Gold sous pression entre dollar fort et menaces tarifaires

📌 Résumé des faits marquants de l’actualité

• Les prix de l’or ont chuté de 0,7 % lundi, revenant autour des 3.311$/oz, suite à un regain de force du dollar.

• Donald Trump a repoussé au 1er août la mise en application de ses nouveaux tarifs douaniers, initialement prévue pour le 9 juillet.

• Il a menacé d’imposer des tarifs supplémentaires de 10 % aux pays alignés avec les politiques du bloc BRICS, qualifiées d’anti-américaines.

• Le marché n’a pas réagi fortement à ces menaces, en raison du délai accordé et de l’absence de détails concrets.

• Les solides données sur l’emploi US ont réduit les anticipations de baisse de taux par la Fed, renforçant le billet vert.

• La situation géopolitique reste tendue : nouvelles frappes israéliennes au Yémen.

• Le marché attend désormais les minutes du FOMC mercredi pour clarifier le calendrier de politique monétaire US.

⸻

📈 Impact attendu sur le gold + risques associés

• La hausse du dollar pèse directement sur le gold.

• Les menaces tarifaires retardées affaiblissent le caractère refuge du métal à court terme.

• Les craintes fiscales US (plan de Trump à 3.4 T$) peuvent soutenir le gold à moyen terme.

• Les tensions au Yémen et avec les BRICS maintiennent un fond géopolitique incertain.

• Le risque principal : un ton moins accommodant que prévu dans les minutes du FOMC pourrait renforcer le dollar et peser plus encore sur l’or.

⸻

🧠 Analyse fondamentale de l’or

🔹 Contexte général

• Le gold reste dans une phase de consolidation sous les 3.320$ après avoir atteint des sommets en juin.

• Les marchés arbitrent entre solidité de l’économie US et incertitudes géopolitiques/commerciales.

🌍 Facteurs géopolitiques

• Les tensions Israël-Yémen et l’offensive verbale de Trump envers les BRICS entretiennent une incertitude latente, mais pas assez forte pour déclencher une ruée vers l’or pour le moment.

💵 Politique monétaire du dollar

• Le dollar reste solide après les bons chiffres de l’emploi.

• Les attentes de baisse de taux en juillet sont quasi effacées, et celles de septembre se réduisent.

• Le plan fiscal de Trump pourrait néanmoins raviver à terme les inquiétudes sur la dette et affaiblir le dollar.

📈 Comportement du marché

• Le gold reste soutenu par le contexte global, mais fait face à une pression vendeuse technique dès qu’il s’approche des 3.320$–3.360$.

• Les métaux industriels chutent aussi, preuve d’un retour général de l’appétit pour le dollar.

✅ Conclusion fondamentale

• À court terme, les pressions restent baissières pour le gold, mais l’environnement reste potentiellement favorable à moyen terme si le dollar faiblit ou si les tensions commerciales/géopolitiques s’aggravent.

⸻

📆 Perspective court terme et moyen terme pour le gold

• Court terme : probabilité de repli supplémentaire vers les 3.290$ si les minutes du FOMC sont hawkish.

• Moyen terme : maintien d’un biais haussier si le marché revient à une lecture dovish de la Fed, ou si les risques géopolitiques se concrétisent.

⸻

🎯 Conclusion générale avec biais attendu

➡️ Biais court terme : baissier tant que le dollar reste ferme et que les tensions restent verbales.

➡️ Biais moyen terme : haussier en cas de retour des craintes fiscales ou montée des tensions réelles.

🎯 Mini-résumé : Chute de l’or sous l’effet du dollar fort, mais fond de soutien moyen terme préservé si tensions réelles ou retournement de la Fed.

⸻

Merci pour la lecture. SN3AZ.

Analyse Multi-TF SMC – XAUUSD – Semaine du 07 au 11 JuilletComme chaque semaine je prends le temps d’analyser l’or en profondeur pour vous partager une vision claire et honnête du marché. Cette lecture repose sur les concepts ICT / SMC.

Le but n’est pas de deviner mais de comprendre.

J’espère que cette analyse vous aidera a gagner en clarté, en patience et surtout, en confiance dans vos propres décisions.

🔁 Merci a ceux qui prennent le temps de lire, liker, commenter ou partager. Ca motive a continuer a bosser proprement.

🕟 1W - Hebdomadaire

Tendance et structure : tendance clairement haussière depuis plusieurs mois. Consolidation actuelle sous la zone de POI autour de 3500. BOS précédent validé, pas de CHoCH clair a cette échelle.

Order Block (OB) : OB haussier propre entre 2583 et 2779 toujours valide comme zone de relance long terme.

Fair Value Gaps : FVG partiellement comblé entre 3150 et 2933.

Breaker Block : rien de clair sur cette UT.

Liquidité : liquidité au dessus du dernier haut historique à 3500 toujours intacte.

Conclusion 1W : structure toujours bullish. Consolidation sur haut de range weekly mais aucun renversement validé pour l’instant.

🗓️ 1D - Journalier

Structure : Marché en range avec médiane autour de 3330. MSB suivi de CHoCH haussier, structure indécise entre POI sellers et demand zones daily.

Order Blocks : OB acheteur entre 2840-2960 et 3080-3164. OB vendeur très clair à 3480-3500.

FVG : petit FVG haussier en cours autour de 3330-3360 zone active.

Breaker Block : entre 3160-3220.

Equal Highs : a 3500 (liquidité attractive).

Equal Lows : a 2930 environ.

BPR : haut du range = 3500 / bas du range = 2930.

Conclusion D1 : le marché est neutre-haussier. Il se structure dans un range large. A surveiller : cassure nette au-dessus de 3360 pour viser les highs ou retour a 3160 pour recharger.

🕒 4H

CHoCH : validé vers le haut le 2 juillet. Retour dans range avec faible conviction.

Dernier BOS : a la baisse le 27 juin mais invalidé par structure suivante.

FVG : actif entre 3314 et 3358.

OB haussier : 3268-3287. OB baissier actif a 3358.

Breaker Block : entre 3314 et 3335, joue role de pivot.

BPR : médiane a 3300. Zone d’équilibre H4 entre 3287-3358.

Conclusion H4 : marché en compression, piège possible au dessus de 3358. Scénario probable : sweep de la liquidité vers 3360-3380 avant rejet.

🕐 1H

Structure : CHoCH baissier validé. MSB vers le bas.

OB : OB vendeur précis a 3358-3365. OB acheteur a 3280.

FVG : comblés, rien de net sauf micro FVG autour de 3331.

Equal Highs : 3365. Equal Lows : 3280.

BPR : entre 3280 et 3365, toujours actif.

Conclusion H1 : tendance baissière court terme tant que 3365 n’est pas cassé. Possibilité de pullback jusqu’au POI H1 avant rejection vers la demande.

🕒 15min

Structure : BOS et CHoCH alternés signaux de compression.

OB : OB vendeur actif a 3338-3346. OB acheteur autour de 3327-3330.

FVG : comblés.

Equal Highs : autour de 3346. Equal Lows : 3327.

Conclusion M15 : scénario idéal = sweep des highs de 3346, création d’un POI, suivi d’une entrée en vente vers la zone de demand M5.

🕔 5min

Structure : compression latérale. Plusieurs BOS faibles. MSB successifs.

OB : Be-OB 3443 / Bu-OB 3327 et 3312.

Equilibrium : 3330.

Conclusion M5 : attendre soit sweep de 3340+ pour vente, soit cassure sous 3327 pour confirmation short.

🔧 Confluence multi-UT

Plusieurs OB vendeur alignés entre 3338 et 3365 sur H1/M15

Zones de demand fortes a 3280 / 3312 visibles en H1 et M5

Structure en range compression avec liquidité au dessus a balayer

Risque de manipulation autour de 3350-3360 élevé

🌐 Contexte macro-fondamental

Semaine précédente :

NFP mitigé : 147k vs 111k prévu ✔ mais ADP très faible (-33k) ❌

Powell a maintenu une posture prudente

PMI ISM supérieur aux attentes, marché toujours en soutien du dollar

Marché énergie toujours tendu (stocks pétrole en baisse), soutien indirect a l’or

Semaine à venir :

Peu d’événements majeurs sauf les Minutes du FOMC mercredi

Chomage jeudi surveillé mais faible probabilité d’impact fort

Pas de discours prévu

Fondamental :

Le sentiment institutionnel est long mais pas euphorique

DXY faiblit, soutien a l’or

Rendements 10Y stables = pas de fuite du capital

Contexte géopolitique global encore tendu : base de soutien

🔍 Synthèse globale

Le marché du XAUUSD est en phase de compression dans un range daily avec une structure a fort potentiel de manipulation de liquidité autour de 3358-3365 .

Le biais est neutre-haussier à court terme mais baissier potentiel si un rejet clair s’installe a partir des zones de POI H1/M15.

📀 Zones a surveiller

3365 : zone a liquider (POI + Equal Highs)

3330-3338 : zone d’équilibre et de compression

3312 : demand M5 / support dynamique

3280 : target optimal / OB H1

🧠 Points clés a retenir

Compression M15/H1 : attention aux pièges

POI bien visibles et corrélés entre UT

Structure en attente de catalyseur macro (FOMC ?)

🔬 Mon avis perso

Un sweep au dessus de 3358-3365 serait un scénario parfait pour initier une vente propre avec RR favorable. Le contexte macro/fondamental soutient l’or, mais l’impulsion technique est trop faible pour casser 3500 sans flush.

📄 Mot de la fin

Merci a tous ceux qui ont pris le temps de lire cette analyse jusqu’au bout. J’espère qu’elle vous aidera a mieux comprendre les dynamiques du marché et a gagner en clarté dans vos décisions.

Mais rappelez-vous : le plus beau setup du monde ne vaut rien sans un bon money management.

Fixez vos risques, acceptez vos pertes, respectez votre plan. Le marché ne vous doit rien : a vous de vous protéger sur le long terme.

Force a tous et comme toujours… qualité avant quantité.

Gold : reprise haussière portée par les tensions fiscales US

📌 Résumé des faits marquants de l’actualité

• L’or termine la semaine en hausse de près de 2.1%, rompant deux semaines consécutives de baisse.

• Soutiens principaux : inquiétudes fiscales américaines, incertitudes sur les tarifs douaniers et affaiblissement du dollar.

• Le projet de loi fiscal de Trump, baptisé « One Big Beautiful Bill », a été adopté, ajoutant 3.4 trillions de dollars à la dette nationale.

• Les marchés anticipent une détérioration budgétaire à long terme.

• Les données NFP de jeudi ont surpris à la hausse (147K vs 111K), réduisant les chances d’une baisse de taux en juillet.

• Trump prévoit l’imposition unilatérale de nouveaux tarifs douaniers entre 20% et 30%, d’ici au 9 juillet, renforçant la demande de valeur refuge.

⸻

📈 Impact attendu sur le gold + risques associés

• Hausse de l’or soutenue par les tensions commerciales imminentes et le creusement du déficit fiscal.

• Le recul du dollar rend le métal plus attractif pour les détenteurs d’autres devises.

• Cependant, la hausse des NFP atténue les attentes de baisse de taux, ce qui peut limiter l’élan haussier à court terme.

• Risque principal : si la Fed reste ferme sur sa politique restrictive, un rebond du dollar pourrait stopper la dynamique haussière.

⸻

🧠 Analyse fondamentale de l’or

🔹 Contexte général

L’or reprend son souffle et retrouve une dynamique positive, soutenue par un regain d’appétit pour les valeurs refuges dans un environnement de tensions budgétaires et commerciales croissantes aux États-Unis.

🌍 Facteurs géopolitiques

Les annonces tarifaires de Trump redéclenchent des tensions commerciales majeures à l’échelle mondiale. Le retrait des négociations bilatérales au profit d’une politique tarifaire unilatérale isole les États-Unis et accroît la volatilité.

💵 Politique monétaire du dollar

Le rapport NFP a été solide, repoussant l’éventualité d’une baisse de taux en juillet. Toutefois, le ralentissement des salaires (0.2% vs 0.4%) et l’accumulation de dettes pourraient peser sur le dollar à moyen terme.

📈 Comportement du marché

Le marché de l’or est actuellement dans un rebond technique alimenté par la demande refuge. L’or reste sous les plus hauts hebdomadaires mais conserve un biais haussier sur fond de fondamentaux favorables. La liquidité réduite du week-end férié américain pourrait limiter les mouvements à court terme.

✅ Conclusion fondamentale

Les facteurs structurels (déficit américain, tensions commerciales) soutiennent une hausse progressive de l’or. Le seul frein reste une Fed temporairement plus hawkish, mais les fondamentaux globaux restent favorables au métal jaune.

⸻

📆 Perspective court terme et moyen terme pour le gold

• Court terme : Consolidation au-dessus des 3.340 $, possible respiration technique après la forte hausse hebdomadaire.

• Moyen terme : Si les tensions commerciales se confirment post-9 juillet et que la dette américaine reste au centre des débats, un retour progressif vers les 3.400 $ – 3.450 $ est envisageable.

⸻

🎯 Conclusion générale avec biais attendu

Malgré un léger recul technique jeudi dû aux bons chiffres NFP, le fondamental long terme reste haussier pour l’or. Le creusement de la dette US, l’approche unilatérale de la politique tarifaire américaine et les doutes sur la croissance mondiale renforcent la demande pour les actifs refuge.

🎯 Biais attendu : haussier structurellement, mais consolidation possible en fin de semaine dans un contexte de faible liquidité.

✍️ Mini-résumé : L’or reste soutenu par la faiblesse du dollar, les tensions commerciales à venir et les inquiétudes sur la dette US. Biais haussier maintenu.

⸻

Merci pour la lecture. SN3AZ.

Consolidation stratégique avant le prochain mouvement Or : Consolidation stratégique avant le prochain mouvement – 3300 ou 3390 ?

🧭 Contexte fondamental

Malgré le vote historique de la Chambre des représentants des États-Unis en faveur du "Super projet de loi" de Trump, l'or n'a pas connu l'envolée attendue.

Pourquoi cette prudence ? Plusieurs facteurs se croisent :

Le projet pourrait entraîner un déficit budgétaire massif, ce qui soutiendrait l'or à moyen terme via une pression sur le dollar.

Cependant, les données NFP et taux de chômage publiées récemment ont été nettement meilleures que prévu, renforçant la position du dollar et réduisant temporairement les anticipations de baisse de taux par la Fed.

Enfin, la fête nationale américaine (Independence Day) entraîne une baisse de la liquidité → attention aux mouvements techniques trompeurs ou à la volatilité anormale.

🟡 Absence de réaction immédiate ne signifie pas absence de mouvement à venir...

Une correction vers la zone des 3300 USD pourrait représenter une excellente opportunité d'achat.

📉 Analyse technique – XAUUSD

L'or évolue actuellement dans une phase de consolidation entre 3320 et 3340, après avoir franchi une ligne de tendance baissière sur les unités courtes. Il teste désormais une zone d'offre clé autour de 3344 – 3345.

🔍 Niveaux techniques clés

Résistances majeures : 3345 – 3362 – 3374 – 3388 – 3390

Supports majeurs : 3330 – 3312 – 3304 – 3302 – 3298

🟢 Scénarios haussiers (achat)

📍 Zone scalp achat :

3313 – 3311

Stop : 3307

Objectifs : 3316 – 3320 – 3325 – 3330 – 3335 – 3340 – 3345 – 3350

📍 Zone d'achat profonde :

3304 – 3302

Stop : 3298

Objectifs : 3308 – 3312 – 3316 – 3320 – 3330 – 3340

Ces niveaux correspondent à des zones de confluence techniques (EMA, FVG) et peuvent offrir des points d'entrée intéressants pour un swing haussier.

🔴 Scénarios baissiers (contre-tendance)

📍 Zone scalp vente :

3362 – 3364

Stop : 3368

Objectifs : 3358 – 3354 – 3350 – 3346 – 3340 – 3335 – 3330

📍 Zone de vente élargie :

3388 – 3390

Stop : 3394

Objectifs : 3384 – 3380 – 3376 – 3370 – 3365 – 3360

Ces positions sont à envisager uniquement en cas de rejet clair sur résistance, confirmé par le price action.

🧠 Perspective pour aujourd’hui

Le marché montre des signes de temporisation. Tant que les prix évoluent dans le range 3320 – 3340, les positions doivent rester tactiques.

Une sortie de ce range pourrait donner le signal du prochain grand mouvement.

🎯 Scénario principal : Achat sur repli vers support.

⚠️ Scénario secondaire : Vente rapide uniquement sur rejet net des résistances.

💬 Et vous, quel est votre biais ?

Pensez-vous que l’or vise une cassure vers 3390 ?

Ou bien une correction vers 3300 s'impose-t-elle avant une vraie reprise haussière ?

Partagez votre stratégie en commentaire 👇

L’or en pause avant le NFP : calme avant tempête ?

📌 Résumé des faits marquants de l’actualité :

• L’or reste stable après 3 jours de hausse, dans l’attente du rapport NFP attendu aujourd’hui.

• Le déficit budgétaire US et les tensions politiques autour du projet de loi fiscal de Trump renforcent le soutien à l’or.

• Le deal commercial USA-Viêt Nam apaise certaines tensions mais le flou persiste sur les autres négociations (Inde, Japon…).

• Les emplois privés (ADP) ont chuté de 33K, première baisse depuis 2 ans.

• Le marché anticipe fortement deux baisses de taux d’ici fin 2025.

• Les indices actions sont mitigés en Asie, haussiers en Europe.

⸻

📈 Impact attendu sur le gold + risques associés :

➕ Attente de NFP + ADP faible = soutien à l’or via espoir de baisse de taux

➕ Déficit budgétaire US et incertitude géopolitique = appétit pour valeurs refuges

➖ Accord commercial avec le Viêt Nam + espoir d’un deal avec l’Inde = modération du sentiment risk-off

➖ Si NFP ressort meilleur qu’attendu, retournement de biais possible à court terme

⸻

🧠 Analyse fondamentale de l’or :

🔹 Contexte général :

L’or consolide autour de $3,355, porté par la faiblesse persistante du dollar et les anticipations dovish sur la Fed, tout en évoluant dans une zone d’attente avant les chiffres clefs de l’emploi.

🌍 Facteurs géopolitiques :

Le soutien fiscal de Trump pourrait accroître le déficit US (+3,3 T$) et renforcer les flux vers l’or. Côté commercial, un deal a été signé avec le Viêt Nam, mais l’incertitude persiste avec d’autres partenaires (Inde, Japon).

💵 Politique monétaire du dollar :

La Fed est attendue dovish, avec déjà 25% de probabilité de baisse en juillet. Powell reste évasif mais les chiffres macro affaiblissent le dollar. L’indice DXY reste proche de ses plus bas depuis 2022.

📈 Comportement du marché :

L’or évolue dans un range de consolidation $3,320–$3,360. Les marchés sont attentistes, en mode “wait and see” avant le NFP. Le sentiment reste légèrement haussier à court terme tant que le dollar reste faible.

✅ Conclusion fondamentale :

Les attentes de baisse de taux combinées aux faiblesses de l’emploi US offrent un terrain propice à une poursuite haussière. Mais l’or est sous pression de consolidation, en attente du catalyseur NFP pour trancher.

⸻

📆 Perspective court terme et moyen terme pour le gold :

Court terme (avant NFP) : consolidation probable entre $3,340 et $3,365

Court terme (après NFP) :

• Si chiffres faibles ➝ possible cassure haussière vers $3,380 puis $3,400

• Si chiffres solides ➝ correction possible vers $3,320–$3,300

Moyen terme : Biais haussier maintenu si la Fed reste dovish et que les tensions géopolitiques persistent.

⸻

🎯 Conclusion générale avec biais attendu :

📊 Biais global : Haussier prudent

Tant que le marché n’a pas de surprise hawkish sur le NFP, l’or devrait rester soutenu par les attentes dovish sur la Fed, la faiblesse du dollar et les risques budgétaires/ géopolitiques.

La cassure du range actuel dépendra directement du ton des chiffres à venir.

🧩 Mini résumé :

Or stable avant NFP, soutenu par les anticipations de baisse des taux et le risque fiscal US. Biais haussier maintenu sous conditions.

⸻

Merci pour la lecture. SN3AZ.

Gold consolidé, regards sur les jobs US

📌 Résumé des faits marquants de l’actualité :

• L’or reste stable après une forte hausse de +2% en deux jours, porté par les inquiétudes sur la dette américaine et les tensions commerciales.

• Le Sénat américain a validé le projet de loi fiscal de Trump, qui pourrait alourdir la dette de +3.300 milliards $.

• Powell maintient une posture attentiste face aux taux, tout en reconnaissant la possibilité d’une baisse prochaine.

• L’ADP et surtout le NFP à venir sont les prochains catalyseurs.

• Trump fixe la date du 9 juillet comme limite pour les nouveaux tarifs douaniers.

⸻

📈 Impact attendu sur le gold + risques associés :

• ➕ Attentes de baisse de taux + inquiétudes budgétaires américaines = soutien au gold.

• ➕ USD faible = gold plus attractif.

• ➖ En cas de NFP très fort, risque de rebond temporaire du dollar et pression baissière sur le gold.

• ➕ Tensions géopolitiques (Inde/Japon) et doutes sur les accords commerciaux = climat propice à l’or.

⸻

🧠 Analyse fondamentale de l’or :

🔹 Contexte général :

L’or reste soutenu par la baisse du dollar et l’instabilité des politiques économiques américaines. La dynamique haussière reste dominante après un fort rebond technique.

🌍 Facteurs géopolitiques :

Trump durcit sa position commerciale, avec une date butoir au 9 juillet. Les désaccords avec le Japon et les négociations fragiles avec l’Inde renforcent les tensions mondiales.

💵 Politique monétaire du dollar :

Powell temporise sur les baisses de taux, mais le marché price déjà une coupe en septembre à 75%, et 20% en juillet. Cela limite le potentiel haussier du dollar et soutient l’or.

📈 Comportement du marché :

Les métaux sont calmes mais l’or consolide après un fort rebond. Les investisseurs restent prudents avant l’ADP et le NFP, dans un climat encore pro-gold. Le marché attend la suite avec une légère inclinaison haussière.

✅ Conclusion fondamentale :

L’or reste fondamentalement soutenu par :

• La baisse du dollar

• Les anticipations de baisse des taux

• Le risque fiscal américain

• Les tensions commerciales

⸻

📆 Perspective court terme et moyen terme pour le gold :

• Court terme : Consolidation probable autour de 3.337 $ en attente de l’ADP/NFP. Toute surprise baissière sur l’emploi renforcerait l’or.

• Moyen terme : Scénario haussier maintenu tant que la Fed reste sur une trajectoire accommodante et que les tensions commerciales persistent. Objectif possible : retour vers les plus hauts si le NFP déçoit.

⸻

🎯 Conclusion générale avec biais attendu :

🟩 Biais haussier maintenu à court/moyen terme.

Les fondamentaux restent alignés en faveur de l’or, sauf en cas de NFP très solide, seul risque majeur à surveiller dans l’immédiat.

Mini-résumé : L’or consolide après un fort rebond, soutenu par les risques budgétaires et la baisse du dollar. Le NFP jeudi sera décisif.

⸻

Merci pour la lecture. SN3AZ.

Gold bondit avant le NFP

📌 Résumé des faits marquants de l’actualité

• Les prix de l’or rebondissent fortement ce mardi, soutenus par la faiblesse du dollar et l’incertitude entourant la date limite du 9 juillet fixée par Trump pour l’expiration du moratoire tarifaire.

• Une pause de 90 jours sur les tarifs douaniers touche à sa fin, sans accords conclus avec plusieurs partenaires clés.

• Trump menace de nouveaux tarifs contre le Japon, tandis que des négociations fragmentées se poursuivent.

• En parallèle, les marchés anticipent la publication du rapport NFP jeudi (avancé pour cause de jour férié) et les discours de Powell dans un climat de tensions budgétaires autour du projet de loi fiscale “One Big Beautiful Bill”.

• Les métaux industriels montent, portés par de bons PMI chinois et un dollar à son plus bas en 3 ans.

⸻

📈 Impact attendu sur le gold + risques associés

• Hausse de la demande pour l’or en tant que valeur refuge en raison des incertitudes commerciales et politiques.

• La faiblesse persistante du dollar alimente l’attractivité du métal précieux.

• Les attentes d’assouplissement monétaire (sous pression de Trump) soutiennent les anticipations de baisse des taux.

• Cependant, des données solides sur l’emploi pourraient atténuer les paris sur un pivot de la Fed et limiter la progression du gold.

⸻

🧠 Analyse fondamentale de l’or

🔹 Contexte général

Les tensions politiques et commerciales américaines, combinées aux incertitudes fiscales internes (projet de loi massif de Trump), ont ravivé l’appétit pour les actifs refuges comme l’or

.

🌍 Facteurs géopolitiques

• Le retour des risques tarifaires (notamment envers le Japon) et l’absence d’accords multiplient les incertitudes.

• Le climat reste fragile après le cessez-le-feu entre Israël et l’Iran.

💵 Politique monétaire du dollar

• Pressions politiques accrues pour que la Fed réduise les taux.

• Powell attendu ce mardi, marché attentif au ton employé.

• Anticipations de baisse renforcées si les données NFP jeudi sont décevantes.

• Le dollar continue de faiblir, renforçant mécaniquement l’or.

📈 Comportement du marché

• Les marchés actions restent robustes (S&P500 et Nasdaq sur des records), ce qui peut limiter les flux vers l’or.

• Toutefois, la prudence reste de mise avant la série de données américaines (ADP, NFP).

• L’or cherche à consolider au-dessus des $3,300 mais reste bridé par le contexte de risk-on modéré.

✅ Conclusion fondamentale

L’or bénéficie d’un ensemble de soutiens fondamentaux : dollar faible, incertitude politique/fiscale, pressions tarifaires, attentes sur la Fed. Le contexte reste favorable à moyen terme tant que les risques persistent et que les taux restent attendus en baisse. Une cassure franche au-dessus de $3,330 ouvrirait la voie vers de nouveaux plus hauts, mais les publications économiques à venir (ADP et NFP) seront décisives.

⸻

📆 Perspective court terme et moyen terme pour le gold

• Court terme : Hausse potentielle jusqu’à $3,340 si Powell adopte un ton dovish ou si l’ADP déçoit.

• Moyen terme : Si la Fed s’aligne sur les attentes de marché pour septembre, potentiel vers $3,380–$3,400.

⸻

🎯 Conclusion générale avec biais attendu

🎯 Biais haussier sur l’or à court terme, alimenté par :

• un dollar affaibli

• la pression politique sur la Fed

• les risques commerciaux latents

• l’attente d’un NFP potentiellement décevant

Mais prudence avant les publications de cette semaine qui pourraient inverser la dynamique.

⏳ Mini-résumé : le gold retrouve une dynamique haussière, soutenu par un climat d’incertitude croissante à tous les niveaux.

⸻

Merci pour la lecture. SN3AZ.

Gold en hausse : faiblesse du dollar, espoirs de baisse des taux

📌 Résumé des faits marquants de l’actualité

• L’or rebondit de son plus bas d’un mois, porté par un dollar plus faible.

• Les tensions géopolitiques s’apaisent après la trêve entre Israël et l’Iran.

• Plusieurs accords commerciaux (USA-Chine, USA-UK) renforcent le sentiment de marché.

• Le dollar index chute (-0.3%), approchant un plus bas de 3 ans.

• Les attentes de baisse des taux par la Fed d’ici septembre se renforcent.

• Les dépenses personnelles US ont baissé (-0.1%), et les revenus aussi (-0.4%).

• Le Core PCE ressort à 2.7% en ligne avec les attentes.

⸻

📈 Impact attendu sur le gold + risques associés

• Le repli du dollar soutient mécaniquement le gold à court terme.

• Le retour de l’appétit pour le risque après les accords commerciaux diminue l’attractivité du gold comme valeur refuge.

• La perspective d’une baisse de taux de la Fed reste un levier haussier, mais un statu quo ou un report de cette baisse pourrait inverser le mouvement.

• Risque principal : retour d’un dollar fort ou hausse des rendements réels.

⸻

🧠 Analyse fondamentale de l’or

🔹 Contexte général

L’or a chuté de près de 3% la semaine dernière, effaçant les gains précédents liés à la montée des tensions au Moyen-Orient. Il semble se stabiliser autour des 3.290 $ suite au reflux du dollar.

🌍 Facteurs géopolitiques

Le cessez-le-feu entre Israël et l’Iran reste en place, diminuant la prime de risque géopolitique. Les inquiétudes liées à la Chine semblent se calmer également, notamment grâce à l’accord sur les terres rares.

💵 Politique monétaire du dollar

Les données PCE confirment un ralentissement maîtrisé de l’inflation. Combiné à une baisse des dépenses et revenus, cela alimente les anticipations d’un assouplissement monétaire en septembre, voire plus tôt, ce qui fragilise le dollar.

📈 Comportement du marché

Les métaux profitent du repli du dollar : le platine bondit de 30% ce mois-ci, l’argent reste stable, le cuivre progresse malgré un PMI chinois sous les attentes. Les indices asiatiques et européens sont en hausse, reflétant une amélioration du sentiment global.

✅ Conclusion fondamentale

La pression sur le dollar et les perspectives de baisse de taux soutiennent le gold, mais l’amélioration du contexte géopolitique et le retour du risque sur les marchés limitent les perspectives haussières. Le gold évolue actuellement entre soutien technique et arbitrage macro.

⸻

📆 Perspective court terme et moyen terme pour le gold

🎯 Perspective court terme : Probabilité de poursuite du rebond vers 3.310 $ / 3.320 $ si le dollar reste faible et les discours de la Fed confortent les anticipations de baisse de taux.

📍 Perspective moyen terme : Zone pivot entre 3.250 $ et 3.300 $. Un franchissement durable des 3.320 $ ouvrirait la voie à un retour vers 3.350 $ voire plus. À l’inverse, une rechute du dollar ou des rendements réels pourrait précipiter une correction vers 3.200 $.

⸻

🎯 Conclusion générale avec biais attendu

Malgré une baisse récente liée à l’apaisement géopolitique, le gold rebondit porté par la faiblesse du dollar et les anticipations de baisse de taux. Le marché reste hésitant entre la normalisation économique et le soutien monétaire.

🎯 Biais attendu : haussier prudent à court terme, mais dépendant des prochaines déclarations de la Fed et de l’évolution du dollar.

🎯 Mini-résumé : Rebond technique soutenu par un dollar faible. Surveillance des discours Fed et seuils techniques.

⸻

Merci pour la lecture. SN3AZ.

Or sous pression mais pas hors-jeu : verdict PCE imminent

📌 Résumé des faits marquants de l’actualité :

• Le prix de l’or est tombé à un plus bas de 4 semaines autour des 3.288 $/oz, alors que la trêve Israël-Iran se maintient et que les marchés montrent un regain d’appétit pour le risque.

• L’indice PCE – mesure préférée de l’inflation par la Fed – est attendu aujourd’hui, avec un consensus à +0,1% mensuel et +2,6% annuel pour le PCE core.

• Powell reste prudent sur les baisses de taux, citant l’impact durable possible des tarifs douaniers sur l’inflation.

• Donald Trump a critiqué Powell et envisage de le remplacer dès septembre, ce qui soulève des craintes sur l’indépendance de la Fed.

• Le dollar reste proche de ses plus bas depuis 2022 malgré un léger rebond, et les métaux précieux sont tous en baisse ce vendredi.

⸻

📈 Impact attendu sur le gold + risques associés :

• La diminution de l’aversion au risque avec la détente au Moyen-Orient pèse sur le gold.

• Toutefois, les craintes autour de la Fed (indépendance remise en cause, croissance US en berne) soutiennent une pression baissière sur le dollar, facteur potentiellement haussier pour l’or.

• Un PCE supérieur aux attentes validerait la prudence de Powell ➜ hausse du dollar / pression baissière sur l’or.