L’or se redresse — mais la structure contrôle toujours la hausseSur l’unité de temps 2H, l’or rebondit actuellement à l’intérieur d’un canal ascendant correctif clairement défini, après une forte vente impulsive depuis le précédent sommet historique. Cette chute a respecté des niveaux clés de retracement de Fibonacci, confirmant une transition de distribution vers markdown, et non une simple volatilité aléatoire. Le rebond depuis la zone des $4,400 montre un achat réactif solide, mais structurellement, il s’agit toujours d’une reprise contre-tendance.

D’un point de vue technique, le prix se dirige maintenant vers la zone de Fibonacci 0.5–0.618 située autour de $5,000–$5,140, qui coïncide également avec la partie médiane à supérieure du canal ascendant. Cette zone est critique : elle a précédemment agi comme support durant la phase de distribution et est désormais susceptible de jouer le rôle de résistance / offre dominante. Tant que le prix reste à l’intérieur de ce canal, la formation de sommets et creux ascendants reste valide, mais ne constitue pas encore une reprise haussière majeure.

Le point de décision clé se situe à l’avant. Si l’or réintègre et s’installe au-dessus de $5,150–$5,200, le scénario correctif perd en crédibilité et une extension haussière devient envisageable. En revanche, un rejet clair dans cette zone renforcerait l’idée d’une simple réversion vers la moyenne, avec un risque de rotation de retour vers le support du canal. Tant que la structure majeure n’est pas reconquise, tradez le canal pas l’émotion.

Tendances graphiques

L'argent après la vague de liquidités : rebond ou piège ?L’argent vient d’achever une chute brutale provoquée par un nettoyage de liquidité, s’effondrant depuis la zone entre cent douze et cent seize jusqu’à la zone soixante-douze à soixante-quinze, où une réaction acheteuse agressive est apparue. Ce mouvement a clairement cassé la moyenne mobile exponentielle quatre-vingt-dix-huit située autour de cent un, confirmant un changement structurel d’une continuation haussière vers une phase d’expansion baissière. L’impulsion violente à la baisse suggère une liquidation forcée et un nettoyage des stops plutôt qu’une correction saine, avec l’élimination des mains faibles sous les précédents plus bas.

Le rebond actuel en direction de la zone quatre-vingts à quatre-vingt-trois doit être considéré comme une réaction technique, et non comme un retournement de tendance confirmé.

Du point de vue de la structure de marché et de la psychologie des investisseurs, le prix tente désormais de retester une ancienne zone de rupture autour de quatre-vingt-deux à quatre-vingt-quatre, où se concentrent probablement des positions acheteuses piégées et une offre en surplomb. Si cette zone n’est pas reprise durablement, l’argent risque de former un plus bas sommet, ouvrant la voie à une nouvelle jambe baissière ou à une phase de consolidation prolongée. Seule une réintégration claire au-dessus de la zone quatre-vingt-dix-huit à cent, suivie d’un maintien au-dessus de la moyenne mobile exponentielle quatre-vingt-dix-huit, signalerait un véritable retour du contrôle acheteur. Tant que ce scénario ne se matérialise pas, ce rebond reste correctif et la liquidité continuera de dicter le prochain mouvement décisif.

L'or présente un retournement en V, objectif 5000 !

L'or a évolué à la hausse tout au long de la journée, testant à plusieurs reprises le seuil des 4900 $ lors de la séance asiatique et se maintenant fermement au-dessus. Le deuxième objectif se situe entre 5000 et 5200 $.

À court terme, l'attention se porte sur la résistance mineure située entre 5000 et 5020 $. Si le prix s'envole lors de la séance américaine, il est conseillé d'éviter de surenchérir à proximité de ce niveau. L'évolution du cours aujourd'hui n'a pas offert de point d'entrée idéal pour acheter sur repli. Lors de la séance américaine, surveillez les supports à 4850 et 4800 $, où des opportunités d'achat pourraient se présenter.

En cas de repli inattendu, il convient de surveiller les supports à 4700, 4650 et 4600 $, où des opportunités d'achat pourraient apparaître. La stratégie globale reste d'acheter sur repli ; le marché haussier de l'or est loin d'être terminé et la tendance haussière à moyen et long terme demeure inchangée.

Les emplois et les revenus aux États-Unis sapent la valeur de...Les emplois et les revenus aux États-Unis sapent la valeur des actifs

Le dernier rapport national sur l'emploi d'ADP a montré que les employeurs privés ont créé 22 000 emplois en janvier 2026, bien en deçà des 48 000 prévus par les économistes.

ADP a également réévalué ses séries historiques, ramenant son estimation de la croissance de l'emploi privé en 2025 à 398 000, contre 771 000 précédemment.

En conséquence, l'or a perdu mercredi une partie des gains enregistrés plus tôt dans la journée. En arrière-plan, le président Donald Trump continue de soutenir quelque peu l'or avec ses commentaires à NBC News, affirmant que le guide suprême iranien, l'ayatollah Ali Khamenei, « devrait être très inquiet ».

Les actions américaines ont également connu une forte baisse mercredi, notamment dans le secteur technologique. Le S&P 500 a reculé d'environ 0,5 % et le Nasdaq a chuté d'environ 1,7 %, les semi-conducteurs étant au centre de ce mouvement. AMD a chuté d'environ 16 % en raison de perspectives moins favorables, et cette baisse s'est répercutée sur le reste du secteur des puces électroniques, avec des pertes pour Broadcom, Micron et Applied Materials.

AVGO — Correction en cours avant repriseL’action Broadcom (AVGO) est actuellement dans une phase de correction, visant une zone de liquidité clé. Cette zone pourrait servir de support avant un retour vers les plus hauts récents.

🔎 Scénario probable :

1️⃣ Correction vers la zone de liquidité : le prix pourrait temporairement descendre pour absorber les ordres et stabiliser le marché.

2️⃣ Rebond vers les plus hauts : après cette correction, un retour vers les sommets précédents est possible, surtout si le volume et le momentum soutiennent le mouvement.

✅ Points à surveiller :

Volume dans la zone de liquidité : indicateur de force pour le rebond.

Momentum et indicateurs techniques : confirment la reprise potentielle.

Résistances majeures : niveaux où le prix pourrait rencontrer de la pression vendeuse.

💬 Correction temporaire ou reprise solide ? À suivre de près. 🤔

#AVGO #Trading #AnalyseTech #Bourse #Stocks #Investissement

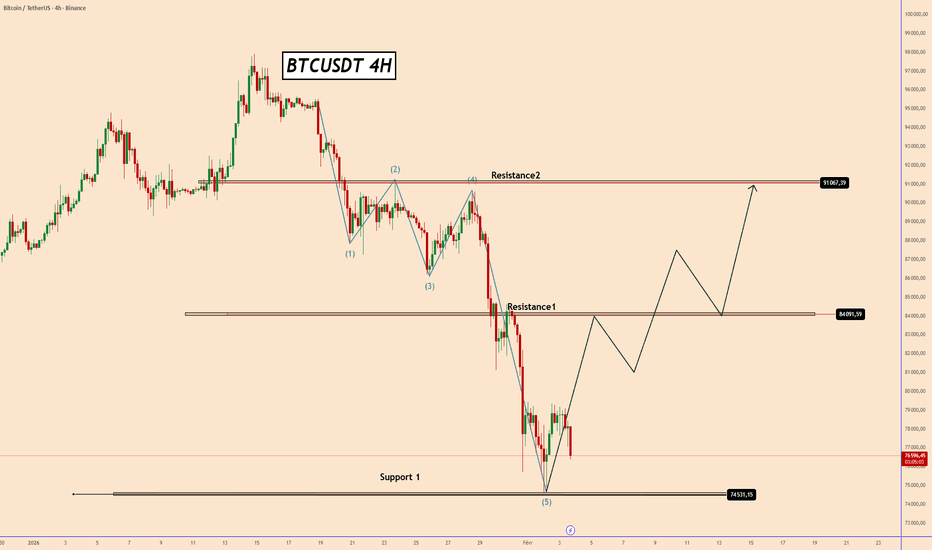

Le BOTTOM sur BITCOIN ?!Sommes-nous sur un bottom pour BTC ?

Plusieurs éléments convergent en faveur de ce scénario :

Retour sur les 50 % de la zone OTE, calculée entre le range de début 2024 et l’ATH récemment récupéré

Ancienne résistance de l’ATH de mars 2024 désormais transformée en support

Order Block Weekly + FVG Weekly parfaitement comblés autour des 72 000 $

Prise de liquidité du dernier bottom d'avril 2025 au 75000$

Et surtout, le point le plus important :

La zone des 70 000 $ correspond au prix d’entrée moyen (PE) des institutions ayant commencé à accumuler massivement du BTC depuis l’adoption institutionnelle.

En dehors d’un scénario extrême (scandale crypto majeur ou conflit mondial d’envergure), il est donc hautement probable que nous soyons proches, voire très proches, d’un bottom.

MSFT — Tendance baissière forteL’action Microsoft (MSFT) évolue actuellement dans une tendance baissière très prononcée, avec une succession de sommets et creux descendants. Les vendeurs dominent le marché et le momentum reste négatif.

🔎 Points clés :

✅ Tendance bien établie : le prix reste sous ses résistances majeures.

✅ Pression vendeuse constante : les tentatives de rebond sont rapidement rejetées.

✅ Momentum négatif : les indicateurs techniques confirment la faiblesse persistante.

📊 Scénario probable :

Tant que MSFT reste sous ses niveaux clés, la baisse pourrait se prolonger. Un rebond temporaire est possible, mais il resterait fragile sans signal clair de retournement.

💬 Continuation du cycle baissier ou simple correction ? 🤔

#MSFT #Trading #AnalyseTech #Bourse #Stocks #Investissement

NVDA — Point critique sous surveillanceL’action NVIDIA (NVDA) évolue actuellement autour d’un support très important. Ce niveau est crucial car il pourrait définir la prochaine trajectoire du titre. Deux scénarios principaux se dessinent :

🔎 Scénarios possibles :

1️⃣ Rebond technique : si le support tient et que le volume est suffisant, le marché pourrait remonter vers la ligne de gravity, offrant une opportunité de reprise.

2️⃣ Cassure baissière : si le support cède avec force, la pression vendeuse pourrait pousser le prix à descendre jusqu’à la ligne de gravity, confirmant la faiblesse du marché.

✅ Points clés à suivre :

Volume de transactions : indicateur du sérieux du rebond ou de la cassure.

Niveau de support : un seuil technique déterminant pour la suite de la tendance.

Momentum et indicateurs techniques : confirment la direction probable.

💬 Rebond solide ou cassure brutale ? À suivre de près. 🤔

#NVDA #Trading #AnalyseTech #Bourse #Stocks #Investissement

Le Bitcoin atteint un support majeur, suscitant l'intérêt des acLe Bitcoin atteint un support majeur, suscitant l'intérêt des acheteurs.

La tendance générale du marché reste baissière ; toutefois, le Bitcoin a atteint un niveau de support important, ce qui a commencé à attirer les acheteurs. À ce stade, un retournement de marché est attendu, suggérant la possibilité d'une hausse à court terme.

Les positions sont maintenues à un niveau bas avec un stop-loss serré, et le marché sera surveillé de près afin d'évaluer l'influence des acheteurs sur l'évolution des prix.

Analyse de l’or & Stratégie de trading | 4–5 février✅ Analyse de la structure en 4H

Sur le graphique en 4 heures, le prix est passé sous les moyennes mobiles MA10 et MA20, et revient actuellement vers la zone de la MA30 / ligne médiane des bandes de Bollinger (environ 4900–4950). Cela montre que l’élan du rebond unidirectionnel précédent s’est nettement affaibli.

La zone 4900–4870 constitue un support structurel clé en 4H et représentait une importante zone d’accumulation lors du rebond précédent. Si ce niveau est clairement cassé, la structure pourrait évoluer vers une correction plus profonde.

📌 Conclusion 4H :

Il ne s’agit pas d’une forte tendance haussière, mais d’une phase corrective après un rebond. Tant que 4870 n’est pas cassé de manière significative, la structure globale reste une consolidation au sein d’une tendance haussière, et non un retournement de tendance.

✅ Analyse de la structure en 1H

Sur le graphique en 1 heure, après avoir formé un sommet court terme autour de 5090, le prix a reculé avec plusieurs bougies baissières consécutives. Les moyennes mobiles à court terme (MA5 / MA10) se sont clairement orientées à la baisse.

La zone 4870–4900 présente de longues mèches basses et des signes de soutien acheteur, indiquant une réelle demande à ce niveau.

Si le prix ne parvient pas à reconquérir rapidement la MA20 (environ 4980), la structure en 1H devrait continuer dans un schéma de consolidation faible → nouveau test du support.

📌 Conclusion 1H :

Le marché se situe actuellement à la fin d’un mouvement correctif et dans une phase de décision. Une confirmation par le support ou une structure de rebond est nécessaire pour déterminer le prochain élan.

🔴 Résistances

• 4980–5020 (MA20 en 1H + pression du pullback)

• 5070–5100 (précédent sommet et résistance structurelle en 4H)

🟢 Supports

• 4900–4870 (support structurel clé)

• 4800–4750 (zone défensive de retracement en 4H)

✅ Référence de stratégie de trading

L’accent est mis principalement sur les achats lors des replis, avec des ventes légères aux niveaux élevés. Trader strictement selon la structure et éviter de poursuivre le prix.

🔰 Stratégie Long (acheter le repli)

👉 Zone d’entrée : 4870–4900, entrée progressive

🎯 Objectif 1 : 4980

🎯 Objectif 2 : 5070

🎯 Objectif étendu : 5150

📍 Logique :

Cette zone correspond à la ligne médiane en 4H et à l’ancienne zone d’accumulation. Tant qu’il n’y a pas de cassure significative en 4H, la structure haussière conserve un potentiel de reprise et de nouvelle impulsion.

🔰 Stratégie Short (vente légère sur rebond)

👉 Zone d’entrée : 5020–5050

🎯 Objectif 1 : 4950

🎯 Objectif 2 : 4880

📍 Logique :

Il s’agit d’une vente technique dans la tendance, adaptée uniquement aux couvertures ou aux trades court terme, pas aux positions lourdes ni au maintien prolongé.

✅ Rappels de gestion du risque

👉 Il ne s’agit pas d’une tendance baissière principale — les ventes doivent être légères et rapides

👉 Si 4870 est clairement cassé en 4H, la structure de tendance doit être réévaluée

👉 Si le prix repasse au-dessus de 5000 et s’y maintient, la correction est terminée et les acheteurs reprennent le contrôle

👉 En phase de range, la priorité est : rythme > direction > taille de position

💕 Le marché sera toujours là. Votre capital, peut-être pas.

Pullback haussier sur zone de demande avec objectif sur résistan

Analyse du graphique

Structure du marché :

Après une phase de forte baisse, le marché forme une base avec un plus haut et un plus bas ascendants, ce qui suggère une correction haussière à court terme, pas encore un retournement de tendance confirmé.

Zone de demande / entrée (zone verte ~4 900) :

Cette zone a servi de consolidation avant la cassure haussière. Le retour actuel du prix la reteste, ce qui en fait une zone de demande valide. Tant qu’elle tient, le scénario acheteur reste pertinent.

Price action :

Le retracement est propre et contrôlé, sans pression vendeuse agressive, indiquant que les acheteurs défendent toujours la zone.

Zone de résistance / offre (zone rouge ~5 200) :

Cette zone correspond à une ancienne structure clé avec une forte pression vendeuse. C’est un objectif logique (TP) pour les positions longues.

Scénario projeté (flèches blanches) :

Réaction sur la demande → formation d’un plus haut supérieur → continuation vers la résistance : schéma classique de pullback haussier.

Biais

Biais court terme : Haussier tant que le prix reste au-dessus de la zone de demande

Invalidation : Cassure nette et clôture sous la zone verte

Contexte : Trade contre-tendance à l’échelle supérieure → gestion du risque stricte recommandée

META ACHATContexte de tendance – Théorie de Dow

L’action META évolue actuellement dans une tendance haussière bien établie, conformément à la théorie de Dow.

La structure de marché reste saine avec :

des creux ascendants,

des sommets de plus en plus élevés,

confirmant la domination des acheteurs sur l’unité de temps supérieure.

Analyse Weekly

Sur l’unité de temps Weekly, plusieurs éléments renforcent le biais haussier :

Le RSI affiche une dynamique constructive, avec des points bas ascendants,

Une cassure du dernier sommet Daily a été observée, validant la poursuite de la tendance.

Le prix évolue actuellement au niveau de ce dernier plus haut cassé, désormais identifié comme une zone de support clé.

👉 Cette zone représente un niveau technique stratégique, susceptible de provoquer un rejet haussier et d’alimenter une continuation du mouvement.

Analyse Daily – Timing d’entrée

En Daily, l’approche est plus tactique :

On attend un rebond du prix sur la zone de support issue du Weekly.

Le RSI Daily se situe ou revient dans une zone de neutralité, ce qui offre un contexte favorable à une relance du momentum sans excès.

La moyenne mobile 50 périodes joue un rôle de support dynamique et constitue un obstacle technique supplémentaire face aux vendeurs.

La confluence support horizontal + RSI neutre + MM50 renforce fortement la probabilité d’un rebond haussier.

Objectif & Gestion du risque

Objectif principal : retour sur les derniers plus hauts vers 790 $

Ce scénario offre un ratio rendement/risque attractif, cohérent avec une stratégie de suivi de tendance.

Conclusion

META présente actuellement une configuration technique favorable à une poursuite haussière :

Tendance confirmée en Weekly

Pullback contrôlé sur un ancien sommet devenu support

Signal de continuation attendu en Daily avec indicateurs alignés

Une entrée sur confirmation de rebond permettrait de s’inscrire dans la tendance dominante tout en conservant une gestion du risque maîtrisée.

Analyse technique BTC – Scénario expanding flat ABC📊 Analyse technique BTC – Scénario expanding flat et zone de capitulation potentielle

Sur l’unité de temps hebdomadaire, Bitcoin évolue actuellement dans une structure corrective complexe qui ressemble fortement à deux scénarios possibles en expanding flat ABC.

🔎 Scénario 1 – Expanding flat en jaune

La projection de la vague C indique un objectif situé autour des 70 680$, correspondant à l’extension 423.60% Fibonacci. Ce type de structure produit généralement un excès baissier marqué avant un retournement de tendance.

🔎 Scénario 2 – Expanding flat en bleu

Dans ce scénario alternatif, la vague C viserait la zone des 67 700$, correspondant à l’extension 161.80% Fibonacci. Cette zone correspond également à un support technique majeur susceptible d’attirer la liquidité restante du marché.

⚠️ Les expanding flat sont connus pour générer :

• Une forte volatilité

• Une capitulation des positions à levier

• Des pièges à vendeurs et à acheteurs

• Un excès final avant retournement macro

💧 D’un point de vue macro, la dynamique de la liquidité mondiale suggère que le marché pourrait rester instable durant le mois de février. Si un retournement haussier doit se produire, il pourrait être synchronisé avec le retour progressif de la liquidité, possiblement à partir du début du mois de mars.

📌 En résumé :

Le marché pourrait encore rechercher la liquidité située entre 67 000$ et 71 000$ avant de construire une base de retournement plus solide.

Comme toujours, attendre la confirmation d’une structure de retournement reste essentiel avant d’anticiper une reprise durable.

USOIL BUYFX:USOIL

EN HTF, la tendance est baissière depuis plusieurs mois. Cependant nous sommes dans un important FVG haussier. Il a testé plusieurs fois le FVG, ce qui a créer de la liquidité.

Il faudra voir son comportement en MTF.

Cependant en MTF, nous pouvons voir que le prix est dans un canal haussier.

Pour moi, il n'y a pas de changement de tendance pour l'instant mais un retracement.

Mais ce n'est pas pour autant que je surveille les achats sur du long terme. Si il respecte mes conditions en H4/H1 ; je passerai acheteuse.

XAUUSD, GOLD, OR, GCLes légendes,

Le GOLD est haussier en HTF et est haussier en M15.

Précédente analyse (faite en live hier sur la NY session), validée : Reprise du double liq majeures M15 pour que le gold puisse poursuivre le scénario haussier.

Nous sommes actuellement de retour dans la zone des 50-60 du fibo (zone tampon HTF).

Il a confirmé un TRAP H1 + M15 ce qui pourrait l'amener à retracer. Un retracement vers des liq majeures + bloc MTF serait intéressant pour nous attendre des confirmations d'entrées acheteuses.

Mes alertes sont en place, j'attends un retour sur mes niveaux + confirmations pour entrer au marché.

Mettez une fusée sous l’analyse TradingView et suivez le compte Legendarys_traders.

Excellent après-midi à vous !

Vivien - LT

XAU/USD – Poursuite haussière au-dessus du POI clé, objectif : ?🔍 Analyse technique (45M)

🟢 Structure du marché

Après une forte impulsion baissière, l’or a formé une base solide et a basculé vers une structure haussière.

Une séquence de plus hauts et plus bas ascendants est respectée le long de la ligne de tendance haussière ✔️

Plusieurs points pivot confirment que les acheteurs défendent des niveaux de prix plus élevés.

📦 POI & Zones clés

POI extrême (zone de demande) : Zone d’accumulation majeure à l’origine du retournement 🟩

POI élevé (zone d’offre → zone de mitigation) : Le prix a cassé au-dessus et s’y maintient, désormais en tant que support — signal haussier.

Tant que le prix reste au-dessus de la zone High POI, le scénario de poursuite reste privilégié.

📈 Cassure & Price Action

Les précédentes cassures baissières ont échoué et ont été suivies d’un fort déplacement haussier.

La structure actuelle montre une consolidation haussière au-dessus de la zone High POI, suggérant une poursuite plutôt qu’un retournement.

Les replis vers la zone High POI ou la ligne de tendance sont considérés comme des opportunités d’achat sur repli (buy the dip).

🎯 Objectifs de prix

🎯 Objectif principal :

5 120 – 5 150 (borne haute du range / zone de liquidité)

🎯 Objectif étendu (si le momentum s’accélère) :

5 180 – 5 220

🛑 Niveau d’invalidation :

Une clôture nette sous 4 950 affaiblirait le scénario de poursuite haussière.

✅ Conclusion

L’or conserve une structure clairement haussière, soutenue par une forte demande et le respect de la ligne de tendance ascendante. Le maintien au-dessus de la zone High POI ouvre la voie vers des objectifs situés en haut du range. Des replis peu profonds sont attendus avant la poursuite 📊✨

BITCOIN : Enfin une réaction haussière ?Bonjour à tous c'est Yan's

Aujourd'hui je vous partage mon analyse sur BITCOIN !

Le prix est revenu combler à 100% dans un Order Block Daily dans la zone OTE PATTERN entre les 61.8 - 70.3% et est revenu dans son Fair Value Gap Daily et Weekly au niveau des 73 000$

Je suis donc acheteur, j'attends un potentiel retour sur l'Order Block h4 pour rentrer en achat !

💬Et vous que pensez vous du BITCOIN ?

GOLD : Direction un nouvel ATH ? Bonjour à tous c'est Yan's !

Aujourd'hui je vous partage mon analyse sur le GOLD !

Le gold continue sa ré&ction haussière après être revenu dans une très bonne zone HTF ( Fair Value Gap et zone OTE PATTTERN ).

Ma structure interne est entre les é points noirs.

Plusieurs zones que je surveille :

-> zone des 4985 - 4980$ qui correspond au Fair Value Gap H1 et les 50% de ma structure interne.

->zone des 4950 - 4945$ qui correspond à un Order Block M30 et qui est dans la zone OTE PATTERN entre les 61.8 et 70.3%.

Je reste attentif à ce que le prix peut faire !

💬Et vous que pensez vous du GOLD ?

XAUUSD – Rebond haussier depuis la zone de demande (H1)L’or (XAUUSD) évoluait précédemment à l’intérieur d’un canal ascendant bien défini, indiquant une tendance haussière solide. Après avoir atteint la borne supérieure du canal, le prix a subi une correction baissière marquée et a cassé la structure.

Suite à cette baisse, le prix a trouvé un fort support autour de la zone de demande des 5 000, où les acheteurs sont intervenus de manière agressive. Depuis cette zone, le marché a formé une reprise en V / fond arrondi, signalant un changement de momentum de baissier à haussier.

Actuellement, le prix a réintégré et se maintient au-dessus de la zone de demande, montrant une continuité haussière claire. Tant que le prix reste au-dessus de cette zone, le biais haussier demeure privilégié.

Biais de trading : Haussier au-dessus de la zone de demande

Zone d’entrée : Retest de la zone de demande ou continuation haussière

Objectifs :

Objectif 1 : 5 120

Objectif 2 : 5 198

Invalidation :

Une cassure nette suivie d’une clôture en dessous de la zone de demande invaliderait ce scénario haussier.

Cette configuration est basée sur la théorie de l’offre et de la demande, la continuité de tendance et un changement de momentum, favorisant les acheteurs à court terme.

BTC : De retour vers les 100K📉 BTC est toujours en tendance baissière, le marché est globalement très faible.

✅ Cependant, le plus bas de ce cycle est déjà atteint, le support à 74K est confirmé valide.

⏳ Une cassure haussière prendra encore du temps ; une fois la correction baissière terminée, une hausse rapide commencera.

💰 Le marché évolue actuellement sous les 80K, c’est une excellente opportunité d’achat.

🤑 Attendre la hausse suivante permettra de réaliser d’énormes profits.

📊 Stratégie de trading BTC :

🎯 BTCUSDT buy@75K-76K

🎯 tp:82K-85K-90K

✔️ Tous les signaux ont été exacts pendant un mois complet.

💡 Je continuerai à envoyer des signaux précis pour vous aider à gagner plus.

⚠️ Le marché est très volatile en ce moment — ne manquez pas les signaux de trading quotidiens !

XAUUSD (Or) graphique 45 minutes — Support maintenu et s

Analyse du graphique :

Structure du marché :

L’or est en phase corrective à court terme après une forte impulsion baissière. Après un plus bas plus bas, le prix commence à former des creux de plus en plus hauts, ce qui suggère une possible reprise à court terme dans une tendance globale encore baissière.

Zone de support clé (rouge) :

La zone de support autour de 4 850–4 900 a été défendue à plusieurs reprises. Les acheteurs sont intervenus de manière agressive, confirmant cette zone comme une zone de demande. Le prix évolue actuellement au-dessus de ce niveau, ce qui est constructif.

Zone de résistance (verte) :

La résistance située vers 5 150–5 200 correspond à une ancienne zone de cassure et à une zone d’offre. Il s’agit de l’objectif haussier logique si la dynamique positive se poursuit.

Comportement du prix :

Après le rebond sur le support, le prix progresse de manière graduelle avec des bougies plus petites, ce qui indique des achats contrôlés et une pression vendeuse limitée. Cela favorise un scénario de pullback puis impulsion plutôt qu’un rejet immédiat.

Scénario haussier (tel qu’illustré) :

Tant que le prix reste au-dessus du support, une extension vers la zone de résistance (target) reste probable. Un léger retour dans le support avec des mèches de rejet renforcerait ce biais.

Invalidation :

Une clôture nette sous la zone de support invaliderait le scénario haussier et ouvrirait la voie à une poursuite de la baisse.

Biais :

🔹 Haussier à court terme vers la résistance

🔹 Moyen terme encore prudent / correctif

EURCAD M30 - NE RATEZ PAS CETTE OPPORTUNITÉLe EURCAD s'installe dans une routine de range intraday bien définie ce mercredi, naviguant entre les bornes 1.61000 et 1.62000. Le prix montre des signes de rebond sur le niveau des 1.61200, qui agit comme un support intermédiaire de "haute qualité" au sein de cette zone de compression. Le marché semble temporiser alors que les deux banques centrales majeures de cette paire s'apprêtent à s'exprimer dans les prochaines 24 heures.

Techniquement, le maintien au-dessus de 1.61200 est un signal de force des acheteurs qui tentent de défendre la structure contre un CAD pénalisé par des perspectives de croissance atones (le PIB canadien est attendu en stagnation). Le rejet sur 1.61200 ressemble à une "Internal Liquidity Hunt" avant un potentiel retour vers le haut du range à 1.62000. Une clôture M30 au-dessus de 1.61500 validerait la sortie par le haut de ce micro-canal.

Niveaux de Précision à Surveiller

* Support de Rebond : 1.61200 (Pivot actuel / Zone de confluence).

* Bas du Range : 1.61000 (Support psychologique / Liquidité Sell-side).

* Résistance Immédiate : 1.61750 (Zone de Supply M30).

* Haut du Range : 1.62000 (Target finale intraday).

* Invalidation : Clôture M30 sous 1.60850.