GOLD : Quand le consensus devient un risque...👑 Analyse & Perspectives GOLD – Semaine du 6 au 10 janvier 2026 👑

✨ En ce début de nouvelle année, je vous souhaite à tous une année remplie de clarté, de discipline et de sérénité sur les marchés.

Que 2026 vous apporte de belles opportunités, mais surtout de bonnes décisions.

Prenez soin de vous, de votre capital et tradez avec lucidité. 👑📈

🎙️ Introduction –

L’année 2025 s’est clôturée sur un GOLD en progression exceptionnelle, porté par un cocktail explosif : tensions géopolitiques persistantes, politiques monétaires sous pression et recherche constante de valeur refuge.

2026 démarre dans un climat toujours instable, mais avec un marché désormais plus exigeant, plus technique, et plus sensible aux catalyseurs macroéconomiques.

Sur le plan géopolitique, les récents événements impliquant Donald Trump, le Venezuela, ainsi que les prises de position de Vladimir Poutine, maintiennent une prime de risque élevée sur l’or.

Dans ce contexte, le GOLD reste structurellement soutenu, mais évolue à court terme dans une phase de digestion après l’ATH de fin décembre.

Cette semaine sera rythmée par des statistiques majeures américaines (ISM, ADP, NFP), susceptibles de raviver la volatilité et de redonner une direction franche au marché.

🔹 Analyse Technique Multi-Unités

🔹 Mensuel (MN)

📈 Tendance haussière majeure intacte

🔼 Résistances : 4550 / 4615

🔽 Supports : 4200 / 3990

Le marché évolue au-dessus de toutes les moyennes longues. La dynamique de fond reste haussière malgré une respiration technique attendue après une année record.

🔹 Weekly (W1)

📈 Structure haussière, consolidation en cours

🔼 Résistances : 4460 / 4550

🔽 Supports : 4219 / 4135

La bougie hebdomadaire précédente montre un rejet clair sous 4550, confirmant cette zone comme résistance majeure. Le support 4219 reste le pivot clé de la semaine.

🔹 Daily (D1)

📊 Phase de range contrôlée

🔼 Résistances : 4407 / 4460

🔽 Supports : 4320 / 4219

Les bandes de Bollinger se contractent. Le marché consolide au-dessus de la moyenne mobile, signe d’un biais toujours haussier tant que 4219 tient.

🔹 H4

📉 Correction technique terminée, stabilisation

🔼 Résistances : 4407 / 4460

🔽 Supports : 4295 / 4219

Rebond technique observé sur la borne basse. RSI en sortie de zone de survente, signal d’un possible redémarrage progressif.

🔹 M15

⚖️ Zone d’équilibre intraday

🔼 Résistances : 4360 / 4407

🔽 Supports : 4320 / 4295

Marché propre, sans excès, propice à des trades courts et maîtrisés.

🎯 Zone clé de la semaine

👉 4219 – 4460

4219 : pivot structurel majeur

4460 : plafond de distribution avant reprise haussière

📌 Scénarios de Trading

📈 Scénario BUY – Reprise haussière contrôlée

✅ Entrée BUY : clôture H1 au-dessus de 4360

🎯 TP1 : 4407 (+470 pips)

🎯 TP2 : 4460 (+1000 pips)

🎯 TP3 : 4520 (+1600 pips)

⛔ SL : 4295

Justifications :

Maintien au-dessus du pivot 4320

Rebond technique confirmé H4

Flux acheteurs toujours dominants en swing

Sentiment traders majoritairement acheteur

📉 Scénario SELL – Respiration technique

✅ Entrée SELL : clôture H1 sous 4219

🎯 TP1 : 4170 (+490 pips)

🎯 TP2 : 4090 (+1290 pips)

🎯 TP3 : 3990 (+2290 pips)

⛔ SL : 4305

Justifications :

Cassure du pivot weekly

Invalidations haussières en chaîne

Retour vers zones de valeur Daily / Weekly

Possible renforcement du dollar sur données US

🧭 Sentiment de marché

📊 Traders positionnés à l’achat : ~75%

➡️ Biais haussier dominant

⚠️ Vigilance : suivre la majorité n’est jamais une stratégie institutionnelle.

Quand plus de 75% des traders sont acheteurs, c’est précisément la zone où les mains fortes cherchent la liquidité, pas l’extension....

🗓️ Annonces économiques clés (USD)

Lundi – 16h00

📌 ISM Manufacturing PMI

Mercredi – 14h15

📌 ADP Non-Farm Employment Change

Jeudi – 14h30

📌 Unemployment Claims

Vendredi – 14h30

📌 Non-Farm Payrolls (NFP)

📌 Unemployment Rate

⚠️ Volatilité attendue surtout vendredi.

🧠 Interprétation globale

➡️ GOLD reste haussier de fond

➡️ Marché en phase de digestion après ATH

➡️ Opportunités propres sur cassure ou perte du pivot 4219

➡️ Approche prudente, TP plus courts privilégiés

🧾 Conclusion stratégique

📌 Zone pivot : 4219

📈 Biais prioritaire : BUY au-dessus de 4360

📉 SELL uniquement en cassure confirmée du pivot

⚠️ Disclaimer

Cette analyse est fournie à titre informatif et éducatif. Elle ne constitue en aucun cas un conseil en investissement. Le trading comporte des risques. Chacun est responsable de sa gestion du risque.

@Queen_Trader66

Analyse fondamentale

Dollar US : Semaine Décisive avec le NFP en Point d'OrgueSituation actuelle du Dollar

Le dollar américain est tombé autour de 98,2 lors du premier jour de trading de 2026, après sa plus forte perte annuelle en huit ans. Le billet vert a perdu environ 9% l'année dernière, plombé par l'incertitude politique suite aux mesures tarifaires du président Trump, les attentes croissantes d'assouplissement de la Fed, un avantage de rendement réduit par rapport aux autres devises, et les préoccupations des investisseurs concernant les déficits budgétaires et l'autonomie de la Fed.

Politique monétaire de la Fed

Les traders anticipent actuellement deux baisses de taux cette année, contre une seule prévue par la Fed elle-même. Cette divergence entre les attentes du marché et les projections officielles crée un environnement propice à la volatilité. L'attention se tourne également vers la direction de la Fed, le président Trump devant nommer un successeur à Jerome Powell début d'année, les marchés spéculant sur une nomination plus accommodante.

Facteur géopolitique

La capture de Maduro au Venezuela par les États-Unis ajoute une dimension géopolitique importante. Cette situation peut renforcer l'aversion au risque et soutenir le dollar comme valeur refuge à court terme.

ANALYSE DES ANNONCES CLES

ISM Manufacturing (Lundi)

Le dernier chiffre était à 48,2, indiquant une contraction du secteur manufacturier. Le seuil des 50 sépare l'expansion de la contraction. Un chiffre supérieur à 49,5 serait favorable au dollar, tandis qu'un chiffre inférieur à 47,5 pèserait sur le billet vert.

ADP Employment (Mercredi)

Premier indicateur emploi de la semaine et précurseur du NFP. Les derniers chiffres ADP ont montré une faiblesse notable. Cette publication donnera le ton pour le rapport officiel de vendredi.

ISM Services et JOLTS (Mercredi)

Journée cruciale avec deux publications majeures. L'ISM Services est particulièrement important car l'économie américaine repose à 70% sur les services. Le rapport JOLTS sur les offres d'emploi est étroitement surveillé par la Fed pour évaluer la santé du marché du travail.

NFP Non-Farm Payrolls (Vendredi)

Le rapport NFP est considéré comme l'événement le plus important pour définir le ton de la politique monétaire au premier semestre 2026. Le Dollar Index est actuellement dans une tendance baissière à court terme et techniquement survendu en raison des anticipations agressives du marché concernant de futures baisses de taux. Ce positionnement crée un profil de risque asymétrique.

Un NFP faible (inférieur à 50 000) validerait le scénario accommodant et pousserait le dollar vers 97,60. Un NFP solide (supérieur à 75 000) provoquerait un réajustement des attentes et un rebond potentiel vers 99-100.

CONCLUSION

Cette semaine sera déterminante pour la direction du dollar en ce début 2026. Le NFP de vendredi reste le catalyseur principal, mais la séquence ISM, ADP et JOLTS donnera des indices précieux avant le rapport officiel de l'emploi.Affaibli par des sorties de capitaux avant et après la dernière baisse de taux, les vendeurs ont repris l'avantage après que le DXY ait atteint le niveau des 100,00.

Affaibli par des sorties de capitaux avant et après la dernière baisse de taux, les vendeurs ont repris l'avantage après que le DXY ait atteint le niveau des 100,00. Après avoir rebondi sur la zone des 98,00, les acheteurs pourraient faire leur réapparition pour tenter de reprendre le contrôle.

WTI : Rebond face aux tensions au Venezuela ?Sur le WTI (pétrole) en unité de temps 4H, le marché évolue actuellement sur une zone de support majeure, déjà testée à plusieurs reprises, ce qui en fait un niveau technique clé. Malgré une structure globale encore fragile, les réactions observées sur cette zone montrent une défense active des acheteurs, laissant envisager un scénario de rebond technique à court terme en direction de la trendline descendante et des résistances intermédiaires.

Tant que le support est préservé, ce scénario reste valide, même si la tendance de fond n’est pas encore inversée. Sur le plan fondamental, les récents événements politiques au Venezuela constituent un facteur de risque géopolitique susceptible d’augmenter la volatilité et de soutenir les prix à court terme, notamment via une prime de risque liée aux incertitudes sur la production et les exportations.

Ce contexte fondamental peut donc renforcer la probabilité d’un rebond haussier technique, sans pour autant garantir une reprise durable tant qu’aucune cassure structurelle n’est confirmée. Le marché reste ainsi dans une zone décisionnelle, où la réaction sur le support déterminera la suite du mouvement.

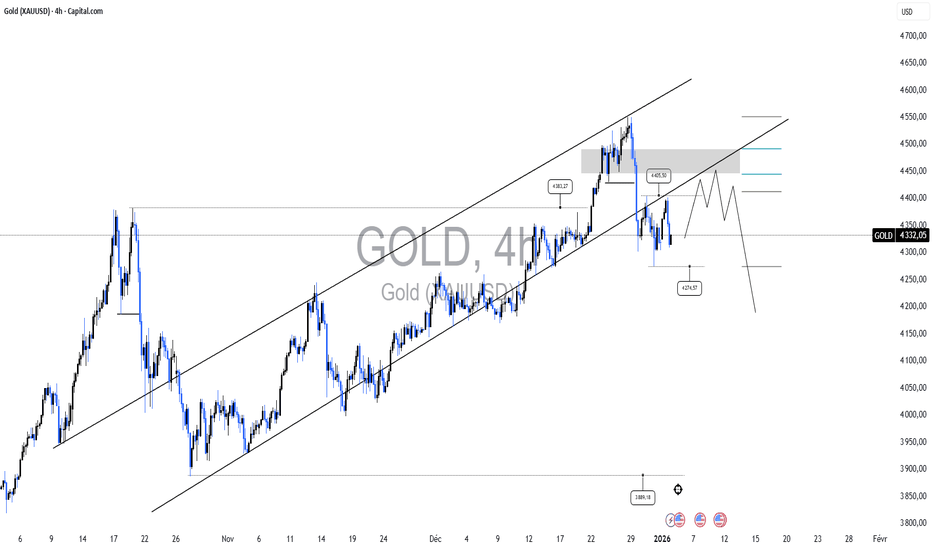

analyse weekly GOLDHello la team ⚡️

Le Gold évolue autour des 4 330$ après un rejet propre sous la zone des 4 480$ – 4 500$, exactement là où se situait la liquidité haute et la borne supérieure du canal haussier.

La chute récente n’est pas un retournement, mais une correction technique saine après une belle expansion. On est désormais dans une phase de digestion, où le marché cherche à piéger aussi bien les acheteurs tardifs que les vendeurs agressifs.

🔑 Niveaux clés

4 480$ – 4 500$ → zone de distribution / rejet majeur

4 405$ – 4 430$ → zone d’équilibre actuelle (range)

4 275$ → première zone de réaction acheteuse

4 180$ – 4 150$ → zone de demande plus profonde

3 980$ – 3 900$ → support majeur HTF si accélération baissière

📌 Scénarios

🔹 Scénario principal (le plus probable)

Consolidation sous la résistance

➡️ Range + mèches de liquidité

➡️ Pullback possible vers 4 275$, voire 4 180$ avant reprise

🔹 Scénario haussier

Récupération nette des 4 430$ – 4 450$

➡️ Retour momentum

➡️ Extension vers 4 500$+

🔹 Scénario alternatif (plus lent)

Cassure propre de 4 180$

➡️ Descente contrôlée vers 4 000$ – 3 900$ pour recharger en bas

🧠 En résumé

Tendance de fond toujours haussière

Marché en phase de correction / construction

On évite les entrées au milieu

Les meilleures opportunités sont en bas des zones, pas dans le bruit

Le Gold teste la patience avant de relancer la machine.

Discipline > précipitation.

Bonne session l’équipe 🔥

Zeus – King of Gold 👑

Analyse weekly BITCOINHello la team ⚡️

On démarre ce début d’année avec un BTC autour des 89 900$, après un gros rejet hebdomadaire sous la zone 105k–110k. Le mouvement de vendredi ressemble clairement à une prise de liquidité + distribution en haut, typique après une forte impulsion haussière.

Le marché n’est pas baissier pour autant : on est dans une phase de respiration / correction contrôlée, pendant que les mains fortes nettoient les excès avant la prochaine expansion.

🔑 Niveaux clés

92 000$ – 95 000$ → zone de réaction / rejet short terme

100 000$ – 103 000$ → grosse liquidité haute si reprise haussière

85 000$ → niveau pivot clé (structure)

78 000$ – 75 000$ → zone de demande majeure HTF

📌 Scénarios

🔹 Scénario principal (préféré)

Consolidation au-dessus des 85k

➡️ Construction de range

➡️ Rebond progressif vers 95k, puis 100k–103k

🔹 Scénario alternatif

Perte claire des 85k

➡️ Accélération baissière vers 78k–75k pour recharger en bas

🧠 En résumé

-> Tendance de fond toujours haussière

-> Marché en phase de nettoyage, pas de retournement

-> Pas d’entrées au milieu, on travaille uniquement les zones extrêmes

-> Patience et discipline avant le prochain vrai move

-> Le marché teste la psychologie avant de payer.

-> Ceux qui attendent les bons niveaux survivront.

Bonne session l’équipe 🔥

Zeus – King of BTC 👑

BTC en range sous le couvercle: fade d’abord, reconquête ensuite__________________________________________________________________________________

Market Overview

__________________________________________________________________________________

Le prix reste plafonné sous un couvercle 4H/12H bien défini, avec un momentum HTF orienté risk-off et des rebonds intraday qui s’épuisent dans l’offre. Le marché demeure une fourchette corrective, l’exécution dépend donc du respect du plafond 90 975–91 200 et du bloc de supports 87 213–86 602.

Momentum: Range à baissier sous 90 975, les rebonds sont vendus car les filtres de tendance HTF restent baissiers.

Niveaux clés:

- Résistances: 90 975 (4H/12H), 91 100–91 200 d’offre (2H–4H), 94 500–94 600 (réf. 1D).

- Supports: 87 200 (240 Pivot Low), 86 600 (Pivot Bas Hebdo), 84 400 (Pivot Bas Journalier).

Volumes: Normaux à modérés dans l’ensemble, très élevés sur les mèches de rejet 4H/2H à la résistance.

Signaux multi-timeframes: 1D/12H en baisse, 6H en compression, 4H montre des tentatives contre-tendance qui échouent à 90 975, les TF courtes peuvent rebondir mais butent sous le couvercle.

Zones de Harvest: 87 200 (Cluster A) / 86 600–86 700 (Cluster B). Zones idéales d’achats sur repli en pyramide inversée quand un renversement 2H–4H net apparaît.

Contexte Risk On / Risk Off Indicator: NEUTRE VENTE, en ligne avec le range à baissier et plaidant pour la patience sur les longs à moins de reconquérir et tenir 90 975.

__________________________________________________________________________________

Trading Playbook

__________________________________________________________________________________

La tendance est corrective sous résistance, privilégier les ventes sur rebond jusqu’à une acceptation au-dessus de 90 975 qui valide un changement de régime.

Biais global: Neutre vendeur tant que sous 90 975, invalidation sur acceptation 2H/4H et retest réussi au-dessus de 90 975.

Opportunités:

- Vente tactique: Vendre 90 975–91 200 sur confirmation baissière, viser 89 600 puis 87 213, runner vers 86 602.

- Achat breakout: Si 90 975 est reconquis et tenu en 2H/4H, acheter le retest pour une poussée vers 94 500–94 600.

- Achat sur repli: Uniquement à 87 213 ou 86 602 avec renversement 2H–4H propre, premier objectif milieu de range puis 90 975.

Zones de risque / invalidations: Une clôture 2H/4H soutenue au-dessus de 90 975 invaliderait le fade et favoriserait une squeeze, une clôture journalière sous 86 600 ouvre le risque vers 84 400 et invalide les achats tactiques.

Catalyseurs macro (Twitter, Perplexity, news): Flux ETF US spot mitigés qui ajoutent du bruit sans tendance, tensions au Venezuela qui augmentent le risque d’événement et peuvent provoquer des mèches risk-off à la résistance, inflation nowcast basse et énergie souple réduisent les queues de distribution mais ne supplantent pas le couvercle technique.

Plan Harvest (Pyramide Inversée):

- Palier 1 (12,5%): 87 200 (Cluster A) + reversal ≥2H → entrée

- Palier 2 (+12,5%): 83 700–82 000 (-4/-6% sous Palier 1)

- TP: 50% à +12–18% du PMP → recycler le cash

- Runner: conserver si break & hold de la première R HTF

- Invalidation: < Pivot Bas HTF ou 96h sans momentum

- Hedge (1x): Short première R HTF sur rejet + tendance baissière → neutraliser sous R

__________________________________________________________________________________

Multi-Timeframe Insights

__________________________________________________________________________________

À travers les TF, la structure est une fourchette corrective plafonnée par une résistance précise, avec des rebonds contre-tendance qui échouent au même couvercle.

1D/12H: Filtre baissier intact sous 90 975, structure corrective et distribution privilégiée vers 90 975–91 200 sauf reconquête persistante.

6H/4H: Compression sous 90 975, mèches de rejet répétées sur fort volume signalent un contrôle vendeur, la perte de 86 602 réouvre 84 400.

2H/1H/30m/15m: Sursauts contre-tendance dans le range qui peuvent rejoindre le couvercle, mais la confirmation échoue sous 90 975 et l’offre 91 100–91 200 borne l’upside.

__________________________________________________________________________________

Macro & On-Chain Drivers

__________________________________________________________________________________

Le macro est mixte et dépend des événements, les techniques dominent tant que les flux ou les titres ne persistent pas.

Événements macro: PMI proches de 50 entretiennent un scénario d’atterrissage en douceur, gaz US à des plus bas pluriannuels et inflation nowcast sous 2% réduisent le risque extrême, les tensions au Venezuela ajoutent un risque de titre pouvant retourner le ton intraday.

Analyse Macro Externe: Le Risk On / Risk Off Indicator affiche BEAR comme signal maître avec confirmation par le crédit, tandis que semi-conducteurs et small caps montrent des conflits, un mix fin de cycle qui soutient la prudence sous résistance.

Analyse Bitcoin: Des achats spot ont poussé au-dessus de 90k mais ont rencontré l’offre près de 90,6k et à nouveau sur 90 975–91 200, le grand range 85k–92k et un gap CME à 88 700–88 200 encadrent le risque de retour à la moyenne autour de nos supports.

Données on-chain: Flux baleines et stablecoins contradictoires, ce qui réduit le signal et renforce la discipline sur les niveaux.

Impact attendu: Le mix macro et le tableau risk-off confirment un biais neutre vendeur sous 90 975, une acceptation au-dessus du couvercle serait nécessaire pour libérer une poussée vers la zone médiane 94k.

__________________________________________________________________________________

Key Takeaways

__________________________________________________________________________________

BTC évolue en range sous un couvercle ferme alors que les filtres de tendance HTF restent risk-off.

La tendance générale est range à baissier sous 90 975, les fades sur 90 975–91 200 gardent l’avantage tandis que les achats sur repli exigent des renversements 2H–4H nets à 87 213 ou 86 602. Le setup le plus pertinent est le rejet confirmé en volume. Un facteur macro clé est le mix de flux ETF qui tempère les extrêmes sans créer de tendance. Restez patient, jouez le couvercle et les planchers, et soyez prêt à pivoter si 90 975 est reconquis avec persistance.

Pourquoi 2026 sera l'année du Trading ?Bonne année à tous. 🎉

Santé, discipline, et surtout... plein de TP !

Je vais être honnête :

j’ai rarement eu ce sentiment en début d’année.

Pour moi, 2026 sera l’année du trading

Pourquoi ?

Le marché est plus lisible que jamais

Entre la liquidité, les manipulations évidentes et les structures propres, le marché ne “cache” plus vraiment ses intentions.

Ceux qui comprennent la logique Smart Money savent où regarder :

– qui se fait piéger

– où la liquidité est prise

– quand le marché change réellement de main (CHoCH / BOS)

Les particuliers sont plus nombreux… mais moins préparés

Toujours plus de traders, toujours plus de bruit.

Résultat : encore plus de liquidité offerte à ceux qui sont patients et structurés.

Ce n’est pas un désavantage, c’est une opportunité.

La différence ne se fera plus sur la stratégie, mais sur l’exécution

En 2026, tout le monde “connaît” les Order Blocks, les imbalances, les OTE.

La vraie question est simple :

– est-ce que tu sais attendre ?

– est-ce que tu sais dire non à un setup moyen ?

– est-ce que tu trades comme un sniper, ou comme un joueur de casino ?

Le trading devient un métier, plus un fantasme

Moins de promesses rapides.

Plus de journaux de trading, de stats, de process clairs.

Ceux qui traitent ça comme un business prendront l’avantage.

2026 ne récompensera pas les plus motivés.

Elle récompensera les plus rigoureux.

Ceux qui :

respectent leur plan même après une série de pertes

comprennent le contexte avant de chercher une entrée

acceptent de ne pas trader quand le marché n’offre rien

Si tu fais partie de ceux-là,

2026 peut clairement changer la donne.

N’hésitez pas à me dire ce que vous en pensez en commentaires !

Bon trading à tous et tous mes meilleurs voeux pour cette nouvelle année !

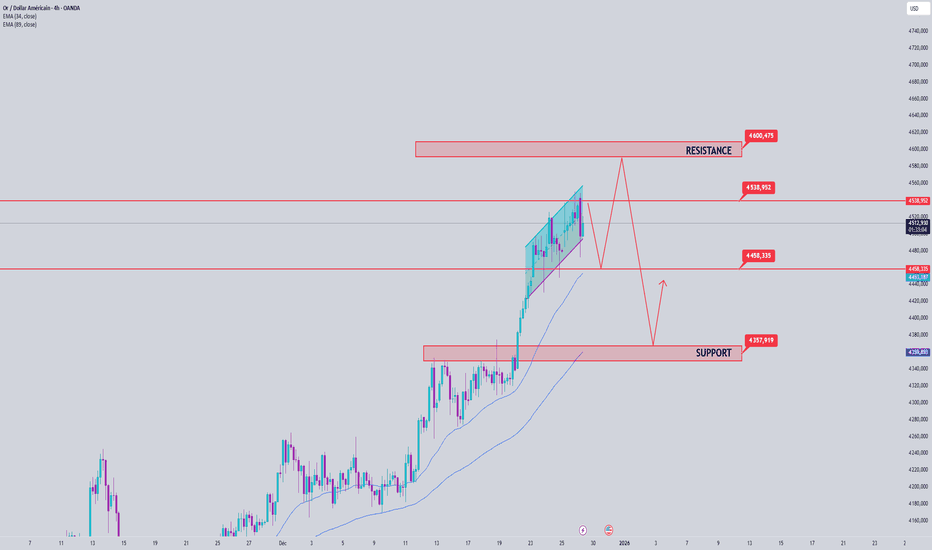

GOLD – Analyse Technique & Fondamentale📊 Analyse Technique (H4 / Daily)

Nous avons en effet clôturé à la hausse avec de très belles bougies H4, ce qui traduit :

une pression acheteuse réelle,

un regain d’intérêt après la période de faible liquidité liée au jour férié.

À court terme, le marché pourrait donc :

aller chercher le HIGH situé vers 4403,

et tenter une cassure de ce niveau pour confirmer une reprise haussière plus franche.

Cependant, malgré cette dynamique haussière visible en H4, le scénario de retracement reste totalement valide et même sain d’un point de vue structurel.

👉 Les zones clés à surveiller restent :

4260 : zone de prise de liquidité intermédiaire,

4220 : Orderblock H4 majeur, zone idéale pour un rebond technique propre.

Un rejet ou un manque de continuation au-dessus des 4403 pourrait donc :

déclencher une correction contrôlée,

permettre au marché de nettoyer les liquidités basses,

avant de repartir dans une dynamique haussière plus solide.

📌 Conclusion technique :

au-dessus de 4403 → continuation haussière possible,

rejet / absence de follow-through → retracement vers 4260 puis 4220 privilégié.

🌍 Analyse Fondamentale

D’un point de vue fondamental, le contexte reste favorable au GOLD, mais propice à des mouvements piégeux aujourd’hui :

📅 Retour après jour férié

réouverture progressive de la liquidité,

mouvements parfois erratiques ou exagérés,

faux départs possibles dans un sens comme dans l’autre.

💵 Dollar & taux

toute tentative de rebond du dollar peut provoquer un retracement de l’or,

sans remettre en cause la tendance de fond.

🏦 Politique monétaire

attentes toujours élevées autour d’un assouplissement futur,

maintien de l’attrait pour les actifs refuges.

🌐 Contexte macro

incertitudes persistantes → soutien structurel au GOLD.

👉 Le fondamental appuie donc l’idée que :

la hausse de court terme est crédible,

mais qu’un retracement technique reste logique et même nécessaire avant une nouvelle jambe haussière.

Analyse du prix de l'or le 2 janvier📈 OR – La tendance haussière reprend en ce début d'année

Le marché de l'or montre des signes de reprise de sa tendance haussière en ce début d'année. Après une fausse cassure à la baisse de la ligne de tendance, le cours a rapidement repris de l'élan et repassé la barre des 4 400 $, indiquant que la pression acheteuse reste dominante.

Compte tenu des flux de capitaux défensifs habituels en ce début d'année, et des anticipations liées aux réunions sur les taux d'intérêt, une forte reprise de l'or est tout à fait envisageable. La stratégie actuelle privilégie la recherche d'opportunités d'achat en suivant la tendance principale.

📌 Stratégie de trading

🔹 Achat autour de 4350 en cas de correction des prix

🔹 Achat à la cassure à 4375 lorsque le prix confirme sa dynamique haussière

🎯 Objectif : 4470

⚠️ Risques à prendre en compte

Si le prix clôture sous la ligne de tendance, une correction importante est possible. Un support clé se situe autour de 4250 ; attendez de nouveaux signaux pour établir une position d’achat plus sûre.

➡️ Privilégiez le trading dans le sens de la tendance et attendez patiemment les réactions du prix aux niveaux techniques clés.

**Petits satellites : un pionnier vers la puissance de défense ?Rocket Lab s'est transformée d'un fournisseur de niche de lancements de petits satellites en un atout stratégique de sécurité nationale, clôturant 2025 avec 21 lancements réussis d'Electron et une remarquable hausse de 175 % de son action. L'évolution de l'entreprise a culminé avec un contrat de 816 millions de dollars de l'Agence de développement spatial pour construire 18 satellites de détection de menaces de missiles hypersoniques, signalant son émergence en tant que principal contractant de défense. Cette stratégie d'intégration verticale positionne Rocket Lab comme un acteur critique dans une ère où la souveraineté de la chaîne d'approvisionnement est devenue primordiale pour la préparation militaire.

Le centre technologique des ambitions de Rocket Lab pour 2026 est la fusée Neutron, un véhicule de lancement moyen capable de transporter 13 000 kilogrammes en orbite terrestre basse. Prévu pour son vol inaugural à mi-2026, Neutron présente la conception innovante de carénage « Hungry Hippo » et des moteurs Archimedes imprimés en 3D, ciblant le marché lucratif des méga-constellations actuellement dominé par le Falcon 9 de SpaceX. Ce bond technologique, combiné à plus de 550 brevets mondiaux couvrant des innovations critiques en propulsion et structures, crée un fossé de propriété intellectuelle formidable que les concurrents ne peuvent pas facilement reproduire.

La trajectoire financière souligne cette transformation : les analystes prévoient une croissance de 52,2 % des bénéfices par action pour 2026, atteignant 0,27 dollar par action et surpassant de manière dramatique les géants aérospatiaux traditionnels comme Lockheed Martin (0,6 %) et Northrop Grumman (-7,6 %). Une potentielle introduction en bourse de SpaceX à une valorisation de 1,5 billion de dollars pourrait déclencher une réévaluation sectorielle, Rocket Lab se positionnant comme l'unique alternative cotée en bourse et intégrée verticalement. Wall Street a réagi en conséquence, relevant les objectifs de cours à 90 dollars alors que l'entreprise comble l'écart entre l'agilité des startups et l'échelle des titans aérospatiaux, avec les contrats de défense prêts à dominer son mix de revenus.

GOLD – Analyse Technique & Fondamentale📊 Analyse Technique (H4 / Daily)

Le GOLD se dirige progressivement vers la zone clé identifiée en début de semaine, située autour des 4220.

Cette zone concentre plusieurs éléments techniques majeurs :

prise de liquidité attendue,

Orderblock H4 bien défini,

zone de rééquilibrage du dernier mouvement haussier.

👉 Le scénario privilégié reste donc le suivant :

poursuite du mouvement baissier contrôlé vers 4220,

nettoyage de la liquidité restante,

réaction acheteuse attendue sur l’orderblock,

puis reprise puissante de la tendance haussière.

Un rebond propre sur cette zone permettrait :

de remettre le marché en structure haussière claire,

de relancer une dynamique ATH sur ATH dans les prochaines sessions.

⚠️ Tant que la zone n’est pas atteinte et travaillée :

éviter les achats précipités,

privilégier l’attente d’une confirmation de réaction (structure, rejet, volume).

🌍 Analyse Fondamentale – GOLD

Sur le plan fondamental, l’environnement reste très favorable à l’or à moyen et long terme :

🏦 Politique monétaire

attentes de politiques plus accommodantes,

pression baissière sur les taux réels → soutien structurel au GOLD.

💵 Dollar américain

toute phase de rebond du USD peut provoquer des retracements temporaires,

mais sans invalider la tendance de fond haussière.

🌐 Contexte macro & géopolitique

incertitudes persistantes,

demande constante pour les actifs refuges.

🧾 Flux institutionnels

achats continus des banques centrales,

soutien long terme au marché de l’or.

👉 Le retracement en cours est donc perçu comme une phase de respiration saine, nécessaire avant une nouvelle expansion.

Analyse du prix de l'or le 31 décembrePoint sur le marché de l'or

Les cours de l'or ont poursuivi leur correction baissière lors des dernières séances de l'année. Comme indiqué précédemment, la dynamique d'achat observée lors des séances asiatiques et européennes était uniquement technique, avant que la pression à la vente ne reprenne le dessus lors de la séance américaine.

Actuellement, à l'approche des fêtes de fin d'année, la dynamique des échanges s'est considérablement affaiblie et la faible liquidité favorise une consolidation et une forte volatilité des cours. Il est fort probable que l'or continue de se consolider dans une fourchette étroite, en attendant un nouvel apport de capitaux.

📉 Niveaux clés et stratégie de trading

🔹 ACHAT aux niveaux de support importants : 4176 – 4250

🔸 VENTE aux niveaux de résistance importants : 4395 – 4420

⚠️ Avertissement relatif aux risques : En cas de faible liquidité, de fausses cassures ou des mouvements de liquidité peuvent survenir aux niveaux de support et de résistance. Il est impératif d'attendre des signaux de confirmation clairs avant d'entrer en position et de gérer les risques avec prudence.

Analyse du prix de l'or le 30 décembreAprès plusieurs séances consécutives de forte tendance haussière, le cours de l'or entre dans une phase de correction technique. Cette évolution logique vise à relâcher la pression acheteuse et à rééquilibrer le marché avant l'amorce d'une nouvelle tendance.

Sur l'unité de temps journalière (D1), le chandelier principal indique que la pression corrective persiste, signalant un affaiblissement temporaire de la pression acheteuse. Dans ce contexte, la stratégie privilégiée consiste à observer la réaction du cours aux niveaux de résistance supérieurs afin d'identifier des opportunités de vente à court terme.

📉 Zones de prix à surveiller

Privilégier la vente en cas de signaux de rejet du cours au niveau des résistances suivantes : 4380 – 4430 – 4480

🎯 Objectif attendu : 4245

⚠️ Scénario de risque :

Si le cours de clôture se maintient durablement au-dessus de 4480, cela indiquerait un fort retour de la pression acheteuse et pourrait initier une nouvelle phase haussière avec un afflux de capitaux important.

La puissance navale américaine dépend-elle d’un seul chantier ?Huntington Ingalls Industries (HII) se trouve au carrefour de la stratégie navale américaine renaissante, se positionnant non comme un constructeur de navires traditionnel mais comme un intégrateur de technologies de pointe. Avec un contrôle exclusif du programme de destroyers Arleigh Burke Flight III doté du radar révolutionnaire SPY-6 — 30 fois plus sensible que son prédécesseur —, HII s'est assuré une forteresse de revenus pour des décennies. La récente décision de la Marine de pivoter de la frégate Constellation échouée vers le design éprouvé Legend de HII valide la philosophie d'exécution prioritaire de l'entreprise et ouvre un second moteur de croissance massif aux côtés de sa franchise de destroyers.

Au-delà de la construction navale traditionnelle, HII conquiert agressivement le marché des systèmes maritimes sans pilote projeté pour croître de 14 % par an jusqu'en 2030. Sa famille Romulus de véhicules de surface autonomes, alimentée par le système de contrôle propriétaire Odyssey avec plus de 6 000 heures opérationnelles, positionne l'entreprise pour dominer l'initiative "Project 33" de la Marine pour des plateformes robotiques rentables. Des partenariats stratégiques avec Thales pour un sonar de détection de mines alimenté par IA et une construction navale distribuée avec 23 partenaires de fabrication démontrent l'adaptation de HII aux pénuries de main-d'œuvre et à la transformation technologique.

Malgré des estimations de croissance leaders du secteur à 11,19 % surpassant General Dynamics (7,55 %) et Northrop Grumman (5,22 %), HII se négocie à un P/E de 24,2x contre une moyenne du secteur de la défense de 37,6x. Ce décalage de valorisation, combiné à un carnet de commandes pluridécennal couvrant les destroyers Flight III, le nouveau programme de frégates et les systèmes autonomes émergents, présente une asymétrie convaincante. Alors que les tensions géopolitiques avec la Chine s'intensifient et que la Marine poursuit son objectif de flotte de 355 navires, le monopole de HII sur les capacités navales critiques la positionne comme un actif national indispensable dont la valeur boursière n'a pas encore reflété son importance stratégique.

GOLD – Analyse Technique & Fondamentale📊 Analyse Technique (H4 / Daily)

Le GOLD a subi un très fort retracement hier, mouvement qui a permis de prendre la liquidité identifiée autour des 4430, validant parfaitement le scénario anticipé.

Cette prise de liquidité marque une première phase de nettoyage après les extensions haussières récentes.

👉 Au vu de la puissance de l’impulsion baissière, un retracement légèrement plus profond reste tout à fait plausible :

Zone clé à surveiller : Orderblock H4 situé autour des 4220

Ce mouvement permettrait également :

de prendre la liquidité restante autour des 4260,

de rééquilibrer le marché,

de construire une base plus saine pour la suite.

⚠️ Ce retracement serait technique et ne remettrait pas en cause la tendance haussière de fond, tant que la structure HTF reste intacte.

🔍 Scénarios à privilégier

🔹 Scénario principal – Retracement contrôlé

Continuité de la baisse vers 4260 → 4220 (OB H4)

Réaction acheteuse attendue sur cette zone

Reprise progressive de la dynamique haussière par la suite

🔹 Scénario alternatif

Si le marché montre une absorption rapide des ventes,

reprise haussière plus tôt,

mais avec un risque de retracement plus tardif.

👉 Dans ce contexte, il est préférable de :

éviter les achats précipités,

attendre une réaction claire sur les zones clés,

adapter la taille de position.

🌍 Analyse Fondamentale – GOLD

Sur le plan fondamental, l’or reste solidement soutenu à moyen / long terme, malgré la volatilité récente :

🏦 Politique monétaire

anticipation d’un environnement monétaire plus accommodant,

baisse progressive des taux réels → favorable au GOLD.

💵 Dollar américain

les phases de rebond du USD peuvent provoquer des retracements temporaires sur l’or,

mais sans invalider la tendance de fond.

🌐 Contexte macro

incertitudes économiques persistantes,

demande structurelle élevée pour les actifs refuges.

🧾 Flux institutionnels

intérêt toujours présent des banques centrales,

soutien long terme au métal précieux.

👉 Fondamentalement, le retracement actuel est perçu comme une respiration du marché, et non comme un retournement.

ANALYSE DE L'OR 30/12/2025Hier, l’or est monté jusqu’à 4 550 au début de la séance asiatique, puis a fortement chuté de 250 points. J’avais déjà averti de cette chute dans mon analyse du début de journée.

Le marché en cette fin d’année souffre d’une liquidité extrêmement faible. Malgré une baisse de 240 points, il n’y a toujours pas eu de force acheteuse.

Dans cette période, privilégiez les opportunités d’achat en direction d’un nouvel ATH. Achetez sur repli. Si le niveau 4 309 est cassé, alors il vaut mieux se reposer plus tôt.

🪙 SELL XAUUSD | 4412 – 4410

• SL : 4416

• TP1 : 4404

• TP2 : 4398

🪙 BUY XAUUSD | 4308 – 4310

• SL : 4304

• TP1 : 4316

• TP2 : 4322

L'or vient de subir le choc le plus sensible de l'année.Le marché OANDA:XAUUSD vient de subir un choc à l’un des moments les plus sensibles de l’année.

Après avoir atteint un sommet historique autour de 4 550 $/once, le prix spot de l’or a chuté de manière inattendue de 4,4 % en une seule séance, clôturant autour de 4 332 $. Ce mouvement n’était pas isolé : l’argent, le platine et le palladium ont tous plongé brutalement, marquant une correction généralisée sur l’ensemble du complexe des métaux précieux.

La question n’est pas « pourquoi l’or a chuté », mais de savoir s’il s’agit simplement de prises de bénéfices de fin d’année, ou du début d’une phase de réévaluation plus profonde.

Une correction systémique, pas un accident isolé.

L’aspect le plus notable de la récente baisse réside dans sa synchronisation.

• L’argent a chuté de près de 9 %, après avoir échoué à se maintenir au-dessus de 80 $/once.

• Le platine a perdu plus de 14 %.

• Le palladium a reculé de plus de 15 %, tombant depuis son plus haut de 3 ans.

Il s’agit d’un schéma bien connu de prises de bénéfices forcées après une période de croissance excessivement rapide, surtout dans un contexte de liquidité affaiblie par les fêtes. Une fois les prix arrivés à des niveaux extrêmes, un léger changement psychologique suffit à déclencher une vague généralisée de ventes.

Du point de vue de la structure de marché, les métaux précieux sont entrés dans la dernière semaine de l’année dans un état clairement suracheté, avec un capital spéculatif très concentré et d’importantes positions acheteuses accumulées. Cette baisse ressemble donc davantage à une « libération de pression » qu’à un retournement de tendance.

2025 : une année qui va « marquer l’histoire » pour OANDA:XAUUSD

Malgré de fortes corrections à court terme, la perspective à long terme de l’or en 2025 reste historiquement significative.

À ce jour, les prix de l’or ont augmenté de plus de 65 % cette année, soit la plus forte progression depuis la fin des années 1970.

Les moteurs fondamentaux restent inchangés :

• Instabilité économique mondiale prolongée,

• Affaiblissement cyclique du dollar,

• Achats nets d’or continus par les banques centrales,

• Anticipations d’un virage accommodant de la Fed.

L’or ne monte pas par euphorie, mais parce que son rôle de valeur refuge est continuellement activé dans un monde incertain.

L’argent : la star de la croissance, mais aussi le principal facteur de risque.

Si l’or est le pilier de la stabilité, l’argent est la variable la plus volatile de 2025.

Une hausse de près de 150 % fait de l’argent le métal le plus performant du groupe, mais aussi le plus vulnérable lorsque les flux de capitaux s’inversent.

Contrairement à l’or, l’argent possède deux natures parallèles :

• Actif refuge,

• Matière première industrielle essentielle (énergie solaire, électronique, IA).

La pénurie d’offre physique, notamment en Asie et dans les principales réserves, a propulsé les prix de l’argent bien au-delà de la hausse de l’or. Toutefois, avec des valorisations ayant progressé aussi rapidement, des corrections violentes sont inévitables.

La géopolitique revient sur le devant de la scène :

la Russie–Ukraine et le Moyen-Orient continuent « d’ancrer les risques »

Les développements géopolitiques récents montrent que les risques n’ont pas disparu, malgré des déclarations diplomatiques positives.

Les négociations Russie–Ukraine ont été présentées comme « proches de leur conclusion », mais ont été immédiatement éclipsées par des accusations d’attaques de drones, suivies de déclarations fermes de Moscou.

Parallèlement, les tensions au Moyen-Orient restent élevées, avec des déclarations fortes de Washington concernant l’Iran et des actions militaires au Venezuela.

Ces facteurs ne suffisent pas à faire grimper fortement les prix de l’or, mais ils sont suffisants pour limiter le risque d’un effondrement profond.

La Fed, la politique américaine et les grandes variables de 2026

Un point d’intérêt majeur pour le marché concerne les minutes de la réunion de décembre de la Fed, ainsi que les déclarations de plus en plus dures du président Donald Trump sur le rôle et la compétence du président de la Fed, Jerome Powell.

Les allusions de Trump à l’annonce prochaine d’un nouveau président de la Fed ajoutent une couche supplémentaire d’incertitude politique, d’autant plus que l’inflation n’est pas encore revenue à des niveaux sûrs alors que la croissance ralentit.

Pour l’or, l’incertitude de la politique monétaire est toujours un catalyseur à moyen terme.

La correction ne change pas la tendance.

La baisse de 4,4 % de l’or rappelle clairement que le marché n’évolue jamais en ligne droite.

Mais compte tenu du contexte global :

• Instabilité géopolitique non résolue,

• Assouplissement progressif des politiques monétaires mondiales,

• Diversification continue des banques centrales hors du dollar,

La correction actuelle est plus technique et cyclique qu’un véritable retournement de tendance à long terme. Avec 2026 à l’horizon, l’or est peu susceptible de poursuivre une hausse « linéaire » comme en 2025, mais son rôle clé dans un portefeuille défensif demeure intact.

Le marché entre dans une phase plus sélective, différenciée et disciplinée, où les opportunités ne se trouvent pas au sommet de l’euphorie, mais dans des corrections suffisamment profondes et calmes.

Analyse technique et suggestions OANDA:XAUUSD

Analyse technique

La tendance haussière à moyen terme reste intacte, le prix évoluant dans un canal ascendant. Après une forte impulsion, l’or a corrigé depuis la zone d’extension Fibonacci 0,618, mais a rapidement trouvé un support clair sur l’EMA21, indiquant que les acheteurs contrôlent toujours la structure de tendance.

Actuellement, le prix consolide juste au-dessus de la zone de support dynamique, tandis que le RSI reste au-dessus du niveau neutre, reflétant une correction technique plutôt qu’un retournement de tendance.

👉 Privilégier une stratégie d’achat sur repli (buy-the-dip), en évitant de poursuivre les prix tant que la tendance haussière domine.

SELL XAUUSD PRICE 4438 – 4436⚡️

↠↠ Stop Loss 4442

→ Take Profit 1 4430

↨

→ Take Profit 2 4424

BUY XAUUSD PRICE 4266 – 4268⚡️

↠↠ Stop Loss 4262

→ Take Profit 1 4274

↨

→ Take Profit 2 4280

Analyse du prix de l'or le 29 décembre🔍 Analyse du prix de l'or – Perspective technique

L'or a ouvert la séance asiatique sous une forte pression vendeuse. Cependant, les achats ont rapidement repris le dessus, permettant aux prix de se redresser considérablement et de retrouver un équilibre sur le marché. Cela indique que les acheteurs conservent la mainmise sur la tendance générale, d'autant plus que de nombreux investisseurs continuent d'acheter au niveau de prix actuel, anticipant une poursuite de la hausse.

📈 Tendance et objectif

La tendance haussière étant toujours maintenue, les niveaux d'extension de Fibonacci restent des objectifs potentiels. Actuellement, le niveau de 4590 – correspondant au niveau de Fibonacci de 3,618 – est considéré comme un point de résistance clé, où la pression à la prise de bénéfices est assez forte.

📊 Structure et scénario des prix

Une stratégie d'achat reste privilégiée tant que le prix évolue à l'intérieur du canal haussier actuel. Cependant, il est important de noter que ce canal a déjà enregistré trois mouvements de liquidité. Si une bougie H4 claire clôture sous la ligne de tendance, cela constituera un signal d'alerte annonçant une correction plus profonde. À ce stade, le cours de l'or pourrait tester à nouveau des niveaux de Fibonacci clés, tels que 1,618 – 1,0 – 0,618, afin de trouver un nouvel élan acheteur.

🎯 Stratégie de trading

Signal d'achat : Privilégier le repli du cours vers les niveaux de support de Fibonacci et l'apparition d'un signal de rejet clair.

Signal de vente : S'activer lorsque le cours franchit le canal ascendant, puis recule vers la zone des 4 500 et forme une structure de vague corrective baissière.

⚠️ Les traders doivent patienter et attendre les réactions du cours aux niveaux techniques clés afin d'optimiser leurs points d'entrée, en évitant de céder à la panique (FOMO) en période de forte volatilité.

Red Cat est-elle le roi des drones qu'attendait l'Amérique ?Red Cat Holdings (RCAT) se trouve à l'épicentre d'un moment transformateur dans la technologie de défense. L'interdiction de la FCC en décembre 2025 sur les fabricants chinois de drones DJI et Autel a effectivement éliminé la principale concurrence de Red Cat, créant un marché protégé pour les producteurs nationaux. Avec une hausse de 646 % des revenus du troisième trimestre fiscal 2025 d'une année sur l'autre et un bilan renforcé par plus de 212 millions de dollars en liquidités, Red Cat s'est positionnée comme la principale bénéficiaire du pivot des États-Unis vers des chaînes d'approvisionnement de défense souveraines. La certification « Blue UAS » de l'entreprise et son inclusion dans le catalogue d'acquisitions de l'OTAN offrent un accès immédiat aux marchés de défense nationaux et alliés à un moment critique de réarmement mondial.

L'architecture technologique de l'entreprise la différencie des concurrents grâce à des systèmes intégrés couvrant les domaines aérien, terrestre et maritime. La famille « Arachnid », incluant le quadricoptère Black Widow, l'Edge 130 hybride VTOL et le drone de frappe FANG, crée un écosystème en boucle fermée renforcé par des partenariats avec Palantir pour la navigation sans GPS et avec Doodle Labs pour les communications anti-brouillage. La technologie Visual SLAM de Red Cat permet un fonctionnement autonome dans des environnements électromagnétiques contestés, répondant directement aux exigences du Pentagone dans le cadre de l'initiative Replicator pour des systèmes autonomes « de masse sacrifiable ». Le partenariat récent avec Apium Swarm Robotics avance le contrôle un-à-plusieurs de drones, multipliant l'efficacité au combat des opérateurs individuels.

Les acquisitions stratégiques de FlightWave et Teal Drones ont rapidement étendu les capacités de Red Cat tout en maintenant une souveraineté stricte de la chaîne d'approvisionnement. La sélection de l'entreprise comme finaliste pour le programme Short Range Reconnaissance Tranche 2 de l'Armée valide ses systèmes tactiques pour le déploiement en infanterie. Avec les alliés de l'OTAN augmentant leurs dépenses de défense et le conflit en Ukraine démontrant une demande vorace pour les petits systèmes sans pilote, Red Cat bénéficie d'un vent arrière séculier pluriannuel. La convergence de la protection réglementaire, de la différenciation technologique, de la force financière et de la nécessité géopolitique positionne Red Cat non seulement comme un contractant de défense, mais comme une pierre angulaire de l'infrastructure de guerre robotique américaine pour la décennie à venir.

L'or « marque l'histoire » - À quoi ressemblera l'année 2026 ?L’année 2025 se conclut sur un constat indéniable : OANDA:XAUUSD fait désormais partie du groupe restreint d’actifs qui redéfinissent l’ordre d’investissement mondial.

Avec une hausse de plus de 60 % en une seule année, plus de 50 records historiques, l’or a non seulement surperformé les actions et les obligations, mais est également devenu le symbole le plus clair de l’instabilité prolongée du système économique et politique international.

Il est important de noter que cette dynamique haussière ne résulte pas d’un choc unique, mais d’une accumulation progressive d’événements tout au long de l’année : conflits géopolitiques, guerres commerciales, affaiblissement du dollar américain, anticipation d’un retournement de politique monétaire, et surtout, afflux soutenu de capitaux en provenance des banques centrales.

Dans cette perspective, la question à l’approche de 2026 n’est plus « l’or va-t-il corriger ? », mais plutôt : le marché est-il réellement en mesure d’inverser la tendance de long terme ?

2025 : quand l’instabilité devient la “nouvelle norme”

La tendance haussière de l’or a débuté dès le début de 2025, après deux mois de correction fin 2024. Les tensions géopolitiques sont revenues au centre de l’échiquier mondial, notamment autour des politiques commerciales du nouveau gouvernement américain, déclenchant une forte demande de valeurs refuges.

En février, l’imposition officielle de lourds droits de douane par les États-Unis sur le Mexique, le Canada et la Chine a marqué le véritable début d’un nouveau cycle de guerre commerciale. La Chine a répliqué par des mesures de représailles, tout en continuant d’augmenter ses réserves d’or — un signal à portée stratégique bien plus que financière.

Au deuxième trimestre, les craintes d’un impact négatif des tarifs sur la croissance mondiale ont provoqué un affaiblissement marqué du dollar américain. L’or s’est maintenu au-dessus de 3 000 $ l’once pour la première fois, malgré des conditions techniques signalant une situation de surachat.

L’été a été marqué par une phase de consolidation relativement rare, après une trêve tarifaire temporaire entre les États-Unis et la Chine. Toutefois, les tensions persistantes au Moyen-Orient, notamment autour de l’Iran, ont empêché un reflux de la demande défensive.

Le véritable tournant est survenu à l’automne. Le marché du travail américain s’est détérioré plus rapidement que prévu, et les révisions brutales des chiffres officiels de l’emploi ont renforcé l’idée qu’un cycle d’assouplissement monétaire n’était plus lointain. La paralysie budgétaire du gouvernement américain a accru la prime de risque macroéconomique. Résultat : l’or s’est envolé, enchaînant de nouveaux sommets historiques à partir de fin octobre.

La motivation profonde derrière le passage de l’or au-delà du simple “refuge”

Selon le World Gold Council, 2025 marque un changement structurel dans l’utilisation de l’or :

• Les banques centrales considèrent l’or comme un outil de réduction de la dépendance au dollar et au système financier occidental.

• Les investisseurs institutionnels utilisent l’or comme un actif stratégique de long terme, et non plus comme une simple couverture à court terme.

• L’affaiblissement du dollar est de nature structurelle, lié aux déficits budgétaires, à la dette publique et à l’incertitude politique aux États-Unis.

Plus important encore, la hausse de l’or se produit alors que le marché est déjà conscient des risques, ce qui indique que la demande n’est pas purement spéculative.

2026 : trois scénarios, mais des probabilités inégales

1. Scénario central : fluctuation haussière, fin de la hausse unidirectionnelle

Dans le scénario neutre — considéré par de nombreuses institutions comme le plus probable — le prix de l’or devrait évoluer dans une large fourchette, tout en conservant une tendance légèrement haussière.

La Réserve fédérale devrait poursuivre un assouplissement progressif afin de soutenir la croissance et l’emploi, sans toutefois procéder à des baisses de taux agressives si l’inflation reste proche de 3 %. Dans ce contexte, le dollar américain a peu de chances de se redresser fortement, ce qui soutient l’or.

Cependant, une partie des flux de capitaux pourrait se rediriger vers l’euro ou la livre sterling si les écarts de politique monétaire se réduisent, rendant la progression de l’or plus lente et plus fragmentée qu’en 2025.

2. Scénario haussier : 4 900–5 000 $/once n’est plus une hypothèse irréaliste

Si l’économie américaine se détériore davantage, forçant la Fed à réduire agressivement ses taux, entraînant une chute rapide des rendements obligataires et un fort affaiblissement du dollar, l’or entrerait dans une nouvelle phase de valorisation.

Dans ce contexte, toute escalade géopolitique — du Moyen-Orient aux relations sino-américaines, en passant par le conflit Russie–Ukraine — pourrait amplifier la tendance haussière.

Goldman Sachs et Bank of America ont tous deux avancé des objectifs de 4 900 à 5 000 $/once, en supposant que l’or continue d’être accumulé au niveau des États, et non uniquement par les marchés financiers.

3. Scénario baissier : possible, mais peu probable

Le scénario le plus défavorable ne pourrait se matérialiser que si l’économie américaine se redresse bien plus vite que prévu, que le marché du travail s’améliore nettement, que les tensions géopolitiques s’apaisent fortement et que la Fed retarde son assouplissement monétaire.

Même dans ce cas, la probabilité d’une correction profonde de type « effondrement » reste faible, car la structure de la demande d’or est différente des cycles précédents.

En résumé, 2026 ne sera plus une histoire d’euphorie, mais de structure.

Après une année de percées historiques, l’or aborde 2026 avec un nouveau rôle : non seulement comme valeur refuge, mais aussi comme baromètre de la confiance dans l’ordre économique mondial.

Ce que le marché doit surveiller, ce ne sont pas les corrections de court terme, mais l’évolution des facteurs fondamentaux : politique monétaire, géopolitique et comportement des banques centrales.

Tant que ces éléments ne s’inversent pas clairement, un scénario de krach de l’or restera l’exception, et non la tendance dominante.

Analyse technique et recommandations OANDA:XAUUSD

Le graphique de l’or montre que la tendance haussière de moyen à long terme reste intacte. Plus important encore, la structure du marché s’est resserrée, créant les conditions d’un nouveau cycle haussier après une longue phase de consolidation.

Après une correction depuis son sommet à 4 380 $/once, le prix n’a pas rompu la structure haussière, mais a formé une correction technique saine. La zone 4 200–4 250 a agi comme un support clé de confluence, combinant moyennes mobiles et niveaux de Fibonacci majeurs. Les acheteurs ont défendu avec succès cette zone, indiquant que les capitaux de long terme n’ont pas quitté le marché.

Il est notable que le prix évolue actuellement dans un nouveau canal ascendant, avec des creux de plus en plus hauts. Le franchissement à la hausse de l’ancien sommet historique à 4 380 $/once est non seulement significatif sur le plan technique, mais confirme également une acceptation psychologique de niveaux de prix plus élevés.

Le RSI reste au-dessus de la zone neutre et s’oriente à la hausse, signalant une reprise de l’élan haussier, sans atteindre pour l’instant des niveaux de surachat extrême. Cela laisse encore de la marge pour une poursuite de la hausse.

Dans le scénario central, tant que le prix se maintient au-dessus de 4 380, les prochains objectifs techniques sont :

• 4 700–4 720 (extension de Fibonacci 0,786),

• Puis 4 900–5 000, correspondant à la borne supérieure du canal haussier de moyen terme.

Concernant les risques, un scénario de correction ne deviendrait préoccupant que si une clôture nette sous 4 200 se produisait, ce qui casserait la tendance haussière de court terme et pourrait entraîner un retour vers la zone 4 000–3 880. À ce stade, ce scénario reste peu probable, sauf choc majeur sur le plan monétaire ou géopolitique.

En conclusion, l’or n’est plus dans une phase de hausse temporaire dictée par la peur, mais entre dans une tendance haussière structurée, soutenue à la fois par les facteurs techniques et macroéconomiques. Dans un environnement marqué par l’instabilité monétaire, géopolitique et la perte de confiance dans les monnaies fiduciaires, l’or poursuit sa trajectoire ascendante avec constance.

SELL XAUUSD PRICE 4519 – 4517 ⚡️

↠↠ Stop Loss 4523

→ Take Profit 1 : 4511

↨

→ Take Profit 2 : 4505

BUY XAUUSD PRICE 4430 – 4432 ⚡️

↠↠ Stop Loss 4426

→ Take Profit 1 : 4438

↨

→ Take Profit 2 : 4444

ANALYSE DE L'OR 29/12/20251. Analyse fondamentale

a) Facteurs économiques :

• USD : Après une phase de faiblesse liée aux anticipations de baisse des taux de la FED, le dollar américain montre un rebond technique à court terme → exerçant une pression corrective modérée sur l’or dans une fourchette étroite.

• Actions américaines : Les flux de capitaux restent orientés vers les actifs risqués, mais le rythme ralentit à mesure que le marché s’approche de zones de valorisation élevées.

• FED : Les anticipations de baisse des taux l’an prochain demeurent le principal soutien de l’or à moyen et long terme. La FED ne se précipite pas vers un assouplissement agressif → l’or est susceptible d’évoluer en range ou de subir des corrections techniques.

• TRUMP : Les déclarations et la possibilité d’un retour sur la scène politique renforcent l’incertitude politique, favorable à l’or à long terme.

• ETF Or (SPDR) : Les flux des ETF restent en phase d’accumulation, sans retraits massifs → confirmant que la tendance haussière principale n’est pas remise en cause. Toutefois, les réserves actuelles sont très élevées ; des prises de bénéfices partielles cette semaine sont très probables → prudence face aux chutes soudaines.

b) Facteurs politiques :

• Les risques géopolitiques mondiaux restent élevés (Moyen-Orient, Russie–Ukraine) → l’or conserve son rôle de valeur refuge.

c) Sentiment du marché :

• Léger « risk-on » mais avec prudence. Les investisseurs ne sont pas prêts à vendre massivement l’or ; ils préfèrent attendre des replis pour renforcer les positions.

• En fin d’année, le marché est calme avec une liquidité réduite.

2. Analyse technique

• Tendance principale : HAUSSIÈRE (Higher High – Higher Low) sur H1/H4.

• Le prix consolide sous la zone de résistance majeure autour de 4,550 après avoir inscrit un nouveau plus haut historique (ATH).

• La trendline haussière reste intacte → la structure du marché n’est pas rompue.

• RSI :

• Retour vers la zone neutre puis rebond → signal d’une correction de court terme, non d’un retournement ; possibilité d’une légère reprise en début de session asiatique.

• Scénario privilégié : Évolution latérale – repli peu profond – puis poursuite de la tendance haussière. Rechercher des opportunités d’achat sur les zones de support avec confirmation.

• Niveaux techniques clés :

• Résistance : 4,550 – 4,577 – 4,604

• Support : 4,525 – 4,500 – 4,481

3. Séance précédente (26/12/25) :

• L’or a fortement progressé en franchissant de nouveaux sommets, puis a évolué latéralement sans ventes massives.

• La pression acheteuse est restée dominante ; les ventes relevaient principalement de prises de bénéfices techniques.

• Aucun signal de distribution majeure → marché solide.

4. Stratégie du jour (29/12/25) :

🪙 SELL XAUUSD | 4510 – 4508

• SL : 4514

• TP1 : 4502

• TP2 : 4496

🪙 BUY XAUUSD | 4402 – 4404

• SL : 4398

• TP1 : 4410

• TP2 : 4416

EURUSD – Analyse Technique & Fondamentale📊 Analyse Technique

EURUSD évolue toujours dans une tendance générale haussière, confirmée par la structure en higher highs / higher lows observée ces dernières semaines.

Le momentum reste positif, ce qui incite à continuer de privilégier les opportunités acheteuses, surtout en cette fin d’année où les extensions peuvent être rapides.

👉 Zone de vigilance importante :

Un retracement technique reste possible vers la zone des 1.16400,

Niveau correspondant à une zone de rééquilibrage / orderblock,

Un passage par cette zone serait sain et ne remettrait pas en cause la tendance haussière.

🎯 Plan de trading

Biais principal : haussier

Stratégie privilégiée :

scalps haussiers sur les pullbacks,

suivi du momentum en LTF.

Attention :

éviter les achats en extension,

rester attentif aux réactions du prix si un retracement se met en place.

🌍 Analyse Fondamentale – EURUSD

Sur le plan fondamental, le contexte reste globalement favorable à l’EURUSD :

🇪🇺 Zone euro

stabilisation des anticipations économiques,

sentiment légèrement plus constructif sur l’euro.

🇺🇸 Dollar américain

pression potentielle en fin d’année,

ajustements de positions des investisseurs,

moindre appétit pour le dollar en absence de catalyseur fort.

📉 Fin d’année

marchés parfois directionnels,

mouvements amplifiés par une liquidité plus faible.

👉 Le fondamental soutient donc l’idée d’une poursuite haussière, tout en laissant la place à des retracements techniques temporaires.