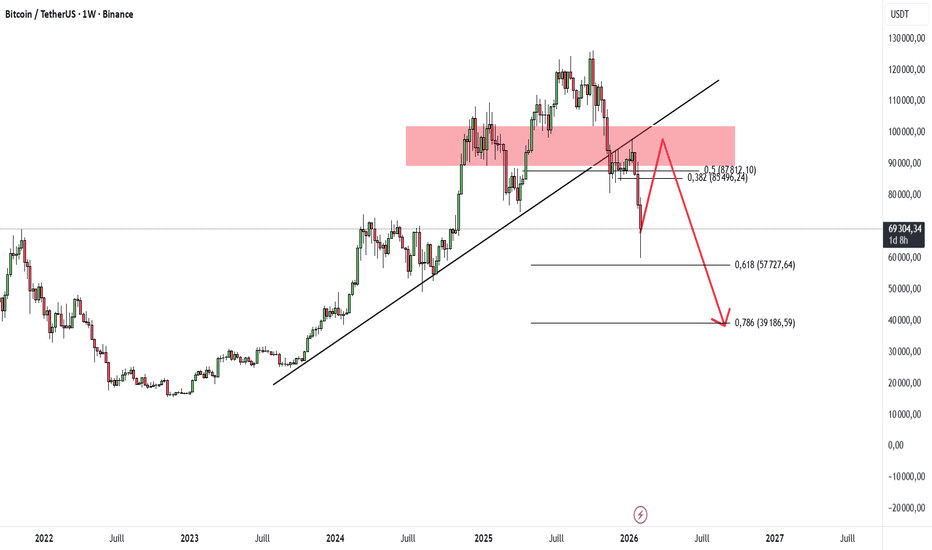

Bitcoin est en baisse vers la phase de capitulation complèteBitcoin est en baisse vers la phase de capitulation complète

Bitcoin est sur le point de faire une jambe de plus vers la phase de capitulation complète. En 2021, le Bitcoin a commencé à décliner, et les baisses ont suivi un modèle baissier. Nous étions arrivés à la phase de capitulation. Tout le monde pensait que l’écart de prix serait comblé rapidement, mais nous avons eu une petite étape de plus vers le bas, puis complété le modèle de la chute de coin. C’était un modèle d’inversion, après quoi Bitcoin a attaqué l’écart des prix et a pompé. C’est exactement le même scénario qui se produit à nouveau. Tout le monde pense que c’est la fin du déclin, mais ils se trompent; Nous pouvons encore avancer vers la phase de capitulation complète. Partagez vos pensées. Je vous remercie. Bonne chance.

Patterns Harmoniques

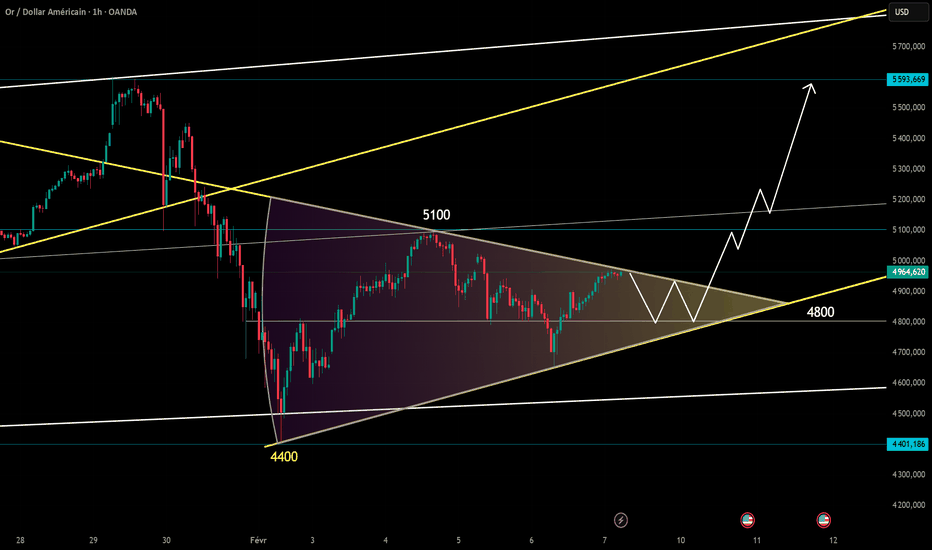

PLAN XAUUSD PLAN XAUUSD 🪙

Plan XAUUSD Long terme ✔️

ATH du gold au 5596. 🔥

Le gold reprend sa hausse tranquillement, tant qu’il n’a pas cassé le dernier plus haut au 5092 alors le gold ne sera toujours pas haussier à 100%, on patiente mais je pense qu’il va aller le casse d’ici peu 🕯

Voici mes zones à surveiller pour aujourd’hui 👇

ZONE D’ACHAT 🟢

1. Ma première zone d’achat est au 4829 - 4813, il y a un OB en h1, m45, m30 et m15 + cette zone sert de support.

2. Ma deuxième zone d’achat est au est au 4777 - 4766, on y voit un OB en h3, en h2 et en m5.

3. Ma troisième zone d’achat est au 4700 - 4685, on y trouve un OB en m15 et m10 + cette zone sert de support.

4. Ma quatrième zone d’achat est au 4402 - 4388, il y un OB en h4, h3, h1, m45 et m15 + de la FVG en h4. Cette zone sert de support.

ZONE DE VENTE 🔴

1. Ma première zone de vente est au 5037 - 5054, il y a un OB en h3, h1, m45 et m30 + cette zone a bien fait réagir le GOLD à la baisse.

2. Ma deuxième zone de vente se trouve au 5202 - 5221 on y voir un OB en h1, m45 et m30. Le GOLD a réagit 1 fois à la baisse.

3. Ma troisième zone de vente est au 5353 - 5380, il y un OB en h4, h2, m45, m15 + IFVG en h1.

4 ma quatrième zone de vente est au 5488 - 5516, il y a un OB en h4, h3, m45 et m30.

ZONE EXTRA ➕

1. Entre les 4350 - 4332 il y a un GAP.

XAUUSD (H2–H4) – Vue de marché LiamXAUUSD (H2–H4) – Vue du Marché de Liam

L'or à une zone de décision critique alors que la pression macro s'intensifie

L'or se négocie actuellement à l'intérieur d'une large plage corrective, avec un prix peinant à récupérer l'offre clé après la vente impulsive précédente. Le récent rebond reste de nature technique, entraîné par une rotation de liquidités à court terme plutôt que par une inversion de tendance confirmée.

🔍 Structure Technique (d'après le graphique)

Le prix est limité en dessous de la résistance du milieu de la plage autour de 5000–5050, montrant une faible acceptation.

La zone 5386 – 5580 reste la principale offre du côté vendeur, alignée avec la distribution à plus long terme.

La liquidité baissière est clairement définie près de 4730 – 4760, agissant comme la base de demande principale.

Tant que l'or se négocie en dessous de 5386, la structure continue à favoriser la vente sur les rebonds plutôt que la continuité des cassures.

Cela maintient le marché dans une rotation allant vers baissier, où les rebonds sont correctifs à moins qu'il n'en soit prouvé autrement.

🌍 Contexte Macro & Cross-Marché (Aujourd'hui)

Des attentes croissantes de hausses de taux plus rapides de la BOJ soutiennent le JPY et ajoutent de la pression sur les paires USD.

En même temps, la force du USD reste un vent contraire pour l'or, limitant l'expansion à la hausse.

Les avertissements continus concernant l'intervention sur la volatilité du JPY ajoutent de l'incertitude aux marchés FX, augmentant la probabilité de fluctuations liées à la liquidité sur les actifs à risque et les matières premières.

Avec les banques centrales mondiales se déplaçant vers des politiques plus strictes, l'or peine à maintenir un élan à la hausse malgré son rôle de refuge.

🎯 Scénarios à Surveiller

Biais principal – Vendez le rebond

Les rejets dans 5000 → 5386 favorisent une rotation vers la liquidité de 4730.

Scénario alternatif – Continuité de la plage

Le prix peut osciller entre 4730 et 5050 alors que les marchés attendent des catalyseurs macro plus clairs.

Invalidation haussière

Seule une acceptation claire au-dessus de 5386 déplacerait le biais et rouvrirait la hausse vers une offre plus élevée.

🧠 L'avis de Liam

C'est un marché de niveaux, pas d'émotions.

L'or réagit à la pression macro et aux mécanismes de liquidité, pas en tendance libre. Tant que le prix ne prouve pas l'acceptation au-dessus de l'offre, la patience et l'exécution basée sur les niveaux restent essentielles.

Tradez la structure.

Laissez la liquidité montrer son intention.

— Liam

NZDUSD un nouveau plus haut ? :)Lors de mon étude des marchés financiers de ce matin, j'ai passé en revue les éléments majeurs. Vous trouverez ci-dessous mon évaluation :

NZDUSD :

- Flag Haussier

- Englobante D1

- Structure haussière D1

Scénario :

• Reteste de la zone pertinente + Englobante

• Reprise retournement haussier et donc nouvel impulsion 0,60800

• Liquidation de l’extension fibo – des 0,61800

• Pourquoi pas un nouveau plus haut sur les extensions fibo 0,63200

Pas d’annonce économique susceptible d'impacter le marché aujourd'hui

📣 Cette analyse vous est apportée à des fins pédagogique et n'implique aucunement une obligation de prise de position. Les rapports spéculatifs avancés ne constituent pas des consignes d'investissement. Vous restez maitre dans l'entièreté de vos prises de décision et responsables de vos profits et pertes. N'investissez que le capital que vous pouvez vous permettre de perdre.

Analyse du prix de l'or (lundi)Analyse du prix de l'or (lundi)

Le prix de l'or se trouve actuellement à un tournant décisif : il approche du seuil psychologique et technique clé de 5 000 $ l'once. La forte hausse enregistrée à l'ouverture des marchés asiatiques indique une forte dynamique d'achat à court terme, mais la pérennité de cette dynamique et l'amorce d'une nouvelle phase de hausse nécessitent des signaux de rupture plus clairs et des facteurs déterminants.

Après l'ouverture aujourd'hui, le prix de l'or a brièvement atteint un sommet à 5 022 $ l'once, soit une hausse d'environ 62 $ par rapport à la veille. Cela suggère qu'après la forte baisse et la consolidation observées la semaine dernière à des niveaux inférieurs, des achats à bon compte et des rachats de positions longues ont commencé à se manifester durant la séance asiatique.

Ce rebond confirme partiellement la « potentielle rupture à la hausse » évoquée dans l'analyse précédente.

📈 Mise à jour des niveaux techniques clés

La zone de consolidation actuelle de l'or et ses niveaux de prix clés sont très clairs :

4 980 $ - 5 020 $, la zone de résistance principale.

Il s'agit de la limite supérieure de la zone pivot sur le graphique en 2 heures, un ancien double sommet, et également un seuil psychologique important. Un franchissement de cette zone après la forte hausse des cours de l'or durant la séance asiatique est crucial pour la tendance à court terme. 4940 $ - 4960 $ : Zone de support et de consolidation actuelle.

Il s'agit du niveau de consolidation des cours de l'or après le rebond de la semaine dernière et du point de départ de la hausse observée durant la séance asiatique actuelle. En cas de repli des cours de l'or, ce niveau constitue la première ligne de défense que les acheteurs doivent respecter.

4870 $ - 4900 $ : Zone de support importante.

Il s'agit d'une zone de support plus solide en aval. Selon les stratégies intraday de certains analystes, un repli vers la zone des 4910 $ - 4920 $ pourrait représenter une opportunité d'achat à court terme.

Autour de 4718 $ : Niveau de support clé à moyen terme.

Si le cours de l'or venait à franchir à la baisse ses récents plus bas, ce niveau constituerait le support de la ligne de tendance reliant les plus bas de janvier et la « dernière ligne de défense » du marché. Une cassure sous ce niveau signalerait le début d'une correction plus profonde.

La logique fondamentale qui anime le marché demeure inchangée, mais en ce début de semaine, l'attention se concentre davantage sur les points suivants :

L'ombre d'une Fed restrictive (facteur de restriction majeur) : La nomination de Kevin Warsh à la tête de la Fed reste la principale préoccupation du marché. Considéré comme un partisan de la lutte contre l'inflation, sa position a fait grimper le dollar et les rendements obligataires, modifiant fondamentalement le scénario de la chute du dollar de l'année dernière et provoquant une dégringolade du cours de l'or depuis 5 600 $. Toute information ultérieure concernant sa politique monétaire aura un impact direct sur le cours de l'or.

Géopolitique et couverture du crédit (facteurs de soutien à long terme) : Les tensions commerciales mondiales (par exemple, l'éventuelle imposition de droits de douane de 100 %) persistent. Parallèlement, les doutes persistants du marché quant à la crédibilité des monnaies souveraines demeurent. Les banques centrales des marchés émergents (comme la Banque nationale de Pologne) ont continué d'acheter de l'or malgré la baisse des prix, apportant ainsi un soutien structurel au marché.

Sentiment et financement du marché : La chute de la semaine dernière a dénoué une grande partie des spéculations à effet de levier, stabilisant la structure du marché mais risquant d'entraîner une diminution de la liquidité. Les principales banques d'investissement restent optimistes quant aux perspectives à long terme de l'or, fixant des objectifs de cours de fin d'année supérieurs à 5 400 $ à 6 000 $, ce qui renforce la confiance du marché à long terme.

Stratégie de trading : Court terme (trading intraday – Cette semaine) : Se concentrer sur le franchissement par l'or de la zone de résistance située entre 4 980 $ et 5 020 $. Si les cours de l'or se maintiennent au-dessus de 5 000 $ durant les séances asiatiques et en début de séance européenne, le potentiel de hausse à court terme pourrait s'accroître, avec un prochain objectif entre 5 100 $ et 5 170 $.

À l'inverse, si le cours de l'or augmente puis retombe sous les 4 940 $, il pourrait se replier vers les 4 900 $, nécessitant une période de consolidation.

Avertissement : Le marché chinois est fermé pour les congés du Nouvel An lunaire, ce qui pourrait réduire la liquidité pendant la séance asiatique et accentuer la volatilité des prix par moments.

Stratégies de cassure : La stratégie la plus sûre consiste à observer patiemment l'évolution des prix dans la fourchette clé de 4 980 $ à 5 020 $. Évitez de prendre des positions importantes au milieu de cette fourchette tant que le prix ne s'y maintient pas clairement ou ne la franchit pas à la baisse.

Achats prudents lors des replis : Si le sentiment général du marché s'améliore, les traders plus dynamiques peuvent rechercher de petites opportunités d'achat en utilisant des signaux techniques à court terme lorsque les prix se replient vers la fourchette de 4 900 $ à 4 920 $, en plaçant des ordres stop-loss sous les 4 870 $.

Contrôle strict des risques : Compte tenu de la volatilité toujours élevée du marché, toutes les transactions doivent comporter des ordres stop-loss clairement définis. Les ordres stop-loss longs peuvent être placés à 4870 $ ou 4718 $, tandis que les ordres stop-loss courts doivent être placés au-dessus de 5020 $ ou 5050 $.

Rebond sur le support de range | Configuration de retournement Bitcoin évolue sur l’unité de temps 1 heure après une phase corrective baissière et développe une structure en range bien définie. Le prix a récemment réagi fortement depuis la zone de demande / support inférieure, signalant un regain d’intérêt acheteur.

Analyse technique :

Zone de support : Rebond clair depuis la zone de demande (en vert), en confluence avec un creux cyclique et une zone d’accumulation précédente.

Changement de structure : Formation d’un plus haut creux et tentative de reprise de la zone médiane du range, indiquant un retournement haussier à court terme.

Indicateur ALMA : Le prix se stabilise autour de l’ALMA, utilisée comme filtre de tendance dynamique. Un maintien au-dessus favorise la poursuite haussière.

Projection cyclique : La projection courbe suggère un mouvement potentiel vers la résistance supérieure du range, en accord avec le comportement cyclique passé.

Momentum : L’oscillateur se redresse depuis des niveaux de survente, soutenant le scénario haussier.

Idée de trade :

Entrée : Proche des niveaux actuels ou sur un léger retracement au-dessus de la zone de support

Objectif : Zone de résistance supérieure / sommet du range

Invalidation : Une cassure nette et une clôture sous la zone de demande invalideraient le scénario haussier

Biais :

📈 Haussier vers le haut du range, tant que le prix se maintient au-dessus du support.

⚠️ Attendre une confirmation et appliquer une gestion du risque rigoureuse.

BTCUSDTBitcoin a connu une forte vente au cours de la semaine dernière, chutant agressivement au niveau de 60 000 $— une baisse de près de 50% par rapport à son niveau record.

Comme illustré sur le graphique, ce mouvement a suivi une ventilation claire sous la ligne de tendance ascendante et la zone de soutien clé $90,000, ce qui a accéléré la dynamique baissière.

À ce stade, l’action des prix suggère que Bitcoin pourrait être dû à un rétractation haussière corrective vers la zone de résistance mise en évidence. Ce mouvement serait probablement un retour en arrière technique plutôt qu’un renversement de tendance.

Suite à ce redressement, la structure plus large favorise toujours la poursuite à la baisse, avec le risque de nouvelles baisses vers des niveaux de demande plus faibles.

Du point de vue du cycle, Bitcoin a historiquement connu des retraits allant jusqu’à 80% après avoir formé des sommets de cycle majeurs. Si nous considérons le sommet d’octobre comme le pic du cycle le plus récent et que l’histoire se répète, Bitcoin pourrait potentiellement décliner vers la zone $30,000 avant de trouver un soutien à long terme.

Zones commerciales XAUUSD pour la semaine prochaine.Zones commerciales XAUUSD pour la semaine prochaine.

L’or bouge très vite! Ce volume a été avec nous depuis un an maintenant et il est seulement devenu plus fort, alors habituez-vous! .. Il se déplace encore algorithmiquement, juste très rapidement. Ainsi il peut être apprivoisé.

Le graphique 4h est l’endroit où je reçois Mes Meilleures informations de, si mal commencer là. J’ai une zone de vente à la zone 5280. Je m’attendrais à ce que prix arrve là et décrochage, Me Donnant un signe de vendre.. Alors gardez un oeil sur le tgram pour cela.

Je veux que le prix ferme au-dessus du 4980 pour confirmer la tendance haussière pour plus d’opportunités d’achat. En fonction de la façon dont il se ferme, je pourrai identifier des zones potentielles à partir de lui. Un refoulement profond à la zone 4890 serait aussi grand.

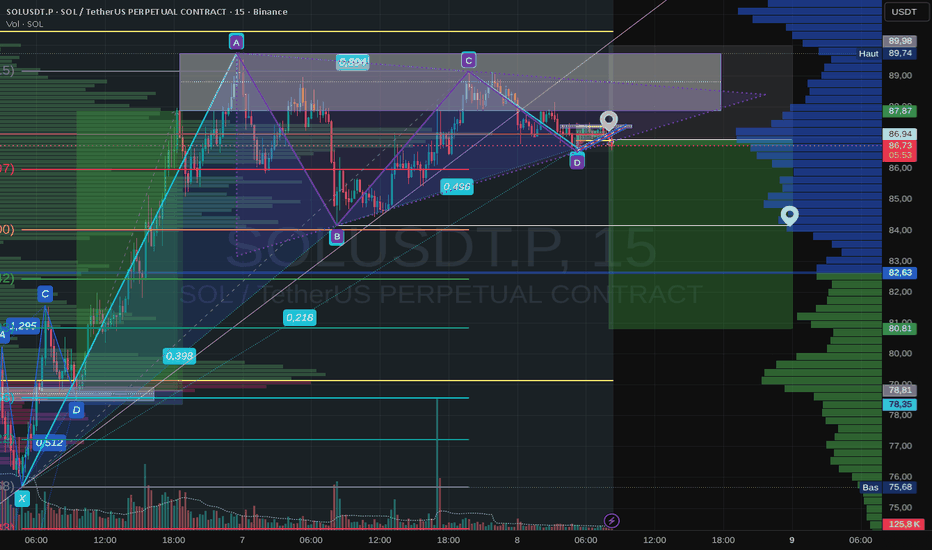

SOLUSDT (15m) — Short sur rejet résistance + compression Contexte : SOLUSDT en range / compression (triangle) sous la zone haute.

Lecture : présence d’un Lower High (C < A) + rejets répétés sous résistance → biais vendeur court terme.

Zones clés

Résistance / PRZ : ~89.15 – 89.74 (zone des sommets A/C)

Zone d’entrée short : rejet sous ~87.3 – 87.9 (oblique + micro S/R)

Invalidation : clôture au-dessus de la résistance (au-dessus de 89.74)

Objectifs

TP1 : ~86.4 – 86.5 (support intermédiaire)

TP2 : ~84.0 – 84.2 (bas du range / zone B)

TP3 (si breakdown) : ~82.6 puis 79–78 (zones VP)

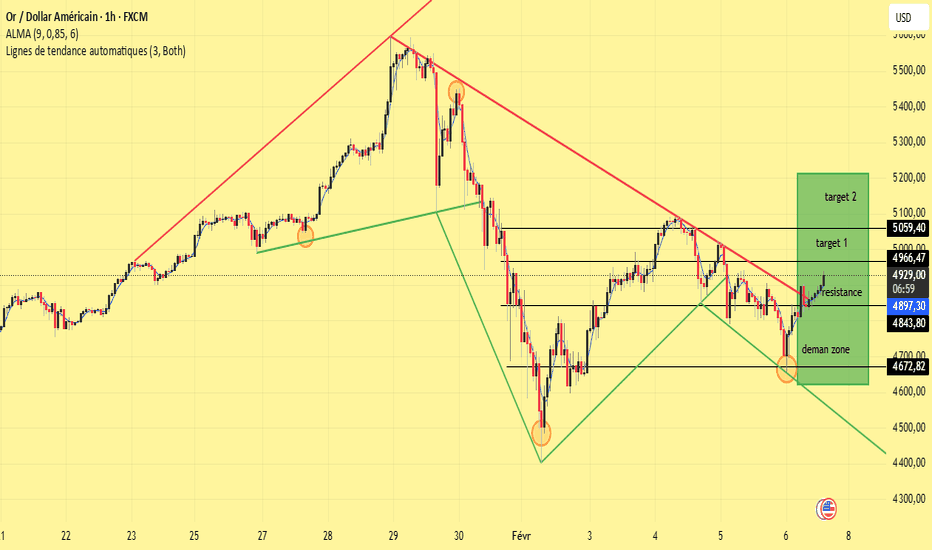

Le cours de l'or est sous pression aux alentours de 5 000 $Le cours de l'or est sous pression aux alentours de 5 000 $

Les principales caractéristiques techniques de la situation actuelle de l'or sont les suivantes :

Situation actuelle : Après une forte baisse suivie d'un rebond, le cours de l'or (autour de 4 964 $) se trouve actuellement dans une zone de consolidation importante.

Comme le montre le graphique : Le marché est passé d'une tendance haussière unilatérale à une phase de consolidation à large fourchette.

Principaux niveaux de résistance et de support :

Forte résistance : Zone des 5 100 $ - 5 150 $. Ce niveau de résistance clé a été testé à plusieurs reprises récemment sans succès et correspond à la limite supérieure de la zone de consolidation.

Support principal :

Autour de 4 600 $ - 4 800 $ : Il s'agit du premier niveau de support clé après le récent repli.

Zone des 4 400 $ : Une zone de support importante plus bas.

Suggestion de stratégie de trading :

Stratégie actuelle : Miser sur les sommets proches de 4 964 $ comporte des risques importants.

Envisagez une petite position courte lorsque le prix approche la zone de résistance des 5 100 $-5 150 $ et montre des signes d'affaiblissement de sa dynamique haussière, avec un ordre stop-loss placé au-dessus de ce niveau.

Opportunité potentielle : Si le cours de l'or retombe au niveau de support des 4 800 $ et montre des signes de stabilisation, une petite position longue peut être prise pour profiter d'un rebond, avec un ordre stop-loss placé en dessous de ce niveau de support.

Gestion des risques : Il est essentiel de toujours conserver des réserves de trésorerie suffisantes pour faire face à d'éventuelles corrections importantes du marché (comme une chute vers la zone des 4 264 $-4 381 $).

Le marché connaît actuellement une forte volatilité, avec des fluctuations de prix quotidiennes potentiellement importantes ; des ordres stop-loss stricts doivent être utilisés pour toutes les transactions.

Idée de trading : réaction depuis la zone de demandeStructure du marché

L’or évolue toujours sous une ligne de tendance baissière, indiquant une structure baissière à court terme. Cependant, le prix réagit clairement depuis une zone de demande H1 clé, ce qui montre un intérêt acheteur à ces niveaux.

Zones et niveaux clés

Zone de demande : env. 4 670 – 4 720

Résistance immédiate : env. 4 895 (ligne de tendance + résistance horizontale)

Objectif 1 : env. 4 965

Objectif 2 : env. 5 059

Idée de trading (rebond contre-tendance)

Biais : correction haussière à court terme dans une tendance globale baissière

Entrée : confirmation haussière en H1 depuis la zone de demande (bougie englobante / clôture au-dessus d’une résistance mineure)

Stop-loss : sous la zone de demande

Take-profit :

TP1 : première résistance / dernier sommet

TP2 : proche de la résistance de la ligne de tendance baissière

Invalidation

Une clôture H1 nette sous la zone de demande invaliderait le scénario haussier et favoriserait une poursuite baissière.

Résumé

Cette configuration vise un rebond technique depuis la zone de demande, avec des objectifs situés sur les prochaines résistances.

XAUUSD (H45) – Vue de LiamXAUUSD (H45) – Vue de Liam

Risque géopolitique en hausse | L'or réagit à la demande

L'or se stabilise autour de la zone de demande 4745, où le prix réagit de la ligne de tendance haussière après une vente corrective. La structure actuelle suggère une accumulation à court terme, avec des acheteurs défendant la valeur plutôt qu'une continuation agressive de la vente.

D'un point de vue macro, l'escalade des tensions entre les États-Unis et l'Iran—en particulier les risques autour du détroit d'Hormuz, une route pétrolière mondiale clé—augmentent l'incertitude géopolitique. Historiquement, ce type d'environnement de risque tend à soutenir la demande pour des valeurs refuges, maintenant ainsi la pression à la baisse sur l'or limitée tandis que la volatilité s'étend.

Structure technique (à partir du graphique)

Zone clé d'achat : 4745 (alignement de la ligne de tendance + demande)

Résistance immédiate / liquidité : 5000 – 5100 (liquidité du côté acheteur)

Déséquilibre supérieur (FVG) : 5250 – 5300

Offre majeure : 5575 (zone de vente à plus long terme)

Le prix tenant au-dessus de 4745 maintient le scénario de rebond actif, avec une rotation potentielle vers 5000–5100 pour rééquilibrer la liquidité. Une acceptation au-dessus de cette zone ouvrirait une voie vers la zone FVG, où des réactions du côté vendeur sont attendues.

L'incapacité à maintenir 4745 invaliderait la thèse haussière à court terme et rouvrirait l'exploration à la baisse.

Le résumé de Liam

Ce n'est pas un achat à risque aveugle — c'est une réponse mesurée à l'augmentation du stress géopolitique et à la demande technique.

Tradez les zones.

Respectez la volatilité.

Laissez le prix confirmer avant de vous engager.

L'argent vend des rebonds à l'intérieur d'un canal descendantSur l'unité de temps H1, l'argent reste fermement enfermé dans un canal descendant bien défini, confirmant la tendance baissière de la structure à court terme. La précédente vague de ventes a été impulsive et agressive, brisant plusieurs supports et instaurant une dynamique baissière marquée. Depuis, le cours a respecté les limites du canal, enregistrant des sommets et des creux de plus en plus bas.

Le récent rebond dans la zone d'offre marquée doit être interprété comme un repli correctif plutôt que comme une tentative de retournement. Le cours n'a pas réussi à reconquérir cette zone et a été rapidement rejeté, ce qui indique que les vendeurs restent actifs aux niveaux de prix élevés. Ce comportement est caractéristique d'une stratégie classique de vente après rebond, où les mouvements haussiers sont limités et utilisés pour la distribution.

D'un point de vue structurel, le scénario principal privilégie la poursuite de la baisse. Tant que le cours reste sous la zone d'offre et à l'intérieur du canal descendant, une nouvelle baisse vers les niveaux TP1 et TP2 est probable, l'objectif final se situant près de la limite inférieure du canal. Tout rebond mineur observé doit être considéré comme un repli correctif au sein de la tendance baissière.

Le scénario alternatif n'entre en jeu que si le prix parvient à franchir la zone de résistance et à sortir du canal descendant avec une forte dynamique et une acceptation marquée. Sans cette confirmation, aucun indicateur technique ne permet de conclure à un changement de tendance.

En résumé, l'argent n'a pas atteint son point bas ; il se redistribue à l'intérieur d'un canal baissier. La structure actuelle privilégie la patience et le suivi de la tendance plutôt que la spéculation à contre-tendance.

Trader dans le canal. Vendre lors des rebonds. Laisser la structure parler d'elle-même.

La percée déterminera le prochain COUP...Sur l'unité de temps H1, l'or évolue actuellement à l'intérieur d'un canal descendant bien défini, lui-même inclus dans une structure corrective plus large faisant suite à la précédente vague de ventes impulsives. Depuis la formation du point bas, le prix a enregistré des creux de plus en plus hauts, mais chaque tentative de reprise a été stoppée par la ligne de résistance descendante, confirmant que les vendeurs conservent le contrôle de la limite supérieure.

Du point de vue de l'évolution des prix, le marché est clairement en phase de compression. Les rejets répétés au niveau de la résistance du canal (mis en évidence par de multiples points de réaction) témoignent d'une absorption constante de l'offre plutôt que d'une rupture agressive. Parallèlement, la dynamique baissière s'est affaiblie et le prix continue de respecter le support interne ascendant, signalant un équilibre et une indécision plutôt qu'une poursuite de la tendance.

Deux scénarios clairs se dessinent.

Le scénario haussier principal ne se concrétise que si le prix parvient à franchir le canal descendant à la hausse et que cette cassure soit acceptée. Une cassure réussie, suivie d'un repli et d'un maintien au-dessus de l'ancienne résistance, confirmerait un changement structurel de la phase de correction vers une phase d'expansion. Dans ce cas, les objectifs à la hausse vers la zone des 5 000 à 5 100 deviennent techniquement valides, s’alignant sur la structure antérieure et les projections de mouvements mesurés.

L'autre scénario possible reste la poursuite de la correction. Si le prix échoue à nouveau au niveau de la résistance du canal et s'inverse, le marché devrait se diriger vers la limite inférieure du canal. Tant que le prix reste à l'intérieur de cette structure, toute hausse doit être considérée comme corrective et non comme une indication de tendance.

En résumé, l'or n'est pas en tendance, il est en phase de décision. Le marché concentre son énergie à l'intérieur d'un canal descendant, et le prochain mouvement impulsif ne sera confirmé que par une cassure nette de la structure.

PLAN XAUUSDPLAN XAUUSD 🪙

Plan XAUUSD court terme ✔️

ATH du gold au 5596. 🔥

Le gold a chuter hier à partir de 18h, malgré ça durant la sessions Asian il a repris ça hausse. Le gold parait très indécis, nous sommes dans une période de transition🔼

Voici mes zones à surveiller pour aujourd’hui 👇

ZONE D’ACHAT 🟢

1. Ma première zone d’achat est au 4829 - 4813, il y a un OB en h1, m45, m30 et m15 + cette zone sert de support.

2. Ma deuxième zone d’achat est au est au 4777 - 4766, on y voit un OB en h3, en h2 et en m5.

3. Ma troisième zone d’achat est au 4700 - 4685, on y trouve un OB en m15 et m10 + cette zone sert de support.

ZONE DE VENTE 🔴

1. Ma première zone de vente est au 4980 - 4996, il y a un OB en h2 + de la IFVG en h1, m30 et m15

2. Ma deuxième zone de vente se trouve au 5037 - 5054, il y a un OB en h3, h1, m45 et m30.

GBPJPY un nouveau plus haut ? :)Lors de mon étude des marchés financiers de ce matin, j'ai passé en revue les éléments majeurs. Vous trouverez ci-dessous mon évaluation :

GPBJPY :

- Reverse extension Fibo

- liquidité interne

- Englobante

Scénario :

• Retracement de l’englobante + reprise baissière

• Reprise retournement haussier et donc nouvel impulsion 210,350

• Liquidation de la zone pertinente des 208,200

• Pourquoi pas un nouveau plus bas sur la zone de liquidité des 205,500

Pas d’annonce économique susceptible d'impacter le marché aujourd'hui

📣 Cette analyse vous est apportée à des fins pédagogique et n'implique aucunement une obligation de prise de position. Les rapports spéculatifs avancés ne constituent pas des consignes d'investissement. Vous restez maitre dans l'entièreté de vos prises de décision et responsables de vos profits et pertes. N'investissez que le capital que vous pouvez vous permettre de perdre.

XAUUSD – Perspectives Techniques et Macro H4XAUUSD – H4 Perspective Technique & Macroéconomique : Compression de Liquidité Avant les Attentes de la Fed | Lana ✨

L'or se négocie actuellement dans une structure de compression étroite, tandis que les conditions macroéconomiques commencent à pencher en faveur des métaux précieux. Des données sur l'emploi américain faibles et une probabilité croissante de baisses de taux de la Fed exercent une pression sur le dollar américain, créant un contexte important pour le prochain mouvement de l'or.

En même temps, l'action des prix sur XAUUSD suggère que le marché approche d'un point de décision clé entraîné par la liquidité.

📈 Structure Technique & Comportement des Prix

Après avoir échoué à se maintenir au-dessus de la zone d'offre supérieure près de 5,200–5,300, l'or a entamé une baisse corrective et se négocie maintenant à l'intérieur d'un coin descendant, délimité par une résistance qui diminue et un support qui augmente.

Le prix se maintient actuellement autour de 4,800–4,830, une zone d'équilibre à court terme.

Des rejets répétés de la résistance descendante indiquent que l'offre reste active.

En même temps, la liquidité du côté vendeur repose clairement en dessous de la structure, près de 4,570–4,550.

Ce comportement suggère que le marché n'est pas encore en tendance, mais se prépare à une expansion de liquidité.

🔍 Niveaux Clés à Surveiller

Résistance à Court Terme : ~5,070 – 5,130

Une zone de réaction clé alignée avec le retracement de Fibonacci et la structure précédente.

Pivot de Compression : ~4,800 – 4,830

Se maintenir au-dessus de cette zone garde le prix en mode de consolidation.

Liquidité Du Côté Vendeur : ~4,570 – 4,550

Une cible à la baisse probable si la structure casse par le bas.

Offre Majeure (Haut TF) : ~5,500

Reste toujours la limite supérieure pour toute continuation haussière à moyen terme.

🎯 Scénarios Probables

Scénario 1 – Balayage de Liquidité vers le Bas (Cas de Base) :

Si le prix échoue à se maintenir sur le support ascendant, l'or pourrait descendre vers 4,570–4,550 pour éliminer la liquidité du côté vendeur. Un tel mouvement serait probablement correctif, pas un retournement de tendance, surtout compte tenu du contexte macroéconomique.

Scénario 2 – Cassure Haussière de la Compression :

Si le prix accepte au-dessus de 5,070–5,130, la structure descendante serait invalidée, ouvrant la porte à une reprise vers des zones de résistance plus élevées.

🌍 Contexte Macroéconomique : Faiblesse du USD & Attentes de la Fed

Les données récentes sur l'emploi américain ont renforcé les inquiétudes concernant l'élan économique :

Les offres d'emploi JOLTS ont chuté fortement en dessous des attentes.

La croissance de l'emploi ADP a ralenti de manière significative.

Le CME FedWatch montre maintenant une probabilité croissante d'une réduction des taux en mars, en hausse par rapport au début de la semaine.

En conséquence, l'indice du dollar américain (DXY) a du mal à prolonger ses gains hebdomadaires, se négociant légèrement plus bas tout en restant proche des récents sommets. Cet environnement est généralement favorable pour l'or, surtout pendant les phases correctives.

Les données NFP à venir seront un catalyseur clé et pourraient agir comme le déclencheur pour la prochaine expansion de liquidité.

🧠 Vision de Lana

L'or est actuellement dans une phase d'attente, équilibrant entre la compression technique et les attentes macroéconomiques évolutives. L'accent doit rester sur la façon dont le prix réagit aux bords de la structure, plutôt que de prédire la direction trop tôt.

La patience est essentielle ici. Le prochain mouvement sera probablement rapide et entraîné par la liquidité une fois que le marché s'engagera.

✨ Respectez la structure, suivez les niveaux, et laissez le marché révéler la prochaine expansion.

L'or rebondit sur son supportSur l'unité de temps H1, l'or reste en phase de correction après la forte baisse enregistrée au niveau de la zone de résistance historique. Le cours évolue actuellement à l'intérieur d'un canal ascendant bien défini, les replis récents ayant été nettement absorbés au-dessus de la zone de support située autour de 4 750-4 800. Ce comportement suggère une stabilisation et des achats contrôlés, et non des rachats paniqués. Tant que ce support tient, la structure à court terme privilégie la poursuite de la progression au sein du canal plutôt qu'une cassure.

D'un point de vue structurel, la hausse actuelle reste contraire à la tendance baissière précédente, ce qui signifie que les mouvements haussiers doivent être considérés comme des rotations à l'intérieur du canal, et non comme une cassure haussière confirmée à ce stade. La moyenne mobile exponentielle (EMA) joue le rôle d'équilibre dynamique, et le cours oscille autour d'elle, ce qui est caractéristique d'un marché correctif en quête d'équilibre. La trajectoire projetée indique une progression mesurée vers la partie supérieure du canal, où la liquidité et les réactions précédentes convergent autour de 5 140-5 300.L'invalidation clé est claire : une perte décisive de la zone de support et de la base du canal annulerait la rotation haussière et rouvrirait le risque de baisse. À l'inverse, une cassure nette et un maintien au-dessus de la ligne médiane du canal augmentent la probabilité d'un test vers la partie supérieure du canal et la zone de support du plus haut historique. Tant que cela ne se produit pas, l'état d'esprit approprié reste neutre et réactif. Laissez la structure guider la confirmation de vos prises de position, et non l'anticipation.

Silver réagit depuis le support de la chaîneSur l'unité de temps M45, l'argent reste à l'intérieur d'un canal ascendant bien défini, confirmant la tendance haussière de la structure générale malgré la volatilité récente. La forte baisse jusqu'à la limite inférieure du canal a propulsé le prix directement dans une zone de support clairement définie, où la pression vendeuse s'est rapidement essoufflée. Ce comportement suggère un mouvement de liquidité plutôt que le début d'une expansion baissière.

Du point de vue de l'action des prix, la réaction au support a été décisive. Les acheteurs sont intervenus avec vigueur, repoussant les prix plus bas et défendant la base du canal. Il est important de noter que cette réaction est survenue après le rejet du prix par la zone de résistance supérieure, indiquant un mouvement de rotation normal au sein d'un canal sain plutôt qu'une rupture structurelle. Le marché est en rotation, et non en rupture.

Tant que le prix se maintient au-dessus de la zone de support et de la limite inférieure du canal, le scénario privilégié est un rebond vers le milieu de la fourchette et l'ancienne zone de résistance. Une poussée haussière contrôlée, suivie de replis légers, conforterait l'idée d'une poursuite de la hausse vers la zone de Take Profit indiquée. Cela constituerait une rotation haussière classique à l'intérieur d'un canal ascendant.

Le scénario alternatif n'entre en jeu que si le prix ne parvient pas à se maintenir au-dessus de la zone de support et franchit nettement le canal à la baisse, avec acceptation de la hausse. Dans ce cas, la structure haussière serait compromise, ouvrant la voie à une phase corrective plus profonde. Jusqu'à ce moment, les mouvements baissiers doivent être considérés comme correctifs et non comme des changements de tendance.

En résumé, l'argent respecte sa structure haussière générale. Le mouvement actuel semble être une réaction constructive de qualité au niveau du support dans un canal ascendant, privilégiant la patience et la confirmation plutôt que les réactions émotionnelles.

Le cours de l'argent rebondit, mais la tendance baissière reste Sur l'unité de temps H1, l'argent reste structurellement baissier après la récente vague de ventes impulsives. Le cours se négocie toujours sous la ligne de tendance baissière et sous la moyenne mobile exponentielle (EMA), confirmant que la structure à court terme n'est pas encore devenue haussière. La forte baisse récente dans la zone de support mise en évidence a été brutale, indiquant une forte pression vendeuse plutôt qu'un repli contrôlé.

La réaction de la zone de support est notable. Les acheteurs sont intervenus avec détermination, provoquant un rebond marqué au lieu d'une acceptation continue sous le support. Cela suggère que la zone de support est valide et que le marché entre probablement dans une phase de rebond correctif plutôt que dans une poursuite immédiate de la baisse. Cependant, ce rebond se produit à contre-tendance, ce qui signifie qu'il convient d'être prudent.

D'un point de vue structurel, le scénario principal est une reprise corrective vers la ligne de tendance baissière et le groupe de moyennes mobiles exponentielles. Un mouvement vers la zone TP1, suivi d'une poursuite vers le TP complet près de l'ancienne résistance, ne serait possible que si le cours parvient à franchir et à se maintenir au-dessus de la ligne de tendance. Ce serait le premier signal d'un affaiblissement de la pression baissière.

L'autre scénario possible reste la poursuite de la baisse. Si le prix échoue sur la ligne de tendance et commence à montrer des signes de rejet ou une pression vendeuse croissante, la reprise serait stoppée net et probablement suivie d'une nouvelle baisse. Un retour sous la zone de support ouvrirait la voie à une poursuite de la baisse vers la zone cible inférieure, proche des précédents plus bas de la demande.

En résumé, l'argent réagit au support, mais le marché reste sous contrôle baissier jusqu'à preuve du contraire. Dans cette zone de décision, la confirmation prime sur l'anticipation.

Respectez la ligne de tendance. Attendez la confirmation du prix avant de vous prononcer sur sa direction.

L'or se resserre dans une zone de décision - percée ou échecSur l'unité de temps H1, l'or se consolide au sein d'une structure de compression symétrique bien définie, suite à une forte baisse suivie d'un rebond. La chute précédente était impulsive, signalant une liquidation plutôt qu'un repli sain. Cependant, le fort rebond depuis les plus bas montre que les acheteurs sont intervenus avec vigueur, faisant entrer le marché dans une phase de consolidation et de rééquilibrage.

D'un point de vue structurel, le prix évolue actuellement près du sommet du triangle, où la pression acheteuse et vendeuse se resserre. La volatilité se contracte et le cours se comprime, signe classique que le marché se prépare à une expansion. Il est important de noter que le prix oscille autour de la moyenne mobile exponentielle (EMA), indiquant une indécision plutôt qu'une domination de la tendance à ce stade.

Le scénario principal privilégie une résolution haussière. Si le prix parvient à se maintenir au-dessus de la ligne de support ascendante et à franchir nettement la résistance descendante, la structure confirmerait une poursuite de la tendance haussière. Dans ce cas, une poussée vers les zones de take profit indiquées devient pertinente, en accord avec la projection de mouvement mesurée du modèle.

Le scénario alternatif se présente si le prix ne parvient pas à se maintenir sur le support ascendant et franchit la zone de compression à la baisse avec une forte dynamique baissière. Une cassure nette et un passage sous ce niveau invalideraient la configuration haussière et ouvriraient la voie à une correction plus profonde. La zone de stop-loss mise en évidence définit clairement le point d'invalidation, permettant ainsi de maîtriser le risque.

En résumé, l'or n'est pas en tendance, il est en phase de décision. Le marché se resserre dans une zone de décision à forte probabilité où la patience prime sur la prédiction. La direction de la cassure déterminera la prochaine impulsion.

Laissez le prix casser. Laissez la structure se confirmer. Misez sur la phase d'expansion, pas sur le bruit.

Bitcoin atteint un support majeur, suscitant l'intérêt des achetLe Bitcoin atteint un support majeur, suscitant l'intérêt des acheteurs.

La tendance générale du marché reste baissière ; toutefois, le Bitcoin a atteint un niveau de support important, ce qui a commencé à attirer les acheteurs. À ce stade, un retournement de marché est attendu, suggérant la possibilité d'une hausse à court terme.

Les positions sont maintenues à un niveau bas avec un stop-loss serré, et le marché sera surveillé de près afin d'évaluer l'influence des acheteurs sur l'évolution des prix.