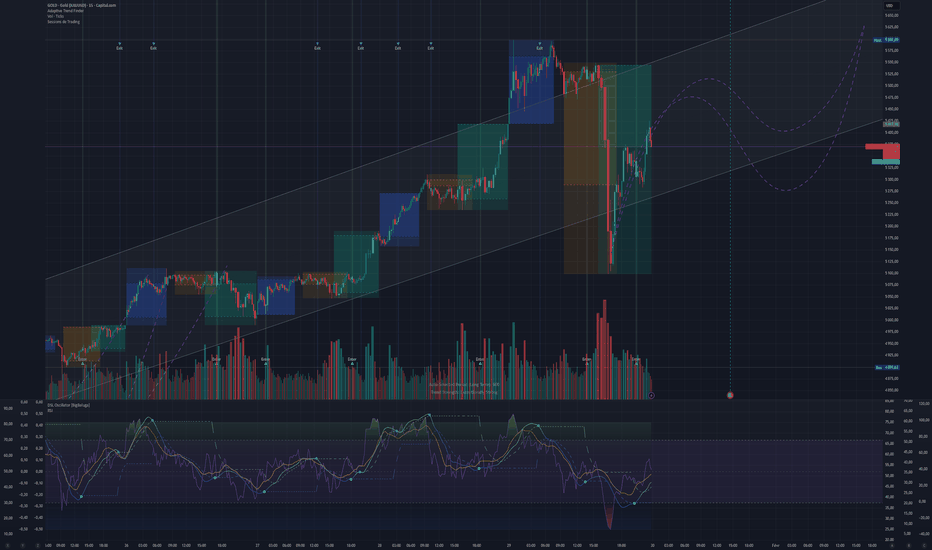

Les cours de l'or ont poursuivi leur rebond lundi : 5 000-5 100 Les cours de l'or ont poursuivi leur rebond lundi : 5 000-5 100 $

Cette semaine, le marché de l'or a connu sa période la plus volatile depuis près de quarante ans.

Par conséquent, nous avons quasiment suspendu toutes nos transactions de mercredi à vendredi. Ce niveau de volatilité était incontrôlable et insupportable pour la plupart des intervenants. Bien que nos bénéfices aient été faibles cette semaine, nous n'avons subi aucune perte, ce qui est remarquable.

1. Le 30 janvier, le cours de l'or au comptant a chuté de plus de 12 % en une seule journée, passant brièvement sous la barre des 4 700 $, enregistrant ainsi sa plus forte baisse journalière en près de 40 ans ; la chute du cours de l'argent a été encore plus spectaculaire. Auparavant, le 29 janvier, les cours de l'or avaient franchi la barre des 5 500 $, atteignant un niveau record.

2. En raison de primes excessivement élevées, les autorités chinoises ont suspendu les transactions sur certains fonds de matières premières.

3. Le Chicago Mercantile Exchange (CME) a relevé en urgence les exigences de marge pour la négociation des contrats à terme sur l'or.

4. L'ancien président Trump a nommé Kevin Warsh, ancien gouverneur de la Réserve fédérale, comme candidat à la présidence de la Réserve fédérale. Le marché anticipe une position potentiellement restrictive de sa part, ce qui renforcerait le dollar et exercerait une pression à la baisse sur les cours de l'or.

Malgré la chute à court terme des cours de l'or, les facteurs de soutien structurels à une tendance haussière à long terme restent inchangés. Analyse technique : Après une période de forte volatilité, le marché recherche un nouvel équilibre.

Support technique : La première zone de support clé, scrutée de près par le marché, se situait autour de 4 650 $ à 4 800 $ l'once. Une cassure sous ce niveau pourrait entraîner une baisse des cours de l'or vers des niveaux de support plus importants, tels que 4 500 $ à 4 400 $ l'once.

Résistance technique : Une forte résistance existe dans la zone des 5 000 $ à 5 100 $. Les cours de l'or doivent franchir cette zone et s'y maintenir pour atténuer la pression baissière à court terme.

Caractéristiques du marché : Le marché anticipe généralement que la forte volatilité deviendra la norme.

💡 Référence de stratégie de trading basée sur les circonstances de l'époque : Selon les conseils d'experts, la stratégie de trading à ce moment-là privilégiait la maîtrise des risques et une gestion prudente des positions.

La taille des positions et la maîtrise des risques étaient cruciales.

Stratégie de trading basée sur les niveaux de prix clés :

Si les cours de l'or se stabilisent et rebondissent : Surveillez attentivement leur capacité à se maintenir au-dessus de 5 000 $. À ce moment-là, tout rebond était susceptible de subir une pression à la vente avant une véritable percée ; il était donc déconseillé de suivre aveuglément la hausse des prix.

Si les cours de l'or continuent de baisser : Surveillez attentivement la réaction du marché dans la zone de support clé située entre 4 600 $ et 4 800 $. Si des signes de stabilisation apparaissent dans cette zone, les investisseurs haussiers à long terme peuvent envisager de constituer progressivement une position basse.

Suivez-moi pour des analyses plus détaillées et des signaux de trading fiables.

Patterns Harmoniques

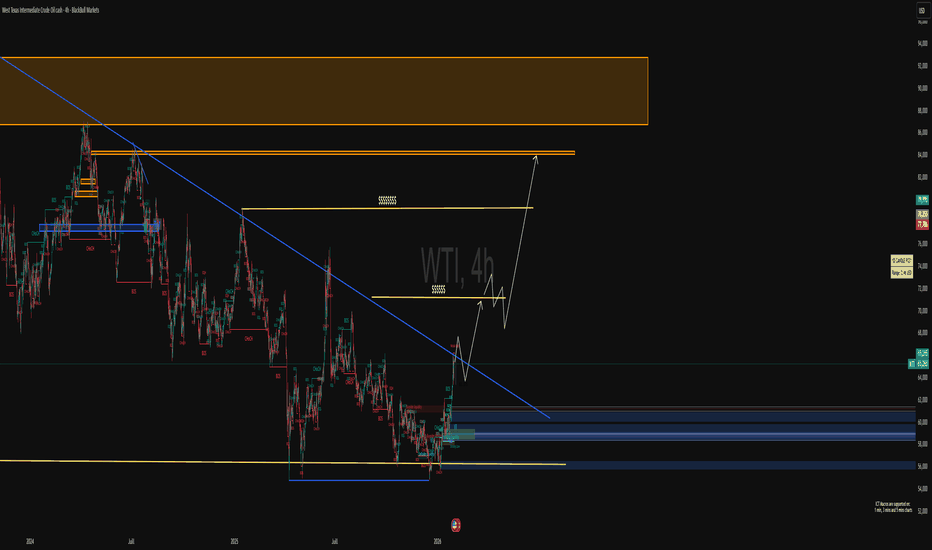

Pétrole : La Structure Haussière se Confirme (Update)Comme anticipé, le pétrole valide son retournement. Après une consolidation nécessaire, le flux acheteur reprend la main.

Points clés à surveiller :

Structure de Marché : On observe une dynamique nette de Higher Highs & Higher Lows. Les acheteurs contrôlent désormais le carnet d'ordres.

Validation Technique : L'opportunité reste intacte. Ma règle est stricte : Cassure d'une zone jaune + Clôture Daily au-dessus = Confirmation du momentum.

Objectif : Continuation vers des niveaux plus hauts tant que cette structure de prix est respectée.

Conseil : Ne chassez pas le prix. Attendez la clôture daily pour filtrer les faux signaux. La patience est votre meilleur allié

Or (XAUUSD) : Un renversement de tendance s'est produitOr (XAUUSD) : Un renversement de tendance s'est produit

Bonjour !

L'or est entré dans une phase baissière à court terme après avoir perdu un support technique clé. Le marché a cassé la ligne de tendance ascendante, signalant un essoufflement de la tendance, suivi d'une réaction d'avalement baissière près de la résistance, confirmant la pression vendeuse.

Le cours a maintenant cassé le niveau de structure marqué, transformant l'ancien support en résistance. Cela suggère que tout repli vers la zone de cassure sera probablement une vente massive plutôt qu'un repli durable.

Sur la base de la structure actuelle, la tendance reste baissière, avec une poursuite de la baisse privilégiée vers le niveau de 4 890, et potentiellement plus bas dans la zone de demande inférieure si la dynamique s'accélère.

Tant que le cours reste sous la structure cassée et la ligne de tendance, les rebonds doivent être considérés comme des corrections au sein d'une configuration de continuation baissière.

BTCUSD — Analyse technique (Structure de rectangle & cassure)📉 BTCUSD — Analyse technique (Structure de rectangle & cassure)

Depuis novembre 2025, le BTC évoluait à l’intérieur d’un rectangle bien défini, avec :

🔻 Support majeur : 84 500

🔺 Résistance majeure : 93 500

Cette zone a été longuement travaillée, ce qui traduit une phase d’acceptation du prix et d’accumulation/distribution.

---

🔺 Fausse cassure par le haut (Bull Trap)

Une cassure haussière du rectangle a eu lieu, propulsant le prix jusqu’à ~98 000, où un ATH a été marqué.

Cependant, cette cassure s’est révélée être une fausse cassure, caractéristique d’un piège haussier, avec :

prise de liquidité au-dessus de la résistance,

incapacité du marché à maintenir les prix au-dessus du rectangle,

réintégration rapide de la structure.

➡️ Ce comportement valide un scénario de distribution en haut de range.

---

🔻 Cassure réelle du support 84 500

Suite à la réintégration, le marché a montré une faiblesse structurelle claire, avec :

cassure nette du support 84 500,

accélération baissière jusqu’à ~81 000.

Cette cassure marque un changement de régime :

le rectangle n’est plus une zone de consolidation, mais devient une structure cassée.

---

🔁 Pullback / retest de la zone cassée

Après l’impulsion baissière, le prix effectue actuellement un pullback technique, revenant tester :

le bas du rectangle,

l’ancienne zone de support 84 500, désormais résistance.

➡️ Ce mouvement est un feedback classique, offrant une zone optimale de vente, plutôt qu’une entrée en poursuite.

---

🎯 Objectif théorique du rectangle

Hauteur du rectangle :

93 500 – 84 500 ≈ 9 000 points

Projection depuis la cassure :

84 500 – 9 000 ≈ 76 500

🎯 Objectif théorique : 76 500

---

⚖️ Plan de trade & Risk Management

📍 Zone de short : pullback sous / autour de 84 500

🛑 Stop loss : ~3 % à 3,33 % au-dessus de la zone

🎯 Take profit : ~10 % (vers 76 500)

⚖️ Risk/Reward ≈ 1:3

➡️ Un ratio propre, permettant une gestion du risque efficace, sans nécessité d’un taux de réussite élevé.

---

🧭 Biais & invalidation

Biais principal : baissier

Tant que 84 500 reste une résistance, le scénario de continuation baissière reste privilégié.

❌ Invalidation claire en cas de réintégration et acceptation durable au-dessus de 84 500.

---

📌 Analyse basée uniquement sur la structure du prix et la théorie des rectangles.

Pas de prédiction, uniquement des probabilités et une gestion du risque maîtrisée.

Mise à jour rapide BTC ETH SOL MSTRMise à jour rapide BTC ETH SOL MSTR

La principale différence entre la chute des cryptomonnaies et celle des métaux aujourd'hui réside dans le fait que les cryptomonnaies visaient un plus bas, tandis que les métaux visaient un plus haut. On observe que les cryptomonnaies franchissent des signaux de retournement à la baisse, ce qui laisse présager un fort rebond demain. Cependant, demain pourrait être un plus haut. Par conséquent, si vous détenez des positions longues, il est conseillé de les clôturer demain, car la tendance des métaux n'est pas encore stabilisée. Ainsi, la hausse des cryptomonnaies semble avoir échoué hier, comme je l'ai indiqué, et une baisse supplémentaire pourrait se produire la semaine prochaine.

Bonne chance et prenez soin de vous ! 🙏🏻

PLAN XAUUSDPLAN XAUUSD 🪙

Plan XAUUSD court terme ✔️

ATH du gold au 5597. 🔥

Le gold a bien chuté de plus de 4000 PIPS hier, la volatilité reste élevé donc faite attention c’est risqué de rentrer en position. 🔽

Désolé si il zone de vente sont grandes mais là au vus de la volatilité je suis obligé 🕯

Voici mes zones àsurveiller pour aujourd’hui 👇

ZONE D’ACHAT 🟢

1. Ma première zone d’achat est 4849 - 4836, il y a un OB en h1, m45 et m30 + de la IFVG en m15. Cette zone a servis de résistance 5 fois, je pense donc qu’elle va devenir un support.

2. Ma deuxième zone d’achat est au 4747 - 4735, il y a un OB en h1 et m15 + de la FVG en h3, m45 et m30. Cette zone a déjà fait rebondir le GOLD 1 fois.

ZONE DE VENTE 🔴

1. Ma première zone de vente est au 5202 - 5221 on y voir un OB en h1, m45 et m30. Le GOLD a réagit 1 fois à la baisse.

2. Ma deuxième zone de vente se trouve au 5331 - 5380, il y un OB en h4, h2, m45, m15 + IFVG en h1.

3. Ma troisième zone de vente est au 5488 - 5516, il y a un OB en h4, h3, m45 et m30.

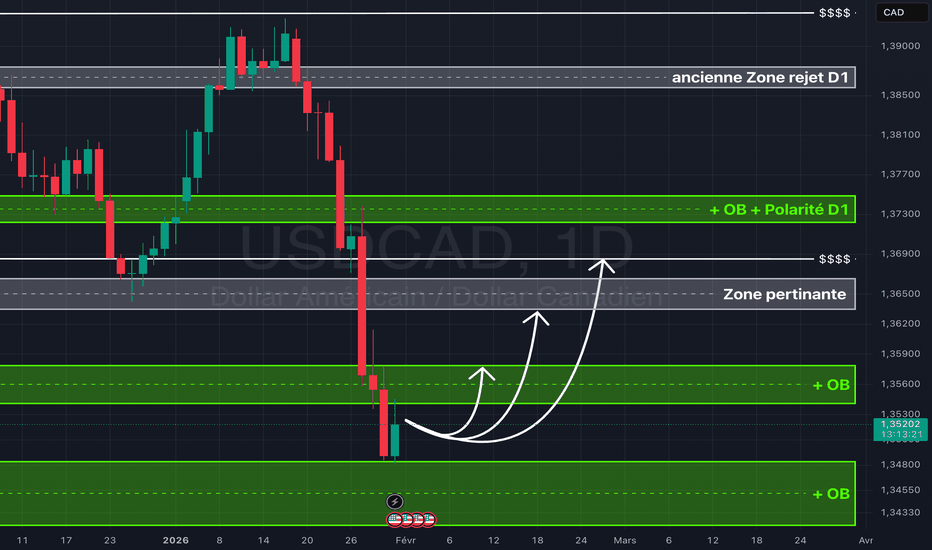

USDCAD un mini retracement à prévoir ? :)

Lors de mon étude des marchés financiers de ce matin, j'ai passé en revue les éléments majeurs. Vous trouverez ci-dessous mon évaluation :

USDCAD :

- récupération d’une liquidité importante D1

- mini retracement du DXY

- bas de canal

Scénario :

• accumulation, break haussier, donc impulsion haussière

• Nouvel impulsion 1,35780

• Liquidation de la zone pertinente des 1,36300

• Pourquoi pas un nouveau plus haut sur la liquidité 1,36800

Annonce économique susceptible d'impacter le marché aujourd'hui :

🇺🇸 14h30 Prix à la production

📣 Cette analyse vous est apportée à des fins pédagogique et n'implique aucunement une obligation de prise de position. Les rapports spéculatifs avancés ne constituent pas des consignes d'investissement. Vous restez maitre dans l'entièreté de vos prises de décision et responsables de vos profits et pertes. N'investissez que le capital que vous pouvez vous permettre de perdre.

XAU/USD pulvérise ses records : nouveau sommet à ~5.598 ce 29.01L’once d’or vient d’inscrire un nouvel ATH à 5.598 USD (29/01/2026), capitalisant sur une dynamique haussière hors norme : +23,36% sur un mois, +90,19% sur un an, et +100,18% de rendement annualisé. La volatilité, mesurée par l’ATR horaire (90,01), atteint des sommets, traduisant l’ampleur des flux spéculatifs et institutionnels.

...

🎯 Scénario 48h : trois séquences clés

1. Retrait technique vers 5.400,00

Après l’excès haussier et la prise de bénéfices constatée, XAU/USD devrait revenir tester la zone des 5.400,00 — niveau pivot (voir pivot points 1h : 5.361,43) et seuil psychologique.

2. Consolidation possible sur 5.315,00/5.317,00

Sous l’effet de consolidations post-record, la zone S1 (5.317,06) pourrait servir de support clé demain matin, entre 9h et 11h, zone à surveiller pour tout excès baissier.

3. Tentative de rebond vers 5.600,00/5.620,00 d’ici demain soir

Scénario privilégié : retour des acheteurs sur flux macro favorables et poursuite du mouvement spéculatif, avec objectif sur la zone des 5.600,00/5.620,00 (r2/r3 1h), voire extension vers l’ATH en cas de catalyseur fort.

...

🔎 Catalyseurs et psychologie de marché

Macro US : Attente d’une décision clé de la Fed et volatilité accrue sur le dollar.

Flux institutionnels : Les banques centrales continuent leurs achats massifs (record de la demande mondiale en 2025).

Sentiment spéculatif : Hausse des ETF et achats physiques historiques soutiennent l’or comme valeur refuge.

...

🚨 Risques et points de vigilance

Correction brutale si la zone 5.317,00 cède : la volatilité pourrait s’intensifier, ouvrant la voie à un retour sur 5.239,00/5.194,63.

Zone de non-trade entre 5.315,00 et 5.400,00 : risques accrus de faux signaux et mouvements erratiques.

Rallye conditionné à la confirmation de flux acheteurs et à la stabilité macroéconomique US.

...

🧠 À retenir

La configuration actuelle sur XAU/USD est exceptionnelle : record historique, volatilité extrême, catalyseurs macro puissants et appétit spéculatif décuplé . Les prochaines heures et la semaine prochaine devraient offrir des points d’entrée spectaculaires — mais le marché reste à haut risque, réservé aux traders aguerris et disciplinés.

Or Volatilité Marché Acheteurs et VendeursÀ l’ouverture du marché, l’or a montré un fort élan haussier avec un gap clair vers le haut, atteignant rapidement des niveaux clés. L’enthousiasme des acheteurs a rencontré une forte pression vendeuse, entraînant une chute rapide des prix. Les acheteurs sont revenus dans les zones basses, provoquant un rebond, mais la pression vendeuse a limité les gains et repoussé les prix à la baisse. Les mouvements du marché sont agressifs et rapides, reflétant la compétition active entre acheteurs et vendeurs. Le support se situe dans les zones basses, tandis que la résistance se forme aux récents sommets et zones d’offre. L’action des prix reste volatile, alternant entre phases haussières et baissières, soulignant la nécessité de prudence et d’observation disciplinée. Les traders doivent surveiller attentivement ces zones critiques, car elles indiquent les changements de momentum à court terme, les inversions potentielles et les zones où le contrôle du marché alterne. Dans l’ensemble, l’or montre une structure dynamique avec des fluctuations rapides, nécessitant attention et participation active des deux côtés.

XAUUSD Tendance haussière avec zones clésXAUUSD montre une structure swing claire avec tendance définie, momentum et alignement offre-demande. Le prix reste haussier, formant des plus hauts et plus bas successifs, soutenu par des chandeliers haussiers stables. Le récent rallye impulsif a commencé depuis la zone de demande autour de 5.000–5.030, servant de base à la continuation.

Une zone de l’offre autour de 5.100–5.120 est devenue support après un retest du breakout. Tant que le prix reste au-dessus de ce niveau, le biais haussier reste valide. La résistance immédiate se situe autour de 5.300–5.320, pouvant agir comme zone de liquidité pour stop-loss. Le RSI indique un ralentissement du momentum, suggérant une possible consolidation ou correction.

Les opportunités d’achat peuvent apparaître lors de replis vers 5.120–5.100 (support flip) ou plus bas vers la zone de demande 5.030–5.000. Les traders doivent attendre une confirmation de l’action du prix. Un rejet de la résistance pourrait entraîner une correction saine, tandis qu’une cassure nette au-dessus de 5.320 pourrait prolonger la hausse.

Consolidation des cours de l'or à des niveaux élevés : 5470-5600Consolidation des cours de l'or à des niveaux élevés : 5 470 $ - 5 600 $

Suite à la décision de la Fed tôt ce matin, le cours de l'or au comptant a connu une forte volatilité, illustrant le schéma classique « acheter la rumeur, vendre la nouvelle ».

**Forte hausse :** Influencés par la pause de la Fed dans la baisse des taux (maintien des taux entre 3,50 % et 3,75 %) et son orientation accommodante, les cours de l'or ont franchi avec force le seuil psychologique clé de 5 500 $ en début de séance asiatique, atteignant un record historique de 5 598,75 $ l'once.

Cette forte volatilité s'explique principalement par deux raisons techniques :

Premièrement, la hausse spectaculaire du prix en peu de temps a placé l'or en zone de surachat, nécessitant une correction ;

Deuxièmement, les investisseurs haussiers à court terme ont pris leurs bénéfices après l'intégration de cette nouvelle positive dans les cours, entraînant un repli.

**Structure de base :** Malgré une forte volatilité intraday, la tendance haussière générale demeure intacte.

**Niveaux de support clés :** Le niveau de support clé se situe entre 5 250 $ et 5 300 $, une zone qui correspond également à un volume d'échanges important par le passé.

**Niveaux de support clés :** Quatre facteurs clés ont convergé :

1. Si la décision de janvier a « suspendu les baisses de taux », elle a explicitement exclu une hausse des taux, et le président Powell a émis des signaux accommodants, soulignant que des mesures seraient prises en cas de baisse de l'inflation ou d'affaiblissement du marché du travail.

Le marché a interprété cela comme le maintien d'une orientation accommodante, les baisses de taux étant simplement reportées. Cette situation a réduit les anticipations de taux d'intérêt réels, ce qui a directement profité à l'or.

2. Les achats nets d'or des banques centrales mondiales ont atteint 1 120 tonnes en 2025, les achats de janvier 2026 établissant un nouveau record.

Il ne s'agit pas d'un simple déploiement tactique, mais d'une stratégie à long terme reflétant la diversification des actifs de réserve mondiaux et l'affaiblissement de la confiance dans le dollar américain, ce qui soutient les cours de l'or.

3. L'affaiblissement de la confiance des marchés dans les monnaies fiduciaires (en particulier le dollar américain) et les inquiétudes liées à l'incertitude entourant la politique budgétaire américaine ont alimenté conjointement la vente de dollars.

L'indice du dollar américain a chuté à son plus bas niveau en quatre ans, rendant l'or libellé en dollars plus abordable pour les détenteurs d'autres devises et stimulant davantage la demande.

4. La situation géopolitique actuelle au Moyen-Orient et les relations russo-ukrainiennes demeurent tendues. Les calculs de modélisation montrent que les primes de risque géopolitiques représentent désormais 47 % de la prime de risque totale de l'or, prolongeant considérablement la durée des flux de capitaux refuges vers l'or.

Trading à court terme : La volatilité actuelle du marché est extrêmement élevée, présentant à la fois des opportunités et des risques.

À surveiller : 5 480 $ - 5 470 $ (support actuel) et 5 250 $ - 5 300 $ (support clé). Si le cours de l'or se replie vers ces niveaux et se stabilise, cela pourrait représenter une bonne opportunité de trading à court terme.

Il est impératif de mettre en place des ordres stop-loss stricts afin de se prémunir contre les fortes fluctuations dues à des événements imprévus.

Stratégie de trading intraday :

ACHAT : 5 490 $ - 5 500 $

SL : 5 480 $ - 5 470 $

TP : 5 550 $ - 5 600 $

Petit rappel : Soyez prudent lors des ventes à découvert.

Merci de votre attention. N'hésitez pas à participer aux discussions sur ma chaîne. Je mettrai mon expertise à votre service pour vous accompagner dans vos transactions.

CADCHF un nouveau plus bas ? :)Lors de mon étude des marchés financiers de ce matin, j'ai passé en revue les éléments majeurs. Vous trouverez ci-dessous mon évaluation :

CADCHF :

- canal baissier

- break d’une zone clef

- Structure baissière sur les gros TF

Scénario :

• break de la zone important OB+

• Reprise baissière et donc nouvel impulsion 0,55450

• Liquidation de l’extension fibo des 0,54850

• Pourquoi pas un nouveau plus bas sur la liquidité des 0,54250

Annonce économique susceptible d'impacter le marché aujourd'hui :

🇺🇸 14h30 Inscription chômage

📣 Cette analyse vous est apportée à des fins pédagogique et n'implique aucunement une obligation de prise de position. Les rapports spéculatifs avancés ne constituent pas des consignes d'investissement. Vous restez maitre dans l'entièreté de vos prises de décision et responsables de vos profits et pertes. N'investissez que le capital que vous pouvez vous permettre de perdre.

OR : Analyse détaillée, le prix se dirige-t-il vers 5 500 $ ?OR : Analyse détaillée, le prix se dirige-t-il vers 5 500 $ ?

Après une phase de hausse, nous observons une forte tendance haussière. Notre analyse précédente n'a pas été concluante, mais celle-ci met en évidence deux zones clés où le prix pourrait s'inverser. La première zone représente probablement le meilleur point d'entrée, car le marché ouvrira en gap haussier et le comblera avant de poursuivre sa progression. Un objectif de profit à 5 500 $ semble pertinent.

Analyse des vagues d'Elliott du BitcoinAnalyse des vagues d'Elliott du Bitcoin

Bonjour à tous,

Nous observons la formation d'une figure complète de vagues d'Elliott sur le graphique du Bitcoin.

Une vague corrective se forme dans la zone ABC, la vague 5 de C étant terminée.

Cette vague présente une structure 5-3-5.

Cette baisse pourrait se poursuivre jusqu'à environ 73 500 $, avant une éventuelle remontée du prix.

J'attends un repli du cours de l'or pour acheter.J'attends un repli du cours de l'or pour acheter.

Aujourd'hui a été une journée particulièrement mouvementée, l'or ayant franchi la barre des 5 300 $.

Au cours de la semaine écoulée, le cours de l'or a atteint de nouveaux sommets historiques presque quotidiennement.

De toute évidence, le sentiment du marché s'est enflammé et le seuil des 5 400 $ est imminent.

Points clés pour trader aujourd'hui :

1 : Le marché reste haussier et une phase de consolidation (5 300 $ - 5 250 $) est très probable.

2 : Les graphiques indiquent que la zone 5 210 $ - 5 230 $ constitue un point d'entrée idéal pour acheter.

3 : Les gains d'aujourd'hui ont dépassé les 200 $, un repli de 60 $ à 80 $ est donc normal. Si ce repli atteint 100 $, la zone 5 210 $ - 5 230 $ offrira une excellente opportunité d'achat.

4 : Les fluctuations du cours de l'or sont actuellement imprévisibles, avec la possibilité de hausses ou de baisses importantes. Bien que les risques liés à une position longue sur l'or soient extrêmement élevés et que le marché ait probablement atteint son sommet, cela est principalement dû à la lutte d'influence entre les banques centrales. Suivez le courant.

5 : Actuellement, les marchés boursiers d'Asie, d'Europe et des États-Unis affichent une tendance haussière synchronisée. Le Premier ministre thaïlandais a explicitement interdit au public de vendre à découvert l'or. Bien que la Thaïlande ne puisse contrôler l'évolution du cours de l'or, cette mesure reflète une position nationale, une position politique.

6 : Les décisions des autres banques centrales sont-elles réellement plus complexes que celles du président thaïlandais ? Alors même que la Thaïlande n'est qu'un petit pays.

7 : Actuellement, mis à part Trump, aucun gouvernement au monde n'ose laisser les cours de l'or s'effondrer ; c'est un fait.

8 : Vous remettez en question la fiabilité de Trump, mais les présidents sont-ils tous des gens ordinaires ? Si vous étiez à la tête d'un pays dont la dette dépasse 35 000 milliards de dollars, suivriez-vous les procédures légales pour résoudre ce problème ? La seule solution est de repartir de zéro. Tricher, enfreindre les règles, semer le trouble : voilà la stratégie de survie de Trump. S'il a besoin d'argent, il l'obtiendra par tous les moyens.

9 : En Chine, seule une personne sur mille peut devenir fonctionnaire. Qu'est-ce que cela signifie ? Cela signifie que ceux qui se lancent en politique appartiennent à l'élite de l'élite, dotés d'une sagesse collective et d'une intelligence émotionnelle hors du commun. Par conséquent, lorsqu'un pays annonce des politiques et des institutions, il ne faut pas remettre en question leur raisonnement. Même si ces politiques et institutions semblent irrationnelles, ce sont des solutions conçues par des personnes intelligentes. Il est inutile de contester les décisions prises par un groupe d'individus talentueux. Par conséquent, inutile de deviner ce que prépare le groupe de réflexion du président ; il suffit de suivre leurs directives et de laisser les choses suivre leur cours.

10 : Vous croyez être plus intelligent que mille personnes ? Si oui, manqueriez-vous d'argent ? Bien sûr que non.

11 : Nous pouvons questionner Trump, que nous l'admirions ou le critiquions, mais nous ne pouvons pas être lui. Il peut ignorer les règles et défier le monde ; nous ne pouvons que le suivre. Il ne s'agit que d'une impulsion émotionnelle ; nous devons simplement nous laisser porter par le courant, agir en conséquence et rester attentifs aux évolutions de la situation.

Résumé :

L'argent est le produit le plus intelligent. Où va l'argent ? C'est là que nous devons le suivre : c'est le principe fondamental du trading.

Je continuerai à partager des signaux en temps réel sur ma chaîne publique. J'espère que vous ne manquerez aucune information sur les dernières tendances du marché, les analyses en temps réel et les stratégies de trading. Suivez-moi, et je répondrai patiemment à toutes vos questions.

PLAN XAUUSDPLAN XAUUSD 🪙

Plan XAUUSD court terme ✔️

ATH du gold au 5311. 🔥

Le gold fait ATH sur ATH ce moment, on va favoriser des achats 🔼

Voici mes zones à surveiller pour aujourd’hui 👇

ZONE D’ACHAT 🟢

1. Ma première zone d’achat est au 5265 - 5255, il y a un OB en m45 et m30 + de la FVG en haute TF.

2. Ma deuxième zone d’achat est au est au 5182 - 5171, on y voit un OB en h2, h1, m45 et m5 + de la FVG en m45 et m30.

3. Ma troisième zone d’achat est 5078 - 5068, on y trouve un OB en h1, m45, m10 et m5 + de la GOLD a déjà réagit 1 fois dessus.

4. Ma quatrième zone d’achat est 5049 - 5036, on y voit un OB en h1 et m30 + de la IFVG en m15 et m10. Le GOLD a bien réagit dessus hier.

5. Ma cinquième zone d’achat est au 5049 - 5036, on y voit un OB en h1 et m30 + de la IFVG en m15 et m10. Le GOLD a bien réagit dessus hier.

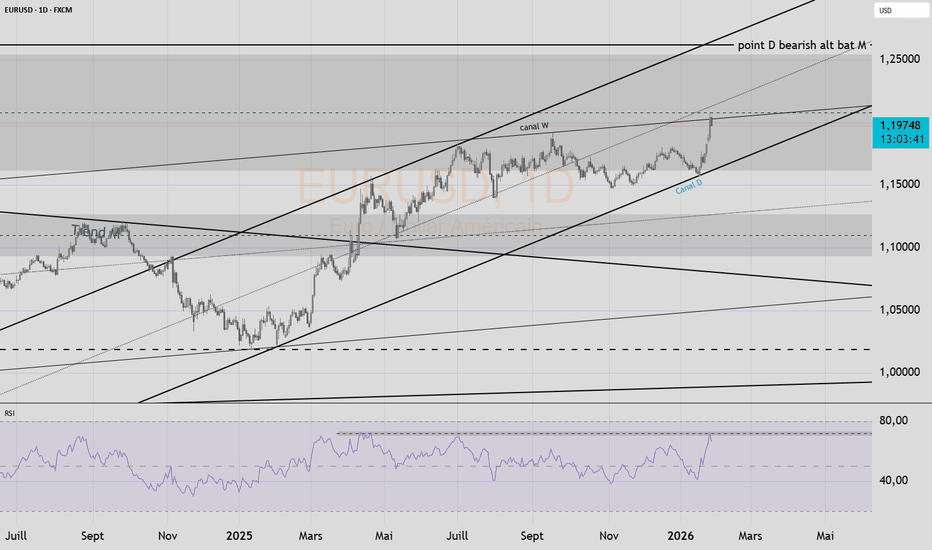

EUR USD en résistance après BullEurUsd en zone de résistance Hebdomadaire, et de canal Hebdomadaire, en médiane du canal Journalier, zone de résistance sur le RSI 21 Journalier retracement probable avant reprise de la hausse, forme harmonique Bearish avec point D à 1.26200 en haut de la résistance hebdomadaire.

EURUSD un nouveau plus haut ? :)Lors de mon étude des marchés financiers de ce matin, j'ai passé en revue les éléments majeurs. Vous trouverez ci-dessous mon évaluation :

EURUSD :

- Break niveau clef

- liquidité interne ancienne

- dévaluation du DXY

Scénario :

• Reteste de la zone pertinente + rejet

• Reprise retournement haussier et donc nouvel impulsion 1,20700

• Liquidation de l’extension fibo de 1,22000

• Pourquoi pas un nouveau plus haut sur les extensions fibo 1,24000

Annonce économique susceptible d'impacter le marché aujourd'hui :

🇺🇸 16h30 stock de pétrole brut

🇺🇸 20h00 FOMC + Taux d’intérêt

🇺🇸 20h30 conférence FOMC

📣 Cette analyse vous est apportée à des fins pédagogique et n'implique aucunement une obligation de prise de position. Les rapports spéculatifs avancés ne constituent pas des consignes d'investissement. Vous restez maitre dans l'entièreté de vos prises de décision et responsables de vos profits et pertes. N'investissez que le capital que vous pouvez vous permettre de perdre.

XAU/USD : La tendance haussière reste sous contrôleSur le plan fondamental, l’or continue d’être soutenu par les attentes selon lesquelles la Fed maintiendra une posture prudente. Les rendements réels n’exercent pas de pression significative, tandis que la demande de valeur refuge reste discrètement présente. Aucun facteur n’est actuellement assez fort pour inverser la tendance à court terme, ce qui permet au camp des acheteurs de conserver l’avantage.

Sur le graphique H3, la structure haussière demeure intacte. Le prix évolue près de la bande supérieure des bandes de Bollinger, ce qui reflète une forte dynamique acheteuse. Les phases de correction sont techniques et peu profondes. La zone des 5 160 constitue un support clé ; tant que le prix se maintient au-dessus de ce niveau, la tendance haussière n’est pas remise en cause. Un RSI élevé accompagné d’une légère divergence indique simplement un ralentissement temporaire, et non un retournement.

Scénario privilégié : le prix peut consolider ou corriger brièvement, avant de reprendre sa progression vers 5 400.

Conclusion : privilégier les positions BUY dans le sens de la tendance et éviter les SELL à contre-courant tant que la structure haussière reste maîtrisée.

Le cours de l'or pourrait atteindre 5 220 $ à 5 250 $ aujourd'huLe cours de l'or pourrait atteindre 5 220 $ à 5 250 $ aujourd'hui.

Le cours de l'or a atteint la fourchette attendue de 5 150 $ à 5 200 $, et nous avons une nouvelle fois profité de cette opportunité de hausse.

Nous avons déjà réalisé un profit de plus de 100 points aujourd'hui.

J'avais anticipé cette possibilité publiquement.

Voici quelques signaux clés à clarifier :

1 : L'objectif de cours à court terme pour cette phase de hausse du cours de l'or se situe entre 5 220 $ et 5 250 $. Veuillez noter qu'un repli du cours de l'or est probable au sein de cette zone de résistance.

2 : Le cours de l'or devrait poursuivre ses fluctuations à la hausse lors des prochaines séances de négociation asiatiques et européennes, formant ainsi une structure de consolidation de haut niveau.

3 : Le cours de l'or présente encore un potentiel de hausse important. Le sommet final reste incertain, car les forces actuelles du marché accélèrent collectivement la tendance haussière. La flambée des cours de l'or va sans aucun doute s'accélérer. Cependant, il convient également de rester vigilant face aux risques de corrections futures.

4. Le prix de l'or va certainement baisser, mais il existe deux types de baisses : une correction structurelle saine et un krach boursier provoqué par une vague de ventes. Plus le prix de l'or grimpe, plus le risque d'une chute brutale depuis ses sommets augmente.

5. À court terme, fiez-vous toujours au support inférieur de la tendance du prix de l'or. Acheter sur repli est la meilleure stratégie pour le trading intraday.

Comme le montre le graphique : je prévois que le potentiel de hausse maximal du prix de l'or mercredi se situera entre 5 220 $ et 5 250 $.

Continuez à suivre ma chaîne ; j'analyserai en continu les tendances en temps réel et partagerai les derniers signaux de trading. Si vous avez des questions, n'hésitez pas à laisser un message, j'y répondrai.

BTCUSDT – Graphique 4H.BTCUSDT – Graphique 4H.

Le prix évolue à l'intérieur d'un canal ascendant.

Le BTC teste actuellement le support de la ligne de tendance inférieure.

Cette zone semble constituer un potentiel rebond.

Si le support tient, un retour vers 92 000 → 96 000 → 98 000–100 000 est possible.

Une cassure nette sous les 86 000 pourrait entraîner un test du support situé entre 82 000 et 84 000.

Prudence haussière tant que le cours se maintient au-dessus du support du canal.