EUR/CAD H4Biais global : haussier (weekly & daily toujours propres).

H4 : structure haussière validée (CHoCH OK), mais le prix est en extension, loin de la zone de valeur.

Zone actuelle = risque FOMO → achats tardifs déconseillés.

Meilleure approche :

attendre un retracement vers la zone de valeur / OB,

ou une nouvelle accumulation H4 avant toute entrée.

Priorité : patience + confirmation (réaction claire, absorption, CHoCH LTF).

👉 La tendance est avec nous, le timing doit l’être aussi. 📈🔥

Idées de la communauté

TGCMise à jours TGC

le titre a respecté et a rebondi sur la zone de rejet qui est une zone non acceptée par le marché.

Une fermeture au dessus de la ligne du POC relancerait bel et bien les prix vers les niveaux supérieurs.

Ce graphique est fournis à titre éducatif et informatif uniquement, sur des données publiques que j’ai exploité pour élaborer ma propre analyse technique .

Celle-ci ne constitue ni une recommandation d’achat ou de vente, ni un conseil financier personnalisé.

Prix du gaz en 2026 : Effondrement ou flambée ?Le marché du gaz naturel se trouve à un point d'inflexion critique en 2026, passant du statut de simple commodité à celui d'arme géopolitique et de force économique. Une augmentation massive de la capacité mondiale de GNL, surnommée la "troisième vague", remodèle l'ensemble du paysage énergétique. Les États-Unis ont atteint des niveaux de production record de 108,5 milliards de pieds cubes par jour, tandis que de nouvelles installations de liquéfaction, du Qatar à la côte du Golfe, s'apprêtent à inonder les marchés avec 300 milliards de mètres cubes supplémentaires d'ici 2030. Cette abondance a fait chuter les prix intérieurs, permettant aux consommateurs américains d'économiser 1 600 milliards de dollars sur 17 ans et poussant l'essence à son plus bas niveau depuis 4 ans.

Cependant, cette surabondance de l'offre crée un paradoxe. Alors que les producteurs nord-américains maintiennent une production sans précédent, la volatilité mondiale s'intensifie à mesure que les marchés régionaux s'interconnectent. Une perturbation de la production au Qatar affecte désormais les prix à Houston ; une vague de froid à Tokyo impacte les coûts de fabrication à Berlin. Les risques géopolitiques ont considérablement augmenté : les gazoducs sont devenus des cibles militaires légitimes, les cyberattaques contre les infrastructures sont industrialisées et les alliances traditionnelles se fracturent sous l'effet des sanctions. Les flux de gaz russe transitant par l'Azerbaïdjan vers l'Europe illustrent comment la sécurité énergétique est devenue un théâtre de manipulation stratégique.

La technologie accélère à la fois les opportunités et les risques. L'intelligence artificielle guide désormais les décisions d'exploration et les algorithmes de trading, tandis que des satellites surveillent les fuites de méthane. Pourtant, l'industrie fait face à des menaces existentielles : des pirates informatiques parrainés par des États ciblent les systèmes de contrôle, les réglementations carbone se durcissent mondialement et le spectre des "actifs échoués" plane sur l'économie. La discipline financière a remplacé la mentalité de "boom-bust" des cycles précédents, les producteurs privilégiant les marges au volume. La convergence d'une offre massive, de tensions géopolitiques et d'une transformation technologique crée un marché où la seule certitude est l'incertitude radicale, rendant le gaz naturel simultanément plus abondant et plus volatil que jamais auparavant.

GBP/CAD H4

Le CHoCH daily est bien validé → changement de biais haussier à moyen terme ✔️

Le mouvement haussier actuel s’appuie sur une zone d’ OB daily/H4 solide.

Le marché est en phase de markup, mais déjà bien avancée.

👉 Biais HTF : haussier, mais pas en zone de confort pour acheter au prix actuel.

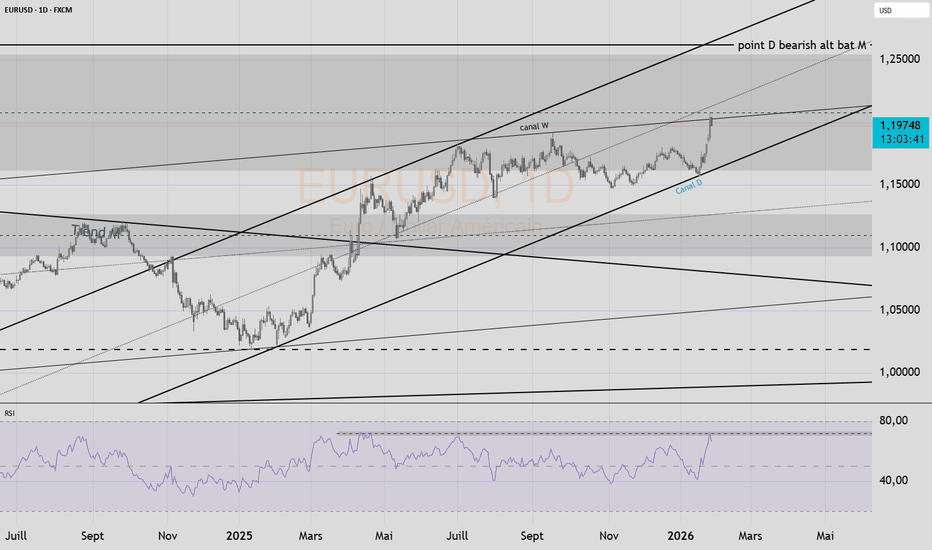

EUR USD en résistance après BullEurUsd en zone de résistance Hebdomadaire, et de canal Hebdomadaire, en médiane du canal Journalier, zone de résistance sur le RSI 21 Journalier retracement probable avant reprise de la hausse, forme harmonique Bearish avec point D à 1.26200 en haut de la résistance hebdomadaire.

BTC/USD – Les ours dominentLe prix est continuellement rejeté dans la zone de forte résistance (case grise) et se situe toujours en dessous du nuage Ichimoku → la tendance principale n'a pas changé.

La structure inférieure haute – inférieure inférieure est maintenue, montrant que la force de récupération est uniquement technique.

Tant que BTC ne récupère pas la zone de résistance + nuage, le scénario privilégié reste un repli pour continuer à baisser.

La pression macroéconomique de l’USD reste forte et l’aversion au risque continue d’être un facteur défavorable à la cryptographie.

XAU/USD : La tendance haussière reste sous contrôleSur le plan fondamental, l’or continue d’être soutenu par les attentes selon lesquelles la Fed maintiendra une posture prudente. Les rendements réels n’exercent pas de pression significative, tandis que la demande de valeur refuge reste discrètement présente. Aucun facteur n’est actuellement assez fort pour inverser la tendance à court terme, ce qui permet au camp des acheteurs de conserver l’avantage.

Sur le graphique H3, la structure haussière demeure intacte. Le prix évolue près de la bande supérieure des bandes de Bollinger, ce qui reflète une forte dynamique acheteuse. Les phases de correction sont techniques et peu profondes. La zone des 5 160 constitue un support clé ; tant que le prix se maintient au-dessus de ce niveau, la tendance haussière n’est pas remise en cause. Un RSI élevé accompagné d’une légère divergence indique simplement un ralentissement temporaire, et non un retournement.

Scénario privilégié : le prix peut consolider ou corriger brièvement, avant de reprendre sa progression vers 5 400.

Conclusion : privilégier les positions BUY dans le sens de la tendance et éviter les SELL à contre-courant tant que la structure haussière reste maîtrisée.

Flux baissierCAD/USD – Vision journalière

Le flux reste visiblement baissier, mais le prix évolue toujours au-dessus de sa SMA 200, qui tente un retournement vers le nord.

👉 Tant que le support 0.71345 est respecté, il semble préférable de privilégier des achats (selon moi).

Trois approches possibles :

1️⃣ Attendre une cassure et clôture au-dessus de 0.72878 pour viser un trade d’environ 90 pips.

2️⃣ Entrer sur cassure du drapeau baissier.

3️⃣ Si cassure et clôture sous 0.71345, à vous de décider : vendre ou patienter pour le prochain rebond.

📌 Un croisement EMA 7 / SMA 20 serait, selon ma méthode, un signal haussier à ne pas négliger.

Pas de conseil ici, juste un partage.

XAUUSD (H1) – Plan Liam (27 jan) TendanceRésumé rapide

L'or continue d'évoluer à la hausse à l'intérieur d'un canal ascendant propre, mais le prix s'approche maintenant d'un sommet faible / poche de liquidité où des déclenchements de stops sont probables.

Le contexte macroéconomique ajoute du carburant à la volatilité : des rapports suggèrent que les États-Unis exercent des pressions sur l'Ukraine pour des concessions territoriales dans le cadre des négociations de paix — ce type d'incertitude soutient souvent la demande des valeurs refuge, mais peut également créer des pics rapides + des faux breaks.

➡️ Règle d'aujourd'hui : suivre la tendance à la hausse, mais n'achetez qu'aux points de test de liquidité. Ne poursuivez pas les sommets.

1) Contexte macro (pourquoi des pics sont probables)

Si les marchés commencent à évaluer un compromis forcé dans le conflit ukrainien :

le sentiment de risque peut changer rapidement,

les gros titres peuvent déclencher des pumps instantanés, puis des retracements brusques.

✅ Approche sûre : laissez le prix atteindre d'abord vos zones, puis tradez la réaction — pas le gros titre.

2) Vue technique (H1 – basé sur votre graphique)

Le prix respecte un canal ascendant et construit de la liquidité autour des niveaux clés.

Niveaux clés (tirés du graphique) :

✅ Zone de soutien / liquidité d'achat : 4,995 – 5,000

✅ Zone de retournement / de réaction : 5,047

✅ Résistance supérieure / offre : 5,142

✅ Sommet faible / cible de liquidité : 5,192.6

✅ Objectif d'extension (1.618) : 5,240.8

Le biais reste haussier tant que nous sommes à l'intérieur du canal, mais près de 5,192–5,240, nous devrions nous attendre à un balayage de liquidité → comportement de retracement.

3) Scénarios de trading (style Liam : tradez le niveau)

A) Scénarios ACHAT (priorité – poursuite de tendance)

A1. ACHETER le retracement dans la zone de retournement (meilleur R:R)

✅ Acheter : 5,045 – 5,050 (autour de 5,047)

Condition : maintien + réaction haussière (HL / rejet / MSS sur M15)

SL (guide) : en dessous de 5,030 (ou en dessous du plus bas de réaction)

TP1 : 5,085 – 5,100

TP2 : 5,142

TP3 : 5,192.6

Logique : Il s'agit de la meilleure entrée “suivant la tendance” — achetez le soutien, vendez dans la liquidité au-dessus.

A2. ACHETER un balayage de liquidité profonde (seulement si la volatilité frappe)

✅ Acheter : 4,995 – 5,000

Condition : balayage + reprise forte (rejet rapide / déplacement vers le haut)

SL : en dessous de 4,980

TP : 5,047 → 5,142

Logique : C'est la zone de test de liquidité la plus forte sur votre graphique — idéale pour un rebond si le prix se vide.

B) Scénarios VENTE (secondaire – uniquement des scalps de réaction)

B1. VENDRE le balayage de sommet faible (scalp tactique)

✅ Si le prix atteint 5,192.6 et montre un rejet :

Vendre : 5,190 – 5,200

SL : au-dessus du sommet du balayage

TP : 5,142 → 5,085

Logique : Les sommets faibles sont souvent balayés en premier. Idéal pour un retour rapide vers la moyenne dans le canal.

B2. VENDRE l'extension (risque le plus élevé, mais meilleur emplacement)

✅ Zone de vente : 5,235 – 5,245 (autour de 5,240.8)

Seulement avec une faiblesse claire sur M15–H1

TP : 5,192 → 5,142

Logique : L'extension à 1.618 est une poche d'épuisement courante — ne vendez pas trop tôt, vendez la réaction.

4) Notes clés

Ne tradez pas dans la plage moyenne entre 5,085–5,142 à moins que vous ne fassiez du scalping avec des règles strictes.

Attendez-vous à des faux breakouts près de 5,192 et 5,240 pendant les gros titres.

Meilleure exécution aujourd'hui = acheter le soutien, réaliser des profits dans la liquidité.

Question :

Achetez-vous le retracement de 5,047 ou attendez-vous le balayage de 5,192 pour vendre la réaction ?

— Liam

EUR/USD – PERSPECTIVES DU WEEK-ENDLe cours a franchi et s'est maintenu au-dessus de l'ancienne zone d'offre → nouvelle demande.

La structure HH-HL reste intacte.

La moyenne mobile exponentielle à 20 périodes (EMA20) demeure supérieure à l'EMA50 → la tendance haussière à court terme est toujours maintenue.

La correction récente n'était qu'un repli technique, sans signe de rupture pour le moment.

Scénario privilégié pour la semaine prochaine :

Achat sur repli vers la zone de demande (bloc d'or)

Maintien au-dessus de l'EMA20 → poursuite du mouvement

Objectif court terme : 1,1820

Objectif long terme : 1,1890

EUR (2H) – Tendance haussière activéeAnalyse technique

La paire EUR/USD a franchi sa précédente structure baissière et s'est engagée dans une nette tendance haussière, caractérisée par une succession de sommets et de creux ascendants. Le cours se consolide actuellement au-dessus de la zone de demande/FVG, soutenu par un canal ascendant bien défini.

Le RSI demeure supérieur à 60, indiquant une dynamique haussière dominante.

Si le cours se maintient dans la zone de support actuelle, la tendance haussière devrait se poursuivre vraisemblablement vers la zone cible supérieure, autour de 1 197 $, à l'intérieur du canal ascendant.

Les corrections actuelles sont considérées comme des replis sains au sein de la tendance.

BTC/USD DAILYWeekly

Le marché reste haussier en structure globale, malgré une correction profonde.

La grande zone verte correspond à une zone de demande HTF majeure (institutionnelle).

Daily

On observe une structure Wyckoff d’accumulation en construction :

PS → SC → ST bien identifiés.

Le prix évolue encore dans le range, sous la MSOW, donc pas de confirmation haussière définitive pour l’instant.

La pression vendeuse diminue, mais le marché n’a pas encore repris le contrôle.

ETH/USD DAILYWeekly

CHoCH weekly confirmé → la grande tendance haussière précédente est cassée.

Le marché est en phase de correction HTF, mais arrive sur une zone de demande majeure.

Daily

Structure typique Wyckoff d’accumulation visible : PS → SC → ST.

Le prix tient la zone basse, sans accélération vendeuse → pression vendeuse en perte de force.

Le range actuel montre une construction, pas encore une impulsion.

DXY shorté par les institutionnels📉 DXY sous pression – Les institutionnels parient sur la hausse de l’EUR/USD

Le Dollar Index (DXY) montre des signes clairs de faiblesse structurelle.

Les données COT (Commitment of Traders) révèlent que les asset managers / institutionnels sont en train de shorter le dollar, tout en renforçant leurs positions longues sur la paire EUR/USD.

📊 Lecture COT :

Augmentation marquée des positions long EUR/USD

Position nette institutionnelle en hausse

Anticipation claire d’un affaiblissement du dollar

🔍 Analyse technique du DXY

Sur le plan technique, le DXY a effectué une correction en regular flat (ABC), une structure corrective classique de continuation.

👉 Aucune structure impulsive haussière n’est validée à ce stade.

⚠️ Point clé :

Tant qu’il n’y a pas de breakout clair vers le haut,

👉 aucune inquiétude majeure pour les actifs à risque

🚀 Conséquences macro

Un dollar sous pression est historiquement favorable à :

Les actions

Les cryptomonnaies

Les matières premières

Les actifs risqués en général

📌 Le marché ne signale pas un retour du stress dollar.

Il s’inscrit toujours dans un contexte de liquidité favorable.

🧭 Conclusion

Les institutionnels se positionnent contre le DXY

La correction actuelle reste contrôlée

Pas de signal de danger tant que le DXY reste sous résistance

👉 Le biais reste risk-on tant que le dollar ne valide pas une impulsion haussière.

Le cours de l'or pourrait atteindre 5 220 $ à 5 250 $ aujourd'huLe cours de l'or pourrait atteindre 5 220 $ à 5 250 $ aujourd'hui.

Le cours de l'or a atteint la fourchette attendue de 5 150 $ à 5 200 $, et nous avons une nouvelle fois profité de cette opportunité de hausse.

Nous avons déjà réalisé un profit de plus de 100 points aujourd'hui.

J'avais anticipé cette possibilité publiquement.

Voici quelques signaux clés à clarifier :

1 : L'objectif de cours à court terme pour cette phase de hausse du cours de l'or se situe entre 5 220 $ et 5 250 $. Veuillez noter qu'un repli du cours de l'or est probable au sein de cette zone de résistance.

2 : Le cours de l'or devrait poursuivre ses fluctuations à la hausse lors des prochaines séances de négociation asiatiques et européennes, formant ainsi une structure de consolidation de haut niveau.

3 : Le cours de l'or présente encore un potentiel de hausse important. Le sommet final reste incertain, car les forces actuelles du marché accélèrent collectivement la tendance haussière. La flambée des cours de l'or va sans aucun doute s'accélérer. Cependant, il convient également de rester vigilant face aux risques de corrections futures.

4. Le prix de l'or va certainement baisser, mais il existe deux types de baisses : une correction structurelle saine et un krach boursier provoqué par une vague de ventes. Plus le prix de l'or grimpe, plus le risque d'une chute brutale depuis ses sommets augmente.

5. À court terme, fiez-vous toujours au support inférieur de la tendance du prix de l'or. Acheter sur repli est la meilleure stratégie pour le trading intraday.

Comme le montre le graphique : je prévois que le potentiel de hausse maximal du prix de l'or mercredi se situera entre 5 220 $ et 5 250 $.

Continuez à suivre ma chaîne ; j'analyserai en continu les tendances en temps réel et partagerai les derniers signaux de trading. Si vous avez des questions, n'hésitez pas à laisser un message, j'y répondrai.

ETH / BTC — Triangle de continuation & démarrage de la Wave 3ETH / BTC — Triangle de continuation & démarrage de la Wave 3

La paire ETH/BTC évolue actuellement dans une phase de compression avancée, matérialisée par un triangle de continuation après une impulsion haussière précédente.

Ce type de structure traduit généralement :

une consolidation saine

une absorption progressive de l’offre

un rééquilibrage des positions avant reprise de tendance

D’un point de vue Elliott Wave, la structure actuelle correspond à une phase de transition vers le démarrage de la wave 3, historiquement la vague la plus directionnelle et explosive du cycle.

👉 Un breakout par le haut du triangle validerait :

la reprise de la tendance haussière sur le ratio

la surperformance d’ETH face à BTC

le début d’une rotation de capitaux vers ETH, puis vers les altcoins

Tant que le prix reste compressé dans cette structure, le marché est en phase de construction.

La sortie par le haut marquera le passage d’un régime de consolidation à un régime d’expansion.

BTCUSDT – Graphique 4H.BTCUSDT – Graphique 4H.

Le prix évolue à l'intérieur d'un canal ascendant.

Le BTC teste actuellement le support de la ligne de tendance inférieure.

Cette zone semble constituer un potentiel rebond.

Si le support tient, un retour vers 92 000 → 96 000 → 98 000–100 000 est possible.

Une cassure nette sous les 86 000 pourrait entraîner un test du support situé entre 82 000 et 84 000.

Prudence haussière tant que le cours se maintient au-dessus du support du canal.

XAUUSD – Cycle d'Elliott 1-5 terminé + champ magnétique FibonaccXAUUSD – Cycle d'Elliott 1-5 terminé + champ magnétique Fibonacci

L'or semble avoir achevé une progression impulsive selon le modèle Elliott 1-5, le cours s'étant stabilisé près du sommet après la vague 5. Après une forte impulsion, une phase corrective (ABC) est plus probable.

Confluence pour un repli :

Épuisement de la vague 5 après une séquence 1-5 sans faute

RSI ayant atteint son sommet

Créance d'un gap/déséquilibre en dessous, agissant comme un aimant pour un retour à la moyenne

Alignement des zones de retracement de Fibonacci avec la demande précédente (zone clé à surveiller pour une réaction)

Tant que le cours ne parvient pas à se maintenir au-dessus du récent sommet, un repli vers la zone de retracement de Fibonacci/gap est probable avant le prochain mouvement majeur.

Rapport risque/rendement intéressant

Analyse de l’Or & Stratégie de Trading | 27–28 Janvier

🔥 Félicitations à tous les membres qui ont suivi nos signaux de trading !

Les positions longues ouvertes autour de 5050 ont permis de réaliser plus de 500+ pips de profit avec succès ! 👏👏👏

✅ Analyse du graphique 4 heures (H4)

Sur l’unité de temps 4 heures, l’or évolue toujours dans une structure haussière claire et solide. Le prix poursuit sa progression en escalier, formant continuellement des sommets et des creux de plus en plus élevés, ce qui confirme que la tendance haussière à moyen terme reste intacte.

Les moyennes mobiles (MA5 / MA10 / MA20) sont alignées de manière haussière. En particulier, la MA20 continue de monter et agit comme un support dynamique. Le prix reste constamment au-dessus de ces moyennes clés, indiquant que les acheteurs gardent le contrôle du marché.

Cependant, après avoir testé le récent sommet proche de 5110, la dynamique haussière commence à ralentir. Les dernières bougies présentent des corps plus petits et davantage de mèches supérieures. Par ailleurs, la bande supérieure de Bollinger s’aplatit et l’écartement des bandes se réduit, signalant une transition d’une forte tendance vers une phase de consolidation à haut niveau.

Ce comportement ressemble davantage à une correction technique saine et à une rotation des positions après la hausse, plutôt qu’à un retournement de tendance.

Tant que le prix reste au-dessus de la zone de support clé 5020–5050, la structure haussière demeure valide et les replis doivent être considérés comme des opportunités d’achat.

✅ Analyse du graphique 1 heure (H1)

Sur l’unité de temps 1 heure, l’évolution des prix est clairement entrée dans une phase de consolidation latérale. Le prix a testé à plusieurs reprises la résistance au-dessus de 5110 sans parvenir à franchir ce niveau de manière décisive, tandis que les creux continuent de se relever progressivement.

Globalement, l’or évolue dans une fourchette comprise entre 5070 et 5110, formant une structure typique de range ou de consolidation en boîte à des niveaux élevés.

Les moyennes mobiles deviennent progressivement horizontales et s’entrelacent, le prix les franchissant fréquemment, ce qui indique un affaiblissement du momentum à court terme et une phase de correction.

Ce type de consolidation étroite près des sommets constitue généralement une figure de continuation au sein d’une tendance plus large. Cela suggère une accumulation et une préparation du prochain mouvement haussier plutôt qu’une distribution.

Par conséquent, tant que les supports clés ne sont pas cassés, le biais à court terme reste légèrement haussier.

D’un point de vue trading, il est préférable d’acheter près des supports ou de suivre les cassures, plutôt que de poursuivre le prix au milieu de la zone.

🔴 Niveaux de Résistance

• 5095–5110

• 5130–5150

🟢 Niveaux de Support

• 5070–5080

• 5045–5050

• 5020–5010

✅ Stratégie de Trading

🔰 Stratégie 1 : Achat sur repli (Plan principal ✅)

📍 Entrée 1 : 5050–5045

📍 Entrée 2 : 5020–5010

🎯 TP1 : 5095

🎯 TP2 : 5110

🎯 TP3 : 5130+

🔰 Stratégie 2 : Achat sur cassure (Stratégie momentum)

📍 Entrée : cassure et maintien au-dessus de 5110

🎯 TP1 : 5130

🎯 TP2 : 5150

⛔ Stop-loss : sous 5095

🔰 Stratégie 3 : Vente (uniquement en cas de rupture de structure ❌)

Les positions vendeuses ne doivent être envisagées que si :

• le prix casse sous 5020

• la structure H4 s’affaiblit

• les moyennes mobiles deviennent baissières

Sinon, éviter les trades contre la tendance.

✅ Résumé de la Tendance

L’or reste haussier sur le H4 et en consolidation sur le H1.

Le mouvement actuel correspond à une correction de haut niveau plutôt qu’à un retournement.

👉 Approche privilégiée : acheter sur les replis, éviter de vendre à contre-tendance, et attendre les entrées sur support ou sur cassure.