2 SESSIONs ASIAN de Récupéré énorme TP VOILà POURQUOI IL FAUT ETRE PATIENT

chaque jour que ma zone vente n'est pas respectée je garde ce niveau comme un TP

car je sais que les niveaux doivent être atteinds.

il peut y avoir des perte en stoploss , des zones non atteintes dans la semaine mais le moment ou ça chute comme aujourd'hui !!

vous laisse sans voix !!

ENORME TP

Idées de la communauté

Ma cible 5600 Atteinte

⬆️⬆️⬆️⬆️⬆️⬆️ (analyse précédente)⬆️⬆️⬆️⬆️⬆️⬆️

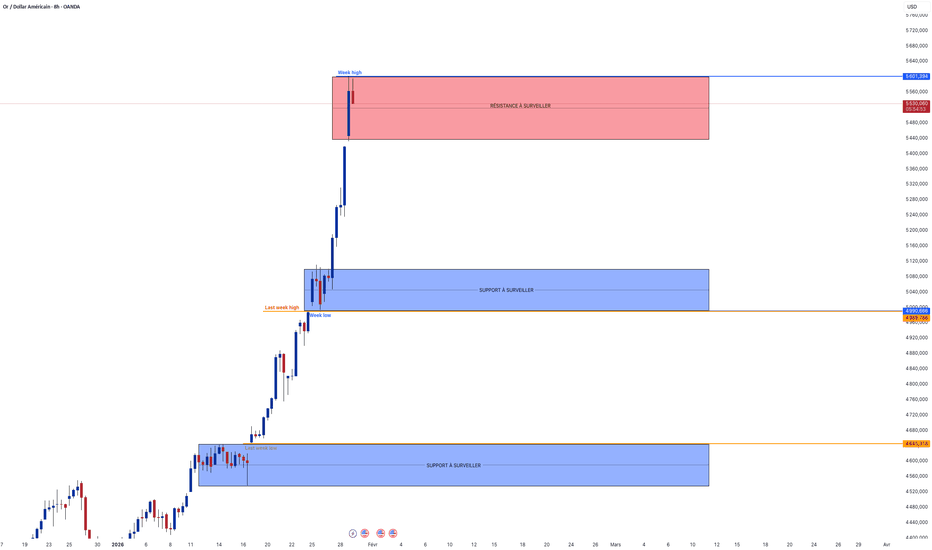

Analyse GOLD – Réaction sur la zone des 5600

La cible des 5600 a été atteinte, et comme je l’anticipais, la première réaction du marché a été baissière.

Maintenant, l’important va être d’observer comment les différents vecteurs du marché réagissent autour de cette zone clé :

le GVZ, qui est actuellement très élevé,

👉 Ce niveau de volatilité peut être un signal de retournement, ou au minimum d’une correction significative.

Pour la suite, tout va se jouer sur la réaction du prix autour de cette zone et sur la confirmation (ou non) d’un scénario baissier plus construit.

À suivre attentivement.

L’or atteint 5600, risque de correction à court terme📊 Évolution du marché :

Le prix de l’or évolue autour de 5 540 – 5 550 USD/oz, restant à des niveaux très élevés après la forte hausse récente. Cette dynamique est principalement soutenue par la demande de valeur refuge, les inquiétudes économiques et les anticipations d’une politique monétaire prudente de la Fed. Toutefois, après une progression rapide et à proximité des sommets de court terme, des prises de bénéfices apparaissent, rendant le marché plus hésitant.

📉 Analyse technique :

• Résistances clés :

• 5 575 – 5 585

• 5 620 – 5 650

• Supports proches :

• 5 500 – 5 485

• 5 440 – 5 420

• EMA :

Le prix reste au-dessus de l’EMA 09, confirmant une tendance haussière à court terme. Toutefois, l’écart croissant avec l’EMA indique un risque accru de correction technique.

• Bougies / Volume / Momentum :

Les bougies de court terme affichent de petits corps avec de longues mèches supérieures autour de 5 560–5 580, signalant un affaiblissement de la pression acheteuse. Le volume n’augmente plus autant que lors de la phase de rupture, tandis que le momentum ralentit → le marché pourrait consolider ou corriger légèrement avant de choisir une nouvelle direction.

📌 Perspective :

L’or pourrait connaître une correction à court terme s’il ne parvient pas à franchir nettement la zone des 5 580. La tendance haussière ne sera renforcée que si le prix se maintient au-dessus du support 5 500.

________________________________________

💡 Stratégie de trading proposée :

🔻 SELL XAU/USD : 5 619 – 5 622

🎯 TP : 40 / 80 / 200 pips

❌ SL : 5 625.5

🔺 BUY XAU/USD : 5 502 – 5 499

🎯 TP : 40 / 80 / 200 pips

❌ SL : 5 495.5

NY SESSION : XAUUSD, GOLD, OR, GCLes légendes,

Le GOLD est haussier en HTF et haussier en MTF

Le GOLD est en train d'accumuler. Il pourrait reprendre le bas de son range en confirmant un TRAP avant de poursuivre le scénario haussier. Cependant, un retour sur liq majeures MTF et confirmations au VDelta seraient en termes de probabilités plus intéressant.

Mes alertes sont en place, j'attends un retour sur mes niveaux + confirmations pour entrer au marché.

Mettez une fusée sous l’analyse TradingView et suivez le compte Legendarys_traders.

Excellente journée à vous !

Vivien - LT

Bitcoin – Rejet de la résistance, pression baissière intacteEn daily, le Bitcoin est revenu retester sa zone de résistance, située autour des 89 311.

Il est également venu toucher la trendline que j’avais tracée, ainsi que la moyenne mobile 50, et sans surprise, le marché a fortement rejeté ces niveaux.

👉 Cette zone joue parfaitement son rôle de résistance majeure.

Analyse H4 & plan de marché

En H4, on identifie un support clé à 87 304.

C’est désormais le niveau le plus important à surveiller.

Scénarios

🔻 Scénario baissier privilégié (principal)

• Tant que le marché reste sous la résistance daily, le biais reste vendeur

• En intraday et scalping, on peut viser des ventes jusqu’à 87 304

• Cassure nette de 87 304 en H4 →

➜ reprise de grosses ventes (swing)

➜ objectif suivant : 86 074

⚠️ Attention au support

• Si le marché rebondit sur 87 304, ne pas vendre immédiatement

• Attendre une vraie cassure H4 avec clôture et impulsion pour continuer les ventes

• Sans cassure claire, patience obligatoire

Conclusion

• Scalping / intraday : ventes possibles jusqu’à 87 304

• Swing trading : attendre impérativement la cassure H4 de 87 304

• Objectif swing suivant : 86 074

• Tant que la résistance daily tient, aucun achat à privilégier

👉 Biais global : baissier sous résistance – discipline et patience sur les cassures.

Gold (XAUUSD) – Forte poursuite haussièreLe Gold a clairement cassé la zone des 5311.

Le marché affiche déjà plus de 2 % de hausse aujourd’hui et a inscrit de nouveaux plus hauts autour des 5598 / 5595.

Plan & perspective

L’objectif est de continuer à chercher des achats jusqu’à cette zone de résistance sur l’unité de temps 1H.

Tant que la pression acheteuse reste forte, le biais demeure clairement haussier.

Le Gold montre une dynamique très puissante et une force acheteuse évidente, donc :

• On privilégie les achats

• On évite totalement les ventes

La tendance reste extrêmement haussière. Toute correction devra être vue comme une opportunité de rechargement à l’achat.

👉 Biais global : fortement haussier – on achète les replis, aucune vente pour l’instant.

Consolidation des cours de l'or à des niveaux élevés : 5470-5600Consolidation des cours de l'or à des niveaux élevés : 5 470 $ - 5 600 $

Suite à la décision de la Fed tôt ce matin, le cours de l'or au comptant a connu une forte volatilité, illustrant le schéma classique « acheter la rumeur, vendre la nouvelle ».

**Forte hausse :** Influencés par la pause de la Fed dans la baisse des taux (maintien des taux entre 3,50 % et 3,75 %) et son orientation accommodante, les cours de l'or ont franchi avec force le seuil psychologique clé de 5 500 $ en début de séance asiatique, atteignant un record historique de 5 598,75 $ l'once.

Cette forte volatilité s'explique principalement par deux raisons techniques :

Premièrement, la hausse spectaculaire du prix en peu de temps a placé l'or en zone de surachat, nécessitant une correction ;

Deuxièmement, les investisseurs haussiers à court terme ont pris leurs bénéfices après l'intégration de cette nouvelle positive dans les cours, entraînant un repli.

**Structure de base :** Malgré une forte volatilité intraday, la tendance haussière générale demeure intacte.

**Niveaux de support clés :** Le niveau de support clé se situe entre 5 250 $ et 5 300 $, une zone qui correspond également à un volume d'échanges important par le passé.

**Niveaux de support clés :** Quatre facteurs clés ont convergé :

1. Si la décision de janvier a « suspendu les baisses de taux », elle a explicitement exclu une hausse des taux, et le président Powell a émis des signaux accommodants, soulignant que des mesures seraient prises en cas de baisse de l'inflation ou d'affaiblissement du marché du travail.

Le marché a interprété cela comme le maintien d'une orientation accommodante, les baisses de taux étant simplement reportées. Cette situation a réduit les anticipations de taux d'intérêt réels, ce qui a directement profité à l'or.

2. Les achats nets d'or des banques centrales mondiales ont atteint 1 120 tonnes en 2025, les achats de janvier 2026 établissant un nouveau record.

Il ne s'agit pas d'un simple déploiement tactique, mais d'une stratégie à long terme reflétant la diversification des actifs de réserve mondiaux et l'affaiblissement de la confiance dans le dollar américain, ce qui soutient les cours de l'or.

3. L'affaiblissement de la confiance des marchés dans les monnaies fiduciaires (en particulier le dollar américain) et les inquiétudes liées à l'incertitude entourant la politique budgétaire américaine ont alimenté conjointement la vente de dollars.

L'indice du dollar américain a chuté à son plus bas niveau en quatre ans, rendant l'or libellé en dollars plus abordable pour les détenteurs d'autres devises et stimulant davantage la demande.

4. La situation géopolitique actuelle au Moyen-Orient et les relations russo-ukrainiennes demeurent tendues. Les calculs de modélisation montrent que les primes de risque géopolitiques représentent désormais 47 % de la prime de risque totale de l'or, prolongeant considérablement la durée des flux de capitaux refuges vers l'or.

Trading à court terme : La volatilité actuelle du marché est extrêmement élevée, présentant à la fois des opportunités et des risques.

À surveiller : 5 480 $ - 5 470 $ (support actuel) et 5 250 $ - 5 300 $ (support clé). Si le cours de l'or se replie vers ces niveaux et se stabilise, cela pourrait représenter une bonne opportunité de trading à court terme.

Il est impératif de mettre en place des ordres stop-loss stricts afin de se prémunir contre les fortes fluctuations dues à des événements imprévus.

Stratégie de trading intraday :

ACHAT : 5 490 $ - 5 500 $

SL : 5 480 $ - 5 470 $

TP : 5 550 $ - 5 600 $

Petit rappel : Soyez prudent lors des ventes à découvert.

Merci de votre attention. N'hésitez pas à participer aux discussions sur ma chaîne. Je mettrai mon expertise à votre service pour vous accompagner dans vos transactions.

EUR/USD – Dans un OB vendeur, bientôt un CSD haussier ?Hello l’équipe, j’espère que vous allez bien 😎

Nouvelle analyse sur l’EUR/USD 📉📈

Cette semaine, l’EUR/USD reste globalement orienté à la hausse sur le plan structurel, même si le marché marque une pause à court terme.

Ces derniers temps , l’euro a montré une vraie force face au dollar, soutenu par le contexte macro et un affaiblissement progressif du billet vert. On reste donc dans une logique où l’order flow principal est acheteur, et l’idée reste de privilégier les achats… mais au bon endroit et au bon moment.

Actuellement , le prix évolue dans une zone technique importante, puisqu’on est au contact d’un order block vendeur. C’est une zone où des vendeurs ont déjà réagi fortement par le passé, donc le marché peut encore hésiter ici avant de choisir la suite du mouvement.

Malgré ça, le biais de fond reste haussier. Pour que le scénario acheteur se confirme vraiment, il faudrait voir le prix réussir à casser proprement cette zone de vente et surtout break la zone des 1.2000.

Une cassure nette de ce niveau montrerait un changement d’état du delivery du prix (CSD) : en clair, les vendeurs présents dans l’order block perdraient le contrôle, et les acheteurs reprendraient la main.

Après cette cassure, l’idéal serait d’avoir un pullback sur la zone cassée, qui pourrait agir comme un breaker block, et offrir une zone intéressante pour chercher des achats. Dans ce cas, on viserait une continuation vers les plus hauts, avec une extension potentielle vers 1.21, où se trouve de la liquidité.

Maintenant, il ne faut pas ignorer le scénario correctif. Le DXY est sur des plus bas, donc un rebond technique du dollar reste possible. En plus de ça, la Fed a récemment marqué une pause sur les taux après plusieurs baisses successives.

À court terme , ça peut redonner un peu de force au dollar et provoquer une respiration baissière sur l’EUR/USD.

Si le marché rejette la zone actuelle, on pourrait assister à une descente vers la zone des 1.18325, qui correspond à une zone d’inducement et de liquidité intéressante.

Le marché pourrait venir chercher cette liquidité avant de repartir à la hausse.

Ce mouvement ne remettrait pas forcément en cause la structure haussière de fond, mais représenterait plutôt une correction technique pour recharger les acheteurs à meilleur prix.

En résumé, le biais reste acheteur, mais on ne force rien dans la zone actuelle.

Soit le marché casse proprement vers le haut et on cherchera des achats après confirmation, soit il corrige plus bas vers les zones de liquidité, et on restera patients en attendant que le prix revienne dans des zones favorables.

On reste disciplinés, on laisse le prix venir à nous, et on cherche uniquement des achats dans le sens de la structure.

NOA - FX 🚀

GOLD | PLAN DU JOUR⚡️PLAN GOLD DU JOUR⚡️

Le gold est tout la haut dans les cieux, avec un nouvel ATH au dessus des $5600 c’est totalement fou ce qu’il se passe en ce moment ! Les raisons de cette monté :

- possible shutdown du gouvernement US en fin de semaine

- risque d’attaque Américaine contre l’Iran

- forte demande des banques centrales et des ménages

- fin du yen carry trade

- chute du dollar

- discours plutôt dovish de Powell hier soir qui a laissé entendre que de nouvelles baisses de taux devraient avoir lieu au cours de l’année

Techniquement parlant, difficile de faire une belle analyse constructive, car à part des bougies vertes paraboliques, il n’y a trop rien sur le graphique du gold…

Que ce soit liquidités importantes, killzones, déséquilibres, inefficiences, equilibrium… tout ce qui se trouve au sud, le gold n’en a strictement rien à faire. La seule chose qui l’anime ce sont des bougies vertes paraboliques !

Même en M5 / M15 nous avons très peu de structure, et même lorsqu’il y en a une, rien est hyper clair, beaucoup de manipulation, des zones d’achats non respectées pour par la suite voir des énormes pumps.

Ce qui est sûr c’est qu’il ne faut absolument pas vendre ça c’est interdit. Maintenant pour les achats il faut faire aussi attention, car il y a quasiment pas de retracement, et dès qu’il y en il liquide toute la structure et repart.

La meilleure chose à faire est d’attendre un plus bas, puis un nouvel ATH, créé sur une impulsion avec déséquilibre + ob à l’initiative de l’expansion, et acheter sur ce dernier !

Zones intéressantes à surveiller :

🔼Première zone : 5306-5270.

OB, support, déséquilibre.

🔼Deuxième zone : 5102-5047.

OB, support, déséquilibre, liquidités.

🔼Troisième zone : 4959-4906.

OB, support, déséquilibre, liquidités.

⚠️ Attendez des confirmations bullish dans la zone, comme choch LTF, englobante…

📣 Une annonce éco importante aujourd’hui aux USA !

Un maximum de 🔥 pour un maximum de profits !

☄️LETSS WINVESTINGG☄️

NOTRE SETUP XAUUSD TODAY : Supply/Demand ZONE

👀 Aujourd'hui, je surveille cette zone de Supply/Demand sur XAUUSD avec un potentiel setup. J'attends des confirmations en LTF une fois dans la zone avant de me positionner dans cette zone.

Ce que j'ai identifié pour cette zone :

📈 Market Structure: Identification du sens de la tendance et de la structure du marché, pour maximiser la probabilité de taux de réussite

🔄 Fibonacci: Utilisation du retracement de Fibonacci pour déterminer les zones OTE de retournement et les zones avec le plus de volume profile.

💼 Supply & Demand: J’identifie ici une zone de supply ou une zone de demand, dans l'objectif d'obtenir une réaction du prix une fois la zone comblée.

💧 Liquidity: J'ai identifié une zone avec de la liquidité à récupérer, afin de taguer une réaction du prix une fois cette liquidité complètement prise.

⚖ Imbalance: Je recherche des variations soudaines de prix et des trous d'ordres, ainsi que de possibles gap afin d’avoir une confirmation supplémentaire.

🎯 P.O.C: Je regarde aussi le Point of Control ou il est situé ici, ce qui indique un volume élevé échangé à ce niveau.

🕰 Session Liquidity: On prends en compte la liquidité des sessions précédentes, notamment les highs, lows et les zones de liquidity.

🛎 Entry Model: Un pattern d'entrée précis valide la possibilité de prendre position dans cette zone.

📊 Volume Zone/Structure: Une augmentation notable du volume est visible dans cette zone, confirmant son importance.

🔥 50% of Fibonacci: Le niveau des 50% du Fibonacci renforce la solidité de cette zone.

Pense à t’abonner et à mettre une petite fusée 🚀 pour donner de la force !

Cette analyse est uniquement à but pédagogique et ne constitue pas un conseil financier.

GOLD ATH SOON ? Hello l’équipe, j’espère que vous allez bien 😎

Nouvelle analyse sur le Gold 😜

Cette semaine, le Gold reste extrêmement haussier.

Cette nuit, le marché a inscrit un nouveau plus haut historique, avant d’avoir une réaction baissière à l’ouverture de la session de Londres.

Actuellement, le prix évolue autour des 5111.

Malgré ce retracement, le contexte macro reste favorable au Gold, qui continue de jouer son rôle de valeur refuge dans un climat d’incertitude. Pour moi, le biais reste clairement haussier.

👉 Zones à surveiller pour des achats :

• 5043 : Asian Low de cette nuit, première zone potentielle de rebond

• 5398 : Order Block M15 créé hier vers 22h, juste sous le gap d’ouverture — zone très intéressante

• 5325 : Gros Order Block H4 + zone de demande, renforcée par une forte présence de volume sur le profil

Tant que le marché tient ces zones, l’objectif reste une continuation haussière.

Les prochaines targets se situent vers 5657 et 5750, qui sont des niveaux psychologiques où se trouvent potentiellement les stop loss des vendeurs.

On pourrait donc assister à une chasse aux liquidités sur ces zones.

De plus, l’ATH créé cette nuit autour des 5596, proche des 5600, a été testé plusieurs fois sans jamais être cassé, ce qui forme des relatives equal highs — une liquidité évidente que le marché pourrait venir chercher.

On reste patients, on attend les retours dans les zones, et on cherche uniquement des achats.

NOA - FX 🚀

GBPCAD : Le pétrole pousse le CAD, opportunité de vente en vue ?Analyse Technique du GBPCAD

Sur l'unité de temps 1H, la paire GBPCAD montre des signes clairs de retournement baissier après une phase ascendante prolongée. La tendance haussière, précédemment soutenue par une ligne de tendance oblique (marquée par les flèches vertes), a été officiellement rompue suite à un échec du prix à franchir la zone de résistance majeure située autour de 1,8800. La cassure de cette ligne de tendance, confirmée par une forte bougie impulsive baissière (flèche rouge), indique que les vendeurs ont repris le contrôle du marché.

Actuellement, le prix consolide sous une zone de résistance intermédiaire à 1,8700, qui agit désormais comme un "plafond". La structure en vagues bleues projetée suggère une poursuite de la baisse vers le support majeur horizontal situé aux alentours de 1,8520, qui constitue l'objectif technique principal à court terme.

Analyse Fondamentale et Inter-marché

Le contexte fondamental renforce cette perspective technique de baisse sur la paire. D'une part, le pétrole est actuellement en hausse, ce qui soutient directement le Dollar Canadien (CAD), le Canada étant un exportateur majeur d'énergie. Étant donné que le CAD est la devise de contrepartie dans cette paire, sa hausse mécanique entraîne une pression baissière sur le cours du GBPCAD. En parallèle, la Livre Sterling (GBP) montre des signes de faiblesse face aux principales devises, pénalisée par des perspectives économiques moins dynamiques au Royaume-Uni.

Cette divergence fondamentale — un Dollar Canadien fort porté par l'or noir face à une Livre Sterling affaiblie — crée un environnement idéal pour une accélération de la chute vers les supports identifiés graphiquement.

XAU/USD : Analyse technique et zones de confluence clésAnalyse Technique de l'Or (Gold)

Le marché de l'or affiche actuellement une dynamique haussière solide, marquée par une impulsion majeure ayant débuté le 28 janvier. Après avoir franchi une zone de consolidation horizontale située autour des 5 300, le prix a accéléré pour atteindre un sommet local proche des 5 600.

Cependant, nous observons présentement une phase de correction technique saine. Le prix reflue depuis ses plus hauts, cherchant à valider de nouveaux paliers de support pour confirmer la pérennité du mouvement ascendant.

Niveaux Clés et Zones d'Intervention

L'analyse s'appuie sur la confluence entre les zones de prix horizontales et les retracements de Fibonacci :

Zone de Support Immédiate : Le prix teste actuellement un premier rempart aux alentours de 5 511. C’est une zone pivot où les acheteurs tentent de reprendre la main.

Zone d'Achat Optimale (Buy Zone) : Le secteur compris entre 5 428 et 5 440 est particulièrement crucial. Il correspond au niveau de retracement 0.5 de Fibonacci et coïncide avec un "Gap d’ouverture". Historiquement, le marché a tendance à venir "combler" ces vides avant de repartir. C'est la zone où la pression acheteuse risque d'être la plus forte.

L'OR CONSERVE STRUCTURE HAussière APRÈS FOMC — VOLATILITÉ EST L'📰 Mise à jour FOMC (29 janv)

La Fed a maintenu les taux inchangés, comme prévu.

Powell est resté dépendant des données, évitant tout changement agressif vers un ton hawkish.

Les marchés ont interprété cela comme l'absence d'urgence à resserrer davantage, maintenant les rendements réels plafonnés.

Résultat : USD hésite → La volatilité de l'or s'accroît, mais la tendance reste intacte.

Ce n'est pas un "acheter la nouvelle" — c'est un flux réagissant à la clarté de la politique.

📊 Structure Technique (Contexte H1–H4)

BOS haussier clair avant le FOMC → tendance déjà établie.

L'impulsion post-FOMC a poussé le prix dans le territoire ATH, suivie d'un bon retour en arrière.

Aucun CHoCH baissier confirmé → la structure reste une continuation haussière, pas une distribution.

Le prix se corrige dans la tendance, ne fait pas marche arrière.

🔑 Zones Clés à Surveiller

ATH / Réaction Premium : ~5560

FVG 1 (retour en arrière superficiel) : ~5436

FVG 2 (rééquilibrage plus profond) : ~5353

Ce sont des zones de réaction, pas des niveaux de FOMO.

🧠 Scénarios (Si – Alors)

Scénario Principal – Continuation (≈70%)

Si le prix se maintient au-dessus de 5436, attendez-vous à une continuation vers de nouveaux sommets après le rééquilibrage.

Scénario Alternatif – Retour en arrière plus profond (≈30%)

Si 5436 échoue, le prix pourrait se rééquilibrer dans le FVG 5353.

Seule une fermeture H1 claire en dessous de 5353 affaiblirait le biais haussier.

✅ Résumé

Le FOMC a créé de la volatilité, pas un changement de tendance.

L'or respecte la structure, absorbe la liquidité et se prépare pour la prochaine étape.

Tradez la réaction, pas le titre.

Achetez les retours en arrière. Respectez la structure. Laissez le prix confirmer.

CADCHF un nouveau plus bas ? :)Lors de mon étude des marchés financiers de ce matin, j'ai passé en revue les éléments majeurs. Vous trouverez ci-dessous mon évaluation :

CADCHF :

- canal baissier

- break d’une zone clef

- Structure baissière sur les gros TF

Scénario :

• break de la zone important OB+

• Reprise baissière et donc nouvel impulsion 0,55450

• Liquidation de l’extension fibo des 0,54850

• Pourquoi pas un nouveau plus bas sur la liquidité des 0,54250

Annonce économique susceptible d'impacter le marché aujourd'hui :

🇺🇸 14h30 Inscription chômage

📣 Cette analyse vous est apportée à des fins pédagogique et n'implique aucunement une obligation de prise de position. Les rapports spéculatifs avancés ne constituent pas des consignes d'investissement. Vous restez maitre dans l'entièreté de vos prises de décision et responsables de vos profits et pertes. N'investissez que le capital que vous pouvez vous permettre de perdre.

Analyse de l'euro – Forte continuation de la tendance haussièreSignal haussier confirmé

Le prix franchit clairement le canal descendant → changement structurel

Les moyennes mobiles exponentielles à 20 et 50 jours sont orientées à la hausse → la dynamique haussière se maintient

La zone de demande (encadré jaune) fait office de support efficace

Scénario privilégié :

Identifier les opportunités d'achat lors des replis sur la demande

Objectif : zone des 1,2125

➡️ Suivre les signaux : acheter sur repli, et non au sommet.

XAU/USD – LA TENDANCE HAUSSIÈRE SE POURSUITLa dynamique haussière se maintient clairement au sein du canal ascendant.

Le cours a franchi et s'est maintenu au-dessus des moyennes mobiles exponentielles à 20 et 50 jours (EMA20 et EMA50).

Repli vers la zone de demande (encadré jaune) → forte réaction des acheteurs.

La figure de résistance (haut/bas) n'a pas été franchie.

Scénario privilégié :

Consolidation du cours à court terme → poursuite de la dynamique haussière.

Prochain objectif : la zone 5 770 – 5 800.

Remarque :

N'entrez en position qu'en cas de réaction claire ; évitez de céder à la peur de rater une opportunité (FOMO) au plus haut.

Gérez le risque si le cours clôture sous l'EMA50.

Panique ou opportunitéTotalEnergies – Vision journalière (MAJ)

Moins 2,78 % hier 😵💫

- Faut-il fuir… ou y voir une opportunité ?

- De mon côté, je reste acheteur

cela n’engage que moi 😉

Pour ceux qui souhaitent analyser la structure plus en détail, tout est présenté dans mon contenu habituel.

Sans conseil, sans filtre, juste l’analyse. 😉

FOCUS PROJET : AAVE ($AAVE)➡️L'UTILITÉ : Aave est le protocole de marché monétaire décentralisé numéro 1. Il permet de prêter et d'emprunter des actifs sans intermédiaire. En 2026, il est devenu le pivot central de la "Finance On-Chain", servant de socle pour le rendement des stablecoins institutionnels et la gestion de trésorerie des DAOs.

➡️ L'ANALYSE FONDAMENTALE :

Le contexte :

Focus Pur DeFi (Vérifiable) : Aave a officiellement cédé la gestion du protocole social Lens le 23 janvier 2026 pour se concentrer exclusivement sur son cœur de métier : la finance. Ce recentrage stratégique est très bien accueilli par les investisseurs institutionnels qui cherchent de la clarté.

Le Raz-de-marée HTX : Des données on-chain révèlent un transfert colossal de 770 millions de USDT de la plateforme HTX vers Aave ces derniers jours. Cette injection massive de liquidité booste la TVL (Total Value Locked) et renforce la solidité du protocole face à la volatilité actuelle du Bitcoin.

L'Effet Fidelity (FIDD) : L'annonce hier du lancement du stablecoin FIDD par Fidelity sur Ethereum est un catalyseur majeur pour Aave. En tant que leader du prêt sur Ethereum, Aave est le candidat naturel pour intégrer ce "Digital Dollar" institutionnel, ouvrant la voie à des milliards de dollars de nouveaux dépôts.

➡️ L'ANALYSE TECHNIQUE :

- Tendance de fond : L'actif est dans une phase de respiration saine après sa poussée de fin 2025.

- La configuration : Sur le graphique 4H, EURONEXT:AAVE évolue dans une figure de compression haussière classique. Le prix s'échange actuellement autour de 165 $. On note un balayage de liquidité (Liquidity Sweep) récent sous les 150 $.

- Les Niveaux Clés :

- Support majeur : La zone des 145 $ - 150 $ (Order Block institutionnel). C'est le niveau critique identifié par les analystes : tant qu'il tient, la structure reste haussière.

- Résistances : Le pivot à 170 $ (SMA 20) et la zone de profit cible à 185 $ - 195 $.

💡

- Scénario Bull : La réunion SEC-CFTC de cet après-midi apporte des commentaires positifs sur la coordination réglementaire. EURONEXT:AAVE casse son biseau par le haut, franchit les 170 $ et s'envole vers l'objectif technique des 195 $.

- Scénario Bear : Si le Bitcoin casse son support des 87 000 $ suite aux tensions sur le "shutdown" américain, EURONEXT:AAVE pourrait enfoncer son support des 145 $. Une chute vers les 125 $ (Extended Golden Pocket) serait alors à prévoir pour purger l'excès de levier.

N’oubliez pas de mettre une 🚀 sous le graphique si vous avez aimé l’analyse.

☄LETSS WINVESTINGG☄

[Analyse H4 GOLD et SILVER] - Le SUPERCYCLE des métaux ! OANDA:XAUUSD OANDA:XAGUSD

Bonjour à tous et bienvenue sur cette nouvelle analyse H4 sur le GOLD et le SILVER.

C'est complètement fou ce qui se passe.

🤯 Je n'ai jamais vu ça.

Je ne sais pas si vous vous rendez compte.

Depuis le 31 décembre 2025, il y a moins d'un mois, le GOLD a pris plus de 31% !

Si l'on compte en pips cela fait près de 13500.

🏆 Si vous aviez acheté 1000$ d'or le 1er janvier, vous auriez aujourd'hui plus de 1300$.

C'est complètement fou.

Je vous ai mis en valeur avec mes rectangles, le nombre de GAP laissés par le marché depuis 1 mois. Je n'ai encore jamais vu ça !

Et sur le SILVER (l'Argent) c'est pire : 71% depuis le 1er janvier !

🪙 Si vous aviez acheté 1000$ d'argent le 1er janvier, vous auriez aujourd'hui plus de 1700$.

C'est complètement dingue.

Et vous ? Que pensez-vous de cette explosion des métaux ?

BTC | L’ANALYSE DU JOURAnalyse technique : Le BTCUSD confirme sa fragilité technique en échouant à s'affranchir du seuil psychologique des 90,000 après la décision de la Fed hier soir. Malgré la faiblesse du Dollar (DXY testant ses supports à 96.000), le Bitcoin subit une pression vendeuse marquée sur sa zone de Supply, validant une nouvelle fois la structure de baisse en unité de temps H8.

Tendance HTF : Baissière

Tendance MTF : Baissière

Tendance LTF : Baissière

Resistances :

1. 100000-101000

2. 102000-103000

3. 104000-105000

Supports :

1. 90000-89000

2. 88000-87000

3. 86000-85000

Analyse fondamentale : La Maison Blanche organisera lundi une réunion réunissant des dirigeants des secteurs bancaire et des cryptomonnaies pour discuter d’une éventuelle législation majeure sur les crypto-actifs, bloquée par le différend entre ces deux secteurs. Le sommet, organisé par le conseil crypto de la Maison Blanche, examinera notamment comment le projet de loi aborde les intérêts et autres récompenses que les entreprises crypto peuvent offrir sur les dépôts en stablecoins (jetons indexés sur le dollar).

N’oubliez pas de mettre une 🚀 sous le graphique si vous avez aimé l’analyse.

☄LETSS WINVESTINGG☄

FOREX | L’ANALYSE DU JOUR➡USDJPY

Analyse technique : Le USDJPY tente une stabilisation précaire au-dessus du seuil psychologique des 153.000. Après avoir subi une pression vendeuse massive durant la deuxième quinzaine de janvier (chute depuis 159.00), le prix semble marquer une pause technique sur cette zone de support. Cependant, la structure de fond reste lourdement baissière, caractérisée par une succession de sommets et de creux de plus en plus bas sur l'unité de temps H8.

Tendance HTF : Haussière

Tendance MTF : Haussière

Tendance LTF : Haussière

Résistances :

1. 157.000-157.500

2. 158.000-158.500

3. 159.000-159.500

Supports :

1. 155.000-154.500

2. 154.000-153.500

3. 153.000-152.500

Analyse fondamentale : Les obligations d'État japonaises ont connu des performances divergentes: les titres à courte échéance ont baissé, repercutant les mouvements des marchés américains, tandis que les obligations à longue échéance ont profité du succès des adjudications récentes de bons à 40 ans. Parallèlement, les bons du Trésor américain ont chuté, faisant monter les rendements, après que la Réserve fédérale a maintenu ses taux et donné un signal plus prudent sur de nouveaux assouplissements monétaires.

N’oubliez pas de mettre une 🚀 sous le graphique si vous avez aimé l’analyse.

☄LETSS WINVESTINGG☄

OR (XAUUSD) | L’ANALYSE DU JOURAnalyse technique : L'Or (XAU/USD) a officiellement basculé dans une phase de volatilité extrême, atteignant un nouveau sommet historique (ATH) à 5611.00 avant de se stabiliser ce matin sous la barre des 5600. La structure est parabolique, propulsée par la faiblesse persistante du DXY (96.00) et les tensions géopolitiques majeures qui poussent les investisseurs vers les valeurs refuges sans aucune retenue.

Tendance HTF : Haussière

Tendance MTF : Haussière

Tendance LTF : Haussière

Résistances :

1. 5400 - 5500

2. 5600 - 5700

3. 5800 - 5900

Supports :

1. 5000- 4900

2. 4800 - 4700

3. 4600 - 4500

Analyse fondamentale : La demande mondiale d’or a atteint des niveaux historiques en 2025, portée par des inquiétudes géopolitiques et des tensions commerciales qui ont déclenché une ruée vers les investissements, malgré des records de prix qui ont dissuadé certains acheteurs. La demande a progressé de 1% pour atteindre 5 002 tonnes métriques, son sommet jamais enregistré selon le World Gold Council. Le prix de l’or a dépassé 5 300 dollars l’once, en hausse de 22% depuis le début de l’année et de 64% en 2025, soutenu par la recherche de valeur refuge et la dépréciation du dollar américain.

N’oubliez pas de mettre une 🚀 sous le graphique si vous avez aimé l’analyse.

☄LETSS WINVESTINGG☄