L'or se prépare-t-il à une nouvelle hausse ?Bonjour à tous !

L'or évolue parfaitement au sein de son canal de prix haussier. Après la forte baisse d'hier, le cours a rebondi précisément au niveau de la zone de demande, augmenté du retracement de Fibonacci à 0,236 et de la ligne de tendance inférieure, ce qui indique que la pression acheteuse reste forte.

Contexte macroéconomique :

La baisse des rendements des obligations américaines réduit la pression sur l'or. Le dollar américain s'affaiblit à nouveau, le marché anticipant un maintien prolongé des taux d'intérêt bas par la Fed. Les flux vers les valeurs refuges augmentent dans un contexte de risques géopolitiques persistants.

À mon avis, si le cours se maintient dans la zone de support située entre 5 095 000 et 5 216 000 $, l'or pourrait rebondir vers la fourchette de 5 550 000 à 5 603 000 $ lors de la prochaine séance. Cette zone coïncide également avec la limite supérieure du canal de prix, où une forte réaction est probable.

Qu'en pensez-vous ? Le cours rebondira-t-il fortement à partir de cette zone de support ? Ou bien y aura-t-il une autre intervention des ordres stop-loss avant le décollage ?

Tradingview

COMMENT PROTÉGER LES PROFITSPourquoi la majorité des traders gagnent de l’argent… mais ne savent pas le conserver ?

Beaucoup de traders vivent le même scénario :

Un trade en profit

Le prix a déjà touché TP

Finalement, la position est clôturée à BE ou en perte

Le problème ne vient pas de l’entrée.

👉 Il vient de la gestion du profit.

💰 La dure réalité du trading

Gagner du profit est une compétence.

Conserver le profit est un état d’esprit.

Le market ne paie pas ceux qui ont raison le plus souvent,

il paie ceux qui savent quand garder et quand lâcher.

🔻 Trader perdant

Prend profit trop tôt par peur

Déplace le SL de manière émotionnelle

Espère encore alors que le trade est déjà en gain

Transforme le profit en stress

🔺 Trader rentable

A un plan de protection du profit avant l’entrée

Accepte de rater la fin du mouvement

Ne regrette jamais un profit encaissé

Comprend que : argent sur le compte > argent sur le chart

3 règles pour PROTECT PROFIT

1️⃣ Le profit est un actif, pas un rêve

→ Quand le market paie, votre rôle est de protéger, pas de réclamer plus.

2️⃣ Déplacer le SL avec une logique, pas avec la peur

→ Le SL suit la structure du marché, pas les émotions.

3️⃣ Prendre profit n’est jamais une erreur

→ La seule erreur est de laisser un trade gagnant devenir perdant.

📌 Les traders qui survivent ne prennent pas tout le mouvement.

📌 Ils ramènent de l’argent après chaque cycle.

⚠️ Question après chaque trade

Si le marché se retourne maintenant, suis-je satisfait de ce profit ?

Si la réponse est non,

👉 alors le profit n’est pas encore sous contrôle.

Conclusion

Protect Profit ne vous rend pas riche rapidement.

Mais c’est la seule raison pour laquelle votre account survit.

Trading n’est pas maximiser un trade,

c’est optimiser toute la trajectoire.

Le marché ne panique pas — Bitcoin non plusBTCUSDT reste actuellement inscrit dans un scénario haussier, même si le marché évolue de manière plus lente et sélective.

Sur le plan des actualités, le contexte actuel est relativement favorable aux acheteurs. Il n’y a pas de nouvelles macroéconomiques négatives, aucun choc politique ni risque imprévu. Les flux de capitaux ne quittent pas le marché des cryptomonnaies et Bitcoin conserve sa position centrale. Cela crée un climat psychologique stable, propice à une phase d’accumulation plutôt qu’à des ventes massives.

Sur le graphique H4, la récente baisse apparaît principalement comme une correction technique après la forte impulsion haussière précédente. Le prix évolue près de la bande inférieure des Bollinger Bands et construit une zone de base claire autour de 87 600 USD, un niveau de support technique clé où la pression vendeuse s’affaiblit et où les acheteurs commencent à revenir. Le RSI ne plonge plus, indiquant que la pression baissière s’est nettement calmée.

Le scénario le plus probable à ce stade est une légère consolidation supplémentaire pour tester le support, suivie d’un rebond progressif vers la zone des 91 000 USD, correspondant à la bande médiane et à une résistance proche. Il s’agit d’un comportement typique d’un marché qui accumule de l’énergie au sein d’une tendance haussière.

LESS TRADES, MORE PROFIT !Pourquoi trader “juste” mais le compte ne progresse pas ?

La majorité des traders perdent de l’argent non pas à cause d’une mauvaise analyse, mais parce qu’ils tradent trop.

Le marché ne vous paie pas pour le nombre de trades, mais pour la patience et la sélection.

📌 STRUCTURE – Vue d’ensemble du marché & comportement des traders

En période de forte volatilité, le marché génère beaucoup de bruit : fake breakout, stop-hunt, false confirmation.

Essayer de “prendre chaque mouvement” conduit souvent à :

Overtrade dans des zones sans edge clair

Capital dispersé sur des trades à faible R:R

Profits rongés par l’émotion et les frais de trading

En réalité, seuls les mouvements clean, avec une structure claire et un bon contexte, attirent le smart money.

🎯 Moins de trades, mais de meilleure qualité

Au lieu de demander « Que trader aujourd’hui ? », les pros demandent :

Le market est dans quelle phase ? (trend / range / distribution)

Cette zone est-elle réellement une value ?

Si je ne trade pas, est-ce que je rate vraiment un edge ?

Quand vous vous concentrez uniquement sur des setups :

Alignés avec la tendance principale

Basés sur la structure, liquidity, FVG, supply–demand

En phase avec le contexte macro & la psychologie du marché

👉 Moins de trades = une qualité de profit supérieure.

Trader moins ne vous ralentit pas,

cela vous place du bon côté du flux de capitaux.

BTC (1H) – Rupture haussière après une phase d'accumulationSuite de l'actualité Bitcoin !

La paire BTC/USDT a franchi la résistance de sa phase de consolidation latérale prolongée et a enregistré une nette cassure à la hausse.

Après cette cassure, le prix a montré des signes de léger retest et s'est maintenu fermement au-dessus de la zone FVG inférieure, indiquant que la demande continue d'absorber efficacement la pression des prises de bénéfices à court terme.

Le RSI reste proche de sa zone haute, mais aucune divergence baissière n'est apparue, ce qui confirme la validité de la dynamique haussière à court terme.

Signal clé : Si le prix continue de se maintenir au-dessus de la zone de cassure, le BTC pourrait poursuivre sa progression vers la région des 93 800, comme prévu dans le scénario.

👉 Selon les traders, le BTC entre-t-il dans une phase de continuation ou s'agit-il simplement d'une cassure technique à court terme ?

Pourquoi les traders perdent avant de devenir rentablesLa plupart des traders ne perdent pas parce que leur analyse est fausse,

mais parce qu’ils sortent mal de leurs positions.

Sur le marché, on observe souvent ce paradoxe :

👉 Bonne idée – bonne direction – mais le compte est négatif.

👉 Le problème se situe entre ENTRY → EXIT, pas à l’entrée.

1. Missed Profit – Incapacité à conserver une position gagnante

Le trader est dans la bonne tendance mais :

Peur du retournement

Peur de perdre le profit flottant

Manque de confiance dans son propre setup

➡️ Résultat : sortie trop tôt, profits trop faibles pour compenser les pertes.

2. No Patience – Manque de patience face au marché

Le marché ne paie pas immédiatement.

Il lui faut du temps pour :

Accumuler

Construire de la liquidity avant un mouvement impulsif

Le trader impatient :

Déplace le SL sans logique

Ferme la position sans signal de reversal

➡️ Éjecté avant que le scénario ne se réalise.

3. Exit Too Early – Sortie émotionnelle, pas structurelle

Beaucoup de traders :

Ont un TP mais ne le respectent pas

Sortent sur une petite bougie contraire

Se laissent piéger par le bruit en lower timeframe

➡️ Exit basé sur l’émotion, pas sur la market structure.

4. No Exit Point – Absence de plan de sortie

Erreur très fréquente :

Savoir où entrer

Ne pas savoir où sortir si le trade fonctionne

➡️ Pas d’exit = pas de système = pertes inévitables.

🎯 Leçon clé pour les traders

L’ENTRY vous fait entrer sur le marché.

L’EXIT détermine combien vous gagnez.

📌 Un système solide répond toujours à 3 questions :

Où sortir si le scénario est valide ?

Où trailing le SL ?

Quand le marché invalide-t-il l’idée ?

💡 Application sur le chart :

Toujours planifier l’EXIT avant l’ENTRY

Laisser le marché “payer”

La patience est l’avantage clé du retail trader

BTCUSDT : Pression en hausse, une vague baissière en formation?BTCUSDT entre dans une phase sensible, où la pression vendeuse prend progressivement le dessus après une période de forte volatilité. Le marché des cryptomonnaies affiche une prudence marquée dans un contexte de risques géopolitiques en hausse en Asie et en Amérique latine, ce qui pousse les flux de capitaux à court terme à se détourner des actifs spéculatifs comme le Bitcoin. L’attente des données NFP américaines renforce également une attitude attentiste chez les investisseurs.

Sur le plan technique, BTCUSDT évolue toujours sous la pression d’une tendance baissière, avec des rebonds régulièrement bloqués par les zones de résistance supérieures. Le prix ne montre pas encore de signal clair de formation de creux, tandis que chaque tentative d’achat reste fragile et rapidement contrée par des ventes. Cela traduit un manque de confiance persistant du côté des acheteurs.

Dans l’ensemble, le scénario de correction demeure privilégié. Ce n’est qu’avec un apaisement du climat de risque mondial et une sortie nette de la structure baissière actuelle que le marché pourra envisager un rebond plus durable.

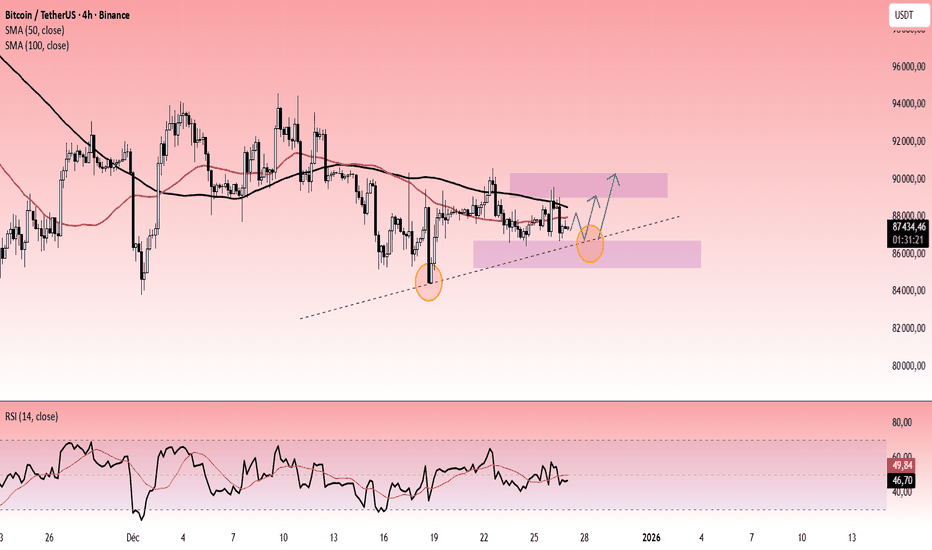

BTCUSDT à l’heure décisive : Breakout ou faux signal?BTCUSDT évolue actuellement dans une phase de hausse lente – accumulation – attente d’une cassure. Après le passage d’une importante échéance d’options, la pression technique s’est progressivement allégée. Dans le même temps, la faible liquidité de fin d’année crée un contexte propice à un mouvement directionnel clair dès que le marché choisira son sens.

Sur le graphique 4H, la zone des 86 700 joue le rôle de support clé. Le prix parvient à maintenir ce niveau et construit une structure latérale avec des creux légèrement ascendants, signe d’un affaiblissement de la pression vendeuse et d’un contrôle toujours présent du côté acheteur. Le groupe SMA50–SMA100 au-dessus du prix constitue une résistance de court terme ; une reprise et un maintien au-dessus de cette zone renforceraient nettement le momentum haussier. Le RSI autour de 46–50 indique un marché encore loin de la surchauffe, laissant un potentiel de hausse intact.

Dans cette configuration, le scénario privilégié reste une tenue solide au-dessus des 86 700, suivie d’un rebond en direction de la zone 90 300. Ce biais haussier ne serait invalidé qu’en cas de clôture nette en 4H sous ce support.

BTCUSDT : Accumulation avant une nouvelle impulsion haussièreÀ l’heure actuelle, BTCUSDT évolue dans une phase de hausse modérée et maîtrisée, plutôt que dans un mouvement explosif. Les informations récentes continuent de soutenir un sentiment risk-on mesuré, tandis que les flux institutionnels ne se sont pas totalement retirés. Le marché privilégie donc une progression progressive et contrôlée, plutôt qu’une correction brutale.

Sur le graphique H4, le prix évolue clairement dans une zone de consolidation, avec une borne basse autour de 89 000 et une borne haute orientée vers 92 800. Un élément clé à noter est la compression des prix autour du groupe des EMA, signe que le marché est en phase de « compression » et attend une confirmation de la prochaine direction. En l’absence d’une cassure nette, le scénario le plus probable reste une phase de fluctuations dans ce range, suivie d’une reprise graduelle dans le sens de la tendance principale.

Dans une optique de hausse légère, la stratégie privilégiée consiste à rechercher des opportunités d’achat lors des replis vers la zone 89 000–90 000, à condition que le prix montre une bonne capacité à se maintenir. Si cette zone est solidement défendue, BTC a de fortes chances de revenir tester le niveau 92 800, avec un potentiel d’extension vers des résistances plus élevées si la pression acheteuse reste régulière. À l’inverse, une rupture claire sous 89 000 affaiblirait le scénario haussier modéré, invitant alors à réduire les attentes et à attendre une nouvelle phase d’accumulation à des niveaux plus bas avant de se repositionner.

Le BTC est-il sur le point de casser la trendline baissière?Si l’on considère Bitcoin comme un athlète qui vient de tomber mais se relève rapidement, cette phase ressemble clairement au moment où le marché commence à reprendre son souffle. Les attentes d’une prochaine baisse des taux par la Fed ravivent l’appétit pour le risque et créent un soutien psychologique pour l’ensemble du marché crypto, dont Bitcoin reste la figure centrale.

Sur le graphique D1, la tendance majeure reste dans un canal baissier, mais le signal positif vient du fait que le BTC tient bien la zone de support autour de 85 300 et consolide latéralement avec un plancher relativement solide. Les EMA 34 et 89 situées au-dessus agissent comme un “plafond technique” : si le prix parvient à le franchir, l’élan haussier pourrait s’accentuer nettement.

Pour les acheteurs, le scénario actuel serait le suivant : si le prix continue d’accumuler et ne casse pas le support des 85 300, la zone de 96 900 deviendra la première cible à tester, là où la trendline baissière et la zone de correction précédente se rejoignent. Une cassure claire de cette zone rendrait la reprise haussière du BTC beaucoup plus évidente.

BTCUSDT – La Tendance Haussière Reprend le ContrôleS’il fallait choisir un actif qui “se relève après une chute”, ce serait sans aucun doute le Bitcoin aujourd’hui. Les nouvelles concernant le retour des flux institutionnels, un sentiment de marché plus stable et un affaiblissement du dollar américain créent une rampe de lancement idéale pour une accélération haussière de BTC.

En observant le graphique 4H, le BTC suit un rythme de reprise solide : une sortie nette de la zone d’accumulation suivie d’une série de bougies haussières continues. Ce mouvement n’est pas un simple “pump puis dump”, mais une progression régulière, signe que la vraie liquidité est en train de revenir sur le marché.

Le scénario que je privilégie à court terme : le prix pourrait osciller autour de la zone 91k–92k pour accumuler davantage, avant de poursuivre sa montée vers 96 500, une zone où le marché a déjà réagi fortement par le passé. C’est un objectif cohérent avec l’élan actuel, surtout que la pression acheteuse reste dominante.

Globalement, la tendance du BTC devient de plus en plus claire. Tant que vous évitez le FOMO et attendez les petites corrections pour entrer, vous pourrez suivre sereinement le flux du marché sans aller à contre-courant.

Gold : consolidation technique en attendant l’ADP et le PCE

📌 Résumé des faits marquants de l’actualité

• Repli de l’or : Le gold retombe vers le bas de son range intraday malgré un soutien du dollar affaibli.

• Sentiment risk-on : Le climat positif sur les marchés actions pèse sur la demande refuge.

• Bets de baisse de taux (Fed) : Les marchés intègrent quasiment 90 % de probabilité d’un rate cut la semaine prochaine.

• USD sous pression : La perspective d’un assouplissement monétaire maintient le dollar faible, ce qui soutient partiellement l’or.

• Changement potentiel à la Fed : Kevin Hassett est considéré comme le favori pour remplacer Powell, perçu comme pro-baisse des taux.

• Tensions géopolitiques : Aucun accord trouvé entre l’envoyé US et Poutine ; menace directe de Moscou envers l’Europe.

• Données US très attendues : ADP, ISM Services, puis surtout PCE vendredi, point critique pour confirmer le rythme d’assouplissement.

• Rebond technique de l’or : Après un repli >1 %, l’or reprend +0,4 % porté par les attentes de baisse des taux.

• Achats des banques centrales : +53 tonnes en octobre, plus haut niveau mensuel en 2025.

• Silver en tension physique : Record historique porté par des stocks COMEX et Chine en chute.

• JGB yields en hausse : Craintes de hausse de taux au Japon, ce qui renforce la volatilité globale des taux.

• Europe pré-ouverture positive : Focus sur PMI européens & PPI zone euro.

• UE prépare une rupture énergétique totale avec la Russie : Accord politique pour bannir complètement le gaz russe d’ici 2027.

⸻

📊 Impact attendu sur le gold + risques associés

Impact attendu :

• L’or reste soutenu par :

• La probabilité extrêmement élevée de baisse de taux Fed (≈90 %).

• La faiblesse du dollar.

• Les achats massifs des banques centrales (+53 t).

• Les tensions géopolitiques persistantes.

Cependant, le sentiment risk-on, entretenu par de bons PMI ou une hausse des marchés actions, limite les impulsions haussières immédiates.

Risques associés :

• Un ADP ou ISM Services trop solides pourrait repousser la détente monétaire → hausse USD → pression sur l’or.

• Un PCE vendredi au-dessus des attentes ramènerait un biais hawkish et pourrait provoquer un repli rapide.

• Le marché est désormais très positionné pour une baisse de taux : risque de sell the news après l’annonce.

• Normalisation du sentiment géopolitique = retrait des flux refuge.

⸻

🔎 Analyse fondamentale de l’or

🔹 Contexte général

L’or évolue autour de $4,200, pris entre :

• Un dollar en repli alimenté par des anticipations d’assouplissement monétaire.

• Un sentiment de marché positivement orienté, qui atténue la demande refuge.

• Des flux structurels (banques centrales) clairement haussiers.

Le métal montre pour l’instant une résilience au-dessus de 4,200 $, zone technique importante.

🌍 Facteurs géopolitiques

• échec des discussions Trump–Poutine via l’envoyé Witkoff.

• Menace ouverte de Moscou envers l’Europe.

• Conflit prolongé Ukraine–Russie sans perspective d’apaisement.

• L’UE vise une rupture énergétique totale avec la Russie d’ici 2027.

Ces éléments maintiennent un plancher géopolitique haussier.

🏦 Politique monétaire du dollar

• Probabilité de baisse Fed la semaine prochaine ≈ 90 % (CME FedWatch).

• Série de données macro US en ralentissement contrôlé → soutien à une politique plus accommodante.

• Arrivée potentielle de Kevin Hassett, partisan historique des taux très bas, renforce l’anticipation d’un cycle dovish plus agressif.

Les taux réels sont un moteur central : leur reflux potentiel soutient l’or.

📈 Comportement du marché

• Sentiment risk-on limite l’achat refuge.

• Repli initial dû aux prises de profit, puis rebond rapide sur la zone 4,200 $.

• Les flux vers crypto et actions ont causé un léger décalage technique.

• L’or reste dépendant du PCE, pivot de la semaine.

La volatilité monte à l’approche des chiffres américains.

📝 Conclusion fondamentale

Fondamentalement, le biais reste haussier, mais la séance est dominée par l’attente des statistiques US.

Le plancher géopolitique, la faiblesse du dollar, les anticipations de baisse de taux et la demande institutionnelle forte (banques centrales) dessinent un environnement favorable pour une reprise au-delà de 4,250 $ si les données ne surprennent pas à la hausse.

⸻

⏳ Perspectives court terme et moyen terme

🔸 Court terme (CT) :

• Marché en mode attente PCE → volatilité irrégulière.

• Gold devrait osciller entre 4,180 – 4,250 $.

• Une surprise hawkish sur ADP ou ISM pourrait provoquer une correction vers 4,150 $.

🔸 Moyen terme (MT) :

• Si la Fed coupe les taux et confirme un ton dovish, le gold pourrait reprendre le chemin des 4,300–4,350 $.

• Risque principal : des données inflationnistes plus fortes que prévu.

• Géopolitique et achats des banques centrales maintiennent un biais structurel haussier.

⸻

🧾 Conclusion générale

Le gold reste soutenu malgré une phase d’hésitation technique. L’environnement macro (Fed dovish, USD faible, banques centrales acheteuses) et géopolitique crée un biais clairement haussier, mais le marché attend le PCE pour valider une nouvelle impulsion. À court terme, la prudence domine, mais le potentiel haussier moyen terme reste intact.

Résumé ultra-court :

➡️ USD faible + Fed dovish + risques géopolitiques = biais haussier conservé.

⸻

🏅 Mention honorable : EURUSD & GBPUSD

EURUSD

• Biais : haussier grâce au dollar affaibli.

• Court terme : 1.1640 clé ; cassure → 1.1680.

• Moyen terme : potentiel extension vers 1.1750 sous conditions de PCE faible.

GBPUSD

• Biais : haussier léger, soutenu par le GBP plus résilient.

• Court terme : 1.3240 en résistance immédiate.

• Moyen terme : fenêtre vers 1.3320 si la Fed confirme l’assouplissement.

⸻

Merci pour la lecture. SN3AZ

Or en force avec la Fed dovish et l’argent en record

📌 Résumé des faits marquants de l’actualité

• Fed : ton très dovish hier – Plusieurs responsables (Waller, Williams) ont renforcé les anticipations de baisse de taux dès décembre. Probabilité FedWatch : 88 %.

• contexte de marché – Faible liquidité liée aux fêtes + fermeture temporaire du CME due à une coupure de courant → volatilité amplifiée.

• Or : nouveau sommet 6 semaines – XAU atteint 4 260 $ avant de se stabiliser vers 4 200 $ ; soutenu par les paris de baisse de taux et un USD faible.

• Argent : record historique à 58 $ – Rallye de +16 % en 1 semaine, nouvelle ATH, forte demande industrielle + hedge inflation + facteurs géopolitiques.

• Pétrole : tensions sur l’offre – Attaque de drones sur le terminal russe du CPC, tensions US–Venezuela, OPEP+ maintient sa production pour T1 2026.

• Marchés actions mitigés – Asie contrastée, Europe ouvre globalement dans le vert avant les données sur l’emploi et l’inflation.

• Macro US à venir – ADP, PCE (vendredi), PMI manufacturier < 50 → ralentissement confirmé.

• Géopolitique – Discussions US–Russie sur la paix en Ukraine, mais scepticisme européen.

• BoE (FPC) – Risques financiers accrus (géopolitique + dettes souveraines + valorisations tech trop élevées). Ajustement des exigences CET1 à 11 %.

⸻

📊 Impact attendu sur le gold + risques associés

Impact positif court terme :

• Le marché price quasi pleinement une baisse de taux en décembre, soutenant l’or via la chute des rendements réels.

• Le sentiment de risque reste mitigé (actions en rebond mais incertitude géopolitique élevée), ce qui maintient l’or au-dessus des 4 200 $.

Risques associés :

• Correction technique possible après un rallye trop rapide → faible liquidité liée aux fêtes.

• Powell pourrait être moins dovish que ses collègues → risque de retracement.

• Rebond ponctuel des rendements US (déjà observé ce matin).

• Volatilité extrême sur l’argent pouvant déborder sur le gold.

⸻

🔎 Analyse fondamentale de l’or

🔹 Contexte général

L’or bénéficie d’un environnement combinant :

• USD affaibli

• Rendements US en retrait

• Marché persuadé qu’un pivot Fed arrive avant Noël

• Statistiques US montrant une économie en décélération (PMI 48,2).

L’or se maintient au-dessus de 4 200 $, soutenu par la perspective d’un assouplissement rapide de la politique monétaire.

🌍 Facteurs géopolitiques

• Discussions US–Russie sur l’Ukraine, mais scepticisme de l’UE → incertitude persistante.

• Tensions US–Venezuela + attaques sur infrastructures pétrolières russes → climat mêlant risques énergétiques et militaires.

• Les fêtes + faible liquidité amplifient les mouvements.

🏦 Politique monétaire du dollar

• Fed très dovish dans le ton général : Waller & Williams ouvrent clairement la porte à une baisse de taux en décembre.

• Hassett (Maison-Blanche) prêt à être nommé président de la Fed → profil très accommodant (pro-baisse).

• FedWatch : 88 % de probabilité d’un cut.

→ Le dollar reste sous pression, ce qui soutient le gold.

📈 Comportement du marché

• Forte demande ETF : SPDR Gold Trust en hausse.

• Le rallye de l’argent (+16 %, ATH 58 $) traduit une tension accrue des investisseurs pour les métaux précieux, effet de contagion haussière.

• Les opérateurs attendent le PCE (vendredi), catalyseur majeur.

📝 Conclusion fondamentale

Le fondamental reste haussier pour l’or tant que :

• Le marché price une baisse de taux imminente

• Le USD reste sous pression

• Les tensions géopolitiques persistent

Un maintien au-dessus de 4 200 $ serait un signal sain.

Une cassure durable vers 4 260–4 300 $ réactiverait une extension haussière.

⸻

⏳ Perspectives court terme & moyen terme

🔸 Court terme (CT) :

Momentum fragile mais intact. Tant que le gold ne repasse pas sous 4 180 $, la structure reste haussière avec potentiel retest 4 250–4 300 $.

🔸 Moyen terme (MT) :

Fondamental solidement haussier si la Fed coupe en décembre. Objectifs potentiels : 4 350 $, puis 4 420 $, tant que les rendements US ne repartent pas violemment à la hausse.

⸻

🏁 Conclusion générale

Le marché reste piloté par un seul élément : une Fed quasi assurée de baisser les taux en décembre, ce qui affaiblit le dollar et soutient puissamment l’or. Le contexte géopolitique tendu et la faible liquidité amplifient les mouvements, en particulier sur les métaux précieux.

➡️ Gold reste structurellement haussier tant qu’il défend 4 180–4 200 $.

Mini-résumé : Fed dovish + USD faible + risque géopolitique = soutien fort au gold.

⸻

🏅 Mention honorable : EURUSD & GBPUSD

EURUSD

Biais : haussier.

Dovish Fed + PCE attendu faible → potentiel extension vers 1.1650–1.1700. Moyen terme soutenu par rebond macro européen.

GBPUSD

Biais : haussier.

Dollar faible + BoE préoccupée par la stabilité financière → soutien au GBP. Cible CT : 1.3250, puis 1.3350 si USD continue de se détendre.

⸻

Merci pour la lecture. SN3AZ

Pas de raison - Pas de breakoutLes traders demandent toujours :

« Pourquoi cette zone ne casse pas ? »

« Pourquoi le prix rebondit encore ? »

Une vérité simple :

Le marché ne casse une zone que lorsqu’il existe une histoire suffisamment forte pour attirer le flux de capitaux.

Exemples de “raisons” réelles qui créent un breakout :

CPI, NFP, FOMC

Signal de changement de politique de la Fed

Données inattendues modifiant les anticipations du marché

Hausse du risque géopolitique

Volume anormal au niveau d’une zone d’équilibre

Sans catalyst → le marché reste en range → les traders se font piéger.

Leçon :

Pour trader un breakout efficacement, cherchez la raison, pas seulement les patterns de bougies.

BTCUSDT : Hausse grâce à la baisse des taux d'intérêt attendueBitcoin (BTC) a connu une forte reprise, dépassant le seuil des 91 000 USD, dans un contexte où les attentes sont élevées concernant une réduction des taux d'intérêt par la Réserve fédérale américaine (Fed) en décembre. Cette reprise a apaisé le sentiment des investisseurs après plusieurs sessions de baisse.

D'un point de vue technique, BTC évolue dans un modèle haussier, soutenu par les lignes EMA 34 et 89. Si la tendance se poursuit, la prochaine résistance proche de 96 750 USD pourrait être un objectif clé. Cependant, en cas de correction, le niveau de support à 83 300 USD doit être surveillé.

Avec l'attente d'une réduction des taux d'intérêt et la reprise de BTC, cette tendance haussière pourrait se poursuivre à court terme.

SOL/USDT : Rupture du Modèle en Triangle, Cible à 161 USDLe flux de capitaux massif provenant des fonds ETF Solana spot, combiné à la croissance spectaculaire des revenus du réseau Solana, a permis de renforcer la confiance des investisseurs dans le potentiel de Solana. En effet, les fonds ETF ont enregistré une croissance continue au cours des derniers mois, avec des flux de capitaux atteignant plusieurs millions de dollars. Parallèlement, les revenus de Solana ont atteint 2,85 milliards USD, ce qui témoigne de la forte expansion de cet écosystème. Ces facteurs attirent non seulement les investisseurs institutionnels, mais continuent également de propulser fortement SOL/USDT à la hausse, prédisant que cette paire de devises continuera sa tendance haussière à court terme.

Sur le graphique H4, SOL/USDT est actuellement en train de briser le modèle en triangle haussier, un signal très puissant indiquant la poursuite de la tendance haussière. Ce modèle triangulaire génère généralement une forte impulsion lorsque le prix casse ses bords, et SOL/USDT franchit actuellement la résistance située à 137 USD. Si le prix continue sur sa lancée et dépasse ce niveau, l’objectif suivant pourrait bien être 161 USD, où se trouvent des précédents sommets et des niveaux de résistance importants. La rupture du niveau des 137 USD pourrait déclencher un cycle haussier fort, rapprochant SOL/USDT de nouveaux sommets.

Bitcoin en Flammes : Un Rebond pour Mieux Chuter!Sur le graphique journalier, le Bitcoin reste clairement dans une tendance baissière à moyen terme : le prix évolue sous les EMA 34 et EMA 89, tandis que le BTC se maintient autour de 85 800. Le RSI chute vers 23–24, indiquant un marché en forte survente, même si la pression baissière demeure très puissante.

Le graphique suggère un scénario de “rebond puis rechute” : BTCUSD pourrait effectuer un retracement technique vers la zone de 94 000, où se trouve une résistance horizontale marquée, avant de reprendre la tendance baissière principale en direction de 80 000, un support majeur au sein de la structure actuelle. Avec des actualités récemment très négatives (forte chute du prix, liquidations élevées, craintes de bulle à court terme), chaque rebond devient une opportunité pour les vendeurs de reprendre l’initiative.

Ainsi, plutôt que de vendre au plus bas, la stratégie la plus prudente consiste à attendre un pullback vers 94 000 pour chercher des ventes, avec un objectif vers 80 000, en respectant à la fois la logique technique et le sentiment actuel du marché.

BTCUSDT : Tendance Haussière ConfirméeAprès une longue période de faiblesse, BTCUSDT connaît une forte reprise et atteint son plus haut niveau depuis plusieurs semaines. Cette reprise est soutenue par plusieurs facteurs positifs, notamment l'espoir que la Fed mettra fin bientôt à son cycle de hausse des taux et la demande croissante des investisseurs institutionnels pour le Bitcoin. De plus, les perspectives d'approbation du Spot Bitcoin ETF ont créé un fort élan, augmentant ainsi la légitimité et l'accessibilité du Bitcoin pour les investisseurs traditionnels.

Le graphique 4H montre que BTCUSDT évolue dans un canal descendant et semble rebondir depuis une forte zone de support à 88,200. Si le prix reste au-dessus de ce niveau et franchit les 93,500, l'objectif suivant pourrait être 94,900.

Avec la tendance actuelle, la probabilité que BTCUSDT continue de monter vers 94,900 est très élevée. Cependant, si le prix tombe en dessous de 88,200, la tendance haussière pourrait être invalidée.

BTCUSD – Signal haussier à l’approche de la zone de supportLe prix du BTC évolue actuellement dans une tendance baissière à court terme, mais les signes de reprise deviennent de plus en plus évidents. La zone des 99 300 USD agit comme un fort niveau de support, où les acheteurs réagissent à plusieurs reprises avec un volume en hausse progressive.

La structure du prix suggère la formation possible d’un double creux à court terme, avant un rebond plus marqué vers la résistance des 105 000 – 107 000 USD, correspondant à la ligne de tendance baissière et au bord du nuage Ichimoku. Si le prix parvient à clôturer fermement au-dessus de cette zone en 4H, la reversal haussière sera confirmée.

Je privilégie le scénario d’une légère correction vers 99 300 USD, suivie d’un rebond vers 105 000 USD, voire 107 000 USD si la pression acheteuse reste solide.

BTCUSD – Quand les géants s’en vont, le marché vacille!Le Bitcoin poursuit sa descente après avoir perdu le seuil symbolique des 100 000 USD, marquant sa plus forte chute depuis plusieurs mois.

La raison principale ? Les « baleines » ont liquidé plus de 45 milliards USD de positions, provoquant une vague massive de clôtures forcées sur le marché à effet de levier.

Dans le même temps, les espoirs d’une baisse des taux par la Fed en décembre s’estompent peu à peu, alimentant un climat risk-off généralisé. Les investisseurs se détournent des actifs risqués, et les cryptomonnaies en paient le prix fort.

Sur le graphique 4 heures, la structure technique reste clairement baissière. Le prix est bloqué sous une ligne de tendance descendante de long terme ; la zone des 104 700 USD agit désormais comme une véritable barrière rocheuse, repoussant chaque tentative de reprise.

Tant que cette résistance ne sera pas franchie, le scénario le plus probable reste une poursuite du repli vers 96 000 USD, où se trouve une zone de support majeur et une liquidité résiduelle laissée par la dernière phase de hausse.

BTCUSDT : la tendance baissière reste dominanteLe Bitcoin continue de s’affaiblir ce mardi, chutant sous les 105 000 USD, alors que le marché enregistre la plus forte vague de liquidations depuis plusieurs semaines. Les flux sortants du marché crypto s’accompagnent d’un sentiment croissant que la Réserve fédérale américaine (Fed) maintiendra des taux d’intérêt élevés plus longtemps que prévu.

Sur le graphique 4H, la paire BTCUSDT glisse régulièrement dans un canal baissier, formant des sommets de plus en plus bas. Chaque tentative de rebond est rapidement rejetée autour de la zone des 105 300 USD, confirmant la domination des vendeurs. En cas de rupture du bas du canal, le prochain objectif se situe près de 97 400 USD, correspondant au support du mois précédent.

En combinant les éléments fondamentaux et techniques, la tendance actuelle reste orientée à la baisse. Même si certaines nouvelles positives apparaissent, comme l’approbation d’un ETP Bitcoin au Royaume-Uni, la pression acheteuse demeure faible. Dans les 24 prochaines heures, le scénario le plus probable serait une légère consolidation autour de 104 000 USD, suivie d’une nouvelle baisse progressive, alors que les vendeurs gardent la main.

Les phénomènes “FOMO” et “FUD” dans le tradingBonjour à tous, aujourd’hui nous allons explorer deux phénomènes psychologiques courants mais essentiels dans le trading : FOMO et FUD. Quelle que soit la volatilité du marché, ces deux émotions peuvent pousser les traders à prendre de mauvaises décisions si elles ne sont pas reconnues.

FOMO (Fear of Missing Out) – la peur de manquer une opportunité apparaît lorsque le prix augmente fortement et que l’investisseur craint de “manquer le train du profit”. Cela conduit souvent à entrer tard dans une position, acheter à des prix élevés, rompre le plan de trading et de gestion des risques, et tomber dans un état de “dépendance au trading”, où l’excitation prend le dessus sur la raison.

FUD (Fear, Uncertainty, Doubt) – peur, incertitude et doute survient généralement lorsque des nouvelles négatives se répandent. Le trader peut paniquer et vendre précipitamment, ou sortir d’une position trop tôt, juste avant que le prix ne rebondisse. Cette situation est amplifiée par les actualités, les réseaux sociaux ou les commentaires négatifs, entraînant une volatilité extrême et un prix qui ne reflète pas la valeur réelle.

FOMO et FUD proviennent tous deux de biais cognitifs et de l’effet de foule. Quand le marché monte, les traders ne voient que les informations positives ; quand il baisse, ils ne croient qu’aux risques. Les émotions remplacent alors la raison, créant des hausses irrationnelles ou des baisses excessives, tout en augmentant brutalement la volatilité et la liquidité.

Ces deux phénomènes se succèdent souvent au cours de chaque cycle de marché : la foule FOMO achète au sommet, puis devient victime du FUD lorsque le prix se retourne. Ainsi, les cycles haussiers et baissiers ne sont parfois pas seulement le résultat de facteurs économiques ou techniques, mais fortement influencés par la psychologie collective.

Comment gérer ces émotions ? Les traders professionnels savent qu’ils ne peuvent pas éliminer les émotions du marché, mais peuvent réguler leur propre réaction. Discipline, gestion du capital et respect du plan de trading sont le “vaccin” contre FOMO et FUD. Les bons traders ne battent pas le marché – ils maîtrisent leur propre psychologie.

En résumé : FOMO et FUD sont deux faces d’un même instinct : la peur de manquer et la peur de perdre. Bien les comprendre aide le trader à ne pas se laisser emporter par ses émotions, une compétence plus précieuse que n’importe quel outil technique.

SOLUSDT – Potentiel de Cassure Après une AccumulationAprès une légère correction, SOLUSDT commence à se redresser et se rapproche d’une résistance clé. Sur le graphique H4, le prix forme un triangle symétrique avec des sommets et des creux de plus en plus élevés, créant une base d'accumulation avant une éventuelle rupture. Actuellement, SOL rebondit depuis le support de 192 USD et se prépare à tester à nouveau la zone de 215 USD.

La forte hausse de l'RSI (indice de force relative) montre que la pression d'achat augmente, renforçant la possibilité que SOL poursuive sa tendance haussière dans les prochains jours. Si 215 USD est franchi, l'objectif suivant sera 220 USD.

Stratégie de trading: Acheter autour de 200 USD, objectif à 215 USD, stop loss sous 192 USD.

En résumé, SOLUSDT suit une tendance haussière, avec un potentiel de cassure vers des niveaux plus élevés à court terme si la dynamique d'achat actuelle se maintient.