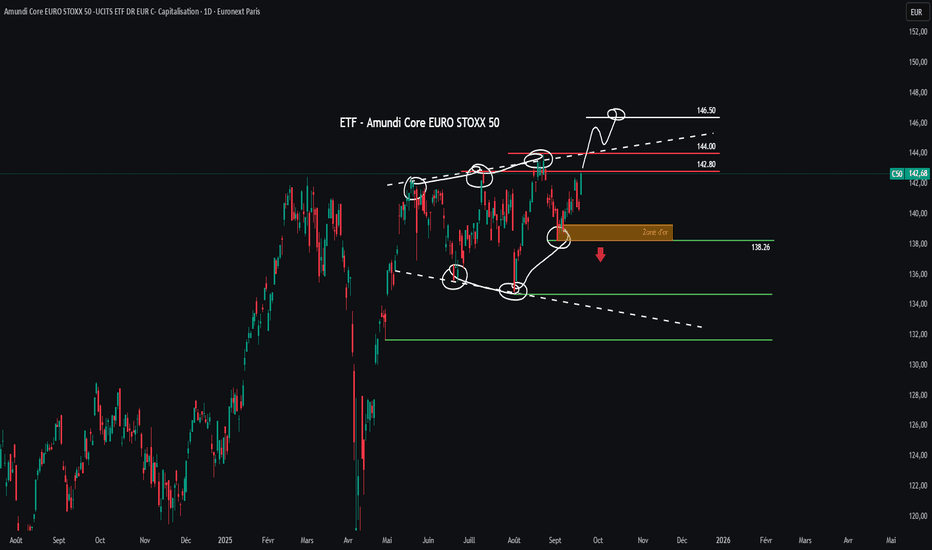

ETF - EURO STOXX 50La tendance est haussière, avec des plus hauts ascendants.

Le prix inscrit un dernier plus bas, plus haut que le précédent, signe de force.

Ce mouvement intervient après un rebond sur la zone d’or.

L’objectif se situe à 146,50, correspondant au niveau -0,272 de Fibonacci.

⚠️ Ceci n’est pas un conseil, uniquement ma vision personnelle.

Analyse de la tendance

GOLD : Quand le marché entre en territoire inconnu ... 👑 Analyse & Perspectives GOLD – Semaine du 18 au 23 janvier 2026 👑

🎙️ Introduction

Le GOLD a frappé fort dès l’ouverture de semaine.

L’impulsion haussière attendue a été validée immédiatement, permettant TP1, TP2 et TP3 en moins de 12 heures.

Nous évoluons désormais proches des derniers ATH (4548 ~4645), dans un marché en découverte de prix, où la gestion du timing et des réactions prime sur l’anticipation.

Cette semaine sera rythmée par les annonces macro USD, capables d’accélérer le mouvement… ou de provoquer des respirations techniques.

🔹 Mensuel (MN)

📈 Tendance : haussière de fond intacte

🔼 Résistance : aucune (price discovery)

🔽 Supports : 4300 - 4000

📊 RSI MN : élevé, sans divergence baissière → tendance forte

📊 MACD MN : positif, momentum haussier intact

🔹 Weekly (W1)

📈 Structure : continuation haussière

🔼 Résistance : ATH actuel : 4640–4645

🔽 Supports : 4550 (ancien ATH, support majeur) - 4460

📊 RSI W1 : zone haute, pas de divergence validée

📊 MACD W1 : haussier, léger tassement = digestion, pas retournement

🔹 Daily (D1)

📈 Biais : haussier avec respiration

🔼 Résistance : 4645

🔽 Supports : 4590–4580 / 4550 - 4500

📊 RSI D1 : au-dessus de 60 → structure saine

📊 MACD D1 : positif, alternance impulsion / pause

🔹 H4

📊 Structure : consolidation haute sous ATH

🔼 Résistance : 4620–4645

🔽 Supports : 4580 - 4550 - 4500

📊 RSI H4 : 50–60 → neutre-haussier

📊 MACD H4 : proche de zéro → compression avant expansion

🔹 M15 – Timing

📌 Zone de travail : 4580 – 4620

📌 Zone d’alerte : cassure confirmée sous 4550

➡️ Timing à privilégier autour des annonces USD

📌 Zone d'entrée de trades

📈 SCÉNARIO BUY – continuation haussière

📌 Entrée : ➡️ Cassure + clôture M15/H1 au-dessus de 4620

📉 SCÉNARIO SELL – respiration technique

📌 Entrée : ➡️ Cassure + clôture M15/H1 sous 4550

🗓️ Annonces économiques & impact GOLD

🔴 Mardi 21 janvier

🕒 14h30 (USD)

📌 Discours politique / géopolitique (Trump)

👉 Impact possible sur le sentiment de marché

➡️ Ton incertain / tensions ➜ soutien GOLD

➡️ Ton rassurant / pro-risk ➜ pression court terme

🔴 Jeudi 22 janvier – Journée CLÉ

🕒 14h30 (USD)

📌 Core PCE Price Index m/m

📌 PCE Price Index m/m

👉 Indicateur d’inflation préféré de la Fed

➡️ Inflation > attentes ➜ USD fort ➜ pression GOLD

➡️ Inflation < attentes ➜ soutien haussier GOLD

🕒 14h30 (USD)

📌 Final GDP q/q

👉 Croissance revue à la baisse ➜ flux refuge GOLD

👉 Croissance solide ➜ USD soutenu

🔴 Vendredi 23 janvier

🕘 Tentative – JPY (heure variable)

📌 BOJ Policy Rate

📌 Monetary Policy Statement

📌 BOJ Press Conference

👉 Impact indirect via USD / sentiment risk-off

🕒 15h45 (USD)

📌 Flash Manufacturing PMI

📌 Flash Services PMI

➡️ PMI < attentes ➜ ralentissement éco ➜ soutien GOLD

➡️ PMI > attentes ➜ USD soutenu ➜ pression GOLD

⚠️ Points de vigilance

Jeudi 22 janvier = cœur de la semaine

Forte volatilité possible ➜ mèches, faux départs

Privilégier réactions post-annonces, pas l’anticipation

🧠 Interprétation globale

➡️ GOLD reste haussier de fond

➡️ Les replis sont techniques, pas structurels

➡️ RSI et MACD confirment une tendance mature mais active

📌 Conclusion stratégique

📍 Zone pivot : 4550

📈 Biais prioritaire : BUY sur cassure confirmée

📉 SELL uniquement en respiration validée

🎯 Cette semaine, le timing prime sur la direction

⚠️ Disclaimer

Analyse éducative, non constitutive d’un conseil en investissement.

Le trading comporte des risques.

@Queen_Trader66

Analyse d’ESSILORLUXOTTICAMalgré le rebond sur les 265.3, l’action a du mal à continuer plus haut. Les nouvelles sur les lunettes connectées n’ont pas convaincu les investisseurs.

Les niveaux à surveiller pour un potentiel rebond et un achat sont 265.3, puis la ligne de tendance dessous et 225.9.

Une clôture sous ce dernier niveau serait un très mauvais signal et on pourrait assister à une baisse beaucoup plus importante.

A noter que le volume vendeur domine pour le moment .

AUDUSD proba de cassure baissière pour swingaudusd en zone de résistance weekly, en daily en zone résistance sur le RSI, en divergence RSI en 4h de plus sous la résistance du canal haussier, multiples rebonds essoufflés aux 0.666, forte probabilité de cassure baissière de la structure Epaule-Tête-épaule avec 2 objectifs au fibonacci et le 3e en forme chartiste objectif de cassure de triangle baissier.

BITCOIN (BTCUSD) – Rejet du support DailyContexte de marché

Le Bitcoin est venu s’appuyer sur son support Daily, zone clé déjà identifiée précédemment.

Sur cette zone, le marché montre un rejet clair, ce qui indique que les acheteurs défendent ce niveau pour le moment.

En H4, on observe une réaction haussière après le contact avec le support, accompagnée d’un rejet des 50% du RSI, signe que le momentum vendeur s’essouffle à court terme.

En H1, le marché a inscrit un plus bas à 94 293, qui correspond au point le plus bas atteint lors de ce test du support Daily.

⸻

Analyse technique

• Daily

• Rejet propre du support majeur

• Structure de fond toujours haussière

• H4

• Réaction acheteuse sur support

• RSI qui rejette la zone des 50%

• H1

• Plus bas à 94 293

• Phase de construction après rejet

➡️ Le biais est haussier de fond, avec une phase de correction / consolidation à court terme.

⸻

Niveaux clés

• Support Daily défendu : 94 293

• Résistance à casser pour relancer la hausse : 95 871

⸻

Scénarios

🔼 Scénario haussier (privilégié)

• Le support Daily continue d’être défendu

• Cassure des 95 871

• Impulsion avec volume

➡️ Reprise de la hausse

➡️ Opportunités d’achats (intraday, swing)

🔽 Scénario baissier

• Cassure nette du support 94 293

• Clôture sous ce niveau

➡️ Invalidation du support Daily

➡️ Risque d’accélération baissière vers les supports inférieurs

⸻

Conclusion

• ✅ Support Daily bien défendu

• 🔎 Marché en phase d’observation / construction

• ⏳ Confirmation attendue au-dessus des 95 871 pour reprendre les achats

• ⚠️ Prudence tant que le marché reste coincé entre support et résistance

➡️ Le Bitcoin montre des signes de force sur support, mais la confirmation reste indispensable avant toute prise de position agressive.

ETHEREUM (ETHUSD) – Attente de confirmation sous résistance DailContexte de marché

Malgré une phase de hausse récente, l’ETH n’a toujours pas cassé son plus haut Daily à 3 447.

Le marché a bien franchi une résistance intermédiaire, mais reste bloqué sous cette résistance Daily majeure, ce qui impose de la prudence.

Les indicateurs restent toutefois bien orientés :

• RSI au-dessus des 50

• Prix au-dessus de la moyenne mobile 50

• En H4, structure propre avec plus hauts de plus en plus hauts et plus bas de plus en plus hauts

➡️ La dynamique est haussière, mais la confirmation Daily manque encore.

⸻

Analyse technique

• Daily

• Résistance majeure toujours intacte : 3 447

• Pas encore de clôture au-dessus → pas de validation long terme

• H4

• Structure haussière propre

• Momentum acheteur actif

• Corrélation marché

• La hausse du Bitcoin soutient le scénario haussier sur l’ETH

⸻

Niveaux clés

• Résistance Daily majeure : 3 447

• Zone de repli / travail acheteur : 3 402 → 3 065

• Support majeur (objectif baissier) : 2 775

⸻

Scénarios

🔼 Scénario haussier (confirmation attendue)

• Cassure + clôture Daily au-dessus des 3 447

• Impulsion avec volume

➡️ Reprise haussière validée

➡️ Achats possibles en swing et investissement long terme

🔄 Scénario de repli (constructif)

• Rejet sous les 3 447

• Retour du prix vers la zone 3 402 – 3 065

➡️ Recherche de figures de retournement haussières

➡️ Opportunités d’achats sur repli

🔽 Scénario baissier

• Cassure nette des 3 065

• Clôture sous ce niveau

➡️ Invalidation de la structure haussière

➡️ Objectif suivant : 2 775

⸻

Conclusion

• ✅ Indicateurs haussiers et structure propre

• ⏳ Résistance Daily à 3 447 = niveau clé

• ❌ Pas encore de signal d’investissement long terme sans clôture Daily

• 🎯 Opportunités possibles :

• Cassure = continuation

• Rejet = achat sur repli

• Cassure du support = scénario baissier

➡️ L’ETH est bien orienté, mais la décision finale passera obligatoirement par la cassure ou le rejet clair des 3 447.

BTC CONSOLIDE SUR SA CONSOLIDATION HTF, 97500 AVANT CORRECTION ?Le volume de vendredi est retourné dans sa zone de support,

du coup je le vois haussier jusqu’à cette résistance.

Ça permettrait de prendre la liquidité en haut.

Pourquoi pas attendre un retournement / une rejection sur cette résistance, et voir à l’ouverture du marché si on a du volume entrant.

Attendre ? DOT/USD – Vision journalière

Cassure de la ROB.

- Les plus téméraires peuvent tenter un achat à ce niveau.

- Les plus prudents attendront une cassure des 2.40 pour se positionner.

Pour celles et ceux qui souhaitent analyser la structure plus en détail, tout est détaillé dans mon contenu habituel.

⚠️ Sans conseil, sans filtre, simplement un partage d’analyse 😉

BTC/USD en direction de la zone de résistance court terme Comme prévu le BTC rebondit ces dernières semaines en direction de sa zone de résistance court/moyen terme vers 103000$.

Cette zone pourra être mise à profit pour guetter une réaction et initier des positions vendeuses en direction du support oblique moyen terme vers 80000$.

Une cassure haussière en cloture hebdo de 107000$ annulerait ce scénario et donnerait comme nouvel objectif la zone du plus haut historique vers 125000$.

Si le scénario de retour vers 80000$ se réalise nous surveillerons alors les deux scénarios suivants:

1/ cassure du support à 80000$ qui pourrait déclencher des ventes massives en direction d'une zone large 50000/65000$ qui constituerait alors une opportunité pour se positionner à l'achat sur du très long terme.

2/ rebond en direction à nouveau des 103000$ avec pour objectif de casser la résistance des 103000$ cette fois.

D'un point de vue des corrélations il faut également noter que les indices US sont sur des plus hauts historiques et commencent à présenter des signaux d'essoufflement, une correction de ces derniers entraineraient l'ensemble des cryptos dans une correction.

EURO STOXX 50 – Patience et Discipline !L’indice EURO STOXX 50 flirte avec ses plus hauts historiques autour des 5 565 points… mais perso, je ne vends jamais un indice. Mon plan ? Attendre un retracement sain dans une zone de prix clé entre 5 000 et 4 700, zone qui correspond :

au plus gros volume du profile,

et à un potentiel FVG (Fair Value Gap) à surveiller, sans certitude bien sûr.

Je reste fidèle à ma méthode : j’attends un setup dans ma zone, puis j’agis… ou pas.

Aucune précipitation. Le marché nous donne toujours une seconde chance, à condition de l’attendre avec discipline.

🛑 Ce n’est pas un conseil, juste mon analyse personnelle.

- Pense à t’abonner à ma chaîne si tu veux des analyses sans filtre, simples et concrètes.

Suivez-moi :

- Commenter / partager / liker, c'est gratuit et cela fait plaisir 😉👍

🎥 Yannick Analyse – Le Marché Sans Filtre

Revue de trading du 16/01/2025Journée très intéressante aujourd’hui avec trois marchés analysés :

👉 GBPUSD,

👉 USDCAD,

👉 SP500,

chacun offrant des opportunités différentes mais cohérentes avec le contexte HTF.

📉 GBPUSD – Vente

Sur GBPUSD, le contexte était clairement vendeur.

Le prix est venu retracer dans un FVG H1, lui-même situé à l’intérieur d’un FVG Daily, ce qui donnait une zone de travail très propre.

Un premier trade était possible durant la session de Londres en M1, après une cassure de structure.

Cependant, ce setup présentait une contrainte importante :

👉 le potentiel était limité, il fallait donc viser un objectif proche, en l’occurrence le premier FVG M15 disponible (sur la session en cours ou la session asiatique).

Le marché a ensuite retracé à la hausse dans le FVG H1, en cassant le point haut du trade M1, ce qui illustre parfaitement l’importance de ne pas viser des objectifs trop ambitieux lorsque la structure ne le permet pas.

Entre 13h et 14h, de bien meilleures opportunités se sont présentées :

trois entrées après cassure de structure,

sur des FVG M3,

en respectant la zone premium (au-dessus des 50 % de Fibonacci).

Les objectifs étaient cette fois-ci clairement définis sur un FVG H1, offrant un setup beaucoup plus propre et cohérent.

📈 USDCAD – Achat

Sur USDCAD, le scénario s’est mis en place principalement avec la session de New York.

Le prix a cassé le point bas de la session asiatique,

pour aller chercher un FVG H1,

le marché évoluait ensuite entre un FVG H1 en support et un FVG H1 en résistance.

Dans ce contexte range HTF :

une opportunité en M3 permettait de prendre position

afin d’aller chercher le FVG H1 situé en résistance.

Un setup propre, lisible, basé sur la structure et le respect des zones HTF.

📊 SP500 – Achat (pyramidage)

Sur le SP500, le contexte était clairement favorable aux acheteurs.

Le prix est venu chercher un FVG H4,

suivi d’une cassure de structure,

ce qui a ouvert la porte à un pyramidage de positions à l’achat.

En M1, il était possible de :

renforcer progressivement la position,

via plusieurs Order Blocks et FVG M1,

tout en respectant la zone discount.

L’objectif final se situait sur un FVG M15, atteint durant la session de New York.

Un excellent exemple de gestion active et structurée sur indice.

🧠 Conclusion

Cette séance met en évidence plusieurs points clés :

l’importance d’adapter ses objectifs au contexte (GBPUSD en M1),

la patience nécessaire pour attendre des entrées de meilleure qualité en LTF,

la puissance de la lecture multi-timeframe (H4 → H1 → M3/M1),

et l’efficacité du pyramidage maîtrisé lorsque le contexte HTF est clair.

Une journée très formatrice, axée sur l’exécution, la gestion des attentes et la discipline.

Positif DAX – Vision journalière

Le DAX reste positif tant que le prix évolue au-dessus de ses moyennes mobiles, orientées à la hausse, et au-dessus de son GAP, ce qui constitue un signe de force.

👉 Un repli reste toutefois possible sur le haut du range précédemment cassé.

CAC 40 & DAX à voir.

Pour celles et ceux qui souhaitent analyser la structure plus en détail, tout est détaillé dans mon contenu habituel.

⚠️ Sans conseil, sans filtre, simplement un partage d’analyse 😉

XAUUSD M15Je vois une belle opportunité sur le GOLD après une forte manipulation du marché.

Le prix pourrait viser des niveaux plus bas, avec un objectif minimum autour de 4500.

Plan de trade :

🔴 Sell : 4577

🛑 Stop Loss : 4604

🎯 TP 1 : 4505

🎯 TP 2 : 4480

➡️ Gestion du risque obligatoire.

➡️ Attendre la confirmation sur les plus petites unités de temps.

XAUUSD sous Résistance – Chasse à la Liquidité puis ContinuationAnalyse

Structure du marché:

Consolidation sous résistance majeure (4,630 – 4,640).

Contexte HTF:

Tendance haussière.

FVG HTF à 4,520 – 4,560.

Scénario Vente

Entrée: 4,625 – 4,640

SL: 4,660 – 4,680

Objectifs: 4,590 → 4,560 → 4,520

Scénario Achat

Zone: 4,520 – 4,560

SL: 4,480

Objectifs: 4,600 → 4,640 → 4,700

Analyse des vagues d’Elliott XAUUSD – 16 janvier 2025

Momentum

Unité de temps journalière (D1)

– Le momentum D1 montre actuellement des signes d’affaiblissement et commence à s’orienter à la baisse.

– La bougie journalière d’hier n’a pas encore confirmé clairement ce retournement, il est donc nécessaire d’attendre la clôture de la bougie d’aujourd’hui.

– Si le retournement du momentum D1 est confirmé, un mouvement baissier d’au moins plusieurs bougies journalières est à prévoir.

Unité de temps H4

– Le momentum H4 est actuellement orienté à la baisse, par conséquent le biais baissier sur le timeframe H4 reste privilégié.

– Le prix est susceptible de poursuivre sa baisse jusqu’à ce que le momentum H4 atteigne la zone de survente.

Unité de temps H1

– Le momentum H1 est actuellement en phase de préparation à un retournement haussier.

– Ainsi, un rebond technique de court terme sur le timeframe H1 peut être anticipé.

Structure des vagues

Structure des vagues en D1

– Sur le timeframe D1, une structure impulsive complète en 5 vagues (1–2–3–4–5, en bleu) est visible, le prix évoluant actuellement dans la vague 5 (bleue).

– La longueur de la vague 5 (bleue) se situe actuellement entre les niveaux de Fibonacci 0.5 et 0.618 de la vague 1–3 (bleue).

– Par ailleurs, la longueur de la vague 5 est approximativement égale à celle de la vague 1 (bleue).

– Combinée à l’affaiblissement et au potentiel retournement du momentum D1, cette confluence suggère que le sommet de la vague 5 est en cours de formation.

– Une fois la vague 5 terminée, le prix devrait corriger à la baisse en ligne avec le retournement du momentum D1.

Structure des vagues en H4

– La vague 5 (bleue) du timeframe D1 se décompose en une structure plus petite de 5 vagues (1–2–3–4–5, en jaune) sur le timeframe H4.

– Le prix évolue actuellement dans la vague 5 (jaune).

– La vague 5 (jaune) présente des signes d’extension, sa longueur étant approximativement égale à celle de la vague 1–3 (jaune), et le prix a déjà atteint la borne supérieure du canal de prix.

– De plus, la structure des sommets indique la formation d’un modèle Épaule–Tête–Épaule.

– Le momentum H4 s’est déjà retourné à la baisse, et j’attends que, lorsque le momentum H4 atteindra la zone de survente, le prix casse la ligne de cou tracée sur le graphique H4.

Structure des vagues en H1

– Sur le timeframe H1, le prix évolue latéralement depuis une période relativement longue, ce qui rend la structure bruitée.

– Selon le Volume Profile, le prix se négocie dans une zone de liquidité comprise entre 4581 et 4640.

– Actuellement, le prix est concentré dans la zone de liquidité 4581 – 4621 et évolue sous la ligne POC verte, ce qui indique que les vendeurs dominent temporairement le marché.

– Le rebond actuel du momentum H1 est un élément clé à surveiller.

– Si le momentum H1 entre en zone de surachat mais que le prix ne parvient pas à dépasser le niveau 4621, cette zone sera considérée comme une zone valide pour rechercher des opportunités de vente.

Plan de trading

– Zone de vente (Sell Zone) : 4611 – 4613

– Stop Loss : 4631

– Take Profit 1 : 4520

– Take Profit 2 : 4473

– Take Profit 3 : 4317

– L’objectif baissier principal se situe dans la zone de la vague 4 (bleue) sur le timeframe D1, autour du niveau 4317, qui correspond généralement à la zone de correction après l’achèvement d’une structure impulsive en 5 vagues.

SETUP - AUDJPY • Weekly : Clôture de bougie haussière, tendance haussière. Pas de zone

• Daily : M1 small, zone d'intérêt touchée

• 4H : Premier pattern (M) prit en 4h.

Plan

• Entrée : sur validation 4H (pas d’entrée au feeling).

• Stop-loss : sous la mèche la plus basse de la zone + marge (arrondi).

• TP : -0,27 daily.

• Gestion : sécurisation partielle, puis je laisse courir si la structure continue.

⚠️ Ce post est un plan d’analyse, pas un conseil financier. Je respecte mon money management.

MANQUE DE VOLUME, REPART A LA BAISSE ? -10% ou +10%Consolidation juste au-dessus de la résistance, avec un volume visiblement insuffisant.

Si la hausse ne parvient pas à reprendre rapidement, une correction devrait intervenir dans les prochains jours/semaines.

S’arrêter et consolider au-dessus d’une résistance majeure n’est jamais un signal positif.

Historiquement, lorsque le prix stagne ou consolide à ce niveau sans volume d’accompagnement, un retournement baissier survient très fréquemment.

De plus, on observe actuellement un manque flagrant de suivi de la part des altcoins sur le mouvement du BTC : peu de volume, et plusieurs alts bloqués ou en train de rejeter leurs propres zones de résistance.

Bref, setup qui sent la faiblesse pour le moment. À surveiller de très près.

BITCOIN (BTCUSD) – Correction en cours, biais haussier conservéContexte de marché

En unité de temps H1, le Bitcoin a cassé un plus bas à 95 777, ce qui a déclenché une phase de correction.

À ce stade, il ne s’agit pas d’un retournement, mais d’un simple retracement après l’impulsion haussière précédente.

⸻

Analyse technique

• Le prix reste :

• Au-dessus de la moyenne mobile 50

• Au-dessus du RSI 50

• Aucun support majeur n’a été cassé

• Le plus bas clé à 90 128 n’a pas été rompu

➡️ La structure globale reste haussière

⸻

Niveaux clés à surveiller

• Supports de correction :

• 94 789

• 92 082

• Support majeur (invalidation haussière) :

• 90 128

⸻

Scénarios

• 🔄 Correction saine

• Repli possible vers 94 789 ou 92 082

• Opportunités potentielles de reprise haussière sur signal

• ❌ Changement de biais

• Cassure de 90 128 → remise en question du scénario haussier

⸻

Conclusion

• 📈 Tendance toujours haussière

• 🔄 Correction normale en cours

• 🟢 Aucun signal vendeur tant que 90 128 tient

• 🎯 Zones de repli à surveiller pour continuation

➡️ Le Bitcoin respire, mais la structure reste intacte. Patience et discipline sur les niveaux clés.

GOLD (XAUUSD) – Marché en range, attente d’une cassure décisiveContexte de marché

Le Gold n’a pas évolué significativement depuis la dernière analyse.

La moyenne mobile exponentielle 50 reste positionnée au centre du prix, ce qui confirme une phase de range.

La structure montre des plus hauts et des plus bas sans direction claire, signe d’un marché en attente.

⸻

Analyse technique

• H1

• Légère faiblesse

• Timeframe encore désalignée par rapport au H4 et au Daily

• H4

• Prix au-dessus de la MM50

• RSI autour des 50 %, zone de décision

• Daily

• Prix toujours au-dessus de la MM50

• Structure de fond haussière intacte

👉 Le biais global reste haussier, mais le manque d’alignement des timeframes empêche toute prise de position propre pour le moment.

⸻

Niveaux clés

• Résistance H4 à casser : 4642

• Support de range : à confirmer en cas de rupture baissière

• Zone d’appui possible :

• Ancien plus haut Daily

• Ancien plus bas H4

⸻

Scénarios

🔼 Scénario haussier (attendu)

• Cassure H4 des 4642

• Rejet clair des 50 % du RSI en H4

• Repassage haussier du H1

➡️ Alignement des timeframes → reprise des achats :

• Scalping

• Intraday

• Swing

• Investissement

🔽 Scénario de repli

• Cassure du support de range

• Retour sur :

• Ancien plus haut Daily

• Ou ancien plus bas H4

➡️ Attente d’un signal de retournement pour redirection du marché

⸻

Conclusion

• 🔄 Gold toujours en range

• ⏳ Aucune action à privilégier pour le moment

• 📈 Biais de fond haussier

• ✅ On attend l’alignement des timeframes pour agir

• ❌ Pas de précipitation tant que le H1 n’est pas haussier

➡️ Patience requise : le Gold est proche d’un mouvement directionnel, mais la confirmation est indispensable avant toute prise de position.

L’or se redresse légèrement, tendance court terme incertaine.📊 Évolution du marché :

Le prix de l’or a connu une baisse rapide vers la zone des 4590 avant de rebondir autour de 4600, signalant un balayage de liquidité et une absorption de la pression vendeuse à court terme. Le marché reste prudent dans l’attente de nouvelles données économiques américaines et d’indications sur la politique de la Fed, maintenant l’or dans une fourchette étroite.

📉 Analyse technique :

• Résistances clés :

• 4608 – 4615

• 4625 – 4635

• Supports proches :

• 4590 – 4585

• 4575 – 4568

• EMA : Le prix évolue actuellement autour de l’EMA 09, indiquant que la tendance à court terme n’est pas encore clairement définie et penche vers une phase de consolidation.

• Bougies / Volume / Momentum :

Une longue mèche basse est apparue près de la zone des 4590 avec une hausse du volume, montrant une bonne réaction acheteuse sur le support. Toutefois, le momentum haussier reste limité, et le prix pourrait continuer à fluctuer avant de choisir une direction claire.

📌 Perspective :

L’or pourrait consolider ou se redresser légèrement à court terme tant que le niveau des 4590 est préservé. Une cassure en dessous de cette zone pourrait ouvrir la voie à une correction plus profonde.

________________________________________

💡 Stratégie de trading proposée :

SELL XAU/USD : 4622 – 4625

🎯 TP : 40 / 80 / 200 pips

❌ SL : 4628.5

BUY XAU/USD : 4571 – 4568

🎯 TP : 40 / 80 / 200 pips

❌ SL : 4564.5