DAX ACHAT Le DAX a récemment cassé à la hausse son range de consolidation, en place depuis début juin 2025 jusqu’à janvier 2026. Après cette sortie, le prix est revenu effectuer un pullback sur la borne haute de ce range, désormais convertie en support, ce qui renforce la validité de la cassure.

Plusieurs signaux techniques convergents plaident en faveur d’un scénario haussier :

Le RSI évolue au niveau de sa zone de neutralité, suggérant un potentiel point bas et une reprise possible de la dynamique acheteuse.

La moyenne mobile 50 périodes joue pleinement son rôle de support dynamique, avec une réaction nette du prix à son contact.

Cette zone technique est renforcée par le support horizontal majeur des 24 650 points, ce qui constitue un niveau clé de défense pour les acheteurs.

Dans ce contexte, le scénario privilégié est une reprise de l’impulsion haussière, avec un premier objectif situé sur le dernier plus haut à 25 560 points. Une cassure de ce niveau ouvrirait la voie à une extension du mouvement dans une nouvelle phase d’impulsion haussière.

👉 Scénario invalidant :

En revanche, une cassure nette et confirmée des 24 650 points entraînerait une réintégration du range précédent, ce qui invaliderait le scénario haussier actuel.

Analyse de la tendance

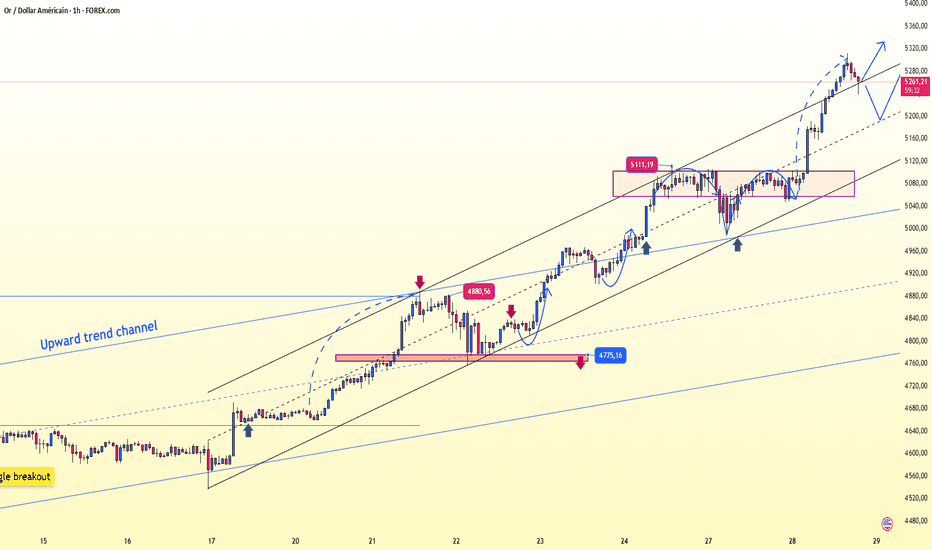

OR : Analyse détaillée, le prix se dirige-t-il vers 5 500 $ ?OR : Analyse détaillée, le prix se dirige-t-il vers 5 500 $ ?

Après une phase de hausse, nous observons une forte tendance haussière. Notre analyse précédente n'a pas été concluante, mais celle-ci met en évidence deux zones clés où le prix pourrait s'inverser. La première zone représente probablement le meilleur point d'entrée, car le marché ouvrira en gap haussier et le comblera avant de poursuivre sa progression. Un objectif de profit à 5 500 $ semble pertinent.

Analyse des vagues d'Elliott du BitcoinAnalyse des vagues d'Elliott du Bitcoin

Bonjour à tous,

Nous observons la formation d'une figure complète de vagues d'Elliott sur le graphique du Bitcoin.

Une vague corrective se forme dans la zone ABC, la vague 5 de C étant terminée.

Cette vague présente une structure 5-3-5.

Cette baisse pourrait se poursuivre jusqu'à environ 73 500 $, avant une éventuelle remontée du prix.

L'or poursuit sa flambée fulgurante

Analyse des échanges publics d'hier

Hier, un signal d'achat a été donné publiquement entre 5080 et 5082, générant un profit de 100 pips. Un signal de vente a ensuite été donné entre 5088 et 5090, générant un profit de 60 pips. Un rebond autour de 5090 a été suivi d'une nouvelle vente, générant un profit de 90 pips.

D'un point de vue technique, la résistance mentionnée ci-dessus semble négligeable, avec des franchissements successifs de niveaux clés, et le prochain objectif vise directement la barre des 5 300 $. Bien que la Fed soit très susceptible de maintenir ses taux d'intérêt inchangés lors de la séance américaine d'aujourd'hui, le discours de Powell sera au centre de l'attention du marché. Toute remarque, même subtile, concernant la politique monétaire pourrait déclencher une nouvelle vague de volatilité. Sur le graphique en 4 heures, l'apparition d'une grande bougie haussière a franchi de manière décisive la résistance technique, la dynamique haussière étant qualifiée de « fulgurante ». Dans ce contexte, l'optimisme concernant l'or est incontestable, tant la tendance haussière est forte.

L'or a poursuivi sa progression lors des séances asiatiques et européennes d'aujourd'hui, rendant difficile le maintien de positions longues et suscitant la crainte chez les vendeurs à découvert. Après s'être stabilisé au-dessus de 5 200 $ en début de séance asiatique, l'or est entré dans une tendance haussière soutenue, connaissant actuellement une nouvelle forte hausse. Sur le marché actuel, même un léger repli représente une opportunité de se positionner à nouveau, car l'hésitation ne fera que compromettre les opportunités. Lors des séances européennes et américaines, il conviendra de surveiller un repli autour de 5 230 $ pour initier des positions longues. Tant que le sentiment haussier reste fort, suivre la tendance avec des positions longues est la meilleure stratégie !

Stratégie pour une position longue : Achetez de l'or autour de 5 230 $ – 5 240 $, avec un ordre stop loss à 5 210 $, et un objectif de 5 300 $. Si le prix franchit ce niveau, conservez votre position.

XAUUSD Tendance haussière avec zones clésXAUUSD montre une structure swing claire avec tendance définie, momentum et alignement offre-demande. Le prix reste haussier, formant des plus hauts et plus bas successifs, soutenu par des chandeliers haussiers stables. Le récent rallye impulsif a commencé depuis la zone de demande autour de 5.000–5.030, servant de base à la continuation.

Une zone de l’offre autour de 5.100–5.120 est devenue support après un retest du breakout. Tant que le prix reste au-dessus de ce niveau, le biais haussier reste valide. La résistance immédiate se situe autour de 5.300–5.320, pouvant agir comme zone de liquidité pour stop-loss. Le RSI indique un ralentissement du momentum, suggérant une possible consolidation ou correction.

Les opportunités d’achat peuvent apparaître lors de replis vers 5.120–5.100 (support flip) ou plus bas vers la zone de demande 5.030–5.000. Les traders doivent attendre une confirmation de l’action du prix. Un rejet de la résistance pourrait entraîner une correction saine, tandis qu’une cassure nette au-dessus de 5.320 pourrait prolonger la hausse.

Revue SP500 du 28/01/2026Journée très intéressante aujourd’hui sur le SP500, analysée avant l’annonce du FOMC à 20h, avec une séance particulièrement pédagogique sur la notion de fractalité du marché et d’enchaînement des timeframes.

🔎 Première position – Début de session New York (avant 15h30)

En début de session New York, avant l’ouverture de Wall Street, une première position à l’achat était prenable en correction.

Cependant, ce trade reste volontairement mitigé dans son approche :

l’entrée était basée sur une réaction en M1 directement sur un niveau M30,

sans véritable transition intermédiaire via le M5.

Ce type de configuration est beaucoup plus risqué, car il ne respecte pas pleinement la logique fractale du marché.

C’est d’ailleurs un point clé rappelé dans la vidéo :

👉 on ne doit pas passer directement du M30 au M1, mais construire une lecture progressive :

H1 → M30 → M5 → M1.

Dans ce contexte, cette position n’était pas prise avec de grandes attentes :

le scénario d’une perte était totalement accepté,

l’objectif n’était pas ambitieux.

Finalement, le trade s’est soldé par un gain, ce qui reste positif, mais il ne constitue pas un modèle à reproduire systématiquement.

📉 Correction sur FVG H1 et changement de structure

Suite à cette phase initiale, le marché est entré dans une correction plus profonde, venant chercher un FVG H1.

À partir de ce niveau HTF :

une véritable structure baissière s’est mise en place,

le marché est devenu beaucoup plus lisible et exploitable.

📉 Scénario vendeur principal (post-réaction H1)

Une fois le FVG H1 travaillé :

on observait une cassure de structure claire,

suivie de plusieurs FVG M5 exploitables.

L’exécution idéale consistait alors à :

trader le M1 en réaction aux FVG M5,

dans le sens de la nouvelle structure baissière,

avec des objectifs cohérents situés sur le niveau premium d’un FVG M15.

Cette phase offrait plusieurs opportunités propres, avec :

une logique fractale respectée,

une meilleure probabilité,

et un risque beaucoup plus maîtrisé qu’en début de session.

🧠 Conclusion

Cette séance est un excellent rappel que :

le marché est fractal,

la qualité d’un trade dépend autant de l’enchaînement des timeframes que du niveau lui-même,

sauter des étapes (M30 → M1) augmente fortement le risque,

attendre une réaction HTF claire (FVG H1) permet ensuite des exécutions beaucoup plus propres en LTF.

Une journée très formatrice, particulièrement pertinente dans un contexte pré-FOMC, où la patience et la structure priment largement sur l’anticipation.

EUR/CAD H4Biais global : haussier (weekly & daily toujours propres).

H4 : structure haussière validée (CHoCH OK), mais le prix est en extension, loin de la zone de valeur.

Zone actuelle = risque FOMO → achats tardifs déconseillés.

Meilleure approche :

attendre un retracement vers la zone de valeur / OB,

ou une nouvelle accumulation H4 avant toute entrée.

Priorité : patience + confirmation (réaction claire, absorption, CHoCH LTF).

👉 La tendance est avec nous, le timing doit l’être aussi. 📈🔥

L'or dépasse les 5 300 $, la demande de valeur refuge s'emballe L'or dépasse les 5 300 $, la demande de valeur refuge s'emballe ! 🚀

Dans un contexte d'incertitude économique persistante et de risques géopolitiques, l'or s'est une fois de plus imposé comme valeur refuge pour les investisseurs du monde entier. Mardi, le cours de l'or au comptant a ouvert en hausse et a progressé régulièrement, franchissant la barre des 5 080 $ avant une brève phase de consolidation. Il a ensuite connu une forte envolée durant la séance américaine, atteignant un nouveau record historique au-dessus de 5 190 $, pour finalement clôturer en hausse de 3,41 % à 5 179,40 $ l'once.

La veille, le cours de l'or avait bondi de 3,4 %, enregistrant sa plus forte progression journalière depuis avril et témoignant d'un changement radical de la tendance sur le marché. Depuis le début de l'année, l'or a progressé de plus de 19 % et, d'ici 2025, sa croissance annuelle devrait atteindre le chiffre impressionnant de 64 %. Dans un contexte de volatilité accrue des marchés financiers et d'instabilité internationale, les investisseurs accélèrent leur afflux vers les valeurs refuges comme l'or, alimentant une demande toujours soutenue. L'incertitude entourant la politique étrangère américaine, qui a accentué l'aversion au risque sur les marchés, est particulièrement préoccupante.

Analyse technique : Dynamique irrésistible, objectif : 5 300 $ ! 📈 Techniquement, les niveaux de résistance de l'or sont devenus quasi inexistants, les seuils psychologiques clés étant franchis les uns après les autres, témoignant d'une dynamique haussière extrêmement forte. Le prochain objectif majeur se situe à 5 300 $. Sur le graphique en 4 heures, une importante bougie haussière est apparue, franchissant définitivement la résistance technique précédente et affichant une tendance haussière fulgurante. La tendance domine pleinement le marché et il est indéniable que miser sur l'or est la meilleure stratégie pour la suivre.

Bien que l'or ait poursuivi sa progression durant la journée, les investisseurs suivant la hausse hésitent en raison des prix élevés, tandis que les vendeurs à découvert sont averses au risque, créant ainsi un dilemme sur le marché. Après s'être stabilisé au-dessus de 5 200 $ en début de matinée, la tendance haussière de l'or a repris et se trouve actuellement dans une phase d'accélération. Avant que l'enthousiasme haussier ne s'estompe, chaque repli, même minime, peut constituer une opportunité d'achat. Durant la séance européenne, il convient de surveiller attentivement la zone de support située entre 5 230 $ et 5 240 $ ; l'achat sur repli reste la stratégie principale.

Focus : Décision de la Fed et discours de Powell ! 🎤 Ce soir, le marché prendra connaissance de la décision de la Réserve fédérale concernant les taux d'intérêt. Bien qu'un maintien des taux actuels soit très probable, le discours de Powell sera crucial pour influencer la volatilité du marché. Toute remarque, même subtile, concernant les perspectives de la politique monétaire pourrait déclencher une nouvelle série de fluctuations du prix de l'or. Les investisseurs doivent rester vigilants et s'adapter à tout changement potentiel du sentiment de marché.

Conseils de trading : Suivez la tendance, ne la combattez pas ! 💡 Stratégie d'achat : Envisagez d'ouvrir des positions longues lorsque l'or retrace vers 5230-5240, avec un stop loss à 5210 et un objectif à 5320. Si le cours franchit ce niveau, conservez votre position.

Le marché est en pleine ascension, la tendance est bien établie, alors suivez-la pour profiter de la hausse ! ✨

Aimez et suivez-nous pour rester informé(e) des dernières analyses de marché !

N'hésitez pas à commenter et à partager vos réflexions. Ensemble, analysons le marché ! 👍📬

TGCMise à jours TGC

le titre a respecté et a rebondi sur la zone de rejet qui est une zone non acceptée par le marché.

Une fermeture au dessus de la ligne du POC relancerait bel et bien les prix vers les niveaux supérieurs.

Ce graphique est fournis à titre éducatif et informatif uniquement, sur des données publiques que j’ai exploité pour élaborer ma propre analyse technique .

Celle-ci ne constitue ni une recommandation d’achat ou de vente, ni un conseil financier personnalisé.

Attention à un repli du cours de l'or.

I. Analyse fondamentale

La tendance haussière de l'or reste forte, les prix atteignant régulièrement de nouveaux sommets historiques. Le marché est soutenu par de multiples facteurs favorables (demande de valeur refuge, anticipations concernant les politiques de Trump, perspectives d'assouplissement de la politique monétaire de la Réserve fédérale), mais la prudence est de mise face aux risques de repli technique liés à la surchauffe du marché à ces niveaux élevés. Il est recommandé de privilégier les achats lors des replis, d'éviter de suivre les rebonds et d'appliquer une gestion des risques rigoureuse.

II. Analyse technique

Tendance journalière : Mardi, l'or a clôturé avec une longue mèche supérieure et une solide bougie haussière, franchissant nettement les sommets historiques, ce qui indique que la dynamique haussière demeure dominante.

Niveaux clés :

Résistance supérieure : 5 300 $ – 5 320 $ (prochain objectif clé/barrière psychologique).

Support inférieur :

Support principal : 5 240 $ – 5 230 $ (ligne de démarcation à court terme entre les marchés haussier et baissier).

Supports principaux : 5 150 $ (niveau pivot) et 5 130 $ (support solide).

Perspectives à court terme : La tendance reste haussière, mais un repli technique est possible après plusieurs hausses consécutives. Si ce repli se maintient au-dessus de la zone de support située entre 5 130 $ et 5 150 $, la tendance haussière devrait se poursuivre.

III. Facteurs fondamentaux

Facteurs haussiers :

Demande persistante de valeur refuge : Les incertitudes géopolitiques et économiques orientent les capitaux vers l’or.

Attentes concernant la politique de Trump : Les déclarations politiques relatives à cette politique engendrent de la volatilité sur les marchés et renforcent l’attrait de l’or comme valeur refuge.

Perspectives de la politique de la Réserve fédérale : Les anticipations du marché concernant une politique monétaire accommodante sont favorables aux actifs non rémunérateurs comme l’or.

Avertissements relatifs aux risques :

Un rebond potentiel du dollar américain pourrait exercer une pression à court terme.

Le sentiment du marché est élevé et un optimisme excessif pourrait amplifier les risques de repli.

IV. Stratégie de trading

Stratégie haussière (Approche principale) :

Points d'entrée : Privilégier l'achat lors des replis autour de 5 240 $–5 230 $ après stabilisation. En cas de repli plus marqué vers 5 150 $–5 130 $ avec un support solide, envisager un renforcement progressif des positions longues.

Placement du stop loss : Placer les stops 20 $ à 30 $ en dessous du niveau d'entrée (par exemple, pour une position longue à 5 250 $, placer le stop loss à 5 220 $).

Objectifs : Objectif initial à 5 300 $, avec un potentiel de hausse jusqu'à 5 320 $ et au-delà en cas de franchissement de ce niveau.

Avertissements relatifs aux risques :

Éviter de prendre des positions longues à proximité des plus hauts historiques et réduire la fréquence des transactions longues.

Soyez vigilant face aux risques de repli rapide mercredi et jeudi, en raison de la décision de la Réserve fédérale sur les taux d'intérêt et des fluctuations du sentiment de marché.

Stratégie baissière (Approche secondaire prudente) :

N'envisagez une vente à découvert que si les cours atteignent la zone des 5 300 $ – 5 320 $ et présentent des signaux de rejet clairs (par exemple, longues mèches supérieures, figures d'avalement baissières). Privilégiez les positions légères et les sorties rapides.

V. Événements clés et gestion des risques

Décision de la Réserve fédérale sur les taux d'intérêt (Séance américaine) : Les taux devraient rester inchangés. Portez une attention particulière aux déclarations du président Jerome Powell concernant les perspectives de politique monétaire, car le moindre changement pourrait engendrer une forte volatilité des marchés.

VI. Résumé

La structure haussière à moyen et long terme de l'or demeure intacte, mais les indicateurs techniques à court terme se situent en zone de surachat, ce qui accroît les risques liés à une course effrénée aux rebonds. Il est conseillé d'attendre patiemment un repli vers les zones de support clés (5 240 $ – 5 230 $ ou 5 150 $ – 5 130 $) avant d'ouvrir des positions longues, en appliquant des ordres stop loss stricts. L'objectif est fixé entre 5 300 $ et 5 320 $. Si le cours franchit directement la barre des 5 300 $, il est recommandé d'entrer en position avec prudence après un repli confirmé. Il est important de rester flexible dans sa stratégie et de se prémunir contre la volatilité inverse déclenchée par des événements majeurs.

GBP/CAD H4

Le CHoCH daily est bien validé → changement de biais haussier à moyen terme ✔️

Le mouvement haussier actuel s’appuie sur une zone d’ OB daily/H4 solide.

Le marché est en phase de markup, mais déjà bien avancée.

👉 Biais HTF : haussier, mais pas en zone de confort pour acheter au prix actuel.

PLAN XAUUSDPLAN XAUUSD 🪙

Plan XAUUSD court terme ✔️

ATH du gold au 5311. 🔥

Le gold fait ATH sur ATH ce moment, on va favoriser des achats 🔼

Voici mes zones à surveiller pour aujourd’hui 👇

ZONE D’ACHAT 🟢

1. Ma première zone d’achat est au 5265 - 5255, il y a un OB en m45 et m30 + de la FVG en haute TF.

2. Ma deuxième zone d’achat est au est au 5182 - 5171, on y voit un OB en h2, h1, m45 et m5 + de la FVG en m45 et m30.

3. Ma troisième zone d’achat est 5078 - 5068, on y trouve un OB en h1, m45, m10 et m5 + de la GOLD a déjà réagit 1 fois dessus.

4. Ma quatrième zone d’achat est 5049 - 5036, on y voit un OB en h1 et m30 + de la IFVG en m15 et m10. Le GOLD a bien réagit dessus hier.

5. Ma cinquième zone d’achat est au 5049 - 5036, on y voit un OB en h1 et m30 + de la IFVG en m15 et m10. Le GOLD a bien réagit dessus hier.

GOLD (XAUUSD) – Analyse Technique & Fondamentale📈 Contexte Technique

Le GOLD est actuellement en mode FULL BULLISH, sans ambiguïté :

Impulsions fortes et propres

Aucun retracement significatif depuis plusieurs sessions

Breaks successifs des highs sans rejet

Les vendeurs sont totalement absents du marché

👉 Le marché ne laisse aucune structure exploitable pour une correction, ce qui confirme une phase d’expansion agressive.

🎯 Niveaux clés

✅ 5300 :

→ Pris très facilement, sans réaction baissière

🎯 Objectif suivant : 5500

→ Niveau psychologique majeur

→ Totalement atteignable avant la fin de semaine si le rythme actuel se maintient

📌 Tant qu’on ne voit pas :

de cassure de structure H4

ni de clôture sous un OB majeur

➡️ aucun retracement n’est à anticiper sérieusement.

🔄 Scénarios possibles

🔹 Scénario principal – Continuation haussière (HIGH PROBABILITY)

Poursuite du momentum

ATH sur ATH

Micro-pullbacks LTF uniquement (M5 / M15)

👉 Idéal pour :

scalps acheteurs

entrées momentum

re-entries après micro consolidations

🔹 Scénario secondaire – Respiration technique (faible probabilité)

Léger range ou consolidation courte

Pas de vraie correction

Juste assez pour recharger les acheteurs

⚠️ Pas un retracement exploitable swing, juste une pause.

🌍 Analyse Fondamentale GOLD

🏦 Contexte macro ultra favorable

🌍 Incertitudes géopolitiques persistantes

💵 Pression structurelle sur les devises

🏦 Banques centrales toujours acheteuses d’or

📉 Crainte inflation / dette mondiale

👉 Le GOLD reste l’actif refuge numéro 1, et le marché le price clairement.

📊 Sentiment de marché

FOMO acheteuse bien installée

Les shorts sont systématiquement squeezés

Tant que le flux acheteur domine, le marché ne corrigera pas

🧠 Plan de trading

➡️ Biais : 100% ACHETEUR

Privilégier :

scalps buy

trades momentum

achats sur micro ranges

Éviter :

shorts “trop chers”

anticipation de retracement profond

🎯 Objectif court / moyen terme :

5500

EUR/USD – Les haussiers prennent le contrôleLe prix a clairement dépassé le nuage Ichimoku, confirmant le changement de phase de tendance à la hausse.

Plus la structure est maintenue, plus la force d'achat contrôle activement le marché.

La zone grise actuelle joue le rôle de zone de support/achat, la priorité est donnée à l'attente d'un repli pour continuer à augmenter.

Tant que le prix reste au-dessus des nuages et de la zone de support, le prochain objectif est vers un sommet plus élevé.

👉 Biais : Achetez à la baisse – la tendance haussière reste intacte.

BTC/USD – Les ours dominentLe prix est continuellement rejeté dans la zone de forte résistance (case grise) et se situe toujours en dessous du nuage Ichimoku → la tendance principale n'a pas changé.

La structure inférieure haute – inférieure inférieure est maintenue, montrant que la force de récupération est uniquement technique.

Tant que BTC ne récupère pas la zone de résistance + nuage, le scénario privilégié reste un repli pour continuer à baisser.

La pression macroéconomique de l’USD reste forte et l’aversion au risque continue d’être un facteur défavorable à la cryptographie.

XAU/USD – Forte poursuite haussièreLe prix continue de se maintenir au-dessus du nuage Ichimoku, la structure haut-bas plus haut est maintenue.

L'ancienne zone de résistance a été brisée et testée à nouveau, agissant désormais comme support à court terme.

Tant que le prix ne referme pas la bougie en dessous de la zone grise, le scénario privilégié reste l'accumulation – la poursuite de la tendance haussière.

L'objectif suivant vise un pic plus élevé, cohérent avec le contexte dans lequel la Fed maintient une position prudente et les flux de trésorerie des valeurs refuges restent solides.

XAU/USD : La tendance haussière reste sous contrôleSur le plan fondamental, l’or continue d’être soutenu par les attentes selon lesquelles la Fed maintiendra une posture prudente. Les rendements réels n’exercent pas de pression significative, tandis que la demande de valeur refuge reste discrètement présente. Aucun facteur n’est actuellement assez fort pour inverser la tendance à court terme, ce qui permet au camp des acheteurs de conserver l’avantage.

Sur le graphique H3, la structure haussière demeure intacte. Le prix évolue près de la bande supérieure des bandes de Bollinger, ce qui reflète une forte dynamique acheteuse. Les phases de correction sont techniques et peu profondes. La zone des 5 160 constitue un support clé ; tant que le prix se maintient au-dessus de ce niveau, la tendance haussière n’est pas remise en cause. Un RSI élevé accompagné d’une légère divergence indique simplement un ralentissement temporaire, et non un retournement.

Scénario privilégié : le prix peut consolider ou corriger brièvement, avant de reprendre sa progression vers 5 400.

Conclusion : privilégier les positions BUY dans le sens de la tendance et éviter les SELL à contre-courant tant que la structure haussière reste maîtrisée.

XAUUSD – Pullback sur support dans un canal haussier (M15)Zone de support clé

Support principal : 5 219 – 5 225

Cette zone agit comme :

ancien niveau de résistance,

maintenant support technique + dynamique (confluence avec le canal).

👉 Tant que ce support tient, le biais reste acheteur.

🎯 Plan de trading (scénario haussier)

Entrée (Buy) : autour de 5 219

Objectif (TP) : 5 260 – 5 288

Stop Loss : sous 5 205 (cassure du support + canal)

📌 Risk/Reward favorable (~1:2 ou plus).

⚠️ Scénario alternatif (à surveiller)

Une cassure nette sous 5 205 invaliderait le scénario haussier.

Dans ce cas, possible retour vers :

5 180

voire la borne basse du canal.

XAUUSD (Or) – Graphique 45 minutes : Forte poursuite haussière aTendance :

L’or évolue dans une tendance haussière claire, avec des sommets et des creux de plus en plus hauts. Le 28 janvier, le marché a montré une accélération haussière forte, confirmant la domination des acheteurs.

Structure de marché :

Les anciennes zones de consolidation (Value Areas) ont été cassées à la hausse, puis validées comme support.

Le dernier mouvement est impulsif, signe d’une participation institutionnelle et d’un flux acheteur solide.

Profil de Volume (VCP) :

Les anciennes zones de fort volume (HVN) autour de 5 080 – 5 120 ont agi comme résistance et servent désormais de support.

Le prix évolue au-dessus du Point of Control (POC), ce qui confirme un biais haussier.

Faible volume au-dessus du prix actuel → phase de découverte des prix (price discovery).

Niveaux clés :

Résistance : 5 270 – 5 300 (sommets récents / zone psychologique)

Support immédiat : 5 120 – 5 100 (ancien sommet de zone de valeur)

Support majeur : 5 020 – 4 980 (bas de range / zone de demande)

Biais de marché :

Haussier tant que le prix reste au-dessus de 5 100.

Les replis vers les anciennes zones de valeur peuvent offrir des opportunités d’achat.

Idée de trading :

Privilégier les stratégies de buy the dip, plutôt que de poursuivre le mouvement.

Une cassure nette sous 5 100 avec du volume serait le premier signal d’alerte d’une correction plus profonde.

XAUUSD (H1) – Plan Liam (27 jan) TendanceRésumé rapide

L'or continue d'évoluer à la hausse à l'intérieur d'un canal ascendant propre, mais le prix s'approche maintenant d'un sommet faible / poche de liquidité où des déclenchements de stops sont probables.

Le contexte macroéconomique ajoute du carburant à la volatilité : des rapports suggèrent que les États-Unis exercent des pressions sur l'Ukraine pour des concessions territoriales dans le cadre des négociations de paix — ce type d'incertitude soutient souvent la demande des valeurs refuge, mais peut également créer des pics rapides + des faux breaks.

➡️ Règle d'aujourd'hui : suivre la tendance à la hausse, mais n'achetez qu'aux points de test de liquidité. Ne poursuivez pas les sommets.

1) Contexte macro (pourquoi des pics sont probables)

Si les marchés commencent à évaluer un compromis forcé dans le conflit ukrainien :

le sentiment de risque peut changer rapidement,

les gros titres peuvent déclencher des pumps instantanés, puis des retracements brusques.

✅ Approche sûre : laissez le prix atteindre d'abord vos zones, puis tradez la réaction — pas le gros titre.

2) Vue technique (H1 – basé sur votre graphique)

Le prix respecte un canal ascendant et construit de la liquidité autour des niveaux clés.

Niveaux clés (tirés du graphique) :

✅ Zone de soutien / liquidité d'achat : 4,995 – 5,000

✅ Zone de retournement / de réaction : 5,047

✅ Résistance supérieure / offre : 5,142

✅ Sommet faible / cible de liquidité : 5,192.6

✅ Objectif d'extension (1.618) : 5,240.8

Le biais reste haussier tant que nous sommes à l'intérieur du canal, mais près de 5,192–5,240, nous devrions nous attendre à un balayage de liquidité → comportement de retracement.

3) Scénarios de trading (style Liam : tradez le niveau)

A) Scénarios ACHAT (priorité – poursuite de tendance)

A1. ACHETER le retracement dans la zone de retournement (meilleur R:R)

✅ Acheter : 5,045 – 5,050 (autour de 5,047)

Condition : maintien + réaction haussière (HL / rejet / MSS sur M15)

SL (guide) : en dessous de 5,030 (ou en dessous du plus bas de réaction)

TP1 : 5,085 – 5,100

TP2 : 5,142

TP3 : 5,192.6

Logique : Il s'agit de la meilleure entrée “suivant la tendance” — achetez le soutien, vendez dans la liquidité au-dessus.

A2. ACHETER un balayage de liquidité profonde (seulement si la volatilité frappe)

✅ Acheter : 4,995 – 5,000

Condition : balayage + reprise forte (rejet rapide / déplacement vers le haut)

SL : en dessous de 4,980

TP : 5,047 → 5,142

Logique : C'est la zone de test de liquidité la plus forte sur votre graphique — idéale pour un rebond si le prix se vide.

B) Scénarios VENTE (secondaire – uniquement des scalps de réaction)

B1. VENDRE le balayage de sommet faible (scalp tactique)

✅ Si le prix atteint 5,192.6 et montre un rejet :

Vendre : 5,190 – 5,200

SL : au-dessus du sommet du balayage

TP : 5,142 → 5,085

Logique : Les sommets faibles sont souvent balayés en premier. Idéal pour un retour rapide vers la moyenne dans le canal.

B2. VENDRE l'extension (risque le plus élevé, mais meilleur emplacement)

✅ Zone de vente : 5,235 – 5,245 (autour de 5,240.8)

Seulement avec une faiblesse claire sur M15–H1

TP : 5,192 → 5,142

Logique : L'extension à 1.618 est une poche d'épuisement courante — ne vendez pas trop tôt, vendez la réaction.

4) Notes clés

Ne tradez pas dans la plage moyenne entre 5,085–5,142 à moins que vous ne fassiez du scalping avec des règles strictes.

Attendez-vous à des faux breakouts près de 5,192 et 5,240 pendant les gros titres.

Meilleure exécution aujourd'hui = acheter le soutien, réaliser des profits dans la liquidité.

Question :

Achetez-vous le retracement de 5,047 ou attendez-vous le balayage de 5,192 pour vendre la réaction ?

— Liam

EUR/USD – PERSPECTIVES DU WEEK-ENDLe cours a franchi et s'est maintenu au-dessus de l'ancienne zone d'offre → nouvelle demande.

La structure HH-HL reste intacte.

La moyenne mobile exponentielle à 20 périodes (EMA20) demeure supérieure à l'EMA50 → la tendance haussière à court terme est toujours maintenue.

La correction récente n'était qu'un repli technique, sans signe de rupture pour le moment.

Scénario privilégié pour la semaine prochaine :

Achat sur repli vers la zone de demande (bloc d'or)

Maintien au-dessus de l'EMA20 → poursuite du mouvement

Objectif court terme : 1,1820

Objectif long terme : 1,1890

EUR (2H) – Tendance haussière activéeAnalyse technique

La paire EUR/USD a franchi sa précédente structure baissière et s'est engagée dans une nette tendance haussière, caractérisée par une succession de sommets et de creux ascendants. Le cours se consolide actuellement au-dessus de la zone de demande/FVG, soutenu par un canal ascendant bien défini.

Le RSI demeure supérieur à 60, indiquant une dynamique haussière dominante.

Si le cours se maintient dans la zone de support actuelle, la tendance haussière devrait se poursuivre vraisemblablement vers la zone cible supérieure, autour de 1 197 $, à l'intérieur du canal ascendant.

Les corrections actuelles sont considérées comme des replis sains au sein de la tendance.