L’or marque une pause, la tendance haussière reste intacteLe prix de l’or a reculé vers 4 450 USD durant les premières heures de trading de jeudi. Le métal précieux a perdu de son élan alors que les traders ont procédé à des prises de bénéfices après la récente phase de hausse.

Par ailleurs, le marché de l’or a montré peu de réaction face aux dernières données décevantes sur l’emploi. En particulier, le nombre de postes vacants en décembre, un indicateur clé de la demande de main-d’œuvre, est tombé à 7,15 millions, contre 7,23 millions en novembre.

Malgré cette faiblesse observée mercredi, le niveau de prix actuel et la tendance haussière restent bien soutenus, dans un contexte où le marché du travail américain continue de montrer des signes de ralentissement. Plus tard ce jeudi, les investisseurs suivront de près la publication des demandes hebdomadaires d’allocations chômage. L’attention se portera ensuite sur le rapport sur l’emploi américain de décembre, attendu vendredi. Si les données s’avèrent favorables, l’or pourrait retrouver un nouvel élan.

Sur le plan technique, l’or évolue au sein d’une figure en biseau, avec un support clé situé autour de 4 350 USD. À l’inverse, la trendline baissière constitue la résistance immédiate. Tant que le support reste préservé, le scénario haussier demeure valide. Pour ma part, je conserve une vision optimiste.

Et vous, quelle est votre lecture de la tendance du OANDA:XAUUSD ?

Analyse de la tendance

gbpusd📊 Analyse GBPUSD –

Session Londres

🔍 Contexte marché : baissière

Structure claire Zone clé identifiée (ICT)

j'attend un retracement haussier pour prendre position .

il y a une zone plus bas en 4h pour un tp final .

J’attends le prix, je ne le poursuis pas

⏰ Timing :

Session Londres

Confirmation attendue en m3

une foie dans la zone j'attend une bougie de confirmation

Pas d’entrée sans signal clair

❌ Aucun trade forcé

✅ Le plan passe avant l’émotion

GOLD : Direction ATH grâce à NFP ? Bonjour à tous c'est Yan's !

Aujourd'hui je vous partage mon analyse sur le GOLD !

Ma structure H1 est délimité entre les 2 points noirs.

Très belle réaction sur le Fair Value Gap H1 + la zone des 70.3% ⭐️

Je suis attentif à la zone au niveau des 4409 - 4408$ qui correspond au 50% de mon Order Block H1 + la zone OTE PATTERN entre les 78.6 - 88.6% .

Je reste tout de même vigilant au Fair Value Gap H1/H4 !

Demain il y a NFP, faites attention !

💬Et vous que pensez vous du GOLD ?

BTCUSDT : Pression en hausse, une vague baissière en formation?BTCUSDT entre dans une phase sensible, où la pression vendeuse prend progressivement le dessus après une période de forte volatilité. Le marché des cryptomonnaies affiche une prudence marquée dans un contexte de risques géopolitiques en hausse en Asie et en Amérique latine, ce qui pousse les flux de capitaux à court terme à se détourner des actifs spéculatifs comme le Bitcoin. L’attente des données NFP américaines renforce également une attitude attentiste chez les investisseurs.

Sur le plan technique, BTCUSDT évolue toujours sous la pression d’une tendance baissière, avec des rebonds régulièrement bloqués par les zones de résistance supérieures. Le prix ne montre pas encore de signal clair de formation de creux, tandis que chaque tentative d’achat reste fragile et rapidement contrée par des ventes. Cela traduit un manque de confiance persistant du côté des acheteurs.

Dans l’ensemble, le scénario de correction demeure privilégié. Ce n’est qu’avec un apaisement du climat de risque mondial et une sortie nette de la structure baissière actuelle que le marché pourra envisager un rebond plus durable.

BTC H1 – Respiration sous 95k : range d’équilibre autour des 90kBTCUSD Index – H1 – Logarithmique

Du squeeze haussier à la respiration autour des 90k…

Après le squeeze haussier depuis la zone 86–87k jusqu’en Premium sous 94–95k, le prix a clairement rejeté la zone de FVG H4 / Daily située juste au-dessus ainsi que le weak high. On sort de la phase d’extension pour revenir “respirer” autour de l’équilibre de volume.

Structure & SMC:

- La jambe haussière H1 a enchaîné HL → HH jusqu’au niveau sous les FVG H4 et Daily au-dessus des 94.9k.

- Depuis, on observe :

- Rejet net de la zone Premium / weak high.

- Pas de cassure de la trendline haussière démarrée le jeudi 18, avec une succession de HL.

- BOS baissier local sur les derniers HL H1 → passage en phase corrective / range plutôt qu’en poursuite de tendance.

Volume Profile & MAs:

- Le prix a tendance à revenir vers la zone de POC / équilibre autour de 87.5k (POC local).

- Croisement des SMA 50 et 100 à la baisse (signal bearish en H1).

- Perte de la SMA 200 H1 (contexte short-term défensif).

Zones à surveiller:

* Supports:

- 88–89k : premier bloc de défense.

- ~87.5k : POC local + zone de discount possible pour une réaction haussière.

- 84.5k : bas de range.

* Résistances:

- 93–95k : zone Premium.

- FVG H4 / Daily supérieur + weak high récent.

Tant qu’on oscille entre ces deux blocs, on reste dans une logique de consolidation latérale post-extension.

RSI & MACD (H1):

-RSI H1 : sortie de surachat lors du rejet des 94–95k → perte de momentum haussier, sans signal de capitulation pour l’instant.

- MACD H1 : histogramme qui se contracte / passe dans le rouge et lignes qui se rapprochent → normalisation du mouvement, cohérente avec une phase de respiration / range plutôt qu’un nouveau leg vertical immédiat.

Scénarios :

+ Scénario 1 – Range & nouveau test des 94–95k (scénario principal tant que 88–89k tient)

+ Défense du bloc 88–89k.

+ Reprise progressive vers 92–93k, puis nouveau test de la zone FVG H4 / weak high 94–95k.

+ Un break propre au-dessus ouvrirait la voie vers les FVG supérieurs 97–99k.

- Scénario 2 – Correction plus profonde

- Perte claire des 88k avec BOS + volume.

- Extension de la correction vers 86k puis 84k : simple retracement plus profond du rebond actuel dans le contexte weekly.

Synthèse:

BTC consolide actuellement autour des 90k après un squeeze haussier, en pleine zone d’équilibre de volume.

Tant que le bloc 88–89k tient, on reste dans une logique de respiration, avec un nouvel essai vers 94–95k encore sur la table.

La perte de ce support, en revanche, ouvrirait la voie à une correction plus profonde vers 86–84k.

Panique ou opportunitéTotalEnergies – Vision journalière (MAJ)

Moins 2,78 % hier 😵💫

- Faut-il fuir… ou y voir une opportunité ?

- De mon côté, je reste acheteur

cela n’engage que moi 😉

Pour ceux qui souhaitent analyser la structure plus en détail, tout est présenté dans mon contenu habituel.

Sans conseil, sans filtre, juste l’analyse. 😉

XAUUSD M30 – Achat prioritaire en bas du canal baissier🔍 Structure du marché (SMC)

• La tendance principale précédente était haussière, mais actuellement le prix se corrige dans un canal baissier

• Le sommet le plus proche est un sommet faible → la pression de vente à court terme persiste

• À l'intérieur du canal baissier, le prix a créé un petit BOS, indiquant que les vendeurs contrôlent le rythme à court terme

• La structure haussière n'est pas complètement brisée, donc la baisse actuelle est considérée comme un pullback / redistribution de liquidité

🔴 Zone de réaction au-dessus (vente à court terme)

• OB + Fibo de retracement : 4,454 – 4,466

• Correspondance :

Bloc d'ordre baissier

Fibo 0.5–0.618 de la baisse

Ligne de tendance supérieure du canal baissier

👉 Vendre uniquement pour une réaction à court terme, pas pour suivre la tendance principale.

🟢 Zone d'achat centrale (demande principale)

• OB haussier : 4,405 – 4,395

• C'est une zone :

Demande claire précédente

Bas du canal baissier

Zone propice à un balayage de liquidité + réaction forte

👉 Priorité à l'achat lorsque le prix descend dans cette zone et maintient le bas.

🎯 Attentes & Objectifs

• TP1 : 4,440

• TP2 : 4,466

• TP3 (si le canal est brisé) : retour à la zone de sommet faible au-dessus

❌ Invalidation

• Prix clôturant M30 sous 4,395

→ Demande échouée, structure haussière brisée → arrêt du scénario d'achat

📌 Résumé rapide

• Court terme : Latéral – baisse dans le canal

• Stratégie principale : Acheter bas – Vendre pour réaction

• Pas de FOMO entre les bornes, attendre que le prix atteigne la zone

BTC | L’ANALYSE DU JOURAnalyse technique : Sur ce graphique du Bitcoin (BTC/USD) en H8, le prix a glissé sous le seuil des 92,000, confirmant la pression vendeuse après les récents échecs sous les 94,000.

Scénario baissier : La dynamique actuelle favorise une poursuite du repli vers le support psychologique majeur des 90,000, niveau où une réaction acheteuse est attendue.

Scénario haussier : Les acheteurs doivent impérativement reprendre les 92,500 pour stabiliser le cours et envisager un retour vers le pivot des 93,000.

Tendance HTF : Baissière

Tendance MTF : Haussière

Tendance LTF : Haussière

Resistances :

1. 100000-101000

2. 102000-103000

3. 104000-105000

Supports :

1. 90000-89000

2. 88000-87000

3. 86000-85000

Analyse fondamentale : World Liberty Financial annonce que WLTC Holdings LLC a déposé une demande de licence de banque fiduciaire nationale pour émettre et conserver des stablecoins USD1. WLTC prévoit offrir des services de conservation d'actifs numériques et de conversion de stablecoins, facilitant le passage des détenteurs d’autres stablecoins vers l’USD1.

N’oubliez pas de mettre une 🚀 sous le graphique si vous avez aimé l’analyse.

☄LETSS WINVESTINGG☄

FOREX | L’ANALYSE DU JOUR➡USDJPY

Analyse technique : Sur ce graphique de l'USD/JPY en H8, le prix évolue sous le seuil psychologique des 157.000, confirmant un rejet de cette zone qui agit désormais comme une résistance immédiate. Le scénario baissier anticipe une poursuite du repli vers le support majeur situé à 155.500, tandis que les acheteurs devront impérativement reconquérir les 157.250 pour relancer la dynamique vers les 158.500.

Tendance HTF : Haussière

Tendance MTF : Haussière

Tendance LTF : Haussière

Résistances :

1. 157.000-157.500

2. 158.000-158.500

3. 159.000-159.500

Supports :

1. 155.000-154.500

2. 154.000-153.500

3. 153.000-152.500

Analyse fondamentale : La BOJ a déclaré que les économies régionales du Japon se redressent progressivement et que de nombreuses entreprises envisagent d’augmenter les salaires, reflétant un optimisme sur les perspectives économiques pouvant justifier une nouvelle hausse des taux, pourtant encore faibles. Lors d’une réunion with ses directeurs régionaux, la banque a maintenu son verdict sur les neuf régions, confirmant qu’elles sont en phase de reprise ou de redressement progressif par rapport à trois mois auparavant.

N’oubliez pas de mettre une 🚀 sous le graphique si vous avez aimé l’analyse.

☄LETSS WINVESTINGG☄

OR (XAUUSD) | L’ANALYSE DU JOURAnalyse technique : Sur ce graphique de l'Or (XAU/USD) en H8, le prix a rompu le support de l'Order Block à 4435.00 pour s'échanger sous les 4430.00, confirmant l'extension du repli technique entamé sous les 4500. Le scénario baissier anticipe désormais une poursuite du mouvement vers le pivot psychologique majeur des 4400.00, tandis qu'un scénario haussier nécessiterait une réintégration rapide des 4435.00 pour stabiliser la structure.

Tendance HTF : Haussière

Tendance MTF : Haussière

Tendance LTF : Haussière

Résistances :

1. 4500 - 4505

2. 4510 - 4515

3. 4520 - 4525

Supports :

1. 4200- 4195

2. 4190 - 4185

3. 4180 - 4175

Analyse fondamentale : L’or a reculé jeudi sous l’effet de la fermeté du dollar alors que les investisseurs attendent un important rapport sur l’emploi américain pour évaluer la politique de la Fed et les tensions géopolitiques autour du Venezuela. L’or au comptant chute de 0,7% à environ 4 423,20 $ l’once, tandis que les contrats à terme affichent une baisse équivalente. Les opérateurs arbitrent les tensions géopolitiques et les signaux macroéconomiques américains, le dollar restant proche de son plus haut en deux semaines en anticipation des prochaines publications économiques.

N’oubliez pas de mettre une 🚀 sous le graphique si vous avez aimé l’analyse.

☄LETSS WINVESTINGG☄

GOLD (XAUUSD) – Analyse Technique & Fondamentale📊 Analyse Technique

Comme observé durant la session asiatique, le GOLD continue de plonger, confirmant la pression vendeuse installée depuis les derniers rejets sur les niveaux hauts.

La dynamique actuelle est clairement baissière à court terme, avec une accélération qui laisse peu de place aux acheteurs pour l’instant.

👉 Le marché se dirige désormais vers une zone technique clé :

🎯 FVG H4 : 4365

Zone d’inefficience laissée lors de l’impulsion haussière précédente

Niveau logique de rééquilibrage du prix

📌 Tant que le prix reste sous les résistances récentes, le biais reste vendeur.

🔎 Scénarios techniques

🔻 Scénario principal – Continuité baissière (biais privilégié)

Maintien de la structure baissière

Pression vendeuse continue

Déplacement du prix vers la FVG H4 à 4365

➡️ Stratégie :

continuer à privilégier les setups vendeurs

vendre les pullbacks

attendre confirmations en LTF (rejets, cassures de supports, CHoCH baissier)

🔹 Scénario alternatif – Réaction sur la FVG

Réaction acheteuse temporaire sur 4365

Phase de consolidation / retracement

➡️ Ce mouvement resterait correctif tant que la structure baissière court terme n’est pas invalidée.

🧠 Plan & Biais

Biais court terme : vendeur

Approche : scalping / intraday

Objectif principal : 4365 (FVG H4)

Gestion du risque : indispensable en contexte de forte volatilité

🌍 Analyse Fondamentale

Le fondamental accompagne ce mouvement baissier du GOLD :

💵 Dollar américain

Un dollar plus ferme exerce une pression directe sur l’or

Les flux se réorientent temporairement vers le USD

🏦 Taux & rendements

Les rendements obligataires élevés pèsent sur l’or

Moins d’attrait pour les actifs sans rendement à court terme

📊 Sentiment de marché

Prises de profits après les sommets récents

Rotation des capitaux hors des valeurs refuges à court terme

⚠️ Volatilité

Les mouvements actuels sont rapides

Le marché fonctionne principalement par chasse à la liquidité

DXY | L’ANALYSE DU JOURAnalyse technique : Sur ce graphique du DXY en H8, le prix montre des signes d'essoufflement juste sous la résistance technique des 98.800, marquant une pause dans sa dynamique de reprise.

Le scénario haussier nécessite une cassure franche de ce plafond pour viser la zone majeure des 99.250, tandis que le scénario baissier prévoit un rejet sous ce niveau pour un retour vers le support immédiat des 98.500.

Tendance HTF : Haussière

Tendance MTF : Baissière

Tendance LTF : Haussière

Résistances :

1. 101.000-101.500

2. 102.000-102.500

3. 103.000-103.500

Supports :

1. 99.500-90.000

2. 89.500-89.000

3. 88.500-88.000

Analyse fondamentale : L’indice dollar est resté stable autour de 98,737 et s’apprête à enregistrer une légère progression hebdomadaire, après sa pire année depuis 2017. Les analystes prévoient une nouvelle année de déclin du dollar, mais plus modéré. Matthias Scheiber d’Allspring Global Investments estime que la Fed pourrait ne pas réduire les taux aussi fortement en 2026 en raison d’une croissance robuste des États-Unis. Un tournant idéologique en faveur de la croissance dans la fixation des taux est possible, mais la Fed devra communiquer prudemment sa stratégie pour arbitrer between croissance et inflation persistante.

N’oubliez pas de mettre une 🚀 sous le graphique si vous avez aimé l’analyse.

☄LETSS WINVESTINGG☄

LE GOLD VA CONTINUER SA CHUTE AUJOURD'HUI?🤠BONJOUR LES CHASSEURS !

J'espère que vous allez bien, nous oui !

Au premier coup d'oeil sur le GOLD, voici ce que nous pouvons anticiper :

📉Premièrement, comme nous l'avions anticipé hier, un retracement a débuté depuis la montée brutale que nous avions eu en début de semaine, et on peut observer un break of structure actuellement entrain de se former, ce qui montre que le Gold n'a surement pas fini de tomber.

📈 Pourquoi on le voit monter d'abord avant de redescendre?

Car du dernier plus haut et plus bas formé hier, on observe que le marché n'est pas venu vraiment retracer. Et une chute continue n'existe pas en trading, il y a toujours un retracement pour que le marché respire avant de continuer sa course. C'est pour cela que nous avons noté le niveau des 50% de fibonacci.

🚀Nous voyons une probabilité que le prix remonte autour des 4440 , avant de retomber. Nous notons également le prix d'ouverture à minuit heure de New York , car le marché selon ICT a souvent tendance à manipuler et à revenir au dessus de ce niveau en début de session London, avant de retomber vers l'objectif final.

🧲 Descendre ensuite jusqu'où?

Nous avons toujours cette zone de liquidité en daily qui n'a été comblée que de moitié, et nous savons que le marché viendra toujours combler une FVG complètement. De plus, en dessous de celle-ci se trouvent deux autres FVG en 1h , qui se trouvent proche du niveau d'équilibre des 50% du mouvement précédent à la hausse en plus grande unité de temps.

⚠️ Attention aux news à 14H30 qui auront un impact sur le dollar US et donc le Gold, ainsi que surtout la journée NFP demain qui est extrêmement volatile en général.

Sur-ce, voyons ce que le marché va nous donner, et bonne session de trading à tous !

Cordialement,

-We Hunt Money 🏴☠️

gbpusd📊 Analyse GBPUSD –

Session Londres 🔍

Contexte marché :haussiere en 4 h et 1 h

Structure claire Zone clé identifiée (ICT)

j'attend une cassure pour avoir une meilleur structure en m 15.

J’attends le prix, je ne le poursuis pas

⏰ Timing : Session Londres

Confirmation attendue en 3m

une bougie clair dans la zone

Pas d’entrée sans signal clair ❌

Aucun trade forcé ✅

Le plan passe avant l’émotion

eurusd📊 Analyse eurusd –

Session Londres 🔍

Contexte marché :baisiere en 4 h et 1 h

Structure claire Zone clé identifiée (ICT)

j'attend une cassure pour avoir une meilleur structure en m 15.

J’attends le prix, je ne le poursuis pas

⏰ Timing :

Session Londres

Confirmation attendue en 3m

une bougie clair dans la zone

Pas d’entrée sans signal clair ❌

Aucun trade forcé ✅

Le plan passe avant l’émotion

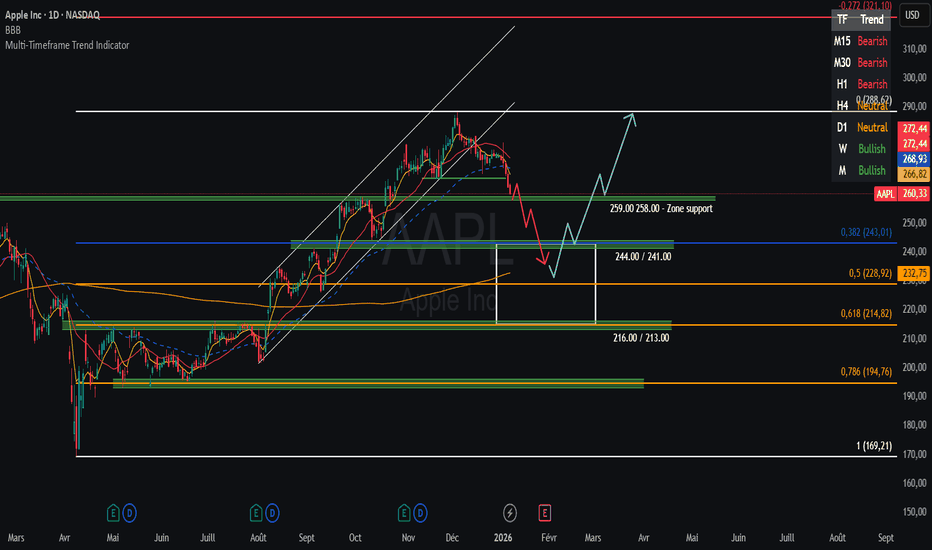

Correction ? APPLE – Vision journalière

Les petites unités de temps passent baissières.

Et comme je le dis souvent, ce sont les petites UT qui font les grandes.

Pour celles et ceux qui souhaitent analyser la structure plus en détail, tout est présenté dans mon contenu habituel.

⚠️ Sans conseil, sans filtre, simplement un partage d’analyse 😉

Secteurs & Groenland : les secteurs du S&P 500 à surveillerIl ne s’agit pas ici de faire une anticipation prospective sur la relation entre les États-Unis et le Groenland, et encore moins de s’avancer sur le terrain géopolitique, institutionnel ou diplomatique. Les hypothèses de rattachement, de souveraineté ou de modification du statut du territoire n’entrent pas dans le champ de cette analyse. L’objectif est volontairement plus restreint et plus pragmatique : s’interroger sur les conséquences économiques potentielles qu’aurait une implication accrue des États-Unis au Groenland, quelle qu’en soit la forme, et sur les secteurs du S&P 500 susceptibles d’en être indirectement impactés.

Cette réflexion repose donc sur une approche économique et sectorielle, sans présumer ni du calendrier, ni de la faisabilité politique, ni même de la probabilité d’un tel scénario. Elle vise simplement à identifier des zones de sensibilité au sein du marché actions américain, dans l’hypothèse où les États-Unis renforceraient leur présence économique, industrielle ou stratégique dans cette région du monde.

Ci-dessous, le graphique expose les bougies japonaises hebdomadaires de l’indice sectoriel S&P 500 matériaux.

Rappelons que les actions composant le S&P 500 sont réparties en 11 grands super-secteurs (GICS), chacun regroupant des entreprises aux profils économiques et aux moteurs de croissance distincts. Dans ce cadre, certains secteurs apparaissent plus exposés que d’autres à des dynamiques liées à l’accès aux ressources naturelles, au développement d’infrastructures, à la sécurité des chaînes d’approvisionnement ou encore aux enjeux énergétiques et industriels. Une implication américaine au Groenland, même progressive et limitée, pourrait donc avoir des effets différenciés selon les secteurs concernés.

Le Groenland est un territoire autonome rattaché au Royaume du Danemark, situé entre l’Atlantique Nord et l’océan Arctique. Sa position géographique lui confère une importance stratégique particulière, notamment dans le contexte du réchauffement climatique, de l’ouverture progressive des routes maritimes arctiques et de l’intérêt croissant pour les ressources naturelles de la région. Le sous-sol groenlandais est en effet réputé pour contenir des ressources minérales significatives, parmi lesquelles des terres rares, du graphite, du cuivre, du nickel, ainsi que des hydrocarbures offshore encore largement inexploités.

Ces ressources présentent un intérêt économique non pas tant par leur volume immédiat que par leur nature stratégique. Certaines d’entre elles sont considérées comme critiques pour les technologies modernes, la transition énergétique, l’électrification des transports, la défense ou encore l’industrie des semi-conducteurs. Dans ce contexte, un accès plus direct ou plus sécurisé à ces matières premières pourrait, à terme, influencer certaines chaînes de valeur dominées par des entreprises américaines cotées.

Il convient toutefois de rappeler que l’exploitation de ces ressources est soumise à de fortes contraintes : conditions climatiques extrêmes, coûts d’investissement élevés, enjeux environnementaux, acceptabilité sociale locale et cadres réglementaires stricts. Par conséquent, tout impact économique potentiel serait nécessairement graduel, indirect et inscrit dans le long terme. Il ne s’agit donc pas d’identifier des catalyseurs de court terme pour les marchés, mais plutôt de mettre en lumière des secteurs du S&P 500 qui pourraient, à horizon lointain, bénéficier ou être influencés par une telle évolution structurelle.

Dans cette optique, l’analyse qui suit vise à dresser un panorama des secteurs potentiellement concernés, sans biais directionnel, et dans une logique de veille macro-sectorielle plutôt que de conviction d’investissement immédiate.

AVERTISSEMENT GÉNÉRAL :

Ce contenu s'adresse aux personnes familières avec les marchés financiers et les instruments financiers, et est fourni à titre informatif uniquement. L'idée présentée (y compris les commentaires de marché, données de marché et observations) ne constitue pas un produit de recherche de la part d'un département de recherche de Swissquote ou de ses affiliés. Ce matériel vise à mettre en lumière les mouvements du marché et ne constitue en aucun cas un conseil en investissement, juridique ou fiscal. Si vous êtes un investisseur particulier ou si vous manquez d’expérience dans le trading de produits financiers complexes, il est recommandé de consulter un conseiller agréé avant toute décision financière.

Ce contenu n’a pas pour objectif de manipuler le marché ni d’encourager un comportement financier spécifique.

Swissquote ne garantit en aucun cas la qualité, l’exactitude, l’exhaustivité ou l’absence de violation de ce contenu. Les opinions exprimées sont celles du consultant et sont fournies à des fins éducatives uniquement. Toute information liée à un produit ou un marché ne doit pas être interprétée comme une recommandation d'une stratégie d’investissement ou d’une transaction. Les performances passées ne garantissent pas les résultats futurs.

Swissquote, ses employés et représentants ne sauraient en aucun cas être tenus responsables de tout dommage ou perte, directe ou indirecte, résultant de décisions prises sur la base de ce contenu.

L'utilisation de marques ou de noms commerciaux de tiers est uniquement à titre informatif et n’implique aucune approbation de la part de Swissquote, ni que le propriétaire de la marque a autorisé Swissquote à promouvoir ses produits ou services.

Swissquote est la marque commerciale regroupant les activités de Swissquote Bank Ltd (Suisse) régulée par la FINMA, Swissquote Capital Markets Limited régulée par la CySEC (Chypre), Swissquote Bank Europe SA (Luxembourg) régulée par la CSSF, Swissquote Ltd (Royaume-Uni) régulée par la FCA, Swissquote Financial Services (Malte) Ltd régulée par la MFSA, Swissquote MEA Ltd (Émirats arabes unis) régulée par la DFSA, Swissquote Pte Ltd (Singapour) régulée par la MAS, Swissquote Asia Limited (Hong Kong) licenciée par la SFC, et Swissquote South Africa (Pty) Ltd supervisée par la FSCA.

Les produits et services de Swissquote sont destinés uniquement aux personnes autorisées à les recevoir conformément au droit local.

Tout investissement comporte un risque. Le risque de perte en tradant ou en détenant des instruments financiers peut être important. La valeur des instruments financiers, y compris mais sans s’y limiter, actions, obligations, cryptomonnaies et autres actifs, peut fluctuer à la hausse comme à la baisse. Il existe un risque important de perte financière lors de l'achat, de la vente, du staking ou de l'investissement dans ces instruments. SQBE ne recommande aucun investissement, transaction ou stratégie en particulier.

Les CFD sont des instruments complexes comportant un risque élevé de perte rapide en raison de l'effet de levier. La grande majorité des comptes de clients de détail subissent des pertes en capital lors du trading de CFD. Vous devez vous assurer que vous comprenez le fonctionnement des CFD et que vous pouvez vous permettre de prendre un risque élevé de perte.

Les actifs numériques ne sont pas régulés dans la plupart des pays et les règles de protection des consommateurs peuvent ne pas s’appliquer. En tant qu'investissements hautement volatils et spéculatifs, ils ne conviennent pas aux investisseurs ayant une faible tolérance au risque. Assurez-vous de bien comprendre chaque actif numérique avant de trader.

Les cryptomonnaies ne sont pas considérées comme une monnaie légale dans certaines juridictions et sont soumises à des incertitudes réglementaires.

L'utilisation de systèmes basés sur Internet peut entraîner des risques importants, notamment, mais sans s’y limiter, la fraude, les cyberattaques, les pannes de réseau et de communication, ainsi que le vol d’identité et les attaques de phishing liées aux crypto-actifs.

ANALYSE DE L'OR 01/08/20261. Analyse fondamentale

a) Économie :

• USD : Le dollar américain a connu un léger rebond, le marché ayant réajusté ses anticipations de baisses de taux jugées trop précoces. Toutefois, la hausse reste limitée → pas de pression baissière significative sur l’or.

• Actions américaines : Les marchés actions évoluent de manière hésitante, avec un sentiment de prudence en début d’année → les flux ne reviennent pas fortement vers les actifs risqués.

• FED : La FED maintient une approche « data-dependent », sans nouveau signal hawkish. La tendance à moyen terme reste favorable à l’or.

• Administration Trump : Période de transition du pouvoir, marchés relativement calmes → pas de choc politique à court terme.

• ETF or : Le SPDR n’a pas enregistré de ventes massives récemment et a même augmenté ses positions → les flux moyen–long terme restent solides.

b) Politique :

• Aucune nouvelle escalade géopolitique majeure, mais les risques latents persistent, ce qui maintient le rôle défensif de l’or.

c) Sentiment de marché :

• Risk-neutral → légèrement risk-off. Pas de FOMO, le marché privilégie l’attente de meilleures zones de prix → stratégie BUY sur repli appropriée.

=> Conclusion fondamentale :

Aucun facteur suffisamment fort pour invalider la tendance haussière de l’or à moyen terme.

2. Analyse technique

• Tendance principale : La tendance haussière à moyen terme reste intacte.

• Situation actuelle des prix :

• Correction après l’échec au maintien au-dessus du sommet proche de 4 500 (niveau psychologique et résistance majeure).

• Évolution sous les moyennes mobiles de court terme → correction technique saine, pas de cassure.

• Le RSI s’est détendu depuis les zones élevées sans entrer en survente → potentiel de rebond après consolidation.

=> Lecture technique :

La baisse actuelle est une correction, non un retournement de tendance.

RÉSISTANCE : 4 468 – 4 480 – 4 500

SUPPORT : 4 426 – 4 412 – 4 400

3. Séance précédente (08/01/26) :

• Échec au-dessus de 4 500, légère chute puis rebond faible, évolution latérale.

• Prises de bénéfices à court terme apparues précisément sur une forte résistance.

• Volumes en hausse limitée → pas de distribution majeure.

• Structure : hausse → consolidation → correction (schéma classique).

4. Stratégie du jour (08/01/26) :

🪙 SELL XAUUSD | 4482 – 4480

• SL : 4486

• TP1 : 4474

• TP2 : 4468

🪙 BUY XAUUSD | 4402 – 4405

• SL : 4396

• TP1 : 4414

• TP2 : 4423

XAUUSD – Structure haussière intacte, en attente de la vague 4L'or évolue au sein d'une structure haussière de 5 vagues claire, où :

La Vague 1 → Vague 3 ont déjà été complétées avec un fort élan impulsif.

Le prix est actuellement dans la phase corrective de la Vague 4, qui est technique par nature et non un renversement de tendance.

La Vague 5 à la hausse est toujours attendue une fois l'absorption de liquidité à la baisse complétée.

Structure Clé & Contexte Technique

La tendance H1 reste haussière tant que le point bas de swing clé en dessous n'est pas cassé.

Le repli actuel est correctif ; aucun CHoCH baissier n'a été confirmé.

La zone de Demande inférieure s'aligne avec la ligne de tendance montante + les niveaux de Fibonacci + le GAP, créant une zone de réaction à haute probabilité.

Plan de Trading Préféré (Style MMF)

🔵Scénario Principal – Achat Suivant la Tendance

Zone d'achat : 4,398 – 4,350

C'est une zone de forte confluence (Demande + ligne de tendance + GAP).

Exécutez des achats uniquement après une réaction claire du prix et que la structure se maintient.

Évitez les entrées FOMO au milieu de la plage.

Objectifs :

TP1 : 4,444

TP2 : 4,496

TP3 : 4,534

Scénario Alternatif :

Si le prix ne revient pas à la zone inférieure et casse et se maintient au-dessus de 4,496, attendez un retest pour continuer à acheter avec la tendance.

🔵Invalidation

Si une bougie H1 se clôture en dessous de 4,350, invalidez le biais d'achat et attendez qu'une nouvelle structure se forme.

🔵Résumé : La structure de vague haussière plus large reste valide. Le déclin actuel est une correction de Vague 4, et la patience est essentielle pour se positionner pour une éventuelle continuation de Vague 5 à partir de niveaux soldés.