EUR/USD – PERSPECTIVES DU WEEK-ENDLe cours a franchi et s'est maintenu au-dessus de l'ancienne zone d'offre → nouvelle demande.

La structure HH-HL reste intacte.

La moyenne mobile exponentielle à 20 périodes (EMA20) demeure supérieure à l'EMA50 → la tendance haussière à court terme est toujours maintenue.

La correction récente n'était qu'un repli technique, sans signe de rupture pour le moment.

Scénario privilégié pour la semaine prochaine :

Achat sur repli vers la zone de demande (bloc d'or)

Maintien au-dessus de l'EMA20 → poursuite du mouvement

Objectif court terme : 1,1820

Objectif long terme : 1,1890

Analyse de la tendance

EUR (2H) – Tendance haussière activéeAnalyse technique

La paire EUR/USD a franchi sa précédente structure baissière et s'est engagée dans une nette tendance haussière, caractérisée par une succession de sommets et de creux ascendants. Le cours se consolide actuellement au-dessus de la zone de demande/FVG, soutenu par un canal ascendant bien défini.

Le RSI demeure supérieur à 60, indiquant une dynamique haussière dominante.

Si le cours se maintient dans la zone de support actuelle, la tendance haussière devrait se poursuivre vraisemblablement vers la zone cible supérieure, autour de 1 197 $, à l'intérieur du canal ascendant.

Les corrections actuelles sont considérées comme des replis sains au sein de la tendance.

L'or poursuit sa progression cette semaine !L'or a débuté la semaine sous la pression des acheteurs, les prix se maintenant au-dessus de zones structurelles clés.

Contexte du marché

Sur l'unité de temps H1, la paire XAU/USD affiche une tendance haussière nette, avec une structure de sommets et de creux ascendants. Les prix restent au-dessus du nuage Ichimoku, ce qui indique que la dynamique haussière est toujours présente.

La zone de prix actuelle fait office de zone d'accumulation/support dynamique, où le marché marque une pause après la précédente hausse.

Si les prix se maintiennent au-dessus de cette zone de support, le scénario le plus probable est une correction technique à court terme avant la reprise de la tendance haussière, en direction de niveaux de prix plus élevés.

Quelle est votre prévision pour l'or à partir de maintenant ?

DXY shorté par les institutionnels📉 DXY sous pression – Les institutionnels parient sur la hausse de l’EUR/USD

Le Dollar Index (DXY) montre des signes clairs de faiblesse structurelle.

Les données COT (Commitment of Traders) révèlent que les asset managers / institutionnels sont en train de shorter le dollar, tout en renforçant leurs positions longues sur la paire EUR/USD.

📊 Lecture COT :

Augmentation marquée des positions long EUR/USD

Position nette institutionnelle en hausse

Anticipation claire d’un affaiblissement du dollar

🔍 Analyse technique du DXY

Sur le plan technique, le DXY a effectué une correction en regular flat (ABC), une structure corrective classique de continuation.

👉 Aucune structure impulsive haussière n’est validée à ce stade.

⚠️ Point clé :

Tant qu’il n’y a pas de breakout clair vers le haut,

👉 aucune inquiétude majeure pour les actifs à risque

🚀 Conséquences macro

Un dollar sous pression est historiquement favorable à :

Les actions

Les cryptomonnaies

Les matières premières

Les actifs risqués en général

📌 Le marché ne signale pas un retour du stress dollar.

Il s’inscrit toujours dans un contexte de liquidité favorable.

🧭 Conclusion

Les institutionnels se positionnent contre le DXY

La correction actuelle reste contrôlée

Pas de signal de danger tant que le DXY reste sous résistance

👉 Le biais reste risk-on tant que le dollar ne valide pas une impulsion haussière.

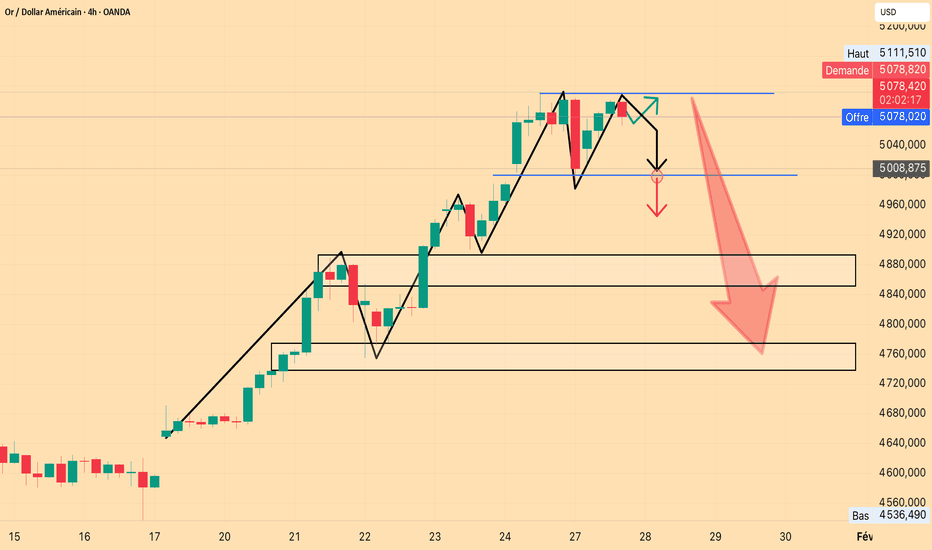

Le cours de l'or pourrait atteindre 5 220 $ à 5 250 $ aujourd'huLe cours de l'or pourrait atteindre 5 220 $ à 5 250 $ aujourd'hui.

Le cours de l'or a atteint la fourchette attendue de 5 150 $ à 5 200 $, et nous avons une nouvelle fois profité de cette opportunité de hausse.

Nous avons déjà réalisé un profit de plus de 100 points aujourd'hui.

J'avais anticipé cette possibilité publiquement.

Voici quelques signaux clés à clarifier :

1 : L'objectif de cours à court terme pour cette phase de hausse du cours de l'or se situe entre 5 220 $ et 5 250 $. Veuillez noter qu'un repli du cours de l'or est probable au sein de cette zone de résistance.

2 : Le cours de l'or devrait poursuivre ses fluctuations à la hausse lors des prochaines séances de négociation asiatiques et européennes, formant ainsi une structure de consolidation de haut niveau.

3 : Le cours de l'or présente encore un potentiel de hausse important. Le sommet final reste incertain, car les forces actuelles du marché accélèrent collectivement la tendance haussière. La flambée des cours de l'or va sans aucun doute s'accélérer. Cependant, il convient également de rester vigilant face aux risques de corrections futures.

4. Le prix de l'or va certainement baisser, mais il existe deux types de baisses : une correction structurelle saine et un krach boursier provoqué par une vague de ventes. Plus le prix de l'or grimpe, plus le risque d'une chute brutale depuis ses sommets augmente.

5. À court terme, fiez-vous toujours au support inférieur de la tendance du prix de l'or. Acheter sur repli est la meilleure stratégie pour le trading intraday.

Comme le montre le graphique : je prévois que le potentiel de hausse maximal du prix de l'or mercredi se situera entre 5 220 $ et 5 250 $.

Continuez à suivre ma chaîne ; j'analyserai en continu les tendances en temps réel et partagerai les derniers signaux de trading. Si vous avez des questions, n'hésitez pas à laisser un message, j'y répondrai.

ETH / BTC — Triangle de continuation & démarrage de la Wave 3ETH / BTC — Triangle de continuation & démarrage de la Wave 3

La paire ETH/BTC évolue actuellement dans une phase de compression avancée, matérialisée par un triangle de continuation après une impulsion haussière précédente.

Ce type de structure traduit généralement :

une consolidation saine

une absorption progressive de l’offre

un rééquilibrage des positions avant reprise de tendance

D’un point de vue Elliott Wave, la structure actuelle correspond à une phase de transition vers le démarrage de la wave 3, historiquement la vague la plus directionnelle et explosive du cycle.

👉 Un breakout par le haut du triangle validerait :

la reprise de la tendance haussière sur le ratio

la surperformance d’ETH face à BTC

le début d’une rotation de capitaux vers ETH, puis vers les altcoins

Tant que le prix reste compressé dans cette structure, le marché est en phase de construction.

La sortie par le haut marquera le passage d’un régime de consolidation à un régime d’expansion.

L’or reste haussier, risque de légère correction📊 Évolution du marché :

Le prix de l’or continue d’évoluer autour de ses plus hauts historiques, soutenu par une forte demande de valeur refuge. Les inquiétudes liées aux risques budgétaires américains, à une possible fermeture du gouvernement des États-Unis et aux anticipations d’un assouplissement prochain de la politique monétaire de la Fed soutiennent le métal précieux. Toutefois, des prises de bénéfices apparaissent à l’approche de nouveaux sommets, entraînant une phase d’hésitation du marché.

📉 Analyse technique :

• Résistances clés :

– 5090 – 5100

– 5125 – 5140

• Supports les plus proches :

– 5040 – 5050

– 4995 – 5010

• EMA :

Le prix reste au-dessus de l’EMA 09, indiquant que la tendance haussière à court terme n’est pas encore rompue.

• Bougies / volume / momentum :

Des bougies à petit corps avec de longues mèches supérieures apparaissent près des sommets, signalant un affaiblissement progressif de la pression acheteuse. Le volume n’augmente pas proportionnellement à la hausse des prix → signe d’une légère phase de distribution. Le momentum ralentit, avertissant d’une possible correction technique avant la prochaine direction claire du marché.

📌 Perspective :

L’or pourrait connaître une correction à court terme s’il ne franchit pas nettement la zone des 5100, mais la tendance globale reste haussière tant que le prix se maintient au-dessus du support des 5000.

________________________________________

💡 Stratégie de trading proposée :

🔻 SELL XAU/USD : 5137 – 5140

🎯 TP : 40 / 80 / 200 pips

❌ SL : 5143.5

🔺 BUY XAU/USD : 5050 – 5047

🎯 TP : 40 / 80 / 200 pips

❌ SL : 5043.5

La hausse des prix de l'or a commencé à ralentir.

Analyse du marché

Le cours de l'or au comptant a poursuivi sa forte progression le 26 janvier, enregistrant une hausse continue durant la séance asiatique et atteignant un nouveau record historique à 5 110 $. Le graphique journalier affiche des gains consécutifs, reflétant une activité boursière soutenue et un fort sentiment haussier. La stratégie d'achat, publiquement partagée, préconisant un prix entre 5 070 $ et 5 075 $, a atteint ses objectifs de 5 090 $ et 5 100 $, générant un profit minimum d'environ 300 pips.

Facteurs clés d'influence

Tensions géopolitiques : Les incertitudes qui persistent à l'échelle mondiale continuent de soutenir la demande de valeurs refuges.

Anticipations macroéconomiques : Les déclarations restrictives de la politique commerciale américaine ont accentué la volatilité des marchés.

Fréquence du dollar américain : La faiblesse du dollar américain a contribué à la hausse des prix de l'or.

Analyse technique : La forte progression observée durant la séance asiatique a été suivie d'une consolidation durant la séance européenne, signe d'un retour progressif à une approche plus rationnelle du marché.

Analyse technique

Tendance : Le graphique journalier se maintient à des niveaux extrêmement élevés, avec un support fondamental qui devrait favoriser la consolidation.

Résistance : 5 120 $ – 5 130 $

Support : 5 060 $ (court terme), 5 000 $ (support de gap et niveau psychologique)

Stratégie de trading

Direction : Tendance haussière

Zone d'entrée : 5 065 $ – 5 060 $

Stop loss : 5 050 $

Objectifs : 5 110 $ – 5 120 $, avec un potentiel de hausse jusqu'à 5 150 $ en cas de franchissement de la résistance

Avertissement relatif aux risques

Les cours de l'or atteignent actuellement des sommets historiques, avec des gains importants accumulés à court terme. Les traders doivent rester vigilants face aux corrections techniques potentielles. Compte tenu de l'imprévisibilité des évolutions fondamentales, le dimensionnement des positions et une discipline stricte en matière de stop loss sont essentiels.

Suggestion d'exécution

Si les prix se replient vers la zone des 5 065 $–5 060 $ et s'y stabilisent, envisagez de prendre des positions longues par lots. Placez des ordres stop loss sous les 5 050 $, avec des objectifs initiaux entre 5 110 $ et 5 120 $. Si les prix franchissent cette fourchette, envisagez de maintenir vos positions jusqu'à 5 150 $.

Merci à la communauté TradingView. En tant qu'analyste financier senior, je permets à un plus grand nombre de traders et d'investisseurs de découvrir mon analyse de stratégie de trading. Je me concentre actuellement sur le trading de l'or. Si vous appréciez mon analyse, n'hésitez pas à la recommander et à la partager avec d'autres traders qui pourraient en avoir besoin. Nous visons un trading précis, en analysant en profondeur les graphiques, les facteurs macroéconomiques et le sentiment du marché afin d'élaborer des stratégies de trading à forte probabilité de succès. Vous trouverez ici des plans de trading structurés, des cadres de gestion des risques et des analyses en temps réel.

Analyse du ratio BTC / SILVER (échelle linéaire)📊 Analyse du ratio BTC / SILVER (échelle linéaire)

Cette analyse est réalisée en échelle linéaire, et non logarithmique, afin de respecter la structure réelle du ratio sur les zones historiques clés.

🔹 Contexte macro

L’argent (SILVER) est actuellement en phase d’euphorie : narratif valeur refuge dominant, afflux massif de capitaux, sentiment très consensuel.

Bitcoin (BTC), à l’inverse, se situe sur un bottom relatif en termes de ratio, avec un intérêt nettement plus faible.

🔹 Lecture technique du ratio BTC/SILVER

Le ratio évolue sur un support historique majeur, déjà testé à plusieurs reprises dans le passé.

Cette zone a historiquement marqué :

la fin de surperformance du SILVER,

le début de rotations puissantes en faveur du BTC.

La structure actuelle montre un excès de momentum côté SILVER et une compression avancée du ratio.

🔹 Ce que cela implique

Quand un actif devient unanimement recherché et que le ratio atteint un support structurel :

le risque n’est plus dans le mouvement en cours,

il est dans la rotation à venir.

Si le support est respecté, le scénario privilégié reste :

➡️ une rotation brutale du SILVER vers le BTC,

➡️ avec une accélération rapide du ratio (mouvement non linéaire).

🔹 Conclusion

Le marché est polarisé.

Le crowd est positionné d’un côté.

Le ratio, lui, se trouve à un niveau où l’histoire a déjà changé de direction.

Ce type de configuration ne produit pas des mouvements progressifs,

mais des rotations violentes.

DeGRAM | GOLD teste actuellement le niveau de $5110📊 Analyse technique

● La paire XAU/USD reste dans un canal haussier, mais montre des signes d'épuisement après une forte impulsion vers la résistance à 5 110, où le prix n'a pas réussi à se maintenir au-dessus de la limite supérieure.

● L'écart mis en évidence près de la ligne médiane du canal et un signal de rejet baissier ont accru le risque de recul vers la zone de support haussière à 4 970-4 950.

💡 Analyse fondamentale

● La vigueur soutenue du dollar américain et la hausse des rendements obligataires américains réduisent la demande d'actifs non productifs, ce qui soutient un mouvement correctif à court terme de l'or.

✨ Résumé

● Le prix est surévalué à la résistance du canal.

● Une baisse corrective vers 4 970-4 950 est privilégiée tant que le prix reste inférieur à 5 110.

-------------------

Partagez votre opinion dans les commentaires et soutenez cette idée en cliquant sur « J'aime ». Merci pour votre soutien!

L'or se consolide à des niveaux élevés ! Vendez ! Vendez !

Dans un contexte d'incertitude accrue quant aux politiques mondiales, l'or retrouve son rôle de valeur refuge par excellence. Les préoccupations commerciales, l'incertitude quant à l'orientation de la politique américaine et les débats sur l'indépendance de la politique monétaire constituent les principaux facteurs soutenant les cours de l'or. D'un point de vue technique, les cours de l'or n'ont pas encore montré de signes clairs de saturation, et tout repli sera probablement perçu comme une opportunité de consolidation au sein de la tendance. Tant que l'incertitude macroéconomique persistera, l'or restera un placement privilégié par le marché. À court terme, l'attention se portera sur l'impact des déclarations de la Fed sur le rythme de la volatilité, tandis que la tendance à moyen terme demeure orientée vers une forte volatilité haussière. Cette déclaration est perçue comme un signal susceptible de redessiner le paysage des relations économiques et commerciales internationales, renforçant ainsi l'attrait des valeurs refuges. Par ailleurs, les discussions sur l'indépendance de la politique monétaire de la Fed soutiennent également les cours de l'or. Le marché suit de près l'annonce prochaine par Trump de son candidat à la présidence de la Fed. Auparavant, Trump avait déclaré avoir terminé ses entretiens avec les candidats. Si la future orientation politique s'oriente vers une approche accommodante, cela pourrait renforcer les anticipations du marché quant à de nouvelles baisses de taux d'intérêt cette année, réduisant ainsi le coût d'opportunité de la détention d'or et profitant à cet actif non rémunéré. Sur le plan des données macroéconomiques, les investisseurs se concentreront sur les chiffres de l'emploi ADP et l'indice de confiance des consommateurs, publiés mardi, afin d'évaluer la résilience de l'économie américaine et les perspectives de la politique monétaire. L'attention du marché se portera également sur la décision de la Réserve fédérale concernant les taux d'intérêt, attendue mercredi. Le marché anticipe actuellement un maintien des taux d'intérêt dans la fourchette de 3,50 % à 3,75 %. Cependant, les déclarations du président de la Fed, Jerome Powell, lors de la conférence de presse suivant la réunion, seront un facteur déterminant pour les tendances du marché à court terme. Un ton ferme pourrait renforcer le dollar à court terme, exerçant une pression à la baisse sur l'or libellé en dollars ; inversement, tout signal accommodant pourrait continuer à faire grimper les prix de l'or.

Je pense que le marché à court terme a atteint son sommet, mais les acheteurs comme les vendeurs resteront très actifs, ce qui rend la gestion des risques particulièrement importante.

Comme mentionné hier, la hausse rapide provoquée par les nouvelles sera inévitablement suivie d'une baisse significative, et une chute en une seule journée pourrait très probablement faire basculer le cours sous la barre des 300 $, établie l'année dernière. Par conséquent, il est crucial de surveiller attentivement le point d'inflexion entre les tendances haussière et baissière.

La dynamique haussière est loin d'être terminée ; si elle s'arrête, les vendeurs contre-attaqueront.

Actuellement, les acheteurs ont une opportunité de réaliser des profits. Le MACD sur 4 heures a affiché un faible volume et une divergence précoce vers un sommet, le graphique sur 1 heure d'hier ayant clôturé une correction baissière. Le graphique sur 4 heures montre actuellement un rebond après une baisse ; si cette baisse se confirme, la chute pourrait être importante, pouvant même atteindre les 4 990 $. Compte tenu du niveau de support baissier intraday, le niveau clé se situe autour de 5 110 $. Une cassure sous les 4 990 $ déclencherait probablement une nouvelle accélération de la baisse. Le maintien au-dessus de 4990 pourrait permettre une phase d'élargissement temporaire. Globalement, la perspective pour aujourd'hui est baissière, à moins que la séance européenne ne franchisse la barre des 5110 $. Cependant, une forte hausse est peu probable ; une tendance à la baisse est plus probable, soyez donc vigilant face à une potentielle offensive baissière.

En résumé, la stratégie de trading à court terme recommandée pour l'or aujourd'hui est principalement la vente à découvert. Les niveaux de résistance clés à surveiller se situent entre 5100 et 5110, et les niveaux de support clés entre 4990 et 5000. Veuillez suivre attentivement les signaux de trading.

PLAN XAUUSD PLAN XAUUSD 🪙

Plan XAUUSD Long terme ✔️

ATH du gold au 5110. 🔥

Le gold est bien haussier en ce moment, on va favoriser des achats 🔼

Voici mes zones à surveiller pour aujourd’hui 👇

ZONE D’ACHAT 🟢

1. Ma première zone d’achat est au 5075 - 5064, il y a un OB en h2, m45, m30, m15 et m10 + de la FVG en m30, m15 et m10. + le GOLD a déjà rebondit 1 fois dans cette zone.

2. Ma deuxième zone d’achat est au est au 5044 - 5033, on y voit un OB en h1 et m30 + de la IFVG en m15 et m10.

3. Ma troisième zone d’achat est 5021 - 5010, on y trouve un OB en m45, m30 et m10, + le GOLD a déjà rebondit dans cette zone.

4. Ma quatrième zone d’achat est 4963 - 4950, il y a un OB en h1, m45, m30 et m15. Le GOLD a réagit 1 fois à la baisse avant de se faire casser et servir de rebond pour prendre l’ATH.

5. Ma cinquième zone d’achat est au 4929 - 4922, on y voit un OB en h1, m45, m15 et m10 + de la FVG en m30, m15 et m10.

XAU/USD📊 Descriptif d’Analyse

🔴 Supply & Demand 🏦

→ Identification des zones clés où les acheteurs et vendeurs institutionnels laissent leur empreinte.

→ Supply = potentiel retournement baissier / Demand = soutien haussier.

📈 Volumes 📊

→ Analyse des pics de volume pour confirmer l’intérêt des opérateurs.

→ Observation de l’accumulation / distribution autour des zones S&D.

🌀 Fibonacci 🔢

→ Repérage des niveaux clés de retracement (0.618 / 0.705).

→ Recherche de confluence avec zones S&D pour renforcer la probabilité du setup.

💧 Liquidité Interne 💦

→ Repérage des equal highs/lows, zones de stop et inefficiences.

→ Anticipation des balayages de liquidité (liquidity sweep) avant le vrai mouvement.

✅ Confluence & Validation ✔️

→ Entrée envisagée uniquement si plusieurs facteurs se confirment.

→ Stratégie basée sur probabilité + précision pour limiter le bruit du marché.

Mettez Moi Des Fusées donnez de la Force 🚀🚀

23/01/2026 16:04

1512383874

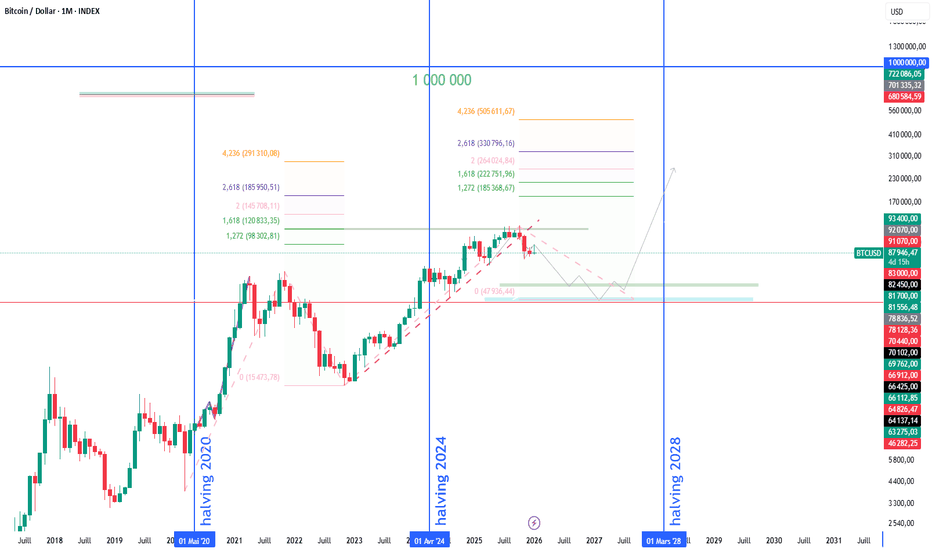

BITCOIN - VISION LONG TERME Le BTC reste pleinement dans son cycle haussier post-halving 2024.

La baisse actuelle est une correction saine, pas une fin de cycle.

🟩 Zone clé d’accumulation :

44k – 58k → zone de valeur long terme (fibo + liquidité)

📈 Biais principal :

Après consolidation → reprise haussière et nouvel ATH attendu.

🎯 Objectifs cycle :

184k → 224k →328k + (extension possible en phase d’euphorie)

🧠 Plan :

Pas de FOMO.

Accumulation sur retracements.

Vision long terme uniquement.

BITCOIN - ANALYSE MOYEN / LONG TERME En juillet 2025, le BTC a marqué un top majeur à ~120 000$, pile sur l’extension 1.618 de la dernière vague haussière → zone de distribution logique.

En novembre 2025, la cassure de la trendline haussière (support depuis décembre 2022) valide une inversion de tendance moyen terme.

🔻 La structure se confirme avec une Épaule-Tête-Épaule propre → signal de retournement technique.

📉 En janvier 2026, le prix rebondit sur les 0.382 de Fibonacci de la dernière vague de baisse → rebond technique court terme, pas encore un retournement baissier.

🧠 Lecture actuelle :

Tendance moyen terme baissière

Rebond correctif en cours

Tant que les sommets ne sont pas repris → rallies = opportunités de vente

🎯 Zones clés à surveiller :

Rejets sous résistances fibo = continuation baissière

Perte des supports intermédiaires = accélération vers zones basses du cycle

➡️ Le cycle long reste haussier.

➡️ Le moyen terme est en phase corrective structurée.

➡️ La patience prime. 💎

Altcoins : pourquoi le marché ne valide plus leur surperformancePourquoi je n’investis plus sur les altcoins (et ce qu’il faudra pour que je change d’avis)?

Septembre 2025: je vends tous mes Alt contenu dans mon Portefeuille et je n'y suis jamais revenu pour le moment.

Ce n’est pas une question de narratif, c’est une question de régime de marché.

Depuis 2022, le marché crypto n’est plus le même.

Le capital ne tourne plus : il se concentre.

Cette analyse ne cherche pas le prochain narratif, elle cherche à identifier le régime de marché : sommes-nous dans un environnement où le risque est récompensé… ou dans un marché où le capital privilégie la sécurité relative du BTC ?

Pour y répondre, je m’appuie uniquement sur des signaux macro mesurables :

où va le capital, qui surperforme réellement, et si la liquidité soutient le risque.

Pas d’opinion.

Pas d’émotion.

Seulement les faits.

Mon constat se base sur 7 points que je considère importants dont les ETF. Le facteur ETF a changé le régime de fond. Ils ont créé une asymétrie structurelle :

le capital peut maintenant entrer dans la crypto sans jamais passer par les altcoins.

Tant que ces flux restent concentrés sur BTC et ETH,

la rotation classique du capital est mécaniquement bloquée.

Aujourd’hui, les altcoins ne surperforment plus structurellement le Bitcoin.

Les cycles courts existent encore, mais le capital ne s’installe plus.

Voici la lecture objective des 4 indicateurs clés que je pense être pertinant.

1️ - BTC Dominance (BTC.D)

Où va le capital ?

Lecture actuelle :

- Structure haussière depuis 2022

- Higher lows + supports respectés

- Les replis sont des respirations, pas des renversements

- Le marché reste BTC-centré.

Changement de régime :

- Cassure weekly sous 55 %

- Échec de reprise (lower high)

- Retour durable sous la MM200 weekly

2️ - ETH/BTC

Le moteur des altcoins

Lecture actuelle :

- Distribution longue

- Rejets sous résistances majeures

- Sous les moyennes longues

- Même ETH ne bat plus BTC durablement.

Changement de régime :

- Repasser au-dessus de 0.05

- Reprendre la SMA200 weekly

- Faire un higher high macro

3️ - TOTAL3/BTC

Toutes les alts face au BTC

Lecture actuelle :

- Lower highs

- Tendances baissières intactes

- Les rebonds restent techniques

- Le capital ne revient pas vers les alts.

Changement de régime :

- Cassure de la zone de distribution

- Weekly close au-dessus

- Structure de higher lows

4️ - Stablecoin Market Cap

Le carburant du marché

Lecture actuelle :

- Rejet sous sommet

- Cassure des moyennes

- Sortie de liquidité

- Pas d’argent neuf → pas de cycle durable.

Changement de régime :

- Higher high de la capitalisation

- Reprise des moyennes longues

- Expansion pendant la hausse des alts

5 - Synthèse

BTC Dominance ALT OFF

ETH/BTC ALT OFF

TOTAL3/BTC ALT OFF

Stablecoin MC Liquidity OFF

- 0/4 validés = régime défavorable aux altcoins.

6 - Conclusion

Je n’ai pas quitté les altcoins par peur, mais parce que le marché ne valide plus leur surperformance.

On peut espérer un retour tactique quand 2 indicateurs passeront au vert.

À 3 ou 4 on peut esperer un nouveau cycle.

D’ici là : discipline, pas de narratif, seulement les faits.

7 - Le rôle structurel des ETF dans le nouveau régime

Les ETF ont créé un canal de flux qui renforce le Bitcoin sans jamais irriguer les altcoins.

Les ETF spot BTC et ETH ont changé la nature même des flux :

Avant, le capital passait par les altcoins pour s’exposer au marché crypto.

Aujourd’hui, le capital institutionnel peut acheter du BTC sans jamais toucher aux alts.

C’est un canal direct de concentration du capital.

Comment les ETF expliquent les 4 indicateurs proposés.

a) BTC Dominance

Les flux ETF sont BTC-only.

Chaque entrée est un soutien mécanique à la dominance.

Même quand les alts montent, le capital structurel va vers BTC, pas vers l’écosystème.

b) ETH/BTC

Tant que l’ETF ETH n’est pas massivement adopté ou ne capte pas de flux supérieurs à BTC, ETH reste en retard structurel, ce qui bloque toute vraie rotation vers les alts.

c) TOTAL3/BTC

Les ETF contournent totalement le marché alt. Le capital institutionnel n’a aucune incitation à passer par eux.

Résultat : sous-performance persistante.

d) Stablecoins

Avant, les stablecoins servaient de rampe d’accès au risque. Aujourd’hui, les ETF captent ce rôle. Le cash n’entre plus dans la crypto via les stables, il entre via Wall Street.

Ce qui explique la stagnation de la liquidité on-chain.

8 -Conclusion finale:

Ce que nous vivons n’est pas un simple creux des altcoins,c’est un changement de régime du marché crypto.

La rotation a laissé place à la concentration. Le cycle BTC → ETH → ALT est rompu.

Les altcoins n’ont pas disparu, mais ils ne sont plus le moteur du marché.

Ils sont devenus un actif spéculatif de fin de phase, pas un pilier de création de valeur.

Tant que les signaux macro ne changent pas, la discipline consiste à rester là où le risque est réellement rémunéré.

Le régime a changé.

À nous de nous adapter.

GBPJPY H4 - NE RATEZ PAS CETTE OPPORTUNITÉ1. Structure et Dynamique de Marché

La paire présente une dualité structurelle : une tendance de fond résolument haussière confrontée à un CHoCH (Change of Character) récent vers 210.000. Ce signal indique un essoufflement du momentum acheteur à court terme. Le cours effectue actuellement un retracement haussier vers les 213.000, zone identifiée pour une potentielle reprise de l'offre afin de valider la nouvelle structure de baisse.

2. Niveaux Stratégiques

* 213.000 : Pivot de résistance (Zone de rejet attendue).

* 210.000 : Zone du CHoCH et support technique (Objectif).

* 214.200 : Invalidation de la structure baissière (Stop loss).

3. Perspectives et Vigilance

L'attention est portée sur la capacité du prix à rejeter la zone des 213.000. Une confirmation par un signal de bougie (mèche haute ou englobante) validerait la tentative de baisse. Cependant, la prudence reste de mise face à la tendance de fond : une réintégration franche au-dessus du pivot annulerait le biais vendeur pour une reprise de l'ascension globale.

MON ATTENTE DU JOUR EN M15 SUR XAUUSD 27/01/26Mon attente du jour est que le graphique casse le high de la session asian et reviens ds ma zone de vente sur une englobante baissiere cela me confirmerai d'aller chercher les premier 100% du volume asian et plus (150%,200%)si d'autre confirmation .

SI CE N'est pas le cas je viserai comme la journée du 26/01/26 les 50 % du volume de l'asian en faisant des trade partiels si d'autres confirmation à la baisse .

Bon trade à tous !!

XAUUSD – Continuation haussière dans un canal ascendantTendance générale

Le marché est clairement en tendance haussière.

Le prix évolue à l’intérieur d’un canal ascendant bien respecté, ce qui confirme la force des acheteurs.

Les creux et sommets sont de plus en plus hauts → structure bullish intacte.

📐 Structure & Contexte

Le prix a récemment touché la borne supérieure du canal, puis a effectué une correction saine.

Cette correction ramène le prix vers une zone de demande / support clé, idéale pour une continuation haussière.

On observe une consolidation avant un potentiel nouveau mouvement impulsif.

🎯 Plan de trading (Scénario haussier)

Zone d’entrée (Buy) :

👉 Autour de 5,033 – 5,036

Objectif (Take Profit) :

🎯 5,155 – 5,158 (extension de la tendance / haut du canal)

Stop Loss :

❌ 4,878 – 4,885 (sous le support et la structure)

📈 Ratio Risque/Rendement : Très favorable (~1:2.3)

⚠️ Invalidation

Une cassure nette sous 4,878 invaliderait le scénario haussier.

Dans ce cas, une correction plus profonde vers la borne basse du canal serait possible.

🧠 Conclusion

La tendance reste bullish tant que le prix se maintient au-dessus du support.

La configuration actuelle favorise une continuation haussière après retracement.

Plan clair, niveaux propres, bon timing 👍

BTC (2H) – Structure baissièreAnalyse technique

Le Bitcoin poursuit sa tendance baissière, avec une succession de sommets et de creux de plus en plus bas. Le prix se replie vers l'ancienne zone d'offre/FVG, coïncidant avec la ligne de tendance descendante. Ceci indique une zone de réaction technique cruciale pour les vendeurs.

Le RSI a rebondi à des niveaux neutres, mais n'a pas encore généré de divergence haussière fiable.

Si le prix est rejeté dans la zone d'offre actuelle, il est fort probable que le BTC poursuive sa baisse vers la zone cible inférieure, autour de 85 000 $.

La structure actuelle privilégie toujours un repli pour de nouvelles ventes, plutôt qu'un retournement haussier.

Pensez-vous que le BTC sera immédiatement rejeté dans cette zone ou une fausse cassure sera-t-elle nécessaire avant une baisse plus marquée ? 👇

XAU (2H) – Structure haussièreL'or poursuit sa nette tendance haussière, enchaînant les sommets et les creux ascendants. Après une forte cassure, le cours se replie techniquement vers la zone de demande inférieure/FVG, qui constituait auparavant un point de continuation de la tendance.

Le RSI s'est replié sans toutefois rompre la structure haussière, ce qui indique que la pression vendeuse actuelle relève davantage d'une correction que d'un retournement de tendance.

Si le cours se maintient dans la zone de support actuelle, il est fort probable que le marché se consolide à court terme avant de reprendre sa progression haussière, en direction de la zone cible supérieure, autour de 5 300 $, comme illustré sur le graphique.

Ce scénario est cohérent avec le contexte d'aversion au risque qui continue de soutenir l'or à court terme.