SMCI — Cassure technique en attente de confirmationL’action Super Micro Computer (SMCI) a récemment cassé sa ligne de tendance, signalant un possible changement de dynamique. Toutefois, le marché reste en phase d’attente d’une cassure claire de la résistance, accompagnée d’un fort volume, avant toute confirmation d’achat.

🔎 Scénario probable :

1️⃣ Phase de consolidation : après la cassure de la trendline, le prix peut consolider sous la résistance.

2️⃣ Cassure haussière confirmée : un franchissement avec force et volume pourrait valider un signal d’achat.

✅ Points à surveiller :

Volume : élément clé pour confirmer la cassure.

Niveau de résistance : zone décisive pour la poursuite haussière.

Momentum : confirme la solidité du mouvement.

💬 Fausse cassure ou vraie reprise haussière ? À suivre de près. 🤔

#SMCI #Trading #AnalyseTech #Bourse #Stocks #Investissement

Idées de la communauté

AT BTC — Lecture logarithmique WeeklyAnalyse technique BTC — Lecture logarithmique Weekly

En observant Bitcoin en échelle logarithmique sur le timeframe hebdomadaire, une structure majeure attire particulièrement l’attention : la courbe de support exponentielle long terme qui accompagne la croissance naturelle du marché depuis plusieurs cycles.

Depuis la zone des 3 200 $, BTC évolue au-dessus de cette ligne de support dynamique qui semble représenter la base structurelle du marché haussier macro. Ce qui rend cette structure particulièrement pertinente est le comportement historique du prix lors des phases de stress extrême.

Lors du crash Covid de 2020, le marché a brièvement percé ce support uniquement via des mèches, sans jamais valider de clôture hebdomadaire sous cette zone. Ce comportement s’est répété durant les bear markets majeurs, notamment en 2018 ainsi que lors du cycle baissier de 2022, où la zone des 15 000 – 16 000 $ est venue tester précisément cette ligne de support exponentielle.

Dans chaque cas, le marché a montré un rejet clair des niveaux inférieurs, confirmant l’importance institutionnelle et psychologique de cette zone. La capacité du BTC à préserver ce support en clôture hebdomadaire renforce l’idée que cette courbe représente la frontière entre phases de capitulation et zones d’accumulation long terme.

Historiquement, les contacts avec cette ligne ont souvent coïncidé avec les phases terminales des bear markets et ont servi de base au démarrage de nouveaux cycles haussiers majeurs. Le respect répété de cette structure peut donc être interprété comme un signal indiquant que le marché pourrait avoir établi un plancher macro, ouvrant la voie à une nouvelle phase d’expansion.

Si la dynamique historique venait à se reproduire, cette zone pourrait représenter le point d’origine d’un nouveau cycle haussier, susceptible de conduire progressivement le marché vers la découverte de nouveaux sommets historiques. Toutefois, la validation de ce scénario dépendra de la capacité du prix à maintenir sa structure haussière en unités de temps élevées et à reconquérir les zones d’acceptation supérieures.

Cette analyse repose exclusivement sur la lecture structurelle du prix en échelle logarithmique et sur l’observation du comportement historique du marché face à ses supports de cycle.

ACCENTURE (ACN) : RR de 1.2 pour +10% potentielLe détachement de la grande oblique baissière dans un mouvement de consolidation (contenu dans un triangle) et la belle impulsion du 21/11 nous permettent de parier sur un retour dans la zone de polarité supérieure, avec en target, le S1 annuel d'ici la fin de l'année.

Du fait d'une tendance toujours baissière, nous attendrons néanmoins une confirmation, à savoir le franchissement des 259$ pour initier ce trade de contre-tendance, avec RR de 1.2 et 10% de gains potentiels.

Nota : 2 conditions.

Le trade sera

- annulé si les 260$ ne sont pas atteints d'ici vendredi 28/11 inclus,

- clôturé manuellement si l'objectif n'est pas rallié d'ici la fin de l'année.

CECI N'EST EN AUCUN CAS UN CONSEIL D'INVESTISSEMENT MAIS UN PARTAGE DE MA VISION PERSONNELLE SUR UNE PARTIE DE MES PRISES DE POSITIONS, QUI N'ENGAGENT QUE MOI.

MERCI PAR AVANCE POUR VOS BOOSTS, PARTAGES ET ABONNEMENTS A MON COMPTE.

MSTR -70% : L'EUPHORIE DE SAYLOR VA TOUT DÉTRUIRE !Une action cyclique sans fondement durable

Depuis mon analyse précédente sur la chute de MSTR, l'action a déjà perdu environ 70 % de sa valeur par rapport à son pic récent.

Cette correction, bien que significative, reste principalement soutenue par l'euphorie persistante portée par Michael Saylor, dont la communication obsessionnelle autour du Bitcoin maintient artificiellement une prime spéculative.

En examinant l'historique de MSTR, on observe des cycles récurrents particulièrement violents : les phases haussières euphoriques sont systématiquement suivies de corrections de l'ordre de -90 %, voire plus lors des krachs majeurs (comme lors de la bulle dot-com ou du bear market crypto de 2022).

Cela démontre clairement que MSTR est une action purement cyclique, amplifiant les mouvements du Bitcoin sans offrir de valeur intrinsèque stable. Son modèle économique originel (logiciel d'analyse de données) a été relégué au second plan au profit d'une stratégie de trésorerie exclusivement tournée vers le Bitcoin, transformant l'entreprise en un simple proxy leveragé et volatile de la cryptomonnaie – sans réel avantage compétitif ni moat défensif.

Investir dans MSTR sur le long terme n'a donc aucun sens fondamental : c'est une coquille spéculative dont la valorisation repose entièrement sur l'humeur du marché crypto et sur la rhétorique de Saylor.

Pour en profiter, il faut au contraire adopter une approche tactique : suivre précisément les phases d'euphorie portées par Michael Saylor pour capter la volatilité haussière, puis sortir avant l'inévitable dénouement baissier.

Nous n'avons pas encore atteint le seuil des -90 % depuis le dernier sommet, niveau qui correspond historiquement à un support majeur dans la structure de ces cycles.

Tant que cette zone n'est pas testée, le risque reste élevé.

Enfin, le fait que Michael Saylor détienne personnellement des milliards ne change rien à l'équation : la richesse d'un dirigeant charismatique et euphorique n'est pas une garantie de viabilité.

L'histoire regorge d'exemples où des leaders visionnaires, portés par une conviction absolue, ont conduit leurs entreprises à la catastrophe malgré leur fortune personnelle,

Lehman Brothers en est un cas classique, où une surexposition à des actifs risqués a mené à l'effondrement total malgré la stature de ses dirigeants.

Saylor, avec son discours messianique sur le Bitcoin, présente les mêmes traits d'un promotant excessif : brillant, convaincu, mais potentiellement dangereux pour les actionnaires qui croient à une ascension perpétuelle.

GOLD / OR : acheteur ou vendeur, où décide d'aller l'or ?Aujourd'hui sur l'or, nous avons eu une ouverture des marchés très en faveur des acheteurs avec une poussée vers les 5 000 $ pour ensuite être violemment rejeté vers les 4 800 $.

Les nouvelles économiques du jour sont largement en faveur des acheteurs et pourtant, l'or décide de partir violemment à la baisse : alors qu'est-ce qui pourrait expliquer cette réaction ?

Dans un premier temps, je me suis dit que les acheteurs ont perdu énormément confiance en la matière première depuis le krach de vendredi dernier : quand j'observe la bougie hebdomadaire de l'or, elle forme un doji, mettant en avant l'hésitation des acheteurs et des vendeurs à prendre une vraie décision concernant la direction.

Ensuite, je me suis demandé si les investisseurs sont encore impactés par la décision de Trump de nommer Warsh à la tête de la FED, car l'argent est énormément impacté par cette décision également : en jetant un coup d'œil au marché de manière générale, la bourse est également fortement impactée, notamment les actions.

Entre ces hauts et ces bas, le mieux est de rester à distance afin de savoir si oui ou non l'or remontera vers l'ATH pour créer de nouveaux plus hauts ou bien s'il va complètement crasher par la suite.

Bon trading à tous,

Zamagor 😊✅

GOLD BAISSIER SUR CETTE FIN DE SEMAINE Hello l’équipe, j’espère que vous allez bien 😌

Nouvelle journée, bientôt la fin de semaine !

Sur le Gold, on est actuellement dans un contexte clairement baissier.

Depuis hier matin, on a eu un gros mouvement vendeur, avec un flux qui reste orienté à la baisse.

Hier, le marché est venu casser un point de structure important, notamment le low des 4912 qui devait être protégé.

Cette cassure a créé un MSS (Market Structure Shift), et durant la session asiatique, le prix a fortement chuté, validant une continuation baissière jusqu’aux 4850.

👉 Pour aujourd’hui, on peut donc s’attendre à une poursuite de la baisse, mais après un retracement.

📍 Situation actuelle

Le marché est en train de retracer la baisse impulsive faite cette nuit.

On a l’Asian High en haut de la structure et l’Asian Low tout en bas.

Pendant la session de Londres, le prix remonte dans des zones de vente intéressantes.

🔴 Zone clé de vente

On arrive dans un Breaker Block, c’est-à-dire un ancien Order Block acheteur qui a été cassé, provoquant un changement de comportement du prix.

Ce niveau agit maintenant comme résistance.

📌 Le breaker se situe entre 4914 et 4950

À l’intérieur , on a aussi une zone OTE (zone optimale de retracement) entre 4935 et 4973, ce qui renforce encore la probabilité de réaction vendeuse.

🎯 Deux scénarios possibles

Scénario vendeur (le plus probable)

Si le prix réagit dans le breaker / OTE, on pourrait repartir à la baisse avec comme objectifs :

• 4791 : Asian Low

• Puis potentiellement 4713 : Order Block H1

Scénario alternatif

Si le marché casse franchement la zone OTE, alors la baisse sera temporairement invalidée et on pourrait remonter chercher l’Asian High.

Pour le moment, le contexte reste baissier, donc on privilégie les ventes sur retracement plutôt que les achats en plein milieu de la structure.

On reste patients et disciplinés 🤝

NOA - FX 😎

Analyse du prix de l'or le 5 février📊 Aperçu de la structure des prix

La tendance à moyen terme reste haussière, mais à court terme, le marché se trouve dans une phase de correction technique/rebond latéral après une forte baisse.

Le prix actuel se situe autour de 4,97xx, coincé entre la résistance supérieure et le support inférieur → le marché hésite, une forte cassure est probable.

🔴 Zone de résistance importante

5,10x – 5,14x

Coïncidence :

Ancienne zone d'offre

Relevé de Fibonacci 0,382 (~5,139)

La moyenne mobile exponentielle (EMA) à court terme freine la hausse.

Le prix a testé cette zone à plusieurs reprises sans la franchir clairement → la pression vendeuse persiste.

➡️ Si une bougie de retournement (pin bar, avalement baissier) apparaît à l'atteinte de cette zone → forte probabilité d'un retournement de tendance baissière.

🟢 Zone de support

4,85x – 4,86x

Fibonacci 0,618 (~4,859)

Le prix réagit actuellement de manière satisfaisante.

4,40x – 4,45x (Support solide)

Forte zone de demande, point bas de la précédente chute.

Si le cours passe sous 4,85x → il y a une forte probabilité qu'il chute dans cette zone, comme indiqué par la flèche rouge.

📐 Moyennes mobiles exponentielles (EMA) et momentum

EMA 34 et EMA 89 :

Le prix a franchi ces moyennes à la baisse → le momentum haussier s'affaiblit.

L'EMA est orientée à la baisse et agit comme une résistance dynamique.

La configuration actuelle ressemble à un repli dans une tendance baissière à court terme.

META ACHATContexte de tendance – Théorie de Dow

L’action META évolue actuellement dans une tendance haussière bien établie, conformément à la théorie de Dow.

La structure de marché reste saine avec :

des creux ascendants,

des sommets de plus en plus élevés,

confirmant la domination des acheteurs sur l’unité de temps supérieure.

Analyse Weekly

Sur l’unité de temps Weekly, plusieurs éléments renforcent le biais haussier :

Le RSI affiche une dynamique constructive, avec des points bas ascendants,

Une cassure du dernier sommet Daily a été observée, validant la poursuite de la tendance.

Le prix évolue actuellement au niveau de ce dernier plus haut cassé, désormais identifié comme une zone de support clé.

👉 Cette zone représente un niveau technique stratégique, susceptible de provoquer un rejet haussier et d’alimenter une continuation du mouvement.

Analyse Daily – Timing d’entrée

En Daily, l’approche est plus tactique :

On attend un rebond du prix sur la zone de support issue du Weekly.

Le RSI Daily se situe ou revient dans une zone de neutralité, ce qui offre un contexte favorable à une relance du momentum sans excès.

La moyenne mobile 50 périodes joue un rôle de support dynamique et constitue un obstacle technique supplémentaire face aux vendeurs.

La confluence support horizontal + RSI neutre + MM50 renforce fortement la probabilité d’un rebond haussier.

Objectif & Gestion du risque

Objectif principal : retour sur les derniers plus hauts vers 790 $

Ce scénario offre un ratio rendement/risque attractif, cohérent avec une stratégie de suivi de tendance.

Conclusion

META présente actuellement une configuration technique favorable à une poursuite haussière :

Tendance confirmée en Weekly

Pullback contrôlé sur un ancien sommet devenu support

Signal de continuation attendu en Daily avec indicateurs alignés

Une entrée sur confirmation de rebond permettrait de s’inscrire dans la tendance dominante tout en conservant une gestion du risque maîtrisée.

XAU/USD – Poursuite haussière au-dessus du POI clé, objectif : ?🔍 Analyse technique (45M)

🟢 Structure du marché

Après une forte impulsion baissière, l’or a formé une base solide et a basculé vers une structure haussière.

Une séquence de plus hauts et plus bas ascendants est respectée le long de la ligne de tendance haussière ✔️

Plusieurs points pivot confirment que les acheteurs défendent des niveaux de prix plus élevés.

📦 POI & Zones clés

POI extrême (zone de demande) : Zone d’accumulation majeure à l’origine du retournement 🟩

POI élevé (zone d’offre → zone de mitigation) : Le prix a cassé au-dessus et s’y maintient, désormais en tant que support — signal haussier.

Tant que le prix reste au-dessus de la zone High POI, le scénario de poursuite reste privilégié.

📈 Cassure & Price Action

Les précédentes cassures baissières ont échoué et ont été suivies d’un fort déplacement haussier.

La structure actuelle montre une consolidation haussière au-dessus de la zone High POI, suggérant une poursuite plutôt qu’un retournement.

Les replis vers la zone High POI ou la ligne de tendance sont considérés comme des opportunités d’achat sur repli (buy the dip).

🎯 Objectifs de prix

🎯 Objectif principal :

5 120 – 5 150 (borne haute du range / zone de liquidité)

🎯 Objectif étendu (si le momentum s’accélère) :

5 180 – 5 220

🛑 Niveau d’invalidation :

Une clôture nette sous 4 950 affaiblirait le scénario de poursuite haussière.

✅ Conclusion

L’or conserve une structure clairement haussière, soutenue par une forte demande et le respect de la ligne de tendance ascendante. Le maintien au-dessus de la zone High POI ouvre la voie vers des objectifs situés en haut du range. Des replis peu profonds sont attendus avant la poursuite 📊✨

Renversement en arrondi vers une résistance cléStructure du marché

Le prix a formé une structure de retournement en arrondi (rounded bottom) après une forte phase de baisse, indiquant un épuisement des vendeurs et une prise de contrôle progressive par les acheteurs.

Le point bas encerclé montre une forte absorption de la demande, suivie de creux ascendants → signal précoce de changement de tendance.

Niveaux clés

Zone de support : ~4 890 – 4 950

Zone clairement défendue, servant de base au mouvement haussier.

Zone d’entrée : juste au-dessus du support

Le retour sur support avec réaction haussière offre une opportunité d’achat après confirmation.

Résistance intermédiaire : ~5 100

Cette zone a été reconquise et agit désormais comme support à court terme.

Résistance majeure / objectif : ~5 210 – 5 250

Prochaine zone de liquidité et objectif logique, correspondant à une ancienne zone d’offre.

Momentum & Price Action

Le scénario projeté montre une poursuite haussière :

Cassure et maintien au-dessus de 5 100

Courte consolidation / retest

Hausse vers la zone de résistance supérieure

Aucun signe clair de distribution pour le moment ; le momentum reste favorable aux acheteurs tant que le support tient.

Biais du marché

📈 Haussier tant que le prix reste au-dessus de ~4 950

Invalidation si le marché réintègre durablement sous la zone de support.

Résumé du trade

Biais : Poursuite haussière

Entrée : Retest du support / confirmation haussière

Objectif : 5 210 – 5 250

Risque : Cassure du support

EssilorLuxottica : quand le flou donne de la vision ?🕶️ EssilorLuxottica NYSE:EL

💡 Retour sur une première zone clé entre 255€ et 260€. Une première opportunité potentielle à surveiller.

🔵 La seconde zone d’intérêt se situe autour de la MM200 hebdo, vers 220€–230€, l’action n’étant toujours pas en survente avec un RSI hebdo proche de 40.

🔔 De quoi placer quelques alertes, d’autant plus que la direction confirme ses prévisions de croissance pour le leader mondial de l’optique.

Objectif de cours de l'or cette semaine : au-dessus de 5 150 $Objectif de cours de l'or cette semaine : au-dessus de 5 150 $

Comme le montre le graphique, le cours de l'or connaît une forte volatilité, avec des fluctuations intraday dépassant les 200 $.

Cette volatilité imprévisible continue de créer un environnement extrêmement défavorable au trading intraday.

Cependant, cela n'affecte pas notre perspective haussière sur le cours de l'or.

Actuellement, le cours de l'or a franchi la résistance du triangle de consolidation intraday, avec un prochain objectif à 4 800 $.

Support actuel : 4 600 $

Support de tendance macro : 4 400 $

Résistance actuelle : 4 800 $

Résistance de tendance : 4 950 $ - 5 150 $

Nous continuons d'appliquer une stratégie d'achat sur repli et maintenons une position haussière sur le cours de l'or pour la semaine à venir.

Cette semaine, nous avons réduit notre effet de levier de 10x, réduit la taille de nos ordres de 10x et élargi notre stop-loss de 20 $ à 100 $. Tout ceci vise à mieux nous adapter à la volatilité actuelle du marché.

Par exemple : auparavant, nous négociions un lot fixe par transaction ; désormais, nous négocions 0,1 lot par transaction.

Auparavant, notre niveau de stop-loss était de 10 à 20 $ ; il a été relevé à 50-100 $.

Cet ajustement est mieux adapté à la volatilité actuelle du marché.

Cette semaine, nous poursuivrons notre stratégie d'achat sur repli, avec un objectif de profit quotidien de 50 à 100 points. Si le marché évolue en notre faveur, nous viserons un objectif plus élevé : au-dessus de 5 000 $.

Remarque importante : tant que le cours de l'or se maintiendra au-dessus de 4 400-4 500 $, nous maintiendrons cette stratégie.

DeGRAM | GOLD recule📊 Analyse technique

● Le XAU/USD a formé une distribution à moyen terme après une forte hausse, avec une structure en double sommet et en tête-épaules signalant l'épuisement de la tendance. Le rejet violent de la zone de résistance supérieure confirme un fort intérêt vendeur.

● Le prix est repassé sous la structure haussière et reteste l'ancien support près de 4 700-4 650, où un faible rebond suggère une consolidation corrective avant une nouvelle baisse vers la ligne de tendance inférieure autour de 4 500.

💡 Analyse fondamentale

● La persistance de rendements élevés aux États-Unis et la résilience des données macroéconomiques américaines réduisent la demande d'or comme valeur refuge, renforçant ainsi une tendance corrective à moyen terme.

✨ Résumé

● Renversement baissier confirmé à partir d'une résistance majeure.

● Une baisse à moyen terme vers 4 700 → 4 500 est privilégiée tant que le cours reste inférieur à 5 000.

-------------------

Partagez votre opinion dans les commentaires et soutenez cette idée en cliquant sur « J'aime ». Merci pour votre soutien!

NAS100 : Rebond sur support ! +1,146% en vue après la chute !📊 Analyse Technique NAS100 - Timeframe 15 Minutes

OPPORTUNITÉ DE REBOND MAJEURE SUR LE NASDAQ 100 !

Après une correction violente qui a traversé plusieurs zones de résistance, le NAS100 vient de toucher sa SUPPORT ZONE critique et montre des signes de rebond technique puissant !

📍 NIVEAUX CLÉS DU TRADE :

🟢 ENTRÉE (BUY) : 25 310$

🔴 STOP LOSS : 25 180$ (-130$ | -0,514%)

🎯 TAKE PROFIT : 25 600$ (+290$ | +1,146%)

⚖️ RATIO RISQUE/RENDEMENT EXCEPTIONNEL :

Risque de 130$ pour un potentiel de gain de 290$ - Ratio 1:2.23 parfait pour ce type de configuration !

📈 ANALYSE DE LA CONFIGURATION :

✅ Support Zone validé - Réaction haussière forte après test du niveau 25 000$

✅ Multiples zones de résistance identifiées pour sécuriser les profits progressivement

✅ Structure baissière cassée - Le rebond technique est en cours

✅ Volume significatif sur le retournement dans la zone de support

🎯 ZONES TECHNIQUES IMPORTANTES :

📍 RESISTANCE ZONE 1 : ~25 800$ (première prise de profit potentielle)

📍 RESISTANCE ZONE 2 : ~25 900$ (zone de consolidation probable)

📍 RESISTANCE ZONE 3 : ~26 000$ (résistance majeure à surveiller)

📍 TARGET FINAL : 29 000$ (objectif de moyen terme)

💡 STRATÉGIE DE GESTION :

Le prix a fortement rebondi depuis la zone de support. Idéalement, attendez un pullback vers 25 300$ pour une entrée optimale. Sécurisez 50% de vos profits à la première résistance et laissez courir le reste avec un stop suiveur.

⏰ PLAN D'EXÉCUTION :

Entrée validée dans la support zone

Stop Loss strict sous 25 180$

Première prise de profit partielle à 25 600$

Déplacer le SL en breakeven

Target finale entre 25 800$ et 26 000$

⚠️ AVERTISSEMENT : Cette analyse est fournie à titre éducatif uniquement. Le trading comporte des risques importants de perte en capital. Ne tradez jamais plus que ce que vous pouvez vous permettre de perdre.

🔔 Likez et suivez pour des analyses quotidiennes!

👉 Partagez votre avis en commentaire : Pensez-vous que le NAS100 va reconquérir les 26K ?

OR : Analyse des supports et résistances pour la semaine prochaiOR : Analyse des supports et résistances pour la semaine prochaine

Voici ma dernière analyse de la structure du cours de l'or.

Résistance 1 : Zone 5104 - 5115

Résistance 2 : Zone 5582 - 5600

Support 1 : Zone 4630 - 4685

Support 2 : Zone 4536 - 4551

Support 3 : Zone 4340 - 4410

Considérez ces structures pour des stratégies de repli ou de cassure.

SP500 retracement imminentLe S&P 500 a probablement besoin de retracer avant de poursuivre plus haut

Une faiblesse progressive commence à apparaître dans la structure. Le marché pourrait aller chercher une zone de liquidité autour de 7007, avant d’engager un retracement plus profond vers le niveau 0.382 de Fibonacci situé autour de 6760 dans les prochaines semaines.

La cassure flash des 6900, rapidement réintégrée, renforce ce biais malgré la présence de volumes propres. À cela s’ajoute un rejet clair sur la borne basse de la Value Area des derniers plus hauts autour de 6975, suggérant une absence d’acceptation à ces niveaux.

👉 Seule une acceptation en clôture CME RTH au-dessus de la zone de valeur des 7000 invaliderait ce scénario.

Cette analyse n’intègre volontairement aucun facteur macro-économique. Elle repose exclusivement sur les principes du Market Profile, du Volume Profile et des retracements de Fibonacci.

Le scénario proposé se veut pragmatique, structuré et concis.

Merci pour votre soutien et le partage.

Attention : ceci ne constitue en aucun cas un conseil en investissement. Contenu publié uniquement à des fins pédagogiques.

BRIEFING Semaine #5 : ATTENTION au mois de FevrierVoici votre Update Hebdomadaire ! Délivrée comme chaque semaine et avec un historique de plusieurs années !

N'hésitez pas à "liker / commenter / partager / follower" ;)

Le partage c'est avant tout aider les autres à accéder à ce contenu si vous l'avez aimé vous-même !

Amicalement,

Phil

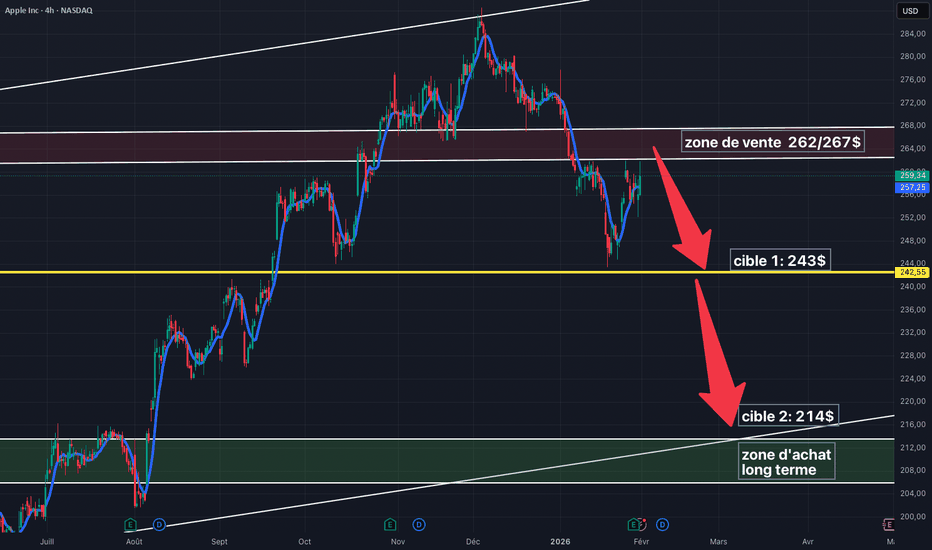

APPLE opportunité de vente zone 262/267$Après avoir corrigé comme anticipé depuis le haut de son canal haussier long terme (voir mon analyse en daily), le titre Apple a rebondi ces derniers jours en direction d'une forte zone de résistance court terme dans la zone 262/267$.

Nous nous sommes replacés à la vente sur le titre pour viser 243$ en premier lieu puis 214$ en objectif final moyen/long terme.

La zone 200/215$ est une zone de support importante puisque c'est le bas de son canal haussier très long terme ainsi que l'ancien plus haut historique qui pourrait également jouer son rôle de support pour se repositionner à long terme sur cette action.

Un dépassement des 275$ annulerait ce scénario et donnerait comme nouvel objectif le plus haut historique puis le haut de canal haussier.

VIX en hausse depuis fin décembre 2025la question que je me pose ressemble à ça : est-ce que cette hausse du VIX correspond à une perspective de baisse sensible des indices US à venir.

A priori il existe une corrélation entre l'évolution du VIX et l'évolution des indices. Le VIX monte, et les prix des actions baissent et inversement.

Cette baisse ne serait pas forcément liée à un "coup d'éclat" du locataire de la Maison Blanche et au fonctionnement des entreprises US. Perspectives trimestrielles, et par extension annuelles, en baisse par exemple.

... Méfiance...

En ce qui concerne mon avis sur POXEL je me suis fourvoyé car je ne prenais en considération que les perspectives de vente de TWYMEEG plutôt impressionnantes et en accroissement avec un marché potentiel qui pourrait s'ouvrir, celui de la Chine. Donc Mea Culpa mais, attendons encore un peu...

Que s’est passé avec le prix de l’or ?L’or a connu une chute nette récemment, avec des baisses de l’ordre de ~8 %+ dans certains échanges après avoir atteint des sommets records (au-delà de $5 500 l’once dans les jours précédents).

Dans la même séance, les vendeurs se sont intensifiés après des excès haussiers, entraînant une forte volatilité pour XAU/USD.

Le marché a vendu des positions après un pic parabolique

Comme pour l’argent, une partie de la chute est due à du profit-taking (prise de bénéfices) après que l’or ait atteint des niveaux jamais vus auparavant.

Impact macro & facteurs exogènes :

L’annonce d’un poste clé à la FED (possible nomination d’un président perçu comme plus hawkish ou moins accommodant) a augmenté le rendement des taux réels et renforcé le dollar, ce qui exerce une pression baissière sur les métaux précieux.

Dans certains rapports, l’or a enregistré sa pire baisse quotidienne depuis 2013, accompagné d’un fort sell-off simultané sur l’argent.

Profit-taking + peur d’un resserrement monétaire + dollar fort = pression baissière sur XAU/USD.

Après des gains historiques, le marché corrige fortement dès que le momentum s’inverse.

Niveau psychologique important autour de $5 000–5 100 l’once (zone de support court terme).

Sous cette zone, un test de 120 EMA ou supports majeurs pivot sur le graphique journalier pourrait se produire.

Le plus haut récent à $5 500+ reste clé pour invalider définitivement une tendance baissière plus large.

Rallye précédent a montré que les niveaux supérieurs restent recherchés en cas de retour de stress macro.

Malgré la chute, plusieurs scénarios macro poussent encore à voir l’or comme hedge à risques :

Demande des investisseurs privée + ETFs en forte augmentation.

Banques centrales continuent d’accumuler des réserves.

Incertitudes géopolitiques fortes à l’échelle mondiale (Don’t fight the Fed & flight to safety).

BITCOIN sous pression !!!Le canal "bleu" a été cassé à la baisse , la zone des 81 500$/80 000$ reste le dernier support avant un décrochage pour rejoindre le bas du GAP de la semaine du 4 novembre 2024 "élection TRUMP" zone des 73600$ .

La clôture mensuelle sera importante tout autant que la clôture hebdomadaire !

Sensiblement un 4eme mois consécutif de baisse !!

En unité de temp mensuelle le prix travail dans le GAP haussier de novembre 2024 pour la 2eme fois .

En hebdomadaire le RSI se situe en dessous des 50% depuis le 27 octobre et continue sa baisse, en mensuel le RSI se situe à la limite des 50% " prêt à casser, mais c'est pas encore fait "

Pour résumer la patience est de mise !!!

Soyez prudent sur les marchés

Bonne journée à tous et à toutes !!!

GOLD : Quelle suite après une semaine mouvementée ? Bonjour à tous c'est Yan's !

Aujourd'hui je vous partage mon analyse sur le GOLD !

Gros retracement hier ! dans une zone très pertinente ! Le prix est revenu dans un Fair Value Gap H1/H4 et dans la zone des 78.6% pour délivrer un gros mouvement haussier pour revenir dans un Fair Value Gap H1/H4 pour ensuite retracer.

Le prix a créer un Order Block au niveau des 5390 - 5420$ qui peut être intéressant pour prendre des ventes ou le prix peut continuer sa baisse jusqu'au 5063$ (zone potentielle d'achat) qui correspond à un Order Block H1 et la zone OTE PATTERN des 88.6%

Nous sommes vendredi, je reste prudent et vigilant !

💬Et vous que pensez vous du GOLD ?

MSFT USMicrosoft dessine actuellement une superbe figure en « Batman » : après avoir franchi la ligne de tendance baissière, l'action a été retestée, puis de nouveau retestée au niveau de la moyenne mobile simple à 50 périodes (SMA 50).

Cependant, hier, le marché a propulsé le titre au-dessus du niveau de support situé entre 490 et 493, et les traders pourraient tenter un rebond suite à cette fausse cassure.

Dans un tel contexte, prendre une position longue est pour le moins très risqué.