📌 Résumé des faits marquants :

• L’or recule légèrement en session asiatique, impacté par un retour de l’appétit pour le risque.

• La Chine et l’Australie ont baissé leurs taux directeurs pour stimuler la croissance, dopant les actions asiatiques.

• Moody’s a dégradé la note de crédit des États-Unis de Aaa à Aa1, invoquant des niveaux d’endettement et d’intérêts élevés.

• Le dollar se redresse légèrement, limitant les gains potentiels de l’or.

• Les tensions commerciales persistent : la Chine accuse les États-Unis de compromettre la trêve commerciale via des contrôles à l’export sur les semi-conducteurs.

• Optimisme prudent sur un possible cessez-le-feu entre la Russie et l’Ukraine.

• Discours attendu aujourd’hui de Bostic (FOMC) et publication des stocks hebdomadaires de brut API.

⸻

🗓️ Ce que les investisseurs attendent aujourd’hui :

Discours de Bostic (FOMC - 15h00) : ils chercheront des indices sur la politique monétaire à venir, notamment la confirmation ou non de futures baisses de taux. Un ton accommodant pourrait soutenir l’or.

Stocks de brut API (22h30) : bien que plus liés au pétrole, une hausse des stocks pourrait signaler un ralentissement économique, renforçant l’attrait de l’or comme valeur refuge.

👉 En résumé : les investisseurs scrutent des signes de ralentissement ou de soutien monétaire, qui pourraient raviver l’appétit pour le gold.

⸻

📊 Impact attendu sur le gold + risques associés :

• Le rebond du dollar et l’optimisme sur les marchés actions pèsent temporairement sur l’or.

• La dégradation de la note US par Moody’s et les tensions commerciales peuvent cependant raviver l’intérêt pour le gold en tant que valeur refuge.

• Le risque principal court-terme reste une détente géopolitique + retour du risk-on, ce qui freinerait les flux vers l’or.

• À moyen terme, le ralentissement économique global + politique monétaire accommodante pourraient redonner du soutien.

⸻

📈 Analyse fondamentale de l’or :

🔹 Contexte général :

Les marchés évoluent dans un climat d’incertitude persistante : tensions commerciales, dette américaine en hausse, ralentissement mondial. Malgré la résilience actuelle des actions, les fondamentaux restent fragiles.

🌍 Facteurs géopolitiques :

La trêve commerciale entre Chine et États-Unis est fragilisée. Un possible cessez-le-feu entre la Russie et l’Ukraine apaise temporairement les craintes. Les tensions sont en mode veille, mais non résolues.

💵 Politique monétaire du dollar :

Le marché anticipe désormais environ 54 points de base de baisses de taux cette année, avec une première coupe possible en octobre. La Fed reste prudente, et tout signal dovish à venir pourrait renforcer l’or. Le rebond du dollar reste modéré mais perceptible.

📈 Comportement du marché :

Les baisses de taux en Asie ont provoqué un retour du risk-on, en faveur des actions. Cela a affaibli temporairement la demande en or. Toutefois, l’or reste bien ancré au-dessus des 3.000 $/oz, signe de solidité sous-jacente.

✅ Conclusion fondamentale :

L’or reste soutenu par un fond macro fragile : dette US élevée, incertitudes économiques, risques géopolitiques latents. Les retracement actuels sont techniques, mais la demande de fond pour l’or reste bien présente.

⸻

📆 Perspectives :

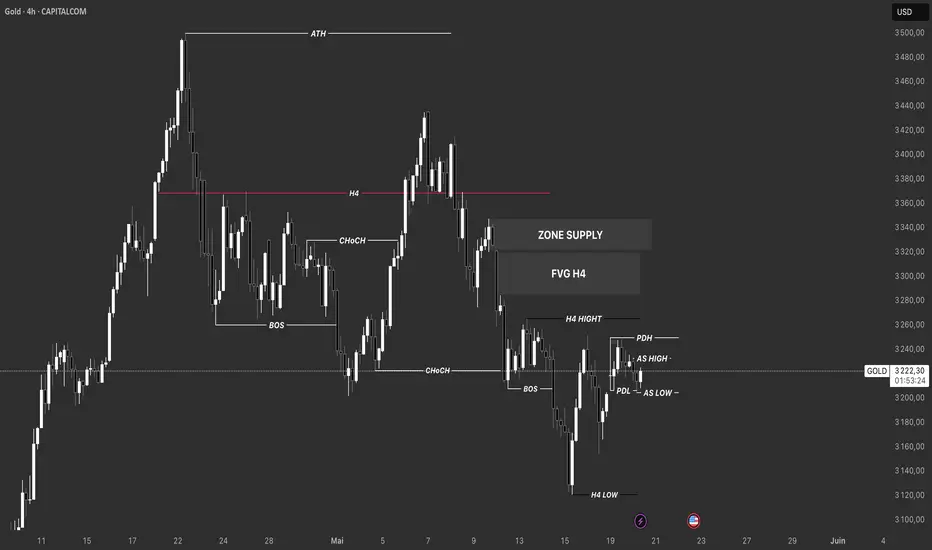

🎯 Perspective court-terme :

• Léger biais baissier technique sous 3.230 $/oz à court terme.

• Le gold pourrait tester des niveaux de support vers 3.200 $, voire 3.180 $ en cas de poursuite du rebond du dollar.

📍Perspective moyen-terme :

• Potentiel haussier maintenu tant que les incertitudes économiques persistent.

• Les risques autour de la dette US, de la politique monétaire et des tensions commerciales pourraient ramener les acheteurs sur l’or.

⸻

🎯 Conclusion générale :

Le repli actuel de l’or est lié à un contexte temporaire de retour du risque, soutenu par des baisses de taux en Asie et un léger rebond du dollar. Cependant, les fondamentaux restent favorables à l’or sur le moyen terme : incertitudes économiques globales, dégradation de la note US, et tensions géopolitiques latentes.

📌 Biais attendu : haussier moyen terme (buy & hold), malgré une pression court terme (retracement technique probable).

⸻

Merci pour la lecture. SN3AZ.

Clause de non-responsabilité

Les informations et publications ne sont pas destinées à être, et ne constituent pas, des conseils ou recommandations financiers, d'investissement, de trading ou autres fournis ou approuvés par TradingView. Pour en savoir plus, consultez les Conditions d'utilisation.

Clause de non-responsabilité

Les informations et publications ne sont pas destinées à être, et ne constituent pas, des conseils ou recommandations financiers, d'investissement, de trading ou autres fournis ou approuvés par TradingView. Pour en savoir plus, consultez les Conditions d'utilisation.