La vitesse gagne-t-elle les guerres ? Le pari de TextronTextron Inc. est passée du statut de conglomérat diversifié à celui d'intégrateur aérospatial et de défense ciblé, positionné à l'intersection de l'urgence géopolitique et de l'innovation technologique. Le pivot stratégique de l'entreprise se concentre sur le déploiement accéléré de l'aéronef à rotors basculants Bell MV-75 pour le programme FLRAA (Future Long-Range Assault Aircraft) de l'armée américaine, répondant aux exigences opérationnelles critiques dans la région indo-pacifique. Capable de voler deux fois plus vite et plus loin que les hélicoptères Black Hawk existants, le MV-75 résout le problème de la « tyrannie de la distance » dans les opérations du théâtre pacifique. Simultanément, Textron Systems a obtenu d'importants contrats pour des navires de surface sans pilote et des véhicules blindés soutenant l'Ukraine. Parallèlement, le segment Aviation maintient une demande robuste avec un carnet de commandes de 7,7 milliards de dollars malgré les contraintes de la chaîne d'approvisionnement.

Les résultats du troisième trimestre 2025 ont démontré une force opérationnelle avec un BPA ajusté de 1,55 $, dépassant les estimations du consensus, une croissance des revenus de 5 % en glissement annuel à 3,6 milliards de dollars et une impressionnante expansion des bénéfices du segment de 26 %. La direction a exécuté une stratégie d'allocation de capital disciplinée, cédant des actifs sous-performants comme l'activité de sports motorisés Arctic Cat pour concentrer les ressources sur les opportunités à forte marge dans l'aérospatiale et la défense. Le segment Aviation a généré 1,5 milliard de dollars de revenus avec un fort pouvoir de fixation des prix, tandis que le carnet de commandes de 8,2 milliards de dollars de Bell reflète la nature à long terme des contrats de défense. Le fossé technologique de Textron comprend des brevets critiques sur les systèmes VTOL à grande vitesse avec rotors pliants, des capacités de fabrication additive et le drone cargo électrique Nuuva V300 qui a effectué son premier vol en janvier 2026.

Les analystes financiers suggèrent une sous-évaluation significative, les modèles DCF indiquant une valeur intrinsèque de 135 $ par action par rapport aux niveaux de négociation actuels, impliquant une décote de 30 % car le marché n'a pas encore pleinement intégré la montée en puissance de la production du FLRAA. La convergence des baisses attendues des taux d'intérêt de la Réserve fédérale, de la demande soutenue de jets d'affaires de la part de particuliers fortunés et de la modernisation accélérée de la défense crée de multiples vents favorables. Bien que les goulots d'étranglement de la chaîne d'approvisionnement en titane et les pénuries de main-d'œuvre qualifiée restent des contraintes, les investissements de Textron dans l'automatisation, la conformité à la cybersécurité CMMC et l'orientation stratégique la positionnent comme un architecte de premier plan des systèmes de guerre et de transport de nouvelle génération, avec une visibilité des revenus s'étendant sur toute la décennie.

Aerospace

**Petits satellites : un pionnier vers la puissance de défense ?Rocket Lab s'est transformée d'un fournisseur de niche de lancements de petits satellites en un atout stratégique de sécurité nationale, clôturant 2025 avec 21 lancements réussis d'Electron et une remarquable hausse de 175 % de son action. L'évolution de l'entreprise a culminé avec un contrat de 816 millions de dollars de l'Agence de développement spatial pour construire 18 satellites de détection de menaces de missiles hypersoniques, signalant son émergence en tant que principal contractant de défense. Cette stratégie d'intégration verticale positionne Rocket Lab comme un acteur critique dans une ère où la souveraineté de la chaîne d'approvisionnement est devenue primordiale pour la préparation militaire.

Le centre technologique des ambitions de Rocket Lab pour 2026 est la fusée Neutron, un véhicule de lancement moyen capable de transporter 13 000 kilogrammes en orbite terrestre basse. Prévu pour son vol inaugural à mi-2026, Neutron présente la conception innovante de carénage « Hungry Hippo » et des moteurs Archimedes imprimés en 3D, ciblant le marché lucratif des méga-constellations actuellement dominé par le Falcon 9 de SpaceX. Ce bond technologique, combiné à plus de 550 brevets mondiaux couvrant des innovations critiques en propulsion et structures, crée un fossé de propriété intellectuelle formidable que les concurrents ne peuvent pas facilement reproduire.

La trajectoire financière souligne cette transformation : les analystes prévoient une croissance de 52,2 % des bénéfices par action pour 2026, atteignant 0,27 dollar par action et surpassant de manière dramatique les géants aérospatiaux traditionnels comme Lockheed Martin (0,6 %) et Northrop Grumman (-7,6 %). Une potentielle introduction en bourse de SpaceX à une valorisation de 1,5 billion de dollars pourrait déclencher une réévaluation sectorielle, Rocket Lab se positionnant comme l'unique alternative cotée en bourse et intégrée verticalement. Wall Street a réagi en conséquence, relevant les objectifs de cours à 90 dollars alors que l'entreprise comble l'écart entre l'agilité des startups et l'échelle des titans aérospatiaux, avec les contrats de défense prêts à dominer son mix de revenus.

Le pari défense de Boeing est-il le nouvel arsenal US ?La récente hausse du cours de Boeing provient d’un virage stratégique fondamental vers les contrats de défense, porté par l’aggravation des tensions sécuritaires mondiales. L’entreprise a remporté de grands succès, notamment le contrat de plus de 20 milliards de dollars pour le chasseur F-47 Next Generation Air Dominance (NGAD) et un accord de 4,7 milliards pour fournir des hélicoptères AH-64E Apache à la Pologne, à l’Égypte et au Koweït. Ces contrats placent Boeing au cœur des efforts de modernisation militaire américaine visant à contrer l’expansion rapide par la Chine de chasseurs furtifs comme le J-20, dont le rythme de production rivalise désormais avec celui des avions de cinquième génération américains.

Le programme F-47 représente la rédemption de Boeing après avoir perdu il y a vingt ans le concours Joint Strike Fighter. Via sa division Phantom Works, Boeing a développé et testé en vol des prototypes grandeur nature en secret, validant les conceptions grâce à des méthodes d’ingénierie numérique qui ont considérablement accéléré les délais. L’appareil dispose d’une technologie furtive large bande avancée et servira de nœud de commandement contrôlant des drones autonomes au combat, modifiant fondamentalement la doctrine de la guerre aérienne. Par ailleurs, l’hélicoptère Apache modernisé a retrouvé une pertinence nouvelle dans la stratégie de défense du flanc est de l’OTAN et les opérations anti-drones, sécurisant les lignes de production jusqu’en 2032.

Des risques d’exécution demeurent cependant. Le programme du ravitailleur KC-46 continue de rencontrer des difficultés techniques avec son Remote Vision System, désormais repoussé à 2027. Les moteurs à cycle variable avancés du F-47 accusent deux ans de retard en raison de contraintes d’approvisionnement. L’espionnage industriel, y compris des cas de vente de secrets à la Chine, menace les avantages technologiques. Malgré ces défis, le portefeuille défense de Boeing offre des flux de revenus contracycliques qui protègent contre la volatilité de l’aviation commerciale, créant une stabilité financière à long terme alors que le réarmement mondial entre dans ce que les analystes décrivent comme un « super-cycle » durable alimenté par la compétition entre grandes puissances.

L’instabilité peut-elle être une classe d’actifs ?Les ETF Aérospatiale et Défense (A&D) ont affiché des performances remarquables en 2025, avec des fonds comme XAR réalisant un rendement de 49,11 % depuis le début de l’année. Cette flambée fait suite à la directive du président Trump en octobre 2025 de reprendre les essais d’armes nucléaires américains après un moratoire de 33 ans, un virage politique décisif en réponse aux démonstrations récentes d’armes russes. Ce mouvement signale la formalisation de la Compétition entre Grandes Puissances en une course aux armements soutenue et intensive en technologie, transformant les dépenses A&D de discrétionnaires en structurellement obligatoires. Les investisseurs considèrent désormais les crédits de défense comme garantis, créant ce que les analystes appellent un « prime d’instabilité » permanent sur les valorisations du secteur.

Les fondamentaux financiers soutenant cette perspective sont substantiels. Le budget de la défense pour l’exercice 2026 alloue 87 milliards de dollars à la modernisation nucléaire seule, soit une augmentation de 26 % du financement pour des programmes critiques comme le bombardier B-21, le missile balistique intercontinental Sentinel et les sous-marins de classe Columbia. Les principaux contractants rapportent des résultats exceptionnels : Lockheed Martin a établi un carnet de commandes record de 179 milliards de dollars tout en relevant ses prévisions pour 2025, créant ainsi une certitude de revenus pluriannuelle fonctionnant comme une obligation à long terme. En 2023, les dépenses militaires mondiales ont atteint 2 443 milliards de dollars, les alliés de l’OTAN stimulant plus de 170 milliards de dollars en ventes d’armes étrangères américaines, étendant la visibilité des revenus au-delà des cycles congressionnels domestiques.

La compétition technologique accélère les investissements dans les hypersoniques, l’ingénierie numérique et les systèmes de commandement et de contrôle modernisés. Le virage vers la guerre pilotée par l’IA, les architectures spatiales résilientes et les processus de fabrication avancés (illustrés par la technologie de jumeau numérique de Lockheed pour le programme de missile de frappe précise) transforme la sous-traitance de défense en un modèle hybride matériel-logiciel avec des flux de revenus à haute marge soutenus. La modernisation des systèmes de Commandement, Contrôle et Communications Nucléaires (NC3) et la mise en œuvre de la stratégie de Commandement et Contrôle Interarmées dans Tous les Domaines (JADC2) exigent des investissements continus et pluridécennaux en cybersécurité et en capacités d’intégration avancées.

La thèse d’investissement reflète une certitude structurelle : les programmes de modernisation nucléaire légalement mandatés sont immunisés contre les coupes budgétaires typiques, les contractants détiennent des carnets de commandes sans précédent et la supériorité technologique exige un R&D à haute marge perpétuel. La reprise des essais nucléaires, motivée par un signalement stratégique plutôt que par une nécessité technique, a créé un cycle auto-réalisateur garantissant les dépenses futures. Avec l’escalade géopolitique, la certitude macroéconomique via des crédits anticipés et l’innovation technologique rapide convergeant simultanément, le secteur A&D est devenu un composant essentiel des portefeuilles institutionnels, soutenu par ce que les analystes qualifient de « géopolitique garantissant les profits ».

Un arriéré de 251 milliards de dollars peut-il prédire l'avenir?RTX Corporation s'est positionnée à l'intersection des impératifs de défense mondiaux en hausse et de la reprise de l'aviation commerciale, générant un arriéré formidable de 251 milliards de dollars qui offre une visibilité des revenus sans précédent. L'entreprise a rapporté des résultats solides au T3 2025, avec des ventes de 22,5 milliards de dollars (hausse de 12 % d'une année sur l'autre) et a relevé sa guidance annuelle, tirée par une croissance organique à deux chiffres dans tous les segments. Cette performance reflète l'avantage dual-marché de RTX : la flambée des dépenses de défense, avec des dépenses militaires mondiales atteignant 2,7 billions de dollars en 2024 et la nouvelle cible de l'OTAN de 5 % du PIB d'ici 2035, combinée à une demande d'aviation commerciale en reprise projetée pour dépasser 12 milliards de passagers d'ici 2030.

La supériorité technologique de RTX se concentre sur des innovations propriétaires en semi-conducteurs au nitrure de gallium (GaN) qui alimentent les systèmes radar de nouvelle génération, créant des barrières substantielles à l'entrée. Le radar LTAMDS de l'entreprise délivre deux fois la puissance des systèmes Patriot legacy tout en éliminant les points aveugles sur le champ de bataille, et le radar APG-82(V)X récemment lancé améliore les capacités des avions de chasse contre les menaces avancées. Les contrats majeurs soulignent cette domination, y compris une récompense de l'armée de 5 milliards de dollars pour le système anti-drones Coyote, qui s'étend jusqu'en 2033. RTX s'est engagée à plus de 600 millions de dollars pour l'expansion de la fabrication cette année seule, avec l'expansion de l'Installation d'Intégration de Missiles Redstone ciblant spécifiquement l'augmentation de la production de variantes du Missile Standard et de solutions anti-hypersoniques.

Côté commercial, le moteur GTF Advantage de Pratt & Whitney a obtenu la certification EASA au T4 2025, résolvant les défis antérieurs de durabilité avec un design visant le double du temps en aile par rapport aux modèles précédents. Cette percée assure le contrôle de RTX sur les flottes A320neo et A220, garantissant des décennies de revenus de maintenance, réparation et révision à haute marge. Le réseau mondial de plus de 70 sites MRO de Collins Aerospace et le programme AssetFlex flexible capitalisent sur les contraintes de la chaîne d'approvisionnement qui forcent les compagnies aériennes à investir plus dans la maintenance de flotte que dans l'achat de nouveaux avions.

La trajectoire financière semble convaincante : les analystes prévoient que le flux de trésorerie libre bondira de 5,5 milliards de dollars en 2023 à 9,9 milliards de dollars d'ici 2027, représentant une croissance annualisée de 15,5 % et comprimant le multiple prix/FCF de 31,3x à 17,3x. Wall Street maintient un consensus "Achat" parmi treize firmes de couverture, sans recommandations de vente. Le portefeuille de 60 000 brevets de RTX, construit sur 7,5 milliards de dollars de dépenses annuelles en R&D, couvre les matériaux avancés, l'IA, l'autonomie et la propulsion de nouvelle génération, créant un cycle d'auto-renforcement où les investissements propulsent une technologie propriétaire qui sécurise des contrats gouvernementaux à long terme. Avec une notation de crédit BBB+ confirmée et une perspective stable, RTX présente une thèse d'investissement structurellement solide basée sur la nécessité géopolitique, les fossés technologiques et la génération de liquidités en expansion.

Comment un géant silencieux domine les technologies critiques ?Teledyne Technologies s’est imposée silencieusement comme une force redoutable dans les marchés de la défense, de l’aérospatial, du maritime et de l’espace, grâce à une stratégie disciplinée de positionnement stratégique et d’intégration technologique. L’entreprise a récemment annoncé des résultats record pour le deuxième trimestre 2025, avec un chiffre d’affaires net de 1,51 milliard de dollars (hausse de 10,2%) et une croissance organique exceptionnelle dans tous ses segments d’activité. Cette performance n’est pas liée à une conjoncture de marché, mais résulte d’un positionnement réfléchi à long terme sur des marchés critiques à fortes barrières d’entrée, où les facteurs géopolitiques créent des avantages compétitifs naturels.

L’acuité stratégique de l’entreprise est illustrée par des produits tels que le micro-drone Black Hornet Nano, qui a prouvé sa valeur tactique dans des conflits allant de l’Afghanistan à l’Ukraine, et le nouveau système autonome Black Recon destiné aux véhicules blindés. Teledyne a renforcé sa position grâce à des partenariats géopolitiques, comme sa collaboration avec la société japonaise ACSL pour des drones conformes à la NDAA, transformant la conformité réglementaire en une barrière concurrentielle contre les acteurs non alliés. L’acquisition de FLIR Systems en 2021 pour 8,2 milliards de dollars a démontré sa maîtrise de l’intégration horizontale, la technologie d’imagerie thermique étant désormais déployée dans de multiples gammes de produits et segments de marché.

L’avantage compétitif de Teledyne s’étend au-delà des produits pour inclure la domination de la propriété intellectuelle, avec 5.131 brevets détenus dans le monde et un taux d’acceptation exceptionnel de 85,6% auprès de l’USPTO. Ces brevets couvrent l’imagerie et la photonique (38%), l’électronique de défense et aérospatiale (33%) ainsi que l’instrumentation scientifique (29%). Les citations fréquentes par des géants comme Boeing et Samsung soulignent leur caractère fondamental. L’investissement annuel de 474 millions de dollars en R&D, soutenu par 4.700 ingénieurs titulaires de diplômes avancés, assure une innovation continue tout en érigeant des barrières juridiques contre les concurrents.

L’entreprise s’est également préparée de manière proactive aux nouvelles exigences réglementaires, en particulier le mandat du Département de la Défense américain concernant la Cybersecurity Maturity Model Certification (CMMC), qui entrera en vigueur en octobre 2025. L’infrastructure et les certifications de cybersécurité déjà en place chez Teledyne offrent un avantage crucial pour répondre à ces standards, créant une barrière de conformité supplémentaire qui devrait lui permettre de remporter davantage de contrats de défense, tandis que ses concurrents peineront à satisfaire ces nouvelles exigences.

Red Cat Holdings : un pari audacieux dans les dronesRed Cat Holdings (NASDAQ : RCAT) évolue dans un segment à haut risque du marché en pleine expansion des drones. Sa filiale, Teal Drones, se spécialise dans les systèmes aériens sans équipage (UAS) robustes et conformes aux normes militaires. Ce positionnement de niche a attiré une attention significative, comme en témoignent les contrats obtenus avec l’armée américaine pour son programme de reconnaissance à courte portée (SRR) et des partenariats avec des entreprises comme Palantir. Les tensions géopolitiques et la demande croissante pour des drones militaires avancés créent un environnement favorable pour des entreprises comme Red Cat, qui propose des solutions conformes à la NDAA (National Defense Authorization Act) et certifiées Blue UAS. Ces certifications garantissent le respect des normes strictes de défense et de sécurité des États-Unis, distinguant Red Cat de ses concurrents étrangers.

Malgré ce positionnement stratégique et des contrats prometteurs, Red Cat fait face à des défis financiers et opérationnels importants. Pour le premier trimestre 2025, l’entreprise a enregistré une perte nette de 0,17 $ par action et un chiffre d’affaires de 2,8 millions de dollars, manquant les estimations de 1,07 million de dollars. Ses prévisions de revenus pour 2025, estimées entre 80 et 120 millions de dollars, reflètent la nature cyclique des contrats gouvernementaux. Pour renforcer sa position financière, Red Cat a levé 46,75 millions de dollars en juin 2025 via une offre d’actions. Cependant, cette instabilité financière est compliquée par une action collective en justice (Olsen v. Red Cat Holdings, Inc., No. 25-cv-05427, D.N.J.), alléguant des déclarations trompeuses concernant la capacité de production de son usine de Salt Lake City et la valeur du contrat SRR. La date limite pour le dépôt des candidatures de plaignant principal est fixée au 22 juillet 2025.

Le contrat SRR, qui pourrait inclure jusqu’à 5 880 systèmes Teal 2 sur cinq ans, représente une opportunité majeure. Cependant, la plainte, appuyée par des accusations du vendeur à découvert Kerrisdale Capital, souligne que le budget annuel du programme est bien inférieur aux « centaines de millions à plus d’un milliard de dollars » initialement suggérés par Red Cat. Ce litige, combiné aux incertitudes des cycles de financement public, contribue à la forte volatilité de l’action, avec un taux de vente à découvert dépassant récemment les 18 %. Pour les investisseurs prêts à prendre des risques, Red Cat représente un pari audacieux, conditionné à sa capacité à convertir ses contrats en revenus durables et à surmonter ses défis juridiques et financiers.

Rocket Lab est-elle l’avenir du commerce spatial ?Rocket Lab (RKLB) s’impose rapidement comme un acteur clé dans l’industrie spatiale commerciale en pleine expansion. Son modèle d’intégration verticale — englobant les services de lancement, la fabrication de satellites et la production de composants — en fait un fournisseur de solutions complètes. Avec des activités principales aux États-Unis et en Nouvelle-Zélande, Rocket Lab bénéficie d’une présence géographique stratégique, notamment grâce à sa forte implantation américaine. Cette capacité binationale est cruciale pour obtenir des contrats stratégiques avec le gouvernement américain et dans le domaine de la sécurité nationale, répondant à l’exigence des États-Unis de disposer de chaînes d’approvisionnement spatiales résilientes et domestiques dans un contexte géopolitique tendu. Rocket Lab se positionne ainsi comme un partenaire de confiance pour les alliés occidentaux. Cette approche réduit les risques liés à la chaîne logistique tout en renforçant son avantage concurrentiel.

La croissance de l’entreprise s’inscrit dans des dynamiques mondiales majeures. L’économie spatiale mondiale devrait passer de 630 milliards de dollars en 2023 à 1 800 milliards d’ici 2035, portée par la baisse des coûts de lancement et la demande croissante en données satellites. L’espace est désormais un domaine stratégique pour la sécurité nationale, incitant les gouvernements à s’appuyer sur des entreprises commerciales pour un accès rapide et fiable à l’orbite. La fusée Electron de Rocket Lab, avec plus de 40 lancements et un taux de réussite de 91 %, est parfaitement adaptée au marché en plein essor des petits satellites, essentiels pour l’observation terrestre et les communications mondiales. Le développement en cours de Neutron, une fusée réutilisable de capacité intermédiaire, promet de réduire davantage les coûts et d’accélérer la cadence de lancement, en ciblant les mégaconstellations et les missions de plus grande envergure.

Les acquisitions stratégiques de SolAero et Sinclair Interplanetary renforcent les capacités de fabrication internes de Rocket Lab, lui permettant un meilleur contrôle de l’ensemble de la chaîne de valeur spatiale. Cette intégration verticale optimise les opérations, réduit les délais et constitue une barrière significative à l’entrée pour les concurrents. Bien que confrontée à une forte concurrence de la part de géants comme SpaceX et de nouveaux entrants, l’approche diversifiée de Rocket Lab, axée sur des systèmes spatiaux à forte marge et sa fiabilité éprouvée, lui confère une position solide. Ses partenariats stratégiques témoignent de ses compétences technologiques et de son excellence opérationnelle, consolidant sa place dans un secteur de plus en plus compétitif. En explorant de nouveaux domaines comme l’entretien orbital et la fabrication spatiale, Rocket Lab fait preuve de la vision stratégique nécessaire pour s’imposer dans la nouvelle course à l’espace.

Vers les Sommets : Qu’est-ce qui Propulse GE Aerospace ?La montée en puissance de GE Aerospace résulte d’une combinaison de décisions stratégiques judicieuses et de conditions de marché favorables. L’entreprise domine les marchés des moteurs d’avions commerciaux et militaires, équipant plus de 60 % des avions monocouloirs mondiaux grâce à sa coentreprise CFM International et ses propres plateformes. Cette position de leader, renforcée par des barrières à l’entrée élevées et des coûts de changement importants dans l’industrie des moteurs aéronautiques, confère à GE Aerospace un avantage concurrentiel durable. Par ailleurs, son activité après-vente, très rentable, s’appuie sur des contrats de maintenance à long terme et une base installée en expansion, garantissant des revenus récurrents et résilients. Ce segment lucratif protège l’entreprise des fluctuations économiques et assure une visibilité stable sur ses bénéfices.

Les tendances macroéconomiques soutiennent également la croissance continue de GE Aerospace. La hausse constante du trafic aérien mondial entraîne une utilisation accrue des avions, ce qui stimule la demande de nouveaux moteurs et, surtout, de services de maintenance, une source clé de revenus pour l’entreprise. Sous l’impulsion de son PDG, Larry Culp, GE Aerospace a su relever les défis externes en localisant ses chaînes d’approvisionnement, en sécurisant des sources alternatives de composants et en optimisant ses coûts logistiques. Ces initiatives ont été essentielles pour atténuer l’impact des nouveaux régimes tarifaires et des tensions commerciales internationales.

Les évolutions géopolitiques ont également influencé la trajectoire de GE Aerospace. En particulier, la décision du gouvernement américain de lever les restrictions à l’exportation de moteurs d’avion – notamment les modèles LEAP-1C et GE CF34 – vers la société chinoise COMAC a rouvert un marché stratégique. Cette décision, prise dans un contexte commercial complexe entre les États-Unis et la Chine, souligne l’importance stratégique des technologies de GE Aerospace à l’échelle mondiale. Les solides performances financières de l’entreprise renforcent encore sa position, avec des résultats dépassant les attentes, un fort retour sur capitaux propres et des perspectives optimistes de la part de la majorité des analystes financiers. Les investisseurs institutionnels accroissent activement leur participation, témoignant de leur confiance dans le potentiel de croissance soutenu de GE Aerospace.

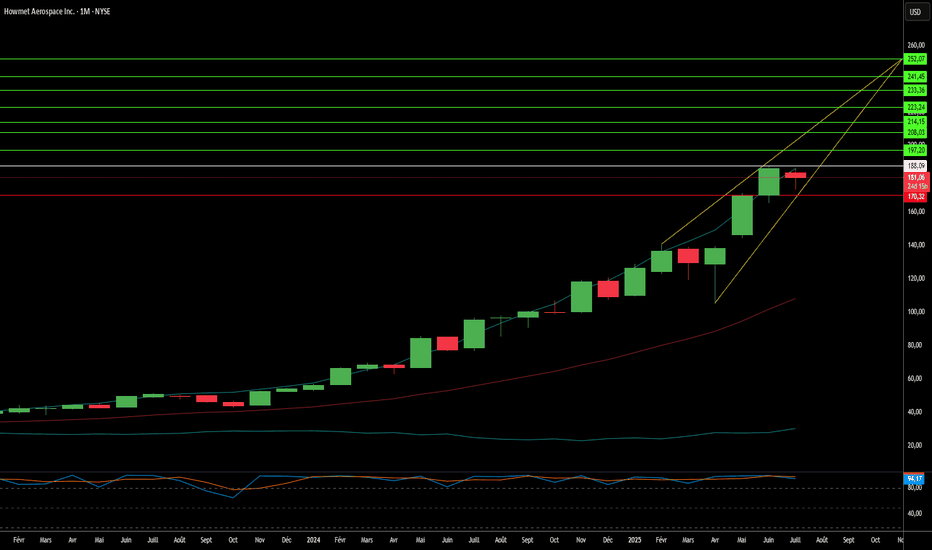

Howmet Aerospace : Vers de nouveaux sommets géopolitiques ?Howmet Aerospace (HWM) se distingue comme un acteur majeur du secteur aérospatial, affichant une résilience et une croissance remarquables malgré les incertitudes mondiales. La performance solide de l’entreprise, marquée par des revenus records et une hausse significative du bénéfice par action, repose sur deux moteurs principaux : une demande croissante dans l’aviation commerciale et une forte augmentation des dépenses mondiales en matière de défense. Le portefeuille diversifié de Howmet - comprenant des composants avancés de moteurs, des fixations et des roues forgées - la place idéalement pour profiter pleinement de ces tendances. Grâce à son positionnement stratégique sur des pièces légères et performantes destinées à des avions économes en carburant, comme le Boeing 787 et l’Airbus A320neo, ainsi que sur des composants critiques pour des programmes de défense tels que le chasseur F-35, l’entreprise soutient une valorisation élevée tout en renforçant la confiance des investisseurs.

Le succès de l’entreprise reste fortement influencé par les dynamiques géopolitiques actuelles. L’intensification des rivalités internationales - notamment entre les États-Unis et la Chine - ainsi que les conflits régionaux, entraîne une hausse marquée des dépenses militaires à l’échelle mondiale. Les budgets de défense européens progressent rapidement, alimentés par le conflit en Ukraine et par des préoccupations sécuritaires plus larges, stimulant une demande accrue pour du matériel militaire avancé intégrant les composants spécialisés de Howmet. Parallèlement, bien que l’aviation commerciale soit confrontée à des défis tels que les restrictions de l’espace aérien et la volatilité des prix du carburant, la nécessité d’appareils plus économes - dictée par la réglementation environnementale et les réalités économiques - renforce le rôle stratégique de Howmet dans la transformation du secteur.

Le succès de Howmet reflète également sa capacité à naviguer habilement dans un environnement géopolitique complexe, y compris face au protectionnisme commercial. L’entreprise a anticipé les impacts potentiels des droits de douane, démontrant sa capacité à atténuer les risques grâce à des clauses contractuelles stratégiques et à des renégociations ciblées, assurant ainsi la continuité de sa chaîne d’approvisionnement et l’efficacité de ses opérations. Malgré sa valorisation élevée, les solides fondamentaux de Howmet, sa gestion rigoureuse du capital et son engagement envers la rémunération des actionnaires soulignent sa santé financière. Ses solutions innovantes, essentielles pour améliorer la performance et la rentabilité des avions de nouvelle génération, confirment sa position incontournable dans l’écosystème mondial de l’aéronautique et de la défense, faisant d’elle un choix judicieux pour les investisseurs avertis.

Honeywell : Saut Quantique ou Pari Géopolitique ?Honeywell se positionne stratégiquement pour une croissance significative à long terme en alignant son portefeuille sur des mégatendances clés, notamment l’avenir de l’aviation et le secteur en pleine expansion de l’informatique quantique. L’entreprise fait preuve d’une résilience remarquable et d’une vision claire, en poursuivant activement des partenariats et des investissements destinés à saisir les opportunités des marchés émergents et à renforcer son leadership dans les technologies industrielles diversifiées. Cette approche prospective se reflète dans ses principaux segments d’activité, qui stimulent l’innovation et l’expansion sur les marchés mondiaux.

Des initiatives stratégiques soulignent la trajectoire ascendante de Honeywell. Dans l’aérospatiale, la sélection du système JetWave™ X pour l’avion ARES de l’armée américaine illustre son rôle clé dans le renforcement des capacités de défense grâce à une communication par satellite avancée et robuste. Par ailleurs, l’approfondissement du partenariat avec Vertical Aerospace pour les systèmes critiques de l’avion eVTOL VX4 positionne Honeywell à la pointe de la mobilité aérienne urbaine. Dans le domaine de l’informatique quantique, Quantinuum, filiale majoritairement détenue par Honeywell, a récemment conclu un partenariat stratégique d’un milliard de dollars avec Al Rabban Capital au Qatar, visant à développer des applications adaptées à la région du Golfe. Cet investissement majeur confère à Quantinuum un avantage pionnier sur un marché mondial en forte croissance.

Les dynamiques géopolitiques influencent fortement l’environnement opérationnel de Honeywell. L’augmentation des dépenses mondiales en défense représente une opportunité significative pour son segment aérospatial, tandis que les politiques commerciales et les dynamiques régionales exigent une adaptation stratégique. Honeywell relève ces défis par des mesures proactives, telles que la gestion des impacts tarifaires à travers l’optimisation des prix et de la chaîne d’approvisionnement, ainsi que par une réorganisation structurelle, comme la séparation prévue en trois entités distinctes, visant à accroître sa focalisation et son agilité. La planification stratégique de l’entreprise repose sur des indicateurs avancés et des objectifs à forte probabilité, renforçant sa capacité à naviguer dans un contexte mondial complexe et à capitaliser sur les opportunités découlant des évolutions géopolitiques.

Les analystes prévoient une performance financière robuste pour Honeywell, avec une croissance significative du chiffre d’affaires et du bénéfice par action au cours des prochaines années, soutenant une augmentation attendue des dividendes. Bien que l’action se négocie à une légère prime par rapport à ses moyennes historiques, les évaluations des analystes et la confiance des investisseurs institutionnels témoignent d’un optimisme quant à la stratégie de l’entreprise et ses perspectives de croissance. L’engagement de Honeywell envers l’innovation, les partenariats stratégiques et une gestion adaptable le positionne favorablement pour une performance financière durable et un leadership soutenu sur un marché mondial dynamique.

Qu'est-ce qui stimule l'expansion d'Elbit Systems ?Elbit Systems affiche une dynamique de croissance significative, portée par des collaborations internationales stratégiques et des solutions technologiques avancées répondant à des besoins spécifiques en matière de défense. Un pilier central de cette expansion repose sur le renforcement de son partenariat avec Diehl Defence en Allemagne. Ensemble, ils intègrent le système de roquettes guidées de précision Euro-GATR dans la flotte d’hélicoptères de l’armée allemande, démontrant la capacité d’Elbit à proposer des solutions sophistiquées et économiques, parfaitement adaptées aux cadres de défense européens existants, tout en consolidant la coopération industrielle.

Par ailleurs, Elbit est en passe de devenir un fournisseur clé dans le cadre du vaste programme de modernisation de la défense de la Grèce, évalué à plusieurs milliards d’euros. Alors que la Grèce cherche activement à accélérer ses acquisitions auprès de partenaires stratégiques comme Israël, des pourparlers seraient en cours concernant les systèmes de lance-roquettes multiples Puls d’Elbit. Une participation à ce programme d’envergure marquerait une avancée majeure pour Elbit sur le marché, soulignant son rôle croissant dans l’équipement des alliés de l’OTAN, actuellement engagés dans la modernisation de leurs capacités.

Cette combinaison de positionnement stratégique et de technologies prisées attire l’attention des milieux financiers. Une analyse technique récente des actions d’Elbit révèle une configuration en triangle, interprétée comme un signal d’une direction haussière anticipée, suggérant une poursuite de la croissance. Dans ce cadre, la ligne blanche représente le point d’entrée pour les investisseurs, tandis que les lignes vertes indiquent les prix cibles à atteindre, et la ligne rouge marque le point de sortie potentiel. Une hausse notable des achats d’actions par des investisseurs institutionnels, notamment le Vanguard Group Inc., reflète une forte confiance du marché dans la stratégie de croissance et les perspectives d’avenir d’Elbit. Cette validation par les investisseurs, conjuguée à des partenariats solides et à d’importantes opportunités de marché, dresse le portrait d’une entreprise qui tire parti de l’innovation et des alliances pour alimenter son expansion à l’échelle internationale.

Qui Domine les Cieux Aujourd'hui ?Dans une décision historique redéfinissant l'avenir de la guerre aérienne, Boeing a remporté le contrat de Supériorité Aérienne de Nouvelle Génération (NGAD) de l'US Air Force, donnant naissance au F-47, un chasseur de sixième génération destiné à redéfinir la supériorité aérienne. Cet aéronef avancé, successeur du F-22 Raptor, promet des capacités inédites en matière de furtivité, vitesse, maniabilité et charge utile, marquant une avancée majeure dans la technologie aéronautique. Le F-47 n'est pas conçu comme une plateforme isolée, mais comme le cœur d'une « famille de systèmes » intégrée, opérant en synergie avec des aéronefs de combat autonomes appelés Collaborative Combat Aircraft (CCAs) pour projeter la puissance et améliorer l'efficacité des missions dans des environnements contestés.

Le développement du F-47 répond directement à l'évolution du paysage mondial des menaces, en particulier aux avancées réalisées par des adversaires de niveau quasi équivalent comme la Chine et la Russie. Conçu avec un accent sur une portée étendue et une furtivité supérieure, le F-47 est spécialement adapté pour opérer efficacement dans des régions à haut risque, telles que l'Indo-Pacifique. Des années d'essais expérimentaux classifiés ont validé des technologies clés, positionnant le F-47 pour un calendrier de déploiement potentiellement accéléré. Ce chasseur de nouvelle génération devrait surpasser ses prédécesseurs dans des domaines critiques, offrant une meilleure durabilité, une plus grande maintenabilité et une empreinte opérationnelle réduite, tout en coûtant potentiellement moins cher que le F-22.

Pour analyser les performances et la trajectoire du projet F-47, les experts utilisent un système graphique spécifique : la ligne blanche représente le point d'entrée pour la transaction, la ligne rouge représente le niveau S.L (Stop Loss), les lignes vertes représentent les niveaux T.P (Take Profit), et le triangle représente la direction de l'actif - le franchissement/croisement de la ligne de résistance entraînera une hausse de l'actif. Ce système d'analyse permet d'évaluer avec précision les avancées technologiques et financières du programme.

La désignation « F-47 » porte une signification historique et symbolique, rendant hommage à l'héritage du P-47 Thunderbolt de la Seconde Guerre mondiale et commémorant l'année de création de l'US Air Force. De plus, elle reconnaît le rôle crucial du 47e président dans le soutien à son développement. Les éléments de conception observés dans les premières visualisations suggèrent une filiation avec les appareils expérimentaux de Boeing, indiquant une fusion entre des concepts éprouvés et des innovations de pointe. À mesure que le programme F-47 progresse, il représente non seulement un investissement stratégique pour la sécurité nationale, mais aussi un témoignage de l'ingéniosité américaine permettant de maintenir sa domination dans les cieux.

L3Harris : Redéfinir Défense et Espace ?L3Harris Technologies se trouve à un carrefour crucial d'innovation et de résilience, captivant investisseurs et stratèges par sa vision audacieuse. La récente révision à la hausse de l'objectif de cours de JPMorgan, fixé à 240 dollars, témoigne de la confiance dans sa stratégie axée sur l'expansion des marges et la génération de flux de trésorerie, éléments clés mis en avant lors de sa journée investisseurs. Dans cette analyse, la ligne blanche symbolise le point d’entrée actuel du titre, tandis que les lignes vertes désignent les prix cibles envisagés, culminant à 240 dollars. La ligne rouge, quant à elle, marque le point de sortie potentiel, offrant une perspective claire aux investisseurs. L’interprétation du triangle formé par ces trajectoires suggère une direction anticipée à la hausse, bien que tempérée par des défis budgétaires. Cet optimisme financier se mêle à des propositions ambitieuses, telles que le doublement de la flotte EA-37B Compass Call, confrontant les réalités budgétaires tout en répondant aux menaces croissantes dans la région Indo-Pacifique. Une question se pose : une entreprise peut-elle transformer les contraintes budgétaires en véritables leviers de croissance ? L3Harris semble déterminée à y répondre, en combinant pragmatisme et vision prospective, une approche qui suscite à la fois l'intérêt et l'inspiration.

Sur le plan technologique, L3Harris repousse les limites de l'innovation avec le développement d'une autonomie basée sur l'intelligence artificielle et de systèmes d'armes de précision avancés. Son partenariat avec Shield AI, intégrant le système DiSCO™ au logiciel Hivemind, promet une adaptabilité en temps réel dans le domaine de la guerre électromagnétique, une avancée majeure qui pourrait redéfinir la suprématie sur le champ de bataille. Parallèlement, des avancées telles que les tirs de précision à longue portée depuis des plateformes VTOL et le développement de systèmes EO/IR robustes pour les missions terrestres témoignent de l'engagement constant de L3Harris à fournir aux forces armées les outils nécessaires pour relever les défis multidomaines. Imaginez un avenir où les machines anticipent les menaces plus rapidement que l'œil humain ne peut les détecter : L3Harris contribue à façonner cette réalité, nous invitant à repenser les limites de la synergie homme-machine.

Au-delà de la Terre, L3Harris joue un rôle clé dans le programme Artemis V de la NASA, en fournissant le moteur RS-25 nouvellement assemblé, alliant rentabilité et ambition spatiale. Cette dualité, qui consiste à exceller à la fois dans le domaine de la défense et dans l'exploration spatiale, positionne l'entreprise comme un paradoxe fascinant. Une seule entité peut-elle véritablement exceller dans le pragmatisme rigoureux de la guerre et dans les rêves infinis de l'exploration spatiale ? Alors que L3Harris navigue entre les contraintes budgétaires, l’évolution des menaces et les avancées technologiques—un triangle dont la direction ascendante reste à confirmer—, elle nous invite à envisager un monde où résilience et imagination coexistent, nous incitant à repenser les frontières du possible au sein d’une même entreprise.

L’Innovation Furtive Peut-Elle Réinventer les Mers ?L'innovation peut-elle s'infiltrer discrètement sous les vagues ? General Dynamics, un géant de l'aérospatiale et de la défense, explore de nouveaux horizons audacieux, comme le révèlent ses dernières initiatives annoncées le 4 mars 2025. Au-delà de son expertise reconnue en matière de sous-marins, l'entreprise a décroché un contrat de 31 millions de dollars avec le Département de la Santé et des Services Sociaux, marquant son entrée dans le domaine de l'IT médical avec des solutions potentiellement basées sur l'intelligence artificielle—un point d'entrée symbolisé par une ligne blanche dans son parcours stratégique. Parallèlement, un contrat de 52,2 millions de dollars avec la DARPA finance le projet APEX, qui repousse les limites de la propulsion sous-marine en mettant l'accent sur la furtivité et l'efficacité. Ces développements annoncent un avenir où la technologie dépasse les champs de bataille traditionnels, nous invitant à repenser les intersections entre défense, santé et innovation.

Sur le plan financier, General Dynamics reste solide, avec un prix de l'action autour de 243 dollars—considéré comme une ligne blanche marquant une opportunité d’entrée pour les investisseurs—et une capitalisation boursière de 65,49 milliards de dollars, soutenue par une hausse de 14,2 % des bénéfices, atteignant 1,1 milliard de dollars au quatrième trimestre de 2024. Les analystes la classent comme un titre à "conserver", avec des prix cibles représentés par des lignes vertes s’élevant à 296,71 dollars, reflétant un optimisme prudent, tandis que des géants institutionnels comme Jones Financial renforcent leurs participations. Pourtant, la récente vente d’actions par un directeur, une ligne rouge potentielle signalant un point de sortie, suscite des interrogations : est-ce un signe de confiance ou de prudence ? Dans ce contexte, l’interprétation d’un triangle ascendant dans les tendances financières et stratégiques laisse présager une direction haussière, renforcée par le programme Classe Virginia, qui bénéficie d’une modification de contrat de 35 millions de dollars. Comment cette croissance multiforme redéfinit-elle les dynamiques de pouvoir à l’échelle mondiale ?

À l’avenir, General Dynamics est prête à surfer sur une croissance annuelle composée de 7,6 % du marché des sous-marins d’ici 2030, portée par sa division Electric Boat. Son engagement à réduire de 40 % ses émissions de gaz à effet de serre d’ici 2034 ajoute une dimension de responsabilité à son ambition, traçant des lignes vertes vers des objectifs durables qui dépassent les profits immédiats. Cette dualité soulève une question plus profonde : une entreprise ancrée dans la défense peut-elle aussi être un pionnier d’un monde plus vert et plus intelligent ? Alors que General Dynamics explore des territoires inconnus—des mers silencieuses aux nouvelles frontières numériques de la santé—elle nous met au défi d’imaginer où l’innovation pourrait nous mener lorsque la furtivité rencontre un objectif, offrant une trajectoire ascendante où la ligne rouge du statu quo est défiée par une vision audacieuse.

L'innovation peut-elle s'envoler plus haut que le F-22 lui-même?Pratt & Whitney, un pilier de la propulsion aérospatiale, a décroché un contrat de 1,5 milliard de dollars sur trois ans avec l’US Air Force pour la maintenance des moteurs F119 du F-22 Raptor, annoncé le 20 février 2025. Cet accord dépasse le simple cadre financier ; il marque une avancée audacieuse vers une aviation militaire redéfinie par l’innovation et l’efficacité. Avec plus de 400 moteurs cumulant 900 000 heures de vol, Pratt & Whitney s’engage à optimiser la disponibilité et réduire les coûts, assurant la suprématie du Raptor dans les airs. Imaginez un horizon où chaque poussée est minutieusement calibrée, chaque maintenance anticipée avec précision : ce contrat trace une ligne blanche, un point d’entrée vers cette ambition révolutionnaire.

Le moteur F119 est bien plus qu’une prouesse technique ; il est le cœur battant du F-22, générant plus de 35 000 livres de poussée pour s’élever au-delà de 65 000 pieds et maintenir des vitesses supersoniques sans postcombustion. Cette supercroisière, qui allie efficacité énergétique et portée accrue, offre aux pilotes un avantage décisif dans les missions de supériorité aérienne. Associée à des améliorations comme des capteurs infrarouges de nouvelle génération, elle propulse le F-22 vers des sommets d’intelligence et de performance. Ici, les lignes vertes se dessinent : des cibles ambitieuses de puissance et d’innovation, portées par des programmes comme Usage-Based Lifing (UBL). En exploitant des données en temps réel pour prédire les besoins de maintenance, UBL forme un triangle ascendant, symbolisant une direction anticipée vers l’efficacité, avec des économies projetées dépassant 800 millions de dollars. Mais peut-on réellement défier les limites de la prévision technologique ? Pratt & Whitney invite à explorer cette question.

Financièrement, ce contrat représente une manne pour Pratt & Whitney, dont le chiffre d’affaires 2023 s’élevait à 16,2 milliards de dollars. Face à des géants comme General Electric et Rolls Royce, cet accord consolide leur emprise sur l’aviation militaire, promettant une trajectoire ascendante sur le marché. Pourtant, une ligne rouge se profile : le point de sortie où l’ambition doit se confronter à la réalité des résultats. Au-delà des chiffres, c’est une quête d’excellence : maintenir une flotte au service des nations tout en repoussant les frontières de l’innovation, avec des retombées possibles dans d’autres industries. Et si cette fusion de puissance et de précision ne se limitait pas aux cieux, mais redéfinissait notre manière d’innover sous pression ? Les regards se tournent vers l’altitude – à vous d’y prendre part.

Le Bond Quantique Peut-il Nous Propulser dans le Cosmos ?L’incursion de Boeing dans le domaine quantique n’est pas qu’une simple exploration ; c’est un bond audacieux vers un univers où la technologie dépasse les frontières traditionnelles. Grâce à sa participation à la collaboration Quantum in Space et au projet novateur du satellite Q4S, Boeing est à l’avant-garde de l’exploitation de la mécanique quantique pour les applications spatiales. Cette initiative promet de révolutionner la communication, la navigation et la sécurité des données à travers l’immensité de l’espace, ouvrant potentiellement la voie à de nouvelles découvertes scientifiques et opportunités commerciales.

Imaginez un monde où les capteurs quantiques offrent une précision inégalée, où les ordinateurs quantiques traitent des données à des vitesses et des volumes inimaginables, et où les communications sont sécurisées au-delà des capacités de déchiffrement conventionnelles. Les efforts de Boeing ne se limitent pas à l’innovation technologique ; ils redéfinissent l'essence même de l’exploration et de la sécurité spatiales. En démontrant l’échange d’intrication quantique en orbite avec le satellite Q4S, Boeing pose les bases d’un Internet quantique mondial. Ce réseau pourrait relier la Terre aux étoiles avec une sécurité et une précision inébranlables. Dans ce contexte, le triangle formé par les lignes de notre graphique symbolise une trajectoire ascendante, où la ligne blanche marque le point d'entrée, les lignes vertes indiquent les prix cibles, et la ligne rouge signale le point de sortie, suggérant une anticipation de croissance et de succès dans le domaine quantique spatial.

Cette avancée dans la technologie quantique spatiale remet en question notre compréhension de la physique et nos attentes pour l’avenir. Fort de son histoire d’innovation aérospatiale, Boeing est désormais prêt à mener un domaine où les enjeux sont aussi élevés que les récompenses potentielles. Les implications de ce travail vont bien au-delà des communications sécurisées ; elles touchent tous les aspects de l’exploitation spatiale, de la fabrication en microgravité à la surveillance environnementale précise de notre planète et au-delà. L'interprétation du triangle suggère que la direction anticipée est vers le haut, reflétant un potentiel de développement et d'expansion significatif dans l'industrie spatiale. Alors que nous nous trouvons à l’aube de cette nouvelle frontière, la question n’est pas seulement de savoir ce que la technologie quantique peut faire pour l’espace, mais comment elle transformera notre façon de vivre, d’explorer et de comprendre le cosmos.

THALESGraphique en journalier

Les tensions géopolitiques, ne sont pas mauvaises pour certains...

Indicateur de @Juan_Julian

La droite de support à bien jouer son rôle de résistance et à propulser le cours comme une balle !

Bonjour le gap à la hausse et la descente pour rebondir, titre sportif !

Faite votre opinion.