TRADEZ QUAND VOUS POUVEZ, PAS QUAND VOUS VOULEZVous savez déjà ce qu’il faut faire.

Le doute n’est qu’une illusion qui vous fait hésiter là où la clarté a déjà parlé.Quand une méthode résonne en vous, quand vous sentez au plus profond que c’est la bonne voie, alors donnez-lui tout.

110 % de votre attention, de votre discipline, de votre énergie.

Je parle bien sûr du trading et surtout de votre stratégie.

-Choisissez celle qui vous ressemble, celle qui fait écho à votre façon de voir les marchés, puis tenez-vous-y avec une fidélité presque spirituelle. Affinez-la, étudiez-la, comprenez-la dans ses moindres nuances.

-Étudiez aussi les actifs que vous tradez. Mieux encore : réduisez le champ.

-Concentrez-vous sur quelques paires, voire seulement deux, celles que vous comprenez vraiment, celles qui parlent votre langage.

-Là, augmentez calmement le risque – non par avidité, mais par confiance.

-Restez focalisé. Ne déviez pas.

Ce que vous regardez n’est jamais que des chiffres, des courbes, des probabilités froides.

Rien de personnel.

Rien qui doive vous émouvoir.

Tradez plus ? Tradez moins ? Ce ne sont pas les bonnes questions.

Les seules qui vaillent sont celles-ci :

-Suis-je en paix avec ma façon d’opérer ?

-Suis-je en paix avec le risque que je prends ?

Si les réponses sont oui, alors vous marchez sur le bon chemin.

Il m’a fallu du temps pour comprendre qu’il n’existe aucune « bonne » stratégie universelle.

Il n’y a que votre stratégie, celle que vous avez faite vôtre, celle que vous avez sculptée avec votre expérience, votre vision, votre philosophie personnelle du marché.

Le temps et la répétition constante sont les seuls vrais professeurs.

Se disperser est l’erreur la plus commune.

Vouloir tout trader, tous les jours, parce qu’on s’ennuie, parce que l’influenceur du moment est en live, parce qu’on croit que l’activité équivaut au progrès… Non.

Le vrai pouvoir naît quand vous reconnaissez un schéma que vous avez déjà vu des dizaines de fois, quand votre œil s’allume, et que vous lui offrez alors toute votre présence, toute votre analyse, toute votre conviction pour entrer en position.

Un 1R, ce n’est pas forcément 1 %.

Ça peut être 0,25 %, 0,5 %, ou demain 5 %, 10 %, 20 %.

Peu importe le pourcentage brut : ce qui compte, c’est la constance du risque et la progression continue de votre edge.

Avec le temps, votre confiance grandit, vos setups deviennent plus nets, vos gagnants plus gros.

Le même 1R d’hier devient exponentiel parce que vous n’êtes plus le même trader.

L’euphorie et le FOMO sont les poisons les plus rapides du capital et de l’âme du trader.

Ne mettez jamais d’émotion sur un trade gagné ou perdu.

Vous n’êtes pas là pour une bataille, vous êtes là pour un chemin.

Un chemin long, exigeant, mais profondément libre.

Le trading, au fond, n’est pas une quête de richesse rapide.

C’est une quête de maîtrise de soi à travers les chiffres et le temps.

Restez fidèle à votre méthode.

Restez fidèle à vous-même.

Le marché finira toujours par récompenser ceux qui savent attendre en silence, en discipline, en paix.

Au-delà de l'analyse technique

Bitcoin bear market, ce que nous savons de luiDans l’hypothèse crédible, et désormais largement discutée, que le dernier cycle haussier du bitcoin se soit achevé le lundi 6 octobre dernier, à un sommet situé autour de 126 000 dollars US, il devient logique de considérer que le marché a alors enclenché son nouveau marché baissier cyclique. Ce marché baissier s’inscrit, comme toujours, dans la dynamique du fameux cycle de 4 ans, lui-même directement lié au mécanisme quadriennal du halving, qui divise par deux la prime de minage et réduit mécaniquement l’offre nouvelle de BTC. Autrement dit, le marché suit une respiration structurelle : quatre années articulées autour d’un choc d’offre, d’un emballement haussier, puis d’une normalisation marquée par un marché bearish.

En imprimant un sommet de cycle au tout début du mois d’octobre, le bitcoin a donc confirmé, de manière quasi chirurgicale, que la mécanique du cycle de 4 ans reste pleinement active. Nous disposons aujourd’hui d’assez de recul statistique pour comprendre non seulement comment se comporte la phase haussière d’un cycle, mais également comment se déroule le bear market cyclique, avec des régularités suffisamment solides pour servir de cadre d’analyse.

Voici ce que nous savons des facteurs techniques dominants de ce marché baissier :

• Durée moyenne : un bear market cyclique du bitcoin dure environ 12 mois. C’est une constante remarquablement stable d’un cycle à l’autre.

• Structure des prix : le marché baissier se compose généralement de trois grandes vagues. Une première vague impulsive et fortement négative (celle dans laquelle nous serions entrés depuis le 6 octobre), suivie d’une phase de reprise technique, souvent qualifiée de dead cat bounce, puis enfin une troisième et dernière jambe baissière, qui permet d’atteindre le véritable point bas du cycle.

• Amplitude du drawdown : d’un cycle à l’autre, l’ampleur maximale de la baisse tend à se réduire. Pour autant, même en décroissance, le drawdown reste historiquement considérable, et doit être appréhendé comme une correction majeure plutôt qu’un simple reflux. (Pour ceux qui souhaitent approfondir ce point, je renvoie à notre analyse du lundi 17 novembre 2025.)

En partant donc de l’hypothèse de travail selon laquelle le marché baissier cyclique a effectivement débuté le 6 octobre, la logique voudrait qu’il se prolonge jusqu’aux mois de septembre ou octobre 2026. Il devrait se structurer autour des trois séquences techniques mentionnées, avant de potentiellement enregistrer un drawdown final compris entre 50 % et 70 % depuis le record des 126 000 dollars.

Naturellement, ce scénario reste théorique. Il ne repose que sur la validité supposée du cycle quadriennal. Si celui-ci venait à n’être qu’une illusion statistique, un artefact historique ou un phénomène désormais caduc, alors tout ce cadre d’analyse deviendrait caduc lui aussi. Mais tant que les données continuent de s’aligner, ce scénario reste, objectivement, le plus cohérent.

AVERTISSEMENT GÉNÉRAL :

Ce contenu s'adresse aux personnes familières avec les marchés financiers et les instruments financiers, et est fourni à titre informatif uniquement. L'idée présentée (y compris les commentaires de marché, données de marché et observations) ne constitue pas un produit de recherche de la part d'un département de recherche de Swissquote ou de ses affiliés. Ce matériel vise à mettre en lumière les mouvements du marché et ne constitue en aucun cas un conseil en investissement, juridique ou fiscal. Si vous êtes un investisseur particulier ou si vous manquez d’expérience dans le trading de produits financiers complexes, il est recommandé de consulter un conseiller agréé avant toute décision financière.

Ce contenu n’a pas pour objectif de manipuler le marché ni d’encourager un comportement financier spécifique.

Swissquote ne garantit en aucun cas la qualité, l’exactitude, l’exhaustivité ou l’absence de violation de ce contenu. Les opinions exprimées sont celles du consultant et sont fournies à des fins éducatives uniquement. Toute information liée à un produit ou un marché ne doit pas être interprétée comme une recommandation d'une stratégie d’investissement ou d’une transaction. Les performances passées ne garantissent pas les résultats futurs.

Swissquote, ses employés et représentants ne sauraient en aucun cas être tenus responsables de tout dommage ou perte, directe ou indirecte, résultant de décisions prises sur la base de ce contenu.

L'utilisation de marques ou de noms commerciaux de tiers est uniquement à titre informatif et n’implique aucune approbation de la part de Swissquote, ni que le propriétaire de la marque a autorisé Swissquote à promouvoir ses produits ou services.

Swissquote est la marque commerciale regroupant les activités de Swissquote Bank Ltd (Suisse) régulée par la FINMA, Swissquote Capital Markets Limited régulée par la CySEC (Chypre), Swissquote Bank Europe SA (Luxembourg) régulée par la CSSF, Swissquote Ltd (Royaume-Uni) régulée par la FCA, Swissquote Financial Services (Malte) Ltd régulée par la MFSA, Swissquote MEA Ltd (Émirats arabes unis) régulée par la DFSA, Swissquote Pte Ltd (Singapour) régulée par la MAS, Swissquote Asia Limited (Hong Kong) licenciée par la SFC, et Swissquote South Africa (Pty) Ltd supervisée par la FSCA.

Les produits et services de Swissquote sont destinés uniquement aux personnes autorisées à les recevoir conformément au droit local.

Tout investissement comporte un risque. Le risque de perte en tradant ou en détenant des instruments financiers peut être important. La valeur des instruments financiers, y compris mais sans s’y limiter, actions, obligations, cryptomonnaies et autres actifs, peut fluctuer à la hausse comme à la baisse. Il existe un risque important de perte financière lors de l'achat, de la vente, du staking ou de l'investissement dans ces instruments. SQBE ne recommande aucun investissement, transaction ou stratégie en particulier.

Les CFD sont des instruments complexes comportant un risque élevé de perte rapide en raison de l'effet de levier. La grande majorité des comptes de clients de détail subissent des pertes en capital lors du trading de CFD. Vous devez vous assurer que vous comprenez le fonctionnement des CFD et que vous pouvez vous permettre de prendre un risque élevé de perte.

Les actifs numériques ne sont pas régulés dans la plupart des pays et les règles de protection des consommateurs peuvent ne pas s’appliquer. En tant qu'investissements hautement volatils et spéculatifs, ils ne conviennent pas aux investisseurs ayant une faible tolérance au risque. Assurez-vous de bien comprendre chaque actif numérique avant de trader.

Les cryptomonnaies ne sont pas considérées comme une monnaie légale dans certaines juridictions et sont soumises à des incertitudes réglementaires.

L'utilisation de systèmes basés sur Internet peut entraîner des risques importants, notamment, mais sans s’y limiter, la fraude, les cyberattaques, les pannes de réseau et de communication, ainsi que le vol d’identité et les attaques de phishing liées aux crypto-actifs.

Un géant médical peut-il devenir une success story de croissanceMedtronic aborde 2026 avec un fort momentum : la hausse de 23 % du cours reflète des améliorations fondamentales et non un enthousiasme spéculatif. L’entreprise a publié de solides résultats pour le T2 fiscal 2026 avec un chiffre d’affaires d’environ 9 milliards de dollars (+6,6 % en glissement annuel) et un BPA ajusté en hausse de 8 % à 1,36 dollar, dépassant à la fois les prévisions internes et celles des analystes. Le point le plus marquant : les revenus cardiovasculaires ont bondi de 10,8 % à environ 3,4 milliards de dollars — la plus forte croissance depuis plus de dix ans (hors périodes pandémiques) et signe d’une accélération durable dans le cœur de métier.

La technologie d’ablation par champ pulsé (PFA) s’impose comme un moteur de croissance transformateur : le système PulseSelect a obtenu l’autorisation FDA en tant que première plateforme PFA pour le traitement de la fibrillation auriculaire. Cette innovation a propulsé les revenus des Solutions d’Ablation Cardiaque de +71 % au trimestre (+128 % aux États-Unis). Au-delà de la cardiologie, le système chirurgical robotisé Hugo représente une initiative stratégique pour pénétrer le marché encore sous-développé de la robotique chirurgicale ; il vient d’être soumis à la FDA après des essais urologiques réussis à 98,5 %. Ces avancées positionnent Medtronic sur plusieurs segments à forte croissance : neuromodulation, dénervation rénale et gestion du diabète.

D’un point de vue investissement, Medtronic offre un cocktail attractif de qualité, de rendement et de potentiel de croissance. L’entreprise augmente son dividende depuis 48 ans consécutifs (Dividend Aristocrat), avec un rendement actuel dans le bas de la fourchette 3 % — supérieur à la moyenne du S&P 500 — tout en préservant du capital pour la R&D et les acquisitions stratégiques. La direction a amélioré son exécution avec des rehaussements réguliers de guidance et une allocation du capital équilibrée. Malgré les risques persistants (exécution robotique, décisions stratégiques diabète, négociations avec les payeurs), la thèse fondamentale reste intacte pour les investisseurs longue durée recherchant une croissance défensive avec des flux de trésorerie croissants et une exposition aux tendances structurelles de santé portées par le vieillissement démographique et l’adoption des procédures mini-invasives.

Analyse Gold Oanda 25/11/25Voici mon analyse pour aujourd’hui :

Tendance haussière

Supply 1 : Bougie pivot du 25/11 à 5h30 en M15, PE 4147.5. Swing high en dessous, zone OTE du mouvement baissier, POC. À contre tendance mais il doit d’abord retracer avant de chercher plus haut.

Supply 2 : zone à 4165 partagée il y a plusieurs jours.

Demand 1 : Bougie pivot du 24/11 à 19h en M15, PE 4091.4. Sous les 0.5 du Fibo, POC de la jambe haussière, grosse accumulation, grosse imbalance juste au-dessus. MA zone préférée pour un rebond à la hausse.

Demand 2 : Bougie pivot du 24/11 à 15h40 en M5, PE 4074.6. Zone OTE, volume du volume profil, petite imbalance au-dessus

Scénario : Chercher la supply 1 avant de rebondir sur la demand 1 pour chercher un nouveau plus haut. J’aimerais que la supply soit touchée sur Londres avec le retracement pour permettre sur NY d’avoir une explosion à la hausse.

Or : hausse prolongée avant les données US & Fed dovish

📌 Résumé des faits marquants de l’actualité

• Or en hausse : Le gold poursuit son rally haussier en Asie, porté par les attentes croissantes d’une baisse des taux en décembre.

• Fed dovish : Williams et Waller soutiennent un assouplissement dès décembre → probabilité de cut portée à 77–81% (vs 40% la semaine dernière).

• Dollar ferme mais or résilient : Malgré un USD proche de ses sommets de 6 mois, l’or maintient ses gains, preuve d’une forte demande refuge.

• Tensions géopolitiques :

• Intensification guerre Russie–Ukraine (frappes sur Kyiv).

• Violations multiples du cessez-le-feu à Gaza (497 incidents).

• Tensions Chine–Japon.

→ Soutien supplémentaire au flux refuge.

• Métaux en hausse : Platine +0,5%, Argent +0,8%, Cuivre +1,2%.

• Données US très attendues : PPI, Retail Sales, puis PCE mercredi → données clés avant la réunion Fed de décembre.

• Contexte économique perturbé : Plusieurs statistiques d’octobre ne seront jamais publiées (shutdown prolongé).

• Marchés actions : Asie en hausse, Europe mitigée ; sentiment global positif avant les données US.

⸻

📊 Impact attendu sur le gold + risques associés

Impact positif

• Probabilité de baisse des taux en forte accélération → soutien direct au gold (actif non rémunéré).

• Contexte géopolitique explosif → refuge très recherché.

• Attente des datas US → volatilité modérée mais soutien structurel au métal.

Risques

• Dollar encore fort : limite la hausse immédiate.

• Sentiment risk-on (marchés actions en hausse) → peut réduire temporairement la pression acheteuse.

• Données US : un PPI/Retail Sales/PCE plus forts que prévu peut réduire les attentes de cut → correction rapide.

⸻

🔎 Analyse fondamentale de l’or

🔹 Contexte général

Le marché price presque totalement une baisse des taux en décembre (≈ 80%). Le gold évolue proche de son plus haut d’une semaine, soutenu par ce renouveau d’optimisme. Les tensions géopolitiques renforcent le biais haussier.

🌍 Facteurs géopolitiques

• Reprise des attaques russes sur Kyiv.

• Frictions Chine–Japon.

• Violations du cessez-le-feu à Gaza.

→ Le climat reste ultra-volatile, ce qui soutient mécaniquement le gold.

🏦 Politique monétaire du dollar

• Fed dovish :

• Waller : marché du travail assez faible pour justifier un cut.

• Williams : baisse des taux “possible à court terme”.

• Probabilité du cut : 77–81% → énorme progression.

• USD reste fort mais peine à progresser davantage → divergence favorable au gold.

📈 Comportement du marché

• Achats refuge + repositionnement spéculatif → soutien.

• Sentiment risk-on limite l’explosion haussière.

• Traders en attente des datas US (PPI, Retail Sales, PCE) avant de déclencher le prochain mouvement directionnel.

📝 Conclusion fondamentale

Le fondamental reste clairement haussier, mais la hausse pourrait rester progressive jusqu’aux données US. Le marché price fortement un cut, donc attention : le moindre chiffre “hot” peut créer une correction violente.

⸻

⏳ Perspectives court terme et moyen terme pour le gold

🔸 Court terme (CT) :

• Biais : Haussier modéré

• Facteurs clés : PPI & Retail Sales → si en ligne ou faibles → poursuite de la hausse vers 4145–4185.

• Risque baissier en cas de chiffres plus forts → retour possible vers 4100 / 4075.

🔸 Moyen terme (MT) :

• Tant que les probabilités de baisse de taux restent >70%, le gold garde un biais haussier durable.

• Objectif structurel : 4200–4250

• Risque : retournement si les datas US invalident le scénario dovish.

⸻

🧾 Conclusion générale

Le gold évolue dans un environnement parfaitement aligné pour une poursuite haussière : Fed dovish, géopolitique tendue, USD plafonné. Les datas US de cette semaine seront le juge final du mouvement directionnel majeur.

Résumé très court :

➡️ Marché price fortement un cut Fed → gold soutenu, vigilance sur les données US.

⸻

🏅 Mention honorable : EURUSD & GBPUSD

EURUSD

• Biais attendu : légèrement haussier

• CT : soutenu par sentiment dovish US.

• MT : dépendra des datas US ; risque de rechute si USD se renforce.

GBPUSD

• Biais attendu : neutre à haussier

• CT : porté par l’appétit au risque et les attentes Fed.

• MT : fragilisé par les perspectives économiques UK plus faibles.

⸻

Merci pour la lecture. SN3AZ

DXY : Cassure Haussière Imminente 📊 DXY - Analyse des Scénarios : Avantage à la Cassure Haussière

🔍 Vue d'ensemble :

Le Dollar Index présente une configuration technique favorable à une cassure haussière directe. L'analyse multi-scénarios révèle une probabilité élevée de continuation de la tendance ascendante.

📈 Arguments en faveur du scénario HAUSSIER (ligne noire) :

La figure de continuation haussière (triangle/pennant) est un pattern typiquement favorable à la poursuite de tendance. Le prix se maintient solidement au-dessus de 100.000, niveau psychologique clé, et la compression des prix à l'intérieur du triangle indique une accumulation d'énergie haussière avant explosion.

La tendance de fond reste clairement ascendante depuis mi-novembre, avec des supports successifs qui tiennent fermement (99.000 puis 99.600). Cette structure de plus hauts et plus bas ascendants confirme la domination des acheteurs.

La proximité immédiate de la résistance 100.400 combinée à la réduction de volatilité (contraction du triangle) suggère qu'une cassure est imminente. Historiquement, ces figures de continuation résolvent dans le sens de la tendance principale dans 65-70% des cas.

Objectifs haussiers :

Cassure > 100.400 → Target 1 : 101.000

Extension → Target 2 : 101.200

📉 Le scénario BAISSIER (ligne rouge) reste possible mais moins probable :

Un retracement vers 99.600 nécessiterait un échec de cassure net sur 100.400 et un retournement soudain de sentiment marché, ce qui semble moins cohérent avec la dynamique actuelle du dollar et le contexte macroéconomique.

Ce scénario s'activerait uniquement sur rejet confirmé avec clôture sous 100.000, ouvrant alors la voie vers 99.600 avant éventuel rebond.

✅ Conclusion :

Le scénario de cassure haussière directe vers 101.000-101.200 présente une probabilité supérieure (environ 65-70%) comparé au scénario de retracement correctif (30-35%).

⚠️ Plan d'action : Attendre la confirmation de cassure au-dessus de 100.400 avec volume et clôture significative avant toute prise de position. Ne pas anticiper, laisser le marché valider la direction.

Ratio risque/rendement favorable pour les positions acheteuses sur USD/XXX ou vendeuses sur XXX/USD après cassure confirmée.

Analyse AUDUSD - Configuration BaissièreL'AUDUSD affiche une structure baissière dominante depuis plusieurs semaines, marquée par une succession de plus bas et de plus hauts descendants. Après une forte chute qui a amené la paire vers 0.6420, le prix a entamé un retracement technique qui l'a conduit jusqu'à la zone des 0.6470, actuellement à 0.6469.

Le retracement Fibonacci du dernier mouvement baissier montre que le prix se situe entre les niveaux 0.5 et 0.618, une zone critique de décision. La résistance majeure identifiée par la zone rouge autour de 0.6480 coïncide avec le niveau Fibonacci 0.618, créant ainsi une confluence technique significative qui pourrait freiner la hausse actuelle.

La structure du marché suggère que ce rebond n'est qu'une correction technique au sein d'une tendance baissière plus large. Les multiples rejets observés dans la zone de résistance 0.6480 renforcent l'hypothèse d'un épuisement haussier imminent.

Scénario privilégié : Une reprise de la tendance baissière est attendue depuis la zone actuelle ou légèrement au-dessus vers 0.6480. Les objectifs baissiers se situent vers 0.6420 (plus bas récent), puis 0.6360 en extension. Un stop au-dessus de 0.6500 sécuriserait les positions vendeuses.

Invalidation : Une cassure nette et confirmée au-dessus de 0.6500 remettrait en question le scénario baissier et pourrait ouvrir la voie vers 0.6520-0.6550.

XAUUSD : Rejet imminent sur le 0.618 ?Analyse du XAUUSD en H2

Le prix a retracé le dernier mouvement baissier et se trouve actuellement sur le niveau Fibonacci 0.618, en confluence avec la résistance majeure à 4150. Une reprise de la tendance baissière est à envisager sur ce niveau technique important.

Plusieurs signaux baissiers observés sur les timeframes inférieurs (LTF) indiquent une probable fin de la phase de hausse pour le XAUUSD, comme illustré dans l'analyse ci-jointe.

Plan de trading : Attendre une confirmation de rejet sur cette zone clé avant de valider le retournement baissier. À noter que le prix pourrait potentiellement continuer son retracement jusqu'au niveau Fibonacci 0.786 avant d'amorcer sa descente.

Points de vigilance :

Zone de confluence 0.618 + résistance 4150 = zone décisive

Surveiller les signaux de rejet (mèches, bougies d'indécision)

Invalider le scénario baissier en cas de cassure nette au-dessus de 4150

Setup potentiel sur XRP à 2.10$ Signal observé sur la charte 1H.En appliquant le modèle « Simple », cette opportunité de trade sur XRP était exploitable aujourd’hui. Même si le potentiel haussier exact restait inconnu, le setup permettait tout de même de viser environ 0.04$ de mouvement, avec un ATR de 3 sur une charte 1H.

Un trade basé sur la structure, pas sur la chance.

De la logique, du contrôle, et une exécution propre ✅

Analyse complète XAUUSD pour la semaine du 24–28 novembre 2025Bienvenue sur cette analyse XAUUSD basée sur une approche ICT/SMC.

Dans ce post, nous passerons du W1 au M5 pour construire un biais objectif en intégrant :

la structure HTF, les zones clés (OB, FVG, liquidité, premium/discount), le contexte macro / DXY / géopolitique / news US, un plan intraday pour lundi + un scénario swing pour la semaine.

L’objectif : disposer d’un cadre clair, discipliné et reproductible, pour intervenir uniquement aux zones de prix pertinentes, avec une gestion du risque stricte.

1. Contexte global (macro + fonda + géopolitique + DXY)

Or

Le gold évolue actuellement autour de 4060–4090, après avoir stabilisé au-dessus du seuil psychologique 4000.

La poussée de 2025 s’appuie sur :

Demande d’investissement en forte hausse (ETF + barres & pièces).

Achats massifs des banques centrales, toujours au-dessus des moyennes historiques.

DXY / Dollar

DXY se situe autour de 99–100, après un rebond depuis les creux de fin Q3, mais reste en dessous des sommets de 2024.

Certaines analyses parlent d’un dollar “coincé sous une grosse résistance vers 100–101”, avec risque d’échec de cassure.

Géopolitique & risques

Conflits persistants (Ukraine, Moyen-Orient) + tensions US–Chine → environnement de risque élevé / fragmentation qui renforce le statut refuge de l’or.

Éco US – semaine passée

Inscriptions au chômage autour de 220–235k : marché du travail encore correct.

Créations d’emplois non agricoles vers 119k (au-dessus des attentes).

Taux de chômage vers 4,4 %.

PMI manufacturier/services légèrement au-dessus de 50 → activité toujours en expansion.

Éco US – semaine à venir

Mardi : ventes au détail, prix à la production, confiance des consommateurs.

Mercredi : PIB T3, core PCE mensuel et annuel, inscriptions au chômage → gros driver pour USD et l’or.

Jeudi : Thanksgiving (faible liquidité).

Vendredi : marché US réduit, risque de mouvements techniques.

🧠 Synthèse macro

Fondamentalement, l’or est soutenu par :

Demande structurelle (banques centrales + investisseurs).

Un dollar qui rebondit mais reste sous pression long terme.

Court terme : marché neutre–consolidation autour de 4000–4100, dans l’attente des chiffres PIB/PCE.

2. Lexique ultra-court

OB : Order Block (origin / continuation / breaker / mitigation).

FVG : Fair Value Gap (imbalance).

PDH/PDL : High/Low de la journée précédente.

PWH/PWL : High/Low de la semaine précédente.

Premium/Discount : au-dessus / en dessous du 50 % d’une jambe de prix.

3. Analyse ICT/SMC XAUUSD – Multi-UT

🔵 W1 XAUUSD

Structure :

-Structure externe : bullish (succession de HH/HL depuis 2023).

-Dernier BOS haussier au-dessus des anciens sommets → ATH vers 4380.

-Bougies récentes : consolidation / inside range environ 3990–4130.

-Structure interne : latéral/retracement après extension.

OB (PD Arrays) :

-Bullish origin OB W1 vers 3650–3700 (base de la dernière impulsion).

-OB de continuation en zone 3800–3900, partiellement mitigés.

-Aucun OB bearish propre immédiatement au-dessus du prix, mais supply macro entre 4300–4400.

FVG / Imbalance :

-FVG W1 notable 3950–4020 (restes d’imbalance, partiellement comblés).

-Overlap OB+FVG côté discount autour 3950–4000.

Liquidité :

Au-dessus :

-Liquidity sur ATH vers 4380 (weak high potentiel).

En dessous :

-Grosse pool de stops sous 4000, puis sous 3900, puis 3700.

Pas de trendline marquée sur W1, plutôt des paliers.

Premium / Discount :

Jambe 3240 → 4380 :

-50 % ≈ 3810.

-38,2 % ≈ 3950.

Prix actuel autour 4060 → zone premium modérée, proche du FVG supérieur.

Repères ICT :

-PWH ≈ 4130–4150, PWL ≈ 3990–4000.

-Weekly midrange ≈ 4070 (prix proche).

Mitigations :

-FVG W1 3950–4020 : partiellement mitigé, pas complètement nettoyé.

-OB 3650–3700 : non mitigé.

Killzones (time & price)

-Observation historique : fortes expansions mid-semaine, alignées sur news US → cohérent avec PIB/PCE mercredi.

Biais W1 + invalidation :

-Biais W1 : haussier structurel, en phase de consolidation sous ATH.

-Invalidation : clôture W1 sous 3800 (break d’un HL + entrée profonde sous 50 %).

🔴 D1 XAUUSD

Structure :

-Post ATH 4380 : séquence de LL/LH, puis range 3900–4150.

-Plusieurs CHoCH sur D1 → structure neutre / range.

-Un Low D1 significatif autour 3915–3920, défendu.

OB :

Supply D1 :

-Large bloc 4200–4380 (zone “SUPPLY / PWH”).

-OB plus local dans 4150–4200.

Demand D1 :

-OB haussier 3900–3950 (en confluence avec 38,2 % de fib).

-OB plus bas vers 3650–3700 (cohérent W1).

FVG :

-FVG D1 3950–4040 (imbrication avec W1).

-FVG D1 discount 3800–3900, encore ouvert.

Liquidité :

Highs :

-Liquidity au-dessus de 4120–4150.

Lows :

-Liquidity sous 4000 et sous 3920.

Set-up : marché coincé entre prise de stops au-dessus de 4150 et sous 4000.

Premium / Discount :

-Swing 3650 → 4380 :

-38,2 % ≈ 3950,

-61,8 % ≈ 3915,

-78,6 % ≈ 3785.

Prix ≈ 4065 → légèrement premium par rapport à cette jambe.

PD Arrays :

-OB D1 discount 3900–3950.

-FVG D1 3950–4040.

-Pas de breaker/rejection block très propre au prix actuel.

Repères ICT :

-PDH ≈ 4100–4110.

-PDL ≈ 4000–4020.

-Daily open récente souvent proche 4060–4070, pivot intraday.

Mitigations :

-OB 3900–3950 touché plusieurs fois (mitigation partielle).

-FVG 3950–4040 rempli dans sa partie haute, reste du vide vers 3970.

Killzones :

D1 montre schéma récurrent :

-London fixe le range,

-New York tape un côté (PDH ou PDL), puis clôture au centre.

Biais D1 + invalidation :

-Biais D1 : neutre-haussier tant que 3900 tient.

-Invalidation : clôture D1 sous 3900 → ouverture vers 3800 puis 3700.

🟢 H4 XAUUSD

Structure :

-Descente depuis une supply H4 vers 4230–4250 jusqu’à un Low ≈ 4000 (BOS baissiers).

-Rebond vers 4150, puis nouveau rejet → range 4000–4130.

-Structure interne actuelle : range H4.

OB :

Supply H4 :

-OB 4150–4200 (POI sur H4).

Demand H4 :

-OB 4000–4020.

-OB plus profond 3950–3980.

FVG :

-FVG baissier H4 4100–4130 (sur la chute post-high).

-FVG haussier H4 4020–4060 sur le rebond.

-Overlap intéressant OB + FVG autour 4020–4040.

Liquidité :

-Buy-side : highs H4 vers 4120–4130.

-Sell-side : lows H4 autour de 3990–4000.

-Range très propre → conditions idéales pour liquidity sweeps.

Premium / Discount :

Range H4 4000–4130 :

-Midrange ≈ 4065.

Prix actuel ≈ 4060–4070 → pile à l’équilibre → pas de trade en plein milieu.

PD Arrays :

-OB H4 4000–4020.

-FVG H4 4020–4060.

-Pas de true breaker identifié au prix.

Repères ICT :

-PDH ≈ 4100–4110 se cale proche du haut de range H4.

-PDL ≈ 4030–4040 (visible sur H4/M15).

Mitigations :

-OB 4000–4020 déjà testé mais pas violé (mitigation “wick”).

-Supply 4150–4200 : dernier test récent, non cassé.

Killzones :

-London : souvent création du range intraday autour de midrange H4 (4060–4070).

-NY : raids sur PDH ou PDL alignés aux extrêmes de range H4.

Biais H4 + invalidation :

-Biais H4 : purement neutre / range entre 4000 et 4130.

-Biais bull intraday confirmé uniquement si BOS H4 au-dessus de 4130.

-Biais bear si cassure H4 nette sous 3990.

🟠 M15 XAUUSD

Structure :

Sur la semaine passée, M15 alterne :

-descente vers 4030–4040,

-rebond vers 4090–4100,

-à nouveau purge de lows.

-Séquence typique : BOS/CHoCH intraday en mode range.

OB :

Supply M15 :

-OB 4090–4110.

Demand M15 :

-OB 4030–4050.

FVG :

-FVG haussier M15 4050–4075, partiellement comblé.

-FVG baissier M15 4075–4100, également mitigé partiellement.

Liquidité :

-Equal highs vers 4095–4100.

-Equal lows vers 4030–4040 (PDL).

Très clair : la semaine a alterné run des highs puis run des lows dans ce range.

Premium / Discount :

-Range M15 4030–4100 :

-Midrange ≈ 4065.

-Prix actuel ≈ midrange → encore une fois, il faut travailler les extrêmes, pas le centre.

PD Arrays :

-PDH/PDL parfaitement alignés avec supply/demand M15.

-OB + FVG combinés autour 4050–4075 (zone de réaction rapide).

Repères ICT :

-PDH récent ≈ 4095–4100.

-PDL ≈ 4034.

-Daily open souvent proche 4060–4070 → pivot.

Mitigations :

-OB demand 4030–4050 déjà tapé plusieurs fois mais sans clôture H1 en dessous → encore valide.

-Supply 4090–4110 : plusieurs réactions → zone clé pour des shorts intraday.

Killzones :

Pattern très net :

-Asia : range / fausses impulsions.

-London : extension initiale.

-NY : sweep du range de la journée (souvent dans le sens opposé à London).

Biais M15 + invalidation :

-Biais : range liquidity play tant que 4030–4100 encadre le prix.

Invalidation :

-Cassure propre et tenue au-dessus de 4110,

-ou en dessous de 4030.

🟡 M5 XAUUSD

Structure :

Sur la dernière séance :

-Chute vers la zone de demand 4026–4030,

-BOS haussier M5 → montée rapide vers 4095–4100,

-Puis CHoCH baissier et rejet fort depuis supply M5 ≈ 4095–4100.

OB :

-Demand M5 : 4026–4030

-Supply M5 : 4090–4100

FVG :

-FVG haussier M5 4040–4060 sur la remontée.

-FVG baissier M5 4075–4090 sur la rechute.

Liquidité :

Sweeps visibles :

-run des lows vers 4026,

-run des highs vers 4095–4100.

Liquidity “facile” se situe aux extrêmes, pas au centre.

Premium / Discount :

-Mini-range M5 4026–4100 :

-Équilibre ≈ 4063.

PD Arrays :

-OB M5 alignés avec OB/FVG M15 → bon terrain d’exécution.

Repères ICT & Mitigations :

-PDL 4034 tapé par le low M5, puis rejet → mitigation clean.

-OB demand 4026–4030 wick-mitigated, toujours valide si pas enfoncé.

Killzones :

-Le gros move haussier part en plein cœur de London/NY overlap, puis reversal pendant NY PM → classique.

Biais M5 + invalidation :

-Biais : UT d’exécution, on ne fixe pas de biais propre M5 ; on exécute les scénarios M15/H4.

-Invalidation = cassure nette des OB de référence (4026 ou 4095).

4. DXY – Résumé W1/D1 pour le biais XAUUSD

W1 DXY

-Macro : tendance baissière depuis les sommets au-dessus de 110.

-Rebond actuel depuis un demand vers 96–97 jusqu’à la zone 100–101, qui correspond à un supply W1 + zone de fib premium.

D1 DXY

-Court terme : structure haussière depuis le low ~97, mais le prix consolide dans une supply D1 autour de 100–101.

Cette zone correspond à :

-OB de vente,

61,8–78,6 % de retracement de la jambe précédente,

-cluster de résistances.

👉 Conclusion DXY

Tant que DXY reste coincé sous 101 en D1/W1, le rebond du dollar ressemble à une correction dans un contexte bearish large.

Ça renforce l’idée que l’or a plus de chances de tenir/acheter les creux que de se faire écraser durablement, sauf breakout DXY > 101–102.

5. Registre des confluences multi-UT

-Confluences Fortes

1️⃣ Range clé 4000–4130 (H4 / D1 / M15)

Structure H4 en range.

PDH/PDL intraday alignés avec les extrêmes de ce range.

M15/M5 montrent sweeps répétés des extrêmes.

→ Terrain idéal pour trader les sweeps aux extrémités, pas le centre.

2️⃣ Zone de support majeur 3950–4000

FVG W1 3950–4020.

38,2–61,8 % D1 de la jambe 3650 → 4380.

Demand H4/D1 autour de 3900–4000.

→ Zone pivot swing : probable défense avant reprise tant que DXY ne casse pas 101+.

3️⃣ Supply 4150–4200 / 4300–4380

Supply H4/D1 + ATH W1.

Buy-side liquidity au-dessus de 4120–4150.

→ Zone majeure pour recherche de shorts de range ou prise de profit longs.

Confluences Modérées

4️⃣ Overlap OB+FVG 4020–4050 (H4/M15) → zone d’exécution intraday.

5️⃣ OB W1 profond 3650–3700 + 78,6 % D1 (scénario bearish extrême).

-Confluences Faibles

Micro FVG M5 isolés non alignés avec structures supérieures.

6. Scénarios intraday pour lundi

On reste dans le cadre : exécution M5 dans zones M15/H4.

🎯 Scénario intraday principal – Buy du creux après sweep sous 4030–4000

Confluences utilisées : #1 + #2.

📌 Idée

Lundi sans data majeure → marché peut faire :

un raid sous PDL 4034, voire spike vers 4000–4010, dans la zone OB/FVG H4/D1.

Objectif : jouer réintégration du range H4 vers midrange puis PDH.

⚙️ Plan de trade (conservateur)

-Sur M15/M5 :

Attendre un sweep net de la zone 4034–4000 (mèche qui prend les lows).

Rejet dans un OB demand M5 entre 4020–4030 ou plus bas, avec volume/impulsion.

Validation par CHoCH haussier M5 (cassure du dernier LH + close au-dessus).

-Entrée :

Sur retest de l’OB M5 ou FVG haussier d’initiation (par ex. 4035–4050).

-Objectifs :

TP1 : 4065 (midrange H4/M15).

TP2 : 4095–4100 (PDH / supply M15).

-Stop :

Sous le low du sweep (par ex. 8–15 dollars sous ton entrée).

🕑 Timing

Option 1 : sweep en Asia tardive / pré-London.

Option 2 : flush au London open → entrée après 09:00–09:30 (heure Paris).

❌ Invalidation

Cassure H1/H4 propre sous 3990 avec maintien → range H4 cassé par le bas → on n’achète plus agressivement 4000 ce jour-là.

📊 Gestion

Break-even après TP1.

Reste du trade partiellement laissé vers 4095–4100.

Pas de nouvelles positions après NY PM si pas de structure claire.

🧨 Scénario intraday alternatif – Short après sweep au-dessus de 4095–4110

Confluences : #1 + #3.

📌 Idée

Si le marché ouvre déjà fort ou si DXY pousse un peu, XAU peut :

monter nettoyer la buy-side au-dessus de 4095–4110, toucher supply M15/H4, puis se retourner.

⚙️ Plan de trade

Attendre un spike rapide dans 4095–4120 (idéalement prise de PDH).

-Sur M5 :

Mèche haute, création d’un OB bearish entre 4095–4110.

CHoCH baissier M5 (cassure d’un HL intraday).

Entrée short sur retest de l’OB/FVG M5 dans cette zone.

-Objectifs :

TP1 : 4065 (midrange).

TP2 : 4034–4040 (PDL / demand M15).

-Stop :

Au-dessus du high du spike (par ex. 10–15 dollars au-dessus de l’OB).

🕑 Timing

Probabilité plus forte autour de NY open (14h30–16h), surtout si DXY imprime un mouvement haussier synchronisé.

❌ Invalidation

Clôture H1/H4 au-dessus de 4130, avec maintien → signe que le marché veut travailler la zone 4150–4200 → on évite de shorter ce jour-là.

7. Scénario swing pour la semaine

🧭 Scénario swing principal – Flush contrôlé vers 3950–4000 puis reprise vers 4150–4200

Confluences : #1 + #2 + DXY en supply W1/D1.

📌 Idée

-Sur la semaine :

Lundi met en place le range, Mardi/mercredi (PIB, PCE) peuvent créer un flush plus profond sous 4000 (vers 3970–3950), puis rejet haussier, pour aller chercher 4150–4200 (supply H4/D1) d’ici fin de semaine / début semaine suivante.

⚙️ Plan swing

-Zone de réaction privilégiée :

3950–4000 (OB/FVG + fib + demand multi-UT).

-Signal :

Sweep des lows D1 (sous 3920 éventuel), Rejet H4 haussier (CHoCH/BOS up), DXY rejeté depuis 100–101 (CHoCH baissier D1).

-Objectifs :

TP1 : 4080–4100.

TP2 : 4150–4200.

❌ Invalidation swing

Clôture D1 sous 3900, accompagnée d’un DXY qui casse 101–102 et tient au-dessus → biais swing haussier invalidé → on envisagerait alors un leg vers 3800 puis 3700.

8. Points clés à retenir

Marché en range H4 solide entre 4000 et 4130 :

-Intraday, tu veux travailler les extrêmes (sweeps de 4030–4000 ou 4095–4110), pas le centre à 4065.

Zone 3950–4000 = pivot majeur multi-UT :

-FVG W1, demand D1/H4, fibs clés, supports techniques et psychologiques.

T-ant que cette zone tient, le biais global reste neutre→haussier.

DXY en supply 100–101 :

-Rebond du dollar mais dans une zone de résistance W1/D1.

-Un rejet du DXY ici renforce le scénario de reprise haussière de l’or après un éventuel flush sous 4000.

-Lundi = journée technique :

Idée principale :

Buy un sweep 4030–4000 avec confirmation M5, ou Short un sweep 4095–4120 si le marché part fort.

-Mardi/mercredi (PIB/PCE) :

Attention à un mouvement violent : flush plus profond (3950) puis rachat, ou breakout au-dessus de 4130 si news très dollar-bear.

9. Mindset & Risk Management

-Attends CHoCH M5 clair dans la zone extrême avant de cliquer.

-Reste à 1-2 % de risque max par trade.

-Evite de multiplier les trades au milieu du range (autour de 4065).

Si le marché part sans toi depuis ta zone :

-Pas de FOMO : tu notes le pattern, tu le rejoues la prochaine fois. L’or donnera d’autres sweeps.

Toujours vérifier :

-Alignement structurel (M15/H4).

-Confluence liquidité (PDH/PDL).

-Et si possible indication DXY dans le bon sens (rejet ou breakout).

Merci d’avoir pris le temps de parcourir cette analyse XAUUSD

Rappelle-toi : le plan n’est qu’un cadre, pas une obligation d’entrer en position.

Respecte ton risque max (1-2 %) par trade.

Interviens uniquement aux zones de prix travaillées dans l’analyse.

Pas de FOMO : si le setup ne se déclenche pas proprement, il n’y a simplement pas de trade.

Discipline, patience, exécution propre → le reste, c’est le marché qui décide.

Bonne semaine de trading, et reste focalisé sur le process, pas sur le résultat.

L’or poursuit sa hausse vers 4 070–4 080 $📊 Mise à jour du marché

Après avoir touché la zone de support autour de 4 040 $ et rebondi vers 4 056 $, l’or continue d’augmenter pour atteindre environ 4 067 $. La forte pression acheteuse sur cette zone de support montre que les acheteurs dominent le marché à court terme.

________________________________________

📉 Analyse technique

Niveaux de résistance :

• R1 : ~ 4 100 $

• R2 : ~ 4 135 $

Niveaux de support :

• S1 : ~ 4 020 $

• S2 : ~ 3 995–4 000 $

EMA & Tendance :

• Le prix se situe actuellement au-dessus de l’EMA 9, indiquant un retour de la dynamique haussière.

• Tant que le prix reste au-dessus de 4 050 $, la tendance haussière pourrait se poursuivre.

Bougies / Volume / Momentum :

• Le rebond depuis 4 040 $ s’est accompagné d’une légère augmentation du volume → confirmant une pression acheteuse solide.

• Toutefois, il faut surveiller si le prix peut franchir ou retester la résistance des 4 100 $.

________________________________________

📌 Perspectives

L’or pourrait continuer à progresser vers 4 070–4 080 $ si le support de 4 050 $ reste intact. En revanche, si le prix passe sous 4 050 $, un repli vers 4 020 $ est possible.

________________________________________

💡 Stratégie de trading

ACHAT XAU/USD : 4 050 – 4 060 $

🎯 TP : 40 / 80 / 200 pips

❌ SL : environ 4 044 – 4 045 $

24/11/2025 - EUR/USD – Idée de trade - Analyse - SELL (M15)🔴 EUR/USD – Setup VENTE (15M) — RR 1:6.09 ⚔️

by IMPARATOR D. GOLD 👑

Patience | Discipline | Fearless

🔎 Contexte du Marché

EUR/USD évolue depuis plusieurs sessions dans une dynamique clairement baissière, marquée par une série de Lower Highs et Lower Lows.

La structure globale reste fragile, les acheteurs ne parviennent pas à reprendre le dessus, et le prix réagit continuellement sous les zones de MID RISK – SELL AREA déjà testées par le passé.

Le marché nous offre un retracement propre vers une zone premium, parfaitement alignée avec le 50% – 61,8% – 78,6% Fibonacci, permettant d’anticiper un rejet institutionnel classique.

C’est le type exact de setup asymétrique que nous privilégions.

📊 Analyse Technique Détaillée

1️⃣ Structure & Sessions

- Structure générale bearish, soutenue par une pression vendeuse constante.

- Les sessions Asia → London → NY confirment un flux descendant.

- Le prix revient tester la zone MID RISK - SELL AREA, qui correspond à un ancien bloc de distribution + une inefficience (FVG).

2️⃣ Confluences — Zone de Vente Premium 🎯

Voici les éléments majeurs soutenant ce SELL :

✔️ Fibonacci 61,8% – 78,6% aligné avec la zone de distribution

✔️ FVG baissier juste au-dessus → inefficience attirant le prix

✔️ EMA200 + EMA50 situées en résistance dynamique

✔️ PWL & PDL comme cibles logiques en bas de range

✔️ Bloc institutionnel (Order Block) exactement dans la zone d’entrée

✔️ Structure HL → LL confirmant l’essoufflement des acheteurs

Tout converge pour une reprise du mouvement baissier.

RR = 6,09, parfaitement asymétrique pour ce type de structure. ⚖️🔥

⚖️ Plan de Trade Proposé

- Entrée SELL : 1.15335 – 1.15440 (zone MID RISK)

- Stop Loss : 1.15713 (au-dessus du 78.6% Fibo et du dernier Liquidity Sweep)

- Take Profit : 1.14909 (zone PDL + FVG + structure)

- Risk/Reward : 1:6.09 💥

🎯 Gestion du trade

BE rapide dès que le prix donne une réaction de 10–15 pips

TP final sur la zone PDL

🧠 Résumé IMPARATOR

✅ Structure baissière claire

✅ Zone d’entrée premium (FVG + Fibo + OB)

✅ Confluence institutionnelle parfaite

✅ RR puissant : 1:6.09

✅ Setup discipliné, propre, logique

👉 On ne force jamais une entrée.

On laisse le marché remonter en premium, puis on agit avec précision.

C’est l’essence même du mindset IMPARATOR. ⚔️👑

🔥 IMPARATOR D. GOLD

« Le silence avant l’entrée est plus puissant que le bruit après la prise de position. »

⚠️ Disclaimer

Cette analyse est fournie à titre éducatif uniquement.

Aucune incitation à trader ou investir.

Toujours adapter votre gestion du risque. 📚

Rayons X : la prochaine rupture d’une industrie centenaire ?Nano-X Imaging tente de restructurer fondamentalement l’industrie de l’imagerie médicale grâce à la convergence d’innovations en semi-conducteurs et de disruption du modèle économique. L’entreprise a commercialisé une source rayons X à cathode froide qui remplace la technologie centenaire d’émission thermo-ionique — qui gaspille 99 % de l’énergie en chaleur — par une émission de champ à partir de millions de nanocônes de molybdène fonctionnant à température ambiante. Cette percée, fabriquée dans son usine de semi-conducteurs en Corée du Sud près du cluster SK Hynix, rend possible le système Nanox.ARC : un appareil de tomosynthèse compact et numériquement agile qui élimine le besoin de systèmes de refroidissement massifs et de portiques rotatifs caractéristiques des scanners TDM traditionnels.

Rayons X : la prochaine rupture d’une industrie centenaire ?

La stratégie commerciale repose sur le « Medical Screening as a Service » (MSaaS), transformant l’imagerie d’une dépense d’investissement en dépense opérationnelle — particulièrement avantageux dans l’environnement actuel de taux d’intérêt élevés où les hôpitaux sont confrontés à des contraintes budgétaires en capital. Des partenariats stratégiques offrent un accès immédiat au marché : l’accord 3DR Labs connecte Nano-X à plus de 1 800 hôpitaux américains et intègre directement des algorithmes d’IA approuvés par la FDA dans les flux de travail radiologiques existants ; les déploiements internationaux couvrent le Mexique (630 unités avec SPI Medical), la Corée du Sud et le Vietnam (2 500 systèmes soutenus par SK Telecom), ainsi que des sites de référence en France. La direction a publié un guidance ambitieux de 35 millions de dollars de revenus en 2026 (croissance d’en Tender ~900 % par rapport à 2025), en route vers 72,6 millions prévus d’ici 2028.

La thèse d’investissement repose sur la validation technologique (autorisation FDA 510(k), usine de semi-conducteurs opérationnelle), la résilience géopolitique (chaîne d’approvisionnement découplée de l’instabilité au Moyen-Orient) et l’alignement macroéconomique (modèle OpEx favorisé en période de restriction de capital). Les risques d’exécution restent toutefois élevés : forte consommation de trésorerie (30,4 M$ de flux de trésorerie opérationnel négatif), besoin continu de levées de fonds (offre récente de 15 M$) et incertitude d’adoption. Le sentiment des analystes est haussier avec un objectif moyen de 7,75 $ (+120 % d’upside) ; les projections les plus agressives atteignent 23 $, conditionnées à un déploiement réussi à grande échelle du modèle de revenus récurrents qui remet en cause de fond en comble le paradigme traditionnel de vente d’équipements des leaders historiques comme GE, Siemens et Philips.

24/11/2025 - XAU/USD – Idée de Trade - Analyse - VENTE (M30)🔴 XAU/USD – Setup VENTE (30M) — RR 1:7.96 ⚔️

by IMPARATOR D. GOLD 👑

Patience | Discipline | Fearless

🔎 Contexte du Marché

L’or reste inscrit dans une dynamique baissière claire, malgré quelques respirations intraday.

Depuis plusieurs sessions, le marché construit une séquence logique : Lower Highs → Lower Lows, signe d’un flux orienté vendeurs.

Le rebond récent n’est qu’un retour en zone premium, là où les opérateurs institutionnels se repositionnent généralement pour redistribuer.

Le prix vient précisément réintégrer une zone où plusieurs signaux de confluence se superposent → scénario idéal pour un setup SELL de haute précision, avec un RR exceptionnel de 1:7,96. 📉🔥

📊 Analyse Technique Détaillée

1️⃣ Structure & Flow

- Rejet marqué sur la zone London High.

- Sweep de liquidité → prise des stops acheteurs.

- Retour dans la structure baissière avec rejet sur EMA200.

- Consolidation inefficace des acheteurs → faiblesse structurelle.

2️⃣ Confluences – MID RISK SELL AREA 🎯

La zone 4077–4088 est une Killer Zone, construite avec un ensemble de signaux institutionnels :

✔️ Fibonacci 61,8% → 78,6% → zone de rechargement vendeuse

✔️ FVG baissier juste au-dessus → inefficience à combler

✔️ EMA200 en résistance dynamique

✔️ Retest du London High + sweep → classique redistribution

✔️ Alignement parfait des niveaux intraday

✔️ Momentum faible côté acheteurs

Cette combinaison rend le scénario short probable, propre et asymétrique → exactement le terrain de chasse IMPARATOR.

⚖️ Plan de Trade

📌 Entrée SELL → 4077–4088

📌 Stop Loss → au-dessus du high structurel + 100% Fibo

📌 Take Profit → 4040 (0% Fibo + inefficience à combler)

📌 Risk/Reward → 1:7,96 💥

🛡️ Gestion du Trade

À 20–30 pips de réaction :

👉 SL → BE

La priorité reste la protection du capital.

🧠 Résumé IMPARATOR

Ce setup short repose sur :

✅ Structure baissière nette

✅ Zone premium parfaite

✅ Confluence Fibonacci + FVG + EMA200

✅ Rejet London + sweep

✅ RR 1:7,96, rare et très propre

✅ Setup institutionnel discipliné

On ne force jamais.

On attend la zone premium.

Puis on frappe avec précision.

🔥 IMPARATOR D. GOLD

“Le marché récompense la précision, pas la précipitation.” 👑

⚠️ Disclaimer

Cette analyse est fournie à titre éducatif uniquement.

Aucune incitation à trader ou investir.

Toujours adapter votre gestion du risque. 📚

GOLD | PLAN DU JOUR⚡️PLAN GOLD DU JOUR⚡️

Le gold est toujours haussier en HTF et est dans un biais… indécis. Je vous explique :

- des 4246 au 3997, il est venu retracer dans la zone OTE puis a comme objectif le bos des 3997 donc à la baisse

- la cassure des 4110 a entraîné le choch, donc 3997 a 4132 structure haussier avec retracement zone OTE ayant eu lieu, objectif 4132

- et a l’intérieur des 3997 - 4132 nous avons une accumulation baissière, avec le high des 4107 qui a fait le low des 4022, et la suite logique serait que le high des 4101 crée un low qui casse les 4022

Si nous cassons les 3997 c’est une confirmation bearish et c’est direction 3950 puis 3900 !

Si nous cassons 4132 c’est direction 4160 puis 4220 !

Si nous cassons 4107 c’est une première confirmation haussière qui nous donnerait une belle confluence pour acheter et aller chercher les targets que j’ai partagé au dessus.

Tandis que si il casse 4021, la dernière zone de rebond est 4007, et avoir si depuis cette zone le prix rebondit… ou s’il la transperce et chute !

D’un point de vu fondamental nous avons le sentiment global qui tend vers une pause en décembre des baisses des taux. Ce qui est bearish pour le gold… mais nous connaissons le gold, 80% du temps haussier, qui fait office d’une très forte demande en ce moment, ne pas négliger les achats donc !

Zones intéressantes à surveiller aujourd’hui :

🔼 Première zone d’achat : 4010-4001.

0.893, OB, support.

🔼Deuxième zone d’achat : 3982-3976. (Risquée)

OTE, OB, pdl, support.

🔼Troisième zone d’achat : 3942-3936.

0.893, OB, liquidités, support.

🔼Quatrième zone d’achat : 3910-3905.

0.893, OB, liquidités, support.

Première zone de vente (risquée) : 4123-4133.

0.893, OB, liquidités, résistance,

🔽Première zone de vente : 4069-4079.

0.893, OB, résistance.

⚠️ Attendez de bonnes confirmations bullish / bearish avant d’entrer en position.

📣 Aucune annonce éco importante cet après midi aux États Unis !

Un max de 🔥 pour un max de profits.

☄️LETSS WINVESTINGG☄️

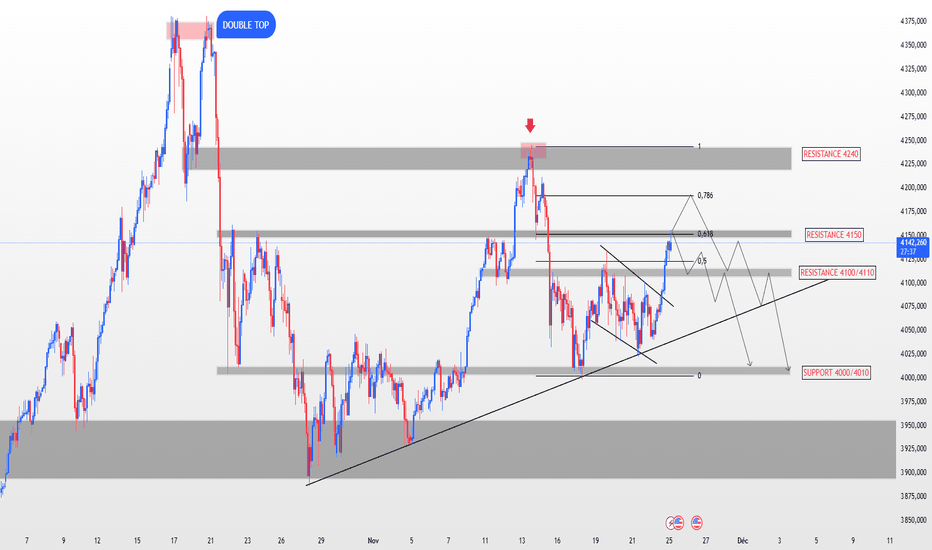

Analyse GOLD (XAU/USD) – M30 | Consolidation en TriangleLe Gold évolue à 4060.39 dans une phase de consolidation après le puissant mouvement baissier initié depuis les 4240 le 13 novembre. Cette correction de plus de 200$ a trouvé un plancher sur le support des 4000 (niveau 0 du Fibonacci), déclenchant un rebond technique désormais en compression au sein d'un triangle.

Le prix oscille actuellement entre la ligne de tendance descendante et le support horizontal des 4000-4020. Cette figure de consolidation traduit une bataille entre acheteurs et vendeurs avant la prochaine impulsion directionnelle.

Niveaux Fibonacci clés : Le retracement 0.5 se situe à 4120 (confluence avec zone grise de résistance), le 0.618 à 4160, le 0.786 à 4190, et l'extension complète (1) ramènerait le prix vers les 4240 (sommet d'origine).

Résistances à franchir : 4080-4090 (zone intermédiaire), puis 4120 (0.5 Fibo + résistance horizontale majeure), 4160 (0.618), et 4190 (0.786).

Supports à surveiller : 4040-4050 (support immédiat), 4020 (bas du triangle), et 4000 (niveau psychologique + niveau 0 Fibo).

Catalyseurs : Événements économiques US prévus les 25-26 novembre (icônes calendrier) susceptibles de provoquer la cassure du triangle et une volatilité accrue sur le métal jaune.

Gold sous pression avant les données US clés

📌 Résumé des faits marquants de l’actualité

• Ton de la Fed – Minutes prudentes : Les minutes publiées la semaine dernière ont mis en évidence une Fed divisée et prudente : certains membres restent réticents à baisser davantage les taux de peur de cimenter l’inflation, tandis que d’autres jugent l’inflation en décélération suffisante pour envisager une baisse en décembre.

• Rebond massif des paris de baisse des taux : Après les commentaires dovish de John Williams (Fed NY), les marchés évaluent désormais 67,3% de probabilité d’une baisse de 25 pb en décembre, contre 39,8% la semaine dernière.

• Dollar fort & appétit pour le risque : Le dollar reste proche d’un sommet de six mois, porté par l’amélioration du sentiment risk-on et les signaux mixtes de la Fed — ce qui maintient une pression baissière sur l’or.

• Geopolitique – Ukraine/Russie : Les États-Unis poursuivent leurs efforts pour établir un cessez-le-feu ; un plan révisé est à l’étude, réduisant légèrement la demande refuge.

• Tensions Asie – Chine vs Japon : Persistance d’un différend diplomatique qui limite la chute de l’or, soutenu également par les inquiétudes fiscales mondiales.

• Données US retardées : Cette semaine, publication d’un bloc massif de statistiques : Production industrielle, CPI, PPI, Retail Sales, permis de construire, biens durables, demandes chômage et surtout le PIB Q3 et le PCE Core — retardés par la fermeture du gouvernement.

• Actions & marchés risqués en hausse : Le rebond des actions mondiales, impulsé par Nvidia et les attentes de baisse de taux, réduit la demande de valeurs refuges.

⸻

📊 Impact attendu sur le gold + risques associés

• Impact principal : baissier / pression continue

Le retour du risk-on, combiné à un dollar solide et à la réduction récente de la demande refuge, pèse directement sur l’or.

• Facteur d’amortissement : baisse des taux probable

La probabilité accrue d’un cut en décembre offre une base pour limiter la chute et maintenir l’or au-dessus de 4.000$.

• Risques associés :

• Un PCE Core trop élevé ferait remonter le dollar et ferait pression sur l’or.

• Un PIB Q3 plus fort qu’attendu renforcerait le scénario hawkish.

• Un regain de tensions géopolitiques pourrait réactiver la demande refuge.

• Faiblesse économique globale + inquiétudes fiscales aideraient l’or à rebondir malgré le risk-on.

⸻

🔎 Analyse fondamentale de l’or

🔹 Contexte général

L’or évolue sous pression autour de 4.050$, affecté par un renforcement du dollar et par un appétit pour le risque revitalisé. Toutefois, les anticipations de baisse des taux par la Fed en décembre commencent à agir comme un plancher technique.

🌍 Facteurs géopolitiques

Les négociations pour un cessez-le-feu entre la Russie et l’Ukraine ainsi que les divergences entre la Chine et le Japon réduisent légèrement le besoin de couverture refuge. Les risques restent néanmoins bien présents, notamment face aux tensions au Moyen-Orient.

🏦 Politique monétaire du dollar

Le marché price :

• 67% de probabilité d’un cut

• Un dollar encore très ferme

• Fed divisée dans ses minutes

Les signals contradictoires maintiennent une volatilité élevée.

L’absence de données d’octobre et les statistiques retardées accentuent l’incertitude.

📈 Comportement du marché

• Actions mondiales en hausse

• Or rejeté sous 4.100$

• Positionnement prudent avant PIB Q3 & PCE Core

• Raffermissement technique du dollar vers les sommets de mai

Le marché semble en mode stand-by, attendant les chiffres US pour trancher entre :

➡️ un rebond de continuation haussière vers 4.155$

➡️ ou une correction plus profonde vers 4.000$.

📝 Conclusion fondamentale

L’or reste coincé entre deux forces opposées :

• Pression baissière du dollar et du risk-on

• Support structurel des anticipations de baisse de taux en décembre

Le métal jaune reste donc dans une phase de consolidation en attendant les données majeures US de cette semaine.

⸻

⏳ Perspectives court terme et moyen terme pour le gold

🔸 Court terme (CT) : Légèrement baissier Dollar solide, risk-on dominant, attente du bloc de data US. Rejet technique sous 4.100$.

🔸 Moyen terme (MT) : Neutre à haussier Probabilité élevée de cut en décembre, possible regain de volatilité. Rebond attendu si les chiffres US confirment un ralentissement.

⸻

🏅 Mention honorable : EURUSD & GBPUSD

EURUSD : Biais court terme neutre → moyen terme haussier

Soutien par un dollar potentiellement affaibli après les données US et par une confiance européenne en légère amélioration.

GBPUSD : Biais court terme neutre → moyen terme haussier

Marché attentif au budget UK et à la dynamique macro US ; potentiel haussier si les données américaines renforcent le scénario dovish.

⸻

Merci pour la lecture. SN3AZ

Analyse AUD/JPY – Structure Haussière et Rejet sur SupportL'AUD/JPY évolue actuellement autour de 101.319 après avoir construit une structure haussière solide depuis le creux de mi-octobre situé vers 96.80. Le prix a établi une série de creux ascendants clairement identifiables (cercles orange), confirmant une tendance de fond positive sur les dernières semaines.

La zone de support dynamique située autour de 100.50, qui correspond à une ancienne résistance devenue support, cette zone a été testée à plusieurs reprises début novembre et a récemment provoqué un rejet haussier marqué, comme indiqué sur le graphique. Ce rejet sur le support, combiné à la ligne de tendance ascendante, renforce le biais acheteur à court terme.

Scénario privilégié : La configuration technique suggère une poursuite du mouvement vers la résistance majeure située à 102.50 . Un franchissement de ce niveau ouvrirait la voie vers de nouveraux plus hauts à 103.500/104.700 en cas de momentum soutenu.

Le contexte fondamental — faiblesse persistante du JPY liée aux incertitudes sur la politique de la BoJ et aux préoccupations fiscales japonaises — soutient ce scénario haussier.

Invalidation : Une cassure sous la zone des 100.50 puis de la ligne de tendance ascendante remettrait en cause ce biais et exposerait le prix vers 99.00-99.50. Attention également à une éventuelle intervention verbale ou directe des autorités japonaises sur le yen qui pourrait provoquer un retournement brutal.

Analyse EUR/AUD – Rejet sur le 0.618 et Signal BaissierL'EUR/AUD évolue actuellement autour de 1.7828 après avoir testé la zone de résistance clé située sur le retracement Fibonacci 0.618 (1.7900). Ce niveau coïncide avec une zone grise horizontale qui a historiquement servi de pivot majeur depuis août, renforçant sa pertinence technique.

Le prix a formé une configuration de chandelier baissier sur ce niveau 0.618, signalant un rejet clair des acheteurs et une reprise en main potentielle des vendeurs. Cette réaction technique intervient après une impulsion haussière depuis le support des 1.7600 (niveau 0 du Fibonacci), suggérant que le mouvement de rebond pourrait s'essouffler.\

Scénario privilégié : Le rejet sur le 0.618 combiné à la figure de chandelier baissier plaide pour une correction vers les supports inférieurs. Les objectifs baissiers se situent sur le SUPPORT a 1.77500, et potentiellement un retour vers 1.7600 en cas de pression vendeuse accrue.

Invalidation : Une clôture nette au-dessus de 1.7900-1.7950 invaliderait ce scénario et réactiverait la dynamique haussière vers 0.786 (≈1.7980) puis l'objectif d'extension complète à 1.8150.

BTC 3D : Un signal fractal qui touche tout le marché crypto📘BTC – 3D : Un Pattern Fractal Rare en Formation

(Sonde → Purge → pré-Ancre)

Synchronisé sur XLM, DOGE, ETH, XRP

Une décision de cycle approche, parfaitement alignée avec la Nouvelle Lune.

🔥 Résumé

BTC imprime actuellement une LLS Sonde 3D parfaite dans une zone de compression profonde.

C’est un des patterns les plus rares du FractalCore : la phase qui précède la naissance d’une Sentinelle 3D.

La clôture 3D de ce soir pourrait sceller un reset de structure exactement dans la fenêtre de cycle lunaire (Nouvelle Lune dans 4 jours).

🧩 1. Lecture FractalCore – 3D

Voici ce que la structure révèle :

FLOW : Compression → le marché étouffe, prépare un reset

Heat .32 | Stab .68 → volatilité directionnelle très faible

Glow .93 → énergie interne basse, typique pré-Sentinelle

NJ .93 → cohérence en construction

SCF -.28 → score fractal négatif mais en décompression

MP : Trend Baissier | Resp Purge → purge structurelle avant cycle

LLS Sonde → test profond, “scalpel” du marché

OV A / OV B neutres → équilibre extrême

IA Score L=0 / S=2 → logique (Sonde active, Ancre pas encore née)

Ce contexte est exactement celui dans lequel les Sentinelles 3D émergent.

🧱 2. La Bougie : La Sonde 3D est Parfaite

La Sonde signale :

recherche de liquidité profonde

test de solidité de la structure

aspiration des stops

vérification du momentum réel

Si la bougie actuelle clôture :

verte

doji équilibré

ou simplement avec une mèche basse intéressante

→ alors on aura la Sonde + pré-Ancre, base du schéma fractal :

Sonde → Purge → Ancre → Activation → Cycle

C’est ce que BTC construit actuellement.

🌐 3. Important : Plusieurs Co-Propriétaires du Marché

(XLM, DOGE, ETH, XRP) Montrent EXACTEMENT le Même Signal**

Un point majeur dans cette phase : BTC n’est pas seul.

D’autres co-propriétaires du marché — XLM, DOGE, ETH, XRP — affichent simultanément :

LLS Sonde 3D

Flow en Compression

Glow < 1

Resp → Purge

SCF négatif mais en remontée

Ce phénomène est RARE :

Quand plusieurs actifs majeurs synchronisent leurs structures longues (3D), cela indique que le marché entre dans une phase de recalibrage cyclique globale.

Dans nos données FractalCore (2021–2025), ce type de configuration précède toujours :

➡️ un bottom cyclique partagé,

ou

➡️ la naissance d’un nouveau cycle d’expansion macro.

Le signal est donc macro-fractal, pas local.

🌕 4. Cycle Lunaire : Timing Parfait

Nouvelle Lune dans 4 jours.

Statistiquement, BTC marque ses bottoms fractals :

entre -2 jours et +3 jours autour de la NL,

quasi toujours après une LLS Sonde 3D,

avant d’entrer dans un cycle de 14–35 jours.

La synchronisation structure 3D + cycle lunaire est idéale.

☀️ 5. Cycle Solaire

L’activité solaire retombe →

Le marché sort d’une phase de sur-réaction →

Exactement la fenêtre dans laquelle les cycles haussiers 3D émergent.

🎯 6. Scénarios

🟢 Scénario haussier (si Sentinelle validée)

89 500

90 200

93 800

98 700 – 100 200

Cycle fractal estimé : 14 à 35 jours.

🔴 Scénario alternatif (si mèche basse cassée)

84 300

82 300

Nouvelle Lune = zone idéale pour une vraie Ancre 3D.

🧠 7. Conclusion

BTC est dans un moment fractal majeur :

La Sonde 3D est formée, la purge est en cours, et une pré-Ancre pourrait apparaître dès la clôture d’aujourd’hui.

Le fait que XLM, DOGE, ETH et XRP montrent le même pattern renforce la thèse d’une résonance cyclique macro, pas un simple rebond isolé.

La décision de cycle est imminente.

La clôture 3D de ce soir pourrait marquer le début d’un mouvement majeur.

📌 Plan FractalCore

→ PATIENCE.

→ Attendre validation de l’Ancre 3D.

→ La Sonde seule n’est pas un setup.