Rebond du Yen (JPY), menace systémique ?Le Yen japonais est proche de son plus bas niveau depuis 40 ans et il est depuis plusieurs années la devise la plus faible du Forex. Mais depuis la fin de ce mois de janvier 2026, il connait une impulsion haussière qui pourrait être le point de départ d’une phase haussière sur plus longue période. Un tel changement de régime de la tendance du Yen est-il une menace pour le Japon, le marché des changes et la finance mondiale en générale ?

Gardons tout d’abord à l’esprit que le rebond du Yen (JPY), soit la baisse du taux USD/JPY, depuis vendredi dernier ne modifie pas encore à ce stade la tendance de fond du Yen. Ce dernier reste baissier mais si justement cette tendance de fond devait s’inverser d’un statut baissier à une nouvelle tendance de fond haussière, alors en effet il pourrait y avoir certains risques importants pour la finance mondiale. Mais ces risques sont conditionnés non pas au fait que le Yen rebondit, mais davantage à la vitesse, au momentum de cet éventuel rebond de la monnaie japonaise.

Le principal risque, s’il devait être systémique, relève du débouclement des positions de carry trade en Yen qui sont encore ouvertes. Il ne faut pas aussi éclipser le fait que ce rebond du Yen peut avoir des avantages, surtout pour l’économie japonaise qui cherche à lutter contre l’inflation.

Voici où peut se situer la menace systémique pour la finance mondiale :

• Si le Yen rebondit trop vite (seule la vitesse compte), alors il peut y avoir un désengagement total des 200 milliards de dollars US de positions de carry trade en Yen toujours ouvertes et cela peut entrainer une chute des marchés mondiaux

• Si le Yen rebondit trop fort sur fond de poursuite de la hausse des taux japonais, alors c’est une source de financement majeure qui disparait pour la finance mondiale

• Si le Yen rebondit trop fort et trop vite, les institutionnels japonais peuvent rapatrier leurs capitaux investis à l’étranger vers des actifs japonais et ainsi créer des ventes sur les marchés boursiers mondiaux

• Sur le plan technique, il ne faut pas que le taux USD/JPY chute sous le support des 140 JPY

Ces risques doivent toutefois être nuancés et replacés dans un cadre macroéconomique plus large. Un Yen durablement faible a certes soutenu la compétitivité des exportations japonaises et dopé les bénéfices des grandes entreprises cotées, mais il a aussi importé une inflation significative, notamment sur l’énergie et l’alimentation. Dans ce contexte, un rebond maîtrisé du Yen peut au contraire être perçu comme un facteur de stabilisation macroéconomique pour le Japon.

Un Yen plus fort permettrait de réduire l’inflation importée, d’améliorer le pouvoir d’achat des ménages japonais et de redonner une certaine crédibilité à la politique monétaire de la Banque du Japon (BoJ), longtemps perçue comme ultra-accommodante et isolée face aux autres grandes banques centrales. Cela offrirait également à la BoJ davantage de marge de manœuvre pour normaliser progressivement sa politique de taux sans provoquer de choc inflationniste.

En résumé, le rebond du Yen n’est pas en soi une menace systémique. Il devient potentiellement dangereux uniquement s’il est trop rapide, trop violent et qu’il entraine une fin brutale du carry trade en Yen. Dans un scénario central de normalisation progressive, un Yen plus fort pourrait au contraire contribuer à réduire certains déséquilibres accumulés au cours des dernières années, tant au Japon qu’au niveau mondial.

AVERTISSEMENT GÉNÉRAL :

Ce contenu s'adresse aux personnes familières avec les marchés financiers et les instruments financiers, et est fourni à titre informatif uniquement. L'idée présentée (y compris les commentaires de marché, données de marché et observations) ne constitue pas un produit de recherche de la part d'un département de recherche de Swissquote ou de ses affiliés. Ce matériel vise à mettre en lumière les mouvements du marché et ne constitue en aucun cas un conseil en investissement, juridique ou fiscal. Si vous êtes un investisseur particulier ou si vous manquez d’expérience dans le trading de produits financiers complexes, il est recommandé de consulter un conseiller agréé avant toute décision financière.

Ce contenu n’a pas pour objectif de manipuler le marché ni d’encourager un comportement financier spécifique.

Swissquote ne garantit en aucun cas la qualité, l’exactitude, l’exhaustivité ou l’absence de violation de ce contenu. Les opinions exprimées sont celles du consultant et sont fournies à des fins éducatives uniquement. Toute information liée à un produit ou un marché ne doit pas être interprétée comme une recommandation d'une stratégie d’investissement ou d’une transaction. Les performances passées ne garantissent pas les résultats futurs.

Swissquote, ses employés et représentants ne sauraient en aucun cas être tenus responsables de tout dommage ou perte, directe ou indirecte, résultant de décisions prises sur la base de ce contenu.

L'utilisation de marques ou de noms commerciaux de tiers est uniquement à titre informatif et n’implique aucune approbation de la part de Swissquote, ni que le propriétaire de la marque a autorisé Swissquote à promouvoir ses produits ou services.

Swissquote est la marque commerciale regroupant les activités de Swissquote Bank Ltd (Suisse) régulée par la FINMA, Swissquote Capital Markets Limited régulée par la CySEC (Chypre), Swissquote Bank Europe SA (Luxembourg) régulée par la CSSF, Swissquote Ltd (Royaume-Uni) régulée par la FCA, Swissquote Financial Services (Malte) Ltd régulée par la MFSA, Swissquote MEA Ltd (Émirats arabes unis) régulée par la DFSA, Swissquote Pte Ltd (Singapour) régulée par la MAS, Swissquote Asia Limited (Hong Kong) licenciée par la SFC, et Swissquote South Africa (Pty) Ltd supervisée par la FSCA.

Les produits et services de Swissquote sont destinés uniquement aux personnes autorisées à les recevoir conformément au droit local.

Tout investissement comporte un risque. Le risque de perte en tradant ou en détenant des instruments financiers peut être important. La valeur des instruments financiers, y compris mais sans s’y limiter, actions, obligations, cryptomonnaies et autres actifs, peut fluctuer à la hausse comme à la baisse. Il existe un risque important de perte financière lors de l'achat, de la vente, du staking ou de l'investissement dans ces instruments. SQBE ne recommande aucun investissement, transaction ou stratégie en particulier.

Les CFD sont des instruments complexes comportant un risque élevé de perte rapide en raison de l'effet de levier. La grande majorité des comptes de clients de détail subissent des pertes en capital lors du trading de CFD. Vous devez vous assurer que vous comprenez le fonctionnement des CFD et que vous pouvez vous permettre de prendre un risque élevé de perte.

Les actifs numériques ne sont pas régulés dans la plupart des pays et les règles de protection des consommateurs peuvent ne pas s’appliquer. En tant qu'investissements hautement volatils et spéculatifs, ils ne conviennent pas aux investisseurs ayant une faible tolérance au risque. Assurez-vous de bien comprendre chaque actif numérique avant de trader.

Les cryptomonnaies ne sont pas considérées comme une monnaie légale dans certaines juridictions et sont soumises à des incertitudes réglementaires.

L'utilisation de systèmes basés sur Internet peut entraîner des risques importants, notamment, mais sans s’y limiter, la fraude, les cyberattaques, les pannes de réseau et de communication, ainsi que le vol d’identité et les attaques de phishing liées aux crypto-actifs.

Tendances graphiques

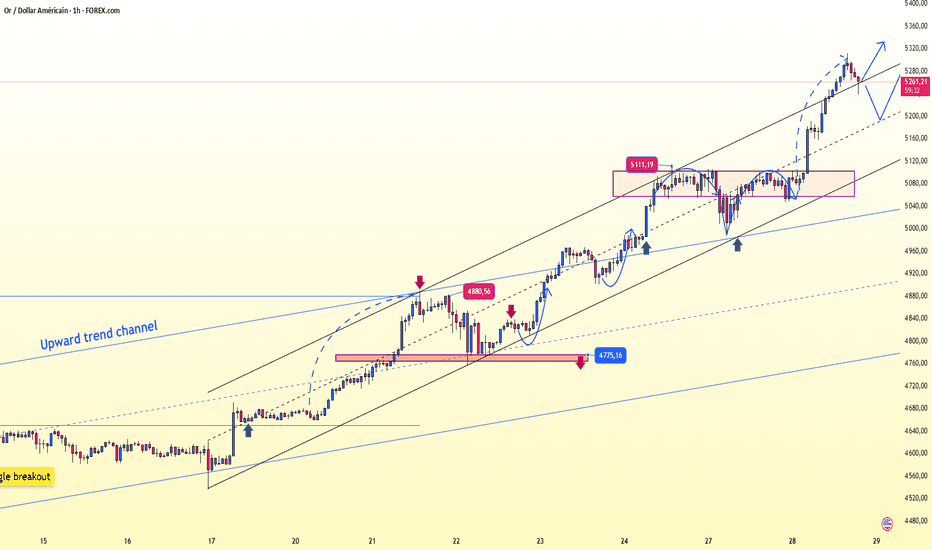

GOLD (XAU/USD) – Poursuite haussière vers de nouveaux sommets🔍 Analyse technique (H1) :

Structure du marché :

L’or conserve une structure haussière solide avec des sommets et des creux de plus en plus élevés ✔️, tout en respectant parfaitement la ligne de tendance ascendante 📈.

Cassure & momentum :

Plusieurs cassures nettes au-dessus des anciennes zones de résistance confirment une forte pression acheteuse 💪. Chaque cassure est suivie de corrections saines, indiquant un momentum haussier contrôlé.

POI → Support pivot :

Les anciennes zones de POI ont été transformées avec succès en supports 🔄. Le prix évolue actuellement au-dessus de la zone du point pivot, ce qui renforce le scénario de poursuite haussière 🟢.

Action des prix actuelle :

Le prix consolide au-dessus de la zone pivot, suggérant une courte pause avant la prochaine impulsion haussière ⏳➡️⬆️.

🎯 Objectifs haussiers :

Objectif 1 : 5 300 🎯

Objectif 2 : 5 330 🎯🎯

Objectif étendu : 5 360+ 🚀 (si le momentum haussier s’accélère)

🛡️ Invalidation / Support clé à surveiller :

Le biais haussier reste valide tant que le prix se maintient au-dessus de la zone du point pivot. Une cassure en dessous pourrait entraîner une correction plus profonde, mais pas un retournement de tendance ⚠️.

📌 Conclusion :

La tendance générale reste haussière, la structure est saine et l’action des prix favorise une poursuite vers la zone cible identifiée après une phase de consolidation 📦➡️🚀.

✨ Tradez dans le sens de la tendance et gérez le risque avec discipline ! 💼📊

XAUUSD – Structure haussière, viser achats sur replis vers 5,700Contexte du marché (M30)

L'or continue à se négocier dans une forte continuation haussière après une jambe impulsive proprement à la hausse. La récente consolidation au-dessus de l'ancienne résistance montre une acceptation à des prix plus élevés, et non une exhaustion. Ce comportement suggère que le marché rééquilibre la liquidité avant la prochaine jambe d'expansion.

Sur le plan macro, le USD reste sous pression, tandis que la demande pour les valeurs refuges demeure solide. Bien que les rendements obligataires soient relativement stables, les flux de capitaux continuent de favoriser l'or, maintenant le biais haussier intact.

➡️ Biais intrajournalier : Haussier – trader avec la tendance, pas contre elle.

Structure et Action des Prix

• La structure du marché reste haussière avec des Sommets Plus Hauts – Creux Plus Hauts

• La résistance précédente s'est transformée en demande et est respectée

• Aucun CHoCH baissier ou effondrement structurel confirmé

• Les retracements actuels sont des mouvements correctifs au sein d'une tendance haussière active

Conclusion clé :

👉 Tant que le prix reste au-dessus de la demande clé, les retracements sont des occasions de continuation.

Plan de Trading – Style MMF

Scénario Principal – Acheter le Retracement

La patience est clé. Évitez de poursuivre le prix dans les extensions.

• Zone d'ACHAT 1 : 5,502 – 5,480

(Demande mineure + zone de rééquilibrage à court terme)

• Zone d'ACHAT 2 : 5,425 – 5,400

(Soutien de la ligne de tendance + zone de liquidité plus profonde)

➡️ N'exécutez les ACHATS qu'après une réaction haussière claire et une confirmation de la structure.

➡️ Pas de FOMO aux sommets.

Cibles à la hausse

• TP1 : 5,601

• TP2 : 5,705 (cible d'extension / d'expansion Fibonacci supérieure)

Scénario Alternatif

Si le prix reste au-dessus de 5,601 sans un retracement significatif, attendez une cassure et un retest pour rejoindre la prochaine jambe de continuation.

Invalidation

Une clôture M30 confirmée en dessous de 5,400 affaiblirait la structure haussière et nécessiterait une réévaluation.

Résumé

L'or reste dans une expansion haussière contrôlée soutenue à la fois par la structure et le flux macro. L'avantage réside dans la discipline : acheter les retracements dans la demande tant que la tendance reste intacte, sans prédire les sommets.

➡️ Tant que la structure est maintenue, des prix plus élevés restent le chemin de moindre résistance.

GOLD : Que le début de son apogée Bonjour à tous c'est Yan's !

Aujourd'hui je vous partage mon analyse sur le GOLD !

Gros mouvement haussier après l'annonce des taux, FOMC et le discours de Powell !

Je suis en M30, je surveille 2 zones :

-> 5415 - 5413$ : qui correspond à un Fair Value Gap M30/H1/H4 et la zone discount (50%) de la structure.

-> 5345 - 5340$ : qui correspond à un Fair Value Gap M30/H1/H4 et mal zone des 70.3%.

Je reste patient et vigilant à ce que le prix peut faire !

💬Et vous que pensez vous du GOLD ?

DAX ACHAT Le DAX a récemment cassé à la hausse son range de consolidation, en place depuis début juin 2025 jusqu’à janvier 2026. Après cette sortie, le prix est revenu effectuer un pullback sur la borne haute de ce range, désormais convertie en support, ce qui renforce la validité de la cassure.

Plusieurs signaux techniques convergents plaident en faveur d’un scénario haussier :

Le RSI évolue au niveau de sa zone de neutralité, suggérant un potentiel point bas et une reprise possible de la dynamique acheteuse.

La moyenne mobile 50 périodes joue pleinement son rôle de support dynamique, avec une réaction nette du prix à son contact.

Cette zone technique est renforcée par le support horizontal majeur des 24 650 points, ce qui constitue un niveau clé de défense pour les acheteurs.

Dans ce contexte, le scénario privilégié est une reprise de l’impulsion haussière, avec un premier objectif situé sur le dernier plus haut à 25 560 points. Une cassure de ce niveau ouvrirait la voie à une extension du mouvement dans une nouvelle phase d’impulsion haussière.

👉 Scénario invalidant :

En revanche, une cassure nette et confirmée des 24 650 points entraînerait une réintégration du range précédent, ce qui invaliderait le scénario haussier actuel.

OR : Analyse détaillée, le prix se dirige-t-il vers 5 500 $ ?OR : Analyse détaillée, le prix se dirige-t-il vers 5 500 $ ?

Après une phase de hausse, nous observons une forte tendance haussière. Notre analyse précédente n'a pas été concluante, mais celle-ci met en évidence deux zones clés où le prix pourrait s'inverser. La première zone représente probablement le meilleur point d'entrée, car le marché ouvrira en gap haussier et le comblera avant de poursuivre sa progression. Un objectif de profit à 5 500 $ semble pertinent.

Analyse des vagues d'Elliott du BitcoinAnalyse des vagues d'Elliott du Bitcoin

Bonjour à tous,

Nous observons la formation d'une figure complète de vagues d'Elliott sur le graphique du Bitcoin.

Une vague corrective se forme dans la zone ABC, la vague 5 de C étant terminée.

Cette vague présente une structure 5-3-5.

Cette baisse pourrait se poursuivre jusqu'à environ 73 500 $, avant une éventuelle remontée du prix.

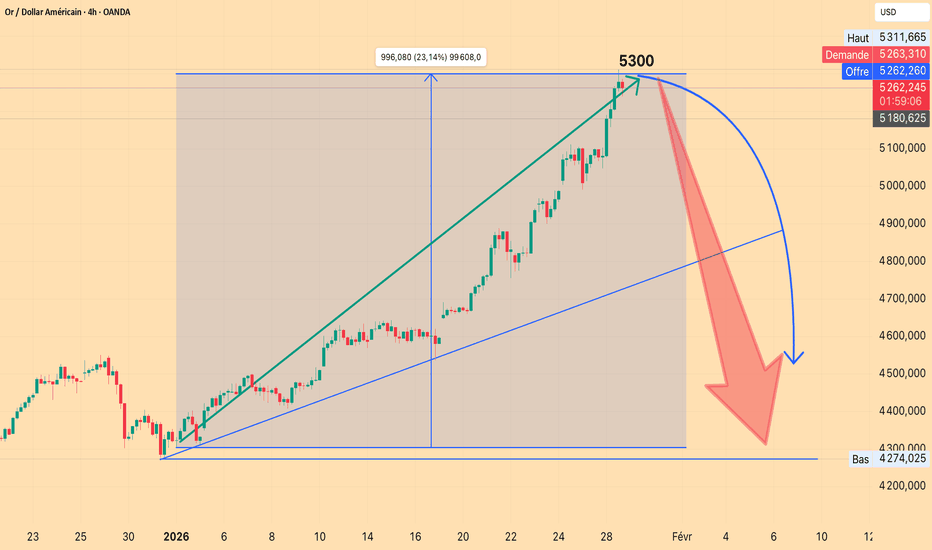

L'or dépasse les 5 300 $, la demande de valeur refuge s'emballe L'or dépasse les 5 300 $, la demande de valeur refuge s'emballe ! 🚀

Dans un contexte d'incertitude économique persistante et de risques géopolitiques, l'or s'est une fois de plus imposé comme valeur refuge pour les investisseurs du monde entier. Mardi, le cours de l'or au comptant a ouvert en hausse et a progressé régulièrement, franchissant la barre des 5 080 $ avant une brève phase de consolidation. Il a ensuite connu une forte envolée durant la séance américaine, atteignant un nouveau record historique au-dessus de 5 190 $, pour finalement clôturer en hausse de 3,41 % à 5 179,40 $ l'once.

La veille, le cours de l'or avait bondi de 3,4 %, enregistrant sa plus forte progression journalière depuis avril et témoignant d'un changement radical de la tendance sur le marché. Depuis le début de l'année, l'or a progressé de plus de 19 % et, d'ici 2025, sa croissance annuelle devrait atteindre le chiffre impressionnant de 64 %. Dans un contexte de volatilité accrue des marchés financiers et d'instabilité internationale, les investisseurs accélèrent leur afflux vers les valeurs refuges comme l'or, alimentant une demande toujours soutenue. L'incertitude entourant la politique étrangère américaine, qui a accentué l'aversion au risque sur les marchés, est particulièrement préoccupante.

Analyse technique : Dynamique irrésistible, objectif : 5 300 $ ! 📈 Techniquement, les niveaux de résistance de l'or sont devenus quasi inexistants, les seuils psychologiques clés étant franchis les uns après les autres, témoignant d'une dynamique haussière extrêmement forte. Le prochain objectif majeur se situe à 5 300 $. Sur le graphique en 4 heures, une importante bougie haussière est apparue, franchissant définitivement la résistance technique précédente et affichant une tendance haussière fulgurante. La tendance domine pleinement le marché et il est indéniable que miser sur l'or est la meilleure stratégie pour la suivre.

Bien que l'or ait poursuivi sa progression durant la journée, les investisseurs suivant la hausse hésitent en raison des prix élevés, tandis que les vendeurs à découvert sont averses au risque, créant ainsi un dilemme sur le marché. Après s'être stabilisé au-dessus de 5 200 $ en début de matinée, la tendance haussière de l'or a repris et se trouve actuellement dans une phase d'accélération. Avant que l'enthousiasme haussier ne s'estompe, chaque repli, même minime, peut constituer une opportunité d'achat. Durant la séance européenne, il convient de surveiller attentivement la zone de support située entre 5 230 $ et 5 240 $ ; l'achat sur repli reste la stratégie principale.

Focus : Décision de la Fed et discours de Powell ! 🎤 Ce soir, le marché prendra connaissance de la décision de la Réserve fédérale concernant les taux d'intérêt. Bien qu'un maintien des taux actuels soit très probable, le discours de Powell sera crucial pour influencer la volatilité du marché. Toute remarque, même subtile, concernant les perspectives de la politique monétaire pourrait déclencher une nouvelle série de fluctuations du prix de l'or. Les investisseurs doivent rester vigilants et s'adapter à tout changement potentiel du sentiment de marché.

Conseils de trading : Suivez la tendance, ne la combattez pas ! 💡 Stratégie d'achat : Envisagez d'ouvrir des positions longues lorsque l'or retrace vers 5230-5240, avec un stop loss à 5210 et un objectif à 5320. Si le cours franchit ce niveau, conservez votre position.

Le marché est en pleine ascension, la tendance est bien établie, alors suivez-la pour profiter de la hausse ! ✨

Aimez et suivez-nous pour rester informé(e) des dernières analyses de marché !

N'hésitez pas à commenter et à partager vos réflexions. Ensemble, analysons le marché ! 👍📬

J'attends un repli du cours de l'or pour acheter.J'attends un repli du cours de l'or pour acheter.

Aujourd'hui a été une journée particulièrement mouvementée, l'or ayant franchi la barre des 5 300 $.

Au cours de la semaine écoulée, le cours de l'or a atteint de nouveaux sommets historiques presque quotidiennement.

De toute évidence, le sentiment du marché s'est enflammé et le seuil des 5 400 $ est imminent.

Points clés pour trader aujourd'hui :

1 : Le marché reste haussier et une phase de consolidation (5 300 $ - 5 250 $) est très probable.

2 : Les graphiques indiquent que la zone 5 210 $ - 5 230 $ constitue un point d'entrée idéal pour acheter.

3 : Les gains d'aujourd'hui ont dépassé les 200 $, un repli de 60 $ à 80 $ est donc normal. Si ce repli atteint 100 $, la zone 5 210 $ - 5 230 $ offrira une excellente opportunité d'achat.

4 : Les fluctuations du cours de l'or sont actuellement imprévisibles, avec la possibilité de hausses ou de baisses importantes. Bien que les risques liés à une position longue sur l'or soient extrêmement élevés et que le marché ait probablement atteint son sommet, cela est principalement dû à la lutte d'influence entre les banques centrales. Suivez le courant.

5 : Actuellement, les marchés boursiers d'Asie, d'Europe et des États-Unis affichent une tendance haussière synchronisée. Le Premier ministre thaïlandais a explicitement interdit au public de vendre à découvert l'or. Bien que la Thaïlande ne puisse contrôler l'évolution du cours de l'or, cette mesure reflète une position nationale, une position politique.

6 : Les décisions des autres banques centrales sont-elles réellement plus complexes que celles du président thaïlandais ? Alors même que la Thaïlande n'est qu'un petit pays.

7 : Actuellement, mis à part Trump, aucun gouvernement au monde n'ose laisser les cours de l'or s'effondrer ; c'est un fait.

8 : Vous remettez en question la fiabilité de Trump, mais les présidents sont-ils tous des gens ordinaires ? Si vous étiez à la tête d'un pays dont la dette dépasse 35 000 milliards de dollars, suivriez-vous les procédures légales pour résoudre ce problème ? La seule solution est de repartir de zéro. Tricher, enfreindre les règles, semer le trouble : voilà la stratégie de survie de Trump. S'il a besoin d'argent, il l'obtiendra par tous les moyens.

9 : En Chine, seule une personne sur mille peut devenir fonctionnaire. Qu'est-ce que cela signifie ? Cela signifie que ceux qui se lancent en politique appartiennent à l'élite de l'élite, dotés d'une sagesse collective et d'une intelligence émotionnelle hors du commun. Par conséquent, lorsqu'un pays annonce des politiques et des institutions, il ne faut pas remettre en question leur raisonnement. Même si ces politiques et institutions semblent irrationnelles, ce sont des solutions conçues par des personnes intelligentes. Il est inutile de contester les décisions prises par un groupe d'individus talentueux. Par conséquent, inutile de deviner ce que prépare le groupe de réflexion du président ; il suffit de suivre leurs directives et de laisser les choses suivre leur cours.

10 : Vous croyez être plus intelligent que mille personnes ? Si oui, manqueriez-vous d'argent ? Bien sûr que non.

11 : Nous pouvons questionner Trump, que nous l'admirions ou le critiquions, mais nous ne pouvons pas être lui. Il peut ignorer les règles et défier le monde ; nous ne pouvons que le suivre. Il ne s'agit que d'une impulsion émotionnelle ; nous devons simplement nous laisser porter par le courant, agir en conséquence et rester attentifs aux évolutions de la situation.

Résumé :

L'argent est le produit le plus intelligent. Où va l'argent ? C'est là que nous devons le suivre : c'est le principe fondamental du trading.

Je continuerai à partager des signaux en temps réel sur ma chaîne publique. J'espère que vous ne manquerez aucune information sur les dernières tendances du marché, les analyses en temps réel et les stratégies de trading. Suivez-moi, et je répondrai patiemment à toutes vos questions.

L'or est sur le point de chuter significativement !

L'or a enregistré ce mois-ci sa plus forte hausse mensuelle historique, atteignant à plusieurs reprises de nouveaux sommets !

Les investisseurs continuent d'affluer vers les métaux précieux en raison de l'incertitude économique et géopolitique persistante.

Les perspectives à long terme de l'or sont résolument haussières. Cependant, une correction substantielle est inévitable à court terme. L'or a été extrêmement volatil ces derniers temps, mais il est crucial de garder son calme et de rester lucide sur les marchés. Ne laissez pas la flambée actuelle altérer votre jugement.

Je prévois que cette correction entraînera des pertes importantes sur de nombreux comptes. Par conséquent, il est essentiel de prendre ses bénéfices au bon moment. Ne mettez pas tous vos œufs dans le même panier.

La décision concernant les taux d'intérêt sera également annoncée aujourd'hui ; évitez de suivre aveuglément la hausse du marché.

Attention à un repli du cours de l'or.

I. Analyse fondamentale

La tendance haussière de l'or reste forte, les prix atteignant régulièrement de nouveaux sommets historiques. Le marché est soutenu par de multiples facteurs favorables (demande de valeur refuge, anticipations concernant les politiques de Trump, perspectives d'assouplissement de la politique monétaire de la Réserve fédérale), mais la prudence est de mise face aux risques de repli technique liés à la surchauffe du marché à ces niveaux élevés. Il est recommandé de privilégier les achats lors des replis, d'éviter de suivre les rebonds et d'appliquer une gestion des risques rigoureuse.

II. Analyse technique

Tendance journalière : Mardi, l'or a clôturé avec une longue mèche supérieure et une solide bougie haussière, franchissant nettement les sommets historiques, ce qui indique que la dynamique haussière demeure dominante.

Niveaux clés :

Résistance supérieure : 5 300 $ – 5 320 $ (prochain objectif clé/barrière psychologique).

Support inférieur :

Support principal : 5 240 $ – 5 230 $ (ligne de démarcation à court terme entre les marchés haussier et baissier).

Supports principaux : 5 150 $ (niveau pivot) et 5 130 $ (support solide).

Perspectives à court terme : La tendance reste haussière, mais un repli technique est possible après plusieurs hausses consécutives. Si ce repli se maintient au-dessus de la zone de support située entre 5 130 $ et 5 150 $, la tendance haussière devrait se poursuivre.

III. Facteurs fondamentaux

Facteurs haussiers :

Demande persistante de valeur refuge : Les incertitudes géopolitiques et économiques orientent les capitaux vers l’or.

Attentes concernant la politique de Trump : Les déclarations politiques relatives à cette politique engendrent de la volatilité sur les marchés et renforcent l’attrait de l’or comme valeur refuge.

Perspectives de la politique de la Réserve fédérale : Les anticipations du marché concernant une politique monétaire accommodante sont favorables aux actifs non rémunérateurs comme l’or.

Avertissements relatifs aux risques :

Un rebond potentiel du dollar américain pourrait exercer une pression à court terme.

Le sentiment du marché est élevé et un optimisme excessif pourrait amplifier les risques de repli.

IV. Stratégie de trading

Stratégie haussière (Approche principale) :

Points d'entrée : Privilégier l'achat lors des replis autour de 5 240 $–5 230 $ après stabilisation. En cas de repli plus marqué vers 5 150 $–5 130 $ avec un support solide, envisager un renforcement progressif des positions longues.

Placement du stop loss : Placer les stops 20 $ à 30 $ en dessous du niveau d'entrée (par exemple, pour une position longue à 5 250 $, placer le stop loss à 5 220 $).

Objectifs : Objectif initial à 5 300 $, avec un potentiel de hausse jusqu'à 5 320 $ et au-delà en cas de franchissement de ce niveau.

Avertissements relatifs aux risques :

Éviter de prendre des positions longues à proximité des plus hauts historiques et réduire la fréquence des transactions longues.

Soyez vigilant face aux risques de repli rapide mercredi et jeudi, en raison de la décision de la Réserve fédérale sur les taux d'intérêt et des fluctuations du sentiment de marché.

Stratégie baissière (Approche secondaire prudente) :

N'envisagez une vente à découvert que si les cours atteignent la zone des 5 300 $ – 5 320 $ et présentent des signaux de rejet clairs (par exemple, longues mèches supérieures, figures d'avalement baissières). Privilégiez les positions légères et les sorties rapides.

V. Événements clés et gestion des risques

Décision de la Réserve fédérale sur les taux d'intérêt (Séance américaine) : Les taux devraient rester inchangés. Portez une attention particulière aux déclarations du président Jerome Powell concernant les perspectives de politique monétaire, car le moindre changement pourrait engendrer une forte volatilité des marchés.

VI. Résumé

La structure haussière à moyen et long terme de l'or demeure intacte, mais les indicateurs techniques à court terme se situent en zone de surachat, ce qui accroît les risques liés à une course effrénée aux rebonds. Il est conseillé d'attendre patiemment un repli vers les zones de support clés (5 240 $ – 5 230 $ ou 5 150 $ – 5 130 $) avant d'ouvrir des positions longues, en appliquant des ordres stop loss stricts. L'objectif est fixé entre 5 300 $ et 5 320 $. Si le cours franchit directement la barre des 5 300 $, il est recommandé d'entrer en position avec prudence après un repli confirmé. Il est important de rester flexible dans sa stratégie et de se prémunir contre la volatilité inverse déclenchée par des événements majeurs.

NY Session XAUUSD, GOLD, OR, GC du 28 janvierLes légendes,

Le GOLD est haussier en HTF et haussier en MTF

Le GOLD a parfaitement validé le scénario partagé et nous avons su profiter de cette opportunité. Cette position avait été partagée publiquement.

Il a confirmé un TRAP1H qui peut l'amener à retracer à la baisser. Pour optimiser notre entrée, attendre un retour sur liq majeures + confirmation au VDelta + TRAP LTF.

Je garde à l'esprit le fait qu'il peut repartir sans ces confirmations depuis les environs des 30% de sa leg.

Mes alertes sont en place, j'attends un retour sur mes niveaux + confirmations pour entrer au marché.

Mettez une fusée sous l’analyse TradingView et suivez le compte Legendarys_traders.

Excellente journée à vous !

Vivien - LT

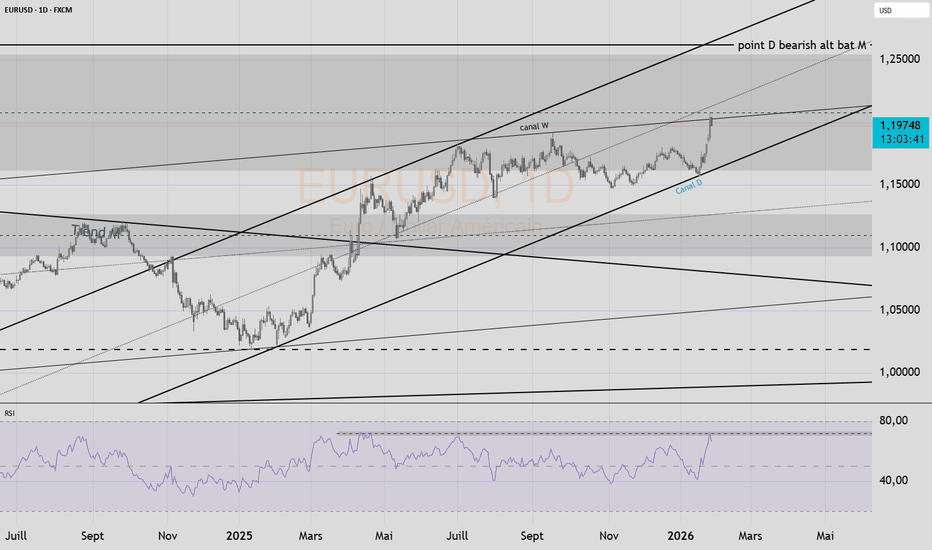

EUR USD en résistance après BullEurUsd en zone de résistance Hebdomadaire, et de canal Hebdomadaire, en médiane du canal Journalier, zone de résistance sur le RSI 21 Journalier retracement probable avant reprise de la hausse, forme harmonique Bearish avec point D à 1.26200 en haut de la résistance hebdomadaire.

FOCUS PROJET : AVALANCHE ($AVAX)➡️L'UTILITÉ : Avalanche se distingue par sa structure en "Subnets", permettant aux entreprises de créer leurs propres blockchains sécurisées par le réseau principal. En 2026, elle est devenue l'infrastructure de référence pour la tokenisation d'actifs réels (RWA) et le gaming Web3 de haute performance.

➡️ L'ANALYSE FONDAMENTALE :

Le contexte :

Lancement de l'ETF VAVX (Vérifiable) : Ce 26 janvier 2026, le VanEck Avalanche ETF (VAVX) a officiellement débuté ses cotations au Nasdaq. Ce produit offre une exposition directe au prix de l'AVAX tout en intégrant des récompenses de staking (environ 5,57 % brut), attirant ainsi une nouvelle vague de capitaux institutionnels.

L'Attente de la Fed (FOMC) : Aujourd'hui, 28 janvier, le marché attend la décision de Jerome Powell. Si le statu quo sur les taux (3,50-3,75 %) est quasi certain, le ton employé déterminera si les investisseurs reprennent confiance dans les actifs "Risk-on" comme AVAX pour le trimestre à venir.

➡️ L'ANALYSE TECHNIQUE :

- Tendance de fond : Sur le long terme, l'actif cherche à valider un plancher après avoir perdu plus de 90 % depuis son sommet de 2021.

- La configuration : Le prix s'échange actuellement autour de 12,09 $. Sur ton graphique hebdomadaire, l'AVAX semble former une base solide au sein d'un bloc de support historique, signalant une phase d'accumulation par les "mains fortes".

- Les Niveaux Clés :

- Support majeur : La zone 9,00 $ - 10,00 $. Comme identifié sur ton graphique ("Support proche 10-09"), c'est le dernier rempart avant une capitulation profonde.

- Résistances : Le pivot des 22,00 $ et la zone de distribution majeure située entre 22,00 $ et 32,00 $.

💡

- Scénario Bull : Une clôture hebdomadaire au-dessus de 14,80 $ confirmerait un retournement de tendance. Porté par les flux entrants de l'ETF, AVAX pourrait alors viser la borne haute de ta résistance vers les 32,00 $ d'ici le printemps.

- Scénario Bear : Un discours très restrictif (Hawkish) de la Fed ce soir pourrait faire décrocher le marché. Une cassure nette sous les 9,00 $ invaliderait la structure de rebond et forcerait le prix vers des plus bas inédits.

N’oubliez pas de mettre une 🚀 sous le graphique si vous avez aimé l’analyse.

☄LETSS WINVESTINGG☄

EURUSD un nouveau plus haut ? :)Lors de mon étude des marchés financiers de ce matin, j'ai passé en revue les éléments majeurs. Vous trouverez ci-dessous mon évaluation :

EURUSD :

- Break niveau clef

- liquidité interne ancienne

- dévaluation du DXY

Scénario :

• Reteste de la zone pertinente + rejet

• Reprise retournement haussier et donc nouvel impulsion 1,20700

• Liquidation de l’extension fibo de 1,22000

• Pourquoi pas un nouveau plus haut sur les extensions fibo 1,24000

Annonce économique susceptible d'impacter le marché aujourd'hui :

🇺🇸 16h30 stock de pétrole brut

🇺🇸 20h00 FOMC + Taux d’intérêt

🇺🇸 20h30 conférence FOMC

📣 Cette analyse vous est apportée à des fins pédagogique et n'implique aucunement une obligation de prise de position. Les rapports spéculatifs avancés ne constituent pas des consignes d'investissement. Vous restez maitre dans l'entièreté de vos prises de décision et responsables de vos profits et pertes. N'investissez que le capital que vous pouvez vous permettre de perdre.

XAU/USD : La tendance haussière reste sous contrôleSur le plan fondamental, l’or continue d’être soutenu par les attentes selon lesquelles la Fed maintiendra une posture prudente. Les rendements réels n’exercent pas de pression significative, tandis que la demande de valeur refuge reste discrètement présente. Aucun facteur n’est actuellement assez fort pour inverser la tendance à court terme, ce qui permet au camp des acheteurs de conserver l’avantage.

Sur le graphique H3, la structure haussière demeure intacte. Le prix évolue près de la bande supérieure des bandes de Bollinger, ce qui reflète une forte dynamique acheteuse. Les phases de correction sont techniques et peu profondes. La zone des 5 160 constitue un support clé ; tant que le prix se maintient au-dessus de ce niveau, la tendance haussière n’est pas remise en cause. Un RSI élevé accompagné d’une légère divergence indique simplement un ralentissement temporaire, et non un retournement.

Scénario privilégié : le prix peut consolider ou corriger brièvement, avant de reprendre sa progression vers 5 400.

Conclusion : privilégier les positions BUY dans le sens de la tendance et éviter les SELL à contre-courant tant que la structure haussière reste maîtrisée.

BTC | L’ANALYSE DU JOURAnalyse technique : Le BTCUSD évolue ce matin dans une zone de haute compression, s'installant au-dessus des 89,000 tout en butant contre le mur psychologique des 90,000. Bien que le prix montre une résilience locale, la structure de baisse amorcée depuis les sommets de janvier reste techniquement intacte. Cette remontée actuelle ressemble à une phase de "re-pricing" ou de chasse aux liquidités avant le catalyseur majeur de la journée.

Tendance HTF : Baissière

Tendance MTF : Baissière

Tendance LTF : Baissière

Resistances :

1. 100000-101000

2. 102000-103000

3. 104000-105000

Supports :

1. 90000-89000

2. 88000-87000

3. 86000-85000

Analyse fondamentale : Dubai Insurance Co a lancé le premier portefeuille numérique compatible avec les cryptomonnaies aux Émirats arabes unis, développé avec Zodia Custody. Ce portefeuille permet aux clients de réaliser des transactions sécurisées en utilisant des actifs numériques.

N’oubliez pas de mettre une 🚀 sous le graphique si vous avez aimé l’analyse.

☄LETSS WINVESTINGG☄

FOREX | L’ANALYSE DU JOUR➡USDCAD

Analyse technique : Le USDCAD se trouve actuellement sur un niveau charnière : le support hebdomadaire majeur des 1.35800. Après une baisse quasi ininterrompue depuis les sommets de début janvier (1.39200), le prix teste la solidité de ce plancher institutionnel. Cette zone est cruciale car elle correspond également à un Order Block hebdomadaire qui n'avait pas été revisité depuis plusieurs mois.

Tendance HTF : Haussière

Tendance MTF : Haussière

Tendance LTF : Haussière

Résistances :

1. 1.410-1.415

2. 1.420-1.425

3. 1.430-1.435

Supports :

1. 1.380-1.375

2. 1.370-1.365

3. 1.360-1.355

Analyse fondamentale : Les marchés européens et mondiaux attendent une journée marquée par les effets des propos de Donald Trump sur le dollar. Après une période de faible volatilité des changes, une vague de ventes du dollar a entraîné une hausse de l’euro au-delà de 1,20 $ et un sommet du franc suisse sur 10 ans, avec un rebond modeste en cours. L’exposition au dollar sous l’ère Trump devient de plus en plus risquée, influencée par la géopolitique, les politiques de Washington incitant à une dépréciation du dollar et des inquiétudes sur l’indépendance de la Fed, qui ont également contribué à une baisse de l’indice du dollar de plus de 9 % l’année précédente.

N’oubliez pas de mettre une 🚀 sous le graphique si vous avez aimé l’analyse.

☄LETSS WINVESTINGG☄

OR (XAUUSD) | L’ANALYSE DU JOURAnalyse technique : L'Or (XAU/USD) entre en phase de découverte de prix (Price Discovery) après avoir cassé avec force la résistance des 5250, marquant un nouveau sommet historique. Cette accélération intervient dans un contexte de forte volatilité avant la décision de la FOMC ce soir, où le marché semble anticiper un maintien des pressions inflationnistes ou une posture prudente de la Fed.

La structure est ultra-bullish, caractérisée par une absence de retracement significatif depuis le franchissement des 5100. Cependant, avec un RSI H8 flirtant avec les 82, une extension vers les 5300 - 5350 pourrait précéder une phase de "liquidity run" baissière pour corriger les déséquilibres (imbalances) laissés durant cette ascension verticale.

Tendance HTF : Haussière

Tendance MTF : Haussière

Tendance LTF : Haussière

Résistances :

1. 5000 - 5100

2. 5200 - 5300

3. 5400 - 5500

Supports :

1. 4500- 4400

2. 4300 - 4200

3. 4100 - 4000

Analyse fondamentale : L’or a franchi pour la première fois les 5 200 dollars l’once, profitant d’un dollar en baisse et de tensions géopolitiques avant une décision politique monétaire de la Fed. Le prix spot a gagné 1,4%, atteignant 5 262,66 dollars, après un sommet historique autour de 5 266 dollars; les contrats à termes pour février ont gagné 3,4% à 5 255,30 dollars. L’or affiche une hausse d’environ 20% depuis le début de l’année. L’explication principale réside dans la forte corrélation inverse avec le dollar et dans les commentaires informels de Trump suggérant un consensus à la Maison-Blanche en faveur d’un dollar plus faible, selon le stratégiste Kelvin Wong.

N’oubliez pas de mettre une 🚀 sous le graphique si vous avez aimé l’analyse.

☄LETSS WINVESTINGG☄

DXY | L’ANALYSE DU JOURAnalyse technique : Le DXY se trouve à un tournant critique ce matin en gravitant juste au-dessus du seuil psychologique majeur des 96.000. Après avoir brièvement "méché" sous ce niveau (point bas à 95.95), l'indice tente de se stabiliser alors que toute l'attention du marché est tournée vers la décision de la FOMC attendue ce soir.

La structure reste lourdement baissière en Daily et H8, alimentée par les incertitudes politiques à Washington et la force insolente de l'Or. Le maintien au-dessus de 96.000 ressemble davantage à une pause de pré-annonce qu'à un véritable signal de retournement. Une clôture H8 nette sous les 96.000 ouvrirait une nouvelle "trappe" technique vers la zone de liquidité des 95.200.

Tendance HTF : Baissière

Tendance MTF : Baissière

Tendance LTF : Baissière

Résistances :

1. 101.000-101.500

2. 102.000-102.500

3. 103.000-103.500

Supports :

1. 99.500-90.000

2. 89.500-89.000

3. 88.500-88.000

Analyse fondamentale : Le président Donald Trump affirme réfléchir à l’identité du futur président de la Réserve fédérale depuis des mois, mais aucune nomination n’a encore été annoncée. Des proches du dossier doutent que l’un des quatre finalistes réponde pleinement à ses exigences. Le défi majeur est que Trump recherche un dirigeant capable à la fois d’accepter une baisse des taux d’intérêt et de bénéficier d’une crédibilité suffisante auprès de Wall Street et des autres dirigeants pour faire passer cette décision, ce qui pourrait ne pas exister.

N’oubliez pas de mettre une 🚀 sous le graphique si vous avez aimé l’analyse.

☄LETSS WINVESTINGG☄