Pourquoi le Bois Bon Marché Devient-il un Enjeu de Sécurité ?Les prix du bois sont entrés dans un régime structurellement élevé, motivé par la convergence de la politique commerciale, des contraintes de capacité industrielle et de la demande technologique émergente. L'imposition de droits de douane de la section 232 par l'administration américaine - 10 % sur le bois résineux et jusqu'à 25 % sur les produits en bois comme les armoires - reformule le bois comme infrastructure critique essentielle pour les systèmes de défense, les réseaux électriques et les réseaux de transport. Cette désignation de sécurité nationale fournit une durabilité juridique, empêchant un renversement rapide par des négociations commerciales et établissant un plancher de prix permanent. Pendant ce temps, les producteurs canadiens confrontés à des droits combinés dépassant 35 % pivotent leurs exportations vers les marchés asiatiques et européens, réduisant de manière permanente l'offre nord-américaine de plus de 3,2 milliards de pieds-planche par an que les scieries domestiques ne peuvent pas remplacer rapidement.

L'industrie domestique fait face à des déficits structurels composés qui empêchent une expansion rapide de la capacité. L'utilisation des scieries aux États-Unis stagne à 64,4 % malgré la demande, contrainte non par la disponibilité du bois mais par de graves pénuries de main-d'œuvre—l'âge moyen du contractant en abattage dépasse 57 ans, avec un tiers prévoyant la retraite dans cinq ans. Cette crise de main-d'œuvre force des investissements coûteux en automatisation tandis que les incendies de forêt induits par le climat introduisent des chocs d'offre récurrents. Simultanément, les vulnérabilités en cybersécurité dans les opérations de scieries numérisées posent des risques quantifiables, avec des attaques de ransomware dans la fabrication causant une estimation de 17 milliards de dollars de temps d'arrêt depuis 2018. Ces contraintes opérationnelles s'ajoutent aux coûts des droits de douane, avec des prix de nouvelles maisons augmentant de 7 500 à 22 000 dollars avant que les marges des constructeurs et les coûts de financement n'amplifient l'impact final de près de 15 %.

L'innovation technologique remodèle fondamentalement les schémas de demande au-delà des cycles habituels du logement. Les marchés du bois lamellé-croisé (CLT) croissent de 13-15 % par an alors que les produits en bois massif remplacent l'acier et le béton dans la construction commerciale, tandis que les nanomatériaux à base de bois entrent dans des applications high-tech allant des substituts de verre transparent aux électroniques biodégradables. Cela crée une demande résiliente pour des fibres de bois de qualité premium à travers des secteurs industriels diversifiés. Combiné aux technologies de foresterie de précision - drones, LiDAR et logiciels logistiques avancés—ces innovations soutiennent à la fois des points de prix plus élevés et nécessitent des investissements en capital substantiels qui élèvent davantage la base de coûts.

La financiarisation du bois via les marchés à terme du CME amplifie ces pressions fondamentales, avec des prix atteignant 1 711 dollars par mille pieds-planche en 2021 et attirant du capital spéculatif qui magnifie la volatilité. Les investisseurs doivent reconnaître cette convergence de mandats géopolitiques, de déficits chroniques d'offre, de risques cyber-physiques et de changements de demande impulsés par la technologie comme établissant un régime de prix permanent élevé. L'ère du bois bon marché est définitivement terminée, remplacée par un environnement à coûts élevés et à haute volatilité qui nécessite une résilience sophistiquée de la chaîne d'approvisionnement et des stratégies de couverture financière.

Commoditymarkets

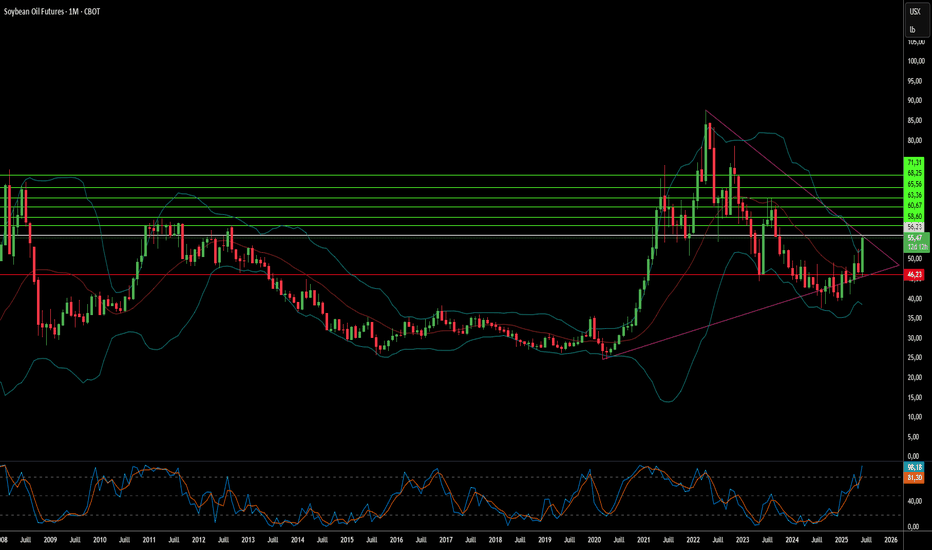

Pourquoi cette hausse soudaine des prix de l'huile de soja ?La récente flambée des prix de l'huile de soja à Chicago résulte d'une combinaison de facteurs mondiaux et domestiques. Les tensions géopolitiques, notamment celles affectant les marchés du pétrole brut, jouent un rôle clé. Par exemple, la hausse récente des contrats à terme sur le Brent, liée aux développements au Moyen-Orient, illustre cette volatilité. Cette instabilité dans le secteur énergétique influence directement le coût et la valeur stratégique des biocarburants, plaçant l'huile de soja au cœur de cette dynamique de marché.

Un moteur essentiel de cette hausse réside dans les politiques ambitieuses de l’Agence américaine de protection de l’environnement (EPA). Les exigences proposées pour les volumes du Renewable Fuel Standard (RFS) pour 2026 et 2027 marquent une avancée significative vers une production accrue de biocarburants aux États-Unis. Ces objectifs, bien plus élevés que les précédents, visent à renforcer la sécurité énergétique tout en soutenant l’agriculture américaine, en stimulant la demande de soja et de ses dérivés. Des ajustements clés, tels que l’introduction de crédits RIN (Renewable Identification Numbers) et la réduction des coûts associés pour les importations, encouragent la consommation domestique et redéfinissent les dynamiques du marché.

Cette demande, portée par les politiques, redéfinit profondément le marché américain de l'huile de soja, amenant les contrats à terme du Chicago Board of Trade à refléter davantage les forces internes des États-Unis que les tendances mondiales. Les acteurs du marché doivent désormais se tourner vers les prix physiques dans d’autres régions pour obtenir une perspective internationale. Le marché a réagi rapidement, avec des hausses marquées des prix à terme, une augmentation de l’intérêt ouvert et des volumes d’échange record, reflétant la forte confiance des investisseurs dans le rôle stratégique de l'huile de soja dans ce nouveau contexte. Par ailleurs, les nouveaux mandats accentuent la pression sur les matières premières importées pour les biocarburants, renforçant l’accent sur l’approvisionnement national.

En définitive, la hausse des prix de l'huile de soja ne relève pas d’une simple spéculation de marché ; elle marque une transformation majeure. Elle positionne l'huile de soja comme une matière première essentielle dans la stratégie d’indépendance énergétique des États-Unis, où une demande intérieure soutenue, façonnée par des politiques prospectives, devient la force dominante. Cette transition souligne à quel point les marchés agricoles sont désormais étroitement liés aux objectifs énergétiques nationaux et aux dynamiques géopolitiques mondiales.

Le sol sec fera-t-il grimper le prix du blé ?Les marchés mondiaux du blé suscitent actuellement beaucoup d’attention, les traders et analystes évaluant divers facteurs susceptibles d’influencer l’évolution future des prix. L’activité récente, notamment sur les principaux marchés à terme, indique un consensus croissant sur une possible hausse des prix. Bien que de nombreux éléments contribuent à la complexité du commerce des céréales, les indicateurs actuels mettent en lumière des préoccupations spécifiques liées à l’offre comme principal moteur de cette tendance.

L’un des facteurs clés de cette anticipation de hausse des prix du blé réside dans des conditions agricoles difficiles dans les principales zones de production. Les États-Unis, un fournisseur mondial essentiel, font face à des inquiétudes concernant leur récolte de blé d’hiver. La sécheresse persistante dans les grandes régions agricoles affecte directement le développement des cultures et menace sérieusement les rendements attendus. Cette pression environnementale est perçue par les acteurs du marché comme une contrainte majeure sur l’offre future.

Ces préoccupations sont renforcées par les évaluations officielles de l’état des cultures, qui soulignent la gravité de la situation. Les données récentes du Département de l’Agriculture des États-Unis révèlent une évaluation de l’état du blé d’hiver inférieure à celle de l’an dernier et aux attentes moyennes des analystes. Cette faiblesse anticipée de la santé des cultures laisse présager une offre moins abondante que prévu, ce qui augmente la probabilité d’une hausse des prix face à un resserrement de l’offre par rapport à la demande. Toutefois, d’autres facteurs mondiaux, comme les fluctuations des prix à l’exportation dans d’autres régions, introduisent des dynamiques de marché contradictoires.

Le café restera-t-il un luxe abordable ?Les prix mondiaux du café enregistrent une forte hausse, principalement en raison de contraintes d’approvisionnement sévères dans les principales régions productrices. Les conditions climatiques défavorables, notamment les sécheresses et les précipitations irrégulières liées au changement climatique, ont gravement affecté la capacité de production au Brésil, premier producteur d’arabica, et au Vietnam, principal fournisseur de robusta. Par conséquent, les prévisions de récolte sont revues à la baisse, les volumes d’exportation diminuent, et les inquiétudes concernant les futures récoltes s’intensifient, ce qui exerce une pression directe à la hausse sur les prix mondiaux des grains d’arabica et de robusta.

À cela s’ajoutent des dynamiques de marché instables et des perspectives contradictoires. Alors que les stocks de robusta se sont récemment contractés, ceux d’arabica ont temporairement augmenté, envoyant des signaux divergents. Les données d’exportation manquent de cohérence, et les prévisions du marché divergent fortement : certains analystes anticipent des déficits croissants et des stocks historiquement bas, en particulier pour l’arabica, tandis que d’autres prévoient des excédents à venir. Des facteurs géopolitiques, tels que les tensions commerciales et les droits de douane, compliquent encore davantage la situation, en influençant les coûts et en risquant de freiner la demande des consommateurs.

Ces pressions convergentes se traduisent par une hausse directe des coûts opérationnels pour les entreprises tout au long de la chaîne de valeur du café. Les torréfacteurs font face à un doublement du prix des grains verts, ce qui contraint les cafés à augmenter le prix des boissons pour rester viables, malgré des marges déjà faibles. Cette augmentation continue des coûts influence le comportement des consommateurs, qui pourraient opter pour un café de moindre qualité, réduisant ainsi les primes dont bénéficiaient jusqu’alors les producteurs de café de spécialité. Le secteur est confronté à une grande incertitude, craignant que ces prix élevés ne deviennent la nouvelle norme, loin d’être un simple pic temporaire.