L'IMPORTANCE DE TRADER SUIVANT LES TENDANCES DE PRIX➡️ Pourquoi suivre la tendance ?

Trader dans le sens de la tendance permet de maximiser ses chances de succès en allant dans le même sens que la majorité du marché. Une tendance bien identifiée réduit les faux signaux et améliore la probabilité de bons trades.

➡️Comment exploiter une tendance efficacement ?

- Utiliser des indicateurs clés (moyennes mobiles, RSI, MACD) pour confirmer la direction.

- Entrer sur les pullbacks plutôt que de chasser le prix.

- Respecter la gestion des risques en plaçant des stops adaptés à la volatilité.

💡 Astuce : "La tendance est ton amie… jusqu'à ce qu'elle se retourne ! Toujours protéger ses positions."

Cours

C'EST QUOI UNE TENDANCE BAISSIÈRE ?➡️Les caractéristiques d'une tendance baissière

Une tendance baissière se définit par une série de sommets et de creux de plus en plus bas. Cela signifie que les vendeurs prennent le contrôle du marché, entraînant une baisse progressive des prix.

➡️ Comment identifier et confirmer une tendance Baissière ?

Une tendance baissière peut être confirmée à l’aide d’outils comme :

- Les moyennes mobiles : Lorsque les prix évoluent en dessous des moyennes mobiles clés (50, 100, 200).

- Les lignes de tendance : Une ligne de tendance descendante reliant plusieurs sommets.

- Le RSI et MACD : Un RSI sous 50 ou un croisement baissier du MACD peut renforcer la confirmation d’une baisse.

💡 Astuce : "Ne cherche pas à attraper un couteau qui tombe, attends la confirmation avant d’agir !"

C'EST QUOI UNE TENDANCE HAUSSIÈRE ?➡️Les caractéristiques d'une tendance haussière

Une tendance haussière se caractérise par une succession de sommets et de creux de plus en plus hauts. Cela signifie que les acheteurs dominent le marché, poussant les prix vers de nouveaux niveaux.

➡️ Comment identifier et confirmer une tendance haussière ?

On peut confirmer une tendance haussière grâce à des outils comme les moyennes mobiles, les lignes de tendance ascendantes ou encore l’indicateur RSI qui signale la force du mouvement.

💡 Astuce : "La tendance est ton amie, tant qu'elle ne montre pas de signe de faiblesse !"

RÔLE ET IMPORTANCE D'UN INDICATEUR TECHNIQUE EN TRADING➡️ Un Filtre pour Simplifier la Lecture du Marché

Le marché brut (les bougies) envoie des milliers d'informations à la minute. C'est parfois chaotique et bruyant.

Le rôle premier d'un indicateur est de filtrer le bruit.

* Il prend les données brutes (prix, volume) et applique une formule mathématique pour vous donner une information visuelle simple (une courbe, un histogramme).

* *Exemple :* Au lieu de devoir deviner la tendance moyenne en regardant 200 bougies, une Moyenne Mobile vous trace une simple ligne qui vous dit instantanément : "La tendance de fond est haussière".

➡️ Un Outil de Confirmation pour vos Prises de Décision

L'importance de l'indicateur réside dans sa capacité à apporter une preuve supplémentaire.

Il ne doit jamais dicter le trade seul, mais il doit valider votre analyse du prix.

* Si votre analyse graphique (Price Action) vous dit d'acheter sur un support, l'indicateur (comme le RSI en zone de survente) vient agir comme un "feu vert" supplémentaire.

* Il permet d'objectiver votre décision et d'éviter de trader juste au "feeling". Si le prix monte mais que l'indicateur descend (divergence), il vous avertit d'un danger invisible à l'œil nu.

💡 Astuce :

"Le Prix est le Roi (King), l'Indicateur est son conseiller. Ne laissez jamais le conseiller prendre les décisions à la place du Roi. Un graphique trop chargé d'indicateurs ('sapin de Noël') ne vous rendra pas plus précis, mais plus confus."

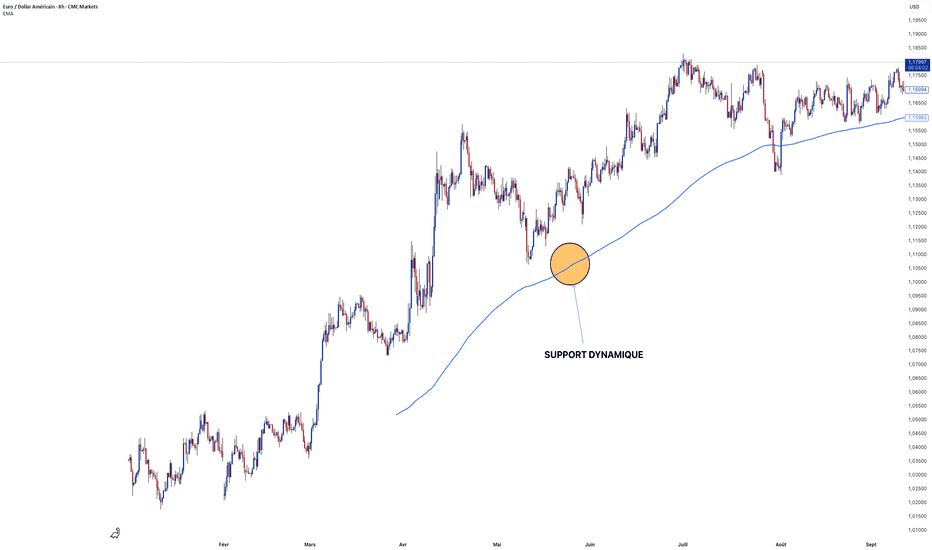

C'EST QUOI UN SUPPORT DYNAMIQUE EN TRADING ?➡️Définition d’un support dynamique

Un support dynamique est un niveau de soutien qui évolue en fonction du prix. Contrairement à un support statique, il n’est pas fixe mais suit la tendance du marché. Il est souvent représenté par des moyennes mobiles (ex : MA50, MA200) ou des lignes de tendance ascendantes.

➡️ Pourquoi un support dynamique est-il important ?

Les supports dynamiques aident à identifier les zones où le prix pourrait rebondir en tendance haussière. Plus ils sont testés et respectés, plus ils gagnent en fiabilité et deviennent des points clés pour ajuster ses entrées en position.

💡 Astuce : Combine l’analyse des supports dynamiques avec l’action du prix et des volumes pour repérer les meilleures opportunités.

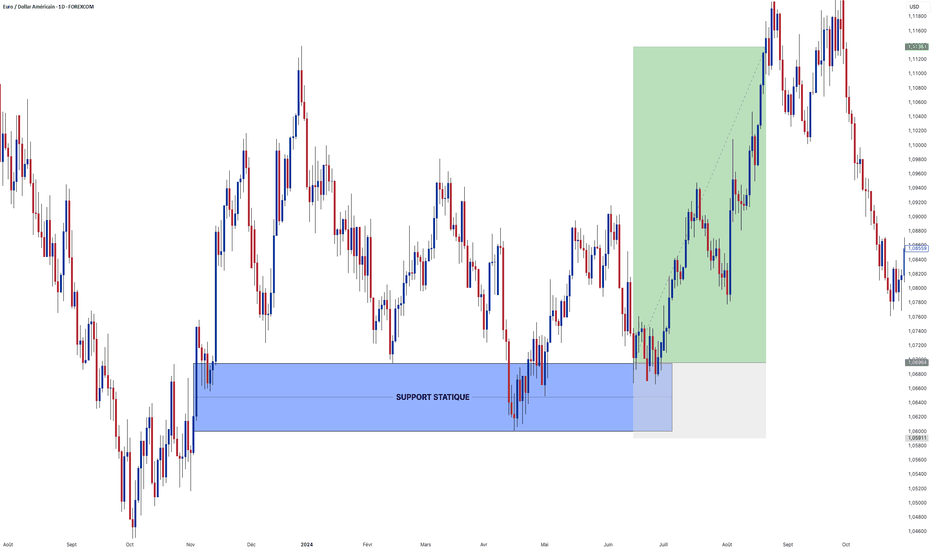

SUPPORT STATIQUE ET RÉACTION DU PRIX➡️Définition d’un support statique

Un support statique est un niveau horizontal sur le graphique où le prix a rebondi plusieurs fois dans le passé. Contrairement aux supports dynamiques qui évoluent avec le marché, un support statique reste à un niveau fixe, agissant comme un plancher où la demande est historiquement forte.

➡️ Pourquoi un support statique est-il important ?

Les traders surveillent ces niveaux car ils indiquent des zones de forte accumulation d’ordres d'achat. Plus un support statique a été testé sans être cassé, plus il est considéré comme solide et fiable pour anticiper un rebond potentiel.

💡 Astuce : Combine toujours un support statique avec d’autres outils comme les volumes ou les indicateurs techniques pour confirmer sa validité.

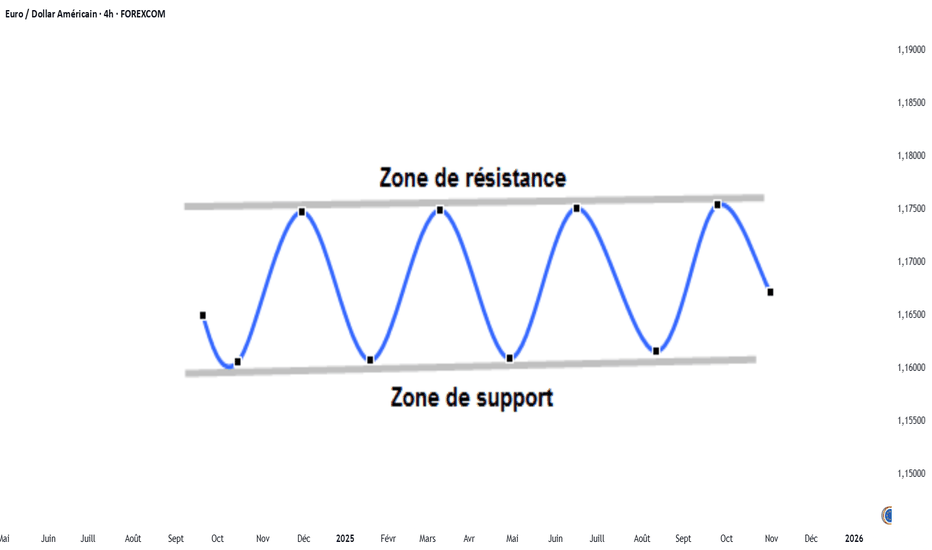

L'IMPORTANCE D'UTILISER LES RÉSISTANCES EN ANALYSE TECHNIQUE Salut l'équipe ! On finit la semaine avec un pilier de l'analyse graphique. Comprendre la RÉSISTANCE, c'est comprendre quand il est temps d'arrêter d'acheter et de commencer à être prudent. C'est votre signal d'alerte rouge sur le graphique.

➡️ Identifier le "Plafond" Psychologique des Prix

Une résistance, c'est comme un plafond de verre pour le prix.

* C'est un niveau (ou une zone) historique où le prix a du mal à monter plus haut.

* Pourquoi ? Parce qu'à ce niveau précis, les vendeurs deviennent plus agressifs que les acheteurs. L'offre dépasse la demande.

* Repérer une résistance vous permet de voir immédiatement où se trouvent les obstacles majeurs qui peuvent stopper une tendance haussière net.

➡️ Améliorer votre Timing : Savoir quand Sortir (TP) ou Vendre

Utiliser les résistances vous donne un avantage stratégique énorme :

1. Pour vos objectifs (Take Profit) : Si vous êtes en achat, la prochaine résistance est l'endroit idéal pour encaisser vos gains. Pourquoi risquer de reperdre vos profits alors que le prix va probablement bloquer ?

2. Pour vos entrées en vente (Short) : C'est le meilleur endroit pour chercher des signaux de retournement (comme un chandelier baissier) pour parier sur une chute du prix à moindre risque.

💡 Astuce :

"Règle d'or du trader rentable : On n'achète JAMAIS juste en dessous d'une résistance majeure. Soit on attend qu'elle casse (Breakout), soit on attend un repli vers un support."

C'EST QUOI UNE RÉSISTANCE STATIQUE EN TRADING ?➡️Définition et fonctionnement d'une résistance statique

Une résistance statique correspond à un niveau de prix fixe où le marché a souvent tendance à buter avant de reculer. Ce niveau est basé sur l’historique des prix, identifié grâce aux zones où le marché a fréquemment rencontré une forte pression vendeuse. Les résistances statiques ne bougent pas et servent de repère clé pour anticiper les retournements.

➡️Comment identifier une résistance statique ?

Pour repérer une résistance statique :

1. Analysez les zones de plafonnement des prix sur des périodes passées.

2. Recherchez des niveaux de prix où des chandeliers (ou bougies) se sont régulièrement arrêtés ou inversés.

3. Utilisez les outils de traçage comme les lignes horizontales ou les rectangles sur les graphiques pour marquer ces niveaux.

💡 Astuce : Une résistance statique devient encore plus fiable si elle est testée plusieurs fois par le marché. Surveillez aussi les volumes : un rejet avec un volume élevé renforce la pertinence de cette zone

LES PRINCIPES DE RÉSISTANCE ET SUPPORT EN TRADING ?Salut l'équipe ! On commence cette semaine par les fondations. Avant de parler d'indicateurs complexes, il faut maîtriser la géographie du marché. Les Supports et Résistances sont les frontières invisibles où le prix réagit.

➡️ Le concept du Sol et du Plafond : Une bataille psychologique

Pour faire simple, imaginez le cours du prix comme un ballon dans une maison à plusieurs étages :

* Le Support (Le Sol) : C'est une zone de prix en dessous du cours actuel où les acheteurs sont historiquement plus forts que les vendeurs. Quand le prix tombe sur ce niveau, il a tendance à "rebondir" vers le haut, car l'intérêt d'achat y est fort (c'est pas cher !).

* La Résistance (Le Plafond) : C'est l'inverse. C'est une zone au-dessus du cours actuel où les vendeurs prennent le contrôle. Quand le prix monte vers ce niveau, il a du mal à le traverser et est souvent rejeté vers le bas (c'est trop cher !).

Ces niveaux ne sont pas magiques, ils représentent simplement la mémoire des investisseurs.

➡️ Le Principe de Polarité : Quand les rôles s'inversent

C'est la règle d'or à retenir pour trader. Un niveau ne meurt jamais, il change de fonction.

Lorsqu'une Résistance (plafond) est cassée violemment par le prix, elle ne disparaît pas. Elle se transforme souvent en Support (sol) pour le futur.

* *Pourquoi ?* Parce que ceux qui ont vendu au niveau de l'ancienne résistance regrettent et veulent racheter s'ils en ont l'occasion, et ceux qui n'ont pas acheté avant attendent que le prix revienne sur ce niveau pour entrer ("Retest"). C'est ce qu'on appelle le changement de polarité (ou *Flip*).

💡 Astuce :

"Ne tracez jamais vos supports et résistances comme des lignes fines et précises au pixel près. Considérez-les toujours comme des ZONES ou des BANDES de prix. Le marché n'est pas chirurgical, il est élastique."

QU'EST CE QUE LE LEVIER EN TRADING ?Salut l'équipe ! Aujourd'hui, on parle de l'outil le plus puissant mais aussi le plus dangereux du trader : l'Effet de Levier. C'est souvent grâce à lui qu'on peut gagner gros, mais c'est à cause de lui que beaucoup perdent tout.

➡️ Comprendre le mécanisme : Un "Amplificateur" de puissance

Imaginez que vous voulez soulever une pierre très lourde. À mains nues, c'est impossible. Avec une barre de fer (un levier), vous pouvez la soulever facilement. En trading, c'est pareil. Le levier est un prêt temporaire que votre courtier (broker) vous accorde pour ouvrir une position plus grosse que votre propre capital.

Exemple : Si vous avez 100$ et un levier de 1:100, vous pouvez contrôler une position de 10 000$ sur le marché ! Cela permet aux petits comptes de faire des profits intéressants même sur des petits mouvements de prix. C'est un accélérateur de gains.

➡️L'Arme à double tranchant : Gains multipliés = Pertes multipliées

C'est là qu'il faut faire très attention. Le levier ne multiplie pas seulement vos gains potentiels, il multiplie aussi vos pertes. Si le marché va dans votre sens, c'est génial, vous gagnez vite. Mais si le marché part dans le sens inverse de seulement 1%, avec un fort levier, vous pouvez perdre une énorme partie (voire la totalité) de votre capital très rapidement. Le levier n'est pas de l'argent gratuit, c'est un outil de vitesse. Conduire une Ferrari à 300km/h vous amène plus vite à destination, mais la moindre erreur de pilotage est fatale.

💡 Astuce : "N'utilisez jamais le levier maximum proposé par votre broker juste parce qu'il est disponible. Ajustez votre levier (ou la taille de votre lot) en fonction de votre perte maximale autorisée par trade, et non en fonction de vos envies de gains rapides."

QUEL EST LE LIEN ENTRE PIP ET LOT EN TRADING ? ➡️ Comprendre la relation entre PIP et LOT

Le PIP mesure les variations de prix sur le marché, tandis que le LOT détermine la taille de votre position en trading.

- 1 PIP représente une variation minuscule dans le prix.

- La valeur monétaire d'un PIP dépend directement de la taille du LOT. Par exemple :

- Sur un lot standard (100 000 unités), 1 PIP vaut environ 10 USD pour une paire comme EUR/USD.

- Sur un mini-lot (10 000 unités), 1 PIP vaut environ 1 USD.

- Sur un micro-lot (1 000 unités), 1 PIP vaut environ 0,10 USD.

➡️Pourquoi ce lien est crucial en gestion des risques ?

La taille de votre lot influence directement vos gains ou pertes par PIP. C’est pourquoi :

1. Vous devez ajuster votre taille de lot en fonction de votre capital et de votre tolérance au risque.

2. Plus le lot est grand, plus chaque PIP a un impact important sur votre compte.

3. Une gestion du risque efficace passe par une compréhension de ce lien pour éviter de surdimensionner vos positions.

💡 Astuce : Utilisez un calculateur de PIP pour évaluer précisément la valeur d'un PIP avant de prendre une position.

C'EST QUOI LE PIP ? ➡️ Définition et utilité du PIP

Le PIP (Point in Percentage) est l'unité standard utilisée pour mesurer les variations de prix sur le Forex. Il représente le plus petit mouvement qu'un taux de change peut effectuer.

- Sur les paires de devises classiques (EUR/USD, GBP/USD), 1 pip = 0,0001.

- Pour les paires contenant le yen (USD/JPY, EUR/JPY), 1 pip = 0,01.

➡️Pourquoi le PIP est important en trading ?

Le PIP est essentiel pour :

1. Calculer vos gains et pertes.

2. Comprendre les variations de prix sur les graphiques.

3. Adapter vos stratégies de gestion des risques, car chaque PIP correspond à un montant spécifique en fonction de votre taille de lot.

💡 Astuce : Assurez-vous de connaître la valeur d’un PIP pour chaque paire que vous tradez afin d’ajuster vos positions et limiter les risques

C'EST QUOI LE LOT ?➡️ Définition et rôle du lot en trading

Le lot est l'unité de mesure standard utilisée pour exprimer la taille d'une position sur le marché du Forex. Un lot standard correspond à 100 000 unités de la devise de base. Cependant, pour s'adapter à différents types de traders, il existe aussi :

- Mini lot : 10 000 unités.

- Micro lot : 1 000 unités.

Le lot détermine la valeur d’un mouvement de prix (pip), ce qui influence directement les gains ou les pertes.

➡️Pourquoi comprendre les lots est essentiel ?

La taille de votre lot affecte le risque de chaque trade. Un lot trop grand par rapport à votre capital peut entraîner des pertes rapides. Nous verrons aussi cette semaine le lien entre le lot et le pip.

💡 Astuce : Toujours calculer la taille de votre lot en fonction de votre capital disponible et de votre tolérance au risque.

BIEN STRUCTURER SES STRATÉGIES POUR BIEN COMMENCER L'ANNÉE➡️ L'importance du chartisme en analyse technique

Cette semaine, nous avons exploré comment le chartisme vous aide à :

- Identifier des figures graphiques clés comme les triangles, tops, et bottoms.

- Anticiper les mouvements futurs du marché grâce aux patterns récurrents.

- Structurer vos décisions de trading en vous basant sur des supports et résistances bien définis.

Le chartisme est une méthode visuelle et essentielle pour tout trader souhaitant structurer son analyse technique.

➡️ L'importance du price action en analyse technique

Nous avons également découvert la puissance du price action, qui repose sur :

- Une lecture directe des mouvements des prix sans indicateurs.

- L’analyse des bougies japonaises pour comprendre la psychologie du marché.

- L’utilisation de zones clés pour anticiper les retournements ou cassures.

Le price action vous permet d'avoir une approche plus intuitive et immédiate du marché, en complément ou en alternative au chartisme.

💡 Astuce : Combinez chartisme et price action pour affiner vos stratégies et gagner en précision dans vos analyses.

DIFFÉRENCE ENTRE LE CHARTISME ET LE PRICE ACTION➡️ Le chartisme, une approche basée sur les figures

Le chartisme repose sur l’identification de figures graphiques (triangles, double tops, double bottoms, têtes et épaules, etc.). Ces figures sont utilisées pour :

- Détecter des patterns récurrents dans les graphiques.

- Prédire les mouvements futurs basés sur l’historique des comportements de marché.

- Travailler sur des zones spécifiques comme les supports, résistances et cassures.

Le chartisme est idéal pour les traders qui préfèrent une méthode visuelle et structurée pour leurs analyses techniques.

➡️Le price action, une lecture directe des prix

Le price action, quant à lui, consiste à analyser directement les mouvements des prix sans l’utilisation d’indicateurs ou de figures chartistes. Cette approche :

- Se concentre sur les bougies japonaises et leur structure (patterns comme le doji, marteau, etc.).

- Permet une compréhension plus immédiate de la psychologie des marchés.

- S'appuie davantage sur des zones clés (supports/résistances, niveaux psychologiques) pour anticiper les mouvements futurs.

💡 Astuce : Combinez ces deux approches pour renforcer vos analyses. Utilisez le chartisme pour repérer des figures clés et le price action pour confirmer ou infirmer vos hypothèses.

BOTTOM & TOP : IMPORTANCE EN ANALYSE TECHNIQUE➡️ Qu’est-ce que les Bottoms et Tops en trading ?

Les Bottoms et Tops représentent les points extrêmes d’un mouvement de prix :

- Le Bottom : c’est le point le plus bas d’un mouvement, souvent associé à une inversion haussière.

- Le Top : c’est le sommet d’un mouvement, signalant souvent une inversion baissière.

Ces points sont cruciaux car ils permettent d’identifier les zones de retournement et d’ajuster vos stratégies d’entrée et de sortie.

➡️Pourquoi les identifier est crucial pour vos analyses ?

1. Détection des opportunités de trading : Identifier un Bottom permet de planifier une entrée sur un mouvement haussier potentiel, tandis qu’un Top est une opportunité de vente.

2. Confirmation des tendances : Les Bottoms successifs de plus en plus élevés confirment une tendance haussière, tandis que des Tops décroissants valident une tendance baissière.

3. Gestion du risque : Ces niveaux permettent de placer des stops précis pour limiter vos pertes en cas de retournement inattendu.

💡 Astuce : Utilisez des indicateurs complémentaires comme le RSI ou le MACD pour confirmer un Top ou un Bottom et éviter les faux signaux.

LES TRIANGLES CHARTISTES : IMPORTANCE EN ANALYSE TECHNIQUE➡️ Qu’est-ce qu’un triangle chartiste et pourquoi est-il important ?

Les triangles chartistes sont des figures graphiques essentielles en analyse technique. Ils indiquent une période de consolidation avant une potentielle continuation ou un retournement de tendance. Ces triangles se forment lorsque les cours évoluent dans une zone de plus en plus étroite. Il en existe trois types principaux :

- Le triangle symétrique : souvent un signal de continuation.

- Le triangle ascendant : indique généralement une reprise haussière.

- Le triangle descendant : annonce souvent une baisse à venir.

➡️Comment interpréter les triangles dans vos analyses ?

Les triangles sont utiles pour prévoir les niveaux de cassure et de volatilité. Voici quelques clés pour leur interprétation :

1. Identifiez les lignes de support et de résistance qui forment le triangle.

2. Attendez la cassure (à la hausse ou à la baisse) pour confirmer le mouvement.

3. Déterminez votre objectif de prix en mesurant la hauteur du triangle à sa base et en la reportant après la cassure.

💡 Astuce : Ne tradez jamais un triangle sans confirmation ! Attendez toujours la clôture d’une bougie en dehors des lignes du triangle pour éviter les faux signaux.

FIXE-TOI DES OBJECTIFS SMART POUR 2026➡️ Pourquoi des objectifs clairs sont essentiels au trading ?

Le trading sans objectifs clairs, c’est comme naviguer sans boussole. Pour réussir en 2026, vos objectifs doivent :

- Guider votre discipline : Des objectifs bien définis vous permettent de rester focalisé et d'éviter les décisions impulsives.

- Mesurer vos progrès : Vous pouvez évaluer si vous êtes sur la bonne voie ou si des ajustements sont nécessaires.

- Renforcer votre motivation : Atteindre un objectif, même modeste, booste votre confiance pour les prochains défis.

En résumé, vos objectifs sont les fondations d’un trading structuré et orienté vers la croissance.

➡️Comment définir des objectifs SMART pour votre année de trading ?

Adoptez la méthode SMART (Spécifique, Mesurable, Atteignable, Réaliste, Temporel) pour fixer vos objectifs :

1. Spécifique : Exprimez clairement ce que vous voulez atteindre (ex. : améliorer votre taux de réussite sur les configurations de double bottom).

2. Mesurable : Assurez-vous de pouvoir quantifier vos progrès (ex. : viser un rendement mensuel de 5%).

3. Atteignable : Fixez des objectifs alignés sur vos compétences et votre expérience.

4. Réaliste : Soyez ambitieux mais évitez les attentes irréalistes qui pourraient nuire à votre motivation.

5. Temporel : Définissez des échéances précises (ex. : atteindre un capital de trading spécifique d’ici juin 2026).

💡 Astuce :

_"Divisez vos objectifs annuels en étapes trimestrielles ou mensuelles pour rester concentré et éviter l'accumulation de stress."_

IDENTIFIER CE QUI A MARCHÉ EN 2025 ET REPLIQUER CELA EN 2026➡️ Analysez les structures gagnantes dans votre journal de trading

Votre journal de trading est une mine d’informations pour repérer les structures de prix qui vous ont le plus réussi cette année :

- Revue des trades gagnants : Listez les positions les plus rentables et identifiez les configurations de prix associées (double top/bottom, triangles, canaux, etc.).

- Conditions de marché : Étudiez dans quel contexte ces structures ont fonctionné (tendance haussière, baissière ou marché consolidé).

- Indicateurs complémentaires : Aviez-vous utilisé des outils comme le RSI, les moyennes mobiles ou l’Ichimoku pour valider vos entrées ?

Cette analyse vous permettra de repérer les modèles à privilégier pour maximiser vos résultats en 2026.

➡️Évaluez la fréquence et la fiabilité de ces structures

Toutes les structures de prix ne se valent pas. Pour identifier celles sur lesquelles vous devriez vous concentrer :

- Fréquence : Quelles structures reviennent souvent dans vos trades gagnants ?

- Taux de réussite : Parmi les trades basés sur ces modèles, combien étaient rentables ?

- Rendement : Comparez les gains générés par chaque structure pour savoir lesquelles vous offrent le meilleur rapport risque/rendement.

- Fiabilité des zones clés : Ces structures se sont-elles formées autour de niveaux importants comme les supports, résistances ou retracements Fibonacci ?

En identifiant les structures les plus performantes, vous pourrez affiner votre stratégie et investir votre énergie sur ce qui fonctionne réellement pour vous.

💡 Astuce :

_"Le trading gagnant repose sur la répétition de modèles fiables. Investissez votre temps à devenir un expert des structures de prix qui ont déjà prouvé leur efficacité."_

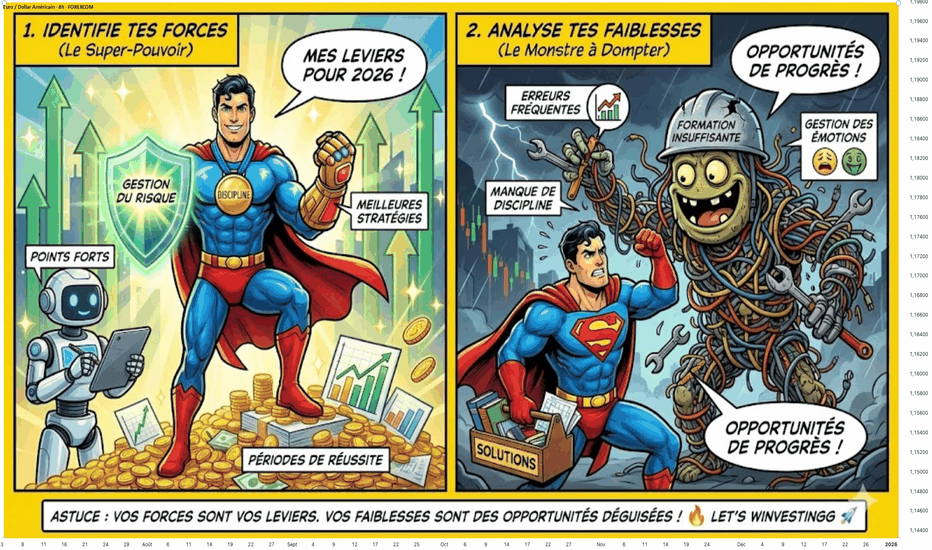

IDENTIFIER LES FORCES ET FAIBLESSES DE 2025➡️ Identifiez vos forces pour bâtir sur vos succès

Commencez par analyser ce qui a bien fonctionné en 2025 :

- Vos meilleures stratégies : Quels setups ou techniques ont généré des gains constants ?

- Vos périodes de réussite : Étiez-vous plus performant sur des actifs ou des périodes spécifiques (trading de session, tendances haussières, annonces économiques) ?

- Gestion du risque : Avez-vous respecté vos stop-loss, et comment cela a-t-il influencé vos résultats ?

- Discipline : Dans quels scénarios avez-vous suivi rigoureusement votre plan de trading ?

Reconnaître vos forces permet de les consolider et de les exploiter davantage en 2026.

➡️Analysez vos faiblesses pour éviter les erreurs répétées

Pour progresser, il est essentiel de comprendre vos points faibles :

- Erreurs fréquentes : Quels types de trades ont entraîné des pertes ? (ex. : overtrading, mauvaise lecture du marché).

- Manque de discipline : Combien de fois avez-vous dévié de votre plan ou agi sous l’effet d’émotions ?

- Gestion des émotions : Dans quelles situations la peur ou la cupidité ont-elles influencé vos décisions ?

- Formation insuffisante : Y a-t-il des aspects techniques ou fondamentaux que vous devez approfondir ?

Documentez ces éléments et identifiez des solutions pour chaque faiblesse, comme des formations, des ajustements de stratégie ou une meilleure gestion émotionnelle.

💡 Astuce :

_"Vos forces sont vos leviers pour la croissance. Vos faiblesses sont des opportunités déguisées pour devenir un meilleur trader."_

Mets un 🚀 si tu apprécies la leçon du jour.

☄️LETSS WINVESTINGG☄️

ANALYSER VOS PERFORMANCES DE 2025➡️ Récoltez et organisez vos données de trading

Avant d'analyser vos performances, rassemblez toutes les informations clés :

- Téléchargez vos relevés de compte pour examiner chaque trade exécuté.

- Organisez vos trades par actifs, stratégies utilisées, périodes de trading, et résultats (gains ou pertes).

- Consultez votre journal de trading, s’il est à jour, pour identifier le contexte et les décisions prises derrière chaque opération.

➡️Analysez les indicateurs clés de performance (KPI)

Pour une analyse efficace, concentrez-vous sur des métriques précises :

- Taux de réussite : Combien de vos trades étaient gagnants versus perdants ?

- Ratio gains/pertes : Vos gains compensaient-ils vos pertes ?

- Respect du plan : Combien de trades respectaient vos règles initiales ?

- Émotions en jeu : Notez si les décisions impulsives ont impacté vos résultats (peur, euphorie, impatience).

En vous basant sur ces indicateurs, identifiez les stratégies qui fonctionnent et celles qui nécessitent des ajustements.

💡 Astuce :

_"Votre performance passée est une boussole, pas une limite. Analysez-la pour apprendre et progresser."_

COMMENT BIEN DEMARRER SON ANNÉE DE TRADING ?➡️ Faites un bilan de l'année écoulée

Pour commencer l'année sur des bases solides, il est essentiel de comprendre où vous en êtes :

- Analysez vos résultats de trading de l’année précédente : gains, pertes, et performances par stratégie.

- Identifiez vos forces et vos faiblesses. Quels étaient vos meilleurs trades ? Quels erreurs répétées devez-vous éviter ?

- Révisez votre journal de trading pour repérer les patterns qui fonctionnent et ceux à corriger.

➡️Planifiez votre année de manière stratégique

Une bonne planification vous donne un avantage dès le départ :

- Fixez des objectifs clairs et mesurables : par exemple, un pourcentage mensuel de rendement ou des limites de pertes hebdomadaires.

- Préparez votre calendrier des événements économiques importants pour anticiper les mouvements du marché.

- Mettez à jour votre plan de trading : ajustez vos stratégies en fonction des leçons apprises, définissez vos règles de gestion des risques, et restez discipliné.

💡 Astuce :

_"Un bon trader ne se contente pas de suivre le marché, il anticipe et s'adapte. Une planification rigoureuse est la clé d’une année réussie."_

Merveilleuse journée et bon début de semaine à nous. Mets un 🚀 si tu es tout excité à découvrir les prochaines leçons du jour de cette semaine.

MAINTENIR UNE PERSPECTIVE POSITIVE POUR L'AVENIRSalut l'équipe ! On termine cette semaine spéciale "Mental d'Acier" avec le carburant le plus puissant qui existe : l'optimisme. Attention, je ne parle pas d'être "naïf" et de croire qu'on va gagner à tous les coups. Je parle d'une attitude de gagnant qui permet de se relever après chaque chute.

➡️L'Optimisme Constructif : Voir l'échec comme une "Donnée" et non une "Punition"

Ce qui vide votre batterie d'énergie, c'est de prendre les pertes personnellement. Si vous voyez chaque stop-loss touché comme un signe que "vous êtes nul", vous n'aurez plus aucune motivation pour trader demain. Pour garder une perspective positive, changez votre vocabulaire :

- Ne dites pas : "J'ai échoué."

- Dites : "J'ai appris ce qui ne marche pas." En voyant le marché comme un laboratoire d'apprentissage, chaque défi devient une énigme excitante à résoudre, et non un mur infranchissable. C'est ça qui donne l'envie de se lever le matin !

➡️L'Effet "Prophétie Auto-réalisatrice" : Votre énergie attire vos résultats

C'est simple : si vous abordez les graphiques avec la peur au ventre et en pensant aux problèmes futurs, vous allez hésiter, manquer des opportunités et faire des erreurs. La peur consomme énormément d'énergie mentale. À l'inverse, si vous cultivez la certitude que vous pouvez progresser et réussir, vous libérez votre esprit. Vous devenez plus créatif, plus réactif et plus endurant. La motivation ne tombe pas du ciel, elle vient de votre confiance en votre capacité à gérer tout ce que le marché vous enverra, que ce soit bon ou mauvais.

💡 Astuce : (La Visualisation Positive du Matin) Chaque matin, avant même d'ouvrir vos écrans, prenez 2 minutes pour fermer les yeux. Ne visualisez pas seulement l'argent. Visualisez-vous en train de trader parfaitement : vous êtes calme, vous respectez votre plan, vous acceptez une perte sans broncher et vous laissez courir un gain. Cette "répétition mentale" prépare votre cerveau à la réussite et booste votre motivation instantanément.