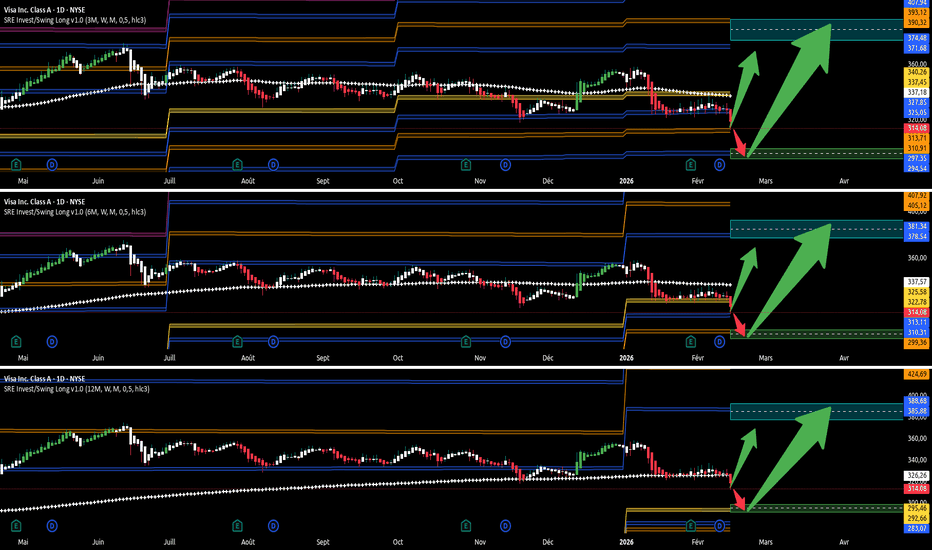

Visa – 2 zones d’achat possibles avant extension haussièreGraphique du haut – SRE 3 mois (bientôt disponible)

Le prix effectue un retracement de la tendance haussière vers le support -2, soit deux niveaux sous le pivot (jaune).

C’est un retracement propre sur support structurel, typiquement une zone d’achat long terme de bonne qualité.

Graphique du milieu – SRE 6 mois (bientôt disponible)

Le retracement atteint le niveau -1 sous le pivot, ce qui crée une double confirmation avec le SRE 3 mois pour un premier achat potentiel.

Cependant, une extension vers le support -2 reste possible :

ce niveau correspond à un pivot/support en 12 mois,

et également au support -3 en 3 mois.

Cette zone ne doit donc pas être exclue. Si elle est atteinte, elle constituerait un support majeur pour un renforcement long terme.

Graphique du bas – SRE 12 mois (bientôt disponible)

La tendance haussière est toujours valide.

Aucun support clair n’est encore atteint, mais le prix se situe sur sa moyenne (croix blanche).

Deux scénarios possibles :

rejet sur la moyenne → premier achat conservateur possible,

cassure de la moyenne → poursuite du retracement vers le pivot 12 mois (scénario de short tactique possible).

Compte tenu des signaux des timeframes inférieurs, un premier achat prudent reste cohérent tant que la moyenne tient.

Objectifs (TP)

Les zones de prise de profit potentielles sont matérialisées par le rectangle bleu.

Les résistances au-dessus du pivot n’étant pas parfaitement alignées entre les horizons, le trade peut nécessiter entre 3 et 6 mois pour se développer pleinement.

Idées de la communauté

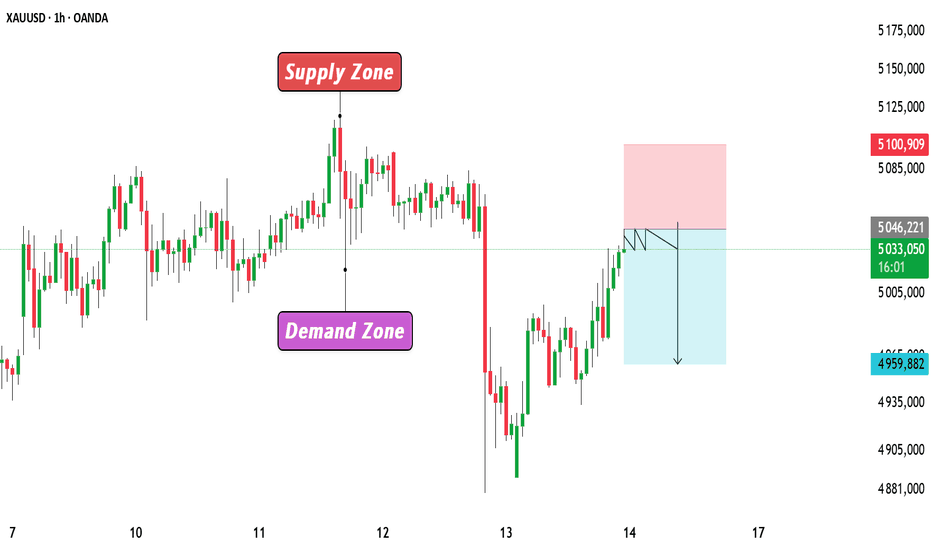

NOTRE SETUP XAUUSD TODAY : Supply/Demand ZONE

👀 Aujourd'hui, je surveille cette zone de Supply/Demand sur XAUUSD avec un potentiel setup. J'attends des confirmations en LTF une fois dans la zone avant de me positionner dans cette zone.

Ce que j'ai identifié pour cette zone :

📈 Market Structure: Identification du sens de la tendance et de la structure du marché, pour maximiser la probabilité de taux de réussite

🔄 Fibonacci: Utilisation du retracement de Fibonacci pour déterminer les zones OTE de retournement et les zones avec le plus de volume profile.

💼 Supply & Demand: J’identifie ici une zone de supply ou une zone de demand, dans l'objectif d'obtenir une réaction du prix une fois la zone comblée.

💧 Liquidity: J'ai identifié une zone avec de la liquidité à récupérer, afin de taguer une réaction du prix une fois cette liquidité complètement prise.

⚖ Imbalance: Je recherche des variations soudaines de prix et des trous d'ordres, ainsi que de possibles gap afin d’avoir une confirmation supplémentaire.

🎯 P.O.C: Je regarde aussi le Point of Control ou il est situé ici, ce qui indique un volume élevé échangé à ce niveau.

🕰 Session Liquidity: On prends en compte la liquidité des sessions précédentes, notamment les highs, lows et les zones de liquidity.

🛎 Entry Model: Un pattern d'entrée précis valide la possibilité de prendre position dans cette zone.

📊 Volume Zone/Structure: Une augmentation notable du volume est visible dans cette zone, confirmant son importance.

🔥 50% of Fibonacci: Le niveau des 50% du Fibonacci renforce la solidité de cette zone.

Pense à t’abonner et à mettre une petite fusée 🚀 pour donner de la force !

Cette analyse est uniquement à but pédagogique et ne constitue pas un conseil financier.

BRIEFING Semaine #7 : Signaux Precurseurs de FluxVoici votre Update Hebdomadaire ! Délivrée comme chaque semaine et avec un historique de plusieurs années !

N'hésitez pas à "liker / commenter / partager / follower" ;)

Le partage c'est avant tout aider les autres à accéder à ce contenu si vous l'avez aimé vous-même !

Amicalement,

Phil

Palantir opportunité forte à venirL'action Palantir corrige depuis son plus haut historique vers 200$ dans le sillage du secteur de la tech ces dernières semaines.

L'arrivée sur le prix de 120$, support moyen/long terme + MM20 mensuelle dans les prochaines semaines serait une opportunité pour se repositionner à l'achat.

Nous viserons en premier lieu 147$ puis 195$.

A très long terme compte tenu du potentiel de cette entreprise, un dépassement du plus haut historique est anticipé.

Analyse daily BITCOINYo les amis 💛

Le BTC est en train de rebondir proprement après la grosse correction début février.

On arrive maintenant sous une zone technique majeure, et le marché doit décider :

👉 simple pullback dans une structure baissière

👉 ou vrai retournement court terme.

On est dans une zone charnière.

📍 Mes niveaux clés

🔹 71 800 – 72 500

→ Première résistance importante

→ Zone de distribution potentielle

→ Si rejet ici = simple pullback technique

🔹 79 300 – 80 000

→ Grosse zone de liquidité HTF

→ Zone idéale pour piéger les retardataires avant reprise baissière

🔹 69 200 – 68 800

→ Support court terme

→ Perte de ce niveau = faiblesse immédiate

🔹 60 000 – 62 000

→ Zone de demande majeure

→ Liquidité encore présente en dessous

→ Objectif logique si le marché reprend sa structure baissière

🧠 Fondamentaux (simple et efficace)

Le marché crypto reste corrélé au risk-on / risk-off global.

Avec des taux toujours élevés et un dollar encore solide, le contexte n’est pas ultra favorable aux actifs risqués.

Ce rebond ressemble davantage à un short squeeze technique qu’à un vrai changement de tendance pour le moment.

🎯 Conclusion

Scénario privilégié :

👉 Extension possible vers 72k / 79k pour chercher la liquidité

👉 Puis rejet progressif

👉 Retour vers 68k puis potentiellement 60k

Tant qu’on ne récupère pas 80k proprement, la structure reste fragile.

On trade les zones, pas l’espoir. 💛🚀

Mettez une 🚀 sous l’analyse TradingView et suivez ZeusPrecision.

Bonne session l’équipe 💪

BTCUSDT🧠 Contexte du marché

Bitcoin a effectué une chasse de liquidité dans une zone majeure et entre en phase de compression avant expansion.

🔑 Niveaux clés

Résistance principale

Pivot structurel

Support majeur

Niveau d’invalidation

📈 Scénario haussier

Structure en higher lows + cassure confirmée avec volume.

📉 Scénario baissier

Distribution sous résistance et retour vers les zones de demande inférieures.

⚠️ Stratégie

Éviter le milieu du range — trader les réactions.

🧭 Conclusion

Zone de décision majeure avant un mouvement directionnel fort.

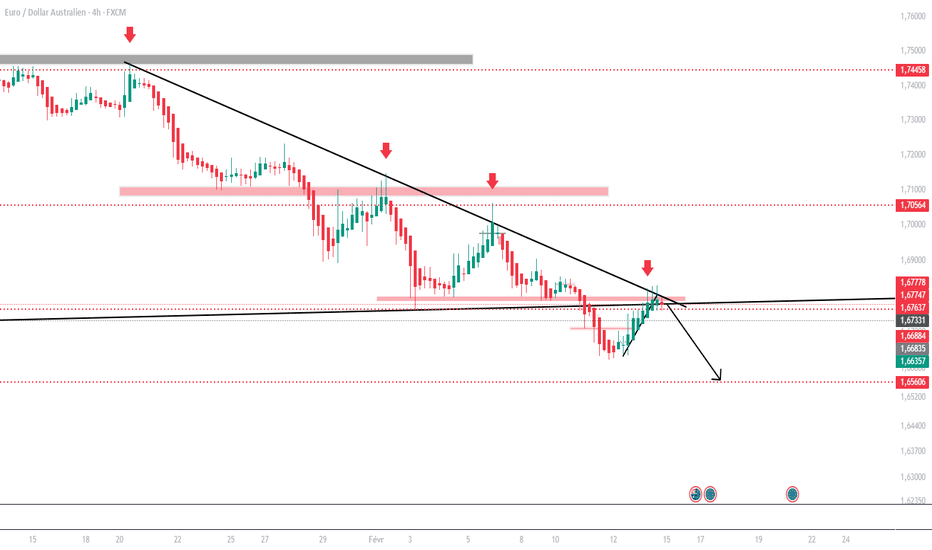

EURAUDLa paire EUR/AUD se situe actuellement dans une configuration plutôt baissière, ce qui laisse envisager une opportunité de positionnement à la vente avec une poursuite possible du mouvement vers la zone des 1,6560. La structure de marché reste orientée à la baisse, soutenue par un momentum vendeur encore présent, ce qui renforce la probabilité d’une continuation du repli tant qu’aucun signal clair de retournement n’apparaît. Par ailleurs, le contexte global demeure marqué par une forte volatilité des marchés, illustrée notamment par la hausse récente du VIX et par des tensions géopolitiques persistantes, éléments qui encouragent généralement les investisseurs à réduire leur exposition aux actifs les plus risqués. Dans cet environnement incertain, l’évolution de la paire dépendra aussi du différentiel de politique monétaire et de perspectives économiques entre la zone euro et l’Australie, mais à court terme le biais reste orienté à la baisse .

Analyse Or Zones Clés et CPI Resistance ActuelleL’or est en phase corrective après une forte volatilité. Le prix a réagi auparavant dans la zone d’offre 5090–5120, dominée par les vendeurs. Ensuite, le marché a fortement baissé et trouvé un support 4900–4950, créant une zone de demande à court terme. Les nouvelles CPI ont fait monter le prix de 4966 à 5047, montrant la force des acheteurs, mais la résistance 5045–5090 peut limiter les gains. Support immédiat à 4950. Une cassure en dessous peut viser 4920 ou zone de demande inférieure. Un maintien au-dessus de 5090 peut ouvrir vers 5120+. Les traders doivent surveiller les niveaux et gérer le risque.

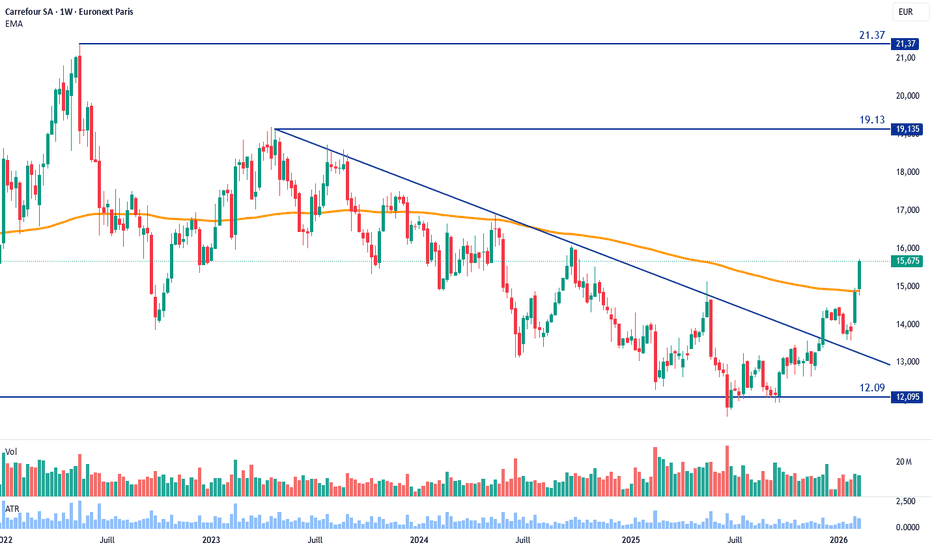

Analyse de CarrefourAprès un rebond sur le support à 12.09 puis le passage au-dessus de la ligne de tendance, Carrefour est maintenant techniquement en tendance haussière en hebdomadaire. C'est un signal fort. Autre signal positif, la clôture probable cette semaine au-dessus de la moyenne mobile à 200.

Est-ce le moment d’acheter ? Chacun se fait sa propre opinion. Personnellement j'attends toujours une correction. Cela me permet d'avoir un petit stop loss et être en profit assez rapidement si la tendance se confirme.

L’Or Pourrait Corriger Sous Le Niveau 5000📊 Aperçu du marché :

Le prix de l’or subit une pression corrective après avoir cassé le niveau psychologique de 5000 USD/oz, alors que le dollar reste fort et que les rendements obligataires américains demeurent élevés. Le marché attend les données économiques américaines et les décisions de la Fed, ce qui entraîne des prises de bénéfices à court terme sur l’or.

📉 Analyse technique :

• Résistance clé : 5005 – 5015 / 5050 – 5060

• Support le plus proche : 4920 / 4980

• EMA : Le prix est sous l’EMA 09 → biais baissier à court terme.

• Chandeliers / Volume / Momentum : La pression vendeuse a augmenté après la cassure sous 5000. La baisse du volume suggère un possible rebond technique avant la poursuite de la tendance principale. Le RSI sort de la zone de surachat, le momentum baissier reste dominant.

📌 Perspectives :

L’or pourrait baisser à court terme s’il ne parvient pas à récupérer le niveau 5000, mais un rebond technique vers les zones de résistance reste possible avant une correction plus profonde.

________________________________________

💡 Stratégie de trading :

🔻 SELL XAU/USD : 5057 – 5060

🎯 TP : 40 / 80 / 200 / 300 pips

❌ SL : 5064

🔺 BUY XAU/USD : 4920 – 4917

🎯 TP : 40 / 80 / 200 / 300 pips

❌ SL : 4913

Analyse GOLDOn voit sur GOLD une phase de ralentissement après une impulsion, avec des bougies qui compressent sous une zone de liquidité haute. Dans une lecture SMC-ICT, le prix semble travailler un dealing range court plutôt que chercher une expansion immédiate. Les mèches indiquent des prises de liquidité internes sans vrai displacement institutionnel. Pour l’instant, la structure reste fragile et demande une confirmation claire avant d’anticiper un mouvement directionnel.

La zone proche de l’OB M5 agit comme un point de réaction logique, typique d’un retracement en discount après une jambe haussière. On remarque que les highs sont légèrement sweep mais sans Break of Structure propre, ce qui peut signaler un faux intérêt acheteur. Dans la logique ICT, tant qu’il n’y a pas de CHoCH propre avec impulsion, le marché peut rester en range et manipuler les traders impatients. Le timing semble plus orienté vers une prise de liquidité avant expansion.

Entre l’ASH et l’ASL, le prix construit un mini dealing range où la liquidité buy-side et sell-side est progressivement collectée. Les réactions répétées dans l’OB suggèrent une défense institutionnelle mais pas encore une volonté de déplacer le marché fortement. En SMC-ICT, on privilégierait une entrée après un sweep clair suivi d’un displacement avec FVG visible. Sans ça, on reste dans une zone neutre où la probabilité est équilibrée.

Deux scénarios dominent : soit un raid au-dessus de l’ASH pour piéger les acheteurs tardifs avant une vraie direction, soit une descente vers l’ASL pour chercher la liquidité basse avant rebond. Si le prix crée un BOS haussier avec momentum, alors la continuation vers la liquidité externe devient logique. À l’inverse, une cassure faible sans impulsion resterait suspecte dans la lecture ICT. Globalement, la clé ici n’est pas la direction mais le timing après manipulation et confirmation structurelle.

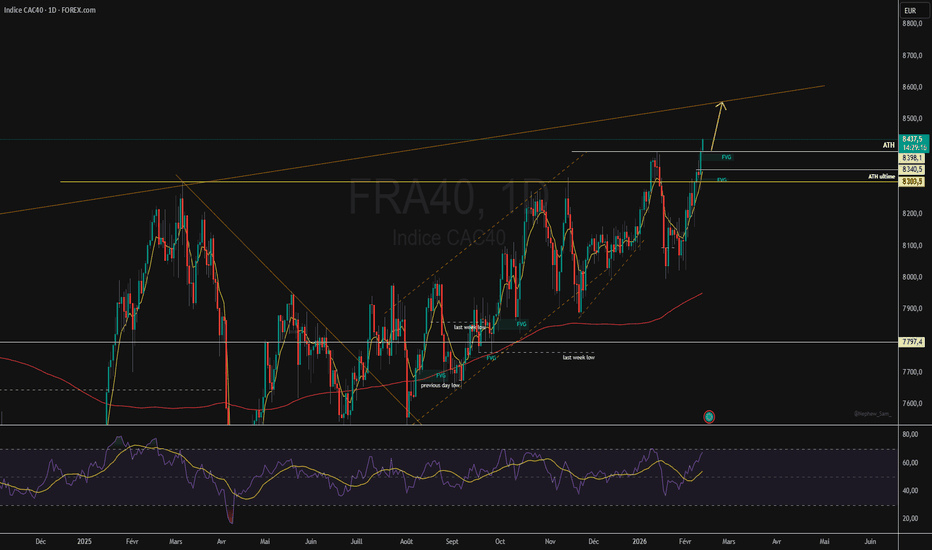

Le CAC 40 explose ses records !!!Nouvel ATH pour notre CAC 40 avec un GAP haussier à l'ouverture , alors direction le haut de l'oblique au alentour des 8540 points.

La clôture hebdomadaire sera très importante et donnera le sens pour les semaines à venir .

Il ne sera pas a exclure un Pull-Back vers les 8400 pts, avant d'atteindre les 8540/8550 pts..

Affaire à suivre

Soyez prudent sur les marchés;

Bitcoin teste actuellement une zone décisive.📊 Bitcoin teste actuellement une zone décisive. Le BTC évolue dans une correction ABC avec une vague C qui atteint la zone des 161.8% Fibonacci autour des 68 000$, un niveau historiquement associé aux excès de marché et aux zones potentielles de retournement.

Cette zone regroupe plusieurs éléments techniques majeurs : le retest de l’ancien ATH du cycle 2020-2021, un support sur la trendline haussière long terme ainsi que la présence d’une seconde trendline ascendante qui renforce la structure. Le RSI Weekly évolue également proche de niveaux historiquement observés lors des bottoms, tandis que cette zone correspond à une zone de liquidité importante susceptible de provoquer une réaction du prix.

Le contexte de marché reste dominé par la peur et la réduction progressive du levier, des conditions souvent observées durant les phases finales de correction avant reconstruction de tendance. Historiquement, ces environnements apparaissent lorsque le marché commence à construire des bases solides avant les phases impulsives.

Tant que cette zone est maintenue, le marché pourrait entrer dans une phase de construction de bottom avec une compression de volatilité suivie d’une reprise potentielle de la tendance haussière macro. À l’inverse, une cassure confirmée sous cette zone augmenterait la probabilité d’une extension corrective vers des niveaux Fibonacci supérieurs.

La réaction du prix dans cette zone pourrait donc être déterminante pour la prochaine impulsion directionnelle du Bitcoin.

XAUUSD: Commencer à vendre à découvert📢 Nous avons acheté de l’or consécutivement cette semaine, et toutes les transactions ont atteint les niveaux cibles. Cependant, l’or teste actuellement la zone de résistance autour de 5100–5120. Bien qu’une cassure puisse se produire à tout moment, il y a un potentiel de profit sur des positions courtes à court terme.

⚠️⚠️⚠️ Il faut souligner que la tendance haussière de l’or n’est pas terminée. La vente à découvert n’est que du trading à court terme. Après le retrait, notre stratégie restera d’acheter à nouveau.

📊 Stratégie de Trading de l’Or Aujourd’hui:

🎯 Vendre XAUUSD @ 5100–5120

🎯 TP: 5040–5020

⚠️⚠️⚠️ Toutes les signaux de trading ont été 100% précis pendant tout un mois. Je continuerai à fournir des signaux précis pour vous aider à maximiser vos profits. Le marché est très volatile récemment — ne manquez pas les signaux de trading quotidiens!

Tendance baissière **DSY — Vision journalière**

Je suis actuellement à l’achat.

La tendance reste baissière, rien à redire sur la structure à ce stade.

La chute du jour représente, selon moi, une opportunité de renforcement à l’achat — vous connaissez la zone et la logique derrière ce scénario.

Pour celles et ceux qui souhaitent analyser la structure plus en détail, tout est présenté dans mon contenu habituel.

⚠️ Sans conseil, sans filtre — simplement un partage d’analyse 😉

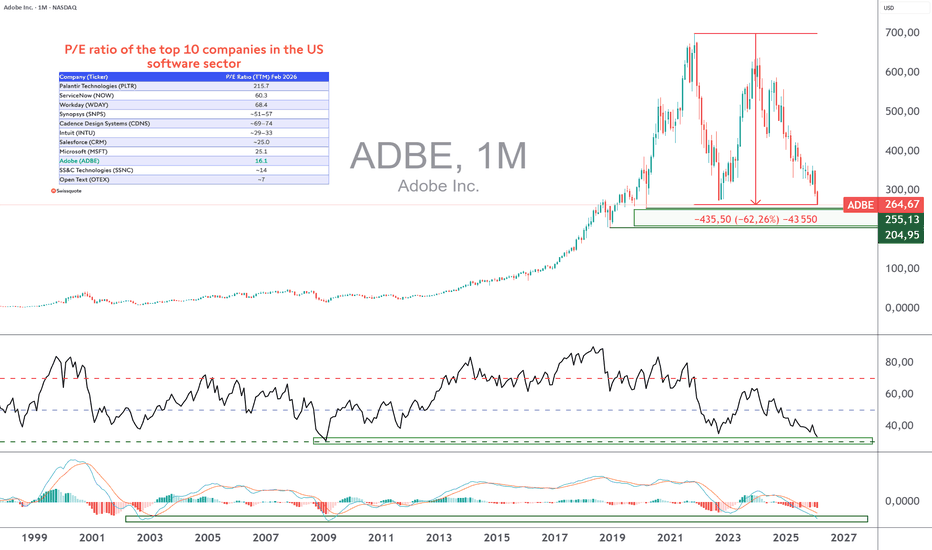

ADOBE : faut-il bientôt revenir à l’achat ?Adobe développe des logiciels emblématiques comme Photoshop, Illustrator, Acrobat ou encore Premiere Pro, majoritairement commercialisés via des abonnements cloud. Alors que le secteur de la technologie américaine évolue dans une puissante tendance haussière ces derniers mois, l’action Adobe a la particularité d’avoir chuté de plus de 60 % en Bourse. Cette chute peut sembler étonnante, car Adobe reste une entreprise très rentable, disposant de marges élevées et de perspectives de profits toujours solides.

Alors pourquoi une telle baisse du titre ? Et surtout, s’agit-il aujourd’hui d’une opportunité pour les investisseurs ?

En réalité, les capitaux se sont massivement dirigés vers les entreprises technologiques américaines fortement exposées à l’intelligence artificielle. Les sociétés considérées comme des “puristes” du logiciel ont ainsi subi un arbitrage défavorable de la part des investisseurs institutionnels, qui estiment que l’IA générative pourrait, à terme, remettre en question certains modèles économiques traditionnels du secteur logiciel.

Pourtant, une entreprise comme Adobe dispose d’atouts importants pour elle aussi profiter de la vague IA afin de renforcer son activité. L’intégration de fonctionnalités d’intelligence artificielle générative au sein de la Creative Cloud (Firefly, automatisation du design, génération d’images et de contenus) pourrait accroître la valeur perçue de ses abonnements et renforcer la fidélité de ses utilisateurs professionnels.

Voici les principaux faits techniques et fondamentaux du moment :

• L’action Adobe a perdu plus de 60 % depuis son sommet de janvier 2022

• Le Price Earnings Ratio (P/E) d’Adobe est tombé autour de 16, soit l’un des niveaux les plus bas parmi les grandes capitalisations du logiciel américain

À titre de comparaison, de nombreux acteurs majeurs du secteur se négocient encore avec des multiples compris entre 25 et 70, voire bien davantage pour certaines valeurs perçues comme “IA-driven”. Cette décote de valorisation traduit donc un pessimisme marqué du marché à l’égard d’Adobe.

D’un point de vue technique, le titre approche d’une zone de support de long terme, correspondant à des niveaux de prix observés au moment du choc boursier de la crise sanitaire en 2020. Les indicateurs de momentum montrent également des zones de survente historiquement intéressantes, ce qui suggère que la pression vendeuse pourrait progressivement s’essouffler.

Bien entendu, un retour durable à la hausse dépendra de la capacité d’Adobe à démontrer que l’IA est un relais de croissance, et non une menace pour son modèle économique. Les prochaines publications de résultats et annonces stratégiques seront donc déterminantes.

En conclusion, sans être exempte de risques, Adobe combine aujourd’hui une valorisation redevenue attractive, une position dominante sur ses marchés et un potentiel de rebond si la stratégie IA se matérialise. Pour les investisseurs patients, le titre pourrait ainsi redevenir une opportunité intéressante à moyen et long terme.

AVERTISSEMENT GÉNÉRAL :

Ce contenu s'adresse aux personnes familières avec les marchés financiers et les instruments financiers, et est fourni à titre informatif uniquement. L'idée présentée (y compris les commentaires de marché, données de marché et observations) ne constitue pas un produit de recherche de la part d'un département de recherche de Swissquote ou de ses affiliés. Ce matériel vise à mettre en lumière les mouvements du marché et ne constitue en aucun cas un conseil en investissement, juridique ou fiscal. Si vous êtes un investisseur particulier ou si vous manquez d’expérience dans le trading de produits financiers complexes, il est recommandé de consulter un conseiller agréé avant toute décision financière.

Ce contenu n’a pas pour objectif de manipuler le marché ni d’encourager un comportement financier spécifique.

Swissquote ne garantit en aucun cas la qualité, l’exactitude, l’exhaustivité ou l’absence de violation de ce contenu. Les opinions exprimées sont celles du consultant et sont fournies à des fins éducatives uniquement. Toute information liée à un produit ou un marché ne doit pas être interprétée comme une recommandation d'une stratégie d’investissement ou d’une transaction. Les performances passées ne garantissent pas les résultats futurs.

Swissquote, ses employés et représentants ne sauraient en aucun cas être tenus responsables de tout dommage ou perte, directe ou indirecte, résultant de décisions prises sur la base de ce contenu.

L'utilisation de marques ou de noms commerciaux de tiers est uniquement à titre informatif et n’implique aucune approbation de la part de Swissquote, ni que le propriétaire de la marque a autorisé Swissquote à promouvoir ses produits ou services.

Swissquote est la marque commerciale regroupant les activités de Swissquote Bank Ltd (Suisse) régulée par la FINMA, Swissquote Capital Markets Limited régulée par la CySEC (Chypre), Swissquote Bank Europe SA (Luxembourg) régulée par la CSSF, Swissquote Ltd (Royaume-Uni) régulée par la FCA, Swissquote Financial Services (Malte) Ltd régulée par la MFSA, Swissquote MEA Ltd (Émirats arabes unis) régulée par la DFSA, Swissquote Pte Ltd (Singapour) régulée par la MAS, Swissquote Asia Limited (Hong Kong) licenciée par la SFC, et Swissquote South Africa (Pty) Ltd supervisée par la FSCA.

Les produits et services de Swissquote sont destinés uniquement aux personnes autorisées à les recevoir conformément au droit local.

Tout investissement comporte un risque. Le risque de perte en tradant ou en détenant des instruments financiers peut être important. La valeur des instruments financiers, y compris mais sans s’y limiter, actions, obligations, cryptomonnaies et autres actifs, peut fluctuer à la hausse comme à la baisse. Il existe un risque important de perte financière lors de l'achat, de la vente, du staking ou de l'investissement dans ces instruments. SQBE ne recommande aucun investissement, transaction ou stratégie en particulier.

Les CFD sont des instruments complexes comportant un risque élevé de perte rapide en raison de l'effet de levier. La grande majorité des comptes de clients de détail subissent des pertes en capital lors du trading de CFD. Vous devez vous assurer que vous comprenez le fonctionnement des CFD et que vous pouvez vous permettre de prendre un risque élevé de perte.

Les actifs numériques ne sont pas régulés dans la plupart des pays et les règles de protection des consommateurs peuvent ne pas s’appliquer. En tant qu'investissements hautement volatils et spéculatifs, ils ne conviennent pas aux investisseurs ayant une faible tolérance au risque. Assurez-vous de bien comprendre chaque actif numérique avant de trader.

Les cryptomonnaies ne sont pas considérées comme une monnaie légale dans certaines juridictions et sont soumises à des incertitudes réglementaires.

L'utilisation de systèmes basés sur Internet peut entraîner des risques importants, notamment, mais sans s’y limiter, la fraude, les cyberattaques, les pannes de réseau et de communication, ainsi que le vol d’identité et les attaques de phishing liées aux crypto-actifs.

Impact d'Epstein sur la paire GBPUSD La publication de nouveaux dossiers Epstein la semaine dernière a mis le Premier ministre britannique Keir Starmer dans une situation politique délicate et pourrait entraîner une volatilité accrue des paires de devises impliquant la livre sterling.

La controverse porte sur Peter Mandelson et ses relations avec Epstein. Starmer a nommé Mandelson ambassadeur du Royaume-Uni aux États-Unis alors qu'il connaissait ses relations avec le pédophile condamné.

La pression sur Starmer s'est intensifiée lorsque deux de ses principaux collaborateurs ont démissionné coup sur coup : son chef de cabinet, Morgan McSweeney, suivi du directeur de la communication, Tim Allan.

Starmer reste Premier ministre, mais la question se pose de savoir pour combien de temps encore.

La zone comprise entre 1,3500 et 1,3450 est la zone clé à surveiller à la baisse pour la paire GBPUSD. Une clôture quotidienne en dessous de cette zone pourrait affaiblir la structure haussière. L'EURGBP fournit une confirmation importante. La paire reste plafonnée en dessous de la zone de résistance comprise entre 0,8750 et 0,8800. Tant que l'EURGBP reste confiné en dessous de cette zone, la faiblesse de la livre sterling pourrait sembler limitée.

Le Yen sort enfin de l'ombreLe Yen est historiquement sous-évalué et profite du rapatriement des capitaux japonais.Avec la victoire de Sanae Takaichi au Japon, les espoirs de relance industrielle et de sortie définitive des taux bas redonnent de la vigueur à la monnaie nippone face à un Dollar affaibli.

Le Dollar subit des pressions structurelles. Malgré la nomination de Kevin Warsh à la tête de la Fed (perçu comme un "faucon"), les marchés s'inquiètent du déficit budgétaire américain et des tensions commerciales. Le billet vert a perdu son rôle de moteur de rendement absolu.

Le consensus actuel des grandes banques (HSBC, RBC, UBP) semble converger vers une vente du Dollar (Short USD) contre un panier composé d'Euro et de Yen. La thématique dominante est que le "Yield Appeal" (l'attrait du rendement) du Dollar s'efface au profit d'une gestion plus prudente des risques structurels américains.

Analyse des vagues d’Elliott – XAUUSD (10 février 2026)

Momentum

– Le momentum D1 (journalier) se situe actuellement en zone de surachat. Ainsi, aujourd’hui ou demain, il existe une forte probabilité d’inversion du momentum D1. Si cette inversion est confirmée, elle indiquera très probablement la fin de la vague B.

– Le momentum H4 est actuellement orienté à la baisse. Il est nécessaire d’attendre la clôture de la bougie H4 en cours pour confirmation. Si la baisse est confirmée, le prix pourrait continuer à évoluer en range ou à baisser, jusqu’à ce que le momentum H4 atteigne la zone de survente.

– Le momentum H1 est actuellement en phase de retournement haussier, à l’opposé du momentum H4. Par conséquent, sur le H1, nous pourrions observer une hausse à court terme ou une phase de consolidation, jusqu’à ce que le momentum H1 atteigne la zone de surachat.

Structure des vagues

– Structure des vagues en D1 :

Avec un momentum D1 en zone de surachat, nous anticipons que la vague B se trouve dans sa phase finale, et que le marché se prépare à entrer dans la vague C.

– Structure des vagues en H4 :

La vague B forme actuellement une structure ABC (en rouge). Le prix évolue présentement dans la vague C (rouge), ce qui nécessite une analyse plus détaillée sur l’unité de temps H1.

– Structure des vagues en H1 :

À l’intérieur de la vague C (rouge), nous observons une structure impulsive en 5 vagues (1–2–3–4–5) en bleu.

Sur la base de cette structure, les objectifs de la vague 5 (bleue) se situent aux niveaux :

– 5136

– 5525

Cependant, il est important de noter que la hausse précédente a dépassé le sommet de la vague 3 et formé un nouveau plus haut. En observant le RSI, une divergence apparaît, ce qui peut indiquer que la vague 5 (bleue) est déjà confirmée comme terminée.

– À partir de ces éléments, nous devons désormais surveiller attentivement les momentum H4 et H1 afin d’obtenir une confirmation supplémentaire.

Scénarios selon le momentum

– Si le prix suit le momentum H4 (scénario baissier) :

Lorsque le momentum H4 entre en zone de survente, nous devons observer la cassure du plus bas de la vague 4 (bleue) au niveau 4969.

Ensuite, nous attendrons que le momentum H4 revienne vers la zone de surachat. Si le prix ne parvient pas à former un nouveau sommet, nous chercherons alors des opportunités de vente (Sell).

– Si le prix suit le momentum H1 (scénario haussier à court terme) :

Si le prix continue de monter et forme un nouveau sommet, nous attendrons qu’il atteigne les zones d’objectifs supérieures afin de rechercher des opportunités de vente.

Plan de trading

– Scénario de breakout :

Si le prix casse le niveau de 4969 à la baisse, nous rechercherons des opportunités de trading de breakout en temps réel.

– Scénario de nouveau sommet – ordres de vente limit :

Zone de vente 1 :

– Entrée : 5136 – 5138

– Stop Loss : 5176

– TP1 : 4969

– TP2 : 4827

– TP3 : 4640

Zone de vente 2 :

– Entrée : 5224 – 5226

– Stop Loss : 5564

– TP1 : 5105

– TP2 : 4969

– TP3 : 4827

Gestion du risque

– Dans le contexte actuel, la volatilité du marché est très élevée, ce qui impose un Stop Loss plus large.

– Petits comptes : risque total par Stop Loss limité à 5%.

– Grands comptes : risque total par Stop Loss limité à 2%.

ARM signaux positifs Le cours a rebondi sur la trend baissière d’un falling wedge, il y a de la volatilité sur les marchés donc ce n’est pas une prévision certaine mais c’est un signal haussier.

Possible formation d’un double creux, le prix est retourné légèrement en dessous de la ligne de cou, j’ai rajouté un rayon sur le corps des bougies et cela donne un retest mais il va falloir que le prix se maintienne sur les niveaux actuels à la clôture pour valider cette figure de retournement.

Analyse DXY : la résistance freine le rebondLe Dollar Index (DXY) évolue actuellement dans une structure affaiblie après avoir rejeté une zone de retracement clé autour de 98,0–98,2 correspondant au niveau Fibonacci 0,618 et à une ancienne zone de support devenue résistance. Le rebond technique observé depuis le support hebdomadaire proche de 96,0 montre que les acheteurs restent présents à long terme, mais la dynamique court terme demeure fragile avec une incapacité du prix à réintégrer durablement la zone supérieure.

La pression vendeuse domine tant que le DXY reste sous 98,2–98,5, ce qui laisse envisager une poursuite corrective vers la zone de liquidité inférieure et possiblement un nouveau test du support majeur autour de 96,0. Seule une reprise franche au-dessus de cette résistance intermédiaire permettrait de neutraliser le biais baissier actuel et de relancer un scénario de stabilisation plus constructif.

NASDAQ (US100) H4 - NE RATEZ PAS CETTE OPPORTUNITÉLe NASDAQ entame cette semaine dans une zone de "neutralité nerveuse". Après avoir testé les 25,000 sans succès à plusieurs reprises ces derniers jours, l'indice semble s'essouffler. La structure actuelle favorise une baisse corrective. Le marché digère les craintes liées à une "bulle de productivité" alors que les géants du logiciel subissent la concurrence des nouveaux outils d'automatisation d'Anthropic.

Le niveau des 24,000 agit désormais comme un aimant technique. C'est le support majeur qui a servi de base au rallye de fin d'année 2025. Un retour vers ce prix permettrait de "nettoyer" l'excès d'optimisme lié à la nomination de Kevin Warsh à la Fed, avant de potentiellement relancer la machine tech si les données économiques de mercredi confirment que l'économie américaine ne surchauffe pas.

Niveaux de Précision à Surveiller

* Résistance Immédiate : 25,150 (Ancien support / Zone de "S/R Flip").

* Plafond de Range : 25,800 - 26,000 (Sommets historiques / Supply Zone).

* Pivot de Rupture : 24,500 (Bas de la semaine dernière / Zone d'accélération).

* Objectif de Correction : 24,000 (Target finale / Support de novembre).

* Invalidation du Scénario : Clôture H4 au-dessus de 25,500.

Poursuite baissière après un rebond de type dead cat bounce (1H)

Tendance baissière claire : Le marché forme des sommets et des creux de plus en plus bas, confirmant une structure globale baissière.

Cassure de range : La zone bleue représente une phase de consolidation qui a été cassée par le bas, signalant une poursuite de tendance plutôt qu’une accumulation.

Forte chute vers le support : Le prix a chuté de manière impulsive dans la zone de support rouge (~62k–64k), provoquant une réaction acheteuse.

Rebond technique, pas un retournement : La hausse actuelle correspond à un retracement, et non à un changement de tendance.

Zone de résistance clé (~71k–72k) :

Ancien support devenu résistance

Zone classique de vente sur rebond

Plan de trade illustré :

Entrée : Dans la zone de résistance (zone verte)

Invalidation : Acceptation nette au-dessus de la résistance

Objectif : Ancien support / zone de liquidité autour de 63k

Ratio R/R : Intéressant en cas de rejet confirmé

Biais :

📉 Baissier tant que le prix reste sous la résistance

Un breakout solide et maintenu au-dessus de 72k remettrait en question le scénario vendeur

À surveiller :

Rejets clairs au niveau de la résistance (mèches hautes, engulfing baissier)

Diminution du volume lors de la hausse

Incapacité à réintégrer la structure cassée

⚠️ Ce scénario repose sur une poursuite de tendance, pas sur la formation d’un bottom. Tant que la structure ne s’inverse pas, les rebonds restent des opportunités de vente.