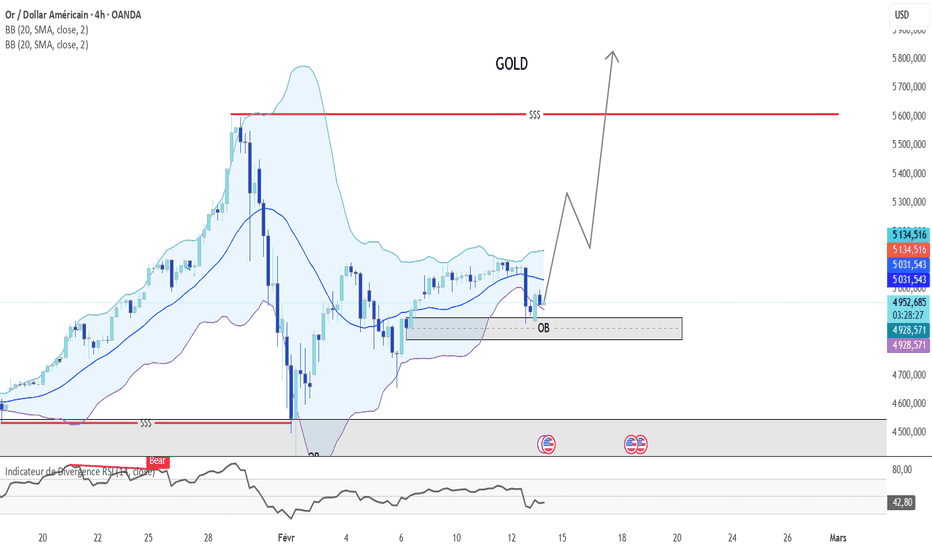

OR (XAUUSD) | L’ANALYSE DU JOURAnalyse technique : L'Or capitule sous les 5000 en ce vendredi matin. La perte de ce seuil psychologique confirme que le mouvement de début de semaine n'était qu'une chasse à la liquidité (Stop Hunt) avant la poursuite de la correction. La structure est désormais en livraison directe vers la zone de demande institutionnelle des 4835. Tout rebond intraday vers 5000 est désormais considéré comme une opportunité de vente "Premium" pour viser le nettoyage complet de la liquidité sell-side accumulée depuis janvier. Le marché se positionne pour une purge finale avant le verdict de l'inflation.

Tendance HTF : Haussière

Tendance MTF : Haussière

Tendance LTF : Haussière

Résistances :

1. 5000 - 5100

2. 5200 - 5300

3. 5400 - 5500

Supports :

1. 4600- 4500

2. 4400 - 4300

3. 4200 - 4100

Analyse fondamentale : L’or a rebondi après une chute, effaçant des pertes précédentes et progressant d’environ 1,3% à 4 982,59 $ l’once, avec un gain hebdomadaire de 0,4%, tandis que les marchés attendent les chiffres clés sur l’inflation américaine pour orienter les attentes sur les taux d’intérêt après des données solides sur l’emploi qui réduisent les espoirs de baisses. Les contrats à terme sur l’or pour avril augmentaient d’environ 1,1% à 5 001,80 $ l’once.

N’oubliez pas de mettre une 🚀 sous le graphique si vous avez aimé l’analyse.

☄LETSS WINVESTINGG☄

Analyse fondamentale

GOLD | PLAN DU JOUR⚡️PLAN GOLD DU JOUR⚡️

Comme prévu, le gold a corrigé hier pour aller chercher la liquidité sous la trendline des 4968 ! Il est aussi repasser sous les 0.5 de fibo du dernier mouvement haussier allant des 4650 au 5120 !

La suite logique, en suivant la structure, serait d’aller chercher un bos au 5120 puis notre target au 5250 !

Maintenant la question est la suivante, est ce que le gold a fini son retracement et est reparti pour de la hausse ? Ou est ce qu’il va retracer jusque dans la zone OTE voir la zone de rupture du dernier mouvement haussier ? C’est honnêtement presque impossible de le savoir. Et si je devais donner ma préférence, alors je dirai go 4700-4650 puis pump… pourquoi ? Parce que c’est notre zone d’achat ! Dans un bel OB H2 pour un beau RR potentiel.

Aujourd’hui c’est IPC donc je pense que l’annonce jouera un rôle prépondérant dans la suite… si l’inflation baisse, le sentiment des investisseurs sera « la FED baissera les taux en mars » et le gold pourrait monter !

Si l’inflation est semble a la prévision voir même au-dessus, donc positive pour l’USD, alors le sentiment sera « OK le marché du travail repart, l’inflation est toujours élevée, la FED n’a aucun besoin de baisser les taux en mars et les maintiendra inchangé »… ce qui ferait chuter le gold jusque dans notre zone.

À surveiller la création d’un bearish flag en LTF, qui pourrait créer un bull trap et indiquerait une nouvelle chute jusque dans notre zone aussi…

Autre paramètre à surveiller : les déclarations de Trump au sujet de l’Iran. Les négociations n’ont pas l’air d’avancer, Israël « s’impatiente », Trump à fixé une deadline pour le mois prochain… mais Trump sait ce qu’il fait, il veut agir avec l’accord du monde, et quand le monde s’y attend le moins… des analystes pensent qu’une confrontation est inévitable… à surveiller !

Voici les zones intéressantes à surveiller aujourd’hui :

🔼Première zone d’achat : 4711-4656.

0.786-0.893, OB, support.

Mais attention car Asian session low !

🔼Zone d’achat : 4100-4022 et à l’intérieur nous avons 4097-4090 et 4050-4037 !

⚠️ Attendez de bonnes confirmations bullish / bearish dans la zone avant d’entrer.

📣 IPC cet après midi aux États Unis !

Un maximum de 🔥 pour un maximum de profits.

☄️LETSS WINVESTINGG☄️

FOREX | L’ANALYSE DU JOUR➡EURUSD

Analyse technique : L'EURUSD confirme sa résilience en ce vendredi matin. Le maintien au-dessus des 1.18500 valide la force du flux acheteur initié en début de semaine. Malgré le sursaut du Dollar après le NFP de mercredi, l'Euro n'a pas rompu sa structure, prouvant que la demande institutionnelle reste focalisée sur le "re-test" des sommets de 2025. Le passage sous les 97.000 du DXY agit comme un turbo pour la paire, qui ne semble plus avoir d'obstacle technique majeur avant l'objectif symbolique des 1.20000, à condition que les chiffres de cet après-midi ne viennent pas contredire ce narratif.

Tendance HTF : Haussière

Tendance MTF : Haussière

Tendance LTF : Haussière

Résistances :

1. 1.180-1.185

2. 1.190-1.195

3. 1.200-1.205

Supports :

1. 1.160-1.155

2. 1.150-1.145

3. 1.140-1.135

Analyse fondamentale : La Fed estiment que sa politique monétaire restreinte menace la croissance économique des États-Unis, malgré une croissance soutenue par des mesures de l’administration Trump, notamment des baisses d’impôt, et le gouverneur Stephen Miran plaide en faveur de nouvelles réductions des taux d’intérêt. Il avertit que le principal risque réside dans une mauvaise interprétation du niveau de restriction monétaire et affirme ne pas considérer l’inflation comme un problème.

N’oubliez pas de mettre une 🚀 sous le graphique si vous avez aimé l’analyse.

☄LETSS WINVESTINGG☄

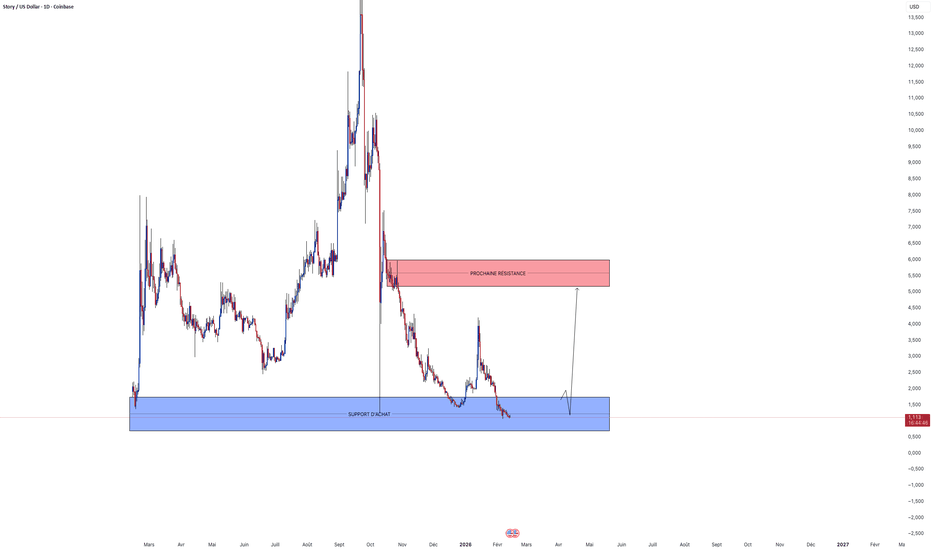

FOCUS PROJET : STORY PROTOCOL ($IP)➡️L'UTILITÉ : Story Protocol est la "couche IP" de l'internet. Il permet de rendre la propriété intellectuelle programmable sur la blockchain. C'est l'infrastructure qui permet aux créateurs de monétiser leurs œuvres tout en autorisant le remixage et la distribution sécurisée par IA.

➡️ L'ANALYSE FONDAMENTALE :

Le contexte :

Story Protocol est la "couche IP" de l'internet. Il permet de rendre la propriété intellectuelle programmable sur la blockchain. C'est l'infrastructure qui permet aux créateurs de monétiser leurs œuvres tout en autorisant le remixage et la distribution sécurisée par IA.

➡️ L'ANALYSE TECHNIQUE :

- Tendance de fond : Après avoir chuté depuis ses sommets de 2025, l'actif montre une force relative impressionnante aujourd'hui face au reste du marché.

- La configuration : Le prix s'est posé sur le support psychologique majeur de 1,00 $ avant de remonter vers 1,14 $.

- Les Niveaux Clés :

- Support majeur : La zone des 1,00 $ - 1,08 $. C'est le plancher absolu où le prix a "méché" plusieurs fois sans clôturer en dessous.

- Résistances : Le pivot immédiat à 1,19 $ (haut de session) et l'objectif de reprise à 1,40 $.

- Scénario Bull : Si le CPI de 14h30 est favorable, le NYSE:IP pourrait s'extraire de son range et viser les 1,40 $ rapidement, boosté par le sentiment de soulagement lié au report de l'unlock.

- Scénario Bear : Une cassure nette des 1,00 $ invaliderait la structure de reprise et nous emmènerait vers une phase de capitulation profonde vers les 0,75 $.

N’oubliez pas de mettre une 🚀 sous le graphique si vous avez aimé l’analyse.

☄LETSS WINVESTINGG☄

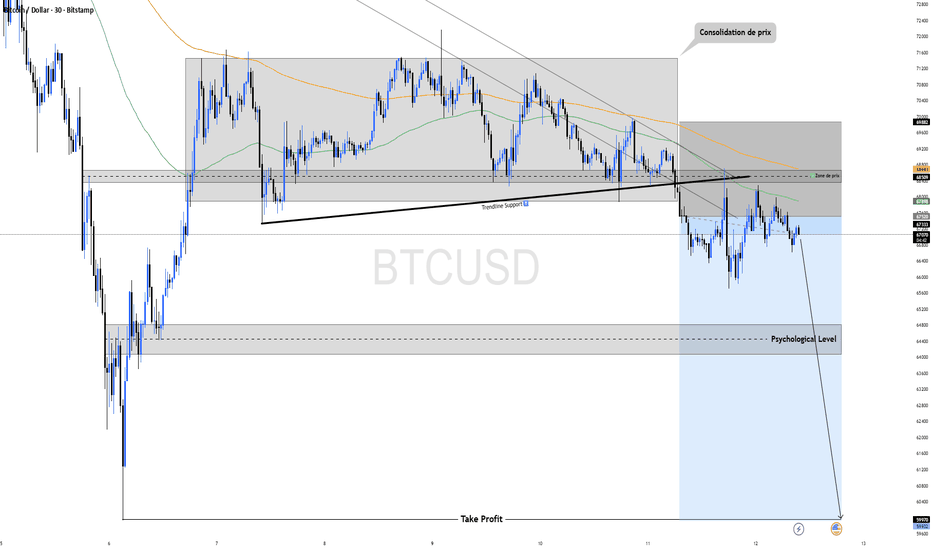

BTC | L’ANALYSE DU JOURAnalyse technique : Le Bitcoin capitule sous les 67 000 en ce vendredi matin, confirmant que le rebond de la veille n'était qu'une simple respiration technique. La perte de ce pivot fragilise grandement la structure de court terme et ouvre la voie à un "nettoyage" de la liquidité située sous les 65 000. Malgré un Dollar Index (DXY) qui peine sous les 97.000, le BTC subit un désintérêt marqué, signe d'un mode "Risk-Off" généralisé à quelques heures des chiffres de l'inflation. Le marché semble anticiper une mèche de volatilité agressive pour aller chercher l'Order Block institutionnel situé à 62 400.

Tendance HTF : Baissière

Tendance MTF : Baissière

Tendance LTF : Baissière

Resistances :

1. 90000-100000

2. 101000-102000

3. 103000-104000

Supports :

1. 80000-70000

2. 60000-50000

3. 40000-30000

Analyse fondamentale : Starcoin a annoncé un accord-cadre de coopération avec China International Digital Finance pour un projet de tokenisation d’actifs physiques adossés à l’or (RWA). China Digital Finance fournira les actifs sous-jacents en or et coordonnera les ressources nécessaires pour obtenir une licence d’émetteur adaptée à Hong Kong.

N’oubliez pas de mettre une 🚀 sous le graphique si vous avez aimé l’analyse.

☄LETSS WINVESTINGG☄

DXY | L’ANALYSE DU JOURAnalyse technique : Le Dollar Index perd tout son terrain gagné hier et retombe sous les 97.000 en ce vendredi matin. Le "rallye NFP" s'est essoufflé prématurément sur la supply zone des 97.400, prouvant que le marché reste structurellement baissier en attendant des preuves concrètes d'une inflation persistante. Cette réintégration sous les 97.000 est un signal de faiblesse majeur (Bearish Break of Structure interne). Tout se jouera à 14h30 : si les chiffres ne soutiennent pas le Dollar, le bas annuel à 96.350 sera le prochain arrêt immédiat.

Tendance HTF : Baissière

Tendance MTF : Baissière

Tendance LTF : Baissière

Résistances :

1. 101.000-101.500

2. 102.000-102.500

3. 103.000-103.500

Supports :

1. 99.500-90.000

2. 89.500-89.000

3. 88.500-88.000

Analyse fondamentale : Les prix à la consommation américains ont probablement continué d’augmenter fermement en janvier, les entreprises ayant relevé leurs tarifs au début de l’année. Combinée à une stabilisation du marché du travail, cette dynamique pourrait permettre à la Réserve fédérale de maintenir les taux d’intérêt inchangés pendant une période.

N’oubliez pas de mettre une 🚀 sous le graphique si vous avez aimé l’analyse.

☄LETSS WINVESTINGG☄

Analyse GOLD (XAUUSD)Le scénario que tu surveillais s’est bien déroulé : le marché est venu chercher la zone d’orderblock H4 autour des 4900 et a délivré une réaction haussière propre (~580 pips). C’est un bon signal technique — mais pas encore suffisant, à lui seul, pour valider un retournement complet de tendance. On reste pour l’instant sur un rebond technique dans une structure plus large encore fragile.

📊 Lecture technique actuelle

✅ Points positifs :

Réaction nette sur zone institutionnelle (OB H4)

Impulsion haussière rapide = présence d’acheteurs défensifs

Rejet propre de la zone de liquidité basse

⚠️ Points à surveiller :

Pas encore de break de structure haussière HTF

Toujours sous des zones d’offre intermédiaires

Le rebond peut rester un simple retracement correctif

👉 Tant qu’on ne récupère pas de vrais highs de structure, on parle de rebond, pas encore de retournement confirmé.

🎯 Niveaux et scénarios

🟢 Scénario haussier — confirmation de retournement

Conditions :

Construction de higher lows en H1/H4

Cassure d’une résistance intermédiaire

Acceptation des prix au-dessus de la zone de rebond

Objectifs :

Retour vers les highs récents

Réactivation de la dynamique haussière de fond

🔴 Scénario neutre / rejet

Rebond actuel rejeté sous résistance

Retour dans la zone 4900–4950

Nouveau test de liquidité basse possible

Dans ce cas : le marché resterait en phase corrective plus large.

🌍 Analyse fondamentale (drivers macro)

Le Gold reste piloté principalement par :

Anticipations de taux réels

Force / faiblesse du dollar

Flux risk-off / risk-on

Demande de couverture inflation / incertitude

Facteurs qui soutiennent l’or :

Incertitudes macro persistantes

Recherche de valeur refuge

Sensibilité aux baisses de rendements obligataires

Facteurs qui peuvent freiner :

Dollar fort

Hausse des rendements réels

Appétit pour le risque sur actions

👉 Fondamentalement, le biais moyen terme reste constructif, mais le timing du retournement dépendra surtout de la macro taux/dollar.

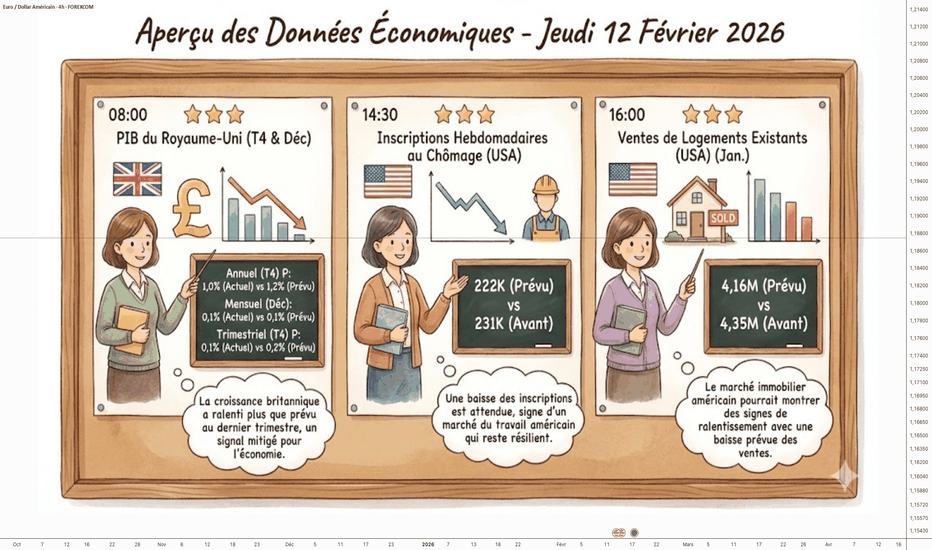

FLASH MACRO : JEUDI 12 FÉVRIER 2026Après une séance de mercredi marquée par les chiffres de l'emploi, nous restons sur un rythme soutenu aujourd'hui. C'est une journée de "vérité" pour l'économie britannique ce matin et un test de résilience pour le marché américain cet après-midi. Voici ce qu'il faut surveiller.

🕯 Le Calendrier Complet du Jour :

- 08h00 : PIB mensuel & Production industrielle (GBP) 🇬🇧

- 14h30 : Inscriptions hebdomadaires au chômage (USD) 🇺🇸

- 16h00 : Ventes de logements existants (USD) 🇺🇸

💡 Le Coin Éducatif : PIB Mensuel vs Production Industrielle

Ce matin, le Royaume-Uni nous livre deux données qui vont de pair :

Le PIB mensuel : C'est une estimation rapide de la croissance du pays sur un seul mois. C'est beaucoup plus "nerveux" que le PIB trimestriel, car cela reflète les chocs immédiats de l'économie.

La Production Industrielle : Elle mesure la sortie d'usine des mines, des manufactures et des services publics. C'est un indicateur de la "force physique" de l'économie. Si les usines tournent à plein régime, la croissance suit généralement.

🎤 Comment lire les chiffres ?

Pour le PIB (UK) : Un chiffre positif confirme une économie en expansion, ce qui peut soutenir la Livre Sterling (GBP).

Pour le Chômage (USA) : Après les bons chiffres d'hier, le marché surveillera si les nouvelles demandes restent stables. Un chiffre plus bas que prévu renforce l'idée d'un Dollar solide.

Pour l'Immobilier (16h00) : Les ventes de logements sont le reflet des taux d'intérêt. Si les ventes baissent, cela montre que les taux élevés pèsent sur les ménages, ce qui peut freiner la hausse du Dollar.

🛡 Conseil de discipline :

La matinée sur le GBP peut être directionnelle dès 08h00. Pour l'après-midi, attention à la fenêtre 14h30 - 16h00. Il arrive souvent que le marché réagisse d'abord au chômage (emploi), puis change de cap lors de l'ouverture de Wall Street à 15h30 ou lors des chiffres immobiliers à 16h00.

Mon conseil : Si vous avez profité du mouvement de 08h00 sur la Livre, ne redonnez pas vos gains au marché à 14h30. Soyez sélectifs et attendez des structures de prix claires (MS ou

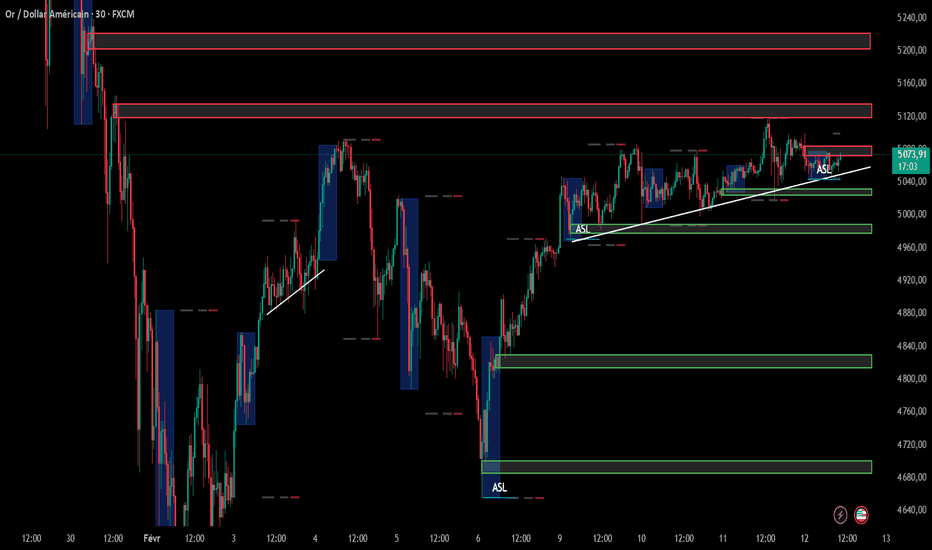

GOLD | PLAN DU JOUR⚡️PLAN GOLD DU JOUR⚡️

Le gold évolue dans une grosse accumulation depuis le début de semaine, entre la borne haute des 5118 et la borne basse des 4968.

Si on suit la règle de la liquidité et de la structure de marché, le plus bas de 4650 a créé le plus haut de 5118, le gold devrait retracer au minimum dans la zone equilibrium de son dernier mouvement haussier soit sous les 4900 (pas sur) + toute la liquidité se trouve actuellement sous les 4968, car asl + entre 5020 et 4968 nous avons une très grosse trendline avec énormément de liquidités !

Donc pour continuer sa tendance haussière, et pour pouvoir aller par la suite, chercher plus haut, le gold a besoin de la récupérer, de se rééquilibrer… il y a donc des chances que nous assistions à un… jeudi correction !

Maintenant il y a plusieurs possibilités :

- chute directe sans récupérer le PDH des 5118, go 4950 !

- on récupère les 5118, création d’un bull trap, puis chute au 4950, les américains sont en capacité de faire ça, histoire d’avoir le plus haut, puis le plus bas.

- si la fondamentale est forte, que des news sortent, alors tout droit vers le haut, le gold en est capable, mais je le vois tout de même venir chercher les 4950 au minimum avant de repartir vers le haut.

Pour l’instant il évolue dans une accumulation interne, ash pris, asl pas encore pris, je pense que le premier mouvement a l’open US sera révélateur et qu’il ira dans le sens opposé du vrai mouvement que les US voudront chercher. Je m’explique : manipulation haussière puis chute. Ou manipulation baissière puis pump.

Voici les zones intéressantes à surveiller aujourd’hui :

🔼 Risquée mais potentiel rebond : 4959-4937.

OB, liquidités, zone de polarité.

🔼Première zone d’achat : 4762-4706 puis 4682-4656.

0.786-0.893, OB, support.

Mais attention car Asian session low !

🔼Zone d’achat : 4100-4022 et à l’intérieur nous avons 4097-4090 et 4050-4037 !

⚠️ Attendez de bonnes confirmations bullish / bearish dans la zone avant d’entrer.

📣 2 annoncés économiques importantes cet après midi aux États Unis !

Un maximum de 🔥 pour un maximum de profits.

☄️LETSS WINVESTINGG☄️

Cloudflare, pilier stratégique de l’Internet IA ?Cloudflare a évolué vers un « cloud de connectivité » unifié alliant sécurité et performance. Les résultats du quatrième trimestre 2025 affichent une hausse de 34 % du chiffre d'affaires. Cette croissance est portée par l'ère de l'IA agentique. L'entreprise gère désormais 60 % du trafic API mondial. Sa plateforme Workers permet d'exécuter du code en périphérie de réseau. Les acquisitions d'Astro et Human Native renforcent sa stratégie sur tout le cycle de vie de l'IA.

La trajectoire financière consolide l'avantage concurrentiel de Cloudflare. La direction prévoit un chiffre d'affaires de 2,79 milliards de dollars pour 2026. L'actionnariat institutionnel atteint 82 %, signe de confiance dans la vision à long terme. Le flux de trésorerie disponible a doublé, facilitant les acquisitions stratégiques. Le modèle économique de Cloudflare perturbe les fournisseurs cloud traditionnels via le stockage R2. 85 % des leaders technologiques utilisent la plateforme pour consolider leurs outils.

Au-delà de la croissance, Cloudflare détient des atouts technologiques et géopolitiques majeurs. L'entreprise domine la cryptographie post-quantique avec les standards ML-KEM. Sa suite de localisation des données répond aux enjeux de souveraineté numérique. Avec 291 brevets, son portefeuille cible les réseaux IA et la sécurité edge. Son « Pare-feu pour l'IA » bloque les injections de requêtes et prévient les fuites de données. Cloudflare s'impose comme la couche d'infrastructure essentielle de l'internet moderne.

Microsoft, un support technique majeur à 350/400$Faut-il considérer que l’action Microsoft est à nouveau en zone de DCA alors que le titre a corrigé en bourse depuis le mois de novembre dernier et qu’il est désormais le mois cher (en terme de valorisation boursière) au sein des actions des Magnificent 7.

C’est la question à laquelle je vais répondre dans cette nouvelle analyse sur TradingView. N’hésitez pas à suivre le compte Swissquote pour être notifié de nos prochaines analyses sur les actions des stars de la tech US.

Voici les facteurs techniques et fondamentaux dominants de notre analyse :

• L’action Microsoft a corrigé de plus de 25% depuis son record historique établi en 2025, à contre-courant des autres actions des Magnificent 7

• Un support technique majeur est à présent proche du niveau actuel des cours et il se situe entre 350$ et 400$

• Sur le plan des fondamentaux, l’action Microsoft a désormais le P/E ratio le mois élevé des magnificent 7, il y a donc un potentiel de rattrapage notamment sur Apple et Alphabet (Google)

• Au sein du secteur des logiciels, l’action Microsoft a l’un des P/E forward les plus faibles

Il semble donc que l’action Microsoft soit à nouveau en train de devenir une opportunité en bourse, vis-à-vis des autres stars de la tech US, si l’indice S&P 500 est en mesure de poursuivre sa tendance haussière de fond.

Le graphique ci-dessous expose les bougies japonaises en données hebdomadaires de l’action Microsoft

D’un point de vue technique, la zone comprise entre 350$ et 400$ correspond à un ancien support de long terme, qui a servi de base à plusieurs phases d’accélération haussière lors des précédents cycles. Cette zone est également renforcée par des niveaux de retracement de Fibonacci majeurs ainsi que par une forte concentration de volumes historiques. Tant que les cours évoluent au-dessus de cette zone, la structure haussière de long terme reste intacte, malgré la correction significative observée depuis le sommet de 2025.

Sur le plan fondamental, la correction récente a permis une normalisation de la valorisation de Microsoft. Avec un P/E 2025E proche de 24 et un P/E forward d’environ 23,9, l’action apparaît désormais moins chère que la majorité des grandes valeurs logicielles américaines, tout en conservant une qualité de revenus et de cash-flow largement supérieure à la moyenne du secteur. Cette situation est d’autant plus notable que Microsoft reste l’un des acteurs les mieux positionnés dans la monétisation de l’IA via Azure, les services cloud et l’intégration de l’IA générative dans ses logiciels historiques.

Le tableau ci-dessous fait la comparaison en terme de valorisation boursière avec le P/E forward des principales entreprises US du secteur des logiciels

Comparativement aux autres Magnificent 7, Microsoft affiche aujourd’hui une valorisation plus raisonnable que Nvidia ou Tesla, tout en offrant une meilleure visibilité sur les flux de trésorerie que des acteurs comme Amazon. Cette combinaison entre solidité financière, leadership technologique et valorisation redevenue attractive renforce l’hypothèse d’une zone de DCA progressive pour les investisseurs de long terme.

En conclusion, tant que le S&P 500 conserve une dynamique haussière de fond et que le support clé des 350/400$ est préservé, l’action Microsoft semble offrir un profil risque/rendement redevenu favorable, en particulier pour une stratégie d’investissement étalée dans le temps.

DISCLAIMER GENERALE:

Questo contenuto è destinato a persone che hanno familiarità con i mercati finanziari e gli strumenti di investimento, ed è fornito a scopo puramente informativo. L’idea presentata (inclusi commenti di mercato, dati e osservazioni) non rappresenta un prodotto del dipartimento di ricerca di Swissquote o delle sue affiliate. Questo materiale ha lo scopo di evidenziare le dinamiche di mercato e non costituisce consulenza in materia di investimenti, legale o fiscale. Se sei un investitore al dettaglio o non hai esperienza nel trading di prodotti finanziari complessi, è consigliabile consultare un consulente autorizzato prima di prendere decisioni finanziarie.

Questo contenuto non è destinato a manipolare il mercato né a promuovere comportamenti finanziari specifici.

Swissquote non fornisce alcuna garanzia circa la qualità, completezza, accuratezza o non violazione di tale contenuto. Le opinioni espresse sono quelle del consulente e sono fornite esclusivamente a scopo educativo. Qualsiasi informazione relativa a prodotti o mercati non deve essere interpretata come raccomandazione di una strategia o operazione di investimento. Le performance passate non garantiscono risultati futuri.

Swissquote e i suoi dipendenti e rappresentanti non potranno in alcun caso essere ritenuti responsabili per danni o perdite derivanti direttamente o indirettamente da decisioni prese sulla base di questo contenuto.

L’uso di marchi di terze parti è a scopo informativo e non implica approvazione da parte di Swissquote né che il titolare del marchio abbia autorizzato Swissquote a promuovere i propri prodotti o servizi.

Swissquote è il marchio commerciale che rappresenta le attività di: Swissquote Bank Ltd (Svizzera) regolata da FINMA, Swissquote Capital Markets Limited regolata da CySEC (Cipro), Swissquote Bank Europe SA (Lussemburgo) regolata dalla CSSF, Swissquote Ltd (Regno Unito) regolata dalla FCA, Swissquote Financial Services (Malta) Ltd regolata dalla MFSA, Swissquote MEA Ltd (UAE) regolata dalla DFSA, Swissquote Pte Ltd (Singapore) regolata dalla MAS, Swissquote Asia Limited (Hong Kong) autorizzata dalla SFC e Swissquote South Africa (Pty) Ltd supervisionata dalla FSCA.

I prodotti e i servizi Swissquote sono destinati esclusivamente a chi può riceverli secondo la legge locale.

Tutti gli investimenti comportano un certo grado di rischio. Il rischio di perdita nel trading o nel possesso di strumenti finanziari può essere significativo. Il valore degli strumenti finanziari, comprese azioni, obbligazioni, criptovalute e altri asset, può aumentare o diminuire. C’è un rischio importante di perdita finanziaria quando si acquistano, vendono, detengono, si fa staking o si investe in tali strumenti. SQBE non fornisce raccomandazioni specifiche su investimenti, transazioni o strategie.

I CFD sono strumenti complessi e comportano un rischio elevato di perdere denaro rapidamente a causa della leva finanziaria. La maggior parte dei conti al dettaglio perde capitale quando fa trading con i CFD. Dovresti valutare se comprendi il funzionamento dei CFD e se puoi permetterti di correre tale rischio.

Gli asset digitali non sono regolamentati nella maggior parte dei paesi e potrebbero non essere soggetti a norme di protezione dei consumatori. In quanto investimenti altamente volatili e speculativi, non sono adatti a investitori con bassa tolleranza al rischio. Assicurati di comprendere ogni asset digitale prima di operare.

Le criptovalute non sono considerate valuta legale in alcune giurisdizioni e sono soggette a incertezze normative.

L’uso di sistemi basati su Internet può comportare rischi elevati, tra cui frodi, attacchi informatici, interruzioni di rete e comunicazione, furti di identità e phishing legati agli asset digitali.

BTC/USD : Pourquoi je shorte la zone des 70k (Analyse M30)Salut à tous!

On regarde le Bitcoin aujourd'hui en 30 minutes. Après le rallye qu'on a connu, la structure est en train de sérieusement s'effriter. Je prépare une position vendeuse car les signaux fondamentaux et techniques s'alignent pour une correction plus profonde. Voici mon raisonnement.

🏛️ Le "Choc Warsh" : Le Dollar reprend les commandes

On ne peut pas l'ignorer : la nomination de Kevin Warsh à la tête de la Fed change la donne. C’est un "faucon" pur et dur. Avec lui, on oublie les baisses de taux immédiates (le marché parie maintenant sur juillet 2026 au plus tôt). Le dollar (DXY) est en feu autour des 98.00, et comme vous le savez, quand le billet vert sourit, le BTC finit souvent par grimacer. La liquidité s'assèche, et les actifs à risque sont les premiers à en payer le prix.

⛏️ Les mineurs sont sous l'eau

C'est l'un des points les plus critiques pour moi : le prix actuel est bien en dessous du coût de production (estimé à environ 74 600 $). Quand les mineurs ne sont plus rentables, ils n'ont pas d'autre choix que de vider leurs réserves pour payer l'électricité et les machines. Cette pression de vente "organique" pèse lourdement sur le carnet d'ordres.

🏦 Les institutionnels battent en retraite

Regardez les flux des ETF : plus de 3 milliards de dollars de sorties nettes en trois semaines. Même MicroStrategy commence à sentir la pression avec une position moyenne légèrement dans le rouge. Si les gros bras quittent le navire, je préfère ne pas essayer de ramer à contre-courant.

📊 Setup Technique (M30)

Sur mon graphique, c'est assez propre :

- Cassure de la Trendline : On a rompu le support ascendant qui tenait la structure.

- Zone de résistance : Le niveau psychologique des 70 000 $ a fait office de mur infranchissable.

- Moyennes Mobiles : On repasse sous les EMA 100 et 200 en 30m, ce qui confirme que les vendeurs ont repris la main sur ce timeframe.

🎯 Mes Objectifs:

- TP 1 : 64 000 $ (Support intermédiaire).

- TP Final : 59 970 $ (Grosse zone de liquidité historique).

- invalidation : Clôture franche au-dessus de la zone de consolidation (71 500 $).

Ma conviction sur ce trade : 68/100

Pourquoi pas 100? Parce qu'on est déjà sur une correction de 40% depuis l'ATH et que les "Whales" pourraient tenter un squeeze à tout moment. Restez prudents sur l'effet de levier!

N'hésitez pas à me donner votre avis en commentaire. On reste vigilants sur les chiffres du chômage cet après-midi!

XAUUSD M30 - NE RATEZ PAS CETTE OPPORTUNITÉL'Or reste sous pression vendeuse immédiate tant qu'il évolue sous les 5070. Ce niveau, qui servait de résistance psychologique depuis le début de la semaine, a agi comme une barrière infranchissable face au rebond du Dollar. La structure M30 valide désormais un scénario de baisse corrective profonde visant les 4835. Ce niveau de 4835 correspond à un Order Block non mitigé et à une zone de liquidité externe (Sell-side) majeure. Une fois ce "nettoyage" effectué, le marché aura le carburant nécessaire pour amorcer une véritable reprise de hausse vers les 5200.

Niveaux de Précision

* Résistance Immédiate : 5070 - 5085 (Zone de Supply / Point de Short).

* Pivot Psychologique : 5000 (Dernier rempart avant l'accélération).

* Objectif de Correction : 4835 (Zone de Demand / Target finale).

* Support Macro : 4800 (Niveau d'invalidation de la reprise).

* Invalidation du Scénario : Clôture M30 au-dessus de 5110.

Analyse GOLD (XAUUSD)📊 Contexte technique

Le GOLD reste inscrit dans une tendance de fond haussière, malgré les phases de respiration récentes.

La dynamique globale reste constructive, mais le marché pourrait avoir besoin d’un retracement plus propre avant de relancer une impulsion majeure.

🎯 Zone clé surveillée : Orderblock H4 autour des 4900

Cette zone représente :

Un ancien point d’impulsion

Une zone institutionnelle potentielle

Un niveau logique pour un retracement technique sain

🧠 Lecture de marché

Le marché montre des signes de ralentissement sous les derniers highs

Un retracement vers 4900 permettrait :

de purger les acheteurs tardifs

de récupérer de la liquidité

de reconstruire une base solide

👉 Ce serait un mouvement sain et structurellement bullish.

🔮 Scénarios possibles

🟢 Scénario privilégié – Retracement vers 4900 puis rebond

Descente contrôlée vers l’OB H4

Réaction claire (mèches basses, absorption)

CHoCH haussier en LTF

🎯 Objectifs :

Retour vers les derniers highs

Reprise et break de l’ATH

Continuation de la tendance haussière de fond

🔴 Scénario alternatif – Pas de retracement profond

Consolidation au-dessus

Cassure directe des highs

Impulsion haussière sans retour profond

👉 Possible, mais moins optimal en termes de structure.

🌍 Analyse fondamentale

Fondamentalement, l’or reste soutenu par :

Incertitudes économiques persistantes

Flux vers les valeurs refuges

Demande structurelle des banques centrales

Anticipations de politiques monétaires plus souples à moyen terme

➡️ Rien ne remet en cause la tendance haussière de fond pour le moment.

OR (XAUUSD) | L’ANALYSE DU JOURAnalyse technique : L'Or bute lourdement sous les 5100, validant la force de cette supply zone majeure. Ce rejet est la conséquence directe du "choc NFP" d'hier (+130K emplois créés) qui a redonné des couleurs au Dollar Index (DXY > 97.000). La structure de hausse de début de semaine est désormais mise à l'épreuve : le marché procède à une extraction de liquidité des acheteurs "FOMO" qui ont tenté de jouer la cassure des 5100. Un retour vers le support des 4950 est désormais le scénario privilégié pour combler les déséquilibres laissés lors de la montée de mardi.

Tendance HTF : Haussière

Tendance MTF : Haussière

Tendance LTF : Haussière

Résistances :

1. 5000 - 5100

2. 5200 - 5300

3. 5400 - 5500

Supports :

1. 4600- 4500

2. 4400 - 4300

3. 4200 - 4100

Analyse fondamentale : Les prix de l’or ont légèrement reculé après que les données sur l’emploi de janvier aient dépassé les attentes, renforçant le dollar et réduisant les anticipations de baisses de taux à court terme. Les investisseurs attendent désormais les chiffres de l’inflation prévus vendredi pour obtenir de nouveaux indices sur la politique monétaire. L’or au comptant a chuté d’environ 0,3%, à 5 063,11 dollars l’once, après une séance précédente en hausse, tandis que les contrats à terme sur l’or pour avril ont aussi cédé 0,3%, à 5 083,90 dollars l’once.

N’oubliez pas de mettre une 🚀 sous le graphique si vous avez aimé l’analyse.

☄LETSS WINVESTINGG☄

BTC | L’ANALYSE DU JOURAnalyse technique : Le Bitcoin amorce un léger rebond technique sur le seuil des 67 000, cherchant à construire une base après la purge post-NFP. Bien que ce mouvement apporte un répit intraday, la structure de fond reste lourdement baissière avec une succession de sommets de plus en plus bas (Lower Highs). Ce rebond ressemble pour l'instant à une phase de "mitigation" de la chute de mercredi. Pour valider une réelle reprise de hausse, une clôture H8 au-dessus des 68 500 est impérative afin de briser la dynamique vendeuse immédiate.

Tendance HTF : Baissière

Tendance MTF : Baissière

Tendance LTF : Baissière

Resistances :

1. 90000-100000

2. 101000-102000

3. 103000-104000

Supports :

1. 80000-70000

2. 60000-50000

3. 40000-30000

Analyse fondamentale : BlockFills, un fournisseur de liquidités et prêteur de crypto-monnaies basé à Chicago, a suspendu les dépôts et retraits en raison d'une baisse du prix du bitcoin. L’entreprise a indiqué travailler à restaurer la liquidité sur sa plateforme après avoir interrompu les retraits la semaine précédente et a précisé qu’elle était en discussion active avec ses clients, notamment des fonds spéculatifs crypto et des gestionnaires d’actifs.

N’oubliez pas de mettre une 🚀 sous le graphique si vous avez aimé l’analyse.

☄LETSS WINVESTINGG☄

FOREX | L’ANALYSE DU JOUR➡USDJPY

Analyse technique : Le USDJPY trouve un plancher provisoire sur les 153.000 après une purge brutale déclenchée par le "short squeeze" massif sur le Yen post-élections japonaises. Ce rebond est une réponse directe à la solidité inattendue du marché de l'emploi US (NFP à +130K), qui vient percuter de plein fouet la force du Yen. La structure H8 reste officiellement sous pression vendeuse tant que le pivot des 154.50 (100-day MA) n'est pas récupéré en clôture. Le marché teste actuellement la résilience des acheteurs institutionnels sur cette zone de confluence majeure (200 EMA / Fibonacci 38.2%).

Tendance HTF : Haussière

Tendance MTF : Haussière

Tendance LTF : Haussière

Résistances :

1. 157.000-157.500

2. 158.000-158.500

3. 159.000-159.500

Supports :

1. 155.000-154.500

2. 154.000-153.500

3. 153.000-152.500

Analyse fondamentale : L’inflation annuelle des prix de gros au Japon a ralenti pour le deuxième mois consécutif en janvier, mais les coûts d’importation en yen ont augmenté en raison de la faiblesse du yen, soulignant l’impact sur les prix et la politique monétaire. Les analystes estiment que la hausse des prix de gros devrait se modérer grâce aux subventions sur le carburant, mais les fluctuations du yen resteront déterminantes pour les perspectives d’inflation et le calendrier des prochaines hausses de taux par la Banque du Japon, avec une pression baissière sur l’inflation à la consommation malgré un décalage.

N’oubliez pas de mettre une 🚀 sous le graphique si vous avez aimé l’analyse.

☄LETSS WINVESTINGG☄

DXY | L’ANALYSE DU JOURAnalyse technique : Le Dollar Index opère un retournement spectaculaire ce jeudi, s'extrayant de sa structure baissière sous l'effet du "choc positif" des données de l'emploi hier. Le maintien au-dessus des 97.000 valide la sortie par le haut du range de compression observé en début de semaine. La structure H8 passe de "Bearish" à "Corrective haussière" avec une probabilité élevée de tester la zone de supply située vers 97.400. Le marché punit les vendeurs "late-shorters" qui pariaient sur une capitulation prolongée avant les chiffres officiels.

Tendance HTF : Baissière

Tendance MTF : Baissière

Tendance LTF : Baissière

Résistances :

1. 101.000-101.500

2. 102.000-102.500

3. 103.000-103.500

Supports :

1. 99.500-90.000

2. 89.500-89.000

3. 88.500-88.000

Analyse fondamentale : Les rendements des bons du Trésor américain ont augmenté après la publication d’un rapport montrant que les emplois non agricoles ont augmenté de 130 000 en janvier (révision à la baisse de 48 000 en décembre), dépassant les prévisions des economists interrogés par Reuters (+70 000). Bien que des signaux de faiblesse des ventes au détail aient alimenté des anticipations de baisse des taux à court terme par la Fed, la vigueur persistante du marché du travail a fini par faire remonter les rendements américains.

N’oubliez pas de mettre une 🚀 sous le graphique si vous avez aimé l’analyse.

☄LETSS WINVESTINGG☄

PLAN XAUUSDPLAN XAUUSD 🪙

Plan XAUUSD court terme ✔️

ATH du gold au 5596. 🔥

Le gold continue son range commencé depuis lundi, espérons que ça ne dure pas 🕯

Voici mes zones à surveiller pour aujourd’hui 👇

ZONE D’ACHAT 🟢

1. Ma première zone d’achat est au 5031 - 5023, on y voit un OB en h2, h1, m45 et m30 + de la FVG en m15 et m10.

2. Ma deuxième zone d’achat est au est au 4988 - 4977, on peut y voir un OB en m5 + de la IFVG en m5, mais cette zone sert surtout de support pour le GOLD car il a rebondit 3 fois sans jamais la casser.

3. Ma troisième zone d’achat est au 4829 - 4813, il y a un OB en h1, m45, m30 et m15 + cette zone sert de support.

4. Ma quatrième zone d’achat est au 4700 - 4685, on y trouve un OB en m15 et m10 + cette zone sert de support.

ZONE DE VENTE 🔴

1. Ma première zone de vente est au 5072 - 5083, on y trouve un OB en h4, h3, m45, m30 et m15 + de la FVG en m15 et m10. Cette zone a déjà fait réagir le GOLD plusieurs fois

2. Ma deuxième zone de vente se trouve au 5118 - 5134, il y a un OB en h2 et h1, mais c’est surtout une zone où le GOLD a bien réagit a la baisse hier.

3. Ma troisième zone de vente est 5202 - 5221 on y voit un OB en h1, m45 et m30. Le GOLD a réagit 1 fois à la baisse.

Le Bitcoin repasse sous la barre des 70 000 dollars alors que...Le Bitcoin repasse sous la barre des 70 000 dollars alors que les espoirs de baisse des taux sont réévalués

Le Bitcoin a connu un léger rebond, repassant au-dessus de la barre des 70 000 dollars. Mais ce mouvement s'est rapidement essoufflé et l'évolution des prix semble désormais épuisée.

Le recul a ramené le Bitcoin sous la barre des 70 000 dollars et exerce désormais une pression sur les moyennes mobiles à 10 et 20 heures. Est-ce le moment de tirer la sonnette d'alarme ? Le Bitcoin est environ 47 % en dessous de son record historique.

Plusieurs facteurs pèsent sur la cryptomonnaie. L'un d'entre eux est la volatilité des valeurs technologiques américaines. Les investisseurs se demandent également si la nomination récente de Kevin Warsh à la présidence de la Fed entraînera de nouvelles baisses des taux plus rapidement. Enfin, l'attention se porte sur la dernière publication des chiffres de l'emploi non agricole. Le rapport de janvier a montré une augmentation plus forte que prévu du nombre d'emplois, avec une hausse de 130 000 emplois non agricoles contre des prévisions consensuelles d'environ 60 000. Ces chiffres peuvent réduire les arguments en faveur d'une baisse des taux de la Réserve fédérale, qui aurait pu contribuer à stimuler le Bitcoin.

STA objectif entre 45-55 dtBVMT:STA Clairement HAUSSIÈRE (Bullish). Le titre évolue parfaitement à l'intérieur d'un Canal Ascendant (lignes vertes) depuis plusieurs mois, validant une accumulation saine et régulière des acheteurs.

Support Majeur (36,00 DT) : Le titre vient de tester avec succès la borne basse du canal haussier, qui coïncide avec une zone de support horizontal (rectangle vert). Le rebond technique sur ce niveau (36-37 DT) offre un point d'entrée idéal avec un risque maîtrisé. Après avoir touché les 39,50 DT, le titre a respiré (pullback) pour revenir chercher de la force sur le bas du canal. C'est un comportement classique avant une nouvelle impulsion.

Objectifs :

En projetant la borne haute du canal haussier dans le temps (sur les prochains mois), nous obtenons les cibles suivantes :

Objectif 1 (Court Terme) : 45,00 DT (Correspond à la médiane supérieure du canal).

Objectif 2 (Moyen Terme) : 55,00 DT (Correspond à l'extension haute du canal, en convergence avec la valorisation fondamentale. L'action évolue dans un canal haussier qui pourrait viser un objectif moyen terme de 6 à 9 mois entre 45 et 55 dt. Soit un upside de +30-40%

Avec un PER de 6.8 et un PSR de 0.42. STA CHERY est le concessionaire automobile le moins cher du marché tunisien.

Invalidation (Stop Loss):

Le scénario haussier serait invalidé uniquement en cas de cassure franche et clôture sous les 34,50 DT (sortie du canal par le bas).

Signal d'achat court terme sur l'action SIAMEBVMT:SIAME

L’action Siame s’apprête à franchir une résistance horizontale avec une figure d’ETEi discrète. L’objectif est fixé entre 3,45 et 3,50 dans les prochaines semaines.

Sur le plan fondamental, l’action a démontré sa résilience et son indépendance vis-à-vis du scandale de la TSI, sans aucun rapport ni mauvais choix.