L'or inverse la tendance après sa forte hausse.Je considère le graphique actuel de l’or comme une histoire familière du marché : après une forte hausse, le prix marque une pause, consolide et élimine les mains faibles avant de poursuivre sa progression au sein d’un canal haussier bien défini. L’élan principal n’a pas été remis en cause.

• Premièrement, la structure de tendance reste intacte, avec des sommets de plus en plus hauts et des creux de plus en plus hauts. Le prix évolue à l’intérieur d’un canal haussier, et chaque phase de correction est contenue près de la borne inférieure du canal ou des moyennes mobiles clés.

• Deuxièmement, les anciens niveaux de résistance de Fibonacci se sont transformés en supports. La zone 0.5–0.382 a joué le rôle de “socle”, où l’intérêt acheteur apparaît systématiquement lors des phases de volatilité. C’est un signal classique d’une tendance haussière saine : le prix n’a pas besoin de corrections profondes pour attirer de nouveaux capitaux.

• Troisièmement, le momentum n’a pas été perturbé. Le RSI reste au-dessus de la zone neutre et montre des signes de consolidation plutôt qu’une divergence baissière claire. Cela suggère que, bien qu’il existe une pression de prise de bénéfices, elle n’est pas suffisamment forte pour inverser la tendance dominante.

D’un point de vue macroéconomique, l’or continue d’être “soutenu” par un environnement de taux d’intérêt réels bas, une incertitude géopolitique prolongée et des doutes croissants concernant la stabilité de l’ordre financier mondial. Les flux défensifs n’ont pas quitté le marché des métaux précieux ; ils se sont simplement mis en pause pour réévaluer la situation.

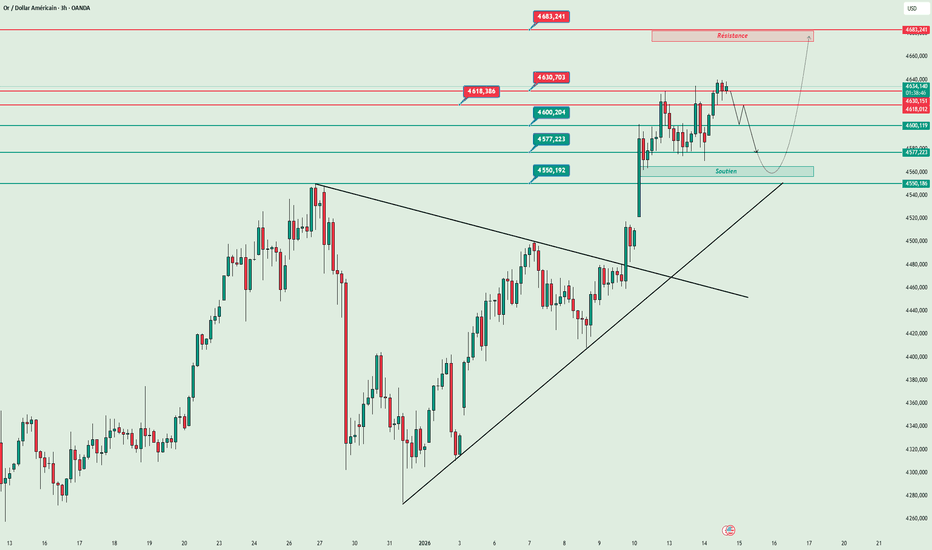

En termes d’objectifs techniques, si le prix parvient à conserver les zones de support actuelles et à relancer la hausse, le prochain objectif se situe dans la zone 4 680–4 750 USD, en confluence avec la borne supérieure du canal haussier et les extensions de Fibonacci. C’est une zone où le marché est susceptible de tester l’offre.

Risque clé à surveiller : si une cassure nette se produit sous la zone de support 0.382–0.5 avec une clôture décisive sous le canal haussier, une correction plus profonde vers la zone 4 430–4 380 USD pourrait être déclenchée. Toutefois, dans les conditions actuelles, cela resterait une correction au sein d’une tendance haussière, et non un retournement de tendance.

En résumé, dans le récit actuel du marché de l’or, les replis ne sont pas des signaux de sortie, mais plutôt des pauses nécessaires permettant à de nouveaux capitaux d’entrer. Tant que l’incertitude macroéconomique persiste et que la structure technique reste intacte, la tendance dominante demeure orientée à la hausse.

SELL XAUUSD PRICE 4652 – 4650 ⚡️

↠↠ Stop Loss 4656

→ Take Profit 1 4644

↨

→ Take Profit 2 4638

BUY XAUUSD PRICE 4558 – 4560 ⚡️

↠↠ Stop Loss 4554

→ Take Profit 1 4566

↨

→ Take Profit 2 4572

GC1! (Gold Futures)

ANALYSE DE L'OR 15/01/20261. Analyse fondamentale :

a) Économie :

• USD : Légère reprise après une phase de correction, mais aucune tendance haussière forte n’est encore formée. La pression sur l’or reste de court terme.

• Actions américaines : Évolution latérale et hésitante ; les flux de capitaux ne reviennent pas fortement vers les actifs risqués → l’or conserve son rôle défensif.

• FED : Le marché continue d’anticiper un assouplissement lors des prochaines réunions ; aucun signal clairement hawkish pour l’instant.

• TRUMP : Les facteurs politiques américains restent sources de volatilité potentielle ; pas assez forts pour créer une nouvelle tendance, mais favorables à la détention de l’or.

• ETF Or (SPDR) : Les flux des ETF restent stables, sans ventes massives → la tendance moyen terme de l’or demeure soutenue.

b) Politique :

• Les tensions géopolitiques mondiales ne se sont pas totalement apaisées → l’or maintient une base de prix élevée.

c) Sentiment de marché :

• Risk-off modéré : les investisseurs restent prudents, sans FOMO sur les prix élevés → préférence pour BUY lors des corrections.

2. Analyse technique :

• Tendance globale : Hausse à moyen terme – correction à court terme.

• Le prix a testé à plusieurs reprises la résistance de la trendline supérieure (zone ATH) et a montré des réactions vendeuses.

• Actuellement, le prix effectue un pullback vers le support dynamique MA + la zone de prix 4 600.

• Le RSI se détend depuis des niveaux élevés → correction saine, aucun signe de rupture de la tendance haussière.

• La structure reste Higher High – Higher Low tant que la zone 4 590–4 600 est préservée.

RÉSISTANCE : 4 618 – 4 630 – 4 640 – 4 680

SUPPORT : 4 600 – 4 577 – 4 550

3. Session précédente (14/01/26) :

• L’or a légèrement dépassé l’ancien sommet → apparition de prises de bénéfices à court terme. La trendline reste solide.

• Amplitude moyenne, élimination des positions BUY poursuivant le prix.

• La pression vendeuse a été forte mais n’a pas cassé la structure haussière ; il s’agit principalement d’une correction technique.

4. Stratégie du jour (15/01/26) :

🪙 SELL XAUUSD | 4 652 – 4 650

• SL : 4 656

• TP1 : 4 644

• TP2 : 4 638

🪙 BUY XAUUSD | 4 558 – 4 560

• SL : 4 554

• TP1 : 4 566

• TP2 : 4 572

ANALYSE DE L'OR 14/01/20261. Analyse fondamentale :

a) Économie :

• USD : Après le CPI, le dollar américain a connu un rebond technique mais n’a pas réussi à maintenir une dynamique haussière solide, ce qui montre que la pression acheteuse reste limitée.

• Actions américaines : Évolution contrastée ; les flux de capitaux ne reviennent pas fortement vers les actifs risqués → l’or conserve son rôle défensif.

• FED : Les anticipations de baisse des taux restent présentes à moyen–long terme. La Fed n’a pas adopté une posture suffisamment hawkish pour inverser la tendance de l’or.

• TRUMP : Les déclarations et politiques potentielles continuent de créer de l’incertitude politique, ce qui est favorable à l’or.

• SPDR : Achat supplémentaire de 3,43 tonnes, soutenant la tendance haussière.

b) Géopolitique :

• Les tensions géopolitiques ne se sont pas totalement apaisées ; des risques latents subsistent → l’or conserve son statut de valeur refuge.

c) Sentiment de marché :

• Environnement légèrement risk-off : les capitaux ne quittent pas l’or.

• Après la phase de correction en début de mois, le sentiment s’oriente vers des achats sélectifs plutôt que du FOMO.

2. Analyse technique :

• Le prix est sorti de la zone d’accumulation (box) après un test réussi du support.

• Une structure de Higher Low s’est formée → la tendance de court terme devient haussière.

• Le prix évolue au-dessus des moyennes mobiles, qui commencent à s’orienter à la hausse.

• Le RSI progresse vers la zone des 70, indiquant une forte pression acheteuse.

=> Tendance court terme : HAUSSIÈRE – privilégier les BUY sur replis.

RÉSISTANCE : 4.618 – 4.630 – 4.683

SUPPORT : 4.600 – 4.577 – 4.550

3. Séance précédente (13/01/26) :

• Début de séance : L’or a été sous pression baissière, provoquant un nettoyage des positions BUY faibles.

• Milieu de séance : Évolution latérale, phase d’accumulation et d’absorption de l’offre.

• Fin de séance : Cassure haussière forte au-dessus de la box, clôture sur les plus hauts → confirmation du retour des flux acheteurs.

=> Il s’agit d’une cassure après accumulation, soutenue par les fondamentaux, et non d’un simple rebond aléatoire.

4. Stratégie du jour (14/01/26) :

🪙 SELL XAUUSD | 4,686 – 4,684

• SL : 4,690

• TP1 : 4,678

• TP2 : 4,672

🪙 BUY XAUUSD | 4,558 – 4,560

• SL : 4,554

• TP1 : 4,566

• TP2 : 4,572

L'IPC américain d'aujourd'hui pourrait marquer un tournantLe marché OANDA:XAUUSD entre dans un état très différent par rapport à la phase d’accumulation de fin d’année. Après la cassure vers la zone des 4 600 USD/once, la structure technique montre que la tendance haussière principale reste intacte et qu’un nouveau cycle haussier remplit désormais toutes les conditions pour se former.

Sur le graphique journalier, le prix continue d’évoluer à l’intérieur d’un canal ascendant, avec chaque creux successif plus haut que le précédent. Plus important encore, les niveaux de Fibonacci qui faisaient auparavant office de résistance ont été absorbés par le prix et se sont transformés en zones de support dynamiques.

Plus précisément :

• La zone 0.5 autour de 4.42x–4.45x a été retestée avec succès.

• La zone 0.382 autour de 4.29x–4.30x agit comme un support plus profond pour la structure de la tendance.

Le fait que les prix se maintiennent au-dessus de ces niveaux indique que la pression acheteuse ne relève plus d’une spéculation à court terme, mais qu’elle s’est transformée en une détention orientée tendance.

En termes d’objectifs, les niveaux de Fibonacci à moyen terme ayant été franchis, le prochain objectif technique se situe dans la zone 0.786, autour de 4.72x–4.73x USD, correspondant à la limite supérieure du canal de prix. Si la dynamique est maintenue, la zone 4.95x–5.00x constituera le prochain objectif étendu du cycle.

Cependant, le risque ne réside pas dans un retournement immédiat de tendance, mais plutôt dans une correction technique après l’atteinte de l’objectif. Lorsque le prix s’approche de 4.72x–4.75x, le marché peut connaître :

• Des prises de bénéfices le long de la vague haussière.

• Un resserrement de la fourchette et un retour pour tester la zone de support à 4.45x, voire plus profondément à 4.30x, afin de « nettoyer » les positions avant de lancer la prochaine impulsion haussière.

En d’autres termes, la tendance de fond reste haussière, mais le chemin à court terme ne sera pas linéaire.

L’or n’est plus dans une phase de « test de cassure ». Techniquement, le marché est entré dans une nouvelle tendance haussière clairement structurée, avec les anciennes résistances devenant des bases de prix. L’objectif est identifié, mais une correction après son atteinte est un scénario à anticiper, plutôt qu’un événement qui surprendrait le marché.

SELL XAUUSD PRICE 4652 - 4650⚡️

↠↠ Stop Loss 4656

→ Take Profit 1 4644

↨

→ Take Profit 2 4638

BUY XAUUSD PRICE 4527 - 4529⚡️

↠↠ Stop Loss 4523

→ Take Profit 1 4535

↨

→ Take Profit 2 4541

ANALYSE DE L'OR 13/01/20261. Analyse fondamentale :

a) Économie :

• USD : À l’approche de l’IPC américain, le dollar évolue de manière hésitante, avec un risque de hausse à court terme lors de la publication des données → exerçant une pression de correction technique sur l’or durant la séance.

• Actions américaines : Sentiment prudent, les flux de capitaux n’osent pas encore prendre de risques importants avant l’IPC → aucune sortie claire des flux hors de l’or.

• FED : L’IPC est une donnée clé pour la FED dans l’évaluation de la trajectoire des taux d’intérêt. Si l’IPC ne baisse pas comme attendu → les réactions du marché pourraient être volatiles, mais la tendance moyen terme de l’or reste intacte.

• TRUMP : Aucune déclaration récente suffisamment forte pour avoir un impact direct sur le marché ; ce facteur est actuellement neutre.

• ETF Or : SPDR a ajouté plus de 6 tonnes → confirmant l’accumulation des capitaux institutionnels, soutenant une stratégie de BUY sur repli plutôt qu’un signal de distribution.

b) Géopolitique :

• Aucune nouvelle escalade, mais les risques géopolitiques mondiaux restent latents → l’or conserve son rôle de valeur refuge de fond.

c) Sentiment de marché :

• Léger mode risk-off avant l’IPC → positionnement défensif, propice à des phases de range et de chasse aux stops pendant la publication des données. Des prises de bénéfices peuvent apparaître et, si elles se généralisent, provoquer une chute rapide.

2. Analyse technique :

• Tendance principale : Haussière (la structure Higher High – Higher Low n’est pas remise en cause).

• Le prix est en phase de correction après l’ATH, évolue sous les moyennes mobiles court terme et teste la zone d’équilibre.

• RSI (M15–M30) : En reprise depuis des niveaux bas → la pression vendeuse s’affaiblit, mais sans confirmation suffisante d’un retournement haussier.

• La structure actuelle correspond à :

• Une consolidation en range

• Ou une dernière phase de shakeout vers un support plus profond avant un rebond.

RÉSISTANCE : 4,600 – 4,630 – 4,683

SUPPORT : 4,577 – 4,550 – 4,533

3. Séance précédente (12/01/26) :

• L’or a fortement progressé malgré un rebond du USD → indiquant une pression vendeuse limitée.

• Les capitaux institutionnels n’ont pas distribué ; il s’agit simplement d’une correction technique après une phase de hausse rapide.

• Le comportement des prix montre que la patience reste un avantage.

4. Stratégie du jour (13/01/26) :

🪙 SELL XAUUSD | 4,643 – 4,639

• SL : 4,648

• TP1 : 4,630

• TP2 : 4,621

🪙 BUY XAUUSD | 4,540 – 4,544

• SL : 4,536

• TP1 : 4,552

• TP2 : 4,560

L'or s'envole ! Iran, Fed - La politique américaine est en pleinOANDA:XAUUSD a connu une cassure lors de la session asiatique, non pas comme une réaction momentanée du marché, mais comme la convergence de trois facteurs de risque : l’escalade des tensions géopolitiques, une politique monétaire accommodante et l’instabilité des institutions centrales aux États-Unis.

Les prix de l’or (XAUUSD) ont bondi jusqu’à près de 4 600 $ l’once, établissant un nouveau record historique à 4 599,80 $ l’once en une seule séance. Cette hausse quotidienne de 90 $ n’a pas été alimentée par des flux de capitaux purement spéculatifs, mais a plutôt reflété un sentiment défensif généralisé.

Je pense que ce nouveau sommet de l’or n’est pas un moment d’euphorie, mais un message. Il suggère que les investisseurs réévaluent le paysage global des risques : du Moyen-Orient instable et de l’Amérique latine sous sanctions, jusqu’aux dynamiques politiques et juridiques internes à Washington. Bloomberg a décrit l’année écoulée de l’or comme une succession d’événements records, alors que les taux d’intérêt reculaient, que les tensions géopolitiques s’intensifiaient et que la confiance dans le dollar s’affaiblissait simultanément. Fait notable, de nombreux gestionnaires de fonds ne se précipitent pas pour prendre leurs bénéfices, car ils considèrent l’or non seulement comme une position de trading, mais comme une couverture à long terme.

Dans ce contexte, la poussée vers près de 4 600 $/once n’était pas un point final. Elle a signalé que le marché entrait dans une phase où les risques politiques, juridiques et monétaires n’étaient plus périphériques, mais devenaient des variables centrales. Et alors que les centres de pouvoir envoyaient simultanément des signaux d’instabilité, l’or a de nouveau été choisi non pour son rendement, mais pour la conviction qu’il existe des moments où préserver la valeur est plus important que maximiser les profits.

SELL XAUUSD PRICE 4642 - 4640⚡️

↠↠ Stop Loss 4646

→Take Profit 1 4634

↨

→Take Profit 2 4628

BUY XAUUSD PRICE 4510 - 4512⚡️

↠↠ Stop Loss 4506

→Take Profit 1 4518

↨

→Take Profit 2 4524

ANALYSE ET COMMENTAIRE DU MARCHÉ DE L'OR - [12 jan - 16 jan]OANDA:XAUUSD vient de connaître une envolée rare cette semaine, avec une hausse proche de 180 $. Mais la véritable histoire ne réside pas dans les chiffres, elle se trouve dans ce qui nous attend. La semaine prochaine, l’inflation américaine, des signaux économiques mitigés et deux risques géopolitiques majeurs pourraient créer un nouveau point de bascule pour le marché.

Après une chute de plus de 4 % lors de la dernière semaine de 2025, l’or est entré dans la nouvelle année dans un état de « retour à la normale ». La vente précédente était principalement due à des prises de bénéfices dans un contexte de faible liquidité pendant la période des fêtes. Lorsque les flux de capitaux sont revenus, l’or s’est rapidement redressé et a clôturé la semaine avec un gain de plus de 4 %. Il ne s’agissait pas simplement d’un rebond technique, mais d’une réaction du marché à une combinaison de risques géopolitiques et d’anticipations de politique monétaire.

Le déclencheur est venu de la géopolitique. En début de semaine, l’annonce de l’entrée de l’armée américaine au Venezuela et de l’arrestation du président Nicolás Maduro a déclenché une forte demande de valeurs refuges. L’or a progressé de plus de 2,5 % rien que le lundi, suivi d’une nouvelle hausse le mardi. Dans un monde privé d’ancres politiques et sécuritaires stables, les capitaux se sont naturellement dirigés vers l’or.

Cependant, cette dynamique haussière rapide s’est essoufflée. Le renforcement du dollar et la décision du CME Group d’augmenter les exigences de marge sur les contrats à terme sur l’or et l’argent ont freiné l’activité spéculative. Parallèlement, les données économiques américaines positives publiées en milieu de semaine ont montré une reprise de l’emploi dans le secteur privé, avec un ISM services PMI en hausse à 54,4 et un indice de l’emploi de retour en zone d’expansion. Ces chiffres ont renforcé l’idée que la Fed n’est pas pressée d’assouplir sa politique monétaire, entraînant une légère correction des prix de l’or avant une nouvelle stabilisation.

Un développement parallèle, mais tout aussi important, concerne l’argent. La Chine a annoncé l’imposition de contrôles à l’exportation sur l’argent, un marché dans lequel elle détient 60 à 70 % de la capacité mondiale de raffinage. L’argent a bondi de plus de 10 % en seulement deux jours, avant d’être temporairement freiné par l’augmentation des marges. Cette domination de l’argent montre que le marché des métaux précieux réagit fortement aux chocs d’offre, un signal qui ne peut être ignoré pour l’or.

Le rapport NFP publié ce week-end a été jugé « neutre » : les créations d’emplois ont été inférieures aux attentes, mais le taux de chômage a reculé. La réaction du marché a été brève. L’or est resté au-dessus de ses plus hauts et a clôturé la semaine à 4 509 $ l’once, en hausse de plus de 176 $ par rapport au début de la semaine. Autrement dit, les achats défensifs se sont maintenus, même si l’élan s’est modéré.

La semaine prochaine : l’attention n’est pas sur le calendrier économique, mais sur les risques

Les données de l’IPC américain de décembre sont cruciales. Le chiffre lui-même est peu susceptible de modifier la position de la Fed en janvier, mais une surprise reste suffisante pour provoquer de la volatilité.

• Un IPC core de 0,3 % ou plus raviverait les craintes d’une « inflation persistante », soutiendrait le dollar et exercerait une pression à court terme sur l’or.

• À l’inverse, un chiffre inférieur à 0,2 % affaiblirait le billet vert et ouvrirait la voie à une nouvelle hausse de l’or.

Cependant, le facteur décisif dépasse les simples considérations économiques. Le secrétaire d’État américain Marco Rubio devrait rencontrer des représentants du Danemark et du Groenland, alors que le président Trump a réitéré publiquement son intention « d’acquérir le Groenland ». Il ne s’agit pas seulement d’une déclaration politique, mais d’un signal stratégique concernant l’Arctique, l’énergie et la sécurité. Si les tensions entre les États-Unis et l’UE s’intensifient, le marché pourrait basculer vers un scénario d’aversion au risque, un environnement historiquement favorable à l’or.

Par ailleurs, l’instabilité en Iran devient une variable imprévisible. Les manifestations antigouvernementales, la rhétorique ferme de Washington et la réaction musclée de Téhéran replongent le Moyen-Orient dans une zone sensible. Si la situation se détériore ou si les États-Unis s’impliquent davantage, l’or sera presque certainement activé comme valeur refuge.

Perspective fondamentale

La hausse de près de 180 $ la semaine dernière n’était pas un simple « élan émotionnel » à court terme. Elle reflète un nouveau paysage dans lequel la géopolitique, les chaînes d’approvisionnement des métaux et les anticipations de politique monétaire sont étroitement liées. L’IPC peut provoquer une volatilité immédiate, mais ce sont les risques liés au Groenland, au Moyen-Orient et à l’évolution de l’ordre géopolitique mondial qui détermineront la tendance à moyen terme.

Dans un monde où l’instabilité n’est plus l’exception mais la norme, l’or continue de se positionner non seulement comme un actif refuge, mais aussi comme un baromètre de la confiance dans l’ordre économique et politique mondial.

Analyse technique et recommandations OANDA:XAUUSD

Le graphique journalier de l’or montre clairement que la tendance haussière à moyen terme reste intacte. La structure des prix évolue toujours au sein d’un canal ascendant, avec chaque creux supérieur au précédent. La moyenne mobile de long terme reste orientée à la hausse, confirmant que la tendance principale n’a pas été rompue.

Après une courte correction, le prix s’est maintenu fermement dans la zone de support dynamique autour de 4 280–4 300 (correspondant aux niveaux de Fibonacci 0,382–0,5) et est rapidement revenu vers la zone des 4 500. Cela indique que la demande reste dominante et que le marché absorbe efficacement les prises de bénéfices.

Structurellement, l’or a formé une base d’accumulation élevée au sein d’une tendance haussière. Tant que le prix reste au-dessus de la zone 4 380–4 400 et ne casse pas le canal ascendant, le marché dispose de conditions techniques suffisantes pour entamer un nouveau cycle haussier.

Objectifs haussiers suivants :

• 4 540–4 560 : zone de résistance à court terme, correspondant au niveau de Fibonacci 0,618.

• 4 700–4 720 : prochain objectif d’extension de Fibonacci (0,786).

• 4 900–5 000 : zone cible du canal haussier à moyen terme si la tendance est maintenue.

Risque de correction :

En cas de perte de la zone 4 380–4 400, la pression des prises de bénéfices pourrait ramener l’or vers :

• 4 280–4 300 : support le plus proche, servant de test de tendance.

• En dessous de ce niveau, une correction plus profonde vers 4 130–4 160 affaiblirait considérablement la structure haussière et retarderait un nouveau cycle de hausse.

L’RSI reste au-dessus de la zone neutre et aucune divergence baissière claire n’apparaît, ce qui suggère que la dynamique haussière est toujours préservée, bien que le marché puisse continuer à évoluer dans une fourchette étroite avant une nouvelle cassure.

SELL XAUUSD PRICE 4523 – 4521 ⚡️

↠↠ Stop Loss : 4527

BUY XAUUSD PRICE 4480 – 4482 ⚡️

↠↠ Stop Loss : 4476

ANALYSE DE L'OR 01/11/20261. Analyse fondamentale :

a) Économie :

• USD : Le dollar américain affiche un léger rebond technique après la phase de baisse précédente, principalement dû aux prises de bénéfices et à l’attentisme avant de nouvelles données. Toutefois, la tendance du USD à moyen terme ne s’est pas réellement renforcée.

• Marché actions américain : Les actions américaines restent stables, sans choc majeur de type risk-off → pas de pression significative de liquidation sur l’or.

• FED : La Réserve fédérale américaine maintient une position prudente. Le marché penche pour un scénario de taux élevés plus longtemps, sans signal de nouvelles hausses → l’or ne subit pas de pression marquée.

• TRUMP : Donald Trump entre dans une phase de transition du pouvoir ; les marchés surveillent les politiques économiques et budgétaires du nouveau mandat, ce qui soutient l’or à moyen terme.

• ETF Or : Le SPDR ne montre pas de ventes nettes importantes, les flux ETF restent stables → indiquant que les grands investisseurs ne se retirent pas de l’or.

b) Politique :

• Les tensions géopolitiques mondiales restent latentes et ne se sont pas totalement apaisées → l’or continue de jouer son rôle d’actif défensif.

c) Sentiment de marché :

• Léger risk-on mais prudent. Les flux privilégient toujours la détention d’or, sans signes de panique ni de ventes massives.

=> Conclusion fondamentale :

La tendance moyen–long terme de l’or reste haussière ; les corrections actuelles sont de nature technique.

2. Analyse technique :

Tendance principale : Hausse claire

Comportement des prix :

• Cassure et maintien au-dessus des EMA clés

• Formation de sommets et de creux de plus en plus hauts

• RSI au-dessus de 50, avec possibilité de retour vers 50 avant une nouvelle hausse

Zones clés à surveiller :

• 4 500 – 4 505 : Zone psychologique + support proche

• 4 480 – 4 485 : Support plus profond, confluence avec les moyennes mobiles

• 4 530 – 4 550 : Zone de résistance / nouveau potentiel ATH

=> La structure actuelle suggère une accumulation haussière, sans signe de distribution.

RÉSISTANCES : 4 519 – 4 533 – 4 550

SUPPORTS : 4 500 – 4 480 – 4 468

3. Marché de la séance précédente (09/01/26) :

• L’or a fortement progressé, cassant la zone de résistance précédente

• Quelques secousses et une légère correction, rapidement absorbées par la pression acheteuse

• Aucune bougie de retournement marquée ni volume de vente anormal

=> La séance précédente soutient un scénario de poursuite de la tendance haussière.

4. Stratégie du jour (12/01/26) :

🪙 SELL XAUUSD | 4 550 – 4 547

• SL : 4 554

• TP1 : 4 540

• TP2 : 4 533

🪙 BUY XAUUSD | 4 477 – 4 480

• SL : 4 472

• TP1 : 4 488

• TP2 : 4 496

Attention aux tarifs douaniers et au NFP de Trump.La tendance haussière principale reste stable. La structure des prix continue de former des creux ascendants au sein du canal haussier de moyen terme. La correction actuelle est de nature technique après une phase de hausse prolongée et n’a pas affaibli la structure de la tendance.

En termes de prix, l’or évolue au-dessus de la zone de support de confluence située autour de 4 380 – 4 280 USD/once (bord inférieur du canal de prix et niveaux de Fibonacci clés). Il s’agit d’une zone cruciale pour la détermination de la tendance à court terme. Le fait que le prix se maintienne au-dessus de cette zone indique que la pression acheteuse fondamentale reste présente et qu’aucun signe clair de distribution n’apparaît.

À la hausse, la zone 4 540 – 4 580 USD agit comme une résistance de court terme. Si le prix clôture de manière décisive au-dessus de cette zone, le marché confirmera une sortie de la phase de consolidation actuelle et ouvrira la voie à une nouvelle phase haussière, avec un premier objectif vers 4 700 – 4 750 USD, puis une extension possible vers la zone 4 900 – 5 000 USD le long du canal de prix de moyen terme.

Conditions pour la formation d’une nouvelle tendance haussière :

– Le prix se maintient solidement au-dessus de la zone de support 4 380 – 4 280 USD.

– Une bougie clôture au-dessus de la zone de résistance 4 540 – 4 580 USD, accompagnée d’une amélioration des volumes.

– Le momentum (RSI) reste au-dessus du niveau neutre, sans divergence baissière.

Risque de correction baissière :

Le principal risque réside dans une cassure sous le niveau 4 280 USD. Dans ce scénario, la structure « Higher High – Higher Low » serait affaiblie et le prix pourrait glisser vers des zones de support plus profondes autour de 4 200 – 4 130 USD, voire retester les plus bas techniques proches de 4 000 – 3 900 USD. Il s’agirait alors d’une correction de rééquilibrage de tendance, et non d’une simple correction technique de court terme.

La tendance haussière de l’or n’est pas rompue et se trouve actuellement dans une phase de consolidation. La zone 4 540 – 4 580 USD constitue la « porte d’entrée » vers le prochain cycle haussier, tandis que 4 280 USD représente la frontière entre une correction technique et un affaiblissement de tendance. La stratégie la plus appropriée à ce stade reste le suivi de tendance : acheter sur les replis et vendre à l’approche des résistances, tout en respectant strictement les niveaux de risque identifiés.

SELL XAUUSD PRICE 4520 – 4518 ⚡️

↠↠ Stop Loss : 4524

→ Take Profit 1 : 4512

↨

→ Take Profit 2 : 4506

BUY XAUUSD PRICE 4400 – 4402 ⚡️

↠↠ Stop Loss : 4396

→ Take Profit 1 : 4408

↨

→ Take Profit 2 : 4414

ANALYSE DE L'OR 01/09/20261. Analyse Fondamentale :

a) Économie :

• USD : Le dollar américain montre une légère reprise après la baisse précédente, principalement due à un ajustement technique et à l’attente des données du début d’année. Il n’existe toujours pas de catalyseur suffisamment fort pour inverser la tendance générale du USD.

• Marché boursier américain : Les échanges restent hésitants, sans direction claire. Les flux de capitaux demeurent prudents, sans véritable phase “risk-on”.

• FED : La FED conserve une posture prudente et n’a pas signalé de nouveau durcissement monétaire. Les anticipations à moyen et long terme penchent toujours vers une baisse des taux → favorable à l’or.

• TRUMP : Aucune nouvelle mesure politique ayant un impact direct sur les marchés. Les facteurs politiques américains restent temporairement neutres.

b) Politique :

• Les risques géopolitiques mondiaux persistent. Pas d’escalade majeure, mais suffisamment présents pour maintenir la demande défensive sur l’or.

c) Sentiment du marché :

• Léger sentiment risk-off. Les investisseurs ne poursuivent pas les prix (pas de FOMO), préférant attendre des replis pour acheter → l’or se maintient bien malgré le rebond du USD.

=> Conclusion : Évolution latérale avec un biais haussier.

2. Analyse Technique (M15) :

• Tendance court terme : HAUSSIÈRE

• Le prix évolue au-dessus des EMA, avec une structure claire de Higher High – Higher Low.

• La zone actuelle ~ 4475–4480 correspond à une correction technique après une forte impulsion haussière.

=> Le prix corrige dans une tendance haussière, pas un retournement.

RÉSISTANCE : 4 480 – 4 500 – 4 519

SUPPORT : 4 450 – 4 427 – 4 412

3. Session Précédente (8/1/26) :

• L’or a d’abord corrigé, puis a fortement progressé depuis le plus bas de 4412 jusqu’à 4480.

• Momentum haussier solide avec un volume clairement présent durant la hausse.

• Légère correction en fin de session → repli sain, aucun signal de distribution.

4. Stratégie du Jour (9/1/26) :

🪙 VENTE XAUUSD | 4520 – 4518

• SL : 4524

• TP1 : 4512

• TP2 : 4506

🪙 ACHAT XAUUSD | 4436 – 4440

• SL : 4432

• TP1 : 4448

• TP2 : 4456

ANALYSE DE L'OR 01/08/20261. Analyse fondamentale

a) Économie :

• USD : Le dollar américain a connu un léger rebond, le marché ayant réajusté ses anticipations de baisses de taux jugées trop précoces. Toutefois, la hausse reste limitée → pas de pression baissière significative sur l’or.

• Actions américaines : Les marchés actions évoluent de manière hésitante, avec un sentiment de prudence en début d’année → les flux ne reviennent pas fortement vers les actifs risqués.

• FED : La FED maintient une approche « data-dependent », sans nouveau signal hawkish. La tendance à moyen terme reste favorable à l’or.

• Administration Trump : Période de transition du pouvoir, marchés relativement calmes → pas de choc politique à court terme.

• ETF or : Le SPDR n’a pas enregistré de ventes massives récemment et a même augmenté ses positions → les flux moyen–long terme restent solides.

b) Politique :

• Aucune nouvelle escalade géopolitique majeure, mais les risques latents persistent, ce qui maintient le rôle défensif de l’or.

c) Sentiment de marché :

• Risk-neutral → légèrement risk-off. Pas de FOMO, le marché privilégie l’attente de meilleures zones de prix → stratégie BUY sur repli appropriée.

=> Conclusion fondamentale :

Aucun facteur suffisamment fort pour invalider la tendance haussière de l’or à moyen terme.

2. Analyse technique

• Tendance principale : La tendance haussière à moyen terme reste intacte.

• Situation actuelle des prix :

• Correction après l’échec au maintien au-dessus du sommet proche de 4 500 (niveau psychologique et résistance majeure).

• Évolution sous les moyennes mobiles de court terme → correction technique saine, pas de cassure.

• Le RSI s’est détendu depuis les zones élevées sans entrer en survente → potentiel de rebond après consolidation.

=> Lecture technique :

La baisse actuelle est une correction, non un retournement de tendance.

RÉSISTANCE : 4 468 – 4 480 – 4 500

SUPPORT : 4 426 – 4 412 – 4 400

3. Séance précédente (08/01/26) :

• Échec au-dessus de 4 500, légère chute puis rebond faible, évolution latérale.

• Prises de bénéfices à court terme apparues précisément sur une forte résistance.

• Volumes en hausse limitée → pas de distribution majeure.

• Structure : hausse → consolidation → correction (schéma classique).

4. Stratégie du jour (08/01/26) :

🪙 SELL XAUUSD | 4482 – 4480

• SL : 4486

• TP1 : 4474

• TP2 : 4468

🪙 BUY XAUUSD | 4402 – 4405

• SL : 4396

• TP1 : 4414

• TP2 : 4423

L'or prend-il des bénéfices ou change-t-il de tendance ?OANDA:XAUUSD La baisse de près de 1 % mercredi n’a pas marqué un retournement de tendance, mais plutôt le premier test après une phase de hausse rapide.

Le marché fait face à une question pratique : s’agit-il simplement d’une « respiration » technique, ou d’un signal indiquant que les facteurs macroéconomiques sont temporairement défavorables à l’or ?

Mercredi, l’or au comptant a reculé de 0,84 % à 4 456 USD l’once, perdant jusqu’à 1,7 % au plus bas de la séance. Le point clé n’est pas l’ampleur de la baisse, mais sa cause : des données économiques américaines meilleures que prévu ont réduit, à court terme, le rôle de valeur refuge du métal précieux.

Des données américaines plus solides qu’anticipé — en particulier la forte hausse de l’ISM Services PMI, l’amélioration de l’emploi dans le secteur des services, ainsi que les rapports JOLTS et ADP montrant un marché du travail en refroidissement mais non en affaiblissement — ont temporairement réduit la demande de refuge. À l’approche du seuil psychologique des 4 500 USD, des prises de bénéfices sont apparues comme une réaction technique naturelle.

Le récent repli de l’or est considéré comme une correction de court terme, et non comme un retournement structurel de tendance. Les facteurs de soutien fondamentaux restent en place : le dollar américain ne s’est pas renforcé suffisamment pour exercer une pression durable, les tensions géopolitiques persistent, les anticipations de baisse des taux de la Fed sont simplement retardées, et la demande des banques centrales — notamment la poursuite des achats d’or par la Chine — demeure solide.

Les risques géopolitiques continuent de fournir une base de soutien à long terme pour l’or, même s’ils ne provoquent pas de chocs quotidiens. L’attention du marché se tourne désormais vers le prochain rapport sur l’emploi non agricole américain : des données plus faibles pourraient rapidement raviver les anticipations de baisse des taux et soutenir l’or, tandis que des chiffres stables pourraient conduire à une phase de consolidation ou à une correction de court terme.

En conclusion, la baisse récente représente une pause au sein d’une tendance haussière plus large, et non un changement du scénario de fond. L’or demeure un actif défensif stratégique dans un contexte de perspectives d’assouplissement monétaire à moyen terme et d’incertitudes mondiales persistantes.

SELL XAUUSD PRICE 4520 - 4518⚡️

↠↠ Stop Loss 4524

→Take Profit 1 4512

↨

→Take Profit 2 4506

BUY XAUUSD PRICE 4402 - 4405⚡️

↠↠ Stop Loss 4396

→Take Profit 1 4414

↨

→Take Profit 2 4423

ANALYSE DE L'OR 01/07/20261. Analyse Fondamentale :

a) Économie :

• USD : Léger rebond en début d’année grâce au retour de flux à court terme vers le dollar, mais sans formation d’une tendance haussière durable → exerce seulement une pression de correction technique sur l’or.

• Actions américaines : Négociation prudente avec une faible liquidité en début d’année → les flux ne se sont pas retirés massivement des actifs refuges.

• FED : Aucun nouveau message hawkish ; le marché reste orienté vers un scénario d’assouplissement au cours de l’année → le contexte moyen–long terme continue de soutenir l’or.

• TRUMP : Les facteurs politiques n’ont pas créé de nouveau choc ; l’impact actuel reste neutre.

• ETF or : SPDR Gold Trust a acheté net ~2 tonnes, confirmant le retour de capitaux importants et renforçant la tendance haussière.

b) Politique :

• Aucun risque géopolitique soudain ; le marché est en phase d’attente → privilégie les corrections techniques plutôt qu’un retournement de tendance.

c) Sentiment de marché :

• Léger risk-on mais prudent : les investisseurs ne vendent pas agressivement l’or, se contentant de prises de bénéfices à court terme → cohérent avec le scénario « correction puis poursuite de la hausse ».

2. Analyse Technique :

• Tendance principale clairement haussière, avec des sommets et des creux de plus en plus élevés.

• Le prix corrige depuis la zone des 4500, reste au-dessus des EMA clés, la structure n’est pas cassée.

• Le RSI se détend depuis des niveaux élevés → réinitialisation du momentum, ouvrant la voie à une nouvelle impulsion haussière.

RÉSISTANCES : 4 500 – 4 451,9 – 4 533

SUPPORTS : 4 468 – 4 449 – 4 420

3. Marché de la séance précédente (06/01/25) :

• Le prix a fortement progressé puis s’est stabilisé autour de 4500, exactement comme anticipé.

• La faible liquidité a entraîné des mouvements saccadés, principalement des prises de bénéfices à court terme, sans signe de distribution majeure.

• Les acheteurs conservent le contrôle de la tendance globale.

4. Stratégie de trading pour aujourd’hui (07/01/25) :

🪙 SELL XAUUSD | 4468 – 4466

• SL : 4472

• TP1 : 4460

• TP2 : 4454

🪙 BUY XAUUSD | 4413 – 4415

• SL : 4409

• TP1 : 4421

• TP2 : 4427

Les cours de l'or au comptant fluctuent à des niveaux élevés.Le marché ne réagit pas aux rumeurs. Le marché réagit au droit de les exercer.

Mercredi matin, le 7 janvier, durant la séance asiatique, les prix spot de OANDA:XAUUSD étaient élevés, atteignant 4 500 USD l’once, se rapprochant du record historique de 4 549,71 USD l’once établi fin décembre. Il ne s’agissait pas d’un simple mouvement technique limité. C’était le reflet direct du retour des inquiétudes géopolitiques au cœur des marchés mondiaux.

Quand le pouvoir politique devient un catalyseur pour les actifs refuges

Le point de déclenchement se situe au Venezuela.

Au cours du week-end, les États-Unis ont mené une opération à Caracas et arrêté le président Nicolás Maduro. Cette décision a immédiatement modifié la structure du risque sur les marchés : les capitaux ont quitté les actions et les obligations pour affluer massivement vers les métaux précieux.

Lors de la séance de mardi, l’or a progressé de près de 1 %, clôturant autour de 4 494 USD l’once ; les contrats à terme sur l’or américain se sont établis à 4 496,10 USD l’once. Les traders de métaux précieux ont réagi plus rapidement que les autres marchés — un signal typique lorsque le risque géopolitique devient la variable dominante.

Le message du marché est clair : lorsque l’ordre international est mis à l’épreuve, l’or est de nouveau sollicité.

Venezuela : choc politique et équation pétrolière

L’arrestation de Maduro n’est pas qu’un événement sécuritaire. Elle ouvre la voie à une possible restructuration de l’industrie pétrolière vénézuélienne sous influence américaine.

La Maison-Blanche devrait travailler avec les dirigeants du secteur énergétique pour restaurer la production, tombée de plus de 3 millions de barils par jour il y a deux décennies à moins d’un million aujourd’hui. Infrastructures dégradées, manque d’investissements et héritage des nationalisations sous Chávez ont transformé le Venezuela en un goulet d’étranglement géoéconomique.

Pour les marchés, l’enjeu dépasse largement le pétrole. Il s’agit d’un précédent montrant la volonté de Washington d’agir directement pour remodeler l’ordre dans des régions stratégiques. Chaque précédent de ce type accroît la « prime de risque géopolitique », généralement reflétée en premier lieu dans le prix de l’or.

Groenland : un autre front de tension stratégique

Parallèlement au Venezuela, le président Trump continue d’évoquer le Groenland, une île clé pour le système de défense arctique et riche en ressources minérales. La réaction européenne a été rare et unanime : réaffirmation de la souveraineté, rejet de toute pression unilatérale et insistance sur le fait que la sécurité arctique doit reposer sur la coopération au sein de l’OTAN.

Il ne s’agit pas d’un simple différend diplomatique. Cela reflète un glissement de la concurrence économique vers la concurrence sur l’espace stratégique. Lorsque les grandes puissances commencent à « mesurer les frontières par la force », les marchés réévaluent l’ensemble du risque systémique — et l’or continue d’être acheté comme une assurance.

Politique monétaire : le deuxième pilier soutenant la tendance haussière

Au-delà de la géopolitique, les anticipations concernant la Fed renforcent encore l’or.

Les investisseurs attendent les données sur l’emploi américain, en particulier le rapport sur les créations d’emplois non agricoles. Les prévisions actuelles indiquent une croissance modérée de l’emploi, suggérant une pression persistante en faveur de baisses de taux. Le marché a déjà intégré la possibilité de deux baisses de taux cette année.

Les grandes institutions relèvent également leurs objectifs : Morgan Stanley voit l’or atteindre 4 800 USD l’once d’ici la fin de l’année ; UBS estime que le seuil de 5 000 USD l’once pourrait être atteint plus tôt, soutenu par des taux plus bas, des déficits budgétaires en hausse et une demande continue des banques centrales.

En résumé : la géopolitique fournit l’impulsion, la politique monétaire constitue le socle.

Pas seulement l’or : l’argent et les signaux de confirmation

Les prix de l’argent ont bondi de plus de 6 % lors de la séance de mardi pour atteindre 81,21 USD l’once, prolongeant la hausse en Asie. La convergence observée sur l’ensemble des métaux précieux indique qu’il ne s’agit pas d’un simple rebond technique, mais d’un repositionnement structurel des actifs.

Le dollar américain a légèrement progressé ; les rendements obligataires ont augmenté dans l’attente des données. Mais la réaction de l’or montre que les taux d’intérêt ne sont plus la seule variable déterminante. Lorsque le risque politique domine, le rôle de valeur refuge prime sur le rendement nominal.

Le cycle haussier de l’or se confirme

Au début de 2026, les marchés font face à une nouvelle réalité : le pouvoir géopolitique façonne de nouveau les prix des actifs. Le Venezuela, le Groenland et les signaux fermes de Washington ne sont pas des événements isolés ; ils sont les manifestations d’un ordre en cours de restructuration.

L’or, après une hausse de plus de 60 % l’an dernier, n’est plus seulement une « couverture contre l’inflation ». Il retrouve sa fonction fondamentale : une assurance contre le risque systémique.

Soutenu par les anticipations de baisses de taux de la Fed et par une chaîne prolongée d’instabilités stratégiques, le scénario d’un test — et d’un dépassement — des 5 000 USD l’once n’est plus extrême.

La question n’est pas de savoir si l’or peut encore monter.

La vraie question est la suivante : le monde entre dans une phase où le coût de l’instabilité sera de plus en plus cher — et l’or est l’actif pour lequel le marché est prêt à payer ce prix.

VENDRE XAUUSD PRIX 4520 – 4518 ⚡️

↠↠ Stop Loss 4524

→ Take Profit 1 : 4512

↨

→ Take Profit 2 : 4506

ACHETER XAUUSD PRIX 4400 – 4402 ⚡️

↠↠ Stop Loss 4396

→ Take Profit 1 : 4408

↨

→ Take Profit 2 : 4414

ANALYSE DE L'OR 01/06/20261. Analyse fondamentale :

a) Économie :

• USD : Légère reprise principalement due à des facteurs techniques de début d’année ; pas encore de données suffisamment solides pour confirmer une tendance haussière de long terme.

• Marchés boursiers américains : Stables ; les flux de capitaux ne se sont pas déplacés de manière significative vers les actifs refuges.

• FED : Le marché attend davantage de signaux de politique monétaire et de données économiques en ce début d’année → phase d’observation.

• TRUMP : Donald Trump adopte un rôle plutôt administratif et de transition concernant le dossier du Venezuela, sans créer de nouveau choc politique pour les marchés.

• ETF or : Le SPDR Gold Trust n’enregistre ni achats ni ventes → les capitaux institutionnels restent en attente, confirmant un sentiment d’observation.

b) Politique :

• Les tensions États-Unis – Venezuela sont terminées ; le risque géopolitique à court terme diminue et ne constitue plus un moteur fort de hausse pour l’or.

c) Sentiment de marché :

• En ce début d’année, le marché est dans un état neutre – attentiste, à l’écoute des informations et en attente de confirmations.

2. Analyse technique :

• La tendance globale reste une hausse à moyen terme (sommets successifs de plus en plus hauts).

• Le prix est actuellement en correction technique après l’échec au maintien des niveaux élevés, évoluant autour du groupe de moyennes mobiles.

• Le RSI corrige depuis des niveaux élevés sans entrer en zone de survente → correction saine, pas un retournement de tendance.

👉 Conclusion générale : Évolution latérale – correction au sein d’une tendance haussière, favorable aux achats sur repli, non adaptée aux ventes contre la tendance.

RÉSISTANCES : 4 455 – 4 468 – 4 500

SUPPORTS : 4 420 – 4 400 – 4 380

3. Marché de la séance précédente (05/01/26) :

• L’or a progressé de 120 points, conformément à l’analyse.

• Aucune poursuite de la cassure haussière ; évolution latérale en phase d’accumulation, avec un affaiblissement de la pression acheteuse à l’approche des résistances.

• Absence de soutien des ETF → réaction des prix lente, amplitude réduite.

• La légère reprise du USD a exercé une pression corrective à court terme, insuffisante pour casser la tendance haussière.

4. Stratégie du jour (06/01/26) :

🪙 SELL XAUUSD | 4497 – 4495

• SL : 4501

• TP1 : 4489

• TP2 : 4483

🪙 BUY XAUUSD | 4443 – 4445

• SL : 4439

• TP1 : 4451

• TP2 : 4457

Le cours de l'or au comptant reste élevéLe marché OANDA:XAUUSD est entré dans la séance du 6 janvier avec un message clair : la dynamique haussière ne montre aucun signe de ralentissement. Durant la session asiatique, le prix de l’or au comptant a continué d’évoluer autour de 4 465 $ l’once, prolongeant la forte hausse de la séance précédente. Il ne s’agit pas d’un mouvement aléatoire, mais bien du résultat de deux forces parallèles : l’intensification des tensions géopolitiques et les signaux d’affaiblissement de l’économie américaine.

L’histoire commence en Amérique latine. L’intervention militaire de Washington au Venezuela et l’arrestation du président Nicolás Maduro ont immédiatement déclenché une demande mondiale pour les valeurs refuges. Les marchés ont réagi non pas à un événement isolé, mais au risque d’une escalade du conflit.

Les déclarations ultérieures du président Trump, évoquant la possibilité d’une action militaire contre la Colombie en lien avec le trafic de drogue, ont ajouté une couche supplémentaire de risque géopolitique pour les investisseurs. Dans ce contexte, l’or a une nouvelle fois été choisi comme un « ancrage défensif ».

Le marché a réagi rapidement. Lundi, l’or a progressé de 116,61 $, soit près de 2,7 %, pour clôturer autour de 4 448,87 $ l’once, après avoir atteint un plus haut d’une semaine. Peu auparavant, le métal précieux avait établi un record historique autour de 4 549,71 $ l’once à la fin du mois de décembre, un niveau qui confirme que les anticipations à moyen terme restent haussières.

En résumé, la hausse actuelle de l’or n’est pas simplement une réaction émotionnelle, mais le résultat d’une double anticipation du marché : le risque géopolitique et l’affaiblissement de la première économie mondiale. Lorsque ces deux facteurs coexistent, l’or est perçu non seulement comme un actif spéculatif, mais aussi comme un baromètre de l’insécurité mondiale.

SELL XAUUSD PRIX 4531 – 4529 ⚡️

↠↠ Stop Loss : 4535

→ Take Profit 1 : 4523

↨

→ Take Profit 2 : 4517

BUY XAUUSD PRIX 4400 – 4402 ⚡️

↠↠ Stop Loss : 4396

→ Take Profit 1 : 4408

↨

→ Take Profit 2 : 4414

L'or grimpe en flèche car l'instabilité est devenue une réalitéAu début de la séance de trading de la semaine, le marché n’« anticipait » plus le risque.

Le risque s’était matérialisé.

Lundi matin, le prix spot de OANDA:XAUUSD a bondi durant la session asiatique, dépassant le seuil des 4 400 $/once, atteignant à un moment 4 421,53 $, soit une hausse de près de 90 $ en seulement quelques heures. L’argent a progressé de près de 4 %. Il ne s’agissait pas d’une réaction purement technique, mais d’un flux de capitaux vers les valeurs refuges en réponse à un véritable choc géopolitique.

Tôt samedi matin, l’armée américaine a lancé une opération à Caracas, arrêtant le président vénézuélien Nicolás Maduro et le transférant à New York pour y faire face à des accusations criminelles liées au trafic de drogue. Dans le même temps, Washington a annoncé qu’il prendrait le contrôle de l’industrie pétrolière du Venezuela, du moins pendant une période « transitoire ».

Voici le point crucial : le marché n’a pas réagi aux paroles de Trump, mais à l’action qui a été menée.

Point de vue personnel ! L’or reflète un monde moins stable.

L’arrestation d’un chef d’État en exercice, la prise de contrôle de l’industrie pétrolière d’un autre pays et les signaux d’une volonté d’élargir l’intervention militaire ont fait passer le risque géopolitique à un tout autre niveau. Dans ce contexte, l’or n’a pas besoin de nouvelles raisons pour monter ; il lui suffit d’une incertitude prolongée.

Cette hausse est une réévaluation du risque systémique, et non une euphorie spéculative. Si les tensions restent « ouvertes », les métaux précieux devraient conserver leur rôle de valeur refuge ultime, malgré la volatilité à court terme.

En d’autres termes : l’or ne monte pas parce que le monde va mieux, mais parce que le monde est plus imprévisible que jamais.

SELL XAUUSD PRICE 4468 - 4466⚡️

↠↠ Stop Loss 4472

→ Take Profit 1 4460

↨

→ Take Profit 2 4454

ANALYSE ET COMMENTAIRE DU MARCHÉ DE L'OR - [05 janv. - 09 janv.]OANDA:XAUUSD Le prix entre dans une phase de pause au sein de sa tendance haussière, mais la structure de fond n’a pas été rompue. Après la forte cassure de fin 2025, l’or a corrigé depuis la zone de Fibonacci 0,618–0,786 et consolide actuellement juste au-dessus du cluster de support dynamique autour de l’EMA21, dans la zone des 4,28x–4,33x USD.

D’un point de vue structurel, le marché continue d’afficher une série de creux ascendants, ce qui indique que la pression vendeuse provient principalement de prises de bénéfices à court terme plutôt que d’un retournement de tendance. Les canaux haussiers de moyen terme restent valides ; l’incapacité du prix à franchir clairement la zone des 4,38x USD reflète un bras de fer naturel entre acheteurs de long terme et investisseurs prudents à court terme après une phase de croissance rapide.

Le RSI s’est détendu depuis la zone de surachat mais reste au-dessus du seuil neutre, ce qui suggère que la dynamique haussière est en phase de ré-accumulation plutôt que d’affaiblissement. C’est un schéma courant avant que le marché n’entame un nouveau cycle haussier.

Les conditions du prochain mouvement haussier sont assez claires : le prix doit clôturer de manière stable au-dessus de la région 4,38x USD, tout en franchissant la borne supérieure de la zone de consolidation actuelle. Le prochain objectif se situerait alors entre 4,53x–4,71x USD, correspondant aux extensions de Fibonacci et à l’axe supérieur du canal de prix.

À l’inverse, un risque de correction subsiste si le prix perd la zone de support 4,28x–4,24x USD. Ce scénario pourrait entraîner l’or vers la zone des 4,13x USD, où convergent le niveau de Fibonacci 0,236 et le support structurel de moyen terme. Toutefois, tant que cette zone n’est pas rompue de manière décisive, les replis actuels doivent être considérés comme des corrections au sein d’une tendance haussière, et non comme un retournement.

L’or ne s’affaiblit pas ; le marché ralentit simplement pour « accumuler de l’élan ». Avec l’incertitude géopolitique et les anticipations de politiques de taux américaines plus accommodantes, les phases de consolidation actuelles sont plus probablement une préparation à une nouvelle hausse qu’un signal de fin de tendance.

SELL XAUUSD PRICE 4432 - 4430⚡️

↠↠ Stop Loss 4436

BUY XAUUSD PRICE 4229 - 4231⚡️

↠↠ Stop Loss 4225

ANALYSE DE L'OR 01/05/20261. ANALYSE FONDAMENTALE :

a) Économie :

• USD :

Le dollar américain évolue de manière latérale, en phase d’accumulation, sans formation d’une nouvelle tendance haussière claire. Cela limite la pression baissière sur l’or ; les replis actuels sont principalement des corrections techniques.

• Marché boursier américain :

Les actions américaines évoluent avec prudence en début d’année, les flux de capitaux ne se sont pas encore intensifiés → pas assez attractifs pour détourner les capitaux de l’or.

• FED :

Les anticipations du marché penchent toujours vers un cycle d’assouplissement monétaire cette année, ce qui soutient la tendance de moyen à long terme de l’or.

• TRUMP :

Les positions fermes de Donald Trump, notamment concernant le Venezuela, augmentent les risques géopolitiques latents, renforçant le rôle de valeur refuge de l’or.

• ETF Or :

Le SPDR Gold Trust a enregistré des ventes nettes lors des deux dernières séances → pression de prises de bénéfices à court terme et rééquilibrage de portefeuille en début d’année.

Cependant, le volume de ventes n’est pas suffisant pour casser la tendance haussière de moyen terme.

b) Politique :

L’attaque américaine contre le Venezuela s’est terminée très rapidement ; l’or pourrait ouvrir en gap haussier lors de la séance matinale du 05/01/26. Les transactions doivent être adaptées aux conditions réelles du marché afin de rester prudentes, plutôt que de se positionner avec des volumes trop importants uniquement sur cet événement.

c) Sentiment de marché :

• Le marché est dans un état de risk-on prudent.

• Les banques centrales continuent d’accumuler de l’or de manière agressive dans une optique stratégique de long terme.

• La demande d’or physique en Asie augmente en fin d’année et à l’approche du Nouvel An lunaire, jouant le rôle d’un soutien durable des prix.

2. ANALYSE TECHNIQUE :

Structure des prix :

• Après avoir formé un ATH, l’or a fortement corrigé, établissant une tendance baissière à court terme.

• Actuellement, le prix teste à nouveau une zone de support basse et montre une réaction de rebond technique.

Indicateurs :

• La MA20 croise sous la MA50 sur l’unité de temps M30, indiquant qu’un retournement haussier n’est pas encore solidement confirmé. Toutefois, sur des unités de temps plus courtes, les bougies clôturent au-dessus de la MA20 et celle-ci s’oriente clairement à la hausse, ce qui soutient un mouvement haussier.

• Le RSI est en zone de survente sur M30, avec l’apparition d’une légère divergence cachée, soutenant une hausse de l’or.

• Les volumes acheteurs apparaissent et augmentent progressivement.

⇒ Conclusion technique : Haussière

RÉSISTANCE : 4.353 – 4.380 – 4.403 – 4.430

SUPPORT : 4.309 – 4.288 – 4.263

3. SÉANCE PRÉCÉDENTE (02/01/26) :

• Le prix a fortement progressé de 4.309 à 4.403, puis a chuté brutalement pour revenir à son point de départ à 4.309 au cours de la même séance.

• Le RSI a atteint une zone basse → apparition d’un rebond technique.

• Aucun signal clair de cassure haussière de structure ; biais toujours orienté vers une phase de range – rebond correctif au sein d’une tendance baissière de court terme.

4. STRATÉGIE DU JOUR (05/01/26) :

🪙 SELL XAUUSD | 4388 – 4386

• SL : 4392

• TP1 : 4380

• TP2 : 4374

🪙 BUY XAUUSD | 4268 – 4270

• SL : 4264

• TP1 : 4276

• TP2 : 4282

ANALYSE DE L'OR 30/12/2025Hier, l’or est monté jusqu’à 4 550 au début de la séance asiatique, puis a fortement chuté de 250 points. J’avais déjà averti de cette chute dans mon analyse du début de journée.

Le marché en cette fin d’année souffre d’une liquidité extrêmement faible. Malgré une baisse de 240 points, il n’y a toujours pas eu de force acheteuse.

Dans cette période, privilégiez les opportunités d’achat en direction d’un nouvel ATH. Achetez sur repli. Si le niveau 4 309 est cassé, alors il vaut mieux se reposer plus tôt.

🪙 SELL XAUUSD | 4412 – 4410

• SL : 4416

• TP1 : 4404

• TP2 : 4398

🪙 BUY XAUUSD | 4308 – 4310

• SL : 4304

• TP1 : 4316

• TP2 : 4322

L'or vient de subir le choc le plus sensible de l'année.Le marché OANDA:XAUUSD vient de subir un choc à l’un des moments les plus sensibles de l’année.

Après avoir atteint un sommet historique autour de 4 550 $/once, le prix spot de l’or a chuté de manière inattendue de 4,4 % en une seule séance, clôturant autour de 4 332 $. Ce mouvement n’était pas isolé : l’argent, le platine et le palladium ont tous plongé brutalement, marquant une correction généralisée sur l’ensemble du complexe des métaux précieux.

La question n’est pas « pourquoi l’or a chuté », mais de savoir s’il s’agit simplement de prises de bénéfices de fin d’année, ou du début d’une phase de réévaluation plus profonde.

Une correction systémique, pas un accident isolé.

L’aspect le plus notable de la récente baisse réside dans sa synchronisation.

• L’argent a chuté de près de 9 %, après avoir échoué à se maintenir au-dessus de 80 $/once.

• Le platine a perdu plus de 14 %.

• Le palladium a reculé de plus de 15 %, tombant depuis son plus haut de 3 ans.

Il s’agit d’un schéma bien connu de prises de bénéfices forcées après une période de croissance excessivement rapide, surtout dans un contexte de liquidité affaiblie par les fêtes. Une fois les prix arrivés à des niveaux extrêmes, un léger changement psychologique suffit à déclencher une vague généralisée de ventes.

Du point de vue de la structure de marché, les métaux précieux sont entrés dans la dernière semaine de l’année dans un état clairement suracheté, avec un capital spéculatif très concentré et d’importantes positions acheteuses accumulées. Cette baisse ressemble donc davantage à une « libération de pression » qu’à un retournement de tendance.

2025 : une année qui va « marquer l’histoire » pour OANDA:XAUUSD

Malgré de fortes corrections à court terme, la perspective à long terme de l’or en 2025 reste historiquement significative.

À ce jour, les prix de l’or ont augmenté de plus de 65 % cette année, soit la plus forte progression depuis la fin des années 1970.

Les moteurs fondamentaux restent inchangés :

• Instabilité économique mondiale prolongée,

• Affaiblissement cyclique du dollar,

• Achats nets d’or continus par les banques centrales,

• Anticipations d’un virage accommodant de la Fed.

L’or ne monte pas par euphorie, mais parce que son rôle de valeur refuge est continuellement activé dans un monde incertain.

L’argent : la star de la croissance, mais aussi le principal facteur de risque.

Si l’or est le pilier de la stabilité, l’argent est la variable la plus volatile de 2025.

Une hausse de près de 150 % fait de l’argent le métal le plus performant du groupe, mais aussi le plus vulnérable lorsque les flux de capitaux s’inversent.

Contrairement à l’or, l’argent possède deux natures parallèles :

• Actif refuge,

• Matière première industrielle essentielle (énergie solaire, électronique, IA).

La pénurie d’offre physique, notamment en Asie et dans les principales réserves, a propulsé les prix de l’argent bien au-delà de la hausse de l’or. Toutefois, avec des valorisations ayant progressé aussi rapidement, des corrections violentes sont inévitables.

La géopolitique revient sur le devant de la scène :

la Russie–Ukraine et le Moyen-Orient continuent « d’ancrer les risques »

Les développements géopolitiques récents montrent que les risques n’ont pas disparu, malgré des déclarations diplomatiques positives.

Les négociations Russie–Ukraine ont été présentées comme « proches de leur conclusion », mais ont été immédiatement éclipsées par des accusations d’attaques de drones, suivies de déclarations fermes de Moscou.

Parallèlement, les tensions au Moyen-Orient restent élevées, avec des déclarations fortes de Washington concernant l’Iran et des actions militaires au Venezuela.

Ces facteurs ne suffisent pas à faire grimper fortement les prix de l’or, mais ils sont suffisants pour limiter le risque d’un effondrement profond.

La Fed, la politique américaine et les grandes variables de 2026

Un point d’intérêt majeur pour le marché concerne les minutes de la réunion de décembre de la Fed, ainsi que les déclarations de plus en plus dures du président Donald Trump sur le rôle et la compétence du président de la Fed, Jerome Powell.

Les allusions de Trump à l’annonce prochaine d’un nouveau président de la Fed ajoutent une couche supplémentaire d’incertitude politique, d’autant plus que l’inflation n’est pas encore revenue à des niveaux sûrs alors que la croissance ralentit.

Pour l’or, l’incertitude de la politique monétaire est toujours un catalyseur à moyen terme.

La correction ne change pas la tendance.

La baisse de 4,4 % de l’or rappelle clairement que le marché n’évolue jamais en ligne droite.

Mais compte tenu du contexte global :

• Instabilité géopolitique non résolue,

• Assouplissement progressif des politiques monétaires mondiales,

• Diversification continue des banques centrales hors du dollar,

La correction actuelle est plus technique et cyclique qu’un véritable retournement de tendance à long terme. Avec 2026 à l’horizon, l’or est peu susceptible de poursuivre une hausse « linéaire » comme en 2025, mais son rôle clé dans un portefeuille défensif demeure intact.

Le marché entre dans une phase plus sélective, différenciée et disciplinée, où les opportunités ne se trouvent pas au sommet de l’euphorie, mais dans des corrections suffisamment profondes et calmes.

Analyse technique et suggestions OANDA:XAUUSD

Analyse technique

La tendance haussière à moyen terme reste intacte, le prix évoluant dans un canal ascendant. Après une forte impulsion, l’or a corrigé depuis la zone d’extension Fibonacci 0,618, mais a rapidement trouvé un support clair sur l’EMA21, indiquant que les acheteurs contrôlent toujours la structure de tendance.

Actuellement, le prix consolide juste au-dessus de la zone de support dynamique, tandis que le RSI reste au-dessus du niveau neutre, reflétant une correction technique plutôt qu’un retournement de tendance.

👉 Privilégier une stratégie d’achat sur repli (buy-the-dip), en évitant de poursuivre les prix tant que la tendance haussière domine.

SELL XAUUSD PRICE 4438 – 4436⚡️

↠↠ Stop Loss 4442

→ Take Profit 1 4430

↨

→ Take Profit 2 4424

BUY XAUUSD PRICE 4266 – 4268⚡️

↠↠ Stop Loss 4262

→ Take Profit 1 4274

↨

→ Take Profit 2 4280

L'or « marque l'histoire » - À quoi ressemblera l'année 2026 ?L’année 2025 se conclut sur un constat indéniable : OANDA:XAUUSD fait désormais partie du groupe restreint d’actifs qui redéfinissent l’ordre d’investissement mondial.

Avec une hausse de plus de 60 % en une seule année, plus de 50 records historiques, l’or a non seulement surperformé les actions et les obligations, mais est également devenu le symbole le plus clair de l’instabilité prolongée du système économique et politique international.

Il est important de noter que cette dynamique haussière ne résulte pas d’un choc unique, mais d’une accumulation progressive d’événements tout au long de l’année : conflits géopolitiques, guerres commerciales, affaiblissement du dollar américain, anticipation d’un retournement de politique monétaire, et surtout, afflux soutenu de capitaux en provenance des banques centrales.

Dans cette perspective, la question à l’approche de 2026 n’est plus « l’or va-t-il corriger ? », mais plutôt : le marché est-il réellement en mesure d’inverser la tendance de long terme ?

2025 : quand l’instabilité devient la “nouvelle norme”

La tendance haussière de l’or a débuté dès le début de 2025, après deux mois de correction fin 2024. Les tensions géopolitiques sont revenues au centre de l’échiquier mondial, notamment autour des politiques commerciales du nouveau gouvernement américain, déclenchant une forte demande de valeurs refuges.

En février, l’imposition officielle de lourds droits de douane par les États-Unis sur le Mexique, le Canada et la Chine a marqué le véritable début d’un nouveau cycle de guerre commerciale. La Chine a répliqué par des mesures de représailles, tout en continuant d’augmenter ses réserves d’or — un signal à portée stratégique bien plus que financière.

Au deuxième trimestre, les craintes d’un impact négatif des tarifs sur la croissance mondiale ont provoqué un affaiblissement marqué du dollar américain. L’or s’est maintenu au-dessus de 3 000 $ l’once pour la première fois, malgré des conditions techniques signalant une situation de surachat.

L’été a été marqué par une phase de consolidation relativement rare, après une trêve tarifaire temporaire entre les États-Unis et la Chine. Toutefois, les tensions persistantes au Moyen-Orient, notamment autour de l’Iran, ont empêché un reflux de la demande défensive.

Le véritable tournant est survenu à l’automne. Le marché du travail américain s’est détérioré plus rapidement que prévu, et les révisions brutales des chiffres officiels de l’emploi ont renforcé l’idée qu’un cycle d’assouplissement monétaire n’était plus lointain. La paralysie budgétaire du gouvernement américain a accru la prime de risque macroéconomique. Résultat : l’or s’est envolé, enchaînant de nouveaux sommets historiques à partir de fin octobre.

La motivation profonde derrière le passage de l’or au-delà du simple “refuge”

Selon le World Gold Council, 2025 marque un changement structurel dans l’utilisation de l’or :

• Les banques centrales considèrent l’or comme un outil de réduction de la dépendance au dollar et au système financier occidental.

• Les investisseurs institutionnels utilisent l’or comme un actif stratégique de long terme, et non plus comme une simple couverture à court terme.

• L’affaiblissement du dollar est de nature structurelle, lié aux déficits budgétaires, à la dette publique et à l’incertitude politique aux États-Unis.

Plus important encore, la hausse de l’or se produit alors que le marché est déjà conscient des risques, ce qui indique que la demande n’est pas purement spéculative.

2026 : trois scénarios, mais des probabilités inégales

1. Scénario central : fluctuation haussière, fin de la hausse unidirectionnelle

Dans le scénario neutre — considéré par de nombreuses institutions comme le plus probable — le prix de l’or devrait évoluer dans une large fourchette, tout en conservant une tendance légèrement haussière.

La Réserve fédérale devrait poursuivre un assouplissement progressif afin de soutenir la croissance et l’emploi, sans toutefois procéder à des baisses de taux agressives si l’inflation reste proche de 3 %. Dans ce contexte, le dollar américain a peu de chances de se redresser fortement, ce qui soutient l’or.

Cependant, une partie des flux de capitaux pourrait se rediriger vers l’euro ou la livre sterling si les écarts de politique monétaire se réduisent, rendant la progression de l’or plus lente et plus fragmentée qu’en 2025.

2. Scénario haussier : 4 900–5 000 $/once n’est plus une hypothèse irréaliste

Si l’économie américaine se détériore davantage, forçant la Fed à réduire agressivement ses taux, entraînant une chute rapide des rendements obligataires et un fort affaiblissement du dollar, l’or entrerait dans une nouvelle phase de valorisation.

Dans ce contexte, toute escalade géopolitique — du Moyen-Orient aux relations sino-américaines, en passant par le conflit Russie–Ukraine — pourrait amplifier la tendance haussière.

Goldman Sachs et Bank of America ont tous deux avancé des objectifs de 4 900 à 5 000 $/once, en supposant que l’or continue d’être accumulé au niveau des États, et non uniquement par les marchés financiers.

3. Scénario baissier : possible, mais peu probable

Le scénario le plus défavorable ne pourrait se matérialiser que si l’économie américaine se redresse bien plus vite que prévu, que le marché du travail s’améliore nettement, que les tensions géopolitiques s’apaisent fortement et que la Fed retarde son assouplissement monétaire.

Même dans ce cas, la probabilité d’une correction profonde de type « effondrement » reste faible, car la structure de la demande d’or est différente des cycles précédents.

En résumé, 2026 ne sera plus une histoire d’euphorie, mais de structure.

Après une année de percées historiques, l’or aborde 2026 avec un nouveau rôle : non seulement comme valeur refuge, mais aussi comme baromètre de la confiance dans l’ordre économique mondial.

Ce que le marché doit surveiller, ce ne sont pas les corrections de court terme, mais l’évolution des facteurs fondamentaux : politique monétaire, géopolitique et comportement des banques centrales.

Tant que ces éléments ne s’inversent pas clairement, un scénario de krach de l’or restera l’exception, et non la tendance dominante.

Analyse technique et recommandations OANDA:XAUUSD

Le graphique de l’or montre que la tendance haussière de moyen à long terme reste intacte. Plus important encore, la structure du marché s’est resserrée, créant les conditions d’un nouveau cycle haussier après une longue phase de consolidation.

Après une correction depuis son sommet à 4 380 $/once, le prix n’a pas rompu la structure haussière, mais a formé une correction technique saine. La zone 4 200–4 250 a agi comme un support clé de confluence, combinant moyennes mobiles et niveaux de Fibonacci majeurs. Les acheteurs ont défendu avec succès cette zone, indiquant que les capitaux de long terme n’ont pas quitté le marché.

Il est notable que le prix évolue actuellement dans un nouveau canal ascendant, avec des creux de plus en plus hauts. Le franchissement à la hausse de l’ancien sommet historique à 4 380 $/once est non seulement significatif sur le plan technique, mais confirme également une acceptation psychologique de niveaux de prix plus élevés.

Le RSI reste au-dessus de la zone neutre et s’oriente à la hausse, signalant une reprise de l’élan haussier, sans atteindre pour l’instant des niveaux de surachat extrême. Cela laisse encore de la marge pour une poursuite de la hausse.

Dans le scénario central, tant que le prix se maintient au-dessus de 4 380, les prochains objectifs techniques sont :

• 4 700–4 720 (extension de Fibonacci 0,786),

• Puis 4 900–5 000, correspondant à la borne supérieure du canal haussier de moyen terme.

Concernant les risques, un scénario de correction ne deviendrait préoccupant que si une clôture nette sous 4 200 se produisait, ce qui casserait la tendance haussière de court terme et pourrait entraîner un retour vers la zone 4 000–3 880. À ce stade, ce scénario reste peu probable, sauf choc majeur sur le plan monétaire ou géopolitique.

En conclusion, l’or n’est plus dans une phase de hausse temporaire dictée par la peur, mais entre dans une tendance haussière structurée, soutenue à la fois par les facteurs techniques et macroéconomiques. Dans un environnement marqué par l’instabilité monétaire, géopolitique et la perte de confiance dans les monnaies fiduciaires, l’or poursuit sa trajectoire ascendante avec constance.

SELL XAUUSD PRICE 4519 – 4517 ⚡️

↠↠ Stop Loss 4523

→ Take Profit 1 : 4511

↨

→ Take Profit 2 : 4505

BUY XAUUSD PRICE 4430 – 4432 ⚡️

↠↠ Stop Loss 4426

→ Take Profit 1 : 4438

↨

→ Take Profit 2 : 4444

ANALYSE DE L'OR 29/12/20251. Analyse fondamentale

a) Facteurs économiques :

• USD : Après une phase de faiblesse liée aux anticipations de baisse des taux de la FED, le dollar américain montre un rebond technique à court terme → exerçant une pression corrective modérée sur l’or dans une fourchette étroite.

• Actions américaines : Les flux de capitaux restent orientés vers les actifs risqués, mais le rythme ralentit à mesure que le marché s’approche de zones de valorisation élevées.

• FED : Les anticipations de baisse des taux l’an prochain demeurent le principal soutien de l’or à moyen et long terme. La FED ne se précipite pas vers un assouplissement agressif → l’or est susceptible d’évoluer en range ou de subir des corrections techniques.

• TRUMP : Les déclarations et la possibilité d’un retour sur la scène politique renforcent l’incertitude politique, favorable à l’or à long terme.

• ETF Or (SPDR) : Les flux des ETF restent en phase d’accumulation, sans retraits massifs → confirmant que la tendance haussière principale n’est pas remise en cause. Toutefois, les réserves actuelles sont très élevées ; des prises de bénéfices partielles cette semaine sont très probables → prudence face aux chutes soudaines.

b) Facteurs politiques :

• Les risques géopolitiques mondiaux restent élevés (Moyen-Orient, Russie–Ukraine) → l’or conserve son rôle de valeur refuge.

c) Sentiment du marché :

• Léger « risk-on » mais avec prudence. Les investisseurs ne sont pas prêts à vendre massivement l’or ; ils préfèrent attendre des replis pour renforcer les positions.

• En fin d’année, le marché est calme avec une liquidité réduite.

2. Analyse technique

• Tendance principale : HAUSSIÈRE (Higher High – Higher Low) sur H1/H4.

• Le prix consolide sous la zone de résistance majeure autour de 4,550 après avoir inscrit un nouveau plus haut historique (ATH).

• La trendline haussière reste intacte → la structure du marché n’est pas rompue.

• RSI :

• Retour vers la zone neutre puis rebond → signal d’une correction de court terme, non d’un retournement ; possibilité d’une légère reprise en début de session asiatique.

• Scénario privilégié : Évolution latérale – repli peu profond – puis poursuite de la tendance haussière. Rechercher des opportunités d’achat sur les zones de support avec confirmation.

• Niveaux techniques clés :

• Résistance : 4,550 – 4,577 – 4,604

• Support : 4,525 – 4,500 – 4,481

3. Séance précédente (26/12/25) :

• L’or a fortement progressé en franchissant de nouveaux sommets, puis a évolué latéralement sans ventes massives.

• La pression acheteuse est restée dominante ; les ventes relevaient principalement de prises de bénéfices techniques.

• Aucun signal de distribution majeure → marché solide.

4. Stratégie du jour (29/12/25) :

🪙 SELL XAUUSD | 4510 – 4508

• SL : 4514

• TP1 : 4502

• TP2 : 4496

🪙 BUY XAUUSD | 4402 – 4404

• SL : 4398

• TP1 : 4410

• TP2 : 4416