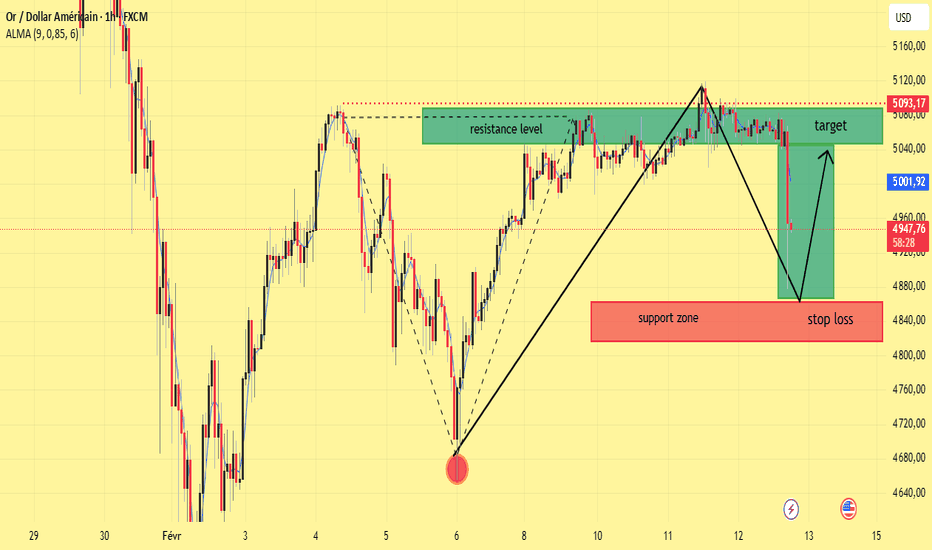

XAUUSD H1 – Rejet sous résistance et correction vers un support Vue d’ensemble du marché :

Sur l’unité de temps H1, l’or a subi un rejet net dans la zone de résistance 5 090–5 100 après une forte impulsion haussière depuis le creux de 4 680. L’incapacité à maintenir une cassure au-dessus de cette résistance a déclenché un mouvement correctif baissier en direction des 4 900.

Structure technique :

Impulsion haussière claire de 4 680 jusqu’à environ 5 120.

Phase de consolidation sous la résistance des 5 100 sans cassure confirmée.

Formation d’un plus bas sommet (lower high), suivie d’une accélération baissière.

L’ALMA (9) s’oriente à la baisse, confirmant la pression vendeuse à court terme.

Niveaux clés :

Zone de résistance : 5 080–5 100

Support immédiat : 4 900–4 880

Support majeur : zone des 4 850

Invalidation du scénario baissier : clôture H1 soutenue au-dessus de 5 100

Scénario de trading :

La structure actuelle favorise une poursuite de la correction vers la zone 4 880–4 850. Si cette zone est défendue par les acheteurs avec confirmation haussière, un rebond vers 5 050–5 100 reste possible.

En revanche, une clôture horaire nette sous 4 850 affaiblirait la structure haussière globale et exposerait le niveau des 4 800 comme prochain objectif baissier.

Conclusion :

L’or évolue actuellement dans une phase de correction technique après un rejet sous résistance. La zone 4 880–4 850 sera déterminante pour savoir s’il s’agit d’un simple retracement dans une tendance haussière ou du début d’une correction plus profonde.

Goldtrader

XAUUSD (H2) – Analyse de LiamXAUUSD (H2) – Vue de Liam

Rally dans l'offre | Risque de volatilité en hausse

L'or rebondit à partir de la zone de demande 4550–4600, mais la structure H2 plus large indique toujours un environnement de vente. Le mouvement actuel vers le haut semble correctif, alimenté par la couverture des positions courtes et la rotation de liquidités plutôt que par un renversement de tendance confirmé.

D'après le graphique, le prix revient vers 4900–5030, une zone où se trouvent des distributions et des liquidités précédentes. À moins que le prix ne puisse s'établir au-dessus de cette zone, les rallyes doivent être considérés comme des opportunités de vente, et non comme une confirmation de rupture.

Zones techniques clés

Zone de vente majeure : 5536 – 5580 (offre HTF)

Zone de réaction à court terme : 5000 – 5030

Demande clé / base : 4550 – 4600

Soutien intrajournalier : ~4730

Contexte du marché

Les récents gros titres politiques américains et les examens institutionnels ajoutent une couche supplémentaire de volatilité induite par les nouvelles, augmentant le risque de fluctuations brusques et de balayages de liquidités. Dans de telles conditions, l'or réagit souvent de manière erratique au cours de la journée, mais la structure à plus long terme tend à se réaffirmer une fois que le bruit s'est estompé.

Perspective

Tant que le prix reste en dessous de 5030, le biais reste dominé par la vente.

Un échec à maintenir au-dessus de 4730 rouvrirait le risque à la baisse vers la base de demande.

Seule une acceptation propre H2 au-dessus de 5030 → 5100 neutraliserait la structure baissière.

Note d'exécution

Évitez de poursuivre la dynamique lors de séances alimentées par les nouvelles.

Laissez le prix atteindre les niveaux. Tradez la réaction, pas les gros titres.

— Liam

XAUUSD – Perspectives techniques H2XAUUSD – Perspectives Techniques H2 : La Récupération Crée de la Valeur Avant la Prochaine Expansion | Lana ✨

L'or continue de se négocier dans une structure haussière solide sur la période H2. Le récent rallye était clairement impulsif, et le mouvement actuel ressemble à un retour technique pour rééquilibrer la liquidité, pas à un retournement de tendance.

📈 Structure du Marché & Contexte de Tendance

XAUUSD reste haussier, avec la structure des plus hauts/plus bas plus élevés toujours intacte. Le prix respecte également la ligne de tendance ascendante, qui a agi comme un soutien dynamique clé tout au long de cette tendance haussière.

La séquence actuelle s'aligne bien avec un cycle haussier classique :

Impulsion → Retour → Continuité.

Tant que le soutien structurel tient, le biais principal de Lana reste : ACHETER avec la tendance, pas vendre contre elle.

🔍 Zones Techniques Clés & Zones de Valeur

Zone d'achat POC (Zone de Valeur) : 4764 – 4770

Cette zone s'aligne avec un nœud à fort volume (POC/VAH) et la ligne de tendance montante, ce qui en fait une zone de valeur forte pour les opportunités d'achat lors des replis.

Résistance à court terme : 4843

Un niveau clé qui doit être réaccepté pour confirmer la prochaine jambe de continuation.

Zone de réaction psychologique : 4900

Probablement susceptible de produire de l'hésitation, des prises de bénéfices ou de la volatilité à court terme.

Objectifs d'expansion supérieurs :

5000 et potentiellement l'extension Fibonacci 2.618, où la liquidité à plus long terme pourrait être présente.

🎯 Plan de Trading (Basé sur la Structure H2)

✅ Scénario Principal : ACHETER le Retour

Entrée d'achat :

👉 4766 – 4770

Lana préfère intervenir uniquement si le prix revient dans la zone POC et montre une confirmation haussière en H1–H2 (maintien de la ligne de tendance, rebond clair/rejet de prix plus bas).

Stop Loss :

👉 4756 – 4758

(Placé à ~8–10 points sous l'entrée, sous la zone POC et sous la ligne de tendance ascendante)

🎯 Objectifs de Prise de Bénéfice (Sorties Échelonnées)

TP1 : 4843

Première résistance — éliminez des bénéfices partiels et réduisez le risque.

TP2 : 4900

Niveau psychologique — attendez-vous à de possibles réactions.

TP3 : 5000

Objectif psychologique majeur et jalon d'expansion.

TP4 (extension) : 5050 – 5080

Potentielle extension Fibonacci 2.618 / zone de liquidité à plus long terme.

L'approche de Lana consiste à sortir progressivement vers les objectifs, puis à protéger la position en gérant le risque (par exemple, en déplaçant le SL au point d'équilibre une fois que le prix confirme la continuation).

🌍 Contexte Macro (Brièvement)

L'or reste soutenu par son rôle d'actif refuge et de réserve stratégique au milieu de l'incertitude géopolitique et financière actuelle. Les récents titres mettant en avant la hausse de la valeur des grandes réserves d'or renforcent que la demande institutionnelle pour l'or comme couverture à long terme reste active, ce qui soutient le biais haussier à moyen terme.

🧠 Vue de Lana

C'est un retour dans une tendance haussière, pas un retournement baissier.

Lana se concentre sur l'achat de valeur, pas sur la poursuite des sommets.

Restez patient, tradez la structure et laissez le prix entrer dans votre zone.

✨ Respectez la tendance, restez discipliné, et laissez le marché venir à vos niveaux.

L'or récupère au-dessus de 2 300$: quelle est la prochaine étapeL'or récupère au-dessus de 2 300$: quelle est la prochaine étape?

L'or a réussi à récupérer ses pertes hier (la plus forte baisse quotidienne en près de 2 ans) sur des données PMI américaines faibles. L'idée ici est que des indicateurs de croissance atones pourraient pousser la Réserve fédérale vers une baisse anticipée des taux d'intérêt (mais ne retenez pas votre souffle), augmentant potentiellement l'attractivité des actifs non productifs comme l'or.

Le taux d'expansion de l'activité commerciale aux États-Unis a ralenti en raison de signes de faiblesse de la demande, selon le dernier rapport mondial Flash PMI de S&P.

D'un point de vue technique, XAU/USD est actuellement aux prises avec le niveau de retracement de Fibonacci de 23,6% du rallye entre 1 984 NYSE:ET 2 430$, luttant pour le dépasser de manière convaincante.

Ole Hansen de Saxo Bank note que la poussée vigoureuse de l'or depuis la mi-février subit une correction nécessaire, qui devrait, espérons-le, donner un aperçu de la demande sous-jacente réelle (maintenant que le risque géopolitique s'est quelque peu refroidi).

L'attention du marché se porte désormais sur trois principales publications de données américaines: les biens durables américains (mercredi), le PIB flash du 1er trimestre américain (jeudi)et l'indice PCE de base américain vendredi. Alors que les trois pourraient avoir un impact sur le marché, les deux derniers devraient avoir une plus grande importance.

Analyse technique de l'or dans un climat d'incertitude Iran...Analyse technique de l'or dans un climat d'incertitude Iran-Israël

L'or oscille autour des 2 370$, avec une fourchette de négociation relativement étroite, les investisseurs surveillant de près les mises à jour sur le conflit Iran-Israël.

La position d'Israël sur les représailles contre l'Iran ne tourne pas autour de savoir si, mais quand et comment riposter. Bezalel Smotrich, le ministre israélien des Finances, plaide pour une réponse qui imposerait un "tribut disproportionné" à l'Iran, visant à "secouer Téhéran" et à dissuader de futures attaques. Alors que toute représailles risque d'aggraver la situation vers un conflit plus large au Moyen-Orient et une crise mondiale plus profonde, il y a un espoir persistant que la réticence de l'Iran à une guerre totale, mise en évidence par sa désescalade rapide à la suite de sa récente attaque, pourrait atténuer le risque.

L'or fait preuve de résilience malgré des données économiques robustes en provenance des États-Unis, ce qui suggère que le marché haussier actuel n'est pas uniquement influencé par des facteurs macroéconomiques conventionnels.

Sur le graphique XAU / USD, un mouvement à la baisse pourrait nécessiter de tester le précédent record absolu de 2 300 $pour envisager un renversement substantiel. Cependant, le sentiment haussier plus large pourrait sembler persister, soutenu par le glissement de l'Indice de force relative (RSI) sur 4 heures en dessous de 50 et l'indicateur de Momentum montrant une tendance à la baisse au-dessus de son point médian.

La Moyenne mobile Simple 20 (SMA) maintient probablement une trajectoire résolument haussière à environ 2 281$, se situant confortablement au-dessus de la SMA 100 également haussière d'environ 200$.

L'or clôturera au-dessus de 2200 this cette semaine ou la pro...L'or clôturera au-dessus de 2200 this cette semaine ou la prochaine?

En examinant le graphique journalier de l'or, il semble qu'un motif de mât haussier potentiel se forme, indiquant une éventuelle cassure à venir. Si cette tendance se poursuit, les prix de l'or pourraient augmenter. Cette semaine, l'or a tenté de dépasser 2 200 $mais a été rejeté, tombant à 2 080 before avant de rebondir au-dessus de 2 190$.

Cependant, le sentiment du marché pourrait devenir prudent avant la publication d'importantes données économiques américaines au cours de la semaine de vacances raccourcie, notamment le taux de croissance du PIB, l'Indice des prix PCE de base et les dépenses personnelles. Malgré cette prudence, si le taux de croissance du PIB passe de 4,9% au trimestre précédent à 3,2% attendu, cela pourrait renforcer les attentes d'une baisse des taux de la Réserve fédérale en juin, comme le prévoit le marché. Cela pourrait potentiellement augmenter la demande d'or et augmenter son prix.

Si les données de cette semaine ne servent pas de catalyseur, l'attention pourrait se déplacer vers la semaine prochaine, avec des ouvertures de postes à SECOUSSE prévues pour mardi et des NFP vendredi (heure américaine), fournissant potentiellement d'autres informations sur le marché.

Or: Des risques après avoir atteint un niveau record? Or: Des risques après avoir atteint un niveau record?

Les prix de l'or ont augmenté au cours des six dernières séances, se rapprochant progressivement du sommet de décembre de 2149,00 December. Cette récente hausse fait suite à la réaffirmation par le président de la Réserve fédérale Jerome Powell qu'il pensait qu'il serait judicieux d'envisager de réduire le taux des fonds fédéraux à un moment donné cette année, à condition que la confiance dans l'inflation atteigne régulièrement l'objectif de 2%.

En regardant le graphique journalier, l'or se situe actuellement confortablement au-dessus de son principal support, la moyenne mobile sur 20 jours à 2041,00 day, ce qui le rend susceptible d'un renversement potentiel. De plus, l'or pourrait être sujet à des pressions à la baisse une fois que l'Euphorie suscitée par le récent témoignage de Jerome Powell s'estompera et que le marché se rendra compte que la Fed n'est en fait pas pressée de baisser les taux d'intérêt.

Maintenant, l'or au comptant est au prix de 2 150,00 per l'once troy, atteignant un nouveau record. Les conditions extrêmement surachetées sont devenues plus évidentes.

Les économistes de la Banque ANZ suggèrent que le principal moteur de la flambée des prix de l'or est le passage de la Fed d'un resserrement à un cycle monétaire d'assouplissement. Ils anticipent également que les risques géopolitiques élevés et les achats des banques centrales contribueront à faire grimper le prix de l'or à 2 200 dollars d'ici la fin de l'année.

Fait intéressant, le palladium a franchi la barre des 1 000 dollars l'once, enregistrant des gains de plus de 10%.

Réaction de l'Or à la prochaine masse salariale Non agricoleRéaction de l'Or à la prochaine masse salariale Non agricole

Le négoce de l'or a été confronté à des vents contraires mercredi alors que le dollar américain s'est raffermi malgré la dégradation par Fitch de la note de crédit des États-Unis à AA+ de AAA. Les investisseurs semblaient imperturbables et concentrés sur les données positives du rapport national sur l'emploi d'ADP qui pourraient éventuellement indiquer un rapport sur la masse salariale non agricole plus important que prévu ce vendredi.

Le rapport national sur l'emploi d'ADP a révélé que les entreprises privées aux États-Unis ont embauché 324 000 travailleurs en juillet 2023, dépassant les attentes du marché de 189 000 A. La décision de Fitch de dégrader la notation de crédit des États-Unis a été attribuée aux inquiétudes concernant une détérioration fiscale potentielle au cours des trois prochaines années et à la crise du plafond de la dette qui a été évitée à la dernière minute il y a quelques mois.

L'impact de ces développements sur les prix de l'or était évident, car il a reculé pour la deuxième session consécutive, actuellement testé à 1 935 NYSE:ET pourrait approcher un niveau de support technique significatif à 1 930$. D'un autre côté, si l'or reprend son rebond, il pourrait rencontrer une résistance initiale autour de 1 942$, suivie de la barre psychologiquement importante de 1 950 psych.

Or ou Nasdaq: Que vendre à découvert cette semaine?Or ou Nasdaq: Que vendre à découvert cette semaine?

Pour l'or (XAU / USD), le graphique en 4 heures suggère une position neutre à baissière. Alors que la paire est actuellement au-dessus de ses moyennes mobiles, la moyenne mobile à 50 jours suit de près son prix. L'Indice de force relative (RSI) baisse vers un niveau neutre, indiquant une pause potentielle de l'activité des acheteurs. Si l'or tombe en dessous de 1 945$, il y a un risque que les prix baissent davantage et testent à nouveau leurs creux précédents ou la Moyenne Mobile Simple (SMA) sur 200 jours autour de 1 941$.

Le facteur décisif pour l'or cette semaine sera probablement les données sur l'emploi aux États-Unis. Le rapport sur la masse salariale non agricole (PFN) de vendredi est un événement important, et les données précurseurs sur l'emploi (rapport sur l'emploi JOLTS de mardi) pourraient également influencer les traders. Le marché s'attend à ce que le PFN affiche 190 000 emplois ajoutés, soit plus du double du taux de croissance naturel des États-Unis. Un chiffre élevé de l'emploi pourrait influencer l'anticipation des traders de la décision de la Réserve fédérale sur les taux d'intérêt et avoir un impact sur les perspectives baissières de l'or.

D'autre part, le Nasdaq et d'autres grands indices américains devraient terminer le mois de juillet avec des gains. Le Dow Jones a particulièrement affiché une croissance impressionnante au cours des deux dernières semaines. La surperformance du Dow Jones suggère un possible déplacement des investisseurs des actions de croissance (telles que les actions Nasdaq) vers les actions de valeur.

En regardant le graphique journalier, le Nasdaq Composite vise maintenant un niveau de résistance clé à 14 649. Cependant, il existe une possibilité de réponse agressive du vendeur à ce niveau. Sur le graphique en 4 heures, une divergence avec le MACD indique un affaiblissement de la dynamique, souvent suivi de reculs.

Les rapports sur les bénéfices des grandes entreprises technologiques, Apple et Amazon, seront cruciaux pour le Nasdaq cette semaine. Ces deux géants représentent 11,6% de l'ensemble de l'indice Nasdaq mesuré par capitalisation boursière. Des bénéfices américains meilleurs que prévu pourraient potentiellement prolonger la tendance haussière du marché.