Fonds : Peut-il combler l’écart de 13 billions du privé ?Le fonds ERShares Private-Public Crossover ETF (XOVR) représente une innovation financière révolutionnaire qui démocratise l'accès aux investissements en capital-investissement, traditionnellement réservés aux acteurs institutionnels et aux investisseurs accrédités. Suite à un relancement stratégique en août 2024, le fonds a connu une croissance remarquable, avec des actifs sous gestion atteignant 481,5 millions de dollars et attirant plus de 120 millions en entrées depuis son investissement initial dans SpaceX. Basé sur la méthodologie propriétaire « Facteur Entrepreneur » du Dr Joel Shulman, XOVR combine l'indice ER30TR éprouvé (qui représente plus de 85 % de son portefeuille) avec des avoirs en capital-investissement soigneusement sélectionnés, créant une structure unique qui offre une liquidité quotidienne et une transparence tout en capturant la création de valeur pré-IPO.

La thèse d'investissement du fonds se concentre sur l'identification d'entreprises au carrefour de la technologie, de la sécurité nationale et de la stratégie globale. Ses avoirs privés phares - SpaceX et Anduril Industries - illustrent cette approche, représentant des acteurs critiques dans une base industrielle de défense privatisée. SpaceX a évolué d'une entreprise spatiale commerciale en un actif géostratégique grâce à Starlink, qui sert d'infrastructure de communication essentielle dans les conflits modernes, comme en Ukraine. La plateforme Lattice alimentée par l'IA d'Anduril et son contrat récent de 159 millions de dollars avec l'armée américaine pour des systèmes de réalité mixte illustrent le virage de l'armée vers des solutions de défense agiles et axées sur le logiciel. Les deux entreprises ont construit des fossés concurrentiels formidables grâce à l'innovation technologique et à des portefeuilles de propriété intellectuelle robustes.

La performance de XOVR valide sa stratégie de haute conviction, délivrant un rendement total de 33,46 % sur l'année écoulée par rapport à 26,48 % de son benchmark, avec des rendements annualisés sur trois ans de 28,11 %. L'approche concentrée du fonds - les dix principales positions représentant plus de 50 % du portefeuille - est un choix de conception délibéré qui permet des rendements supérieurs en prenant des positions de conviction dans des innovateurs définissant leur catégorie. Plutôt que de suivre les tendances du marché, XOVR positionne les investisseurs à la source de l'innovation, en tirant parti de sa structure unique pour identifier et accéder à la prochaine génération d'entreprises disruptives dotées du potentiel de devenir les leaders de marché de demain.

Le fonds représente plus qu'un véhicule d'investissement ; il incarne un changement fondamental dans l'allocation de capital qui reconnaît l'effacement des lignes entre entreprises publiques et privées. En combinant l'accessibilité et la liquidité des marchés publics avec le potentiel de croissance des investissements privés, XOVR offre aux investisseurs de détail un accès sans précédent aux opportunités de création de valeur qui étaient autrefois le domaine exclusif des acteurs institutionnels, les positionnant pour participer aux innovations technologiques et stratégiques qui définiront la prochaine décennie.3.2sHow can Grok help?Upgrade to SuperGrok

Innovation

Comment un géant silencieux domine les technologies critiques ?Teledyne Technologies s’est imposée silencieusement comme une force redoutable dans les marchés de la défense, de l’aérospatial, du maritime et de l’espace, grâce à une stratégie disciplinée de positionnement stratégique et d’intégration technologique. L’entreprise a récemment annoncé des résultats record pour le deuxième trimestre 2025, avec un chiffre d’affaires net de 1,51 milliard de dollars (hausse de 10,2%) et une croissance organique exceptionnelle dans tous ses segments d’activité. Cette performance n’est pas liée à une conjoncture de marché, mais résulte d’un positionnement réfléchi à long terme sur des marchés critiques à fortes barrières d’entrée, où les facteurs géopolitiques créent des avantages compétitifs naturels.

L’acuité stratégique de l’entreprise est illustrée par des produits tels que le micro-drone Black Hornet Nano, qui a prouvé sa valeur tactique dans des conflits allant de l’Afghanistan à l’Ukraine, et le nouveau système autonome Black Recon destiné aux véhicules blindés. Teledyne a renforcé sa position grâce à des partenariats géopolitiques, comme sa collaboration avec la société japonaise ACSL pour des drones conformes à la NDAA, transformant la conformité réglementaire en une barrière concurrentielle contre les acteurs non alliés. L’acquisition de FLIR Systems en 2021 pour 8,2 milliards de dollars a démontré sa maîtrise de l’intégration horizontale, la technologie d’imagerie thermique étant désormais déployée dans de multiples gammes de produits et segments de marché.

L’avantage compétitif de Teledyne s’étend au-delà des produits pour inclure la domination de la propriété intellectuelle, avec 5.131 brevets détenus dans le monde et un taux d’acceptation exceptionnel de 85,6% auprès de l’USPTO. Ces brevets couvrent l’imagerie et la photonique (38%), l’électronique de défense et aérospatiale (33%) ainsi que l’instrumentation scientifique (29%). Les citations fréquentes par des géants comme Boeing et Samsung soulignent leur caractère fondamental. L’investissement annuel de 474 millions de dollars en R&D, soutenu par 4.700 ingénieurs titulaires de diplômes avancés, assure une innovation continue tout en érigeant des barrières juridiques contre les concurrents.

L’entreprise s’est également préparée de manière proactive aux nouvelles exigences réglementaires, en particulier le mandat du Département de la Défense américain concernant la Cybersecurity Maturity Model Certification (CMMC), qui entrera en vigueur en octobre 2025. L’infrastructure et les certifications de cybersécurité déjà en place chez Teledyne offrent un avantage crucial pour répondre à ces standards, créant une barrière de conformité supplémentaire qui devrait lui permettre de remporter davantage de contrats de défense, tandis que ses concurrents peineront à satisfaire ces nouvelles exigences.

Le chaos mondial peut-il propulser les géants pharmaceutiques ?La trajectoire de croissance remarquable de Merck démontre comment un leader pharmaceutique peut transformer les incertitudes mondiales en avantages stratégiques. L’entreprise a brillamment navigué les tensions géopolitiques, y compris les conflits commerciaux entre les États-Unis et la Chine, en diversifiant ses chaînes d’approvisionnement et en établissant des réseaux de production régionalisés. En parallèle, Merck a su tirer parti des tendances macroéconomiques telles que le vieillissement de la population et la montée des maladies chroniques, qui créent une demande constante pour les produits pharmaceutiques, quelles que soient les fluctuations économiques. Cette position stratégique permet à l’entreprise de prospérer en pleine instabilité mondiale tout en sécurisant ses flux de revenus grâce aux dynamiques démographiques.

La clé du succès de Merck repose sur son innovation, alimentée par des percées scientifiques de pointe et une transformation numérique complète. Le partenariat avec Moderna dans la technologie de l’ARN messager et l’expansion continue des indications de Keytruda illustrent sa capacité à exploiter à la fois les collaborations externes et la puissance de sa R&D interne. Merck a intégré stratégiquement l’intelligence artificielle, l’analyse de big data et les techniques de fabrication avancées dans l’ensemble de ses opérations, créant un avantage concurrentiel complet qui accélère le développement de médicaments, réduit les coûts et améliore l’efficacité du lancement sur le marché.

Protéger la croissance future nécessite des défenses solides pour la propriété intellectuelle et la cybersécurité. Merck utilise des stratégies sophistiquées de gestion du cycle de vie des brevets, incluant la défense agressive contre les biosimilaires et l’expansion continue des indications, pour prolonger la durée de vie commerciale de ses médicaments phares au-delà de l’expiration de leur brevet principal. Les investissements substantiels dans la cybersécurité protègent les données R&D précieuses et la propriété intellectuelle contre des menaces de plus en plus sophistiquées, y compris l’espionnage étatique, garantissant ainsi la continuité des opérations et un avantage concurrentiel pérenne.

À l’avenir, la dynamique de croissance de Merck dépendra de sa capacité à maintenir cette approche multidimensionnelle tout en s’adaptant aux dynamiques de marché changeantes. L’engagement de l’entreprise envers les principes ESG et la responsabilité sociale d’entreprise attire non seulement les investisseurs soucieux de responsabilité sociale, mais aide également à retenir les meilleurs talents dans un environnement compétitif. En combinant innovation organique, acquisitions stratégiques, protection solide de la propriété intellectuelle et gestion proactive des risques, Merck s’est positionnée comme un leader résilient capable de transformer la complexité mondiale en domination pharmaceutique pérenne.

L’avenir de Nissan : en déclin ou en pleine transformation ?Nissan Motor Company, autrefois titan de l’industrie automobile mondiale, navigue dans un paysage complexe. Le 30 juillet 2025, un séisme de magnitude 8,8 au large de la péninsule du Kamtchatka, en Russie, a déclenché des alertes au tsunami à l’échelle du Pacifique. En réponse, Nissan a suspendu les opérations de certaines usines japonaises, priorisant la sécurité de ses employés. Bien que nécessaire, cette mesure met en lumière la fragilité des chaînes d’approvisionnement mondiales et de la production, risquant de perturber les objectifs de production et les délais de livraison. Cette réaction immédiate s’inscrit dans une période d’ajustements opérationnels majeurs, alors que Nissan fait face à des défis économiques, géopolitiques et technologiques de grande ampleur.

Au-delà des catastrophes naturelles, Nissan est confronté à des défis financiers et de parts de marché significatifs. Malgré une hausse du bénéfice opérationnel et du revenu net en 2023, le volume des ventes mondiales est resté quasi stagnant à 3,44 millions d’unités, témoignant d’une concurrence accrue. Les prévisions pour l’exercice 2024 anticipent une baisse des revenus, et les ventes aux États-Unis ont chuté de 8 % au premier trimestre 2025 par rapport à l’année précédente. Les pressions macroéconomiques, telles que l’inflation, la volatilité des devises et des pertes de plusieurs milliards de dollars sur les contrats de leasing dues à l’effondrement de la valeur des véhicules d’occasion, ont directement affecté la rentabilité. Les tensions géopolitiques, notamment la menace d’un tarif douanier américain de 24 % sur les exportations automobiles japonaises, compromettent davantage le marché nord-américain, crucial pour Nissan.

Les défis de Nissan s’étendent également au domaine technologique et à sa stratégie d’innovation. Malgré un portefeuille de brevets remarquable comptant plus de 10 000 familles actives, l’entreprise est critiquée pour son retard dans l’adoption des véhicules électriques (VE) et une stagnation technologique perçue. Le déploiement lent et l’impact limité des nouveaux modèles VE, combinés à une absence notable sur le marché en plein essor des véhicules hybrides, ont permis aux concurrents de gagner du terrain. De plus, de multiples violations de cybersécurité ayant compromis les données des clients et des employés ont entaché la confiance envers la marque et entraîné des coûts de remédiation. Les facteurs internes, tels que les répercussions persistantes du scandale Carlos Ghosn, l’instabilité de la direction et des rappels de produits coûteux — comme celui de juillet 2025 concernant plus de 480 000 véhicules pour des défauts de moteur — ont encore érodé la confiance des investisseurs et la réputation de la marque. Le chemin de Nissan reste incertain alors qu’il s’efforce de retrouver son avantage compétitif face à ces pressions multiformes.

La Chute de Sarepta : Une Confluence de Défis ?Sarepta Therapeutics (SRPT) fait face à des obstacles majeurs sur le marché. Le cours de l’action de l’entreprise a subi une chute significative, résultat de plusieurs facteurs interconnectés. Sa thérapie génique phare, ELEVIDYS, est au cœur de ces difficultés. Des décès récents de patients associés à des technologies géniques similaires ont soulevé des préoccupations quant à leur sécurité. La FDA a requis une suspension volontaire des livraisons d’ELEVIDYS après l’ajout d’un avertissement de type « encadré noir » relatif à des risques de lésions hépatiques. De plus, l’essai confirmatoire EMBARK pour ELEVIDYS n’a pas atteint son objectif principal. Ces revers cliniques et réglementaires ont gravement ébranlé la confiance des investisseurs.

Au-delà des défis liés à un médicament spécifique, des dynamiques sectorielles plus larges affectent également Sarepta. Les pressions macroéconomiques, telles que la hausse des taux d’intérêt, réduisent les valorisations des entreprises biotechnologiques. Les tensions géopolitiques perturbent les chaînes d’approvisionnement mondiales et entravent la collaboration scientifique internationale. Le paysage de la propriété intellectuelle se complexifie, avec des contestations et des expirations de brevets menaçant les revenus. Les risques de cybersécurité, particulièrement élevés dans l’industrie pharmaceutique, pourraient compromettre des données sensibles liées à la recherche et aux patients.

Le cadre réglementaire évolue rapidement. La FDA exige désormais des données confirmatoires plus robustes pour les thérapies géniques, ce qui prolonge l’incertitude entourant les approbations accélérées. Des initiatives gouvernementales, comme l’Inflation Reduction Act, visent à limiter les coûts des médicaments, ce qui pourrait réduire les revenus futurs de Sarepta. Par ailleurs, la dépendance de l’entreprise à la technologie AAV présente des risques, car des technologies d’édition génétique de nouvelle génération pourraient rendre son portefeuille obsolète. L’ensemble de ces facteurs amplifie les effets négatifs.

Le redressement de Sarepta reposera sur une stratégie bien définie. Obtenir une approbation complète de la FDA pour ELEVIDYS est crucial. Élargir ses indications et maximiser son potentiel commercial sont des priorités. Diversifier son portefeuille au-delà d’un seul produit permettrait de réduire les risques. Une gestion stricte des coûts s’impose dans ce contexte économique difficile. Des partenariats stratégiques pourraient fournir un soutien financier et une expertise technique. Le parcours de Sarepta reflète les défis d’un secteur des thérapies géniques en pleine maturation.

Rigetti : Mirage ou apocalypse quantique ?Rigetti Computing, acteur de premier plan dans l’informatique quantique, a récemment capté l’attention des marchés avec une envolée de 41 % de son action. Cette hausse spectaculaire fait suite à une percée technologique majeure : une fidélité médiane de 99,5 % pour les portes quantiques à deux qubits sur son système modulaire de 36 qubits. Cette avancée réduit de moitié le taux d’erreur par rapport aux standards précédents, marquant une étape cruciale vers des applications pratiques. Les qubits supraconducteurs de Rigetti, plus de 1 000 fois plus rapides que les technologies concurrentes comme les pièges à ions, s’appuient sur les procédés de l’industrie des semi-conducteurs pour garantir une extensibilité optimale. L’entreprise prévoit de commercialiser son système de 36 qubits d’ici mi-2025 et vise à dépasser les 100 qubits avant la fin de l’année.

Outre ces avancées techniques, des partenariats stratégiques et des contrats gouvernementaux consolident la position de Rigetti. Un accord de fabrication de 100 millions de dollars et un investissement de 35 millions de dollars par Quanta, géant des serveurs, valident son architecture modulaire. Le soutien des institutions publiques, notamment une subvention de 1 million de dollars de la DARPA (agence de recherche avancée du département de la Défense américain) pour développer une informatique quantique à grande échelle, ainsi que 5,48 millions de dollars d’un consortium de l’US Air Force pour la production de puces avancées, assurent des revenus stables. Rigetti a également décroché trois distinctions Innovate UK pour ses travaux sur la correction d’erreurs quantiques. Ces collaborations témoignent d’une confiance partagée entre le secteur privé et les institutions de défense, un atout clé dans un domaine encore peu commercialisé.

Cependant, les indicateurs financiers de Rigetti reflètent les risques élevés de l’investissement dans le quantique. Malgré une capitalisation boursière de 5,5 milliards de dollars, les revenus du premier trimestre 2025 ont chuté de plus de 50 % sur un an, s’établissant à 1,5 million de dollars. Les dépenses opérationnelles restent élevées, et l’entreprise opère à perte. Sa valorisation, largement spéculative, repose sur son potentiel technologique futur plutôt que sur sa rentabilité actuelle, avec un ratio cours/ventes particulièrement élevé. Cela impose à Rigetti une pression intense pour atteindre des objectifs technologiques ambitieux et transformer rapidement ses avancées en succès commercial tangible.

Le paysage de l’informatique quantique est marqué par une concurrence féroce et des enjeux géopolitiques majeurs. Des géants comme IBM et Google, qui exploitent également des qubits supraconducteurs, rivalisent directement avec Rigetti. Les prévisions de marché, très variables, traduisent l’incertitude entourant une adoption commerciale à grande échelle. D’un point de vue géostratégique, l’informatique quantique représente à la fois une menace pour la cybersécurité actuelle et une opportunité pour des avancées militaires, alimentant une course mondiale à la cryptographie post-quantique. Avec un portefeuille de 37 brevets, Rigetti se distingue par son innovation technologique. Toutefois, des facteurs macroéconomiques, tels que la hausse des taux d’intérêt, pourraient limiter l’accès au capital-risque, compliquant l’avenir de l’entreprise.

Rocket Lab est-elle l’avenir du commerce spatial ?Rocket Lab (RKLB) s’impose rapidement comme un acteur clé dans l’industrie spatiale commerciale en pleine expansion. Son modèle d’intégration verticale — englobant les services de lancement, la fabrication de satellites et la production de composants — en fait un fournisseur de solutions complètes. Avec des activités principales aux États-Unis et en Nouvelle-Zélande, Rocket Lab bénéficie d’une présence géographique stratégique, notamment grâce à sa forte implantation américaine. Cette capacité binationale est cruciale pour obtenir des contrats stratégiques avec le gouvernement américain et dans le domaine de la sécurité nationale, répondant à l’exigence des États-Unis de disposer de chaînes d’approvisionnement spatiales résilientes et domestiques dans un contexte géopolitique tendu. Rocket Lab se positionne ainsi comme un partenaire de confiance pour les alliés occidentaux. Cette approche réduit les risques liés à la chaîne logistique tout en renforçant son avantage concurrentiel.

La croissance de l’entreprise s’inscrit dans des dynamiques mondiales majeures. L’économie spatiale mondiale devrait passer de 630 milliards de dollars en 2023 à 1 800 milliards d’ici 2035, portée par la baisse des coûts de lancement et la demande croissante en données satellites. L’espace est désormais un domaine stratégique pour la sécurité nationale, incitant les gouvernements à s’appuyer sur des entreprises commerciales pour un accès rapide et fiable à l’orbite. La fusée Electron de Rocket Lab, avec plus de 40 lancements et un taux de réussite de 91 %, est parfaitement adaptée au marché en plein essor des petits satellites, essentiels pour l’observation terrestre et les communications mondiales. Le développement en cours de Neutron, une fusée réutilisable de capacité intermédiaire, promet de réduire davantage les coûts et d’accélérer la cadence de lancement, en ciblant les mégaconstellations et les missions de plus grande envergure.

Les acquisitions stratégiques de SolAero et Sinclair Interplanetary renforcent les capacités de fabrication internes de Rocket Lab, lui permettant un meilleur contrôle de l’ensemble de la chaîne de valeur spatiale. Cette intégration verticale optimise les opérations, réduit les délais et constitue une barrière significative à l’entrée pour les concurrents. Bien que confrontée à une forte concurrence de la part de géants comme SpaceX et de nouveaux entrants, l’approche diversifiée de Rocket Lab, axée sur des systèmes spatiaux à forte marge et sa fiabilité éprouvée, lui confère une position solide. Ses partenariats stratégiques témoignent de ses compétences technologiques et de son excellence opérationnelle, consolidant sa place dans un secteur de plus en plus compétitif. En explorant de nouveaux domaines comme l’entretien orbital et la fabrication spatiale, Rocket Lab fait preuve de la vision stratégique nécessaire pour s’imposer dans la nouvelle course à l’espace.

The Trade Desk : Pourquoi cette Forte Hausse ?The Trade Desk (TTD) a récemment connu une forte hausse de son action. Cette envolée s’explique par des catalyseurs de marché immédiats et des fondamentaux économiques solides. Le principal moteur a été son inclusion dans le prestigieux indice S&P 500, en remplacement d’Ansys Inc. Ce changement, effectif le 18 juillet, a déclenché des achats institutionnels de la part des fonds indiciels et ETF. Cette inclusion renforce l’importance de TTD sur les marchés, tout en améliorant sa visibilité et sa liquidité. Cette demande technique, couplée à une capitalisation boursière de 37 milliards de dollars, souligne l’influence croissante de TTD dans le secteur financier.

En outre, TTD bénéficie d’une transformation structurelle majeure dans la publicité. La publicité programmatique remplace rapidement l’achat média traditionnel et devrait représenter près de 90 % des dépenses publicitaires numériques d’ici 2025. Cette croissance est portée par la recherche d’un ROI transparent par les annonceurs, l’évitement des écosystèmes fermés par les éditeurs via des plateformes comme OpenPath, et l’innovation liée à l’IA. La plateforme d’IA de TTD, Kokai, réduit considérablement les coûts d’acquisition client et augmente la portée, entraînant un taux de fidélisation supérieur à 95 %. Des partenariats stratégiques dans des secteurs en forte croissance, comme la télévision connectée (CTV), consolident encore le leadership de TTD.

Sur le plan financier, The Trade Desk fait preuve d’une résilience et d’une croissance remarquables. Une croissance du chiffre d’affaires de 17 % au T2 2025 dépasse celle du marché programmatique global. La marge EBITDA ajustée atteint 38 %, témoignant d’une grande efficacité opérationnelle. Bien que TTD se négocie à une valorisation élevée – un ratio prix/ventes supérieur à 13 pour 2025 –, sa rentabilité, ses flux de trésorerie robustes et son historique de rendement pour les investisseurs justifient ce niveau. Malgré une forte concurrence et des pressions réglementaires, la croissance continue de sa part de marché et son positionnement stratégique sur le marché publicitaire numérique en expansion font de TTD un investissement à long terme particulièrement attractif.

Vers les Sommets : Qu’est-ce qui Propulse GE Aerospace ?La montée en puissance de GE Aerospace résulte d’une combinaison de décisions stratégiques judicieuses et de conditions de marché favorables. L’entreprise domine les marchés des moteurs d’avions commerciaux et militaires, équipant plus de 60 % des avions monocouloirs mondiaux grâce à sa coentreprise CFM International et ses propres plateformes. Cette position de leader, renforcée par des barrières à l’entrée élevées et des coûts de changement importants dans l’industrie des moteurs aéronautiques, confère à GE Aerospace un avantage concurrentiel durable. Par ailleurs, son activité après-vente, très rentable, s’appuie sur des contrats de maintenance à long terme et une base installée en expansion, garantissant des revenus récurrents et résilients. Ce segment lucratif protège l’entreprise des fluctuations économiques et assure une visibilité stable sur ses bénéfices.

Les tendances macroéconomiques soutiennent également la croissance continue de GE Aerospace. La hausse constante du trafic aérien mondial entraîne une utilisation accrue des avions, ce qui stimule la demande de nouveaux moteurs et, surtout, de services de maintenance, une source clé de revenus pour l’entreprise. Sous l’impulsion de son PDG, Larry Culp, GE Aerospace a su relever les défis externes en localisant ses chaînes d’approvisionnement, en sécurisant des sources alternatives de composants et en optimisant ses coûts logistiques. Ces initiatives ont été essentielles pour atténuer l’impact des nouveaux régimes tarifaires et des tensions commerciales internationales.

Les évolutions géopolitiques ont également influencé la trajectoire de GE Aerospace. En particulier, la décision du gouvernement américain de lever les restrictions à l’exportation de moteurs d’avion – notamment les modèles LEAP-1C et GE CF34 – vers la société chinoise COMAC a rouvert un marché stratégique. Cette décision, prise dans un contexte commercial complexe entre les États-Unis et la Chine, souligne l’importance stratégique des technologies de GE Aerospace à l’échelle mondiale. Les solides performances financières de l’entreprise renforcent encore sa position, avec des résultats dépassant les attentes, un fort retour sur capitaux propres et des perspectives optimistes de la part de la majorité des analystes financiers. Les investisseurs institutionnels accroissent activement leur participation, témoignant de leur confiance dans le potentiel de croissance soutenu de GE Aerospace.

Ondas Holdings va-t-elle redéfinir l’investissement défense ?Ondas Holdings (NASDAQ : ONDS) se fraye un chemin unique dans le paysage en pleine évolution de la technologie de défense, en se positionnant stratégiquement au cœur des tensions géopolitiques croissantes et de la modernisation de la guerre. L’essor de l’entreprise repose sur une approche synergique, combinant des solutions innovantes de drones autonomes et des réseaux sans fil privés avec des stratégies financières judicieuses. Un partenariat clé avec Klear, une société de technologie financière, fournit à Ondas et à son écosystème en expansion un financement sans dilution. Ce mécanisme de financement hors bilan est essentiel, car il permet une croissance rapide et des acquisitions stratégiques dans des secteurs à forte intensité de capital, tels que la défense, la sécurité intérieure et les infrastructures critiques, tout en préservant la valeur pour les actionnaires.

Par ailleurs, American Robotics, filiale d’Ondas et pionnière dans les drones autonomes certifiés par la FAA, a récemment conclu un partenariat stratégique avec Detroit Manufacturing Systems (DMS) pour optimiser sa fabrication et sa chaîne d’approvisionnement. Cette collaboration s’appuie sur une production nationale aux États-Unis pour renforcer l’évolutivité, l’efficacité et la résilience dans la livraison des plateformes avancées d’American Robotics. Cette focalisation sur la fabrication domestique s’inscrit parfaitement dans les initiatives telles que le décret exécutif « Promouvoir la suprématie des drones américains », qui vise à renforcer l’industrie des drones aux États-Unis tout en protégeant la sécurité nationale face à la concurrence étrangère.

Les solutions d’Ondas répondent directement aux évolutions de la guerre moderne. Ses réseaux sans fil industriels privés (FullMAX) offrent des communications sécurisées indispensables pour les opérations de commandement, de contrôle, de communication, d’informatique, de renseignement, de surveillance et de reconnaissance (C4ISR) ainsi que sur le champ de bataille. Parallèlement, ses solutions de drones autonomes, telles que le système Optimus et le Iron Drone Raider pour la lutte anti-drones, sont au cœur des stratégies émergentes de surveillance, de reconnaissance et de combat. Alors que les instabilités géopolitiques s’intensifient et que la demande pour des capacités de défense avancées atteint des niveaux sans précédent, la plateforme intégrée d’Ondas est bien positionnée pour une croissance significative, attirant l’attention des investisseurs grâce à son approche innovante du déploiement du capital et de l’innovation technologique.

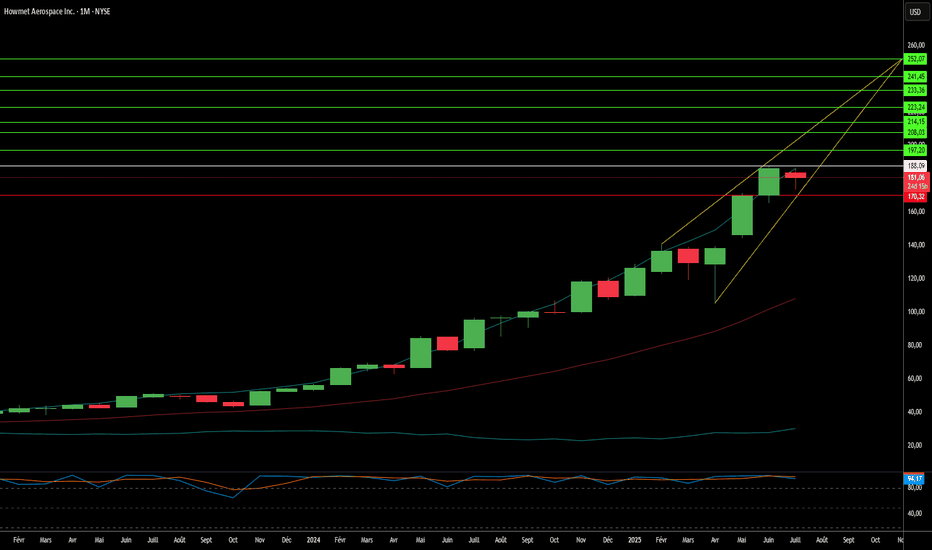

Howmet Aerospace : Vers de nouveaux sommets géopolitiques ?Howmet Aerospace (HWM) se distingue comme un acteur majeur du secteur aérospatial, affichant une résilience et une croissance remarquables malgré les incertitudes mondiales. La performance solide de l’entreprise, marquée par des revenus records et une hausse significative du bénéfice par action, repose sur deux moteurs principaux : une demande croissante dans l’aviation commerciale et une forte augmentation des dépenses mondiales en matière de défense. Le portefeuille diversifié de Howmet - comprenant des composants avancés de moteurs, des fixations et des roues forgées - la place idéalement pour profiter pleinement de ces tendances. Grâce à son positionnement stratégique sur des pièces légères et performantes destinées à des avions économes en carburant, comme le Boeing 787 et l’Airbus A320neo, ainsi que sur des composants critiques pour des programmes de défense tels que le chasseur F-35, l’entreprise soutient une valorisation élevée tout en renforçant la confiance des investisseurs.

Le succès de l’entreprise reste fortement influencé par les dynamiques géopolitiques actuelles. L’intensification des rivalités internationales - notamment entre les États-Unis et la Chine - ainsi que les conflits régionaux, entraîne une hausse marquée des dépenses militaires à l’échelle mondiale. Les budgets de défense européens progressent rapidement, alimentés par le conflit en Ukraine et par des préoccupations sécuritaires plus larges, stimulant une demande accrue pour du matériel militaire avancé intégrant les composants spécialisés de Howmet. Parallèlement, bien que l’aviation commerciale soit confrontée à des défis tels que les restrictions de l’espace aérien et la volatilité des prix du carburant, la nécessité d’appareils plus économes - dictée par la réglementation environnementale et les réalités économiques - renforce le rôle stratégique de Howmet dans la transformation du secteur.

Le succès de Howmet reflète également sa capacité à naviguer habilement dans un environnement géopolitique complexe, y compris face au protectionnisme commercial. L’entreprise a anticipé les impacts potentiels des droits de douane, démontrant sa capacité à atténuer les risques grâce à des clauses contractuelles stratégiques et à des renégociations ciblées, assurant ainsi la continuité de sa chaîne d’approvisionnement et l’efficacité de ses opérations. Malgré sa valorisation élevée, les solides fondamentaux de Howmet, sa gestion rigoureuse du capital et son engagement envers la rémunération des actionnaires soulignent sa santé financière. Ses solutions innovantes, essentielles pour améliorer la performance et la rentabilité des avions de nouvelle génération, confirment sa position incontournable dans l’écosystème mondial de l’aéronautique et de la défense, faisant d’elle un choix judicieux pour les investisseurs avertis.

BigBear.ai : le prochain géant de l’IA militaire ?BigBear.ai (NYSE : BBAI) émerge comme un acteur clé dans le domaine de l’intelligence artificielle, en particulier dans les secteurs stratégiques de la défense et de la sécurité nationale. Parfois comparée à Palantir pour ses ambitions, BigBear.ai se distingue par son focus sur les applications liées à la guerre moderne, notamment le pilotage de véhicules autonomes et l’optimisation des missions. L’entreprise a récemment attiré l’attention des investisseurs, comme en témoigne sa hausse impressionnante de 287 % sur un an, accompagnée d’un intérêt public croissant. Cet engouement est alimenté par plusieurs facteurs clés : son carnet de commandes, multiplié par 2,5, atteindra 385 millions de dollars d’ici mars 2025, et un fort accroissement de ses investissements en R&D, signe d’une croissance structurelle solide.

L’essor de BigBear.ai repose sur son expertise technologique. L’entreprise développe des modèles d’IA et d’apprentissage automatique avancés pour des usages variés, allant de la reconnaissance faciale dans des aéroports internationaux comme JFK et LAX, jusqu’à des logiciels d’aide à la construction navale pour la marine américaine. Sa plateforme Pangiam® pour la détection des menaces et l’aide à la décision renforce la sécurité aéroportuaire en s’intégrant à des scanners CT de pointe, tandis que ConductorOS permet une coordination sécurisée des essaims de drones dans le cadre du projet Linchpin de l’armée américaine. Ces solutions innovantes placent BigBear.ai à l’avant-garde des avancées en IA dans un contexte géopolitique en pleine évolution et d’investissement croissant dans la défense.

Des partenariats stratégiques et un environnement de marché favorable soutiennent également la croissance de BigBear.ai. La société a récemment signé un partenariat stratégique avec Easy Lease et Vigilix Technology Investment aux Émirats arabes unis pour accélérer l’adoption de l’IA dans des secteurs tels que la mobilité et la logistique, ce qui marque une étape clé de son expansion internationale. En outre, plusieurs contrats avec le Département de la Défense des États-Unis — y compris la gestion de la flotte J-35 et l’évaluation des risques géopolitiques — soulignent son rôle crucial dans les initiatives gouvernementales. Malgré les défis — stagnation des revenus, pertes croissantes et volatilité boursière —, la position stratégique de BigBear.ai, son carnet de commandes en croissance et son innovation continue dans des solutions d’IA critiques en font une opportunité d’investissement à haut risque, mais à fort potentiel de rendement dans le secteur en plein essor de l’IA militaire.

AMD va-t-elle redéfinir l’avenir de l’IA et de l’informatique ?Advanced Micro Devices (AMD) renforce rapidement sa position sur le marché, gagnant récemment le soutien de Melius Research, un ancien sceptique de Wall Street. L’analyste Ben Reitzes a relevé la note de l’action AMD de « conserver » à « acheter », avec un objectif de prix porté de 110 à 175 dollars, reflétant les avancées significatives de l’entreprise dans les puces d’intelligence artificielle (IA) et les systèmes informatiques. Cette perspective optimiste s’appuie sur plusieurs facteurs : la demande croissante des fournisseurs de cloud à grande échelle et des entités souveraines, ainsi que les vastes opportunités de revenus liées aux tâches d’inférence IA. Une autre amélioration, cette fois par CFRA avec une recommandation d’achat renforcée, met en lumière les nouveaux produits d’AMD et l’expansion de sa clientèle, incluant des acteurs majeurs comme Oracle et OpenAI, séduits par ses technologies d’accélérateurs et sa pile logicielle ROCm en pleine maturité.

Les progrès d’AMD dans les accélérateurs IA sont particulièrement remarquables. Sa série MI300 — notamment le MI300X avec 192 Go de mémoire HBM3, la meilleure de sa catégorie — et la nouvelle série MI350 offrent des avantages significatifs en termes de prix et de performance face à des concurrents comme le H100 de Nvidia. Lors de l’événement « Advancing AI 2025 » du 12 juin, AMD a dévoilé le potentiel du MI350, qui offre une efficacité énergétique 38 fois supérieure pour l’entraînement IA, ainsi qu’un aperçu de ses systèmes IA en rack complet « Helios ». Ces solutions intégrées, prêtes à l’emploi, s’appuieront sur les futurs GPU de la série MI400 et les processeurs EPYC « Venice » basés sur l’architecture Zen 6, positionnant AMD comme un concurrent direct des opérateurs à grande échelle. Alors que les tâches d’inférence devraient représenter 58 % des budgets IA, la stratégie d’AMD, axée sur des plateformes IA efficaces et évolutives, la place idéalement pour capter une part croissante du marché florissant des centres de données IA.

Au-delà de l’IA, AMD repousse les limites de l’informatique traditionnelle avec ses futurs processeurs Ryzen Zen 6, qui, selon certaines fuites, visent des vitesses d’horloge exceptionnelles dépassant 6 GHz, potentiellement jusqu’à 6,4–6,5 GHz. Conçue sur le nœud de lithographie avancé 2 nm de TSMC, l’architecture Zen 6 — développée par la même équipe que Zen 4 — promet des améliorations architecturales majeures et un gain significatif de performance par cycle. Bien que ces objectifs proviennent de fuites, la combinaison des compétences éprouvées d’AMD en conception et de la technologie de pointe de TSMC rend ces ambitions crédibles. Cette stratégie audacieuse vise à offrir des performances remarquables aux passionnés de PC comme aux entreprises, renforçant la compétitivité d’AMD face aux processeurs Nova Lake d’Intel, attendus pour 2026 avec un design modulaire et jusqu’à 52 cœurs.

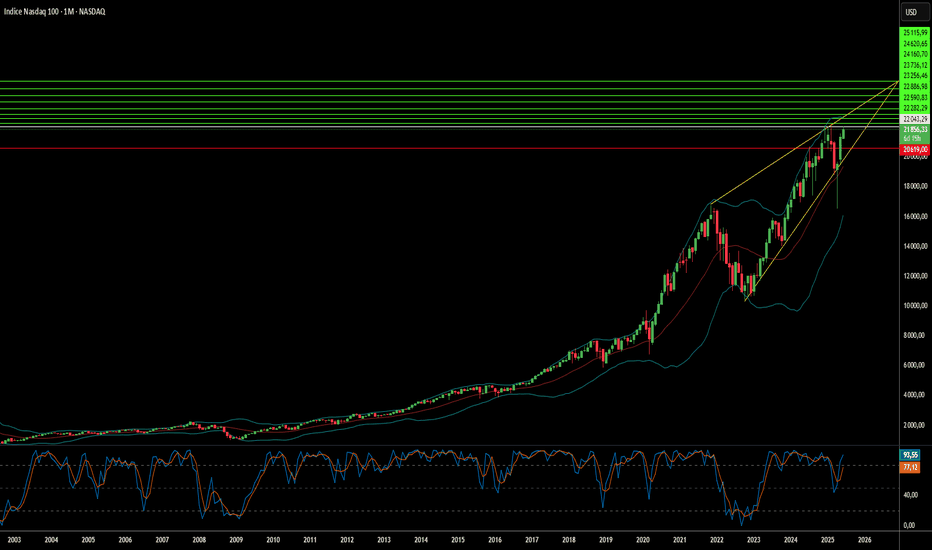

La Géopolitique Peut-elle Propulser l’Essor de la Technologie ?L’indice Nasdaq a récemment connu une forte progression, principalement portée par une désescalade inattendue des tensions entre Israël et l’Iran. Après un week-end marqué par des frappes présumées américaines sur des sites nucléaires iraniens, les investisseurs anticipaient un lundi volatile. Cependant, la réponse mesurée de l’Iran — une frappe symbolique de missile sur une base américaine au Qatar, sans victimes ni dégâts majeurs — a clairement signalé son intention d’éviter une escalade plus large. Cet apaisement, marqué par l’annonce du président Trump d’un « CESSEZ-LE-FEU TOTAL ET COMPLET » sur Truth Social, a immédiatement dopé les futures sur les actions américaines, y compris le Nasdaq. Ce passage rapide d’une tension géopolitique à une trêve déclarée a profondément modifié la perception du risque, apaisant les inquiétudes immédiates qui pesaient sur les marchés mondiaux.

Ce climat géopolitique apaisé a particulièrement profité au Nasdaq, un indice dominé par les actions technologiques et de croissance. Ces entreprises, souvent dépendantes de chaînes d’approvisionnement mondiales et de la stabilité des marchés internationaux, prospèrent dans des environnements à faible incertitude. Contrairement aux secteurs tributaires des matières premières, les sociétés technologiques tirent leur valeur de l’innovation, des données et des logiciels, qui sont moins vulnérables aux perturbations géopolitiques lorsque les tensions s’atténuent. Cette désescalade a non seulement renforcé la confiance des investisseurs dans ces entreprises à forte croissance, mais elle a également potentiellement réduit la pression sur la Réserve fédérale concernant sa politique monétaire future — un facteur clé influençant les coûts d’emprunt et les valorisations des sociétés technologiques.

Au-delà de cet apaisement géopolitique, d’autres facteurs déterminants façonnent la trajectoire du marché. Le témoignage imminent de Jerome Powell, président de la Réserve fédérale, devant la commission des services financiers de la Chambre des représentants, où il abordera la politique monétaire, suscite une attention particulière. Les investisseurs analysent ses déclarations pour détecter tout indice sur d’éventuels ajustements des taux d’intérêt, notamment en raison des attentes de baisses potentielles en 2025. Par ailleurs, les rapports de résultats imminents de grandes entreprises comme Carnival Corporation (CCL), FedEx (FDX) et BlackBerry (BB) fourniront des indications précieuses sur la santé de divers secteurs, offrant un aperçu détaillé de la consommation, de la logistique mondiale et de la cybersécurité, influençant ainsi le sentiment général du marché et la performance soutenue du Nasdaq.

Qui alimente discrètement la révolution de l’IA ?Alors que les projecteurs sont souvent braqués sur les géants de l’IA comme Nvidia et OpenAI, un acteur plus discret mais tout aussi crucial, CoreWeave, émerge rapidement comme une force fondamentale dans le paysage de l’intelligence artificielle. Ce fournisseur spécialisé en cloud computing pour l’IA ne se contente pas de participer à l’essor de l’IA ; il construit l’infrastructure essentielle qui le soutient. Le modèle unique de CoreWeave permet aux entreprises de « louer » des unités de traitement graphique (GPU) haute performance depuis son cloud dédié, démocratisant ainsi l’accès à la puissance de calcul considérable nécessaire au développement avancé de l’IA. Cette approche stratégique a propulsé CoreWeave vers une croissance substantielle, comme en témoigne une augmentation impressionnante de 420 % de son chiffre d’affaires d’une année à l’autre au premier trimestre 2025, ainsi qu’un carnet de commandes en forte hausse, avec plus de 25 milliards de dollars de contrats de performance en cours.

Le rôle central de CoreWeave est devenu encore plus évident avec le récent partenariat entre Google Cloud et OpenAI. Bien que cette alliance semble profiter principalement aux géants technologiques, c’est CoreWeave qui fournit la puissance de calcul cruciale que Google met à disposition d’OpenAI. Cette implication indirecte mais essentielle place CoreWeave au cœur des collaborations les plus marquantes de la révolution de l’IA, validant son modèle économique et sa capacité à répondre aux besoins informatiques exigeants des pionniers de l’IA. Au-delà de la simple fourniture de puissance de calcul brute, CoreWeave innove également dans le domaine logiciel. Après son acquisition de la plateforme de développement d’IA Weights & Biases en mai 2025, CoreWeave a lancé de nouveaux produits logiciels cloud destinés à simplifier le développement, le déploiement et l’itération des projets d’IA, consolidant davantage sa position de fournisseur d’un écosystème complet dédié à l’IA.

Malgré l’essor rapide de son activité et certaines inquiétudes des analystes concernant sa valorisation, les fondamentaux de CoreWeave restent solides. Son partenariat étroit avec Nvidia – incluant une participation au capital de Nvidia et une adoption précoce de l’architecture avancée Blackwell – lui garantit l’accès aux GPU les plus recherchés. Bien qu’actuellement en phase d’investissement intensif, ces dépenses financent son expansion pour répondre à une demande insatiable. Alors que l’IA poursuit son développement effréné, le besoin d’une infrastructure informatique spécialisée et ultra-performante ne fera que croître. En se positionnant stratégiquement comme l’« hyperscaler de l’IA », CoreWeave ne se contente pas d’assister à cette révolution : il en est l’un des moteurs.

Domination discrète de Cisco dans l’IA : pourquoi ?Cisco Systems, géant historique de l’infrastructure réseau, connaît une renaissance significative, portée par une approche pragmatique et hautement efficace de l’intelligence artificielle. Contrairement à de nombreuses entreprises qui se lancent dans des initiatives globales en IA, Cisco se concentre sur la résolution de problèmes "ordinaires" mais essentiels liés à l’expérience client. Cette stratégie génère des résultats concrets, notamment une réduction significative des cas de support et un gain de temps considérable pour les équipes dédiées à la réussite client, libérant ainsi des ressources pour relever des défis plus complexes et optimiser les processus de vente. Cette application pratique de l’IA, combinée à un accent mis sur la résilience, la simplicité via des interfaces unifiées et des parcours clients personnalisés, renforce la position de Cisco sur le marché.

L’évolution stratégique de l’entreprise intègre également une adoption nuancée de l’IA agentique, perçue non comme un substitut à l’intelligence humaine, mais comme un complément puissant. Ce passage de l’IA en tant que simple “outil” à celui de “partenaire” permet une détection et une résolution proactives des problèmes, souvent avant même que les clients ne s’en aperçoivent. Outre les gains d’efficacité internes, la croissance de Cisco est également soutenue par des investissements et des acquisitions stratégiques judicieuses, comme l’intégration de la technologie eBPF d’Isovalent. Cette acquisition a rapidement renforcé l’offre de Cisco en matière de réseaux cloud natifs, de cybersécurité et de répartition de charge, démontrant son agilité et son engagement envers l’innovation technologique.

Les solides performances financières de Cisco et ses partenariats stratégiques, notamment avec des leaders de l’IA tels que Nvidia et Microsoft, témoignent de son dynamisme sur le marché. L’entreprise affiche une croissance impressionnante de ses revenus produits, particulièrement dans les segments de la sécurité et de l’observabilité, ce qui reflète une transition réussie vers un modèle de revenus plus prévisible, centré sur les logiciels. Ces performances robustes, combinées à une vision claire de l’expérience client optimisée par l’IA et à des collaborations stratégiques, positionnent Cisco comme une force redoutable dans le paysage technologique en constante évolution. L’approche disciplinée de l’entreprise offre des leçons précieuses pour toute organisation souhaitant exploiter efficacement le potentiel transformateur de l’intelligence artificielle.

Le LiDAR numérique est-il l’œil du futur de l’autonomie ?Ouster, Inc. (NYSE : OUST), un acteur majeur dans le secteur technologique des petites capitalisations, a récemment vu le cours de son action grimper de façon notable après avoir obtenu une approbation cruciale du Département de la Défense des États-Unis (DoD). L’homologation du capteur LiDAR numérique OS1 pour les systèmes aériens non pilotés (UAS) confirme la robustesse de la technologie d’Ouster et met en lumière l’importance croissante des solutions de vision 3D avancées dans les secteurs de la défense et du commerce. Ouster se positionne comme un pilier essentiel de l’autonomie, son LiDAR numérique se distinguant par une accessibilité, une fiabilité et une résolution supérieures aux systèmes analogiques traditionnels.

L’intégration du capteur OS1 dans le cadre Blue UAS du DoD représente une victoire stratégique pour Ouster. Ce processus d’évaluation rigoureux garantit l’intégrité de la chaîne d’approvisionnement et l’adéquation opérationnelle, faisant de l’OS1 le premier capteur LiDAR 3D haute résolution à obtenir une telle homologation. Cette validation facilite grandement les acquisitions pour diverses entités du DoD, promettant une adoption accrue au-delà des partenariats actuels d’Ouster dans le domaine de la défense. Les performances exceptionnelles de l’OS1 en termes de légèreté, d’efficacité énergétique et de robustesse renforcent encore sa valeur dans des conditions rigoureuses.

Ouster développe actuellement sa prochaine génération de capteurs Digital Flash (DF), une solution LiDAR à semi-conducteurs conçue pour révolutionner les applications automobiles et industrielles. En éliminant les pièces mobiles, la série DF promet une fiabilité accrue, une longévité supérieure et une production de masse économique, répondant ainsi aux besoins critiques des systèmes de conduite autonome et d’aide avancée à la conduite (ADAS). Cette innovation tournée vers l’avenir, combinée à la récente approbation du DoD, positionne fermement Ouster comme un innovateur clé dans l’écosystème en pleine évolution des technologies autonomes, dans sa quête de conquérir une part substantielle du marché total adressable de 70 milliards de dollars dans la vision 3D.

Pourquoi QuickLogic ? Essor dans les semi-conducteursQuickLogic Corporation, acteur clé dans le développement de la technologie eFPGA (FPGA embarqué), évolue dans un secteur des semi-conducteurs en pleine mutation, marqué par une innovation technologique rapide et des priorités géopolitiques en évolution. Son intégration récente à l’Alliance Chiplet d’Intel Foundry constitue un tournant décisif, renforçant son influence croissante sur les marchés de la défense et du commerce de masse. Cette collaboration stratégique, combinée aux capacités technologiques avancées de l’entreprise, positionne QuickLogic pour une croissance significative face à une demande mondiale croissante pour un silicium sécurisé et adaptable.

Des impératifs géopolitiques majeurs et une transformation profonde du secteur des semi-conducteurs sous-tendent l’ascension de QuickLogic. Les nations privilégient de plus en plus des chaînes d’approvisionnement robustes, sécurisées et localisées, notamment pour les applications critiques dans l’aérospatiale, la défense et les administrations. Les initiatives d’Intel Foundry, notamment l’Alliance Chiplet, soutiennent directement ces objectifs en développant un écosystème sécurisé et standardisé aux États-Unis. L’alignement de QuickLogic avec cette initiative consolide sa réputation de fournisseur national fiable et élargit sa présence sur les marchés où la sécurité et la fiabilité sont primordiales.

Sur le plan technologique, l’adoption croissante des architectures à base de chiplets joue en faveur de QuickLogic. Alors que l’approche monolithique traditionnelle atteint ses limites, l’architecture modulaire des chiplets gagne du terrain, permettant l’intégration de blocs fonctionnels fabriqués séparément. La technologie eFPGA de QuickLogic offre une logique configurable, idéale pour une intégration fluide dans ces systèmes multi-puces. Son générateur d’IP propriétaire, Australis™, permet de concevoir rapidement des eFPGA Hard IP pour des nœuds avancés comme le 18A d’Intel, en optimisant la consommation énergétique, les performances et la surface. Au-delà de la défense, la technologie eFPGA de QuickLogic s’intègre dans des plateformes telles que le SoC FlashKit™-22RRAM de Faraday Technology, offrant une flexibilité exceptionnelle pour les applications IoT et l’IA en périphérie, grâce à la personnalisation post-silicium et à une durée de vie prolongée des produits.

L’adhésion à l’Alliance Chiplet d’Intel Foundry procure à QuickLogic des avantages concrets : un accès anticipé aux technologies de pointe d’Intel Foundry, une réduction des coûts de prototypage grâce aux tranches multi-projets, et une participation à l’élaboration de normes d’interopérabilité via le standard UCIe. Cette position stratégique renforce l’avantage concurrentiel de QuickLogic dans le domaine de la fabrication avancée de semi-conducteurs. Grâce à son innovation constante et à ses alliances stratégiques solides, QuickLogic s’inscrit dans une trajectoire prometteuse dans un monde en quête de solutions en silicium sécurisées et flexibles.

Au-delà des bits : D-Wave Quantum, la force discrète ?D-Wave Quantum consolide rapidement sa position comme une force transformatrice dans le domaine en pleine expansion de l’informatique quantique. L’entreprise a récemment franchi une étape majeure avec son système Advantage2, démontrant une informatique transcendant le classique. Cette percée a permis de résoudre un problème complexe de simulation de matériaux magnétiques en quelques minutes, une tâche qui aurait requis près d’un million d’années et la consommation énergétique annuelle mondiale des superordinateurs classiques.

Cette réalisation unique, reposant sur l’approche spécialisée de D-Wave en quantum annealing (optimisation quantique), la distingue de concurrents comme Google, axé principalement sur les architectures quantiques à portes logiques. L’approche technologique unique de D-Wave se traduit par un avantage commercial considérable. Elle est le seul fournisseur d’ordinateurs quantiques disponibles commercialement, excellant dans la résolution de problèmes complexes d’optimisation – un segment clé du marché de l’informatique quantique. Alors que ses concurrents cherchent, à long terme, à développer des systèmes universels à portes logiques, la technologie d’optimisation de D-Wave propose des solutions pratiques immédiates. Cette différenciation stratégique permet à D-Wave de capturer et d’élargir sa part de marché dans un secteur promis à une croissance exponentielle.

Au-delà de son influence commerciale, D-Wave joue un rôle essentiel dans la sécurité nationale. L’entreprise entretient des liens étroits avec les agences de sécurité nationale américaines, notamment par le biais du soutien d’In-Q-Tel, le fonds de capital-risque de la CIA. Les récentes mises en œuvre, comme le système Advantage2 chez Davidson Technologies pour des applications de défense, soulignent l’importance stratégique de D-Wave dans la gestion des défis complexes de la sécurité nationale. Malgré sa technologie révolutionnaire et ses partenariats stratégiques, l’action de D-Wave est sujette à une grande volatilité. Cela reflète la nature spéculative d’une industrie jeune et complexe. Cela met aussi en lumière les manipulations potentielles du marché par des institutions financières à intérêts divergents, soulignant les dynamiques complexes des innovations technologiques disruptives.

BYD : sa guerre des prix redéfinit-elle la mobilité ?Le secteur des véhicules électriques (VE) et hybrides rechargeables (PHEV) traverse une période de bouleversements majeurs, marquée par la récente baisse significative de la valeur boursière du géant chinois BYD Company Limited. Cette chute résulte d’une stratégie audacieuse de réductions de prix, avec des rabais de 10 % à 34 % appliqués à 22 modèles, en vigueur jusqu’au 30 juin 2025. Ces mesures visent principalement à écouler un stock excédentaire, qui a augmenté d’environ 150 000 unités au début de 2025, soit l’équivalent d’un demi-mois de ventes au détail. Si les analystes prévoient que ces baisses pourraient stimuler les ventes à court terme, avec une hausse hebdomadaire estimée de 30 % à 40 %, elles suscitent également des inquiétudes quant à une intensification de la guerre des prix sur le marché chinois très concurrentiel des VE. Cette dynamique reflète des préoccupations plus larges, notamment un ralentissement de la demande, la fragilité persistante de l’économie chinoise et les tensions commerciales sino-américaines, qui menacent l’érosion des marges dans l’ensemble du secteur.

Contrairement à l’approche de BYD, axée sur une production à grande échelle, une intégration verticale et une tarification agressive, Tesla mise sur une suprématie technologique, particulièrement dans la conduite autonome. L’engagement de Tesla envers l’autonomie se manifeste à travers son logiciel Full Self-Driving (FSD), qui a accumulé plus de 1,3 milliard de miles de données (avec une projection vers 2 milliards prochainement), ainsi que par ses investissements massifs dans le superordinateur « Dojo » et le développement de puces d’intelligence artificielle sur mesure. Bien que BYD investisse également dans des systèmes avancés d’aide à la conduite (ADAS), notamment en adoptant le modèle R1 de DeepSeek pour son système « God’s Eye », le projet ambitieux de Robotaxi de Tesla incarne une stratégie à haut risque et fort potentiel, centrée sur une autonomie sans supervision. Les partisans de Tesla estiment que cette orientation pourrait transformer radicalement sa valorisation.

Le paysage concurrentiel est complexifié par les tensions géopolitiques croissantes entre les États-Unis et la Chine, qui pèsent lourdement sur les entreprises chinoises exposées aux marchés financiers américains. Bien que BYD évite stratégiquement le marché américain des voitures particulières, privilégiant l’Europe et l’Asie du Sud-Est, les répercussions des frictions sino-américaines sont inévitables. Les entreprises chinoises cotées aux États-Unis font face à un contrôle réglementaire strict, notamment en matière de conformité aux audits, à la menace de radiation en vertu du Holding Foreign Companies Accountable Act (HFCAA), et aux restrictions commerciales plus larges. Cette situation a conduit à des avertissements sévères de la part d’institutions financières : Goldman Sachs, par exemple, a évoqué un « scénario extrême » où la valeur boursière des actions chinoises cotées aux États-Unis pourrait s’effondrer totalement, soulignant que la stabilité géopolitique est désormais aussi cruciale pour les rendements des investissements que les performances financières.

Archer Aviation : Fait ou Fiction dans les Cieux ?Archer Aviation, un acteur clé de l’industrie émergente des aéronefs électriques à décollage et atterrissage verticaux (eVTOL), a récemment vu son action connaître une forte hausse, suivie d’une chute brutale. Cette volatilité a été déclenchée par un rapport de la société de vente à découvert Culper Research, qui a accusé Archer de "fraude massive" et d’avoir systématiquement trompé les investisseurs sur des étapes clés du développement et des essais de son appareil Midnight eVTOL. Les allégations de Culper incluent des représentations trompeuses des délais d’assemblage, de la préparation aux vols pilotés, et de la légitimité d’un "vol de transition" utilisé pour débloquer des financements. Le rapport critique également les dépenses promotionnelles d’Archer et affirme une stagnation dans le processus de certification de la FAA, remettant en cause le calendrier ambitieux de commercialisation de l’entreprise.

Archer Aviation a promptement rejeté ces accusations, les qualifiant de "sans fondement" et mettant en doute la crédibilité de Culper Research, en raison de la réputation de son fondateur pour ses pratiques de "vente à découvert et de distorsion des faits". Archer a souligné ses solides résultats du premier trimestre 2025, marqués par une réduction significative des pertes nettes et une augmentation substantielle de ses liquidités, dépassant le milliard de dollars. L’entreprise a mis en avant sa dynamique opérationnelle, notamment des partenariats stratégiques avec Palantir pour le développement d’IA et Anduril pour des applications militaires, un contrat de 142 millions de dollars avec l’US Air Force, et des commandes anticipées dépassant les 6 milliards de dollars. Archer a également évoqué ses progrès dans les certifications réglementaires de la FAA, ayant obtenu trois des quatre autorisations essentielles, et sa préparation aux essais en vol "pour crédit" nécessaires à la Certification de Type, une étape cruciale vers l’exploitation commerciale.

Les antécédents de Culper Research dressent un tableau nuancé : certaines cibles précédentes, comme Soundhound AI, ont subi des baisses initiales avant de se redresser financièrement, bien que des défis juridiques aient persisté. Cette histoire suggère que, si les rapports de Culper peuvent provoquer des secousses immédiates sur le marché, ils ne prédisent pas systématiquement un échec à long terme ni ne confirment pleinement les accusations les plus graves. L’industrie eVTOL elle-même fait face à d’importants défis, notamment des contraintes réglementaires strictes, des besoins en capitaux élevés et un développement d’infrastructure considérable.

Pour les investisseurs, Archer Aviation demeure un investissement à haut risque et à long terme. Les récits contradictoires exigent une approche prudente, axée sur des étapes concrètes telles que les progrès dans la Certification de Type de la FAA, le taux de consommation des liquidités, la réussite de la commercialisation et la réponse globale d’Archer aux allégations. Bien que la thèse de la "fraude" puisse être exagérée au vu des progrès vérifiables d’Archer et de sa solide position financière, une vigilance continue reste essentielle. Le succès à long terme de l’entreprise dépendra de sa capacité à naviguer dans ces complexités et à exécuter avec précision son ambitieux plan de commercialisation.

Qu’est-ce qui alimente l’essor remarquable de Microsoft ?Microsoft Corporation affirme constamment son leadership sur le marché, comme en témoigne sa valorisation élevée et ses initiatives stratégiques dans le domaine de l’intelligence artificielle. L’approche proactive de l’entreprise en matière d’IA, notamment via sa plateforme cloud Azure, en fait un acteur clé de l’innovation. Azure héberge désormais une vaste gamme de modèles d’IA de pointe, dont Grok de xAI, ainsi que des solutions d’OpenAI et d’autres acteurs du secteur. Cette stratégie inclusive, guidée par la vision du PDG Satya Nadella, vise à positionner Azure comme la plateforme de référence pour les technologies d’IA émergentes, avec des SLA robustes et une facturation intégrée pour les modèles hébergés.

L’intégration de l’IA par Microsoft s’inscrit profondément dans son écosystème de produits, renforçant considérablement la productivité des entreprises et les capacités des développeurs. L’agent de codage IA de GitHub simplifie le développement logiciel en automatisant les tâches répétitives, permettant aux programmeurs de se concentrer sur des problématiques complexes. Par ailleurs, Microsoft Dataverse évolue vers une plateforme performante et sécurisée pour les agents IA, en exploitant des fonctionnalités telles que les colonnes de requête et le serveur de protocole de contexte (MCP) pour transformer des données structurées en connaissances exploitables. L’intégration fluide des données Dynamics 365 au sein de Microsoft 365 Copilot renforce la cohérence de l’intelligence d’entreprise, en offrant aux utilisateurs des insights complets directement dans leur environnement de travail.

Au-delà de ses offres logicielles principales, le cloud Azure de Microsoft fournit une infrastructure essentielle pour des projets de transformation dans des secteurs fortement réglementés. Par exemple, le Met Office britannique a transféré avec succès ses opérations de supercalcul vers Azure, améliorant la précision des prévisions météorologiques et faisant progresser la recherche climatique. De même, la startup finlandaise Gosta Labs exploite l’environnement sécurisé et conforme d’Azure pour développer des solutions IA qui automatisent la gestion des dossiers patients, réduisant ainsi considérablement la charge administrative dans le secteur de la santé. Ces partenariats stratégiques et avancées technologiques soulignent le rôle central de Microsoft dans la promotion de l’innovation à travers diverses industries, consolidant sa position de leader incontournable dans le paysage technologique mondial.

Honeywell : Saut Quantique ou Pari Géopolitique ?Honeywell se positionne stratégiquement pour une croissance significative à long terme en alignant son portefeuille sur des mégatendances clés, notamment l’avenir de l’aviation et le secteur en pleine expansion de l’informatique quantique. L’entreprise fait preuve d’une résilience remarquable et d’une vision claire, en poursuivant activement des partenariats et des investissements destinés à saisir les opportunités des marchés émergents et à renforcer son leadership dans les technologies industrielles diversifiées. Cette approche prospective se reflète dans ses principaux segments d’activité, qui stimulent l’innovation et l’expansion sur les marchés mondiaux.

Des initiatives stratégiques soulignent la trajectoire ascendante de Honeywell. Dans l’aérospatiale, la sélection du système JetWave™ X pour l’avion ARES de l’armée américaine illustre son rôle clé dans le renforcement des capacités de défense grâce à une communication par satellite avancée et robuste. Par ailleurs, l’approfondissement du partenariat avec Vertical Aerospace pour les systèmes critiques de l’avion eVTOL VX4 positionne Honeywell à la pointe de la mobilité aérienne urbaine. Dans le domaine de l’informatique quantique, Quantinuum, filiale majoritairement détenue par Honeywell, a récemment conclu un partenariat stratégique d’un milliard de dollars avec Al Rabban Capital au Qatar, visant à développer des applications adaptées à la région du Golfe. Cet investissement majeur confère à Quantinuum un avantage pionnier sur un marché mondial en forte croissance.

Les dynamiques géopolitiques influencent fortement l’environnement opérationnel de Honeywell. L’augmentation des dépenses mondiales en défense représente une opportunité significative pour son segment aérospatial, tandis que les politiques commerciales et les dynamiques régionales exigent une adaptation stratégique. Honeywell relève ces défis par des mesures proactives, telles que la gestion des impacts tarifaires à travers l’optimisation des prix et de la chaîne d’approvisionnement, ainsi que par une réorganisation structurelle, comme la séparation prévue en trois entités distinctes, visant à accroître sa focalisation et son agilité. La planification stratégique de l’entreprise repose sur des indicateurs avancés et des objectifs à forte probabilité, renforçant sa capacité à naviguer dans un contexte mondial complexe et à capitaliser sur les opportunités découlant des évolutions géopolitiques.

Les analystes prévoient une performance financière robuste pour Honeywell, avec une croissance significative du chiffre d’affaires et du bénéfice par action au cours des prochaines années, soutenant une augmentation attendue des dividendes. Bien que l’action se négocie à une légère prime par rapport à ses moyennes historiques, les évaluations des analystes et la confiance des investisseurs institutionnels témoignent d’un optimisme quant à la stratégie de l’entreprise et ses perspectives de croissance. L’engagement de Honeywell envers l’innovation, les partenariats stratégiques et une gestion adaptable le positionne favorablement pour une performance financière durable et un leadership soutenu sur un marché mondial dynamique.