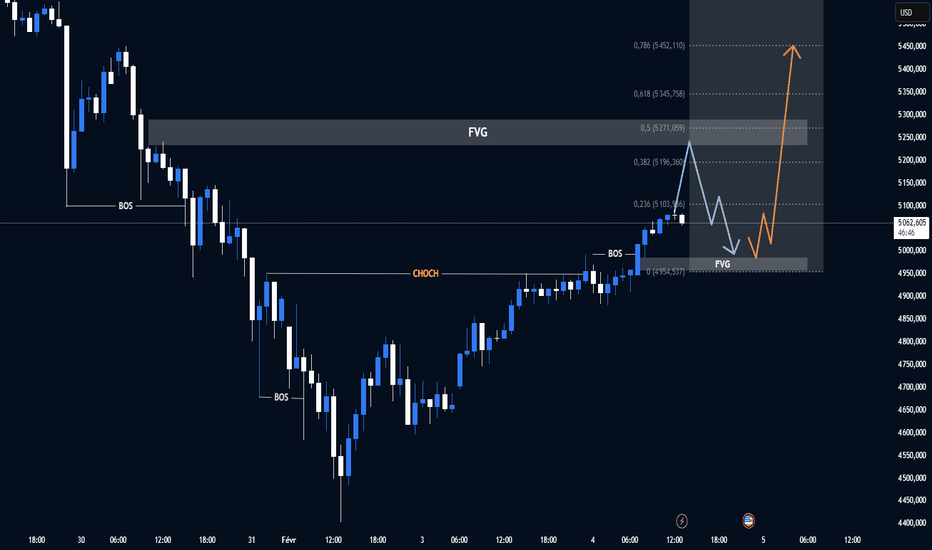

Renversement en arrondi vers une résistance cléStructure du marché

Le prix a formé une structure de retournement en arrondi (rounded bottom) après une forte phase de baisse, indiquant un épuisement des vendeurs et une prise de contrôle progressive par les acheteurs.

Le point bas encerclé montre une forte absorption de la demande, suivie de creux ascendants → signal précoce de changement de tendance.

Niveaux clés

Zone de support : ~4 890 – 4 950

Zone clairement défendue, servant de base au mouvement haussier.

Zone d’entrée : juste au-dessus du support

Le retour sur support avec réaction haussière offre une opportunité d’achat après confirmation.

Résistance intermédiaire : ~5 100

Cette zone a été reconquise et agit désormais comme support à court terme.

Résistance majeure / objectif : ~5 210 – 5 250

Prochaine zone de liquidité et objectif logique, correspondant à une ancienne zone d’offre.

Momentum & Price Action

Le scénario projeté montre une poursuite haussière :

Cassure et maintien au-dessus de 5 100

Courte consolidation / retest

Hausse vers la zone de résistance supérieure

Aucun signe clair de distribution pour le moment ; le momentum reste favorable aux acheteurs tant que le support tient.

Biais du marché

📈 Haussier tant que le prix reste au-dessus de ~4 950

Invalidation si le marché réintègre durablement sous la zone de support.

Résumé du trade

Biais : Poursuite haussière

Entrée : Retest du support / confirmation haussière

Objectif : 5 210 – 5 250

Risque : Cassure du support

Idées de la communauté

Idée & Analyse du graphique XAUUSD (Or) – H1L’or a précédemment enregistré une forte impulsion haussière, suivie d’une chute agressive qui a cassé la structure à court terme. Après cette baisse brutale, le prix a formé un pic de volatilité et évolue désormais dans une phase corrective, avec un retracement vers une zone clé d’offre / résistance.

Zones clés

Zone d’entrée (vente) : ~4 880 – 4 930

Cette zone correspond à une ancienne phase de consolidation et agit comme un bloc d’ordres baissier, où les vendeurs sont déjà intervenus.

Zone cible : ~5 000 – 5 060

Zone de liquidité / déséquilibre majeure, indiquée comme objectif sur le graphique.

Biais de trading

Biais principal : retracement haussier à court terme vers la résistance, suivi d’une possible réaction baissière.

Le prix teste actuellement la zone d’entrée, ce qui suggère une opportunité de vente sur résistance, sous réserve de confirmation baissière.

Confluences techniques

Retracement après un mouvement baissier impulsif

Ancien support devenu résistance

Présence d’un déséquilibre / zone d’offre

Structure corrective plutôt qu’une continuation haussière impulsive

Plan de trade

Entrée : Vente dans la zone de résistance marquée

Invalidation : Clôture H1 nette au-dessus de la zone

Objectif : Zone cible indiquée (partielle ou totale selon la gestion du risque)

Résumé

Cette configuration repose sur un pullback correctif vers une zone de résistance solide après une forte impulsion baissière. Tant que le prix reste sous cette zone, le scénario privilégié reste un rejet et une poursuite du mouvement. Attendre la confirmation et gérer le risque avec discipline.

NOTRE SETUP XAUUSD TODAY : Demand ZONE

👀 Aujourd'hui, je surveille cette zone de Demand sur XAUUSD avec un potentiel setup. J'attends des confirmations en LTF une fois dans la zone avant de me positionner dans cette zone.

Ce que j'ai identifié pour cette zone :

📈 Market Structure: Identification du sens de la tendance et de la structure du marché, pour maximiser la probabilité de taux de réussite

🔄 Fibonacci: Utilisation du retracement de Fibonacci pour déterminer les zones OTE de retournement et les zones avec le plus de volume profile.

💼 Supply & Demand: J’identifie ici une zone de supply ou une zone de demand, dans l'objectif d'obtenir une réaction du prix une fois la zone comblée.

💧 Liquidity: J'ai identifié une zone avec de la liquidité à récupérer, afin de taguer une réaction du prix une fois cette liquidité complètement prise.

⚖ Imbalance: Je recherche des variations soudaines de prix et des trous d'ordres, ainsi que de possibles gap afin d’avoir une confirmation supplémentaire.

🎯 P.O.C: Je regarde aussi le Point of Control ou il est situé ici, ce qui indique un volume élevé échangé à ce niveau.

🕰 Session Liquidity: On prends en compte la liquidité des sessions précédentes, notamment les highs, lows et les zones de liquidity.

🛎 Entry Model: Un pattern d'entrée précis valide la possibilité de prendre position dans cette zone.

📊 Volume Zone/Structure: Une augmentation notable du volume est visible dans cette zone, confirmant son importance.

🔥 50% of Fibonacci: Le niveau des 50% du Fibonacci renforce la solidité de cette zone.

Pense à t’abonner et à mettre une petite fusée 🚀 pour donner de la force !

Cette analyse est uniquement à but pédagogique et ne constitue pas un conseil financier.

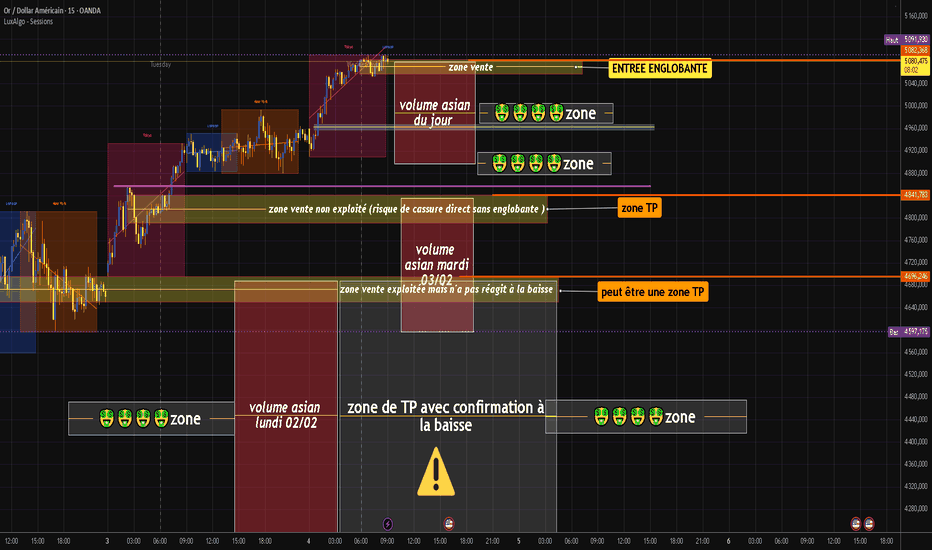

mon attente sur XAUUSD en M15 bonjour aujourd'HUI , j'attends une cassure de la session asian

et un retournement dans la zone de vente avec une englobante qui se cloture

dans celle ci !

je rentrerai en position avec un SL au dessus de l'englobante et je viserai les anciennes session asiatique auquel le graphique n'a pas réagit à la baisse

pour plus de sécurité je conseil de prendre le TP sur asian qui n'a pas été exploitée

Si toujours pas de réaction baissiere niveau graphique , j'utiliserai mon indicateur perso pour faire de nauveau du scalping .

voir vidéo sur ma chaine YT mikatrading777

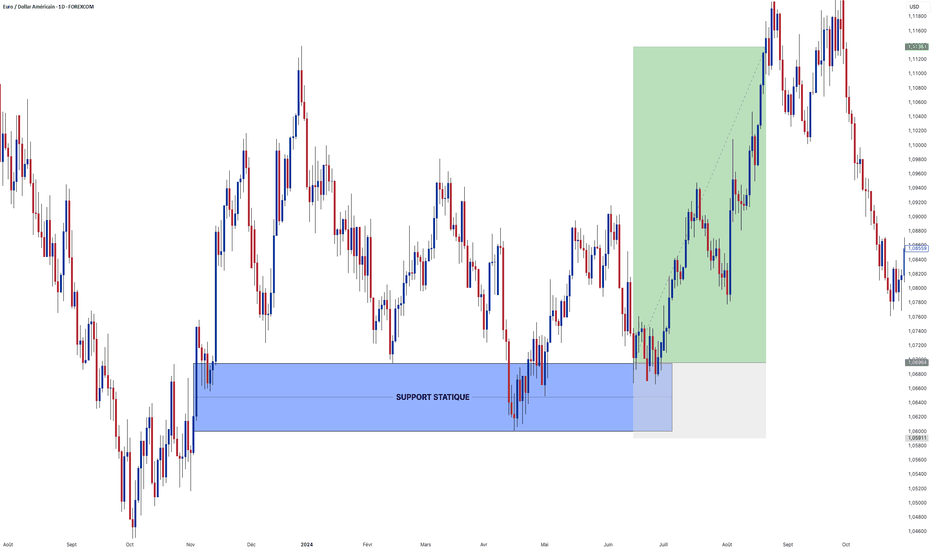

L'EUR/USD montre des signes d'inversion.Le cours rebondit à la hausse depuis une zone de forte demande, approchant un point de sortie du canal descendant.

Si le support tient, l'EUR/USD pourrait atteindre 1,18825 lors du prochain repli.

Les anticipations d'un assouplissement de la politique monétaire de la Fed suite aux récentes données économiques décevantes soutiennent l'euro et exercent une pression sur le dollar.

👉 Pensez-vous que l'EUR/USD est sur le point de franchir un seuil significatif ou s'agit-il d'un simple faux signal ?

Gold – Poursuite de la tendance haussièreL'or maintient sa forte dynamique de reprise après avoir atteint un point bas au niveau de support de 4 615. Le cours évolue selon la ligne de tendance haussière et forme continuellement des creux et des sommets de plus en plus élevés, témoignant d'une nette domination de la pression acheteuse.

Scénario principal :

Le cours poursuit sa progression en zigzag ascendant.

Objectif à court terme : 5 050 – 5 100.

Objectif à long terme : 5 347 – 5 370 (Fibonacci 1,618) – zone potentielle de prises de bénéfices.

Tant que le cours se maintient au-dessus de la ligne de tendance de l'or, la tendance haussière à court terme reste favorable.

GBPUSD H4 - NE RATEZ PAS CETTE OPPORTUNITÉLe GBPUSD se heurte actuellement à un véritable "mur de briques" hebdomadaire situé sous les 1.37400. Malgré une tentative de percée ce matin, la pression vendeuse s'intensifie à l'approche de ce niveau historique qui a rejeté le prix à plusieurs reprises en 2025. Techniquement, le prix entre dans une phase de surchauffe ; un retracement vers les 1.35400 semble non seulement sain, mais nécessaire pour valider la solidité de la tendance haussière de fond avant de viser des objectifs plus ambitieux comme les 1.40000.

Le timing de ce mouvement correctif est idéalement synchronisé avec un calendrier macroéconomique explosif. Alors que le shutdown américain vient de prendre fin, le Dollar reprend des couleurs par pur soulagement. De plus, la nervosité monte à Londres : bien que la Bank of England soit attendue au statu quo (3.75%) demain, les craintes d'une inflation persistante à 3.4% pourraient inciter certains membres du MPC à adopter un ton plus prudent, ce qui favoriserait une prise de bénéfices massive avant l'annonce.

Niveaux Stratégiques à Surveiller

* Résistance Hebdomadaire : 1.37400 (Le pivot de rejet majeur).

* Support Intermédiaire : 1.36400 (Ancien sommet H1 à surveiller pour un rebond court terme).

* Objectif de Retracement : 1.35400 (Zone de demande / Re-test de structure profonde).

* Invalidation du Retracement : Clôture H4 franche au-dessus de 1.37800.

FLASH MACRO : MERCREDI 04 FÉVRIER 2026Préparez votre café (ou une double dose), car aujourd'hui, le calendrier économique ne nous laisse aucun répit. Nous avons une avalanche de données sur la croissance, l'inflation et l'emploi. Voici le programme complet pour ne rien rater.

🕯 Le Calendrier Complet du Jour :

Session Européenne (La vague des PMI et de l'Inflation) :

- 09h50 (FR) : PMI Services & Composite Final 🇫🇷

- 11h00 (EU) : IPC (Inflation) Annuel & Mensuel (Donnée majeure) 🇪🇺

Session Américaine (L'emploi et la puissance des services) :

- 14h15 : Rapport ADP - Créations d'emplois privés 🇺🇸

- 15h45 : PMI Services & Composite S&P Global Final 🇺🇸

- 16h00 : ISM Non-Manufacturier (Services) (Donnée majeure) 🇺🇸

- 16h30 : Stocks de pétrole brut EIA 🇺🇸

💡 Le Coin Éducatif : Inflation et Emploi, le duo de choc

Aujourd'hui, nous surveillons deux piliers qui font bouger les banques centrales :

L'IPC (Inflation) : C'est le thermomètre de la Zone Euro. Si les prix montent trop vite, la BCE hésitera à baisser les taux.

L'ADP (Emploi) : C'est le "pré-test" du NFP (Non-Farm Payrolls) de vendredi. Il nous montre si les entreprises américaines continuent d'embaucher malgré les taux élevés.

🎤 Comment lire les chiffres ?

Inflation (CPI) : Plus haute que prévu = Euro (EUR) ↑ théoriquement (car taux maintenus hauts).

PMI / ISM : On surveille la ligne des 50.0.

Au-dessus de 50 = Expansion (Positif pour la devise).

En-dessous de 50 = Contraction (Négatif pour la devise).

ADP (Emploi) : Un chiffre fort (supérieur aux attentes) soutient le Dollar (USD) car il montre une économie résiliente.

🛡 Conseil de discipline :

Avec des annonces qui se chevauchent (notamment à 11h00 et entre 14h15 et 16h00), le marché peut devenir "irrationnel". Une bonne nouvelle sur l'emploi (ADP) peut être annulée par un mauvais indice des services (ISM) 45 minutes plus tard.

Mon conseil : Ne cherchez pas à trader chaque bougie. Sur une journée aussi dense, la meilleure stratégie est souvent d'attendre que la poussière retombe après 16h30 pour voir quelle direction les institutions ont réellement choisi pour le reste de la semaine.

XAUUSD M30 - NE RATEZ PAS CETTE OPPORTUNITÉL'Or (XAU/USD) souffle enfin après une ascension fulgurante de près de 13% depuis son point bas de lundi à 4500. Le rejet sous les 5090 ce matin était prévisible : ce niveau correspond à une zone de liquidité "Buy-side" massive et à la borne haute d'un canal correctif H4. Ce repli est une respiration saine pour purger les indicateurs en surachat (RSI M30 au-dessus de 80) avant d'envisager une poursuite du mouvement vers les 5200.

Notre objectif de retracement vers les 4800 pour une reprise de hausse est techniquement pertinent. Ce niveau n'est pas seulement un support horizontal ; il représente la zone de confluence entre le "Breaker Block" de l'impulsion de mardi et votre Extended Golden Pocket (61.8-66.8%) calculée sur l'ensemble de la hausse de la semaine. Un retour dans ce secteur permettrait de "mitiger" l'imbalance (FVG) restée ouverte lors de l'accélération nocturne.

Niveaux de Précision à Surveiller

* Résistance Immédiate : 5090 - 5110 (Zone de rejet actuelle / Supply).

* Support Pivot : 4950 (Ancien sommet H1 / Premier test de force).

* Zone de Rechargement (Achat) : 4780 - 4820 (EGP / Order Block de précision).

* Objectif Final Intraday : 5150 (Liquidité externe).

* Invalidation : Clôture M30 sous 4720.

Analyse GOLD (XAUUSD) 📊 Contexte technique

Comme anticipé, le rebond sur la zone clé identifiée avant-hier a été propre et très réactif, ce qui confirme clairement que nous étions sur une zone de demande institutionnelle solide.

La réaction du prix valide :

L’orderblock bullish

L’absorption nette de la pression vendeuse

Une reprise du contrôle par les acheteurs

👉 Structure toujours bullish sur les timeframes supérieurs.

📈 Lecture du mouvement actuel

Le marché a repris de la momentum haussière

Les derniers plus bas sont protégés

On est à nouveau dans une logique de :

Higher Low

Continuation de tendance

🎯 Objectif naturel du marché :

➡️ Retour sur les highs, puis retest / reprise de l’ATH à court terme si la pression acheteuse reste active.

🧠 Scénarios à privilégier

🟢 Scénario principal (préférentiel)

Continuité haussière

Petits retracements intraday (H1 / H4) pour créer des points d’entrée

Target progressive :

Highs intermédiaires

Puis ATH

➡️ Les achats restent prioritaires tant que le prix se maintient au-dessus de la zone de rebond.

🟡 Scénario alternatif

Consolidation courte sous les derniers highs

Accumulation avant nouvelle impulsion

Rien de négatif tant que la structure n’est pas cassée

📰 Analyse fondamentale

Fondamentalement, le GOLD reste extrêmement bien soutenu :

Contexte macro toujours incertain

Recherche de valeur refuge

Banques centrales toujours acheteuses

Taux réels qui restent favorables à l’or

➡️ Aucun élément fondamental ne justifie un retournement baissier durable à ce stade.

XAU/USD – Reprise haussière depuis la zone de demande, objectif?🔍 Analyse technique (H1)

🟢 Structure du marché

Après une forte baisse, l’or a trouvé un support solide au niveau de la zone de demande POI extrême.

Le prix a respecté le point pivot et a formé un plus bas plus élevé — premier signe d’une reprise haussière ✔️

Les acheteurs sont intervenus de manière agressive depuis la zone de demande, confirmant un intérêt institutionnel.

📦 POI & Zones clés

Point POI extrême (zone de demande) : Forte réaction → base d’un retournement 🟩

Point POI élevé (zone d’offre / de mitigation) : Zone de réaction actuelle ; le prix consolide au-dessus.

Un maintien au-dessus de cette zone augmente la probabilité d’une poursuite haussière.

📈 Momentum & Price Action

La cassure de la structure baissière mineure suggère un changement de tendance vers le haussier.

Le prix forme une consolidation haussière (drapeau / structure en escalier) avant la continuation.

Tant que le prix reste au-dessus de la zone POI élevée, le biais haussier reste intact 💪

🎯 Objectifs de prix

🎯 Objectif principal :

5 050 – 5 100 (Sommet du range / zone de liquidité)

🎯 Objectif étendu (si le momentum se maintient) :

5 180 – 5 220

🛑 Niveau d’invalidation :

Une clôture nette sous 4 750 affaiblirait le scénario haussier.

✅ Conclusion

L’or montre une reprise haussière saine depuis une zone de demande majeure. Le maintien au-dessus de la zone POI élevée augmente la probabilité d’un mouvement vers le sommet du range. Des replis mineurs sont possibles avant la poursuite — stratégie buy-the-dip 📊🚀

SUPPORT STATIQUE ET RÉACTION DU PRIX➡️Définition d’un support statique

Un support statique est un niveau horizontal sur le graphique où le prix a rebondi plusieurs fois dans le passé. Contrairement aux supports dynamiques qui évoluent avec le marché, un support statique reste à un niveau fixe, agissant comme un plancher où la demande est historiquement forte.

➡️ Pourquoi un support statique est-il important ?

Les traders surveillent ces niveaux car ils indiquent des zones de forte accumulation d’ordres d'achat. Plus un support statique a été testé sans être cassé, plus il est considéré comme solide et fiable pour anticiper un rebond potentiel.

💡 Astuce : Combine toujours un support statique avec d’autres outils comme les volumes ou les indicateurs techniques pour confirmer sa validité.

La bataille entre acheteurs et vendeurs s'intensifie sur le marcLa bataille entre acheteurs et vendeurs s'intensifie sur le marché de l'or : le rebond peut-il se poursuivre ? 📈 Mardi 3 février, lors de la séance asiatique, l'or au comptant a poursuivi son rebond de la veille, passant d'un plus bas à 4 401,58 $/oz à environ 4 825 $, soit une hausse quotidienne d'environ 3,6 %. Cependant, le sentiment du marché reste complexe : si les prix de l'or connaissent un rebond technique à court terme, ils subissent également la pression de plusieurs facteurs fondamentaux défavorables, rendant la poursuite de la hausse incertaine. 😅

🔍 Fondamentaux : Facteurs haussiers et baissiers mitigés, l'or sous pression

Du point de vue de l'actualité, l'or évolue actuellement à contre-courant. L'incertitude entourant la nomination par le président Trump d'un nouveau président de la Réserve fédérale étant levée, les spéculations du marché concernant la politique monétaire se sont apaisées, ce qui a entraîné une perte de soutien pour l'or en tant que valeur refuge. Dans le même temps, l'indice PMI manufacturier ISM américain est reparti en territoire d'expansion, et les indicateurs économiques positifs ont soutenu le dollar, freinant davantage la performance de l'or libellé en dollars.

Les tensions géopolitiques se sont également apaisées : la reprise des négociations nucléaires entre les États-Unis et l'Iran est attendue, et un accord commercial a été conclu entre les États-Unis et l'Inde, autant d'éléments qui ont quelque peu affaibli l'attrait de l'or comme valeur refuge. Plus particulièrement, la décision du Chicago Mercantile Exchange Group de relever directement les exigences de marge a entraîné la liquidation de certaines positions longues, faisant chuter les cours de l'or à leur plus bas niveau depuis près d'un mois.

En résumé, malgré le rebond des cours de l'or, compte tenu de l'amélioration du sentiment sur les marchés boursiers et de la stabilité du dollar, les investisseurs optimistes sur l'or doivent rester prudents et éviter tout optimisme excessif.

📊 Analyse technique : Rebond initial, une résistance clé attend d'être franchie

D'un point de vue technique, le mouvement du cours de l'or hier a été particulièrement spectaculaire : une chute rapide jusqu'au niveau des 4 400 en début de matinée, suivie d'un fort rebond. Bien que cela indique un support en dessous, la structure globale reste baissière. Actuellement, les moyennes mobiles sur 1 heure et 4 heures n'ont pas encore atteint leur point d'inversion complet, et le cours évolue toujours dans un canal baissier. La zone des 4840-4860 constituera le premier test d'un éventuel rebond.

Sur le graphique journalier, le cours de l'or s'est stabilisé puis a rebondi après avoir touché le niveau de retracement de Fibonacci de 50 % (autour de 4400 $), et se maintient actuellement au-dessus du niveau de retracement de 38,2 % (4687 $), ce qui pourrait indiquer que la correction à moyen terme a atteint une zone de support clé. Du point de vue des indicateurs, le RSI a rebondi près de sa ligne médiane, suggérant une légère reprise de la dynamique ; cependant, le MACD reste sous la ligne zéro, et l'histogramme en expansion montre que la dynamique baissière n'est pas complètement dissipée, créant un signal technique contradictoire qui rend l'évolution future encore plus incertaine.

À court terme, le graphique horaire a formé une petite structure de rebond en V. Si le prix se maintient au-dessus de la zone de résistance des 4 880 $ - 4 900 $, il pourrait tester la zone des 5 035 $ (retracement de 23,6 %). À l'inverse, si le rebond est faible et que le cours retombe sous le niveau de support des 4 687 $, il est probable que le cours de l'or reprenne sa tendance baissière.

💡 Perspectives de trading : Opportunités à saisir malgré la prudence

L'or est actuellement tiraillé entre « correction technique » et « pression fondamentale ». Malgré la persistance d'une dynamique de rebond à court terme, une pression haussière significative existe et un renversement de tendance n'est pas encore confirmé. Il est conseillé aux investisseurs de faire preuve de patience jusqu'à ce que les niveaux clés se précisent, en évitant de suivre aveuglément les plus hauts et les plus bas.

À court terme, le trading devrait se concentrer sur les fourchettes suivantes :

Résistance à la hausse : 4 950 $ - 5 000 $

Support à la baisse : 4 830 $ - 4 780 $

La stratégie privilégiée reste l'achat sur repli avec des positions de petite taille. Si le rebond stagne aux niveaux de résistance clés, de petites positions courtes peuvent être envisagées en fonction des configurations graphiques. Gérez toujours les risques avec prudence, car le sentiment du marché peut changer instantanément.

Cette analyse vous a-t-elle été utile ? Aimez ✨ et commentez 💬 pour partager votre avis ! Suivez-moi pour suivre la dynamique du marché et accéder à des analyses de trading !

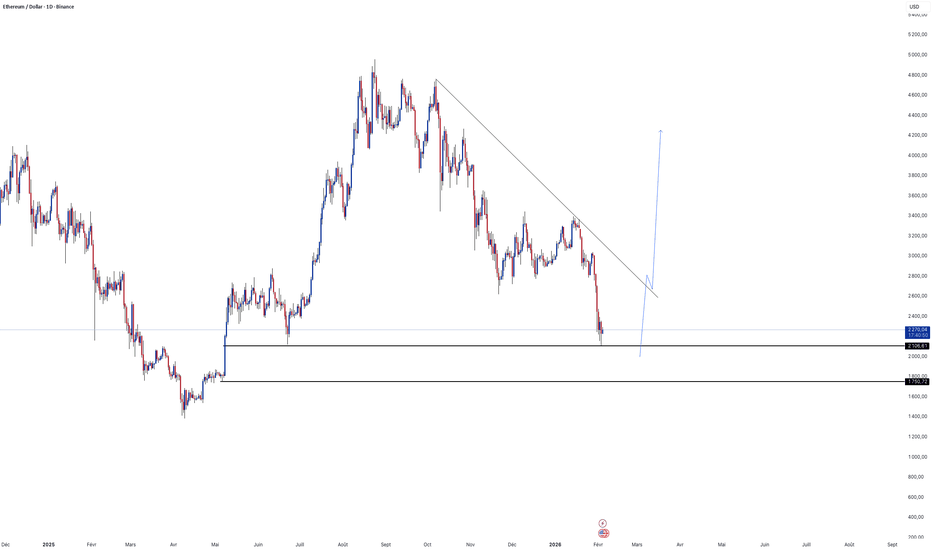

FOCUS PROJET : ETHEREUM ($ETH)➡️L'UTILITÉ : Ethereum consolide sa place de "couche de règlement mondiale". En 2026, il n'est plus seulement le roi de la DeFi, mais l'infrastructure privilégiée par les banques centrales et les géants de Wall Street pour émettre des actifs numériques sécurisés et transparents.

➡️ L'ANALYSE FONDAMENTALE :

Le contexte :

L'offensive d'ING-DiBa (Vérifiable) : Ce 4 février 2026, le géant bancaire allemand ING-DiBa a officiellement ouvert le trading direct d'Ethereum pour ses millions de clients. Cette intégration "traditionnelle" simplifiée injecte une nouvelle vague de liquidités retail en provenance d'Europe.

Le lancement du Fidelity Digital Dollar ($FIDD) : Fidelity Investments déploie ce début février son propre stablecoin, le FIDD, nativement sur Ethereum. Le fait que l'un des plus gros gestionnaires d'actifs au monde choisisse l'ETH pour son "dollar numérique" valide la sécurité et la scalabilité du réseau après ses dernières mises à jour.

➡️ L'ANALYSE TECHNIQUE :

- Tendance de fond : L'ETH tente de stabiliser sa structure après avoir été emporté par le "choc Warsh" la semaine dernière.

- La configuration : Le prix s'échange actuellement autour de 2 050 $. Après avoir effectué un "Liquidity Sweep" (balayage de liquidité) sous les 1 900 $ ce week-end, l'ETH dessine un creux de marché solide. On observe une divergence haussière sur le RSI en H4, signalant un épuisement des vendeurs.

- Les Niveaux Clés :

- Support majeur : La zone 1 850 $ - 1 950 $. C'est le bloc de demande où les institutions semblent accumuler avant la reprise.

- Résistances : Le pivot à 2 250 $ (comblement de Fair Value Gap) et la barrière psychologique des 2 500 $.

- Scénario Bull : Porté par le flux acheteur de l'ETF et l'arrivée du FIDD, l'ETH franchit les 2 250 $. Une clôture Daily au-dessus de ce niveau ouvrirait la voie à un rallye de rattrapage vers les 2 800 $.

- Scénario Bear : Si le Dollar (DXY) continue de se renforcer sous l'impulsion de la nouvelle Fed, l'ETH pourrait casser son support des 1 850 $. Un retour vers les 1 600 $ (zone de rechargement long terme) serait alors envisagé.

N’oubliez pas de mettre une 🚀 sous le graphique si vous avez aimé l’analyse.

☄LETSS WINVESTINGG☄

L'OR A CHANGÉ DE STRUCTURE — VÉRITABLE REVERS ou TRAPPE À LIQUIDL'or vient de livrer un changement structurel clair après des semaines de forte pression à la baisse — mais ce n'est pas le moment de courir après.

Structure du marché (M30)

Le prix a imprimé un CHoCH haussier, mettant fin à la séquence baissière précédente

Suivi d'un BOS à la hausse, confirmant le contrôle haussier à court terme

L'élan est fort, mais le prix approche maintenant d'une zone de réaction clé

Zones clés à surveiller

Support FVG : ~4 950 – 4 980

→ Zone idéale pour la continuation du pullback si la structure haussière se maintient

Résistance / Réaction médiane : ~5 100 – 5 150

→ Attendez-vous à de la volatilité et à un possible shakeout

Zone cible supérieure : 5 270 – 5 450

→ Retracement de Fibonacci 0,5 → 0,786 de la vente précédente

Scénarios de trading

Continuation haussière :

Attendre un pullback dans le FVG + un creux plus haut → continuation vers 5,27x → 5,45x

Scénario d'échec :

Perte du FVG + fermeture M30 en dessous de ~4,95x → structure haussière invalidée, risque de range ou de retournement

🧠 Mentalité de trading

C'est un marché de réaction, pas un marché de prévision.

Après un retournement de structure, les pullbacks paient — les cassures piègent.

Se diversifier de Wall Street de manière méthodologiqueAlors que l’indice S&P 500 est proche de son record historique de 1999/2000 en terme de valorisation boursière (PE de Shiller) et que le contexte global-macro et géopolitique est « compliqué », peut-on encore trouver dans le monde des marchés actions pas chers sur le plan fondamental et attractifs sur le plan technique ?

Je vous propose ici de procéder de manière méthodologique et de rechercher des marchés actions internationaux qui soient en tendance de fond haussière et qui soient encore très bon marché en comparaison de Wall Street (la valorisation du S&P 500 sert ici de référence).

3 critères de valorisation sont choisis ici pour pouvoir évaluer de manière pertinente la valorisation des marchés actions du monde en se concentrant sur le top 20 en terme de capitalisation boursière.

1) PE de Shiller (CAPE ratio)

Le CAPE ratio (Cyclically Adjusted Price-to-Earnings) mesure le niveau de valorisation d’un marché en rapportant son prix à la moyenne des bénéfices réels (ajustés de l’inflation) sur 10 ans.

Il permet de lisser les cycles économiques et comptables, et sert surtout à apprécier la cherté relative d’un marché à long terme. Historiquement, un CAPE élevé est associé à des rendements futurs plus faibles sur plusieurs années.

2) Capitalisation boursière totale / PIB (Buffett Indicator)

Ce ratio compare la valeur totale des actions cotées d’un pays à la taille de son économie réelle (PIB).

Il donne une vision macro de la valorisation d’un marché actions par rapport à la capacité productive du pays. Un niveau très supérieur à 100 % suggère que le marché actions est cher relativement à l’économie sous-jacente, toutes choses égales par ailleurs.

3) Capitalisation boursière / (PIB + bilan de la banque centrale)

Cet indicateur est une version élargie du Buffett Indicator qui intègre le bilan de la banque centrale (actifs totaux) au dénominateur.

Il vise à tenir compte de l’impact des politiques monétaires expansionnistes sur les prix des actifs financiers. Un ratio plus modéré peut indiquer que la valorisation du marché est en partie soutenue par la liquidité monétaire, plutôt que par la seule croissance économique.

Le tableau ci-dessous vous présente donc les marchés actions du plus cher au moins cher selon la moyenne de trois critères de valorisation boursière. Des marchés comme le Brésil, la Pologne, la Chine, le Mexique et la Corée du sud sont de belles tendances haussières de fond sur le plan technique et encore avec un fort potentiel pour rattraper le S&P 500 sur le plan de la valorisation boursière. Ces marchés sont de bonnes stratégies de diversification.

Attention à bien soigner le timing d’entrée, un marché s’achète uniquement avec une phase de retracement et un retour sur support majeur technique.

4) Méthodologie du classement

J’ai attribué un rang à chaque ratio (1 = marché le plus cher / fort ratio, 20 = marché le moins cher / faible ratio).

Pour chaque marché, j’ai ensuite calculé la moyenne de ces rangs pour établir une colonne “Score médian” synthétique.

Selon cette synthèse : US, Inde et Japon ressortent comme les marchés les plus chers, suivis par Europe de l’Ouest, puis par des marchés plus abordables comme Chine, Pologne et Brésil dans la zone émergente.

Le graphique ci-dessous représente la tendance haussière de fond du marché actions de Pologne sur les horizons de temps mensuel, hebdomadaire et journalier.

AVERTISSEMENT GÉNÉRAL :

Ce contenu s'adresse aux personnes familières avec les marchés financiers et les instruments financiers, et est fourni à titre informatif uniquement. L'idée présentée (y compris les commentaires de marché, données de marché et observations) ne constitue pas un produit de recherche de la part d'un département de recherche de Swissquote ou de ses affiliés. Ce matériel vise à mettre en lumière les mouvements du marché et ne constitue en aucun cas un conseil en investissement, juridique ou fiscal. Si vous êtes un investisseur particulier ou si vous manquez d’expérience dans le trading de produits financiers complexes, il est recommandé de consulter un conseiller agréé avant toute décision financière.

Ce contenu n’a pas pour objectif de manipuler le marché ni d’encourager un comportement financier spécifique.

Swissquote ne garantit en aucun cas la qualité, l’exactitude, l’exhaustivité ou l’absence de violation de ce contenu. Les opinions exprimées sont celles du consultant et sont fournies à des fins éducatives uniquement. Toute information liée à un produit ou un marché ne doit pas être interprétée comme une recommandation d'une stratégie d’investissement ou d’une transaction. Les performances passées ne garantissent pas les résultats futurs.

Swissquote, ses employés et représentants ne sauraient en aucun cas être tenus responsables de tout dommage ou perte, directe ou indirecte, résultant de décisions prises sur la base de ce contenu.

L'utilisation de marques ou de noms commerciaux de tiers est uniquement à titre informatif et n’implique aucune approbation de la part de Swissquote, ni que le propriétaire de la marque a autorisé Swissquote à promouvoir ses produits ou services.

Swissquote est la marque commerciale regroupant les activités de Swissquote Bank Ltd (Suisse) régulée par la FINMA, Swissquote Capital Markets Limited régulée par la CySEC (Chypre), Swissquote Bank Europe SA (Luxembourg) régulée par la CSSF, Swissquote Ltd (Royaume-Uni) régulée par la FCA, Swissquote Financial Services (Malte) Ltd régulée par la MFSA, Swissquote MEA Ltd (Émirats arabes unis) régulée par la DFSA, Swissquote Pte Ltd (Singapour) régulée par la MAS, Swissquote Asia Limited (Hong Kong) licenciée par la SFC, et Swissquote South Africa (Pty) Ltd supervisée par la FSCA.

Les produits et services de Swissquote sont destinés uniquement aux personnes autorisées à les recevoir conformément au droit local.

Tout investissement comporte un risque. Le risque de perte en tradant ou en détenant des instruments financiers peut être important. La valeur des instruments financiers, y compris mais sans s’y limiter, actions, obligations, cryptomonnaies et autres actifs, peut fluctuer à la hausse comme à la baisse. Il existe un risque important de perte financière lors de l'achat, de la vente, du staking ou de l'investissement dans ces instruments. SQBE ne recommande aucun investissement, transaction ou stratégie en particulier.

Les CFD sont des instruments complexes comportant un risque élevé de perte rapide en raison de l'effet de levier. La grande majorité des comptes de clients de détail subissent des pertes en capital lors du trading de CFD. Vous devez vous assurer que vous comprenez le fonctionnement des CFD et que vous pouvez vous permettre de prendre un risque élevé de perte.

Les actifs numériques ne sont pas régulés dans la plupart des pays et les règles de protection des consommateurs peuvent ne pas s’appliquer. En tant qu'investissements hautement volatils et spéculatifs, ils ne conviennent pas aux investisseurs ayant une faible tolérance au risque. Assurez-vous de bien comprendre chaque actif numérique avant de trader.

Les cryptomonnaies ne sont pas considérées comme une monnaie légale dans certaines juridictions et sont soumises à des incertitudes réglementaires.

L'utilisation de systèmes basés sur Internet peut entraîner des risques importants, notamment, mais sans s’y limiter, la fraude, les cyberattaques, les pannes de réseau et de communication, ainsi que le vol d’identité et les attaques de phishing liées aux crypto-actifs.

XAUUSD – Expansion de volatilité, zones clés à trader avec disciXAUUSD – Expansion de Volatilité, Trader les Zones Clés Avec Discipline (H1)

Contexte du Marché

L'or se négocie dans une phase de reprise à haute volatilité après une forte vente, le prix tournant maintenant de manière agressive entre des zones techniques clés. Ce comportement reflète un rééquilibrage de liquidité sous une incertitude macroéconomique, plutôt qu'une tendance claire.

L'incertitude persistante autour des changements de direction à la Fed, de l'orientation future de la politique monétaire et du risque médiatique maintient l'or hautement sensible aux flux. Dans cet environnement, la réaction aux niveaux compte plus que la direction.

➡️ État du marché : mouvements rapides, retraits profonds, fortes réactions – évitez les entrées émotionnelles.

Structure & Action des Prix (H1)

Le prix se maintient à l'intérieur d'un canal correctif ascendant, indiquant une structure de reprise.

Des creux de plus en plus élevés se forment, mais la structure haussière reste encore conditionnelle, pas totalement confirmée.

Les zones supérieures montrent de l'hésitation et un rejet, tandis que les zones inférieures attirent une forte demande.

Attendez-vous à des mouvements brusques et des fausses ruptures pendant cette phase.

Point clé :

C'est un marché axé sur la réaction. Trader les zones, pas le bruit.

🎯 Plan de Trading – Style MMF

🔵 Scénario Principal – Acheter le Repli (Basé sur la Réaction)

ZONE D'ACHAT 1 : 5,008 – 4,990

• Demande à court terme

• Retracement de 0,618 Fib

• Support de canal

ZONE D'ACHAT 2 : 4,670 – 4,650

• Demande majeure

• Zone de balayage de liquidité précédente

• Base structurelle forte

➡️ Considérez uniquement les ACHATS après :

Bougies de rejet haussier claires

Ou un Creux Plus Élevé confirmé sur H1

🔴 Scénario Alternatif – Vendre aux Zones de Réaction Supérieures

ZONE DE VENTE 1 : 5,250 – 5,275

• Résistance précédente

• Zone de réaction du milieu de canal

ZONE DE VENTE 2 : 5,560 – 5,575

• Zone d'extension majeure / zone d'offre

• Résistance d'expansion de Fibonacci

➡️ Recherchez :

Des mèches de rejet

Perte de momentum haussier sur H1

🎯 Cibles (Zones TP)

Cibles Haussières (à partir des configurations d'ACHAT) :

TP1 : 5,253

TP2 : 5,573

Cibles Baissières (si le scénario de VENTE se réalise) :

TP1 : 5,008

TP2 : 4,670

❌ Invalidité

Une clôture H1 confirmée en dessous de 4,650 invalide la structure de reprise

Nécessite une réévaluation complète du biais

BTC | L’ANALYSE DU JOURAnalyse technique : Le Bitcoin tente de s'extraire de la zone de danger ce mercredi matin après avoir trouvé un appui précis sur les 74,000. Ce rebond intervient alors que le président Trump a officiellement signé l'accord de financement de 1,2 billion de dollars, mettant fin au shutdown gouvernemental. Cependant, comme vous le soulignez avec justesse, la structure de baisse reste persistante. Ce mouvement ressemble pour l'instant à un simple "relief rally" (rebond de soulagement) plutôt qu'à un véritable retournement de tendance (Reversal).

Tendance HTF : Baissière

Tendance MTF : Baissière

Tendance LTF : Baissière

Resistances :

1. 90000-100000

2. 101000-102000

3. 103000-104000

Supports :

1. 80000-70000

2. 60000-50000

3. 40000-30000

Analyse fondamentale : Une réunion à huis clos à la Maison Blanche réunissant banques et entreprises de cryptomonnaies pour débloquer une impasse sur une législation-clé relative à la structure du marché des actifs numériques s’est conclue sans accord. Bien que les participants aient qualifié la session de constructive, les désaccords fondamentaux persistant entre les deux camps empêchent la progression du projet de loi, reflétant les divisions sectorielles qui entravent l’avancement de la réglementation.

N’oubliez pas de mettre une 🚀 sous le graphique si vous avez aimé l’analyse.

☄LETSS WINVESTINGG☄

FOREX | L’ANALYSE DU JOUR➡USDCAD

Analyse technique : Le USDCAD (le "Loonie") évolue dans une configuration de force relative, se maintenant fermement au-dessus des 1.36000 ce mercredi matin. La fin officielle du shutdown américain hier soir a retiré une source d'incertitude majeure, mais le Dollar reste soutenu par la résilience des données économiques US (notamment l'ISM Manufacturier à 52.6). De l'autre côté, le Dollar Canadien peine à trouver son souffle après des indices PMI (Services et Composite) publiés ce matin qui restent en zone de contraction (46.5), signalant une faiblesse persistante de l'économie canadienne.

Tendance HTF : Haussière

Tendance MTF : Baissière

Tendance LTF : Baissière

Résistances :

1. 1.410-1.415

2. 1.420-1.425

3. 1.430-1.435

Supports :

1. 1.380-1.375

2. 1.370-1.365

3. 1.360-1.355

Analyse fondamentale : Le dollar canadien a augmenté face au dollar américain, porté par la hausse du prix du pétrole et le repli du dollar, mais son appréciation reste limitée en anticipation des données sur l’emploi à venir. Le loonie se traitait autour de 1,3642 par dollar américain (environ 73,30 cents US), après avoir évolué entre 1,3637 et 1,3685, avec un sommet intrajournalier près de 1,3479 observé vendredi. Selon Sarah Ying de CIBC Capital Markets, l’USD-CAD a fortement déprécié fin janvier pour des raisons non liées au Canada et le marché pourrait connaître une consolidation à ces niveaux.

N’oubliez pas de mettre une 🚀 sous le graphique si vous avez aimé l’analyse.

☄LETSS WINVESTINGG☄

OR (XAUUSD) | L’ANALYSE DU JOURAnalyse technique : L'Or (XAU/USD) réalise un véritable coup d'éclat ce mercredi matin en franchissant avec autorité la barre mythique des 5000. Ce "come-back" spectaculaire intervient après une purge historique vers les 4500, prouvant que l'appétit pour le métal jaune reste intact malgré les soubresauts du dollar. Le franchissement des 5000 n'est pas qu'un symbole ; techniquement, cela valide la fin de la structure corrective à court terme et réactive le biais haussier de fond.

Tendance HTF : Haussière

Tendance MTF : Haussière

Tendance LTF : Baissière

Résistances :

1. 5000 - 5100

2. 5200 - 5300

3. 5400 - 5500

Supports :

1. 4600- 4500

2. 4400 - 4300

3. 4200 - 4100

Analyse fondamentale : Les cours de l’or poursuivent leur hausse en tant que valeur refuge face à l’escalade des tensions géopolitiques entre les États-Unis et l’Iran, renforçant la dynamique haussière déclenchée par la veille. L’or au comptant grimpe à environ 5 071,79 $ l’once après une hausse de 5,9% mardi et une progression de 2,7% mercredi, atteignant des niveaux proches de 5 000 $ et ayant frôlé un record historique la semaine précédente. Les contrats à terme sur l’or pour livraison en avril gagnent environ 3,2% à 5 092,0 $ l’once. L’analyste Jigar Trivedi souligne que l’or repasse au-dessus du seuil des 5 000 $ alors que les tensions géopolitiques renforcent son statut de valeur refuge après l’abattage d’un drone iranien par les forces américaines.

N’oubliez pas de mettre une 🚀 sous le graphique si vous avez aimé l’analyse.

☄LETSS WINVESTINGG☄

DXY | L’ANALYSE DU JOURAnalyse technique : Le DXY marque le pas ce mercredi matin, s'échangeant à 97.41, soit juste sous votre pivot des 97.500. Le vent a tourné à Washington : le shutdown partiel est officiellement terminé. Le président Trump a signé l'accord de financement de 1,2 billion de dollars hier après-midi, suite à un vote serré à la Chambre (217-214). Ce dénouement retire la "prime de risque" politique qui pesait sur le Dollar, mais déclenche également un mouvement de "Sell the News" (vente sur la nouvelle) alors que les flux de valeur refuge se retirent.

Tendance HTF : Baissière

Tendance MTF : Baissière

Tendance LTF : Haussière

Résistances :

1. 101.000-101.500

2. 102.000-102.500

3. 103.000-103.500

Supports :

1. 99.500-90.000

2. 89.500-89.000

3. 88.500-88.000

Analyse fondamentale : Stephen Miran, gouverneur de la Réserve fédérale, annonce sa démission de la présidence du Conseil des conseillers économiques (CEA) de la Maison Blanche, respectant un engagement devant le Sénat alors que son mandat à la Fed se prolonge. Miran était en congé sans solde au CEA depuis que Trump l’avait nommé l’année précédente pour occuper un siège au Conseil des gouverneurs de la Fed, mandat arrivant à échéance le 31 janvier, une situation qui avait suscité la colère de démocrates en raison du risque perçu de faire du futur responsable de la Fed une marionnette du président.

N’oubliez pas de mettre une 🚀 sous le graphique si vous avez aimé l’analyse.

☄LETSS WINVESTINGG☄

XAUUSD (Or) – Perspective 15ML’or poursuit sa reprise après une phase baissière marquée. Un CHoCH indique un changement de structure à court terme vers le haut. Le prix évolue toujours dans la zone de discount, soutenant le scénario haussier.

Cependant, le marché fait face à une forte résistance autour de 4995, où convergent structure précédente, liquidité et FVG non comblé. Cette zone agit comme une zone de décision.

Un repli est probable, avec un test potentiel du POI entre 4840 – 4790. Cette zone correspond à la demande, au support FVG et à l’ancienne structure. Une réaction haussière ici offrirait une meilleure opportunité de continuation.

Niveaux clés :

Résistance : 4995

Support / POI : 4840 – 4790

Biais : Haussier à court terme, mais correction attendue.

⚠️ Pas un conseil financier.