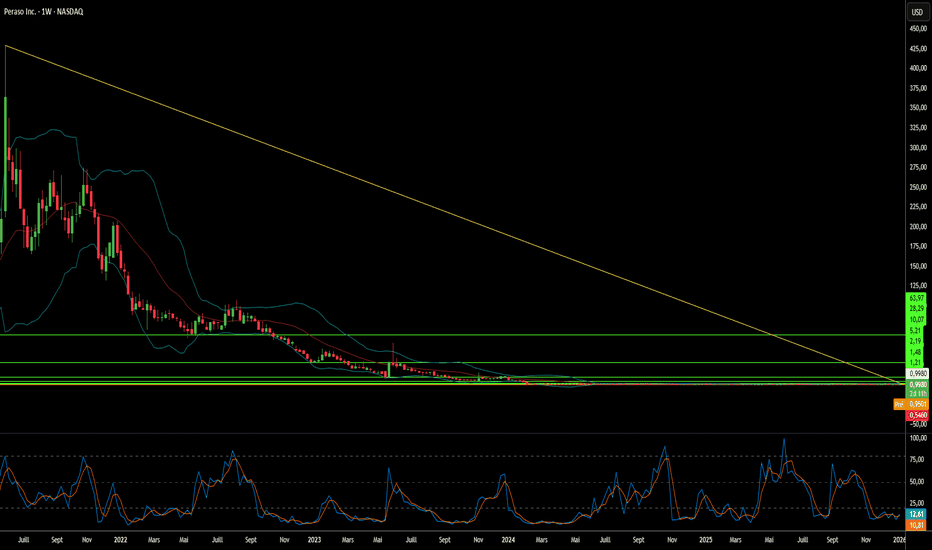

L'absorption d'oxygène peut-elle forger une révolution sans fil Peraso Inc. (NASDAQ: PRSO) opère à l'intersection de la géopolitique, de la physique et de l'innovation des semi-conducteurs dans le spectre des ondes millimétriques 60 GHz. Alors que les gouvernements occidentaux démantèlent les infrastructures chinoises via des initiatives "Rip and Replace", Peraso s'impose comme un bénéficiaire stratégique — offrant des puces conçues en Amérique du Nord et fabriquées par TSMC qui répondent aux normes "Clean Network". La technologie de l'entreprise exploite une particularité de la physique atmosphérique : les molécules d'oxygène absorbent les signaux 60 GHz dans un rayon de 1 à 2 km, créant à la fois une limite et un avantage stratégique. Ce phénomène permet une isolation spatiale pour la réutilisation des fréquences et une sécurité native, rendant les solutions de Peraso idéales pour les réseaux urbains denses et les communications militaires tactiques.

La direction de l'entreprise possède une expertise reconnue dans la standardisation des technologies de connectivité. Peraso détient neuf brevets essentiels au standard IEEE 802.11ay (WiGig). Bien que le chiffre d'affaires du T3 2025 ait atteint 3,2 millions de dollars (en hausse de 45 %), le titre reste sous-évalué, comme en témoigne la tentative d'OPA hostile de Mobix Labs à 1,30 $ par action.

La thèse d'investissement repose sur trois piliers : les vents géopolitiques favorables, la physique irremplaçable du 60 GHz et un portefeuille de brevets robuste. Pour les investisseurs recherchant une exposition à la révolution de la "fibre sans fil", Peraso représente une opportunité "deep-tech" dans un segment méconnu du marché de la connectivité.

Patentportfolio

Une seule injection peut-elle faire taire une maladie à jamais ?Benitec Biopharma est sortie de l'obscurité clinique pour une validation de plateforme avec des résultats d'essai de phase 1b/2a sans précédent montrant un taux de réponse de 100 % chez les six patients traités par BB-301, leur thérapie génique pour la dystrophie musculaire oculopharyngée (OPMD). Cette maladie génétique rare, caractérisée par des difficultés de déglutition progressives pouvant mener à une pneumonie d'inhalation fatale, n'a aucun traitement pharmaceutique approuvé. L'approche propriétaire « Silence and Replace » de Benitec utilise l'interférence RNA dirigée par ADN pour arrêter simultanément la production de la protéine mutante toxique tout en fournissant un remplacement fonctionnel, un mécanisme sophistiqué à double action administré par une seule injection de vecteur AAV9. Les données cliniques ont révélé des améliorations spectaculaires, un patient ayant connu une réduction de 89 % de la charge de déglutition, normalisant essentiellement son expérience alimentaire. La désignation Fast Track ultérieure de la FDA pour BB-301 souligne la conviction réglementaire dans cette approche.

Le positionnement stratégique de l'entreprise va bien au-delà d'un seul actif. Novembre 2025 a marqué un événement de capital transformateur avec une levée de 100 millions de dollars à 13,50 $ par action, presque le triple des 4,80 $ d'il y a 18 mois, ancrée par un investissement direct de 20 millions de dollars de Suvretta Capital, qui contrôle désormais environ 44 % des actions en circulation. Cette validation institutionnelle, couplée à un bilan fort offrant une visibilité financière jusqu'en 2028-2029, a fondamentalement dé-risqué la thèse d'investissement. Le partenariat de fabrication avec Lonza assure une production GMP scalable tout en évitant les risques géopolitiques de chaîne d'approvisionnement qui touchent les concurrents dépendants de CDMO chinois. Avec une protection IP robuste étendue aux années 2040 et la désignation Orphan Drug offrant une exclusivité de marché supplémentaire, Benitec opère dans un vide concurrentiel, aucun autre programme clinique n'ciblant l'OPMD.

Les implications plus larges positionnent Benitec comme leader de plateforme plutôt que société à produit unique. L'architecture « Silence and Replace » résout une limitation fondamentale de la thérapie génique traditionnelle : elle peut traiter les troubles autosomiques dominants où les protéines mutantes toxiques rendent le simple remplacement génique inefficace. Cela débloque une classe entière de maladies génétiques auparavant non traitables. Le leadership de l'entreprise, incluant le PDG Dr. Jerel Banks (titulaire de M.D./Ph.D. et expérience en recherche actions biotechnologiques) et membre du conseil Dr. Sharon Mates (qui a mené Intra-Cellular Therapies à un rachat de 14,6 milliards de dollars par J&J), suggère une préparation à l'expansion commerciale ou à une acquisition stratégique. Avec un pouvoir de prix potentiel de 2-3 millions de dollars par traitement basé sur des thérapies géniques comparables, et une valeur d'entreprise d'environ 250 millions de dollars contre une opportunité de revenus de plusieurs milliards, Benitec représente un profil risque-rendement asymétrique convaincant à l'avant-garde de la médecine génétique curative.

Un bracelet peut-il lire votre esprit avant le mouvement ?Wearable Devices Ltd. (NASDAQ: WLDS) ouvre la voie à un changement radical dans l'interaction homme-ordinateur grâce à sa technologie propriétaire d'interface d'entrée neuronale. Contrairement aux interfaces cerveau-ordinateur invasives ou aux systèmes de reconnaissance de gestes basiques, les bracelets Mudra Band et Mudra Link de l'entreprise décodent des signaux neuromusculaires subtils au poignet, permettant aux utilisateurs de contrôler des appareils numériques par intention plutôt que par contact physique. Ce qui distingue WLDS de concurrents comme les solutions d'électromyographie de surface (sEMG) de Meta, c'est sa capacité brevetée à mesurer non seulement les gestes, mais aussi des forces physiques quantifiables, incluant poids, couple et pression appliquée, ouvrant des applications bien au-delà de l'électronique grand public vers le contrôle qualité industriel, les environnements de réalité étendue (XR) et les systèmes de défense critiques.

La valeur stratégique de l'entreprise ne réside pas dans les ventes de matériel, mais dans son évolution planifiée vers une plateforme d'intelligence de données neuronales. WLDS exécute une feuille de route en quatre phases qui passe de l'adoption grand public (Phases 1-2) à la monétisation des données via son Modèle de Potentiel d'Action de Grande Unité Motrice (LMM), une plateforme de biosignaux à apprentissage continu prévue pour un lancement d'ici 2026. Cet ensemble de données propriétaire, généré à partir de millions d'interactions utilisateurs, positionne WLDS pour offrir des services de licence à marge élevée aux OEM et clients d'entreprise, particulièrement en surveillance de santé prédictive et en analytique cognitive. Avec des partenariats incluant Qualcomm et TCL-RayNeo, l'entreprise construit l'infrastructure pour ce qu'elle envisage comme la plateforme d'interaction neuronale standard de l'industrie.

Cependant, WLDS opère sur un marché défini par un potentiel extraordinaire et un risque d'exécution substantiel. Le marché mondial des interfaces cerveau-ordinateur devrait atteindre 6,2 milliards de dollars d'ici 2030, mais les revenus actuels des interfaces neuronales sans fil restent modestes à une estimation de 1,5 milliard de dollars d'ici 2035, suggérant soit une opportunité massive inexploité, soit des barrières significatives à l'adoption. L'opération allégée de 26-34 personnes de l'entreprise, des revenus de 522 000 dollars en 2024 et une volatilité extrême des actions (Bêta : 3.58, fourchette 52 semaines : 1,00-14,67 dollars) soulignent son profil de stade précoce. Le succès dépend entièrement de la conversion de l'adoption grand public en données de biosignaux propriétaires nécessaires pour entraîner la plateforme LMM, qui doit à son tour prouver une valeur suffisante pour imposer des accords de licence d'entreprise à grande échelle.

WLDS représente un pari calculé sur la convergence de l'IA, de l'informatique portable et de la neurotechnologie, une entreprise qui pourrait établir l'infrastructure fondamentale pour une interaction sans contact à travers les secteurs XR, santé et défense, ou lutter pour combler l'écart entre capacité technologique et validation de marché. Ses contrats militaires et son portefeuille IP robuste couvrant les capacités de mesure de force fournissent une crédibilité technique, mais le chemin vers l'adoption ubiquitaire de la plateforme (Phase 4) exige une exécution impeccable dans la semence grand public, l'accumulation de données et la conversion B2B, un voyage pluriannuel sans garantie d'arrivée.

Un arriéré de 251 milliards de dollars peut-il prédire l'avenir?RTX Corporation s'est positionnée à l'intersection des impératifs de défense mondiaux en hausse et de la reprise de l'aviation commerciale, générant un arriéré formidable de 251 milliards de dollars qui offre une visibilité des revenus sans précédent. L'entreprise a rapporté des résultats solides au T3 2025, avec des ventes de 22,5 milliards de dollars (hausse de 12 % d'une année sur l'autre) et a relevé sa guidance annuelle, tirée par une croissance organique à deux chiffres dans tous les segments. Cette performance reflète l'avantage dual-marché de RTX : la flambée des dépenses de défense, avec des dépenses militaires mondiales atteignant 2,7 billions de dollars en 2024 et la nouvelle cible de l'OTAN de 5 % du PIB d'ici 2035, combinée à une demande d'aviation commerciale en reprise projetée pour dépasser 12 milliards de passagers d'ici 2030.

La supériorité technologique de RTX se concentre sur des innovations propriétaires en semi-conducteurs au nitrure de gallium (GaN) qui alimentent les systèmes radar de nouvelle génération, créant des barrières substantielles à l'entrée. Le radar LTAMDS de l'entreprise délivre deux fois la puissance des systèmes Patriot legacy tout en éliminant les points aveugles sur le champ de bataille, et le radar APG-82(V)X récemment lancé améliore les capacités des avions de chasse contre les menaces avancées. Les contrats majeurs soulignent cette domination, y compris une récompense de l'armée de 5 milliards de dollars pour le système anti-drones Coyote, qui s'étend jusqu'en 2033. RTX s'est engagée à plus de 600 millions de dollars pour l'expansion de la fabrication cette année seule, avec l'expansion de l'Installation d'Intégration de Missiles Redstone ciblant spécifiquement l'augmentation de la production de variantes du Missile Standard et de solutions anti-hypersoniques.

Côté commercial, le moteur GTF Advantage de Pratt & Whitney a obtenu la certification EASA au T4 2025, résolvant les défis antérieurs de durabilité avec un design visant le double du temps en aile par rapport aux modèles précédents. Cette percée assure le contrôle de RTX sur les flottes A320neo et A220, garantissant des décennies de revenus de maintenance, réparation et révision à haute marge. Le réseau mondial de plus de 70 sites MRO de Collins Aerospace et le programme AssetFlex flexible capitalisent sur les contraintes de la chaîne d'approvisionnement qui forcent les compagnies aériennes à investir plus dans la maintenance de flotte que dans l'achat de nouveaux avions.

La trajectoire financière semble convaincante : les analystes prévoient que le flux de trésorerie libre bondira de 5,5 milliards de dollars en 2023 à 9,9 milliards de dollars d'ici 2027, représentant une croissance annualisée de 15,5 % et comprimant le multiple prix/FCF de 31,3x à 17,3x. Wall Street maintient un consensus "Achat" parmi treize firmes de couverture, sans recommandations de vente. Le portefeuille de 60 000 brevets de RTX, construit sur 7,5 milliards de dollars de dépenses annuelles en R&D, couvre les matériaux avancés, l'IA, l'autonomie et la propulsion de nouvelle génération, créant un cycle d'auto-renforcement où les investissements propulsent une technologie propriétaire qui sécurise des contrats gouvernementaux à long terme. Avec une notation de crédit BBB+ confirmée et une perspective stable, RTX présente une thèse d'investissement structurellement solide basée sur la nécessité géopolitique, les fossés technologiques et la génération de liquidités en expansion.