Recherche dans les idées pour "ing"

LES BANQUES C EST BEAR ... HORMIS ING?Bonjour

Vidéo Ichimoku d'ING que je trouve très intéressante.

En effet, le secteur reste pour le moment mal orienté, mais ING résiste remarquablement bien.

Ce qui est rare... donc premium probable pour ING dans les prochains mois.

C M T

NB n'est pas un conseil en investissement.

Quand la Destruction Crée une Opportunité de Mille Milliards ?La remarquable montée en bourse de Tetra Tech représente une confluence d'innovation technologique et d'opportunité géopolitique qui positionne l'entreprise d'ingénierie basée à Pasadena au centre des efforts de reconstruction mondiale. L'entreprise s'est distinguée par des participations substantielles en propriété intellectuelle — plus de 500 brevets mondiaux dans les infrastructures et technologies environnementales — et des capacités de pointe, y compris un laboratoire d'innovation en IA axé sur la robotique, la migration cloud et les systèmes cognitifs qui automatisent les flux de travail d'ingénierie complexes. Cette fondation technologique s'est traduite par une performance financière impressionnante, l'entreprise rapportant environ 11 % de croissance des revenus d'une année sur l'autre au troisième trimestre 2025 et maintenant un carnet de commandes record de 4,15 milliards de dollars tout en obtenant des notations "Achat Modéré" des analystes avec des objectifs de prix dans les bas 40.

La proposition de valeur stratégique s'étend bien au-delà des services d'ingénierie traditionnels dans le domaine de la reconstruction des zones de conflit, où les quatre décennies d'expérience de Tetra Tech dans les régions dévastées par la guerre la positionnent de manière unique pour les opportunités émergentes. L'entreprise maintient déjà des contrats USAID dans les zones de conflit, y compris un projet de 47 millions de dollars en Cisjordanie et à Gaza, et a démontré des capacités critiques en Ukraine par le déploiement de générateurs, la restauration du réseau électrique et les opérations de déminage d'ordonnances explosives. Ces compétences s'alignent précisément sur les ensembles de compétences requis pour les efforts de reconstruction à grande échelle, de l'enlèvement des débris et de la réparation des pipelines à l'ingénierie des systèmes d'infrastructure essentiels, y compris les routes, les centrales électriques et les installations de traitement de l'eau.

La reconstruction de Gaza représente une opportunité commerciale potentiellement transformative qui pourrait altérer fondamentalement la trajectoire de Tetra Tech. Les estimations conservatrices placent les besoins en reconstruction d'infrastructure de Gaza à 18-50 milliards de dollars sur environ 14 ans, avec des priorités immédiates incluant les routes, les ponts, la production d'énergie, les systèmes de traitement de l'eau et même la reconstruction d'aéroport. Un contrat majeur dans cette fourchette — potentiellement 10-20 milliards de dollars — éclipserait la capitalisation boursière actuelle de Tetra Tech d'environ 9,4 milliards de dollars et pourrait augmenter significativement les revenus annuels de l'entreprise. L'importance stratégique est amplifiée par des initiatives géopolitiques plus larges, y compris des corridors commerciaux proposés à Gaza reliant l'Asie et l'Europe dans le cadre de plans de stabilité menés par les États-Unis qui envisagent Gaza comme un hub commercial revigoré.

Les investisseurs institutionnels ont reconnu ce potentiel, avec 93,9 % des actions détenues par des propriétaires institutionnels et des augmentations substantielles récentes de positions par des firmes comme Paradoxiom Capital, qui a acquis 140 955 actions d'une valeur de 4,1 millions de dollars au premier trimestre 2025. La convergence de la demande mondiale en infrastructure — estimée à 64 billions de dollars sur les 25 prochaines années — avec l'expertise prouvée de Tetra Tech dans les projets de reconstruction à hauts enjeux crée une thèse d'investissement convaincante. La combinaison de l'entreprise de capacités technologiques avancées, d'un portefeuille de brevets étendu et d'un succès démontré dans des environnements géopolitiques complexes la positionne comme bénéficiaire principal de l'intersection entre l'instabilité mondiale et le déploiement massif de capital requis pour la reconstruction post-conflit.

L’Europe démantèle-t-elle sa perle industrielle ?Le groupe Volkswagen, jadis symbole de la domination de l’ingénierie allemande et du redressement européen d’après-guerre, connaît un démantèlement structurel et non un simple ralentissement conjoncturel. L’entreprise affronte une tempête parfaite : vulnérabilité géopolitique révélée par la crise des semi-conducteurs Nexperia (où la Chine a montré l’escalade de sa domination sur les chaînes critiques), désavantages catastrophiques du coût du travail (3 307 $ par véhicule en Allemagne contre 597 $ en Chine) et l’échec total de la division logiciel CARIAD qui a englouti 12 milliards d’euros pour presque rien. Le résultat est inédit : 35 000 suppressions d’emplois en Allemagne d’ici 2030, premières fermetures d’usines en 87 ans, transfert de la production de la Golf au Mexique.

La capitulation technologique est peut-être la plus éloquente. VW investit 5,8 milliards de dollars dans la startup américaine Rivian et 700 millions dans le constructeur chinois de VE XPeng, non comme partenariats stratégiques, mais comme tentatives désespérées d’acquérir les capacités logicielles et plateformes qu’elle n’a pas su développer en interne. L’entreprise qui fournissait autrefois la technologie aux coentreprises chinoises achète aujourd’hui des plateformes complètes à une startup chinoise fondée en 2014. Pendant ce temps, son moteur de profit s’est effondré : le résultat opérationnel de Porsche a chuté de 99 % à seulement 40 millions d’euros au T3 2024 ; la part de marché de VW en Chine est passée de 17 % à moins de 13 %, avec seulement 4 % dans le segment crucial des VE.

Ce n’est pas une simple restructuration d’entreprise, c’est un transfert fondamental de pouvoir. La stratégie « En Chine, pour la Chine » de VW, qui déplace 3 000 ingénieurs à Hefei et crée un écosystème technologique séparé sous juridiction chinoise, place de fait la propriété intellectuelle et le développement futur de l’entreprise sous le contrôle d’un rival systémique. L’analyse des brevets le confirme : alors que BYD a construit un fossé de 51 000 brevets centrés sur les batteries et la technologie VE, une grande partie du portefeuille de VW protège encore les moteurs à combustion interne legacy — des actifs échoués dans un avenir électrique. Ce à quoi nous assistons n’est pas l’Allemagne qui s’adapte à la concurrence, mais l’Europe qui perd le contrôle de son secteur manufacturier le plus important, l’ingénierie et l’innovation étant de plus en plus réalisées par des mains chinoises, sur le sol chinois, selon les règles chinoises.

Les designers taïwanais face à des risques évidentsThe Redoubling est mon propre projet de recherche sur TradingView, qui est conçu pour répondre à la question suivante : Combien de temps me faudra-t-il pour doubler mon capital ? Chaque article se concentrera sur une entreprise différente que j'essaierai d'ajouter à mon portefeuille modèle. J'utiliserai le prix de clôture de la dernière bougie quotidienne le jour de la publication de l'article comme prix limite d'achat initial. Je prendrai toutes mes décisions sur la base d’une analyse fondamentale. De plus, je n'utiliserai pas d'effet de levier dans mes calculs, mais je réduirai mon capital du montant des commissions (0,1% par transaction) et des impôts (20% de gains en capital et 25% de dividendes). Pour connaître le prix actuel des actions de la société, cliquez simplement sur le bouton Play sur le graphique. Mais s'il vous plaît, utilisez ce matériel uniquement à des fins éducatives. Juste pour que vous le sachiez, ce n’est pas un conseil d’investissement.

Voici un aperçu de la société Silergy Corp. (Ticker : TWSE:6415 )

1. Principaux domaines d'activité Silergy Corp. est une société de conception de circuits intégrés (CI) analogiques/mixtes sans usine, dont les principaux atouts sont la gestion de l'alimentation, la chaîne de signaux et les CI analogiques utilisés dans les segments grand public, industriel, automobile et informatique. Elle se positionne avec un modèle « IDM virtuel » (c'est-à-dire l'externalisation de la fabrication des plaquettes tout en gérant en interne la conception, l'intégration et les fonctions au niveau du système).

2. Modèle commercial Silergy fonctionne sur un modèle de conception de circuits intégrés sans usine + de licences / de vente de produits. Elle conçoit des puces analogiques, à signaux mixtes et de gestion de l'énergie, sous-traite la fabrication à des fonderies, puis vend les circuits intégrés finis (et les services associés, tels que les conceptions de référence, les outils de simulation, le support technique). Ses clients sont généralement des équipementiers dans les domaines de l'électronique grand public, de l'automobile, des applications industrielles et de l'informatique, ce qui lui confère un modèle commercial B2B.

3. Produits ou services phares Les principales gammes de produits comprennent les régulateurs CC-CC, les convertisseurs CA/CC, les modules d'alimentation, les pilotes de LED, les circuits intégrés de gestion de batterie et les dispositifs de chaîne de signal (par exemple, les frontaux analogiques). Une acquisition notable est celle de Teridian Semiconductor de Maxim, qui confère à Silergy des capacités en matière de circuits intégrés de mesure d'énergie/de mesure intelligente. Silergy investit également massivement en R&D (avec de nombreux ingénieurs) et propose un support de conception/simulation à ses clients.

4. Pays clés pour les affaires Bien que son siège social (et son centre important) soit situé en Chine (Hangzhou), Silergy maintient également une présence technologique clé à Taïwan (sa juridiction de cotation) et aux États-Unis (bureaux de technologie/conception à Santa Clara, Californie). Compte tenu de sa clientèle, elle vend probablement sur les marchés mondiaux de l'électronique (Asie, Amérique du Nord, Europe) par l'intermédiaire de ses réseaux de centres de conception.

5. Principaux concurrents Silergy est en concurrence avec des entreprises mondiales de circuits intégrés analogiques/de puissance telles que Texas Instruments, Infineon, ON Semiconductor, Analog Devices, Maxim Integrated (qui fait désormais partie d'Analog Devices) et d'autres concurrents chinois émergents dans le domaine des circuits intégrés analogiques. En particulier, dans le segment des PMIC (circuits intégrés de gestion de l’alimentation), ces entreprises mondiales établies sont des acteurs importants.

6. Facteurs externes et internes contribuant à la croissance des bénéfices Facteurs externes :

La demande croissante d’appareils économes en énergie (smartphones, IoT, véhicules électriques, systèmes d’énergie renouvelable) augmente la demande de circuits intégrés analogiques/de gestion de l’énergie.

Les tendances mondiales en matière d’électrification et d’énergie verte (par exemple, la gestion de l’énergie, les systèmes de batteries) créent de nouveaux marchés adressables.

La poussée vers la localisation de la chaîne d'approvisionnement régionale (par exemple, le désir de la Chine d'avoir une capacité nationale en matière de semi-conducteurs) pourrait favoriser Silergy.

La reprise du cycle industriel des semi-conducteurs pourrait améliorer la demande et les conditions de prix.

Facteurs internes :

Des investissements importants en R&D et un talent d'ingénierie permettent à Silergy de proposer des conceptions différenciées et une intégration plus poussée.

L'acquisition de Teridian lui confère de nouvelles capacités et une portée commerciale dans le domaine du comptage d'énergie et des réseaux intelligents.

Son modèle IDM virtuel maintient les dépenses d'investissement à un niveau inférieur (pas de grandes usines) et permet une flexibilité dans la mise à l'échelle.

Des relations solides avec les fonderies et les clients, ainsi que ses offres de conception et de support de référence, peuvent fidéliser les clients et générer des victoires de conception récurrentes.

7. Facteurs externes et internes contribuant à la baisse des bénéfices Facteurs externes :

Concurrence intense de la part de géants bien établis du secteur des circuits intégrés analogiques et de puissance qui bénéficient d'avantages en termes d'échelle, de marque et d'écosystème.

Pression sur les prix dans les segments analogiques/de puissance standardisés.

Volatilité des cycles de l’industrie des semi-conducteurs, perturbations de la chaîne d’approvisionnement ou contraintes de capacité de fonderie.

Les risques réglementaires/géopolitiques (par exemple les restrictions américaines à l’exportation de technologies avancées de semi-conducteurs vers la Chine) pourraient entraver l’accès ou le partenariat.

Fluctuations monétaires, notamment entre TWD, USD et RMB.

Facteurs internes :

La dépendance vis-à-vis des fonderies externes introduit des risques opérationnels et d’approvisionnement.

Les coûts élevés de R&D et de conception doivent être compensés par un volume de ventes suffisant ; les échecs de conception ou les lancements de produits retardés peuvent être coûteux.

Le risque d’exécution lié au développement de nouveaux produits/marchés (par exemple, les compteurs intelligents) peut étirer la gestion.

Si les marges s’érodent en raison des prix ou de la concurrence, la rentabilité pourrait en souffrir.

8. Stabilité de la direction Changements de direction au cours des 5 dernières années :

Silergy a été fondée par un groupe de vétérans de la Silicon Valley ; parmi ses principaux dirigeants figurent Chen Wei (président) et You Budong (co-PDG). Bien que les documents publics ne mettent pas l'accent sur la rotation fréquente du PDG, en tant qu'entreprise de semi-conducteurs relativement jeune et en pleine croissance, la continuité du leadership a été assez stable. (Je n’ai pas pu trouver de remaniements récents de PDG ou de directeurs financiers largement médiatisés.)

Impact sur la stratégie, les priorités, la culture :

La relative stabilité de la direction semble avoir soutenu une orientation à long terme vers la R&D et la croissance. L'acquisition de Teridian, l'expansion dans les centres de conception américains et les investissements continus dans les domaines analogiques et énergétiques suggèrent que la direction a donné la priorité à l'échelle technologique et à la portée géographique. La continuité du leadership favorise la cohérence de la stratégie de l’entreprise.

Pourquoi vais-je ajouter cette entreprise à mon portefeuille modèle ?

Je constate une croissance à la fois du bénéfice par action et du chiffre d’affaires total. Cependant, le ratio de jours de vente en souffrance n'a pas changé. Bien que les flux de trésorerie d’exploitation, d’investissement et de financement soient volatils, le bilan reste solide. Le ratio dette/revenus, la liquidité actuelle et la couverture des intérêts sont tous solides. Des indicateurs supplémentaires, tels qu'un rendement des capitaux propres croissant, une marge brute stable, des dépenses d'exploitation réduites et de bonnes conditions de paiement, confirment la résilience de l'entreprise. Le ratio cours/bénéfice est de 33,332, ce que je considère comme acceptable, compte tenu de la croissance de l'entreprise. Je n’ai pas pu trouver de nouvelles critiques qui pourraient affecter l’existence de l’entreprise. Avec un coefficient de diversification de 20 et un cours actuel de l'action qui s'écarte de plus de 16 BPA de sa moyenne annuelle, j'allouerai 15% de mon capital à cette société. Cette décision équilibrée s’appuie sur des indicateurs de croissance et un bilan solide tout en maintenant la prudence face aux risques liés aux facteurs externes.

ATREM - De nouveau en grande forme

De nouveau sur ces plus hauts après un pull-back. Tendances haussières en weekly et Monthly.

Breakout à venir pour une entrée agressive, sinon il va falloir attendre un repli puis un rebond sur la moyenne.

Société polonaise d'ingénierie. La Société a un seul secteur d'exploitation, l'automatisation et la climatisation, qui fournit des services d'ingénierie en matière de contrôle et de mesure, d'automatisation industrielle, de télémétrie, de régulation, d'électronique et de métrologie, ainsi que des services de climatisation, de ventilation et d'installation de chauffage.

Ratios :

PER de 9,5 - PEG 0,01 -

Wacc 10,8 % - ROIC : 25,3%

🔔 FOREX | L'ANALYSE DU JOUR➡️GBPUSD

Analyse technique : Le prix est dans la résistance formée par les plus hauts du mois d'avril 2024. Pour ce début de semaine, on prévoit la possibilité d'une reprise de baisse sous 1.27 et celle d'une continuation de la bulle haussière au dessus de 1.27500

Tendance HTF : Haussière

Tendance MTF : Haussière

Tendance LTF : Haussière

Resistances :

1. 1.275 - 1.280

2. 1.285 - 1.290

3. 1.295 - 1.300

Supports :

1. 1.265 - 1.260

2. 1.255 - 1.250

3. 1.245 - 1.240

Analyse fondamentale : Le courtier ING souligne les risques de baisse de la livre sterling par rapport à l'euro, liés à la performance des actions américaines. ING suggère une tendance dovish pour la politique monétaire de la BoE, anticipant une possible réduction des taux en juin. Les marchés britanniques se concentrent sur les discours de Catherine Mann et Megan Greene, exprimant des perspectives optimistes sur l'inflation.

N’oubliez pas de mettre une 🚀 sous le graphique si vous avez aimé l’analyse.

☄️LETSS WINVESTINGG☄️

🔔 DXY | L'ANALYSE DU JOUR⚡️DXY - TOPO DU JOUR⚡️

Analyse technique : Le prix est au dessus du support entre 104.500 et 104.000

Pour ce début de semaine, on pourrait s'attendre à une reprise de hausse vers 105.000

Mais nous surveillerons les possibilités de continuation de la baisse sous 104.000

Tendance HTF : Haussière

Tendance MTF : Baissière

Tendance LTF : Baissière

Resistances :

1. 104.500-105.000

2. 105.500-106.000

3. 106.500-107.000

Supports :

1. 104.000-103.500

2. 103.000-102.500

3. 102.000-101.500

Analyse fondamentale : La tendance baissière du dollar américain s'est arrêtée selon ING, en raison de données économiques insuffisantes. Les demandes d'allocations de chômage ont diminué, mais la volatilité des devises en USD pourrait rester faible. ING n'est pas optimiste quant à une reprise du yen japonais. Les chiffres économiques chinois, avec une hausse de 6,7 % de la production industrielle en avril, ont également influencé le marché.

N’oubliez pas de mettre une 🚀 sous le graphique si vous avez aimé l’analyse.

☄️LETSS WINVESTINGG☄️

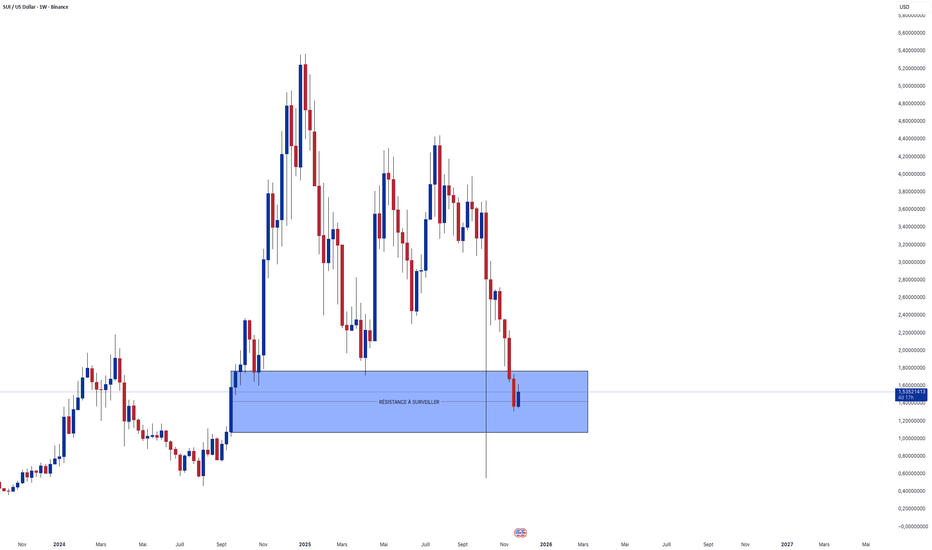

FOCUS PROJET : SUI ($SUI)➡️L'UTILITÉ : Sui est une blockchain de "Layer 1" ultra-performante, créée par les anciens ingénieurs de Facebook (Meta). Son secret ? La "Parallélisation". Contrairement aux autres chaînes qui traitent les transactions une par une (comme une file d'attente), Sui peut en traiter des milliers en même temps. C'est la technologie que la finance traditionnelle choisit pour sa rapidité et son langage sécurisé (Move).

➡️ L'ANALYSE FONDAMENTALE :

Le contexte : L'Adoubement par Wall Street (Vérifiable).

- La Réalité Graphique : Le graphique ne ment pas. SUI a subi une correction violente, effaçant une grande partie de sa parabole pour revenir sous les 1.50$. C'est une purge des spéculateurs ("Tourist Shakeout").

- La Réalité Institutionnelle (Vérifiable) : Les fondamentaux, eux, ne baissent pas. L'intégration de l'USDC natif (Circle) et le lancement du fonds de Franklin Templeton sur Sui restent d'actualité.

- L'Opportunité : Nous sommes dans le cas d'école d'un actif technologique de pointe qui revient sur sa "Base de Lancement". Pour les fonds d'investissement, c'est ici qu'on recharge, pas au sommet.

➡️ L'ANALYSE TECHNIQUE :

- Tendance de fond : Corrective à moyen terme (la chute est raide), mais nous arrivons sur le support structurel de long terme.

- La configuration : Le "S/R Flip" (Résistance devient Support). Regardez votre Zone Bleue. En 2024, c'était un plafond de verre (Résistance) difficile à passer. Une fois explosé, le prix est parti en flèche. Aujourd'hui, le prix revient se poser exactement sur le toit de cette zone (vers 1.40$ - 1.48$). En analyse technique, c'est un comportement classique : le marché vient vérifier si l'ancien plafond est devenu un sol solide..

- Les Niveaux Clés :

- Support majeur : La Zone Bleue massive qui s'étend de 0.80$ à 1.40$. Le prix actuel (1.48$) teste la frontière haute de cette zone. C'est la zone de défense vitale.

- Résistances : Le chemin de la reconquête est long. La cible majeure est votre Zone Rouge ("RÉSISTANCE PROCHAINE") située tout là-haut vers 3.40$ - 3.60$. Mais avant cela, il faudra reprendre les 2.00$ (psychologique).

💡

- Scénario Bull : Le prix défend avec succès les 1.40$ (haut de la zone bleue). On observe une stabilisation (mèches basses) sur ce niveau, validant le "Flip". SUI entame alors une remontée progressive pour viser les 2.00$ puis, à terme, la zone rouge.

- Scénario Bear : Le poids du marché est trop lourd. Le prix rentre profondément dans la zone bleue (vers 1.00$ ou 0.80$). Si SUI clôture une semaine sous les 0.80$, la structure haussière de long terme serait brisée.

N’oubliez pas de mettre une 🚀 sous le graphique si vous avez aimé l’analyse.

☄LETSS WINVESTINGG☄

Prévisions du prix du cuivre par Wall Street Citi prévoit que le prix du cuivre atteindra 13 000 dollars américains la tonne début 2026, avec une hausse potentielle à 15 000 dollars américains d'ici le deuxième trimestre, sous l'effet de la transition énergétique et de la demande liée à l'intelligence artificielle.

ING table également sur une hausse des prix, avec une prévision de 12 000 dollars américains la tonne au deuxième trimestre de l'année prochaine.

La Deutsche Bank souligne les contraintes d'approvisionnement comme facteur clé, décrivant 2025 comme une année très perturbée pour l'exploitation minière. La banque prévoit un déficit évident sur le marché, avec des conditions particulièrement tendues fin 2025 et début 2026, et des prix atteignant leur pic au premier semestre 2026.

J.P. Morgan estime que la demande chinoise finira également par jouer un rôle, notant des signes de pression croissante sur les fonderies pour s'assurer des matières premières. La banque prévoit que les prix atteindront 12 500 dollars américains la tonne au deuxième trimestre 2026, avec une moyenne annuelle d'environ 12 075 dollars américains.

DXY | L’ANALYSE DU JOURAnalyse technique : Sur ce graphique de l'Indice Dollar US (DXY) en H6, le prix oscille entre la résistance à 100.286 et le support à 99.009.

Le scénario haussier anticipe une cassure au-dessus de 100.286 pour viser des sommets plus élevés, tandis que le scénario baissier prévoit une cassure sous 99.009 pour une correction vers 98.200.

Tendance HTF : Haussière

Tendance MTF : Haussière

Tendance LTF : Baissière

Résistances :

1. 101.000-101.500

2. 102.000-102.500

3. 103.000-103.500

Supports :

1. 99.500-90.000

2. 89.500-89.000

3. 88.500-88.000

Analyse fondamentale : La Fed devrait réduire ses taux directeurs lors de sa réunion, mais pourrait rester prudente sur d’éventuelles baisses supplémentaires en 2026. Cette prudence serait susceptible de soutenir la hausse des rendements obligataires. Selon les stratégistes taux d’ING, la Fed publiera de nouvelles prévisions et pourrait maintenir l’anticipation d’une seule nouvelle baisse des taux en 2026 en moyenne.

N’oubliez pas de mettre une 🚀 sous le graphique si vous avez aimé l’analyse.

☄LETSS WINVESTINGG☄

MSTR, Le début de la fin. LA FAILLITE !? ✅ 1. L’opération “réserve USD 1,44 Md” : un signal d’alarme, pas une bonne nouvelle

Strategy (ex-MicroStrategy) vient de vendre 8,2 millions de nouvelles actions MSTR pour lever 1,44 milliard de dollars.

Officiellement, ce cash sert à constituer une USD Reserve censée couvrir 12 mois de paiements.

En réalité, cette réserve sert à :

• payer les dividendes colossaux promis sur leurs nouvelles actions préférentielles (STRC, STRF, STRD, STRK) jusqu’à 12% de dividendes 😂

• payer les intérêts de leur dette obligataire

• financer les charges fixes (salaires, locaux, software, infrastructure)

• et surtout : éviter de vendre leur Bitcoin, ce qui briserait leur narratif marketing “we will never sell”.

Ce mouvement ne renforce pas leur modèle.

Au contraire, c’est un pansement :

« Notre structure ne peut plus se financer sans dilution.

Et si on ne la finance pas, c’est la fin pour nous. »

C’est exactement le genre de tactique qu’on voit dans :

• Tesla (2018), avant qu’elle devienne profitable

• mais surtout dans les stratégies à levier qui ont sauté en 2008

Ce n’est pas un signe de santé.

C’est un signe de dépendance vitale à l’euphorie du marché.

✅ 2. Leur PRU réel : 74 436 $ par Bitcoin

C’est un point capital.

Leur coût moyen d’acquisition se situe autour de 74 436 $.

Ce qui veut dire :

📉 En dessous de ce niveau → MSTR devient mécaniquement fragile.

Ce seuil n’est pas anodin :

MSTR n’est pas seulement corrélée au Bitcoin.

C’est Bitcoin avec effet de levier.

✅ 3. Pourquoi leur modèle explose si le Bitcoin baisse

📉 Scénario : BTC passe sous leur PRU (74k) et continue à baisser

1️⃣ Le prix de l’action MSTR s’effondre mécaniquement

Parce que MSTR est un proxy Bitcoin avec levier :

• BTC -30%

→ MSTR peut faire -50% à -60%.

2️⃣ La panique des investisseurs amplifie la chute

MSTR est détenue par :

• des fonds momentum

• des traders growth

• des investisseurs “Bitcoin maximalistes narratifs”

Ces gens vendent en masse quand le momentum se retourne.

3️⃣ Pendant ce temps, Strategy doit continuer de payer :

• les dividendes énormes de STRC/STRF/STRK/STRD (8–10% par an)

• les intérêts de la dette

• les charges internes :

salaires, loyers, dev logiciel, infrastructure, marketing

Tout ça demande du cash, pas du Bitcoin.

4️⃣ Le cours devient trop bas → la dilution ne rapporte plus assez

Lever du capital via “ATM program” devient impossible :

il faut émettre trop d’actions pour obtenir trop peu d'argent.

Lever du capital via la dette ?

Encore pire : les créanciers demanderaient des intérêts massifs (risque énorme).

Donc…

5️⃣ Il ne reste qu’une option : vendre des Bitcoin

Mais si MSTR vend massivement du BTC :

• ça fait baisser encore plus le BTC

• ce qui baisse encore plus MSTR

• ce qui rend leur levier intenable

• ce qui dégrade leur collatéral

• ce qui accélère la spirale vendeuse

• ce qui les force à vendre encore davantage de BTC

C’est un death spiral classique.

On appelle ça en finance :

👉 un deleveraging cascade

Exactement ce qu’on a vu sur :

• Celsius

• FTX (sur ses actifs illiquides)

• Archegos

• les fonds LDI britanniques en 2022

Dès qu’un actif volatil est détenu avec levier et sans cash-flow → risque d’annihilation.

✅ 4. Est-ce que c’est un Ponzi ?

🟦 Techniquement : non

Parce que :

• les actifs existent réellement (Bitcoin)

• il n’y a pas de fausse promesse d’investissement cachée

• ce n’est pas une fraude organisée ( à moins que…)

• les investisseurs savent qu’il y a levier, dette, dilution

🟥 Mais structurellement…OUI

Parce que :

👉 les nouveaux investisseurs financent les obligations envers les anciens

(dividendes + intérêts)

👉 la survie dépend d’une hausse continue du prix du Bitcoin

(sinon la machine n’a plus de cash-flow)

👉 ce n’est soutenable que tant que les prix montent

(comme un Ponzi adossé à un actif volatil)

Donc, d’un point de vue économique :

c’est un Ponzi endogène

= auto-alimenté par la hausse du Bitcoin.

Pas une fraude au sens juridique.

Mais clairement un schéma risqué, instable, borderline scam, reposant uniquement sur la FOMO et la dilution perpétuelle.

✅ 5. Diagnostic sur le risque de faillite

🧨 Scénario : Bitcoin -70% d’ici fin 2026

Dans ce cas :

• dilution impossible (cours trop bas)

• preferred stocks impayables

• dette ingérable (intérêts énormes)

• cash-flow interne inexistant

• ventes forcées de BTC

• spirale descendante (BTC ↓ → MSTR ↓ → solvabilité ↓ → ventes forcées → BTC ↓ etc.)

La conséquence :

👉 faillite plausible.

Et ils l’admettent eux-mêmes dans leurs filings SEC :

“If Bitcoin enters a prolonged drawdown, we may not be able to service our debt and may need to liquidate assets.”

Ils préviennent clairement.

Mais comme toujours :

Malgré toutes les mises en garde, certains feront la sourde oreille…

jusqu’au jour où il sera trop tard.

🟥 Le rôle des discours “Bitcoin à 1 million / 1 milliard” — du marketing, pas des prédictions

Un autre élément aggrave la situation :

les discours volontairement extravagants de Michael Saylor.

Quand Saylor déclare que :

“Le Bitcoin ira à 1 million, puis 10 millions, puis 1 milliard de dollars.”

ce ne sont pas des analyses financières réalistes.

Ce sont des promesses hyperboliques destinées à :

• maintenir l’euphorie du marché

• attirer toujours plus de nouveaux acheteurs

• soutenir artificiellement le cours du BTC

• et donc protéger MSTR, qui repose uniquement sur la hausse du Bitcoin

On est exactement dans le registre :

👉 du marketing narratif,

👉 de l’amplification émotionnelle,

👉 et d’un conflit d’intérêts total.

Plus le Bitcoin monte → plus MSTR survit.

Saylor doit pousser ce discours extrême pour maintenir la machine en vie.

Et il n’est pas seul.

Un célèbre investisseur français, actionnaire de Ledger, tient le même discours :

il annonce des valorisations irréalistes pour Bitcoin, promet des fortunes…

alors qu’il est financièrement intéressé à convaincre les particuliers d’acheter, car cela :

• augmente les ventes de hardware (Ledger)

• attire les nouveaux entrants

• entretient l’euphorie

• et fait monter la valorisation de ses propres investissements

C’est exactement ce qu’on voit :

• dans les bulles spéculatives

• dans les ICO 2017

• dans les SPAC 2021

• et dans toute stratégie à levier dépendante du “marketing narratif”

Ce ne sont pas des prédictions.

Ce sont des outils de persuasion pour alimenter le flux entrant de capitaux.

Conflit d’intérêts direct.

Et pourtant, présenté au public comme une “vision long terme”.

S’il vous plaît, faites attention à vous et à votre portefeuille. La vérité n’est pas toujours agréable à entendre, mais nous avons le devoir de la dire, qu’elle plaise ou non.🫡

Le pari défense de Boeing est-il le nouvel arsenal US ?La récente hausse du cours de Boeing provient d’un virage stratégique fondamental vers les contrats de défense, porté par l’aggravation des tensions sécuritaires mondiales. L’entreprise a remporté de grands succès, notamment le contrat de plus de 20 milliards de dollars pour le chasseur F-47 Next Generation Air Dominance (NGAD) et un accord de 4,7 milliards pour fournir des hélicoptères AH-64E Apache à la Pologne, à l’Égypte et au Koweït. Ces contrats placent Boeing au cœur des efforts de modernisation militaire américaine visant à contrer l’expansion rapide par la Chine de chasseurs furtifs comme le J-20, dont le rythme de production rivalise désormais avec celui des avions de cinquième génération américains.

Le programme F-47 représente la rédemption de Boeing après avoir perdu il y a vingt ans le concours Joint Strike Fighter. Via sa division Phantom Works, Boeing a développé et testé en vol des prototypes grandeur nature en secret, validant les conceptions grâce à des méthodes d’ingénierie numérique qui ont considérablement accéléré les délais. L’appareil dispose d’une technologie furtive large bande avancée et servira de nœud de commandement contrôlant des drones autonomes au combat, modifiant fondamentalement la doctrine de la guerre aérienne. Par ailleurs, l’hélicoptère Apache modernisé a retrouvé une pertinence nouvelle dans la stratégie de défense du flanc est de l’OTAN et les opérations anti-drones, sécurisant les lignes de production jusqu’en 2032.

Des risques d’exécution demeurent cependant. Le programme du ravitailleur KC-46 continue de rencontrer des difficultés techniques avec son Remote Vision System, désormais repoussé à 2027. Les moteurs à cycle variable avancés du F-47 accusent deux ans de retard en raison de contraintes d’approvisionnement. L’espionnage industriel, y compris des cas de vente de secrets à la Chine, menace les avantages technologiques. Malgré ces défis, le portefeuille défense de Boeing offre des flux de revenus contracycliques qui protègent contre la volatilité de l’aviation commerciale, créant une stabilité financière à long terme alors que le réarmement mondial entre dans ce que les analystes décrivent comme un « super-cycle » durable alimenté par la compétition entre grandes puissances.

Le géant silencieux de la Silicon Valley réécrit-il l’IA ?Broadcom s’est imposée comme l’architecte critique mais sous-estimé de la révolution de l’intelligence artificielle. Alors que les applications grand public d’IA dominent l’actualité, Broadcom opère dans la couche infrastructure : conception de puces personnalisées, maîtrise des technologies réseau et gestion de plateformes cloud d’entreprise. L’entreprise détient 75 % du marché des accélérateurs IA sur mesure, partenaire exclusif de Google pour ses Tensor Processing Units (TPU) et vient de signer un accord majeur avec OpenAI. Cette position de « marchand d’armes » de l’IA a propulsé Broadcom à une valorisation de 1,78 billion de dollars, en faisant l’une des sociétés de semiconducteurs les plus précieuses au monde.

La stratégie de l’entreprise repose sur trois piliers : domination du silicium personnalisé via la plateforme XPU, contrôle du cloud privé grâce au rachat de VMware, et ingénierie financière agressive. L’expertise technique de Broadcom dans des domaines critiques comme la technologie SerDes et l’encapsulation avancée de puces crée des barrières concurrentielles redoutables. L’Ironwood TPU v7 conçu pour Google offre des performances exceptionnelles grâce à des innovations en refroidissement liquide, une capacité mémoire HBM3e massive et des interconnexions optiques ultra-rapides permettant à des milliers de puces de fonctionner comme un système unifié. Cette intégration verticale du design silicium au logiciel d’entreprise génère un modèle de revenus diversifié et résistant à la volatilité du marché.

Broadcom est toutefois confrontée à des risques importants. Sa dépendance à TSMC pour la production crée une vulnérabilité géopolitique, surtout avec les tensions croissantes dans le détroit de Taïwan. Les restrictions commerciales sino-américaines ont comprimé certains marchés, même si les sanctions ont aussi concentré la demande chez les fournisseurs conformes. Par ailleurs, l’entreprise porte plus de 70 milliards de dollars de dette issus du rachat de VMware, nécessitant un désendettement agressif malgré des flux de trésorerie solides. Le passage controversé de VMware à un modèle d’abonnement, bien que couronné de succès financier, a provoqué des frictions avec les clients.

À l’horizon, Broadcom semble idéalement positionnée pour la poursuite du développement des infrastructures IA jusqu’en 2030. Le basculement vers les charges d’inférence et les systèmes d’IA « agentiques » favorise les circuits intégrés spécifiques (ASIC) au détriment des GPU généralistes — le point fort majeur de Broadcom. Son portefeuille de brevets procure à la fois des revenus de licence offensifs et une protection défensive pour ses partenaires. Sous la direction rigoureuse du PDG Hock Tan, Broadcom a démontré une efficacité opérationnelle impitoyable, ne se concentrant que sur les clients entreprise à plus forte valeur tout en cédant les actifs non stratégiques. À mesure que le déploiement de l’IA s’accélère et que les entreprises adoptent des architectures de cloud privé, la position unique de Broadcom — couvrant le silicium personnalisé, l’infrastructure réseau et les logiciels de virtualisation — en fait un facilitateur essentiel, quoique largement invisible, de l’ère de l’IA.

FOCUS PROJET : SUI NETWORK ($SUI)➡️L'UTILITÉ : Sui est une blockchain de "Layer 1" nouvelle génération, créée par des anciens ingénieurs de Facebook (Meta). Son langage de programmation "Move" permet une exécution parallèle des transactions, ce qui la rend théoriquement plus rapide et plus sécurisée que Solana. Elle se positionne massivement sur le secteur du Gaming Web3.

➡️ L'ANALYSE FONDAMENTALE :

Le contexte : La montée en puissance du Gaming. Alors que le marché global corrige, SUI tire son épingle du jeu grâce à son narratif unique : le hardware. Avec le lancement de sa console portable "SuiPlay0X1" (prévue pour 2025), le projet ne vend pas juste du vent, mais un produit physique. Cela attire les capitaux qui cherchent du "concret" en période d'incertitude. De plus, la TVL (Total Value Locked) de SUI continue de battre des records, montrant que l'argent reste verrouillé dans l'écosystème malgré la baisse des prix.

➡️ L'ANALYSE TECHNIQUE :

- Tendance de fond : Neutre / Haussière à long terme, mais en correction court terme. SUI a montré une "Force Relative" exceptionnelle ces derniers mois, surperformant souvent le BTC.

- La configuration : Retour sur "L'Order Block". Le prix corrige et revient tester une zone d'achat institutionnelle. On note une divergence haussière sur le RSI en H4 : le prix fait des creux plus bas, mais l'indicateur fait des creux plus hauts (signe que les vendeurs s'épuisent).

- Les Niveaux Clés :

- Support majeur : La zone des 1.60$ - 1.75$. C'est le niveau de défense clé. Tant que SUI reste au-dessus de 1.60$, la structure haussière long terme est préservée.

- Résistances : Le gros morceau se situe à 2.00$ (chiffre rond psychologique) puis 2.35$ (les derniers sommets).

💡SUI est souvent le premier à rebondir quand le marché se calme.

- Scénario Bull : Rebond sur les 1.65$ avec du volume pour aller attaquer à nouveau les 2$.

- Scénario Bear : Si le Bitcoin entraîne tout le marché vers le bas et que les 1.60$ cassent, SUI pourrait aller revisiter la zone des 1.20$.

N’oubliez pas de mettre une 🚀 sous le graphique si vous avez aimé l’analyse.

☄LETSS WINVESTINGG☄

Analyse DXY (Weekly) — ICT / SMC / Wyckoff / AMD & Fondamental1) Contexte fondamental

La politique monétaire américaine reste globalement plus restrictive que celle de la plupart des autres grandes économies → support structurel pour le dollar.

Demande pour USD élevée (transactions, couverture, réserves) ; le dollar conserve son rôle de monnaie de réserve.

En weekly, le fondamental est favorable à une appréciation du DXY, ce qui combine bien avec des phases structurelles haussières.

2) Lecture haute timeframe — AMD / Wyckoff (interprétation chronologique)

J’ai ordonné les phases de façon chronologique pour la lecture weekly.

A — Accumulation (16 janvier → 7 octobre)

Range d’accumulation : 107.532 → 100.066

Caractéristiques observées : absorption progressive, baisse du volume sur retours, tests internes répétés.

Interprétation : création d’un socle institutionnel ; mains fortes accumulent.

B — Manipulation (mi-septembre → fin-septembre)

Sweep / zone large citée : ~110.095 → 96.077 (phase labile, dates interprétées entre ~15/09 et ~30/09)

Caractéristiques : balayages de liquidité (haut + bas), shakeouts, purge des positions faibles.

Interprétation ICT/SMC : collecte et ingénierie de liquidité avant la phase suivante.

C — Distribution (début visible ~29 septembre)

Point de départ : ~97.553 (marque le début d’une phase de redistribution)

Objectif structurel HTF identifié : 114.715 (dernier high HTF / pool de liquidité du côté vendeur)

Interprétation : après manipulation et mise en place, le marché entre en distribution ascendante visant à capter la liquidité haute.

3) Structure & mécanismes (ICT / SMC)

Le cycle AMD observé est cohérent avec un marché qui accumule, manipule (prend/liquide), puis distribue en visant des pools de liquidité supérieurs.

Du point de vue ICT : mitigation d’order blocks HTF, recherche de fair value gaps et sweep de buy-side liquidity avant un leg haussier.

Les niveaux fournis (zones d’accumulation / manipulation / distribution) correspondent à des order blocks et pools de liquidité HTF visibles sur weekly.

4) Scénarios plausibles (priorisés)

Scénario principal — Continuation haussière vers 114.715

Mécanique : distribution ascendante → sweep des liquidités hautes → continuation vers le high 114.715.

Confluence : fondamental USD robuste + structure AMD prête à exécuter le leg haussier.

Probable tant que la structure weekly ne casse pas sous les bas d’accumulation majeurs.

Scénario alternatif — Rejet / consolidation HTF

Si le sweep vers les hauts échoue (signes de rejet, divergence de volume), possible consolidation latente autour de la zone de distribution avant décision (range large).

Reste secondaire vu le biais fondamental.

Invalidation / scénario baissier

Cassure claire et soutenue sous 96.077 (zone basse manipulée) invaliderait le scénario haussier HTF et pourrait ouvrir une phase de renversement majeur.

5) Niveaux clés (résumé)

Accumulate range (support HTF) : 107.532 → 100.066

Zones manipulées / extremes observés : ~110.095 (haut) → 96.077 (bas)

Début distribution observé : ~97.553

Target HTF principal : 114.715 (dernier high / pool de liquidité)

6) Implications opérationnelles & gestion du risque

Sur weekly, orientation préférentiellement haussière : rester aligné avec le flux macro et la structure AMD.

Entrées intraday / lower-timeframe : attendre confirmation (mitigation d’OB, retest, signaux ICT comme LPS/mitigation) avant de prendre exposition.

Stop / invalidation : placer sous les bas structurels significatifs (ex. sous 96.077) si exposition directionnelle HTF.

Taille de position et gestion : adapter taille à la volatilité weekly ; se préparer à swings larges et fausses cassures (manipulations).

GBPCAD – Prise de liquidité avant une possible reprise baissièreGBPCAD – Prise de liquidité avant une possible reprise baissière

📉 Analyse technique professionnelle (Graphique H1)

Le GBPCAD évolue actuellement dans une zone d’offre (premium), avec plusieurs rejets clairs dans la partie supérieure du déséquilibre. La structure du marché montre des prises de liquidité internes, suivies de corrections haussières limitées avant une reprise du mouvement baissier principal.

Points techniques clés

🔹 Order Blocks identifiés

Un important order block vendeur se situe entre 1.84950 – 1.85260, zone où le prix a déjà été rejeté plusieurs fois.

Les order blocks acheteurs internes servent de zones de mitigation mais n’affichent pas de conviction haussière forte.

🔹 Signaux MSB / BOS / CHOCH

Un précédent MSB (Market Structure Break) a marqué le basculement vers une dynamique baissière.

Le dernier CHOCH à droite ressemble davantage à une prise de liquidité qu’à un vrai retournement haussier.

Le BOS baissier dominant confirme que les vendeurs gardent le contrôle.

🔹 Ingénierie de liquidité

Le prix semble accumuler de la liquidité au-dessus des sommets internes (zones en magenta).

Scénario attendu : une dernière poussée dans la zone d’offre, suivie d’un rejet baissier.

Scénario de prix attendu

Après un retour dans la zone d’offre autour de 1.85000 – 1.85260, le marché pourrait entamer une forte impulsion baissière :

➡️ Objectif 1 : 1.84265 (première zone de demande / comblement FVG)

➡️ Objectif 2 : 1.83917 (grand pool de liquidité & zone de mitigation plus profonde)