opportunité Long en swing ou Short en daytrade sur Silver

Nous avons un support en h4 . Le marché est haussier on va donc chercher des longs.

VOICI en 15 min tout les scénarios possibles . Un achat en m15 sur le dernier canal haussier serait très intéressant si il est respecter avec une mèche par exemple sur de gros volumes signifiant une absortion réel des ordres de ventes .si on clôture en dessous de manière clair avec de gros volumes , on pourra jouer le short a contre courant jusqu'a la prochaine zone de liquidité structurelle même si on joue contre la tendance .

Analyse de la tendance

Revue de trading du 14/01/2026 Journée intéressante aujourd’hui avec trois setups principaux analysés :

👉 ventes sur EURUSD et GBPUSD,

👉 achat sur USDCHF.

Les trois marchés ont offert des opportunités différentes, mais avec un point commun essentiel : l’importance de l’exécution et de la patience.

📉 EURUSD – Vente

Sur EURUSD, le biais de fond restait baissier.

Le prix est venu retracer sur un order block M15, situé à l’intérieur d’un IFVG Daily, ce qui constituait une zone de travail très intéressante.

Ce trade est un excellent exemple de l’importance de l’exécution :

l’order block M15 a été touché à trois reprises,

les deux premiers points de touche étaient très parasitaires : toute entrée prématurée se soldait par un stop,

la seule opportunité réellement exploitable se trouvait sur le troisième point de touche, avec :

une structure plus propre,

une meilleure configuration de bougies,

et des FVG clairs en lower timeframes.

👉 Ce setup illustre parfaitement pourquoi le métier de trader est avant tout un métier d’exécution, et pourquoi la patience et la discipline sont indispensables pour éviter les faux signaux.

📉 GBPUSD – Vente

Sur GBPUSD, le contexte était également vendeur.

Le prix a d’abord retracé sur un FVG Daily à la baisse,

puis sur un FVG M15 légèrement en dessous,

durant la session de New York, le marché est venu casser le point haut de la session de Londres.

Ce n’est pas un setup AMD “classique”, car la manipulation s’est faite durant New York et non durant Londres.

Cependant, ce comportement s’explique par le contexte macro, avec une annonce économique sur le dollar à 14h30, rendant logique la cassure du point haut de Londres en session US.

À partir de là :

il suffisait d’attendre des confirmations propres,

notamment sur M3 puis M5,

via de petits FVG,

pour viser un FVG M15 situé sous le point bas de la session de Londres.

📈 USDCHF – Achat

USDCHF a offert un scénario plus complexe mais très formateur.

Deux scénarios étaient envisageables :

👉 un premier vendeur,

👉 puis un scénario acheteur qui a finalement prévalu.

Le marché a construit un très beau setup AMD, avec une manipulation de la session de Londres à l’intérieur d’un FVG Daily.

Durant la session de New York :

le prix est entré en phase de consolidation,

avec un retracement sur l’équilibrium d’une extension M5,

à partir de là, une première opportunité permettait de viser un FVG H1 avec un RR plus modeste (1:1.5).

Le prix est ensuite descendu jusqu’à un FVG M15, qui a servi de support.

À ce moment-là :

une nouvelle opportunité apparaissait en M3,

permettant de viser un FVG H1 situé à l’intérieur de la session de New York.

Contrairement à EURUSD et GBPUSD, il était plus délicat de viser une cassure au-dessus du point haut de la session de Londres sur USDCHF, car ce niveau correspondait déjà au point haut de la journée, ce qui limitait le potentiel.

🧠 Conclusion

Cette journée met en avant plusieurs enseignements clés :

l’exécution est souvent plus importante que le setup lui-même,

les zones HTF (IFVG Daily, FVG Daily) doivent être travaillées avec patience,

tous les setups AMD ne sont pas “parfaits”, mais ils restent exploitables lorsqu’ils sont adaptés au contexte macro,

savoir attendre le bon timing en LTF fait toute la différence entre un trade perdant et un trade propre.

Une journée exigeante mentalement, mais très riche en apprentissages pour progresser dans la maîtrise de l’exécution.

NZDUSD – Bearish Trend Continuation

NZDUSD is trading in a clear downtrend, supported by a well-defined structure of lower highs and lower lows. Price remains below key resistance levels, where previous support has flipped into resistance.

The recent corrective move shows weak bullish momentum, increasing the probability of bearish continuation. As long as price stays below resistance and aligned with the main downtrend line / moving averages, downside pressure is expected to persist.

A break and close below the recent support level could confirm further bearish movement toward the next demand zone.

The bearish scenario is invalidated only if price breaks and holds above resistance with strong momentum.

Bias: Bearish

Market Structure: Lower Highs & Lower Lows

Key Idea: Sell on pullbacks / continuation setup

This analysis is for educational purposes only and is not financial advice.

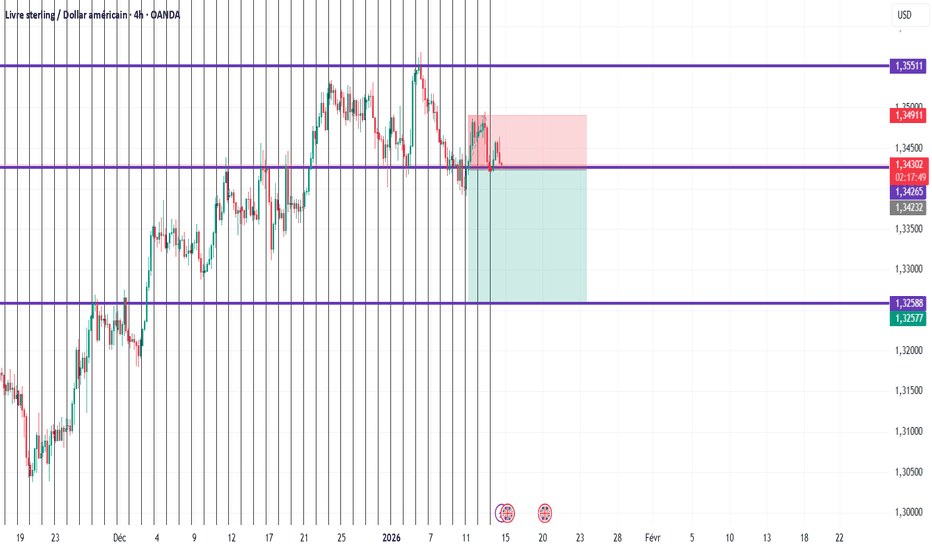

GBPUSD – Bearish Trend Continuation

GBPUSD is trading in a clear downtrend, confirmed by a sequence of lower highs and lower lows. Price continues to respect the bearish structure, while previous support levels have turned into strong resistance zones.

The recent pullback shows weak bullish momentum, suggesting a high probability of bearish continuation. As long as price remains below resistance and under the main downtrend line / moving averages, downside pressure is expected to persist.

A confirmed break and close below the recent support level could accelerate the bearish move toward the next demand zone.

The bearish scenario is invalidated only if price breaks and holds above resistance with strong momentum.

Bias: Bearish

Market Structure: Lower Highs & Lower Lows

Key Idea: Sell on pullbacks / continuation setup

This analysis is for educational purposes only and is not financial advice.

USDCHF – Bullish Trend ContinuationUSDCHF is trading in a clear uptrend, supported by a consistent structure of higher highs and higher lows. Price remains above the key support zone, which continues to hold as a strong bullish area.

The recent pullback shows healthy bullish correction, indicating potential continuation of the upward move. As long as price holds above support and stays aligned with the main bullish trendline / moving averages, further upside is expected.

A break and close above the recent resistance level could confirm bullish continuation toward the next supply target.

Bullish bias is invalidated only if price breaks and closes below the main support with strong momentum.

Bias: Bullish

Market Structure: Higher Highs & Higher Lows

Key Idea: Buy on pullbacks / continuation setup

This analysis is for educational purposes only and is not financial advice.

Les acheteurs d'or restent déterminés

I. Analyse principale

Après avoir atteint un sommet historique à 4 642, le cours de l'or se trouve actuellement dans une phase de correction technique. Le marché présente une coexistence de supports fondamentaux et de pressions correctives techniques. La tendance générale demeure haussière, mais des prises de bénéfices à court terme sont manifestes. L'or devrait se consolider en haut de la fourchette 4 570-4 640.

II. Niveaux de prix clés

Niveaux de résistance importants :

Première résistance : 4 625 (limite haussière-baissière à court terme)

Deuxième résistance : 4 640 (proche du sommet précédent)

Zone de forte résistance : 4 650-4 670 (clé pour la poursuite de la tendance)

Niveaux de support importants :

Premier support : 4 600-4 610 (zone de confrontation haussière-baissière intraday)

Support critique : 4 570 (seuil de basculement haussier-baissier ; une cassure en dessous déclencherait une correction plus profonde)

III. Plan de trading spécifique

Stratégie longue (Direction principale)

Logique de trading : La tendance de long terme reste haussière, soutenue par des facteurs géopolitiques et les anticipations de baisse des taux d’intérêt. Recherchez des opportunités d’achat après les replis techniques.

Détails opérationnels :

Zone d’entrée idéale : 4 600-4 610

Point d’entrée prudent : Après stabilisation autour de 4 570

Seuil de perte : Sous 4 560

Niveaux cibles : 4 625 → 4 640 → 4 650

Gestion des positions : Envisagez des entrées progressives, en commençant par une position légère et en l’augmentant modérément après confirmation d’un support efficace.

Stratégie courte (Auxiliaire)

Logique de trading : Un ajustement technique est nécessaire après avoir atteint des sommets historiques, les indicateurs sur 4 heures signalant une orientation baissière. Visez à prendre des bénéfices sur les corrections.

Détails opérationnels :

Zone d'entrée idéale : 4650-4670

Placement du stop loss : Au-dessus de 4670

Niveaux cibles : 4630 → 4600 → 4580

Gestion des positions : Entrées et sorties rapides ; déplacer le stop loss pour sécuriser les gains.

IV. Maîtrise des risques et gestion de l'état d'esprit

Prendre des positions légères : En raison de la volatilité accrue aux plus hauts historiques, les positions initiales ne doivent pas être trop importantes.

Rester discipliné : Toujours placer des stops loss pour éviter des pertes importantes sur chaque transaction.

Confirmer les niveaux clés : Se concentrer sur les franchissements des niveaux 4570 et 4640 ; maintenir une approche de trading en range jusqu'à ce qu'un franchissement se produise.

Faire preuve de patience : Éviter de courir après les rebonds ou de vendre à la baisse pendant la consolidation ; attendre patiemment que les prix atteignent les zones clés avant d'agir.

Vous sentez-vous dépassé par les fluctuations du cours de l'or ? Acheter pour ensuite se retrouver piégé, vendre juste avant une reprise… On a souvent l'impression que le marché est contre nous. En réalité, ce n'est pas votre jugement qui est en cause, mais l'absence d'un système de trading clair et rigoureux. Face à une telle volatilité, une stratégie professionnelle est indispensable pour identifier la tendance et obtenir des signaux d'entrée et de sortie précis.

Notre stratégie va bien au-delà des simples prévisions de hausse et de baisse ; elle offre un plan d'action complet : identification des positions clés (niveaux de support et de résistance), timing des attaques (points d'entrée), planification des replis (ordres stop loss) et définition d'objectifs (niveaux de prise de bénéfices). À l'instar de l'analyse d'aujourd'hui, nous avons clairement identifié un support entre 4 600 et 4 610 et une résistance entre 4 625 et 4 640, transformant ainsi les mouvements complexes du marché en une trajectoire prévisible.

« Je ne peux garantir des profits sur chaque transaction – c’est le risque inhérent au marché. Cependant, je vous assure que chaque recommandation s’accompagne d’un plan de gestion des risques clairement défini. Nous ne recherchons pas les profits mirobolants, mais visons une croissance régulière de votre capital grâce à une gestion rigoureuse des risques. L’objectif principal de l’investissement est la préservation du capital ; les profits viennent ensuite. »

« Si vous êtes las des pertes et du stress liés au trading, il est temps de changer. Au lieu de tester sans cesse le marché au détriment de votre capital et de votre confiance, misez sur l’analyse professionnelle et la discipline. Nous proposons un nombre limité de consultations. Travaillons ensemble pour clarifier votre stratégie de trading et élaborer une stratégie sur mesure, pour passer d’une réaction passive à une gestion proactive. »

Cassure de structure XAUUSD indiquant une poursuite haussièreXAUUSD présente une structure haussière solide, soutenue par des signaux clairs de structure de marché et un comportement de prix sain. Après un mouvement impulsif fort, le prix a accéléré à la hausse, installant une tendance ascendante avec des sommets et des creux de plus en plus hauts. La cassure au-dessus de la zone de résistance précédente autour de 4 630–4 640 confirme un Break of Structure et met en évidence la domination continue des acheteurs ainsi que la force du momentum.

L’ancienne zone de résistance s’est désormais transformée en zone de support clé autour de 4 585–4 600. Cette zone représente une zone potentielle d’achat sur repli, le prix ayant déjà réagi fortement à ce niveau. Tant que le prix se maintient au-dessus de ce support, la structure haussière reste valide. De légers retracements vers cette zone peuvent offrir des opportunités de continuation saine dans la tendance.

À la hausse, le prix évolue actuellement près d’un sommet faible, ce qui suggère que de la liquidité peut encore se trouver au-dessus des récents sommets. Si le prix reste accepté au-dessus du niveau de BOS, une extension vers 4 670 et au-delà reste possible. Une perte du support signalerait une faiblesse à court terme et ouvrirait la voie à une correction plus profonde.

Globalement, le marché reste haussier tant qu’il se maintient au-dessus du support, avec une structure favorisant la continuation plutôt qu’un retournement. Cette analyse est purement éducative et basée uniquement sur l’action des prix.

EURUSD – Bearish Trend ContinuationEURUSD – Bearish Trend Continuation

EURUSD is currently trading in a clear downtrend, respecting a sequence of lower highs and lower lows. Price remains below the key resistance zone, which previously acted as support and has now turned into resistance.

The recent pullback shows weak bullish momentum, suggesting a potential continuation of the bearish move. As long as price stays below this resistance and under the main trendline / moving averages, bearish pressure is expected to continue.

A break and close below the recent support level could confirm further downside movement, targeting the next demand zone.

Bullish invalidation occurs only if price breaks and holds above resistance with strong momentum.

This analysis is for educational purposes only and is not financial advice.

Analyse de l’Or & Stratégie de Trading | 14–15 Janvier

✅ Analyse de la tendance – Graphique 4 Heures (H4)

L’or a terminé une forte impulsion haussière et se stabilise désormais au-dessus de l’ancienne zone de cassure autour de 4600.

Après le pic à 4641, le prix se maintient au-dessus de la zone pivot 4597–4600, ce qui montre que le marché a absorbé avec succès la pression des prises de bénéfices et est revenu dans une structure de continuation haussière contrôlée.

Les dernières bougies montrent des creux de plus en plus hauts et des clôtures stables, confirmant que la phase de correction est terminée et que le marché entre désormais dans une phase de ré-accumulation avant la poursuite de la tendance haussière.

Les bandes de Bollinger restent en expansion haussière — le prix se maintient au-dessus de la bande médiane et évolue dans la moitié supérieure du canal, ce qui confirme que la domination haussière reste intacte.

➡ Statut de la structure : consolidation terminée → ré-accumulation → préparation à la poursuite haussière.

✅ Analyse de la tendance – Graphique 1 Heure (H1)

Sur la structure intraday, le prix a réussi à se stabiliser au-dessus de 4600, un niveau clé de confirmation de cassure.

Les moyennes mobiles se sont réalignées de manière haussière et les bandes de Bollinger se rouvrent vers le haut, confirmant que la phase corrective précédente est terminée et qu’un nouvel impulsion haussière de court terme est en construction.

Cela signifie que le marché est revenu dans un rythme d’accélération haussière suivant la tendance.

🔴 Zones de résistance

• 4645 – 4660

• 4680 – 4705

🟢 Zones de support

• 4630 – 4615

• 4597 – 4600

• 4570 – 4560

🎯 Stratégie de Trading sur l’Or

🔰 Stratégie 1 — Achat sur replis (Stratégie principale)

📍 Zone d’achat 1 : 4595 – 4605

📍 Zone d’achat 2 : 4575 – 4585

⛔ Stop-Loss : sous 4570

🎯 Objectifs :

TP1 : 4640

TP2 : 4650

TP3 : 4660

🔰 Stratégie 2 — Suivi de cassure (Agressive)

📍 Achat après clôture H1 confirmée au-dessus de 4660

⛔ Stop-Loss : sous 4630

🎯 Objectifs : 4680 → 4705

✅ Résumé de la tendance

• H4 est revenu en phase de continuation haussière

• H1 confirme la construction d’une nouvelle impulsion haussière

• 4630 a été transformé avec succès de résistance en support

• Rythme actuel : acheter les replis et suivre les cassures — le contrôle de la tendance reste haussier

IBIT - ETF IBIT - ETF qui réplique le Bitcoin.

Cassure de sa ROB.

Des plus hauts, plus hauts ainsi que des plus bas plus hauts.

Pour celles et ceux qui souhaitent analyser la structure plus en détail, tout est détaillé dans mon contenu habituel.

⚠️ Sans conseil, sans filtre, simplement un partage d’analyse 😉

L’action sur le CAC40 est intéressanteVendredi, le marché est sorti d’un range qui a duré plus de deux ans.

Maintenant on teste ce nouveau record pour savoir s’il tient ou pas.

Le jeu est de retester le précédent haut et s’il clôture au-dessus, c’est tout bon.

Par contre, si on a une clôture sous ce niveau, c’est reparti pour retester les 8273.

Momentum haussier XAUUSD / Faiblesse du dollar et risques géopolBonjour traders,

L’élan du marché de l’or reste haussier, et la récente faiblesse du dollar américain continue de soutenir la dynamique haussière de l’or. De plus, les tensions entre les États-Unis et le Venezuela ainsi que l’attaque russe contre l’Ukraine ont accru l’incertitude géopolitique.

La guerre entre la Russie et l’Ukraine reste non résolue et s’intensifie périodiquement — maintenant des primes de risque sur les marchés.

✔ L’incertitude politique (y compris les questions entourant Trump et la stabilité du leadership américain) augmente la volatilité globale du marché et le sentiment de peur.

L’or est susceptible de rester dans une tendance haussière car les investisseurs continuent de rechercher une protection contre les risques, ce qui en fait un actif refuge attrayant dans l’environnement mondial actuel.

L’or se dirige maintenant vers un nouveau plus haut historique (ATH), car le prix a récemment cassé la structure à la hausse et respecte une ligne de tendance ascendante.

Nous pouvons planifier une entrée haussière dans la zone 4 480–4 460 (ancien flip de structure).

Nos objectifs seront :

Objectifs :

TP1 : ~4 549 (première résistance)

TP2 : ~4 582 (zone de résistance supérieure)

TP3 : Extension de la cassure au-dessus de 4 600

BTCUSD : invalidation décompte elliottisteLa cassure des derniers points hauts censés être les points hauts de la V4 invalide de facto l'hypothèse d'une V5 à venir. Il faut maintenant que les prix sortent du nuage.

Les TP CT sont notés sur le graphique.

On ne pourra vraiment avoir une première estimation de hausse MT que lorsque les prix seront sortis du nuage WKLY vert.

Restez vigilant face à un potentiel repli de l'or

I. Analyse de l'exécution des transactions

Récapitulatif de la stratégie précédente : Nous avions précédemment donné des indications précises d'achat dans la zone 4560-4580.

Opérations de mardi :

Entrée : Les signaux d'achat ont été émis comme prévu dans la zone 4575-4580.

Prise de bénéfices : Des signaux de prise de bénéfices ont été émis dans la zone 4620-4625, permettant de réaliser un profit d'au moins 450 pips.

Position actuelle : Des signaux de vente ont été émis dans la zone 4625-4630, et la position est maintenue avec des objectifs fixés à 4580 et à 4550.

II. Analyse des principaux facteurs déterminants

Contexte fondamental :

Risques géopolitiques : Persistance des tensions au Moyen-Orient. Le président américain Trump a menacé d'imposer des droits de douane aux pays commerçant avec l'Iran, ce qui soutient le recours à l'or comme valeur refuge et pourrait limiter son potentiel de baisse.

Impact des données sur l'inflation : L'IPC sous-jacent américain de décembre s'est établi à 0,2 % en glissement mensuel (contre 0,3 % attendu), tandis que l'inflation sous-jacente annuelle est restée stable à 2,6 %. Ces données confortent les anticipations du marché quant à une baisse des taux de la Fed (les anticipations de baisse des taux d'ici la fin de l'année ont augmenté de 57 points de base), renforçant ainsi l'attrait de l'or en tant qu'actif sans rendement.

Tendance du dollar américain : L'indice du dollar américain a légèrement progressé à 98,98, mais il demeure sous pression à moyen et long terme en raison des anticipations de baisse des taux, ce qui pourrait soutenir les cours de l'or.

Principaux signaux techniques :

Structure du graphique journalier : L'or a précédemment atteint 4 634 $ avant de se replier. Le graphique journalier pourrait former une figure de retournement à la hausse, et il est important de vérifier si le cours de clôture confirme une phase de consolidation.

Cycle de 4 heures : Des signes de retournement à la hausse sont apparus, avec des bougies baissières consécutives à court terme. Un support est attendu dans la zone des 4550-4500.

Niveau horaire : Les moyennes mobiles s'orientent à la baisse, indiquant une faiblesse à court terme. Un support clé se situe dans la zone des 4570-4575.

III. Niveaux de prix clés

Résistance : 4620-4630 $

Support : 4520-4500 $

Seuil de retournement haussier/baissier intraday : 4580 $

IV. Stratégie de trading

Approche globale : Privilégier la vente lors des rebonds et acheter lors des replis (stratégie secondaire), avec une gestion rigoureuse des risques.

Stratégie de vente à découvert (Vendre sur rebond) :

Zone d'entrée : 4 620 $ - 4 630 $

Stop loss : 4 638 $ - 4 640 $

Objectifs :

Premier objectif : 4 580 $

Deuxième objectif : 4 550 $

Troisième objectif : 4 520 $ (conserver en cas de franchissement)

Justification : Les signaux techniques indiquent un possible retournement de tendance, avec un affaiblissement de la dynamique haussière. Il est conseillé de vendre sur rebond jusqu'à la zone de résistance.

Stratégie d'achat (Acheter sur repli) :

Zone d'entrée : 4 520 $ - 4 530 $

Stop loss : 4 512 $ - 4 515 $

Objectifs :

Premier objectif : 4 550 $ - 4 570 $

Deuxième objectif : 4 600 $ (potentiel de hausse supplémentaire en cas de franchissement)

Justification : Un support clé, combiné à un sentiment de repli vers les valeurs refuges, pourrait déclencher un rebond après une baisse significative.

V. Avertissements relatifs aux risques

Risques liés aux données et aux événements :

Surveillez l’évolution des anticipations de la politique monétaire de la Fed, l’escalade potentielle des tensions au Moyen-Orient et les prochaines données économiques américaines (par exemple, les indicateurs du marché du travail).

Discipline de trading :

Limitez la taille de vos positions à 5 %-10 % pour éviter une surexposition.

Placez des ordres stop loss stricts et évitez de conserver des positions perdantes.

Si les cours franchissent rapidement la barre des 4 630 $ ou chutent sous les 4 500 $, réévaluez la tendance.

Périodes d’analyse :

Des ajustements peuvent se poursuivre durant les séances asiatiques et européennes.

Restez vigilant face à une volatilité accrue durant les séances américaines en raison de la publication de données économiques ou d’actualités.

VI. Résumé

L’or subit des pressions d’ajustement technique à court terme, mais les risques géopolitiques et les anticipations de baisse des taux de la Fed offrent un soutien à moyen et long terme. Sur le plan opérationnel, il est recommandé de privilégier les opportunités de vente à découvert dans la zone des 4 620 $-4 630 $. Si les cours reviennent vers la zone de support des 4 520-4 530 $, envisagez des positions longues modérées. Soyez flexible face aux cassures intraday et adaptez vos stratégies en fonction des configurations techniques en temps réel.

Analyse du prix de l'or au 13 janvier.✍️ Analyse de tendance de l'or (XAUUSD)

L'or bénéficie actuellement d'un soutien solide et se maintient à proximité de son plus haut historique. Des prises de bénéfices à court terme de la part des vendeurs ont entraîné une légère correction des prix lors de la séance asiatique du 13 janvier. Cependant, cette correction est considérée comme technique et devrait bientôt se résorber, laissant ainsi la place à une pression acheteuse qui reprendrait le contrôle de la tendance.

📌 Points techniques clés

Zones de support : 4575 – 4550 – 4516

Zones de résistance : 4600 – 4619 – 4650

📈 Stratégie de trading recommandée

Position d’achat de référence : autour de 4587

Confirmation d’achat : Le prix réagit positivement aux zones de support de 4575, 4550 et 4516.

Objectif attendu : 4650

⚠️ Gestion des risques

Le scénario d’achat n’est plus valable si la bougie H4 clôture sous 4515 et continue d’évoluer sous la zone de support.

👉 Analyse : La tendance principale reste haussière ; privilégiez la recherche de points d’achat en vous basant sur les réactions du prix aux niveaux de support plutôt que de tenter d’acheter à des niveaux plus élevés.

MON ENTREE EN ACHAT 14/01/26suite à mon analyse de la session asian je trouve une zone d'achat (bleu) que j'ai tracé , j'ai attendu une englobante haussiere qui reviens ds cette zone sur une timeframe 5mn auquel je vais cher en premier tps les 50% du volume asian .

après une autre confirmation ds la zone des 50ù je reprendrai mon trade sur une englobante pour aller chercher les 100% du volume asian

GOLD (XAUUSD) – Indécision sous résistance, décision imminenteContexte de marché

Le Gold a cassé la zone des 4 634, mais le prix reste bloqué autour de ce niveau. Le marché montre une phase d’indécision, sans impulsion claire ni volume suffisant pour valider une poursuite haussière immédiate.

À ce stade, le prix n’a pas encore pris de décision directionnelle.

⸻

Niveaux clés

• Résistance majeure : 4 634

• Support intermédiaire : 4 569

• Support majeur (ancien sommet) : 4 500

⸻

Scénario haussier (prioritaire tant que 4 569 tient)

• Tant que le marché reste au-dessus des 4 569, la tendance de fond reste haussière

• En cas de cassure nette des 4 634 avec :

• impulsion

• volume

• clôture propre

👉 Reprise des achats pour continuation haussière

Si le marché corrige vers 4 569, on privilégiera les figures de retournement haussières pour viser un retour vers 4 634.

⸻

Scénario baissier (invalidation haussière)

• Cassure des 4 569 = signal clé

• Cette cassure impliquerait :

• cassure de la MM50

• cassure des 50 % du RSI

👉 Début d’une phase de correction plus profonde

Objectif logique de correction :

• 4 500, ancien sommet majeur non encore retesté

⸻

Conclusion

• 🔼 Biais toujours haussier tant que 4 569 tient

• ❗ Marché en attente de décision sous 4 634

• 🎯 Achats sur cassure haussière ou sur retournement propre

• 🔻 Passage baissier uniquement sous 4 569

➡️ Patience requise : le prochain mouvement sera directionnel et probablement puissant.

BITCOIN (BTCUSD) – Pullback validé, reprise haussière confirméeContexte de marché

Le Bitcoin a réalisé une cassure nette de la résistance des 94 588, suivie d’un pullback propre en daily sur cette zone, désormais transformée en support.

Ce comportement valide un retournement haussier en unité de temps Daily.

La structure actuelle montre une reprise claire des acheteurs.

⸻

Analyse technique

• Daily

• Pullback validé sur l’ancienne résistance

• RSI 100 % haussier

• Prix au-dessus des moyennes mobiles

• H4

• Cassure confirmée de la zone des 94 500

• Structure haussière intacte

⸻

Niveaux clés

• Support majeur : 94 000

• Support intermédiaire : 92 082 (zone non encore retestée)

• Invalidation haussière long terme : 84 450

• Objectif principal : 116 400

⸻

Scénario haussier (prioritaire)

• Tant que le marché reste au-dessus des 94 000, le biais reste 100 % haussier

• Les achats sont privilégiés :

• Intraday

• Scalping

• Swing trading

• Investissement long terme

🎯 Objectif swing / moyen terme : 116 400

Un repli sous 94 000 serait considéré comme une simple correction, tant que 84 450 n’est pas cassé.

⸻

Scénario de repli (non baissier)

• Si le prix repasse temporairement sous 94 500

👉 Possible appui sur la zone 92 082, avant reprise haussière

Aucun scénario vendeur envisagé tant que 84 450 tient en daily.

⸻

Conclusion

• 🔼 Biais totalement haussier

• ✅ Pullback daily validé

• 🟢 Achats autorisés sur tous les horizons

• ❌ Aucune vente tant que 84 450 n’est pas cassé

• 🎯 Direction : les plus hauts, objectif 116 400

➡️ Le marché a retourné en daily : priorité aux achats, patience et gestion du risque.

L’or rejeté à 4640 – Pression de correction à court terme📊 Aperçu du marché :

Le prix de l’or a atteint la zone des 4640 mais n’a pas réussi à franchir ce niveau de manière décisive. Peu après, le prix a reculé, signalant une forte pression vendeuse et des prises de bénéfices près du sommet.

📉 Analyse technique :

• Résistances clés : 4640 – 4650 | 4680 – 4700

• Supports les plus proches : 4615 – 4600 | 4585 – 4570

• EMA : Le prix reste au-dessus de l’EMA 09, mais la distance avec l’EMA se réduit → indiquant un affaiblissement de la dynamique haussière.

• Chandeliers / volume / momentum : Des mèches supérieures longues sont apparues près de 4640, avec un volume faible confirmant une fausse cassure au sommet.

📌 Perspective :

L’or pourrait connaître une correction à court terme si le prix continue d’être rejeté sous 4640 et casse à la baisse la zone des 4615.

________________________________________

💡 Stratégie de trading proposée :

🔻 SELL XAU/USD : 4677 – 4680

🎯 TP : 40 / 80 / 200 pips

🛑 SL : ~4684

🔺 BUY XAU/USD : 4603 – 4600

🎯 TP : 40 / 80 / 200 pips

🛑 SL : ~4596

ANALYSE DE L'OR 14/01/20261. Analyse fondamentale :

a) Économie :

• USD : Après le CPI, le dollar américain a connu un rebond technique mais n’a pas réussi à maintenir une dynamique haussière solide, ce qui montre que la pression acheteuse reste limitée.

• Actions américaines : Évolution contrastée ; les flux de capitaux ne reviennent pas fortement vers les actifs risqués → l’or conserve son rôle défensif.

• FED : Les anticipations de baisse des taux restent présentes à moyen–long terme. La Fed n’a pas adopté une posture suffisamment hawkish pour inverser la tendance de l’or.

• TRUMP : Les déclarations et politiques potentielles continuent de créer de l’incertitude politique, ce qui est favorable à l’or.

• SPDR : Achat supplémentaire de 3,43 tonnes, soutenant la tendance haussière.

b) Géopolitique :

• Les tensions géopolitiques ne se sont pas totalement apaisées ; des risques latents subsistent → l’or conserve son statut de valeur refuge.

c) Sentiment de marché :

• Environnement légèrement risk-off : les capitaux ne quittent pas l’or.

• Après la phase de correction en début de mois, le sentiment s’oriente vers des achats sélectifs plutôt que du FOMO.

2. Analyse technique :

• Le prix est sorti de la zone d’accumulation (box) après un test réussi du support.

• Une structure de Higher Low s’est formée → la tendance de court terme devient haussière.

• Le prix évolue au-dessus des moyennes mobiles, qui commencent à s’orienter à la hausse.

• Le RSI progresse vers la zone des 70, indiquant une forte pression acheteuse.

=> Tendance court terme : HAUSSIÈRE – privilégier les BUY sur replis.

RÉSISTANCE : 4.618 – 4.630 – 4.683

SUPPORT : 4.600 – 4.577 – 4.550

3. Séance précédente (13/01/26) :

• Début de séance : L’or a été sous pression baissière, provoquant un nettoyage des positions BUY faibles.

• Milieu de séance : Évolution latérale, phase d’accumulation et d’absorption de l’offre.

• Fin de séance : Cassure haussière forte au-dessus de la box, clôture sur les plus hauts → confirmation du retour des flux acheteurs.

=> Il s’agit d’une cassure après accumulation, soutenue par les fondamentaux, et non d’un simple rebond aléatoire.

4. Stratégie du jour (14/01/26) :

🪙 SELL XAUUSD | 4,686 – 4,684

• SL : 4,690

• TP1 : 4,678

• TP2 : 4,672

🪙 BUY XAUUSD | 4,558 – 4,560

• SL : 4,554

• TP1 : 4,566

• TP2 : 4,572

le CAC 40 horizon 2026Prix autour de 8 380-8 390 .

Éléments clés du chart :Breaker block majeur à ~8 250 : Le prix reste solidement au-dessus → bias bullish confirmé .

Retour en dessous = alerte rouge, possible correction vers 7 932 (0.786 Fib).

Test en cours autour 8 400. Cassure nette à la hausse = signal fort pour viser les extensions Fib supérieures.

Fibonacci extension (du swing low ~6 700-7 000 vers highs ~8 200+) :1.0 : ~8 250 (breaker passé)

1.272 : ~8 665 → target intermédiaire

1.414 : ~8 795 → prochain mur si breakout

1.618 : ~9 187 → objectif golden si momentum macro suit (ECB dovish, earnings solides)

Scénarios :Bullish : Cassure >8 400 + volume ↑ → direction 8 665 → 8 795 rapidement. Momentum IA/tech/luxe pourrait porter l'indice vers 9k en 2026.

Bearish : cassure <8 250 → retracement vers 7 932 (0.786) ou pire 7 500 (0.618). À surveiller si news France/EU négatives.

EURUSD - H41. Structure et Dynamique de Marché

Le cours se situe sur le pivot critique des 1.16300, une zone de support structurelle majeure en H4. Après une phase de repli depuis les sommets, le marché teste la solidité de ce plancher pour déterminer la suite de la tendance. Le maintien au-dessus de ce niveau est essentiel pour préserver le biais haussier à moyen terme et éviter une cassure de structure (Market Shift) vers une dynamique baissière.

2. Niveaux Stratégiques

* 1.16300 : Support structurel majeur (Zone de test actuelle).

* 1.17100 : Objectif technique principal (Target haussière).

* 1.15900 : Invalidation de la structure haussière (Stop loss).

3. Perspectives et Vigilance

L'attention est focalisée sur la clôture de la bougie H4 actuelle par rapport aux 1.16300. Un signal de rejet (mèche basse prononcée) confirmerait l'intérêt acheteur et la défense de la zone. À l'inverse, une clôture franche sous ce niveau invaliderait le scénario de rebond immédiat et ouvrirait la voie à une accélération baissière vers le prochain palier psychologique à 1.15500.

NOTRE SETUP XAUUSD TODAY : Demand ZONE

👀 Aujourd'hui, je surveille cette zone de Demand sur XAUUSD avec un potentiel setup. J'attends des confirmations en LTF une fois dans la zone avant de me positionner dans cette zone.

Ce que j'ai identifié pour cette zone :

📈 Market Structure: Identification du sens de la tendance et de la structure du marché, pour maximiser la probabilité de taux de réussite

🔄 Fibonacci: Utilisation du retracement de Fibonacci pour déterminer les zones OTE de retournement et les zones avec le plus de volume profile.

💼 Supply & Demand: J’identifie ici une zone de supply ou une zone de demand, dans l'objectif d'obtenir une réaction du prix une fois la zone comblée.

💧 Liquidity: J'ai identifié une zone avec de la liquidité à récupérer, afin de taguer une réaction du prix une fois cette liquidité complètement prise.

⚖ Imbalance: Je recherche des variations soudaines de prix et des trous d'ordres, ainsi que de possibles gap afin d’avoir une confirmation supplémentaire.

🎯 P.O.C: Je regarde aussi le Point of Control ou il est situé ici, ce qui indique un volume élevé échangé à ce niveau.

🕰 Session Liquidity: On prends en compte la liquidité des sessions précédentes, notamment les highs, lows et les zones de liquidity.

🛎 Entry Model: Un pattern d'entrée précis valide la possibilité de prendre position dans cette zone.

📊 Volume Zone/Structure: Une augmentation notable du volume est visible dans cette zone, confirmant son importance.

🔥 50% of Fibonacci: Le niveau des 50% du Fibonacci renforce la solidité de cette zone.

Pense à t’abonner et à mettre une petite fusée 🚀 pour donner de la force !

Cette analyse est uniquement à but pédagogique et ne constitue pas un conseil financier.