XAUUSD - La dynamique haussière reste intacteL’or évolue actuellement à proximité de ses plus hauts niveaux historiques, confirmant la solidité de sa tendance haussière. Cette dynamique est principalement alimentée par la montée des tensions géopolitiques, notamment l’intensification des attaques russes en Ukraine ainsi que les incertitudes persistantes autour de l’Iran, qui renforcent l’attrait du métal jaune en tant que valeur refuge.

Malgré un léger rebond du dollar américain et l’attentisme des investisseurs avant la publication des données d’inflation américaines (CPI), ces facteurs n’ont fait que freiner temporairement le mouvement sans remettre en cause la structure haussière de fond. Les anticipations de baisse des taux par la Réserve fédérale demeurent bien ancrées, maintenant un environnement favorable aux actifs ne générant pas de rendement, comme l’or.

Tant que le métal précieux se maintient confortablement au-dessus de la zone des 4 500 dollars l’once, soutenu par la perspective d’un dollar plus faible et par une instabilité géopolitique durable, la poursuite de la hausse vers de nouveaux sommets historiques apparaît de plus en plus crédible à moyen terme.

Analyse de la tendance

Analyse des vagues d’Elliott – XAUUSD | 13 janvier 2025

Momentum

– Le momentum sur l’unité de temps journalière (D1) est actuellement compressé et superposé, ce qui indique que le mouvement haussier est sur-étendu.

– Cette situation suggère que le prix peut encore poursuivre sa hausse, toutefois le momentum s’affaiblit clairement, et un retournement peut intervenir à tout moment.

– Le momentum sur l’unité de temps H4 se prépare à entrer en zone de survente, ce qui laisse envisager à court terme un rebond haussier sur plusieurs bougies H4.

– Le momentum sur l’unité de temps H1 s’est déjà retourné à la hausse, renforçant la probabilité d’un mouvement haussier de court terme sur les prochaines bougies H1.

Structure des vagues (Elliott Wave)

Unité de temps journalière (D1)

– La bougie journalière d’hier a clôturé au-dessus du précédent sommet à 4549, cependant le momentum D1 demeure en zone de surachat.

– Bien que la compression du momentum suggère une possible extension de la hausse, le risque de retournement reste élevé.

– Les anciens scénarios de comptage des vagues n’ont pas été totalement invalidés, tandis que le nouveau comptage ne dispose pas encore d’une confirmation claire.

– Pour cette raison, sur le D1 nous privilégions toujours l’observation et l’attente.

Unité de temps H4

– Le prix évolue actuellement à proximité de la zone cible 4616.

– Le momentum H4 se rapproche de la zone de survente et montre des signes d’un possible retournement haussier.

– À ce stade, le suivi du momentum H4 est crucial, avec une attention particulière portée aux cassures de structure alignées avec le retournement du momentum afin de confirmer la tendance.

– Il est également possible de trader dans le sens de la dynamique haussière de court terme en H4 jusqu’à l’apparition d’une cassure de structure claire, caractérisée par des plus hauts et plus bas décroissants, accompagnée d’un retournement du momentum H4. Dans ce cas, la probabilité d’un changement de tendance augmentera sensiblement.

Unité de temps H1

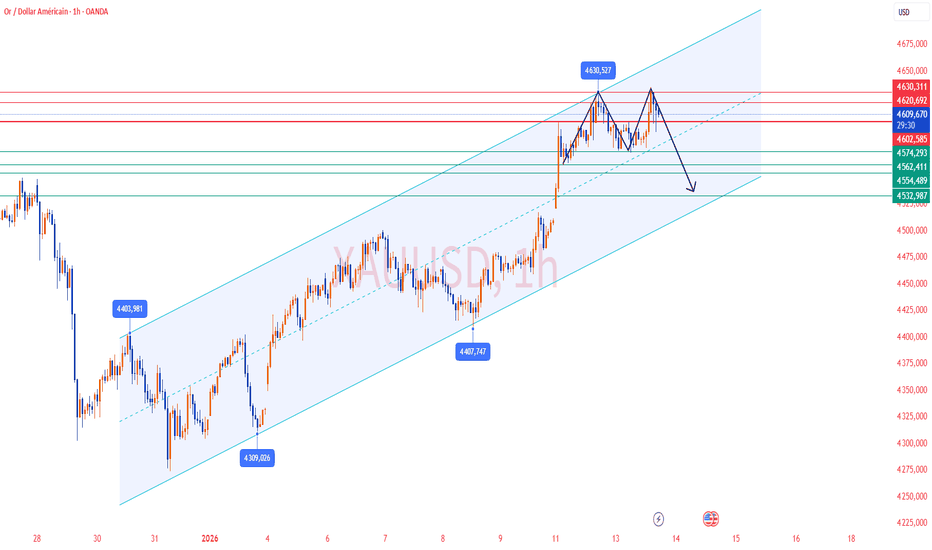

– J’ai tracé un canal de prix temporaire pour la structure de vagues ABC (en bleu).

– Le prix évolue actuellement à l’intérieur de ce canal et se trouve en confluence avec la zone de résistance 4600.

– Dans cette configuration, il convient d’attendre une clôture nette au-dessus de 4600 avant de rechercher des opportunités d’achat.

– Si le momentum H4 et H1 entrent simultanément en zone de surachat et que le prix reste bloqué sous 4600, nous rechercherons des opportunités de vente.

– La zone 4520 représente un objectif de court terme potentiel, tout en constituant également une zone de buy scalp intéressante en cas de réaction claire du prix.

Plan de trading

– Attendre une confirmation claire avant de rechercher des positions de vente, conformément aux scénarios décrits.

– Surveiller la réaction du prix dans les zones de forte liquidité si le marché corrige vers le niveau 4520.

Zone d’achat : 4522 – 4520

Stop Loss : 4500

TP1 : 4549

TP2 : 4600

BITCOIN : Direction claire ? Bonjour à tous c'est Yan's !

Aujourd'hui je vous partage mon analyse sur BITCOIN !

Le marché bouge énormément en ce début d'année, le prix est pas revenu sur une de nos zones, elle est revenu simplement dans le discount de la structure.

Le prix a fait un BOS, ma structure externe H4 est entre les 2 points noirs.

Je suis attentif a deux zones dans cette structure :

-> 92 700 - 600$ qui correspond à un Fair Value Gap H4 et la zone des 50% de ma structure.

-> 91 700 - 600$ qui correspond à un Fair Value Gap H4 et ma zone OTE PATTERN entre les 61.8 - 70.3%.

Je reste attentif et vigilant !

💬Et vous que pensez vous du BITCOIN ?

VALEVALE : Perspectives pour 2026

1. Pivot stratégique : D'acteur secondaire du minerai de fer à leader des métaux de base

Le principal tournant pour Vale en 2026 est la transformation de son segment métaux de base (nickel et cuivre), d'une activité secondaire en un moteur de profit direct.

Choc sur l'offre de nickel : L'Indonésie, qui contrôle plus de 50 % de l'offre mondiale, a réduit sa production de 34 % pour 2026. Cette mesure a déjà entraîné une hausse des prix de plus de 25 % en un mois.

Surperformance de l'EBITDA : Cette pression sur l'offre pourrait accroître l'EBITDA consolidé de Vale d'environ 8 %. Les projections actuelles indiquent que la division des métaux non ferreux pourrait dépasser les 4 milliards de dollars d'EBITDA en 2026, surpassant largement le consensus du marché qui tablait sur 3 milliards de dollars.

Croissance du cuivre : La production de cuivre de Vale devrait croître à un TCAC de 7 % jusqu'en 2035, surpassant ainsi ses concurrents mondiaux. Des initiatives stratégiques, comme la coentreprise Glencore dans le bassin de Sudbury, consolident cette trajectoire de croissance.

2. Excellence opérationnelle et maîtrise des coûts

🔎

Hassett VS Warsh, qui est le plus favorable aux actifs risqués ?Qui sera le prochain patron de la FED et lequel est le plus favorable aux actifs risqués en bourse parmi les deux favoris ? Le Président Trump devrait nommer le prochain président de la FED ce mois de janvier. Ce dernier agira en tant que shadow FED chair en attendant la fin du mandant de Jérôme Powell au mois de mai.

Examinons plusieurs facteurs :

Leur positionnement vis-à-vis du rapport Inflation/Emploi

Leur positionnement vis-à-vis du marché actions

Leur positionnement vis-à-vis du marché des cryptos

Leur lien connu avec le Président Trump

Dans l’opposition entre Kevin Hassett et Kevin Warsh, une conclusion s’impose clairement si l’on se place du point de vue des actifs risqués (actions, cryptomonnaies, actifs de croissance) : Kevin Hassett est de loin le profil le plus favorable. Les différences entre les deux hommes ne relèvent pas de nuances techniques mais d’une philosophie économique fondamentalement opposée.

Kevin Hassett se positionne avant tout comme un économiste de la croissance et de l’emploi. Sa lecture de la politique monétaire privilégie l’expansion économique, l’activité et le soutien à la demande, même si cela implique une tolérance plus élevée à l’inflation. Cette approche se traduit mécaniquement par une préférence pour des taux d’intérêt plus bas, une politique monétaire accommodante et une liquidité abondante dans le système financier. Or, historiquement, ce sont précisément ces conditions qui alimentent les marchés actions, en particulier les valeurs de croissance, ainsi que les actifs alternatifs et spéculatifs, dont les cryptomonnaies.

À l’inverse, Kevin Warsh incarne une vision strictement axée sur la stabilité des prix. Son approche met l’accent sur la discipline monétaire, la lutte contre l’inflation et la normalisation des politiques non conventionnelles. Une telle orientation implique des conditions financières plus restrictives, moins favorables aux excès de valorisation et aux cycles spéculatifs. Dans ce cadre, les actifs risqués ne bénéficient pas d’un soutien structurel fort et sont davantage exposés à des phases de consolidation ou de correction.

Le lien avec les marchés actions est donc sans ambiguïté. Hassett soutient un environnement où les multiples peuvent s’étendre, où la prise de risque est encouragée par le coût du capital faible. Warsh, lui, favorise un cadre où les marchés doivent s’ajuster à des fondamentaux plus stricts, ce qui limite mécaniquement l’euphorie boursière.

Concernant les cryptomonnaies, l’écart est encore plus marqué. Les cryptos prospèrent dans des cycles de liquidité abondante et de politiques monétaires accommodantes. La posture de Hassett, perçue comme ouverte à cet écosystème et favorable à des conditions financières expansives, est clairement alignée avec une dynamique haussière des actifs numériques. Warsh, plus méfiant face aux dérives de politiques laxistes, représente un environnement nettement moins porteur pour ce type d’actifs.

Enfin, le lien étroit entre Hassett et Donald Trump, dont la doctrine économique repose sur la croissance, la stimulation des marchés et la performance des actifs financiers, renforce cette lecture. Hassett apparaît comme le prolongement naturel d’une politique favorable aux marchés et au risque.

Conclusion : sans ambiguïté, Kevin Hassett est le candidat le plus favorable aux actifs risqués, tant par sa vision macroéconomique que par ses implications directes sur les actions et les cryptomonnaies.

AVERTISSEMENT GÉNÉRAL :

Ce contenu s'adresse aux personnes familières avec les marchés financiers et les instruments financiers, et est fourni à titre informatif uniquement. L'idée présentée (y compris les commentaires de marché, données de marché et observations) ne constitue pas un produit de recherche de la part d'un département de recherche de Swissquote ou de ses affiliés. Ce matériel vise à mettre en lumière les mouvements du marché et ne constitue en aucun cas un conseil en investissement, juridique ou fiscal. Si vous êtes un investisseur particulier ou si vous manquez d’expérience dans le trading de produits financiers complexes, il est recommandé de consulter un conseiller agréé avant toute décision financière.

Ce contenu n’a pas pour objectif de manipuler le marché ni d’encourager un comportement financier spécifique.

Swissquote ne garantit en aucun cas la qualité, l’exactitude, l’exhaustivité ou l’absence de violation de ce contenu. Les opinions exprimées sont celles du consultant et sont fournies à des fins éducatives uniquement. Toute information liée à un produit ou un marché ne doit pas être interprétée comme une recommandation d'une stratégie d’investissement ou d’une transaction. Les performances passées ne garantissent pas les résultats futurs.

Swissquote, ses employés et représentants ne sauraient en aucun cas être tenus responsables de tout dommage ou perte, directe ou indirecte, résultant de décisions prises sur la base de ce contenu.

L'utilisation de marques ou de noms commerciaux de tiers est uniquement à titre informatif et n’implique aucune approbation de la part de Swissquote, ni que le propriétaire de la marque a autorisé Swissquote à promouvoir ses produits ou services.

Swissquote est la marque commerciale regroupant les activités de Swissquote Bank Ltd (Suisse) régulée par la FINMA, Swissquote Capital Markets Limited régulée par la CySEC (Chypre), Swissquote Bank Europe SA (Luxembourg) régulée par la CSSF, Swissquote Ltd (Royaume-Uni) régulée par la FCA, Swissquote Financial Services (Malte) Ltd régulée par la MFSA, Swissquote MEA Ltd (Émirats arabes unis) régulée par la DFSA, Swissquote Pte Ltd (Singapour) régulée par la MAS, Swissquote Asia Limited (Hong Kong) licenciée par la SFC, et Swissquote South Africa (Pty) Ltd supervisée par la FSCA.

Les produits et services de Swissquote sont destinés uniquement aux personnes autorisées à les recevoir conformément au droit local.

Tout investissement comporte un risque. Le risque de perte en tradant ou en détenant des instruments financiers peut être important. La valeur des instruments financiers, y compris mais sans s’y limiter, actions, obligations, cryptomonnaies et autres actifs, peut fluctuer à la hausse comme à la baisse. Il existe un risque important de perte financière lors de l'achat, de la vente, du staking ou de l'investissement dans ces instruments. SQBE ne recommande aucun investissement, transaction ou stratégie en particulier.

Les CFD sont des instruments complexes comportant un risque élevé de perte rapide en raison de l'effet de levier. La grande majorité des comptes de clients de détail subissent des pertes en capital lors du trading de CFD. Vous devez vous assurer que vous comprenez le fonctionnement des CFD et que vous pouvez vous permettre de prendre un risque élevé de perte.

Les actifs numériques ne sont pas régulés dans la plupart des pays et les règles de protection des consommateurs peuvent ne pas s’appliquer. En tant qu'investissements hautement volatils et spéculatifs, ils ne conviennent pas aux investisseurs ayant une faible tolérance au risque. Assurez-vous de bien comprendre chaque actif numérique avant de trader.

Les cryptomonnaies ne sont pas considérées comme une monnaie légale dans certaines juridictions et sont soumises à des incertitudes réglementaires.

L'utilisation de systèmes basés sur Internet peut entraîner des risques importants, notamment, mais sans s’y limiter, la fraude, les cyberattaques, les pannes de réseau et de communication, ainsi que le vol d’identité et les attaques de phishing liées aux crypto-actifs.

GOLD : 2026, continuité de l'explosion du GOLD ? Bonjour à tous c'est Yan's !

Aujourd'hui je vous partage mon analyse sur le GOLD !

Hier le prix a très bien réagit sur la première zone annoncée au niveau des 4575$ .

en M30, le prix a cassé sa précédente structure délimitée en violet.

J'aimerais bien que le prix reviennent dans une des deux zones :

-> 4603 - 4601$ qui correspond à la zone des 50% et son Fair Value Gap M30.

-> 4592 - 4590$ qui correspond à une zone d' Order Block M30 et Fair Value Gap M30 et la zone OTE PATTERN entre les 70.30 - 78.6% .

Je reste patient et attentif pour voir comment le prix réagit, au vu du contexte les paramètres peuvent changer rapidement !

💬Et vous que pensez vous du GOLD ?

USDJPY : le marché ne croit plus à la poursuite de la hausseUSDJPY évolue actuellement dans une zone de sommet sensible et présente une forte probabilité de correction baissière après une phase de hausse marquée. Les rumeurs d’élections anticipées au Japon ont auparavant affaibli le JPY, mais ces mauvaises nouvelles semblent désormais largement intégrées dans les prix, comme en témoigne la progression continue de l’USDJPY ces dernières semaines.

Sur le graphique H4, le prix teste une résistance majeure autour de 159,40, tout en évoluant près de la borne supérieure des bandes de Bollinger, avec un RSI en zone élevée, signe d’un affaiblissement du momentum acheteur. Les chandeliers proches du sommet manquent de conviction, reflétant une pression croissante de prises de bénéfices.

Le scénario privilégié reste une difficulté à franchir clairement les 159,40, avec une correction potentielle vers la zone 158,10–158,50. Dans ce contexte, acheter à la poursuite du mouvement comporte un risque élevé ; une approche plus prudente consiste à attendre des rebonds faibles pour privilégier des positions SELL, en phase avec la correction attendue.

XAUUSD – Une tendance haussière maîtriséeL’or bénéficie actuellement d’un fort soutien grâce aux anticipations d’un assouplissement monétaire continu de la Fed, à la suite de données sur l’emploi américain plus faibles que prévu, ainsi que de la montée des tensions géopolitiques. Dans un contexte de rendements en baisse, l’or conserve pleinement son rôle de valeur refuge.

D’un point de vue technique, sur l’unité de temps H4, le XAUUSD évolue toujours au sein d’un canal haussier bien défini. La récente phase de correction s’est arrêtée autour de la zone 4 530, signalant un affaiblissement de la pression vendeuse et la préservation de la structure haussière. Tant que ce support reste intact, la tendance haussière demeure dominante.

Dans un scénario favorable, après une courte phase de consolidation, le XAUUSD pourrait se diriger vers la zone des 4 680, correspondant à la borne supérieure du canal. Les fluctuations actuelles doivent être interprétées comme de simples ajustements techniques, sans remise en cause de la tendance principale.

BTCUSD – Une structure haussière est en train de se formerBTCUSD montreêle des signaux positifs dans sa structure de prix après une phase de correction. Le marché a construit une zone de consolidation solide autour de 88 800 – 89 800 USD, indiquant un affaiblissement de la pression vendeuse et une acceptation progressive de niveaux de prix plus élevés.

Sur l’unité de temps D1, le Bitcoin se rapproche de la ligne de tendance baissière de long terme. Le maintien de creux de plus en plus hauts au sein de cette zone de consolidation montre que les acheteurs prennent progressivement l’avantage. Si le prix conserve ce support et casse la trendline baissière, la tendance haussière pourrait être confirmée.

Dans un scénario favorable, l’objectif proche de BTCUSD se situe autour de 95 700 USD. Tant qu’aucun choc négatif majeur lié aux données CPI n’apparaît, la structure actuelle reste favorable à une poursuite de la hausse dans les prochaines périodes.

BTC (1H) – Rupture haussière après une phase d'accumulationSuite de l'actualité Bitcoin !

La paire BTC/USDT a franchi la résistance de sa phase de consolidation latérale prolongée et a enregistré une nette cassure à la hausse.

Après cette cassure, le prix a montré des signes de léger retest et s'est maintenu fermement au-dessus de la zone FVG inférieure, indiquant que la demande continue d'absorber efficacement la pression des prises de bénéfices à court terme.

Le RSI reste proche de sa zone haute, mais aucune divergence baissière n'est apparue, ce qui confirme la validité de la dynamique haussière à court terme.

Signal clé : Si le prix continue de se maintenir au-dessus de la zone de cassure, le BTC pourrait poursuivre sa progression vers la région des 93 800, comme prévu dans le scénario.

👉 Selon les traders, le BTC entre-t-il dans une phase de continuation ou s'agit-il simplement d'une cassure technique à court terme ?

Gold (1H) – Maintien de la dynamique haussièreBonjour à tous !

L'or (XAU/USD) maintient une nette tendance haussière sur le graphique H1, avec une structure de creux et de sommets ascendants qui se renforce continuellement.

Le cours a franchi avec force la précédente zone d'accumulation, avant de se replier légèrement et de se stabiliser dans la zone de support importante, où la convergence FVG n'est pas encore totalement atteinte.

Le flux monétaire indique que les acheteurs contrôlent toujours la correction, tandis que le RSI reste élevé sans toutefois afficher de divergence négative, ce qui reflète la domination de la pression acheteuse.

Personnellement, je pense qu'il est fort probable que si le cours continue de réagir positivement dans la zone de support actuelle, le XAU/USD pourrait poursuivre sa dynamique haussière et se diriger vers la zone cible d'environ 4 650 $, conformément à la structure.

👉 Qu'en pensez-vous ? Quelle est votre analyse de la réaction du cours dans cette zone de support ?

Faut-il poursuivre la hausse ou accumuler davantage avant de continuer ?

BTC en consolidation : Le marché se renforce-t-il ?Après une correction marquée au sein d'un canal descendant, le BTC a stoppé sa chute et est entré dans une phase de consolidation. Son prix fluctue actuellement dans une fourchette d'équilibre bien définie, ce qui indique un affaiblissement de la pression vendeuse et une absorption de l'offre par le marché.

À noter :

Le prix ne forme plus de nouveaux plus bas.

La limite inférieure de la fourchette reste stable.

Le nuage Ichimoku s'aplatit progressivement, reflétant un équilibre temporaire entre l'offre et la demande.

D'un point de vue macroéconomique à court terme :

Le marché des cryptomonnaies se montre prudent avant la publication des données économiques américaines.

Les flux de capitaux ont tendance à attendre une confirmation plutôt que de se retirer massivement.

Une volatilité réduite est souvent le signe que le marché se prépare à une nouvelle phase d'expansion.

Le BTC réagit donc davantage à l'évolution de son prix qu'à l'actualité économique immédiate.

Scénario principal : Si le BTC se maintient dans sa zone d’équilibre actuelle et franchit la limite supérieure de la fourchette, le marché pourrait poursuivre sa hausse à court terme, en direction de zones plus élevées, comme indiqué sur le graphique. Actuellement, le scénario de continuation est de plus en plus privilégié, tant que la limite inférieure de la fourchette reste intacte.

Acheter de l'or lors des replis

Analyse du prix de l'or et stratégie de trading

I. Analyse de marché

L'or a atteint un nouveau sommet historique lundi lors de la séance asiatique, culminant à près de 4 600 $. Le marché affiche actuellement une forte tendance haussière unilatérale, avec une orientation clairement orientée à la hausse. Tout repli doit être considéré comme une opportunité pour prendre des positions longues.

II. Principaux facteurs d'influence

La demande de valeur refuge prédomine : L'escalade des risques géopolitiques au Moyen-Orient (tensions avec l'Iran) a considérablement stimulé la demande de valeur refuge, entraînant des flux de capitaux continus vers l'or.

Soutien de la politique macroéconomique : Les anticipations persistantes du marché d'une baisse des taux de la Fed dans l'année constituent la logique sous-jacente de la trajectoire haussière à long terme de l'or.

III. Principaux points de l'analyse technique

Tendance : Cassure confirmée au-dessus du précédent sommet de 4 550 $, signalant le début d'une nouvelle phase de hausse.

Niveaux clés :

Zone de support : 4 580 $ – 4 560 $ (support principal), 4 550 $ (support critique après la cassure, zone d'entrée idéale pour les positions longues de suivi de tendance).

Résistance/Objectifs : 4 630 $ – 4 650 $ (résistance à court terme), objectifs à moyen terme situés entre 4 700 $ et 4 800 $.

Structure du marché : Des caractéristiques haussières sont évidentes. Les replis au cours de la tendance haussière sont généralement brefs, représentant une consolidation technique plutôt qu'un renversement de tendance.

IV. Stratégie de trading spécifique

Stratégie principale : Suivre la tendance en achetant sur les replis, avec une participation prudente aux ventes à découvert lors des replis à court terme.

Stratégie longue (Direction principale)

Zone d'entrée idéale : Attendre patiemment que les prix se replient vers la zone 4 560 $ – 4 580 $ pour commencer à constituer des positions longues par lots. Un repli près de 4 550 $ offre une opportunité encore plus favorable pour renforcer les positions.

Paramétrage des ordres stop loss : Placez des ordres stop loss pour les positions longues en dessous de 4 540 $.

Objectifs : Objectif à court terme : 4 630 $ – 4 650 $ ; objectif de maintien à moyen terme : 4 700 $ – 4 800 $.

Stratégie de vente à découvert (supplémentaire, court terme)

Limitée aux opportunités à court terme : Envisagez des positions courtes légères à court terme uniquement lorsque les prix remontent rapidement vers la zone de forte résistance des 4 630 $ – 4 650 $ et présentent des signes clairs de stagnation ou de figures de retournement en chandelier japonais.

Discipline requise : Exécutez les ordres rapidement, placez des ordres stop loss strictement au-dessus de 4 660 $ et considérez cette stratégie comme une opération de contre-tendance.

Recommandations de gestion des positions

Conservez une position de base composée de positions longues suivant la tendance.

Exploitez les opportunités de retracement pour renforcer progressivement vos positions à proximité des niveaux de support clés.

Évitez de vous précipiter sur les rebonds lors de fortes hausses ; attendez patiemment que le marché offre de meilleures opportunités d'achat.

V. Avertissements relatifs aux risques et points d'attention

Surveillez de près les données de l'IPC américain. Si les chiffres de l'inflation dépassent sensiblement les prévisions, ils pourraient temporairement freiner les anticipations de baisse des taux et entraîner un ajustement du prix de l'or.

Restez attentif à l'évolution de la situation géopolitique et aux actualités inattendues susceptibles d'influencer le marché.

Dans un marché haussier clairement défini, les principes fondamentaux sont de « conserver des positions longues » et d'« acheter lors des replis », plutôt que d'essayer d'anticiper le sommet. Le trading exige une discipline rigoureuse et une gestion appropriée des ordres stop-loss.

Conclusion : La structure haussière de l'or reste solide et la stratégie doit s'aligner sur la tendance. L'objectif actuel est de saisir les opportunités d'achat lors des replis au sein de la zone de support clé (4 560 $ – 4 550 $) en prévision d'éventuelles nouvelles hausses.

LES ORDERBLOCKSContinuons notre série de tutoriels avec aujourd'hui comment repérer et trade un ORDERBLOCK BULLISH et un ORDERBLOCK BULLISH

🧐 QU'EST CE QU'UN ORDERBLOCK:

Un Order Block est une zone de prix où les institutions (banques, fonds) ont placé un gros volume d’ordres, ce qui a provoqué un déplacement fort (impulsif) du marché.

👉 En clair :

Le prix revient souvent sur cette zone plus tard

Parce que c’est une zone où il reste souvent des ordres non exécutés (ou des intérêts institutionnels)

Un OB n’est pas “magique” : c’est une zone de déséquilibre + intérêt institutionnel.

🧐 Un OrderBlock Bullish:

🎯Dernière Bougie baissière avant un mouvement haussier → Order Block acheteur (OB Buy)

🧐 Un Orderblock Bearish:

🎯Dernière Bougie baissière avant un mouvement haussier → Order Block acheteur (OB Buy)

Pour qu'un ORDERBLOCK soit valide il faut respecter 5 critères:

✅ 1: Il faut que l'Orderblock crée de l'imbalance (FVG comme sur l'exemple en image)

✅ 2: Il faut qu'il y ai eu une prise de liquidité juste avant (Exemple en image)

✅ 3 Il faut que l'Orderblock n'ai jamais été touché auparavant, même une mèche. Cela veut dire qu'il a été mitigate donc n'est plus valable ou sera moins puissant.

✅ 4: L'Orderblock doit être le plus bas pour un OB BULLLISH et le plus haut pour un OB BEARISH

✅ 5: Il faut que l'OB soit crée dans une session Volatile style Session de Londres ou US

💡 Astuce:

Si un Orderblock est dans une zone Discount, voire Zone OTE alors la c'est jackpot vous pouvez quasiment être certain que l'OB va faire son travail a 80% des cas.

🕵️ Bien évidement, nous prenons en compte les OB BEARISH en tendance baissière et les OB BULLISH en tendance Haussière.

⚠️ Tout les ORDERBLOCKS ne fonctionne pas, il ce peut que l'OB que vous avez tracé ne soit jamais retoucher ou bien plus tard.

OU ALORS,

Que l'OB se fasse explosé ce qui peut donner un signe de retournement de tendance.

Merci de m'avoir lu.

N'hésitez pas a mettre un max de fusées et de commenter.

L'argent reste-t-il un marché où il faut acheter à la baisse ? L'argent remonte après que l'IPC américain de base ait surpris à la baisse. Cela a fait baisser les rendements américains et le dollar, et cette combinaison soutient les métaux précieux.

D'autres facteurs fondamentaux favorables sont également toujours présents. Les tensions géopolitiques au Venezuela et en Iran se poursuivent et la pression exercée par le ministère américain de la Justice sur Jerome Powell à la Fed contribue à maintenir un prix plancher.

Le prochain risque à court terme est la décision que rendra demain la Cour suprême des États-Unis sur les droits de douane du président Trump. Si ces droits sont annulés, cela pourrait déclencher des prises de bénéfices sur l'argent et l'or après une forte hausse. Cela dit, les responsables de l'administration Trump ont déjà signalé d'autres moyens de réintroduire les droits de douane, de sorte que toute décision initiale pourrait être l'occasion d'acheter à la baisse.

La première zone à surveiller en cas de baisse est la zone de cassure et de consolidation précédente, autour de 86,00 à 86,50. Si les acheteurs défendent cette zone, la structure à court terme restera intacte et laissera la place à une nouvelle tentative à 89,11, une cassure nette ouvrant la voie à un test psychologique à 90,00.

Si le recul s'accentue, la prochaine bande de soutien se situe autour de 84,00 à 85,00, où le prix s'était précédemment arrêté avant d'accélérer à la hausse.

Analyse de l’Or & Stratégie de Trading | 13–14 Janvier🔥 Félicitations à nos membres qui ont suivi notre stratégie et réalisé plus de 600 pips de profit ! 👏👏👏

✅ Analyse de la tendance – Graphique 4 Heures (H4)

1️⃣ Structure globale : Consolidation haute après une impulsion haussière

L’or a terminé une forte impulsion haussière de 4274 à 4634.

Le prix consolide actuellement autour de la zone pivot 4600, entrant dans la phase suivante :

➡ Impulsion terminée → Consolidation haute → Phase de correction et de digestion (tendance principale toujours haussière).

Les petites bougies actuelles reflètent des prises de bénéfices et une distribution en zone haute, et non le début d’une nouvelle impulsion haussière.

2️⃣ Bandes de Bollinger : Rejet de la bande supérieure → Retour vers la moyenne

Rejet clair près de 4660 sur la bande supérieure

Les bougies se dirigent progressivement vers la bande médiane (4531)

➡ Cela indique une phase de consolidation et de correction après l’impulsion.

✅ Analyse de la tendance – Graphique 1 Heure (H1)

1️⃣ Structure : Canal correctif de court terme

Rejet à 4634

➡ Rythme correctif latéral à baissier.

2️⃣ Bandes de Bollinger : Perte de la bande médiane → Test du support

Le prix évolue sous la bande médiane

Bande inférieure située vers 4575 – 4565

➡ Zone de test baissier active.

🔴 Zones de résistance

4595 – 4602

4610 – 4623

4630 – 4650

🟢 Zones de support

4575 – 4565

4555 – 4545

4533 – 4520

🎯 Stratégie de Trading sur l’Or

🔰 Stratégie 1 — Vente sur rebonds (Stratégie principale)

📍 Zone de vente 1 : 4595 – 4602

📍 Zone de vente 2 : 4620 – 4630

⛔ Stop-Loss : Au-dessus de 4635

🎯 Objectifs :

TP1 : 4575

TP2 : 4565

TP3 : 4545

TP4 : 4533 – 4520

🔰 Stratégie 2 — Achat sur repli (Conditionnelle)

Uniquement en présence de signaux clairs de stabilisation :

📍 Zone d’achat : 4575 – 4565

📍 Zone de secours : 4545 – 4555

⛔ Stop-Loss : En dessous de 4550 / 4545

🎯 Objectifs :

TP1 : 4595

TP2 : 4610

TP3 : 4630

✅ Résumé de la tendance

H4 : Tendance haussière à moyen terme toujours intacte, mais en phase de consolidation/correction

H1 : Faiblesse à court terme — les rebonds sont considérés comme des opportunités de vente

Rythme actuel :

➡ Vendre les rebonds en priorité, n’acheter qu’aux zones de support clés

EURCHF LONG - Premier Trade 2026📊 EURCHF LONG - Premier Trade 2026

CONFLUENCES TECHNIQUE & POSITIONNEMENT

Setup technique solide :

COT : Positionnement institutionnel favorable (acheteurs EUR + vendeurs CHF)

VRP (Volume Profile) : Zone de support validée

Structure : Break + retest clean de la trendline support

Contexte : Toujours sous résistance majeure, d'où mon risque calibré à 0,50% (me permet 10 cartouches avant drawdown critique sur le compte propfirm)

Timing & Volatilité :

Entrée en H2 avec stop large volontairement. Pourquoi ? Parce que le CPI US tombe aujourd'hui (première grosse data de l'année) et ça va donner le ton pour la suite. Je veux encaisser la volatilité sans me faire stopper par le bruit, puis laisser ma thèse se déployer.

FONDAMENTAL : LE DIFFÉRENTIEL DE TAUX COMME MOTEUR

Ma lecture du marché :

Les flux de capitaux actuels se concentrent sur GOLD, USD, JPY, AUD (le quartet du risk-off et des matières premières). Le CHF, malgré son statut de refuge, reste délaissé avec ses taux à 0%.

L'arbitrage EUR/CHF fait sens parce que :

EUR = stabilité macro (inflation 2% pile dans la cible, taux 2% alignés) → L'euro propose un équilibre rare en ce moment

CHF = économiquement solide (emploi fort) MAIS zone monétaire ultra-accommodante (0%) et peu attractive dans un contexte où les taux comptent

⚠️ Les alertes sur mon radar :

CPI US aujourd'hui (peut redistribuer les cartes sur l'USD et par ricochet l'EUR)

Emploi US au plus haut historique (soutient le dollar, potentiel vent contraire pour l'EUR)

Si risk-off s'intensifie, le CHF pourrait reprendre son rôle de refuge et annuler mon différentiel de taux

GESTION DU TRADE : STRUCTURE & DISCIPLINE

Mon plan :

Stop Loss : Sous les Higher Lows récents (même niveau que si je voulais ajouter une position) → Invalidation claire de la structure haussière

Risque : 0,50% (cohérent avec ma règle des 10 trades max avant seuil critique)

Objectif : Laisser respirer le trade post-CPI, puis gérer en trailing si momentum confirme

LA VRAIE RAISON DE CE TRADE

Soyons honnêtes :

Ce n'est peut-être pas le setup de l'année, ni le "no-brainer" évident. Mais ce trade répond à trois besoins essentiels pour moi en ce début 2026 :

Me confronter au marché : Après des semaines d'analyse, je dois ancrer mes réflexions dans le réel. Pas de progrès sans prise de risque mesurée.

Tester ma thèse fondamentale : J'ai un biais haussier sur l'EUR. Plutôt que de le jouer contre l'USD (trop volatil) ou GBP (trop corrélé Brexit/BoE), le CHF m'offre un adversaire stable économiquement. C'est un pari sur le différentiel de taux dans un environnement contrôlé.

Éviter le piège de l'urgence : J'ai ressenti l'envie de "rentrer vite", de "ne pas rater le move". Mais au lieu de FOMO, j'ai pris le temps de valider mes confluences. Ce trade, c'est aussi un test de ma discipline.

LE MESSAGE À MOI-MÊME

"Ghaïs, ce trade n'est pas une certitude. C'est une hypothèse. Si le marché te prouve que t'as tort, tu sors proprement et tu analyses. L'important, c'est pas d'avoir raison, c'est de trader avec cohérence et de documenter le processus. Win ou lose, cette expérience nourrit ton contenu et ton évolution."

Tendance haussièreETF Dax vision journalière.

Suite analyse du 07/11/2025 le prix a progresser de 8 %

C'est mieux que le livret A de votre banque 😉

J'ai mis a jour 5 ETF ....

Pour celles et ceux qui souhaitent analyser la structure plus en détail, tout est détaillé dans mon contenu habituel.

⚠️ Sans conseil, sans filtre, simplement un partage d’analyse 😉

Mardi 13 janvier - Analyse et perspectives du marché de l'or au Mardi 13 janvier - Analyse et perspectives du marché de l'or au comptant

En début de séance asiatique aujourd'hui, l'or au comptant a poursuivi sa consolidation à un niveau élevé, s'échangeant actuellement autour de 4 590 $ l'once, juste en dessous de son record historique d'hier. Lundi, les cours de l'or ont bondi de près de 2 %, clôturant à 4 597,21 $ l'once, après avoir brièvement atteint un sommet à 4 630,08 $, établissant ainsi un nouveau record. Dans un contexte de fortes turbulences sur les marchés financiers mondiaux en ce début d'année 2026, l'or s'est comporté comme une valeur refuge inébranlable, franchissant avec force la barre des 4 600 $ et démontrant une dynamique haussière impressionnante !

🔥 Les multiples facteurs à l'origine de la flambée des cours de l'or

Cette forte hausse n'est pas le fruit du hasard, mais plutôt le résultat de la convergence de plusieurs facteurs :

Incertitude accrue quant aux politiques monétaires

La récente enquête du département de la Justice américain concernant le président de la Réserve fédérale a suscité des inquiétudes sur les marchés quant à l'indépendance des banques centrales. Ce risque politique soudain a directement stimulé la demande de valeurs refuges, les capitaux affluant vers l'or pour se protéger.

Tensions géopolitiques persistantes

Les conflits et les frictions politiques se poursuivent dans de nombreuses régions du monde. En période de risque géopolitique élevé, l'or joue invariablement le rôle de « protection contre les crises », soutenant ainsi solidement les cours de son or.

Anticipations d'inflation et perspectives des taux d'intérêt

Le marché anticipe une nouvelle baisse des taux d'intérêt par la Réserve fédérale américaine plus tard cette année, tandis que le rendement des obligations du Trésor indexées sur l'inflation (TIPS) a atteint 2,289 %, indiquant que les anticipations d'inflation à moyen et long terme restent sur une trajectoire haussière modérée. Un environnement de taux d'intérêt bas réduit le coût de détention de l'or, tandis que les pressions inflationnistes renforcent son attrait en tant que réserve de valeur.

Faiblesse du dollar américain

La récente faiblesse du dollar américain a encore accru l'attrait de l'or libellé en dollars.

📊 Analyse technique : Forte tendance haussière persistante, attention à une correction à court terme

Graphique journalier : Le cours de l'or a enregistré trois jours consécutifs de hausse et a franchi avec succès la précédente zone de résistance clé. Actuellement, les moyennes mobiles sont alignées à la hausse, les moyennes mobiles à 5 et 10 jours formant un croisement haussier et affichant une tendance générale toujours vigoureuse. Cependant, après cette hausse continue, il convient de surveiller l'éventualité d'une correction technique.

Graphique en 4 heures : Le cours de l'or est entré dans une phase de consolidation à des niveaux élevés, les moyennes mobiles à court terme s'aplatissant progressivement, ce qui indique une possible phase de consolidation à court terme. Le support clé se situe dans la zone des 4570-4550, qui représente le plus bas d'hier et un ancien niveau de support/résistance important. La résistance se situe au niveau du plus haut d'hier, à 4630 ; un franchissement de ce niveau pourrait entraîner une poursuite de la hausse vers la zone des 4655-4660.

🧭 Stratégie de trading intraday (Référence)

Stratégie générale : La tendance haussière générale reste inchangée, mais une consolidation à court terme ou un repli à ces niveaux élevés est possible. Il est recommandé de privilégier les achats lors des replis, tandis que les traders plus agressifs peuvent envisager des ventes à découvert avec de petites positions aux niveaux de résistance clés.

Niveaux clés :

Résistance : 4630-4635, 4650-4660

Support : 4570-4575, 4550-4540

Suggestions de trading :

Si le prix rebondit vers la zone 4630-4635 et rencontre une résistance, une petite position courte peut être ouverte, avec un stop loss à 8 $ et un objectif de 4600-4580.

Si le prix recule vers la zone 4570-4575 et se stabilise, une position longue peut être ouverte, avec un stop loss à 8 $ et un objectif de 4600-4630. Si le seuil est franchi, conservez votre position et visez un objectif supérieur à 4650.

(Remarque : Les stratégies doivent être ajustées en fonction des fluctuations du marché en temps réel, et la taille des positions ainsi que le risque doivent être rigoureusement contrôlés !)

💎 Résumé : L’« âge d’or » de l’or se poursuit

La vigueur actuelle de l’or résulte d’une combinaison de risques politiques, d’instabilité géopolitique, d’anticipations d’inflation et de contexte monétaire. Malgré ces incertitudes, l’or conserve son attrait unique de « valeur refuge en période de turbulences ». ✨ Malgré d’éventuels ajustements techniques à court terme, la tendance haussière à moyen et long terme demeure claire. Les investisseurs doivent rester vigilants, faire preuve de flexibilité et saisir les opportunités malgré la volatilité.

Petit rappel : Les marchés évoluent constamment ; l’analyse ci-dessus est donnée à titre indicatif uniquement. Investissez avec prudence, gérez efficacement vos risques et évitez le surendettement ! N’hésitez pas à discuter des tendances du marché en temps réel et à partager vos analyses. 💬

BITCOIN (BTCUSD) – Range prolongé, marché en attente de décisionContexte de marché

Le Bitcoin évolue actuellement dans une phase de range marquée, avec une structure de plus hauts de plus en plus bas, signe d’un marché en indécision totale.

Le prix est clairement bloqué entre la zone des 90 000 et des 92 000, sans réelle volonté directionnelle.

En H1, la moyenne mobile 50 est positionnée au milieu du marché, ce qui confirme que ni les acheteurs ni les vendeurs ne prennent le contrôle.

Le marché attend une cassure claire pour sortir de cette zone d’hésitation.

⸻

Niveaux clés à surveiller

• Support range : 90 128 – 90 000

• Résistances intermédiaires :

• 92 082 (plus haut H4 rejeté plusieurs fois)

• 92 332

• 92 519 / 92 579 (zone de résistance majeure)

• Objectif haussier : 94 789 (ancien plus haut H4)

⸻

Scénarios possibles

🔵 Scénario haussier (cassure confirmée)

• Cassure H4 des 92 082 avec une clôture propre et du volume

• Cassure en H1 des 92 519 / 92 579

• Dans ce cas, le marché prend une décision haussière

• Objectif : retour sur l’ancien plus haut à 94 789

➡️ Achats possibles uniquement après cassure confirmée, pas avant.

⸻

🔴 Scénario baissier (rejet des résistances)

• Rejet clair des zones 92 082 – 92 579

• Cassure de la MM50 en H1

• Cassure du RSI sous les 50 %

• Retour vers le bas du range à 90 128

➡️ Ventes possibles uniquement après confirmations techniques.

⸻

Stratégie actuelle

• ❌ Pas de swing trading

• ❌ Pas d’investissement long terme

• ✅ Uniquement intraday / scalping

• Marché trop indécis pour engager des positions longues

⸻

Conclusion

Le Bitcoin est en pleine phase d’hésitation, coincé dans un range étroit.

Tant que les zones clés ne sont pas cassées avec validation, il n’y a aucune direction claire à privilégier.

👉 La patience est essentielle :

• Cassure haussière validée → achats

• Rejet + cassure baissière validée → ventes

• Sinon : stand-by ou intraday très court

GOLD (XAUUSD) – phase de correction sous surveillanceContexte de marché

Le Gold a cassé son ancien plus haut des 4600 et a marqué un nouveau sommet à 4630, confirmant une dynamique très fortement haussière.

Depuis ce mouvement impulsif, le marché est entré dans une phase de correction technique, ce qui est totalement normal après une extension aussi rapide.

En H1, le prix est venu s’appuyer sur les 50 % du RSI, signe d’un simple repli technique.

En H4 et en Daily, le marché reste en zone de surachat, ce qui confirme que la tendance de fond reste haussière.

⸻

Niveaux clés à surveiller

• Résistance majeure : 4630

• Zone de décision H1 : 4630

• Supports H1 / Daily : zones précédemment tracées

• Plus haut récent : 4630

• Ancien ATH cassé : 4600

⸻

Scénarios possibles

🔵 Scénario haussier (scénario principal)

• Tant que le prix reste au-dessus des supports H1 et Daily, le biais reste 100 % haussier.

• Une cassure propre des 4630 avec création d’un nouveau plus haut validerait la poursuite de la hausse.

• Condition importante : le RSI H4 et Daily doit suivre la cassure pour éviter une divergence.

➡️ En cas de cassure confirmée, on continue les achats.

⸻

🟡 Scénario de vigilance (divergence potentielle)

• Si le prix casse les 4630, mais que le RSI H4 / Daily ne confirme pas (pas de nouveau plus haut sur le RSI), alors :

• Risque de divergence baissière

• Signal d’essoufflement du mouvement

• Cela n’implique pas immédiatement des ventes, mais une prudence accrue sur les achats.

⸻

Stratégie actuelle

• ✅ Achats privilégiés jusqu’à la résistance

• ❌ Aucune vente à envisager pour l’instant

• 📌 Surveillance attentive :

• Réaction du prix sur 4630

• Comportement du RSI H4 & Daily

• Tenue des supports H1 et Daily

⸻

Conclusion

Le Gold reste dans un biais extrêmement haussier.

La correction actuelle est technique et saine, tant que les supports tiennent.

👉 La priorité reste l’achat, avec une attention particulière portée aux divergences potentielles sur les unités de temps supérieures.

Tant qu’aucune divergence claire n’est validée, le marché reste dominé par les acheteurs.

L'or s'envole : analyse des fluctuations du marché !

Lundi 12 janvier, en fin de séance asiatique, l'or a maintenu sa forte tendance haussière, s'échangeant autour de 4 593 dollars, soit une hausse de plus de 85 dollars sur la journée, atteignant ainsi un nouveau record historique.

La forte augmentation du prix de l'or s'explique par l'escalade des tensions géopolitiques et les inquiétudes croissantes concernant l'indépendance de la Réserve fédérale, provoquant une forte demande de valeurs refuges. Les investisseurs se sont massivement tournés vers l'or, valeur refuge traditionnelle.

L'intervention américaine au Venezuela, les menaces d'intervention militaire du président Trump face à la situation instable en Iran, le conflit russo-ukrainien et l'insistance de la Maison Blanche sur l'acquisition du Groenland ont continué de peser sur les marchés. Ce contexte a entretenu un climat de pessimisme global, poussant les investisseurs en quête de valeurs refuges vers le marché des métaux précieux.

Le marché attend la publication, mardi, des données de l'IPC américain pour mieux comprendre l'évolution du prix de l'or.

Les données publiées vendredi dernier ont montré que les créations d'emplois non agricoles ont augmenté de 50 000 en décembre, un chiffre inférieur aux 56 000 (chiffre révisé à la baisse) de novembre et aux 60 000 initialement prévus. Le taux de chômage a reculé à 4,4 % en décembre, contre 4,5 % attendus. L'attention des marchés se porte désormais sur l'indice des prix à la consommation (IPC) américain de décembre, qui devrait engendrer une nouvelle volatilité. Ces données sont cruciales pour évaluer la probabilité d'une baisse des taux directeurs de la Réserve fédérale en mars ; selon l'outil FedWatch du CME Group, cette probabilité est actuellement d'environ 30 %. Parallèlement, l'évolution de la situation géopolitique et les inquiétudes concernant l'autonomie de la Fed continueront d'influencer le cours de l'or. Ces facteurs, conjugués à la probabilité accrue d'une baisse des taux de la Fed cette année, continuent de peser sur le dollar tout en renforçant la confiance des marchés dans l'or, valeur refuge. Pour la journée de lundi, aucune donnée économique susceptible d'influencer les marchés n'est attendue. Le dollar et les métaux précieux seront donc sensibles aux commentaires des membres influents du FOMC. Cependant, l'attention des marchés reste focalisée sur les chiffres de l'inflation américaine qui seront publiés cette semaine.

L'or a franchi le précédent sommet de 4 550 $, atteignant actuellement un nouveau record à 4 590 $, amorçant ainsi une nouvelle tendance haussière. Selon cette tendance, 2026 s'annonce comme une année faste pour l'or.

Un potentiel de hausse supplémentaire pourrait se situer autour de 4 460 $, avec un second rebond vers 4 600 $.

D'un point de vue technique, après avoir atteint un nouveau sommet, le graphique journalier affiche plusieurs grandes bougies haussières consécutives, suggérant une possible cassure à la hausse de la bande de Bollinger supérieure ou une tendance unilatérale très marquée. Bien qu'aucun sommet ne soit anticipé, les objectifs à court terme se situent entre 4 680 $ et 4 800 $. Toutefois, compte tenu de l'extrême volatilité du marché, un repli après la forte hausse initiale, entraînant une clôture journalière baissière, pourrait conduire à une consolidation à un niveau élevé. Les niveaux de support sur le graphique journalier se situent à 4550 et 4480. Il est donc essentiel de suivre de près l'évolution des principaux sommets et creux cette semaine.

À court terme, l'or a ouvert en hausse aujourd'hui, atteignant un sommet à 4600, avant de se replier. La pérennité de ce repli doit être observée. Si ce repli est significatif, formant une longue ombre supérieure sur le graphique en 4 heures, cela pourrait indiquer une brève phase haussière. Par conséquent, la situation actuelle du marché est incertaine et il est difficile de prédire si la tendance haussière de cette semaine se maintiendra ou ne sera qu'un feu de paille.

Pour nous, la meilleure stratégie consiste à maintenir une tendance haussière et à acheter systématiquement lors des replis. Si le prix se replie jusqu'à un niveau approprié pendant la séance européenne sur le graphique horaire, nous pourrons envisager une nouvelle position longue à court terme. En effet, sur un marché aussi haussier, il est imprudent de prédire un sommet prématurément. Suivez la tendance haussière, ne tradez pas à contre-courant ! En résumé, la stratégie de trading à court terme pour l'or aujourd'hui consiste principalement à acheter lors des replis. Le niveau de résistance clé à surveiller à court terme se situe entre 4 602 et 4 610, et le niveau de support clé entre 4 560 et 4 550. Veuillez suivre le rythme.