XAUUSD H4 - NE RATEZ PAS CETTE OPPORTUNITÉ1. Structure et Dynamique de Marché

L'or maintient une forte structure de hausse sur l'unité de temps H4, portée par une dynamique institutionnelle puissante. Bien que le cours évolue actuellement sous le seuil majeur des 5100, cette phase est interprétée comme une respiration nécessaire. Le marché cherche à solliciter l'Extended Golden Pocket (EGP) pour évacuer le surachat et accumuler la liquidité requise avant de déclencher une nouvelle impulsion vers de nouveaux sommets historiques.

2. Niveaux Stratégiques

* 5100 : Résistance psychologique et objectif de reprise.

* 4600 : Pivot Fibonacci EGP (Zone 61.8% - 66.8% / Support attendu).

* 4450 : Invalidation de la structure haussière (Stop loss).

3. Perspectives et Vigilance

L'objectif est d'observer avec précision la réaction du prix lors de son entrée dans la zone des 4600. Une confirmation par un signal de rejet (mèche basse ou bougie d'impulsion) validerait la solidité de l'EGP comme base de lancement pour la prochaine jambe de hausse. À l'inverse, une rupture franche de ce niveau sans réaction acheteuse immédiate signalerait une dégradation de la structure haussière au profit d'une correction plus étendue.

Analyse de la tendance

FOCUS PROJET : PAX GOLD ($PAXG)➡️L'UTILITÉ : PAXG est un jeton ERC-20 (Ethereum) régulé, où chaque unité est adossée à une once de métal fin (LBMA) stockée dans les coffres de la Brink's à Londres. Il offre la sécurité millénaire de l'or avec la vélocité de la blockchain : transférable en 12 secondes, fractionnable à l'infini et utilisable comme collatéral dans la DeFi.

➡️ L'ANALYSE FONDAMENTALE :

Le contexte :

Le cap historique des 5 000 $(Vérifiable) : Ce dimanche 25 janvier et ce matin lundi 26 janvier 2026, l'Or a franchi pour la première fois de son histoire la barre des 5 000$ l'once. Le PAXG suit cette trajectoire au millimètre, offrant une porte de sortie numérique à ceux qui fuient la volatilité des monnaies fiduciaires.

Le choc des tarifs douaniers : Donald Trump a électrisé les marchés ce week-end en menaçant le Canada de tarifs douaniers de 100 % suite à un accord commercial entre Ottawa et Pékin. Cette "guerre commerciale 2.0" pousse les investisseurs vers le refuge ultime, l'Or, au détriment des actifs risqués.

Risque de Shutdown US : Les craintes d'une fermeture imminente des administrations fédérales aux États-Unis renforcent la demande pour les actifs "hors système" comme le PAXG.

➡️ L'ANALYSE TECHNIQUE :

- Tendance de fond : L'actif est en mode "Price Discovery" (découverte de prix).

- La configuration : Le prix a pulvérisé la zone de résistance psychologique des 5 000 $. Sur le graphique H4, on observe une bougie de rupture massive accompagnée d'un volume record sur les plateformes de tokenisation d'actifs réels (RWA).

- Les Niveaux Clés :

- Support majeur : La zone 4 950 $ - 5 000 $. C'est l'ancienne résistance qui doit désormais servir de plancher technique.

- Résistances : Le ciel est bleu. Les prochaines cibles algorithmiques (Fibonacci) se situent à 5 150 $ et 5 280 $.

💡

- Scénario Bull : Le ciel est bleu. Les prochaines cibles algorithmiques (Fibonacci) se situent à 5 150 $ et 5 280 $.

- Scénario Bear : "Sell the news". Une désescalade surprise sur le dossier canadien pourrait provoquer une prise de profit massive, ramenant le prix vers le support des 4 800 $ pour combler l'excès de hausse.

N’oubliez pas de mettre une 🚀 sous le graphique si vous avez aimé l’analyse.

☄LETSS WINVESTINGG☄

PROCHAINE DIRECTION PROBABLE A 95%Le marché de l’or évolue actuellement dans une structure haussière à grande échelle.

Le rectangle tracé représente l’objectif principal (target) du mouvement en cours, correspondant à une zone de prix logique vers laquelle le marché tend naturellement.

Tant que la structure n’est pas invalidée, le scénario privilégié reste une progression du prix jusqu’au rectangle, au minimum.

MON ATTENTE de position à la vente du 26/01/26 xauusd M15analyse de la session asian

je trouve une zone à la vente (jaune)

l'idéal c'est que le high de la session asian doit etre cassée afin d'attendre la confirmation d'une clôture d-une englobante dans la zone vente , c'est là que nous pourrions aller chercher les 100% du volume asian !

En attendant si pas de cassure aller chercher les 50%

ON OUBLIE pas notre analyse du vendredi qui peut également s'accumuler avec le graphique d'aujourd'hui pour une continuation à la baisse !

bon trade à tous

pas de confirmation pas de trade !

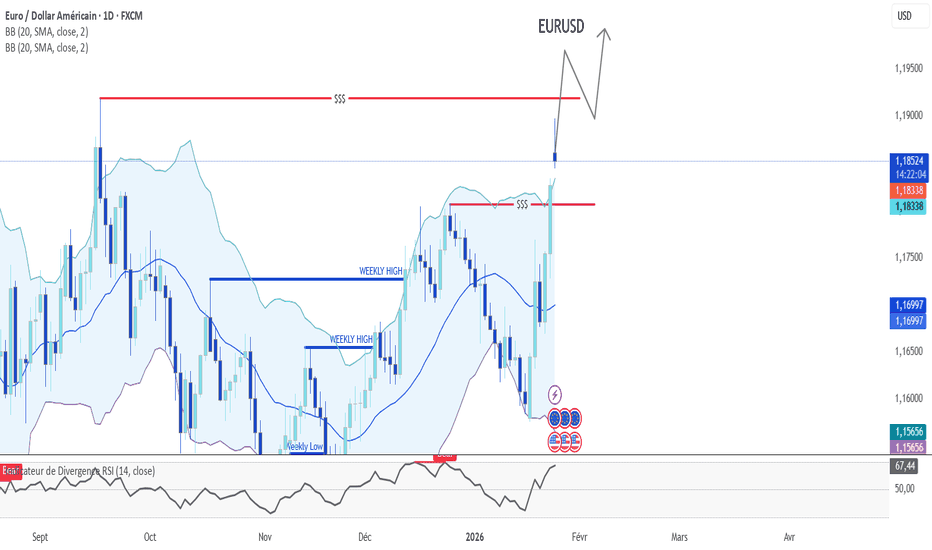

EURUSD – Analyse Technique & Fondamentale📈 Contexte Technique

👉 Le high stratégique des 1.1800 a bien été pris, ce qui est un signal très fort :

Validation de la continuité haussière

Break d’une zone clé où beaucoup de vendeurs étaient positionnés

Chasse à la liquidité réussie → le marché peut maintenant respirer vers le haut

Le prix est maintenant clairement orienté vers le deuxième high majeur à 1.19200, qui représente :

Une zone de reprise de tendance haussière long terme

Un niveau charnière : sa cassure confirmerait un vrai régime bullish

🎯 Scénario privilégié (acheteur)

Tant que le prix reste au-dessus de 1.18, le biais reste clairement haussier

Les replis sont à considérer comme :

des opportunités de continuation

et non comme des signaux de retournement

👉 Setups acheteurs à privilégier :

Sur retracement propre (LTF / H1 – H4)

Sur réaction technique après une micro-structure haussière

Dans les zones où les vendeurs se font absorber

⚠️ Points de vigilance

Approche de 1.19200 = zone de réaction potentielle

Possible :

consolidation

retracement technique

ou fausse cassure avant le vrai break

➡️ Il faudra observer la clôture et la réaction du marché sur ce niveau, pas juste la mèche.

🌍 Analyse Fondamentale EURUSD

🏦 Politique monétaire & macro

L’EUR se renforce grâce :

à un différentiel de taux qui cesse de pénaliser excessivement l’euro

à une perception plus équilibrée entre BCE et Fed

Le USD montre des signes d’essoufflement, surtout quand :

l’appétit pour le risque revient

les marchés anticipent une politique monétaire US moins restrictive à terme

📉 Dollar Index (DXY)

Le DXY peine à relancer une vraie tendance haussière

Chaque tentative de rebond du dollar est vendue

➡️ Contexte favorable à EURUSD

📊 Sentiment de marché

Le sentiment est en train de basculer :

moins de conviction vendeuse sur l’euro

flux progressifs vers les devises européennes

Ce type de contexte soutient des tendances propres et graduelles, pas des spikes erratiques

BTC – Analyse Technique & Fondamentale📉 Contexte Technique

Le BTC montre clairement une faiblesse structurelle à court / moyen terme.

👉 Le prix se dirige progressivement vers les liquidités placées il y a deux semaines, ce qui confirme :

Échec des tentatives de reprise haussière

Absence de vrais acheteurs agressifs

Distribution progressive après la phase de range

Le marché fait exactement ce qu’il fait très souvent :

➡️ aller chercher la liquidité laissée en bas avant tout vrai mouvement directionnel.

🎯 Scénario privilégié (vendeur)

Continuation baissière vers les zones de liquidité inférieures

Les rebonds actuels sont davantage des pullbacks techniques que de vrais retournements

Les zones de retracement servent surtout à :

recharger des shorts

piéger les acheteurs trop pressés

👉 Biais vendeur à privilégier tant que les highs ne sont pas repris et maintenus

⚠️ Scénario alternatif (à garder en tête)

Une accélération haussière violente reste toujours possible sur BTC

Mais sans sweep clair des liquidités basses, toute hausse restera suspecte

Une vraie reprise haussière ne serait crédible qu’après :

prise des liquidités

réaction claire acheteuse (structure + volume)

🌍 Analyse Fondamentale BTC

🏦 Macro & liquidité

Les conditions de liquidité globale restent tendues

Les marchés risqués (crypto inclus) souffrent :

d’un dollar encore relativement ferme

d’un manque d’injections massives de liquidité

👉 Dans ce contexte, le BTC a tendance à :

corriger

ou à aller chercher des zones de value plus basses

📊 Sentiment de marché

Sentiment trop partagé → pas assez de peur encore

Beaucoup d’acheteurs continuent d’anticiper un rebond

➡️ le marché aime punir ce type de consensus

🧠 Institutionnels

Les institutionnels ne courent pas le prix

Ils préfèrent :

accumuler plus bas

ou provoquer des mouvements vendeurs pour créer de meilleures entrées

GOLD – Analyse Technique & Fondamentale📈 Analyse Technique

Le GOLD est en mode full BULLISH, rien à dire là-dessus.

👉 Session asiatique : prise des 5090, nouveau ATH, ce qui confirme :

Une structure haussière ultra propre

Aucun signe de distribution pour l’instant

Les acheteurs contrôlent totalement le marché

On est clairement dans un contexte de price discovery.

🎯 Scénarios techniques

🔹 Scénario 1 – Continuation haussière directe (scénario de force)

Pas de retracement significatif

Break et maintien au-dessus des 5090

Accélération haussière possible vers :

5200

puis 5300 (zones psychologiques + extensions)

👉 Typique d’un marché sous forte pression acheteuse, souvent alimenté par le fondamental.

🔹 Scénario 2 – Retracement sain avant continuation (scénario le plus propre)

Retracement contrôlé vers l’Order Block H4 autour des 4965

Purge des liquidités acheteuses tardives

Rebond technique clair sur l’OB

Puis reprise de la hausse → ATH sur ATH

👉 Ce scénario serait extrêmement bullish à moyen terme, car il permettrait au marché de repartir avec de nouveaux acheteurs solides.

🌍 Analyse Fondamentale GOLD

Le fondamental soutient très fortement l’or actuellement.

🇺🇸 Dollar & Taux

Affaiblissement structurel du dollar

Anticipations de politiques monétaires plus accommodantes

Les taux réels ont du mal à remonter → bullish pour l’or

🌐 Contexte macro & géopolitique

Incertitudes économiques persistantes

Besoin de couverture contre :

inflation

instabilité financière

dettes souveraines

Les banques centrales continuent d’augmenter leurs réserves en or

📊 Sentiment de marché

L’or est redevenu une valeur refuge dominante

Flux institutionnels clairement orientés acheteurs

Le marché achète chaque retracement

L’or en pleine envolée : cap sur les 5 200 USDEn ce début de nouvelle semaine, l’or poursuit sa forte dynamique haussière, franchissant largement le seuil des 5 000 USD et s’échange actuellement autour de 5 080 USD, en hausse de près de 80 USD depuis l’ouverture de la séance.

La demande de valeurs refuges, alimentée par les tensions géopolitiques persistantes, continue de propulser l’or vers de nouveaux sommets historiques. Plus précisément, l’escalade des tensions entre les États-Unis et l’OTAN autour de la question du Groenland constitue un nouveau catalyseur, accentuant les incertitudes financières et géopolitiques.

Par ailleurs, la Russie et l’Ukraine ont conclu leur deuxième journée de négociations à Abou Dhabi sans parvenir à un accord de paix. D’autres discussions sont prévues au cours de la semaine, un facteur qui pourrait rester au centre de l’attention des marchés et soutenir davantage le prix de l’or.

Sur le plan technique, l’or poursuit sa progression sans signe clair de sommet, aucun nouveau pic n’ayant encore été confirmé. Dans la situation actuelle, le scénario le plus fluide et le moins contraignant reste une poursuite de la hausse. J’anticipe un prochain objectif autour de la zone des 5 200 USD, suivi d’une phase de correction permettant aux acheteurs de se repositionner dans de meilleures conditions.

Et vous, quelle est votre vision de la tendance du XAUUSD ?

Le Bitcoin sous forte pression cette semaine !Le Bitcoin entame la journée en position de faiblesse, son prix restant bloqué sous une zone structurelle clé.

Contexte du marché

Sur l'unité de temps H1, la paire BTC/USD affiche une structure baissière, avec une succession de sommets et de creux de plus en plus bas. Le prix évolue sous le nuage Ichimoku, signe que la dynamique vendeuse demeure dominante.

La zone de prix actuelle fait office de résistance/zone d'offre, les précédentes hausses ayant toutes été contrariées par une nouvelle pression vendeuse.

Si le prix ne parvient pas à franchir cette zone de résistance, le scénario le plus probable est un rebond technique à court terme avant que la pression vendeuse ne reprenne, ramenant le prix vers des niveaux inférieurs.

Partagez-vous cette analyse baissière ou entrevoyez-vous un possible retournement de tendance ?

GOLD | PLAN DU JOUR⚡️PLAN GOLD DU JOUR⚡️

Qu’elle ré-ouverture de notre cher ami goldinho, nouveau plus haut au dessus des $5000 + gap haussier de créé (comme chaque ré-ouverture depuis le début de l’année).

Commençons par parler fondamentale, pourquoi le gold est si haussier ?

- possible shutdown du gouvernement américain le 31 janvier = incertitude politique = incertitude économique

- tensions géopolitiques en Iran, les forces américaines arrivent dans la région, un affrontement semble inévitable dans les prochains jours

- la fin du yen carry trade, la BoJ a relevé ses taux et peut être amené à le refaire sous peu = moins de liquidités vers les actifs risques = investisseurs qui cherchent des valeurs refuges

Le gold est toujours extrêmement haussier, nous allons continuer de nous concentrer sur des achats.

Le dernier plus bas de 4755 a créé le dernier plus haut de 5093, en HTF il faudrait donc attendre un retracement sous les 4880 pour commencer à acheter… mais nous savons qu’il y a de fortes chances pour que le gold ne retrace pas…

Donc attendez qu’une structure se mette en place en M5/M15, prise de liquidités, OB + déséquilibre + bos, puis retracement sur l’OB pour acheter et viser une continuation haussière et un nouvel ATH !

Zones intéressantes à surveiller aujourd’hui :

🔼Première zone d’achat : 4836-4827.

OTE, OB, BB, support.

🔼Deuxième zone d’achat : 4765-4755. (Risquée)

0.893, OB, asl / liquidités interne, support.

⚠️ Attendez de bonnes confirmations bullish / bearish avant d’entrer en position.

📣 Aucune annonce éco importante cet après midi aux US !

Un max de 🔥 pour un max de profits.

☄️LETSS WINVESTINGG☄️

COIN1. Risques liés aux revenus et pressions réglementaires

Les taux d'intérêt devraient baisser dans les années à venir. Les revenus de Coinbase provenant des réserves de stablecoins étant directement indexés sur ces taux, une part importante de ses revenus est menacée. De plus, le projet de loi CLARITY, s'il est adopté en l'état, pourrait interdire aux institutions non bancaires de verser des intérêts sur les stablecoins. Ceci compromettrait l'une des principales hypothèses de monétisation à long terme du $COIN.

2. Perspectives stratégiques et rentabilité

La direction a désigné 2025 comme une « année d'investissement » et 2026 comme une période de « croissance modérée » et de « consolidation ». L'augmentation des charges d'exploitation, dans un contexte d'incertitude quant aux revenus, devrait peser sur la rentabilité tout au long de l'année 2026. Actuellement, l'intérêt d'investir dans le COIN repose fortement sur la capacité de l'entreprise à développer de nouvelles sources de revenus, telles que la tokenisation et les produits dérivés.

3. Impact des ETF crypto au comptant

🔎

S&P 500, le FED put est-il activable maintenant ?Alors que la volatilité a augmenté sur le marché actions pour des raisons global-macro et géopolitiques, la première décision de politique monétaire de l’année de la FED ce mercredi 28 janvier est très attendue. Il est improbable que la FED vienne en soutien du marché, le FED put n’est pas activable actuellement. Mais le FED put, c’est quoi ?

Le Fed put, c’est la croyance que si les marchés chutent trop violemment ou si le système financier est menacé, la Fed assouplira sa politique monétaire.

Concrètement, cela peut prendre la forme de : baisses de taux, pause ou arrêt du resserrement monétaire, injections de liquidités court terme, programmes d’achats d’actifs (QE) à duration longue. Sans inflation maîtrisée, le Fed put est très éloigné, même en cas de baisse des marchés car il ne protège pas contre les marchés baissiers normaux.

Voici ce que vous devez retenir :

Le FED put est activable si le S&P 500 chute de plus de 20/30% en l’espace de très peu de temps et si l’inflation n’est pas trop au-dessus de la cible de la FED

Une simple correction normale du marché ne permet pas l’activation du FED Put

Le FED Put est activable en cas de stress financier US majeur, un grippage total du marché interbancaire, du marché monétaire ou du marché obligataire

Le FED put est activable en cas de choc déflationniste majeur

Dans tous les cas, il faut une inflation de retour à la cible de la FED des 2% pour rendre possible l’activation du FED put.

Pour comprendre pourquoi le FED put n’est pas activable aujourd’hui, il faut rappeler que la FED ne réagit pas en priorité aux marchés actions, mais à la stabilité du système financier et à son mandat inflation/emploi. Une baisse du S&P 500, même significative, n’est pas suffisante tant qu’elle reste ordonnée, progressive et sans contagion systémique.

Historiquement, les véritables activations du FED put ont eu lieu dans des contextes extrêmes : crise financière de 2008, crise du marché repo en 2019, choc Covid en 2020, ou stress bancaire régional en 2023. Dans tous ces épisodes, le point commun n’était pas la baisse des actions en soi, mais un risque de rupture du fonctionnement normal des marchés financiers.

Aujourd’hui, malgré une volatilité en hausse, les marchés de financement en dollars fonctionnent, la liquidité reste globalement disponible, et les spreads de crédit, bien qu’en tension, ne signalent pas de stress systémique imminent. Le marché du travail américain demeure résilient, la consommation tient, et l’économie ne montre pas de signes clairs de récession profonde.

Surtout, l’élément clé reste l’inflation. Tant que l’inflation sous-jacente et les anticipations d’inflation ne sont pas durablement revenues vers 2%, la FED ne peut pas se permettre de soutenir les marchés de manière agressive. Un FED put prématuré risquerait de relancer les pressions inflationnistes et de décrédibiliser la politique monétaire.

En résumé, le FED put n’est pas un filet de sécurité permanent pour les investisseurs actions. Il s’active uniquement lorsque la stabilité financière est menacée et que l’inflation le permet. Dans l’environnement actuel, les marchés doivent encore accepter une phase de volatilité et d’ajustement sans attendre un soutien explicite de la FED.

AVERTISSEMENT GÉNÉRAL :

Ce contenu s'adresse aux personnes familières avec les marchés financiers et les instruments financiers, et est fourni à titre informatif uniquement. L'idée présentée (y compris les commentaires de marché, données de marché et observations) ne constitue pas un produit de recherche de la part d'un département de recherche de Swissquote ou de ses affiliés. Ce matériel vise à mettre en lumière les mouvements du marché et ne constitue en aucun cas un conseil en investissement, juridique ou fiscal. Si vous êtes un investisseur particulier ou si vous manquez d’expérience dans le trading de produits financiers complexes, il est recommandé de consulter un conseiller agréé avant toute décision financière.

Ce contenu n’a pas pour objectif de manipuler le marché ni d’encourager un comportement financier spécifique.

Swissquote ne garantit en aucun cas la qualité, l’exactitude, l’exhaustivité ou l’absence de violation de ce contenu. Les opinions exprimées sont celles du consultant et sont fournies à des fins éducatives uniquement. Toute information liée à un produit ou un marché ne doit pas être interprétée comme une recommandation d'une stratégie d’investissement ou d’une transaction. Les performances passées ne garantissent pas les résultats futurs.

Swissquote, ses employés et représentants ne sauraient en aucun cas être tenus responsables de tout dommage ou perte, directe ou indirecte, résultant de décisions prises sur la base de ce contenu.

L'utilisation de marques ou de noms commerciaux de tiers est uniquement à titre informatif et n’implique aucune approbation de la part de Swissquote, ni que le propriétaire de la marque a autorisé Swissquote à promouvoir ses produits ou services.

Swissquote est la marque commerciale regroupant les activités de Swissquote Bank Ltd (Suisse) régulée par la FINMA, Swissquote Capital Markets Limited régulée par la CySEC (Chypre), Swissquote Bank Europe SA (Luxembourg) régulée par la CSSF, Swissquote Ltd (Royaume-Uni) régulée par la FCA, Swissquote Financial Services (Malte) Ltd régulée par la MFSA, Swissquote MEA Ltd (Émirats arabes unis) régulée par la DFSA, Swissquote Pte Ltd (Singapour) régulée par la MAS, Swissquote Asia Limited (Hong Kong) licenciée par la SFC, et Swissquote South Africa (Pty) Ltd supervisée par la FSCA.

Les produits et services de Swissquote sont destinés uniquement aux personnes autorisées à les recevoir conformément au droit local.

Tout investissement comporte un risque. Le risque de perte en tradant ou en détenant des instruments financiers peut être important. La valeur des instruments financiers, y compris mais sans s’y limiter, actions, obligations, cryptomonnaies et autres actifs, peut fluctuer à la hausse comme à la baisse. Il existe un risque important de perte financière lors de l'achat, de la vente, du staking ou de l'investissement dans ces instruments. SQBE ne recommande aucun investissement, transaction ou stratégie en particulier.

Les CFD sont des instruments complexes comportant un risque élevé de perte rapide en raison de l'effet de levier. La grande majorité des comptes de clients de détail subissent des pertes en capital lors du trading de CFD. Vous devez vous assurer que vous comprenez le fonctionnement des CFD et que vous pouvez vous permettre de prendre un risque élevé de perte.

Les actifs numériques ne sont pas régulés dans la plupart des pays et les règles de protection des consommateurs peuvent ne pas s’appliquer. En tant qu'investissements hautement volatils et spéculatifs, ils ne conviennent pas aux investisseurs ayant une faible tolérance au risque. Assurez-vous de bien comprendre chaque actif numérique avant de trader.

Les cryptomonnaies ne sont pas considérées comme une monnaie légale dans certaines juridictions et sont soumises à des incertitudes réglementaires.

L'utilisation de systèmes basés sur Internet peut entraîner des risques importants, notamment, mais sans s’y limiter, la fraude, les cyberattaques, les pannes de réseau et de communication, ainsi que le vol d’identité et les attaques de phishing liées aux crypto-actifs.

NASDAQ 100 E-MINI (NQ1!) - Triangle Symétrique en FormationVoici une analyse rapide du contrat à terme NASDAQ 100 E-MINI en daily :

Le prix est en train de former un triangle symétrique classique, avec des hauts de plus en plus bas (résistance descendante) et des bas de plus en plus hauts (support ascendant).

Qu'est-ce qu'un triangle symétrique ?

C'est un pattern de continuation neutre : il n'indique pas de direction biasée à l'avance, mais il suit souvent la tendance dominante antérieure.

Ici, la tendance de fond est haussière (regardez la montée depuis les 23,000 jusqu'aux 27,000+ avant la consolidation).

La cassure se produit généralement aux 2/3 ou 3/4 du triangle, avec un objectif de prix égal à la hauteur du triangle projetée depuis le point de breakout (ici, potentiellement +/- 1,500-2,000 points selon la direction).

Les fake outs avant le vrai mouvement

Un aspect clé à surveiller : les triangles symétriques font généralement une fausses cassures, avant la vraie breakout.

Le prix peut tester une ligne de tendance, la percer légèrement avec faible volume, attirer les traders dans le piège, puis reversal brutalement dans l'autre direction.

Dans ce cas, avec le NASDAQ tech-heavy et des événements macro (comme les taux Fed ou earnings tech), attendez le fake ou avant de vous placer ....

Idée de tradeAUD/NZD – Vision journalière

La tendance est haussière.

Il est donc plus prudent de privilégier les achats.

👉 Vous voulez en savoir plus ?!

Pour celles et ceux qui souhaitent analyser la structure plus en détail, tout est présenté dans mon contenu habituel.

⚠️ Sans conseil, sans filtre, simplement un partage d’analyse 😉

Analyse des vagues d’Elliott XAUUSD – 26/01/2025

Momentum

– Le momentum hebdomadaire (W1) s’est récemment retourné à la hausse ; par conséquent, la tendance haussière a de fortes chances de se poursuivre au cours des prochaines semaines sur l’unité de temps hebdomadaire.

– Le momentum journalier (D1) est actuellement regroupé dans la zone de surachat, ce qui alerte sur un risque de retournement possible au cours de cette semaine.

– Le momentum H4 se prépare à une impulsion haussière ; ainsi, il est probable que le prix poursuive sa hausse au début de la session asiatique.

Structure des vagues

Structure des vagues en W1

– Sur l’unité de temps hebdomadaire, une structure en cinq vagues (1)(2)(3)(4)(5) de couleur orange est en formation, et il est très probable que le prix évolue actuellement au sein d’une vague (5) orange étendue.

– À l’intérieur de la vague (5) orange, on observe une structure en cinq vagues de couleur bleue, avec un prix actuellement situé dans la vague 5 bleue.

– Le momentum hebdomadaire venant tout juste de se retourner à la hausse, la vague (5) conserve un potentiel de prolongation.

Toutefois, une attention particulière est requise :

bien que le momentum soutienne encore la dynamique haussière, l’objectif de prix de la vague (5) orange a déjà atteint la zone cible Fibonacci 1.0 de la longueur de la vague (1)–(3) orange, ce qui implique un risque de retournement très élevé dans cette zone.

Structure des vagues en D1

– Au sein de la structure en cinq vagues bleues, le prix se situe actuellement dans la vague 5 bleue.

– À l’intérieur de cette vague 5 bleue, une structure en cinq vagues (1–2–3–4–5) de couleur orange est en développement, et il est très probable que le prix évolue actuellement dans la vague 3 orange.

– Le fait que le momentum D1 se prépare à un retournement dans la zone de surachat suggère une forte probabilité de retournement baissier au cours de cette semaine, conduisant à la formation de la vague 4 orange.

Structure des vagues en H4

– Sur l’unité de temps H4, une structure en cinq vagues (1–2–3–4–5) de couleur violette est en formation, et le prix se situe actuellement dans la vague 5 violette.

– À l’intérieur de la vague 5 violette, on observe à nouveau une structure en cinq vagues (1–2–3–4–5) de couleur noire, avec un prix probablement situé dans la vague 5 noire.

– Une zone de confluence des niveaux de Fibonacci apparaît actuellement, mesurée à partir de structures de vagues de degrés différents, et convergeant dans la zone de prix comprise entre 5010 et 5038.

Cela indique que cette zone est très susceptible de constituer une résistance majeure pour le mouvement haussier actuel.

– Si la bougie journalière (D1) de demain clôture avec une confirmation de retournement baissier du momentum, et que le prix échoue à franchir la zone de résistance 5010–5038, alors cette zone pourrait marquer la fin de la vague 3 orange sur l’unité de temps D1, et le marché entrerait dans la vague 4 orange sur D1.

Plan de trading

– Le plan de trading détaillé sera mis à jour demain, une fois que les données de prix réelles et des signaux de confirmation plus clairs seront disponibles.

XAUUSD – Extension ATH confirmée, acheter des replis vers 5,100+L'or continue de se négocier dans une forte phase d'expansion ATH, sans mouvement d'explosion. Le dernier rallye impulsif confirme que les acheteurs restent aux commandes, tandis que les retracements sont rapidement et efficacement absorbés. Sur le plan macro, la faiblesse du USD persiste, les flux vers les refuges restent actifs, et le marché ne prévoit qu'un assouplissement modeste de la Fed — une combinaison qui continue de soutenir l'or à des niveaux élevés.

À ce stade, les ATH ne constituent plus une résistance — ce sont des zones d'acceptation.

Structure & Action du Prix

La structure haussière reste intacte avec des sommets de plus en plus hauts – des creux de plus en plus hauts.

Aucun CHoCH baissier ne s'est formé malgré la forte extension à la hausse.

La consolidation actuelle près des sommets suggère une continuation, et non une exhaustion.

Les retracements sont correctifs et alignés avec la ligne de tendance ascendante et les zones de demande.

Aperçu clé :

L'ATH est défendu par la structure → la continuation de la tendance reste le biais principal.

Plan de Trading – Style MMF

Scénario Principal – Acheter le Retracement

Concentrez-vous sur la patience, pas sur la poursuite du prix.

ZONE D'ACHAT 1 : 4,984 – 4,970

(Résistance précédente devenue demande + rééquilibrage à court terme)

ZONE D'ACHAT 2 : 4,928 – 4,910

(Confluence de ligne de tendance + absorption de liquidités plus profonde)

➡️ N'exécutez des ACHATS qu'après une réaction haussière claire et une confirmation de la structure.

➡️ Évitez le FOMO aux sommets.

Cibles à la hausse (Extension ATH) :

TP1 : 5,085

TP2 : 5,120+ (extension si l'élan se maintient)

Scénario Alternatif

Si le prix se maintient au-dessus de 5,085 sans retracement significatif, attendez une cassure et un test avant de chercher des ACHATS de continuation.

Invalidation

Une clôture H1 confirmée en dessous de 4,910 affaiblirait la structure haussière actuelle et nécessiterait une réévaluation.

Résumé

L'or reste dans une expansion ATH contrôlée, soutenue à la fois par la structure et les flux macro. L'enjeu n'est pas de prédire le sommet, mais d'acheter des retracements dans la demande tant que la tendance reste intacte. Tant que la structure est maintenue, des prix plus élevés restent le chemin de la moindre résistance.

Tendance baissièreXRP/USDT – Vision journalière

La tendance est baissière ; selon moi, il est donc plus sage de privilégier uniquement les ventes.

👉 En cas de cassure et clôture sous 1.7753, une vente pourra être envisagée.

👉 Pour les plus téméraires, une entrée dès maintenant reste possible.

Pour celles et ceux qui souhaitent analyser la structure plus en détail, tout est détaillé dans mon contenu habituel.

⚠️ Sans conseil, sans filtre, simplement un partage d’analyse 😉

BITCOIN : Le timing parfait pour décoller ? Bonjour à tous c'est Yan's !

Aujourd'hui je vous partage mon analyse sur BITCOIN !

Le prix est revenu sur un Fair Value Gap H4 dans la zone OTE PATTERN entre les 78.6 - 88.6% et dans un Order block Daily.

Le timing parfait ? Pourquoi ? Trump parle 2 fois cette semaine et il y a l'annonce des taux. Ce qui me fait dire que je suis plus acheteur durant cette semaine !

Zone d'achat : 87 000 - 87 300$ si le prix revient dessus, pour ensuite revenir sur la zone des 93 500 - 93 700$ qui correspond à un Fair Value Gap H4.

Je reste vigilant, il peut tout de même prendre plus de liquidités avant les discours et l'annonce des taux.

💬Et vous que pensez vous du BITCOIN ?

GOLD : Les 5000$ franchit ! La suite ? Bonjour à tous c'est Yan's !

Aujourd'hui je vous partage mon analyse sur le GOLD !

Explosion du GOLD encore dès l'ouverture des marchés !

Mes zones pour aujourd'hui :

-> 5030 - 5025$ : qui correspond à la zone des 50% de ma structure.

-> 5010 - 5003$ : qui correspond à un Fair Value Gap M30/H1/H4 dans la zone OTE PATTERN entre les 61.8 - 70.3%

Je reste attentif et vigilant en cette semaine qui va être très forte en news économiques et les 2 discours de Trump !

💬Et vous que pensez vous du GOLD ?

Tendance haussièreAUD/CAD – Vision journalière

- Structure haussière avec des plus hauts de plus en plus hauts et des plus bas de plus en plus hauts.

- Cassure du range confirmant la dynamique haussière.

- L’idéal serait désormais un rebond sur le haut du canal précédemment cassé (pullback).

Pour celles et ceux qui souhaitent analyser la structure plus en détail, tout est détaillé dans mon contenu habituel.

⚠️ Sans conseil, sans filtre, simplement un partage d’analyse 😉

Bitcoin perd son élan et entre en phase de réévaluationAprès l’envolée vers la zone 98k–100k, le marché n’a pas validé ces niveaux élevés, déclenchant rapidement une phase de distribution. Le rejet net au sommet, accompagné de FVG non comblées au-dessus, suggère une sortie progressive des capitaux dominants. La cassure de structure avec des sommets et creux descendants confirme la fin de la dynamique haussière.

Le prix évolue désormais autour de 89k–90k, une zone de soutien sensible. Une défense de ce niveau pourrait permettre la formation d’un plancher temporaire et un rebond technique. En revanche, une rupture ouvrirait la voie à un mouvement plus profond vers 87.5k–88k afin de capter la liquidité restante.

Lors des reprises, les zones 92k–93k puis 94.5k–96k constituent des résistances majeures où la pression vendeuse devrait se manifester. Le contexte macro reflète avant tout des prises de bénéfices près du seuil psychologique des 100k, dans un environnement où l’assouplissement rapide de la FED reste incertain.

#ETH - Le pullback est terminé 🚨 #ETH

Le pullback est terminé. ✅

👉 À partir de maintenant, le scénario privilégié est une reprise haussière

après la cassure du biseau descendant (Falling Wedge) — figure bullish.

🎯 Objectif théorique : 4 900 $

Le marché a corrigé.

La structure est validée.

Place à l’expansion. 🔥

Pression Bitcoin en fin de semaineBTC a perdu sa structure haussière et est clairement tombé en dessous des EMA20 et EMA50 → la tendance à court terme est devenue baissière.

Le prix s'accumule actuellement faiblement en dessous de la zone de résistance, ce qui montre que le repli est uniquement technique.

La zone jaune joue le rôle de zone d’offre/vente, donnant la priorité à la vente lorsque la remontée des prix échoue.

Scénario principal : franchissement du bas de la fourchette → poursuite de la baisse.

Objectif de référence : 86 400