XAU (2H) – Structure haussièreL'or poursuit sa nette tendance haussière, enchaînant les sommets et les creux ascendants. Après une forte cassure, le cours se replie techniquement vers la zone de demande inférieure/FVG, qui constituait auparavant un point de continuation de la tendance.

Le RSI s'est replié sans toutefois rompre la structure haussière, ce qui indique que la pression vendeuse actuelle relève davantage d'une correction que d'un retournement de tendance.

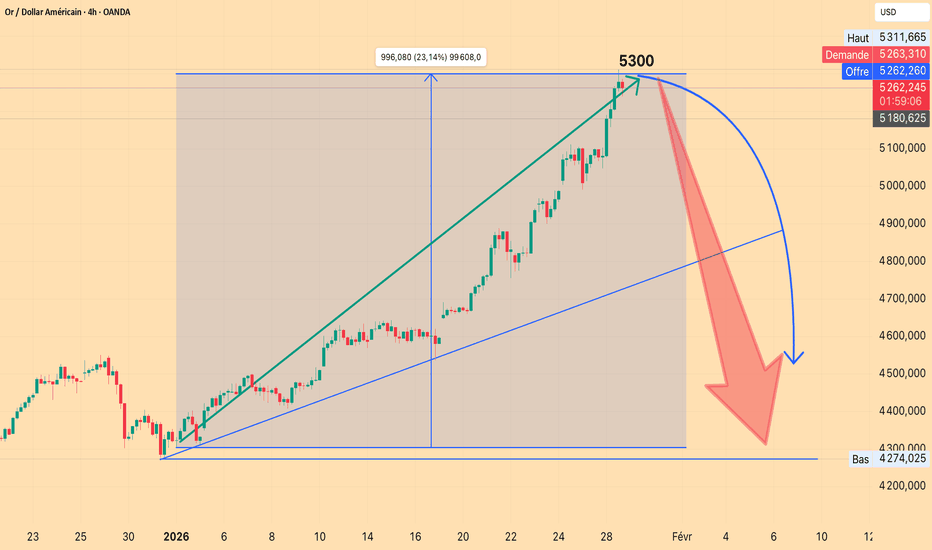

Si le cours se maintient dans la zone de support actuelle, il est fort probable que le marché se consolide à court terme avant de reprendre sa progression haussière, en direction de la zone cible supérieure, autour de 5 300 $, comme illustré sur le graphique.

Ce scénario est cohérent avec le contexte d'aversion au risque qui continue de soutenir l'or à court terme.

Analyse basée sur les vagues

L'or est sur le point de chuter significativement !

L'or a enregistré ce mois-ci sa plus forte hausse mensuelle historique, atteignant à plusieurs reprises de nouveaux sommets !

Les investisseurs continuent d'affluer vers les métaux précieux en raison de l'incertitude économique et géopolitique persistante.

Les perspectives à long terme de l'or sont résolument haussières. Cependant, une correction substantielle est inévitable à court terme. L'or a été extrêmement volatil ces derniers temps, mais il est crucial de garder son calme et de rester lucide sur les marchés. Ne laissez pas la flambée actuelle altérer votre jugement.

Je prévois que cette correction entraînera des pertes importantes sur de nombreux comptes. Par conséquent, il est essentiel de prendre ses bénéfices au bon moment. Ne mettez pas tous vos œufs dans le même panier.

La décision concernant les taux d'intérêt sera également annoncée aujourd'hui ; évitez de suivre aveuglément la hausse du marché.

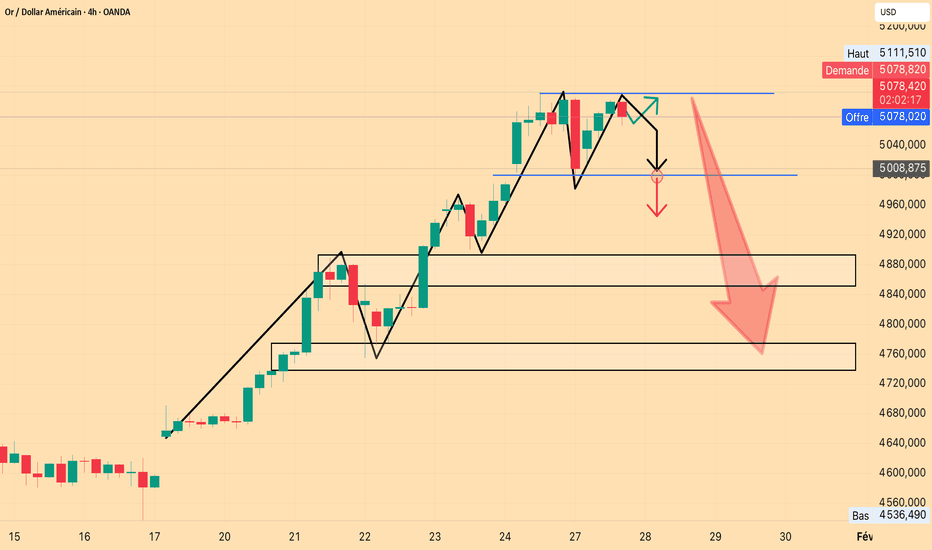

Attention à un repli du cours de l'or.

I. Analyse fondamentale

La tendance haussière de l'or reste forte, les prix atteignant régulièrement de nouveaux sommets historiques. Le marché est soutenu par de multiples facteurs favorables (demande de valeur refuge, anticipations concernant les politiques de Trump, perspectives d'assouplissement de la politique monétaire de la Réserve fédérale), mais la prudence est de mise face aux risques de repli technique liés à la surchauffe du marché à ces niveaux élevés. Il est recommandé de privilégier les achats lors des replis, d'éviter de suivre les rebonds et d'appliquer une gestion des risques rigoureuse.

II. Analyse technique

Tendance journalière : Mardi, l'or a clôturé avec une longue mèche supérieure et une solide bougie haussière, franchissant nettement les sommets historiques, ce qui indique que la dynamique haussière demeure dominante.

Niveaux clés :

Résistance supérieure : 5 300 $ – 5 320 $ (prochain objectif clé/barrière psychologique).

Support inférieur :

Support principal : 5 240 $ – 5 230 $ (ligne de démarcation à court terme entre les marchés haussier et baissier).

Supports principaux : 5 150 $ (niveau pivot) et 5 130 $ (support solide).

Perspectives à court terme : La tendance reste haussière, mais un repli technique est possible après plusieurs hausses consécutives. Si ce repli se maintient au-dessus de la zone de support située entre 5 130 $ et 5 150 $, la tendance haussière devrait se poursuivre.

III. Facteurs fondamentaux

Facteurs haussiers :

Demande persistante de valeur refuge : Les incertitudes géopolitiques et économiques orientent les capitaux vers l’or.

Attentes concernant la politique de Trump : Les déclarations politiques relatives à cette politique engendrent de la volatilité sur les marchés et renforcent l’attrait de l’or comme valeur refuge.

Perspectives de la politique de la Réserve fédérale : Les anticipations du marché concernant une politique monétaire accommodante sont favorables aux actifs non rémunérateurs comme l’or.

Avertissements relatifs aux risques :

Un rebond potentiel du dollar américain pourrait exercer une pression à court terme.

Le sentiment du marché est élevé et un optimisme excessif pourrait amplifier les risques de repli.

IV. Stratégie de trading

Stratégie haussière (Approche principale) :

Points d'entrée : Privilégier l'achat lors des replis autour de 5 240 $–5 230 $ après stabilisation. En cas de repli plus marqué vers 5 150 $–5 130 $ avec un support solide, envisager un renforcement progressif des positions longues.

Placement du stop loss : Placer les stops 20 $ à 30 $ en dessous du niveau d'entrée (par exemple, pour une position longue à 5 250 $, placer le stop loss à 5 220 $).

Objectifs : Objectif initial à 5 300 $, avec un potentiel de hausse jusqu'à 5 320 $ et au-delà en cas de franchissement de ce niveau.

Avertissements relatifs aux risques :

Éviter de prendre des positions longues à proximité des plus hauts historiques et réduire la fréquence des transactions longues.

Soyez vigilant face aux risques de repli rapide mercredi et jeudi, en raison de la décision de la Réserve fédérale sur les taux d'intérêt et des fluctuations du sentiment de marché.

Stratégie baissière (Approche secondaire prudente) :

N'envisagez une vente à découvert que si les cours atteignent la zone des 5 300 $ – 5 320 $ et présentent des signaux de rejet clairs (par exemple, longues mèches supérieures, figures d'avalement baissières). Privilégiez les positions légères et les sorties rapides.

V. Événements clés et gestion des risques

Décision de la Réserve fédérale sur les taux d'intérêt (Séance américaine) : Les taux devraient rester inchangés. Portez une attention particulière aux déclarations du président Jerome Powell concernant les perspectives de politique monétaire, car le moindre changement pourrait engendrer une forte volatilité des marchés.

VI. Résumé

La structure haussière à moyen et long terme de l'or demeure intacte, mais les indicateurs techniques à court terme se situent en zone de surachat, ce qui accroît les risques liés à une course effrénée aux rebonds. Il est conseillé d'attendre patiemment un repli vers les zones de support clés (5 240 $ – 5 230 $ ou 5 150 $ – 5 130 $) avant d'ouvrir des positions longues, en appliquant des ordres stop loss stricts. L'objectif est fixé entre 5 300 $ et 5 320 $. Si le cours franchit directement la barre des 5 300 $, il est recommandé d'entrer en position avec prudence après un repli confirmé. Il est important de rester flexible dans sa stratégie et de se prémunir contre la volatilité inverse déclenchée par des événements majeurs.

EUR/USD – Les haussiers prennent le contrôleLe prix a clairement dépassé le nuage Ichimoku, confirmant le changement de phase de tendance à la hausse.

Plus la structure est maintenue, plus la force d'achat contrôle activement le marché.

La zone grise actuelle joue le rôle de zone de support/achat, la priorité est donnée à l'attente d'un repli pour continuer à augmenter.

Tant que le prix reste au-dessus des nuages et de la zone de support, le prochain objectif est vers un sommet plus élevé.

👉 Biais : Achetez à la baisse – la tendance haussière reste intacte.

Analyse Elliott Wave XAUUSD – 28/01/2026

1. Momentum

Unité de temps journalière (D1)

– Le momentum en D1 reste actuellement imbriqué, ce qui indique que le mouvement haussier principal peut encore se poursuivre.

– La persistance d’une condition de surachat reflète un excès d’optimisme du marché, tout en constituant un avertissement sur l’augmentation des risques.

Unité de temps H4

– Le momentum H4 s’approche de la zone de surachat.

→ Au cours des prochaines heures, une phase de correction sur H4 est fortement probable.

Unité de temps H1

– Le momentum H1 se situe déjà en zone de surachat.

→ Cela montre que la dynamique haussière à court terme s’affaiblit, et qu’une correction sur H1 est probable avant la reprise de la tendance.

2. Structure des vagues d’Elliott

Structure en D1

– Sur le graphique journalier, nous observons toujours l’extension de la vague 5 (en bleu).

– Cette configuration est cohérente avec le contexte mondial actuel, marqué par des risques géopolitiques et économiques élevés, ce qui pousse les flux de capitaux vers les actifs refuges tels que l’or et l’argent.

– Toutefois, cette forte demande pour les actifs refuges met également en évidence les risques croissants pesant sur l’économie mondiale.

– Comme mentionné dimanche, historiquement, les dernières réunions du FOMC ont souvent eu lieu lorsque les prix évoluaient en phase de range ou de correction, suivies du démarrage d’une tendance haussière de long terme après l’annonce.

– La différence cette fois-ci est que le prix a déjà fortement progressé avant le FOMC. Il faut donc s’attendre aujourd’hui à une volatilité élevée lors de la publication.

Structure en H4

– Comme analysé dans le plan d’hier, la correction récente ne présente pas de différence significative en termes d’amplitude, de durée ou d’objectifs par rapport aux corrections précédentes au sein de la vague 3 jaune.

→ Cela suggère fortement qu’il s’agit simplement d’une sous-vague à l’intérieur de la vague 3 jaune, et que la structure haussière reste intacte.

Structure en H1

– Sur H1, nous observons la formation possible d’une structure en 5 vagues (en noir) à l’intérieur de la vague 3 jaune.

– Comme déjà indiqué, dans un contexte de vague étendue, il est très difficile et peu réaliste d’attribuer un comptage précis tant que le prix est en cours de développement, surtout lorsque le sentiment de marché est extrême.

– Cependant, un point reste très clair :

En observant l’historique des zones de surachat du RSI (zones entourées sur le graphique), chaque correction a été suivie par la formation d’un nouveau sommet.

– Actuellement, le RSI est de nouveau fortement en zone de surachat, ce qui me conduit à anticiper une nouvelle impulsion haussière après la correction, au moins jusqu’à l’apparition d’une divergence RSI claire au sommet.

3. Zones de prix clés

– Avec le momentum H4 et H1 se préparant à un retournement baissier, l’approche privilégiée consiste à attendre les zones de prix inférieures pour rechercher des opportunités d’achat dans le sens de la tendance principale.

Zones de support potentielles

– 5192

– 5101

Zone de résistance supérieure

– À la hausse, plusieurs projections de Fibonacci issues de différentes structures de vagues convergent autour de 5323.

→ Il s’agit d’une zone de résistance majeure.

4. Plan de trading

Zone d’achat 1

– Entrée : 5193 – 5191

– Stop Loss : 5172

– TP1 : 5249

– TP2 : 5323

Zone d’achat 2

– Entrée : 5102 – 5100

– Stop Loss : 4982

– TP1 : 5192

– TP2 : 5323

EUR/USD – PERSPECTIVES DU WEEK-ENDLe cours a franchi et s'est maintenu au-dessus de l'ancienne zone d'offre → nouvelle demande.

La structure HH-HL reste intacte.

La moyenne mobile exponentielle à 20 périodes (EMA20) demeure supérieure à l'EMA50 → la tendance haussière à court terme est toujours maintenue.

La correction récente n'était qu'un repli technique, sans signe de rupture pour le moment.

Scénario privilégié pour la semaine prochaine :

Achat sur repli vers la zone de demande (bloc d'or)

Maintien au-dessus de l'EMA20 → poursuite du mouvement

Objectif court terme : 1,1820

Objectif long terme : 1,1890

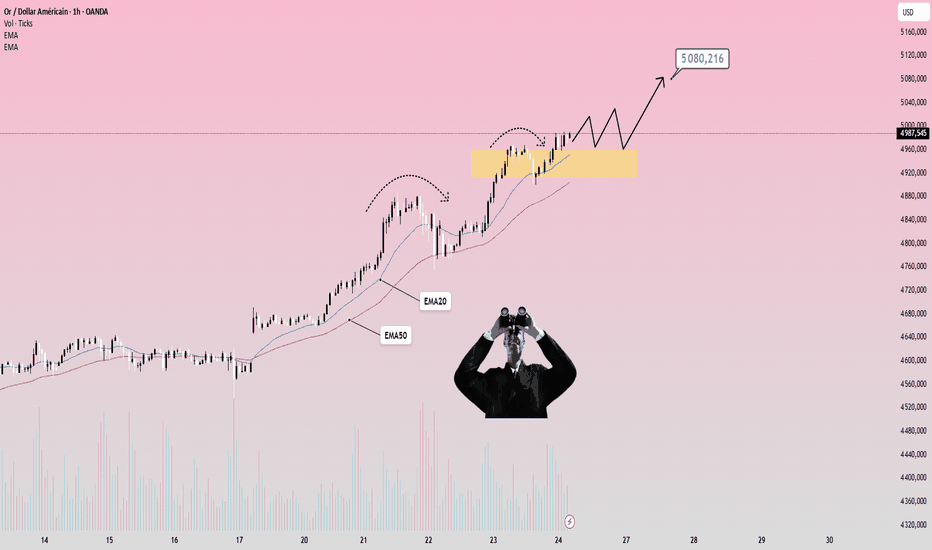

Or - signal d'augmentation la semaine prochaine !L'or maintient une tendance haussière saine, la structure haut-bas plus haut est toujours préservée.

Le prix s'accumule au-dessus de l'EMA20 et de l'EMA50, un léger repli montre que la force d'achat contrôle activement le marché.

La zone aurifère actuelle joue le rôle de zone d'achat/demande, la priorité est donnée à l'attente de maintenir le support pour poursuivre la tendance.

Scénario principal : reprise technique → continuer à atteindre un nouveau sommet.

Macro-interaction :

L'aversion au risque est toujours présente, le dollar manque de forte dynamique haussière tandis que les attentes d'assouplissement de la politique monétaire continuent de soutenir les flux refuges vers l'or. Le marché est en baisse ce week-end mais le contexte macro favorise un biais haussier pour la semaine prochaine.

Cible de référence : zone 5 080+

EUR (2H) – Tendance haussière activéeAnalyse technique

La paire EUR/USD a franchi sa précédente structure baissière et s'est engagée dans une nette tendance haussière, caractérisée par une succession de sommets et de creux ascendants. Le cours se consolide actuellement au-dessus de la zone de demande/FVG, soutenu par un canal ascendant bien défini.

Le RSI demeure supérieur à 60, indiquant une dynamique haussière dominante.

Si le cours se maintient dans la zone de support actuelle, la tendance haussière devrait se poursuivre vraisemblablement vers la zone cible supérieure, autour de 1 197 $, à l'intérieur du canal ascendant.

Les corrections actuelles sont considérées comme des replis sains au sein de la tendance.

L'or poursuit sa progression cette semaine !L'or a débuté la semaine sous la pression des acheteurs, les prix se maintenant au-dessus de zones structurelles clés.

Contexte du marché

Sur l'unité de temps H1, la paire XAU/USD affiche une tendance haussière nette, avec une structure de sommets et de creux ascendants. Les prix restent au-dessus du nuage Ichimoku, ce qui indique que la dynamique haussière est toujours présente.

La zone de prix actuelle fait office de zone d'accumulation/support dynamique, où le marché marque une pause après la précédente hausse.

Si les prix se maintiennent au-dessus de cette zone de support, le scénario le plus probable est une correction technique à court terme avant la reprise de la tendance haussière, en direction de niveaux de prix plus élevés.

Quelle est votre prévision pour l'or à partir de maintenant ?

L'EUR maintient une forte dynamique de reprise !La paire EUR/USD a débuté la journée sur une note positive après avoir franchi une zone structurelle clé.

Contexte du marché

Sur l'unité de temps H1, l'EUR/USD conserve une tendance haussière à court terme, illustrée par une structure de sommets et de creux ascendants. Le cours évolue au-dessus du nuage Ichimoku, ce qui indique que la pression acheteuse reste dominante.

La zone de prix récemment franchie fait désormais office de support dynamique, une zone cruciale pour la consolidation de la tendance haussière.

Si le cours se maintient au-dessus de cette zone de support, le scénario privilégié est une consolidation, voire une légère correction, avant que le marché ne reprenne sa dynamique haussière.

Quelle est votre analyse de l'évolution de l'EUR/USD à partir de maintenant ?

DXY shorté par les institutionnels📉 DXY sous pression – Les institutionnels parient sur la hausse de l’EUR/USD

Le Dollar Index (DXY) montre des signes clairs de faiblesse structurelle.

Les données COT (Commitment of Traders) révèlent que les asset managers / institutionnels sont en train de shorter le dollar, tout en renforçant leurs positions longues sur la paire EUR/USD.

📊 Lecture COT :

Augmentation marquée des positions long EUR/USD

Position nette institutionnelle en hausse

Anticipation claire d’un affaiblissement du dollar

🔍 Analyse technique du DXY

Sur le plan technique, le DXY a effectué une correction en regular flat (ABC), une structure corrective classique de continuation.

👉 Aucune structure impulsive haussière n’est validée à ce stade.

⚠️ Point clé :

Tant qu’il n’y a pas de breakout clair vers le haut,

👉 aucune inquiétude majeure pour les actifs à risque

🚀 Conséquences macro

Un dollar sous pression est historiquement favorable à :

Les actions

Les cryptomonnaies

Les matières premières

Les actifs risqués en général

📌 Le marché ne signale pas un retour du stress dollar.

Il s’inscrit toujours dans un contexte de liquidité favorable.

🧭 Conclusion

Les institutionnels se positionnent contre le DXY

La correction actuelle reste contrôlée

Pas de signal de danger tant que le DXY reste sous résistance

👉 Le biais reste risk-on tant que le dollar ne valide pas une impulsion haussière.

ETH / BTC — Triangle de continuation & démarrage de la Wave 3ETH / BTC — Triangle de continuation & démarrage de la Wave 3

La paire ETH/BTC évolue actuellement dans une phase de compression avancée, matérialisée par un triangle de continuation après une impulsion haussière précédente.

Ce type de structure traduit généralement :

une consolidation saine

une absorption progressive de l’offre

un rééquilibrage des positions avant reprise de tendance

D’un point de vue Elliott Wave, la structure actuelle correspond à une phase de transition vers le démarrage de la wave 3, historiquement la vague la plus directionnelle et explosive du cycle.

👉 Un breakout par le haut du triangle validerait :

la reprise de la tendance haussière sur le ratio

la surperformance d’ETH face à BTC

le début d’une rotation de capitaux vers ETH, puis vers les altcoins

Tant que le prix reste compressé dans cette structure, le marché est en phase de construction.

La sortie par le haut marquera le passage d’un régime de consolidation à un régime d’expansion.

#BTC / #GOLD – Zone de rechargement long terme (échelle linéaire📉 #BTC / #GOLD – Zone de rechargement long terme (échelle linéaire)

Le ratio BTC / GOLD poursuit actuellement sa phase de correction et se dirige vers une zone de rechargement long terme majeure, identifiée grâce aux niveaux de Fibonacci en échelle linéaire.

📍 Zone clé : 61,8 % → 78,6 % Fibonacci

Cette zone correspond historiquement à des niveaux où le ratio trouve un support de cycle, souvent suivi par une reprise de la surperformance de Bitcoin face à l’or.

📊 Confluences techniques :

Retracement 61,8 % – 78,6 % Fibonacci

Trendline long terme toujours intacte

Structure corrective cohérente avec un mouvement de cycle

👉 Tant que cette zone est travaillée et défendue, le scénario privilégié reste une phase d’accumulation relative, avant une nouvelle expansion du ratio en faveur de #BTC.

La hausse des prix de l'or a commencé à ralentir.

Analyse du marché

Le cours de l'or au comptant a poursuivi sa forte progression le 26 janvier, enregistrant une hausse continue durant la séance asiatique et atteignant un nouveau record historique à 5 110 $. Le graphique journalier affiche des gains consécutifs, reflétant une activité boursière soutenue et un fort sentiment haussier. La stratégie d'achat, publiquement partagée, préconisant un prix entre 5 070 $ et 5 075 $, a atteint ses objectifs de 5 090 $ et 5 100 $, générant un profit minimum d'environ 300 pips.

Facteurs clés d'influence

Tensions géopolitiques : Les incertitudes qui persistent à l'échelle mondiale continuent de soutenir la demande de valeurs refuges.

Anticipations macroéconomiques : Les déclarations restrictives de la politique commerciale américaine ont accentué la volatilité des marchés.

Fréquence du dollar américain : La faiblesse du dollar américain a contribué à la hausse des prix de l'or.

Analyse technique : La forte progression observée durant la séance asiatique a été suivie d'une consolidation durant la séance européenne, signe d'un retour progressif à une approche plus rationnelle du marché.

Analyse technique

Tendance : Le graphique journalier se maintient à des niveaux extrêmement élevés, avec un support fondamental qui devrait favoriser la consolidation.

Résistance : 5 120 $ – 5 130 $

Support : 5 060 $ (court terme), 5 000 $ (support de gap et niveau psychologique)

Stratégie de trading

Direction : Tendance haussière

Zone d'entrée : 5 065 $ – 5 060 $

Stop loss : 5 050 $

Objectifs : 5 110 $ – 5 120 $, avec un potentiel de hausse jusqu'à 5 150 $ en cas de franchissement de la résistance

Avertissement relatif aux risques

Les cours de l'or atteignent actuellement des sommets historiques, avec des gains importants accumulés à court terme. Les traders doivent rester vigilants face aux corrections techniques potentielles. Compte tenu de l'imprévisibilité des évolutions fondamentales, le dimensionnement des positions et une discipline stricte en matière de stop loss sont essentiels.

Suggestion d'exécution

Si les prix se replient vers la zone des 5 065 $–5 060 $ et s'y stabilisent, envisagez de prendre des positions longues par lots. Placez des ordres stop loss sous les 5 050 $, avec des objectifs initiaux entre 5 110 $ et 5 120 $. Si les prix franchissent cette fourchette, envisagez de maintenir vos positions jusqu'à 5 150 $.

Merci à la communauté TradingView. En tant qu'analyste financier senior, je permets à un plus grand nombre de traders et d'investisseurs de découvrir mon analyse de stratégie de trading. Je me concentre actuellement sur le trading de l'or. Si vous appréciez mon analyse, n'hésitez pas à la recommander et à la partager avec d'autres traders qui pourraient en avoir besoin. Nous visons un trading précis, en analysant en profondeur les graphiques, les facteurs macroéconomiques et le sentiment du marché afin d'élaborer des stratégies de trading à forte probabilité de succès. Vous trouverez ici des plans de trading structurés, des cadres de gestion des risques et des analyses en temps réel.

L'or se consolide à des niveaux élevés ! Vendez ! Vendez !

Dans un contexte d'incertitude accrue quant aux politiques mondiales, l'or retrouve son rôle de valeur refuge par excellence. Les préoccupations commerciales, l'incertitude quant à l'orientation de la politique américaine et les débats sur l'indépendance de la politique monétaire constituent les principaux facteurs soutenant les cours de l'or. D'un point de vue technique, les cours de l'or n'ont pas encore montré de signes clairs de saturation, et tout repli sera probablement perçu comme une opportunité de consolidation au sein de la tendance. Tant que l'incertitude macroéconomique persistera, l'or restera un placement privilégié par le marché. À court terme, l'attention se portera sur l'impact des déclarations de la Fed sur le rythme de la volatilité, tandis que la tendance à moyen terme demeure orientée vers une forte volatilité haussière. Cette déclaration est perçue comme un signal susceptible de redessiner le paysage des relations économiques et commerciales internationales, renforçant ainsi l'attrait des valeurs refuges. Par ailleurs, les discussions sur l'indépendance de la politique monétaire de la Fed soutiennent également les cours de l'or. Le marché suit de près l'annonce prochaine par Trump de son candidat à la présidence de la Fed. Auparavant, Trump avait déclaré avoir terminé ses entretiens avec les candidats. Si la future orientation politique s'oriente vers une approche accommodante, cela pourrait renforcer les anticipations du marché quant à de nouvelles baisses de taux d'intérêt cette année, réduisant ainsi le coût d'opportunité de la détention d'or et profitant à cet actif non rémunéré. Sur le plan des données macroéconomiques, les investisseurs se concentreront sur les chiffres de l'emploi ADP et l'indice de confiance des consommateurs, publiés mardi, afin d'évaluer la résilience de l'économie américaine et les perspectives de la politique monétaire. L'attention du marché se portera également sur la décision de la Réserve fédérale concernant les taux d'intérêt, attendue mercredi. Le marché anticipe actuellement un maintien des taux d'intérêt dans la fourchette de 3,50 % à 3,75 %. Cependant, les déclarations du président de la Fed, Jerome Powell, lors de la conférence de presse suivant la réunion, seront un facteur déterminant pour les tendances du marché à court terme. Un ton ferme pourrait renforcer le dollar à court terme, exerçant une pression à la baisse sur l'or libellé en dollars ; inversement, tout signal accommodant pourrait continuer à faire grimper les prix de l'or.

Je pense que le marché à court terme a atteint son sommet, mais les acheteurs comme les vendeurs resteront très actifs, ce qui rend la gestion des risques particulièrement importante.

Comme mentionné hier, la hausse rapide provoquée par les nouvelles sera inévitablement suivie d'une baisse significative, et une chute en une seule journée pourrait très probablement faire basculer le cours sous la barre des 300 $, établie l'année dernière. Par conséquent, il est crucial de surveiller attentivement le point d'inflexion entre les tendances haussière et baissière.

La dynamique haussière est loin d'être terminée ; si elle s'arrête, les vendeurs contre-attaqueront.

Actuellement, les acheteurs ont une opportunité de réaliser des profits. Le MACD sur 4 heures a affiché un faible volume et une divergence précoce vers un sommet, le graphique sur 1 heure d'hier ayant clôturé une correction baissière. Le graphique sur 4 heures montre actuellement un rebond après une baisse ; si cette baisse se confirme, la chute pourrait être importante, pouvant même atteindre les 4 990 $. Compte tenu du niveau de support baissier intraday, le niveau clé se situe autour de 5 110 $. Une cassure sous les 4 990 $ déclencherait probablement une nouvelle accélération de la baisse. Le maintien au-dessus de 4990 pourrait permettre une phase d'élargissement temporaire. Globalement, la perspective pour aujourd'hui est baissière, à moins que la séance européenne ne franchisse la barre des 5110 $. Cependant, une forte hausse est peu probable ; une tendance à la baisse est plus probable, soyez donc vigilant face à une potentielle offensive baissière.

En résumé, la stratégie de trading à court terme recommandée pour l'or aujourd'hui est principalement la vente à découvert. Les niveaux de résistance clés à surveiller se situent entre 5100 et 5110, et les niveaux de support clés entre 4990 et 5000. Veuillez suivre attentivement les signaux de trading.

BTC (2H) – Structure baissièreAnalyse technique

Le Bitcoin poursuit sa tendance baissière, avec une succession de sommets et de creux de plus en plus bas. Le prix se replie vers l'ancienne zone d'offre/FVG, coïncidant avec la ligne de tendance descendante. Ceci indique une zone de réaction technique cruciale pour les vendeurs.

Le RSI a rebondi à des niveaux neutres, mais n'a pas encore généré de divergence haussière fiable.

Si le prix est rejeté dans la zone d'offre actuelle, il est fort probable que le BTC poursuive sa baisse vers la zone cible inférieure, autour de 85 000 $.

La structure actuelle privilégie toujours un repli pour de nouvelles ventes, plutôt qu'un retournement haussier.

Pensez-vous que le BTC sera immédiatement rejeté dans cette zone ou une fausse cassure sera-t-elle nécessaire avant une baisse plus marquée ? 👇

Analyse des vagues d’Elliott – XAUUSD | 27/01/2026

1. Momentum

Unité de temps journalière (D1)

– Le momentum en D1 est actuellement en phase de compression. Cela indique que la pression haussière est toujours présente, mais que le momentum s’affaiblit, ce qui implique un risque potentiel de retournement.

→ La tendance de fond reste haussière, toutefois des phases de correction marquées sont possibles et doivent être abordées avec prudence.

Unité de temps H4

– Le momentum H4 se situe actuellement en zone de survente.

→ Cela suggère qu’un point bas pourrait être en formation sur H4, avec une probabilité élevée d’un retournement haussier à court terme.

Unité de temps H1

– Le momentum H1 est actuellement orienté à la baisse.

→ À court terme, H1 pourrait prolonger la phase corrective pendant encore plusieurs bougies H1 avant de parvenir à son terme.

2. Structure des vagues

Structure des vagues en D1

– Sur l’unité journalière, le prix évolue toujours à l’intérieur d’une structure en 5 vagues (1–2–3–4–5) identifiée en bleu.

– À ce stade, la vague 5 bleue est en extension, ce qui rend la détermination précise de son point final particulièrement complexe.

– Dans la théorie des vagues d’Elliott, une extension reflète un excès de sentiment acheteur.

– Lorsque la psychologie du marché revient à l’équilibre, la correction qui suit est souvent rapide et violente.

→ Par conséquent, la phase actuelle de XAUUSD nécessite un niveau de vigilance élevé.

Structure des vagues en H4

– La structure corrective en H4 est en phase d’expansion et développe de nombreuses sous-structures internes.

→ De ce fait, une identification précise des vagues n’est pas envisageable tant que la structure n’est pas complètement formée.

– Pour le moment, nous nous appuyons sur deux principes clés afin de définir les zones d’observation :

– Les vagues de même degré présentent souvent des similitudes en termes de durée et d’amplitude.

– Les vagues au sein d’une structure entretiennent généralement des relations de proportions Fibonacci.

– Sur cette base, je positionne temporairement une structure 1–2–3–4–5 en jaune sur l’unité H4 à des fins de suivi.

– À ce jour, la correction en H4 reste cohérente avec les vagues correctives internes de la vague 3 jaune.

Scénarios de suivi en H4

– Si le momentum H4 se retourne à la hausse et que le prix dépasse le sommet précédent, il est probable que le marché se situe toujours dans la vague 3 jaune.

– En revanche, si la hausse sur H4 échoue à inscrire un nouveau sommet, la probabilité d’une entrée en vague 4 jaune augmente significativement.

Structure des vagues en H1

– Sur l’unité H1, une structure corrective ABC s’est formée et le prix évolue actuellement dans un mouvement de rebond.

– Toutefois, à l’heure actuelle :

– le momentum H1 s’est déjà retourné à la baisse

– le prix n’a pas réussi à inscrire un nouveau sommet

→ Il n’y a donc pas lieu de se positionner immédiatement. Il convient d’attendre :

– que le momentum H1 atteigne la zone de survente

– afin d’envisager une position acheteuse (Buy) sur la base :

– de la structure corrective ABC en H1

– et de l’alignement avec le retournement haussier attendu du momentum H4

3. Zone cible

– Une zone de confluence Fibonacci issue de plusieurs vagues se situe autour du niveau de prix 4957.

→ Cette zone est considérée comme un niveau potentiel de fin de correction sur H1.

– Concernant les objectifs de profit :

– nous continuerons à surveiller les prochains retournements de momentum sur H1 et H4

– une fois le momentum haussier confirmé, la gestion de position sera effectuée par phases.

4. Plan de trading

– Zone d’achat : 4958 – 4955

– Stop Loss : 4937

– Objectifs de prise de profit :

– TP1 : 4978

– TP2 : 5021

– TP3 : 5060

Alerte trading : La flambée de l'or pourrait se poursuivre.

Cette hausse record du cours de l'or est alimentée par de multiples facteurs : les achats d'or des banques centrales et les flux d'investissement vers les ETF or pour se prémunir contre les risques liés à la politique monétaire mondiale et les incertitudes macroéconomiques.

Par ailleurs, les anticipations du marché concernant une baisse des taux d'intérêt américains en 2026 ont encore stimulé les cours de l'or.

Dans le même temps, les données sur l'inflation PCE (l'indicateur d'inflation privilégié par la Fed) ont montré que les chiffres de novembre étaient globalement conformes aux attentes, renforçant ainsi les anticipations du marché quant au maintien des taux d'intérêt par la Réserve fédérale américaine la semaine prochaine. Le marché s'attend généralement à ce que la Fed maintienne ses taux inchangés lors de sa réunion des 27 et 28 janvier, mais il intègre toujours la possibilité de deux nouvelles baisses de taux au cours du second semestre 2026, ce qui accroît l'attrait de l'or en tant qu'actif non rémunéré.

L'or est de plus en plus perçu comme un outil de protection contre l'« imprévisibilité » du président Trump. Il a souligné que, bien que de nombreux investisseurs aient considéré l'or comme une protection contre le risque d'une guerre commerciale entre les États-Unis et l'UE, en raison de la volonté de Trump d'annexer le Groenland, même après la levée de cette menace tarifaire, la hausse du cours de l'or s'est poursuivie.

À l'avenir, le marché haussier de l'or devrait se maintenir, mais des risques de baisse persistent. Goldman Sachs a relevé ses prévisions pour le prix de l'or à 5 400 dollars, partant du principe que le secteur privé ne vendra pas ses avoirs et que les banques centrales continueront d'acheter de l'or. L'or a déjà progressé de près de 15 % par rapport à ses niveaux de début 2026, prolongeant ainsi la hausse de 64 % enregistrée l'an dernier. Cependant, si les risques liés à la politique monétaire mondiale diminuent fortement, entraînant un débouclage des positions de couverture, les cours de l'or pourraient reculer. Les incertitudes géopolitiques demeurent cruciales : l'imprévisibilité de Trump a alarmé l'UE et, bien que les relations transatlantiques se soient temporairement apaisées, la confiance à long terme a été ébranlée, ce qui pourrait engendrer une volatilité accrue.

De manière générale, les investisseurs devraient se concentrer sur la réunion de la Réserve fédérale, les données économiques et l'avancement des déploiements dans l'Arctique. Le rôle de l'or dans la dédollarisation est de plus en plus prépondérant, servant de rempart contre l'incertitude. En cette ère de tensions géopolitiques, l'or n'est pas seulement un investissement, mais aussi un pilier de la stabilité mondiale. Le marché de l'or devrait poursuivre sa croissance haussière exceptionnelle en 2026, portée par la conjonction de multiples facteurs.

La réunion du FOMC la semaine prochaine est l'événement clé qui influencera les fluctuations du prix de l'or à court terme. Si la Réserve fédérale adopte une position restrictive, en privilégiant le maintien de taux d'intérêt élevés jusqu'au deuxième trimestre 2026, elle pourrait temporairement inverser les anticipations du marché quant à une baisse des taux, entraînant d'importantes fluctuations du prix de l'or. À l'inverse, si la Fed émet des signaux accommodants, confirmant un cycle de baisse des taux imminent, cela donnera un élan considérable au prix de l'or pour franchir la barre des 5 000 $.

Les institutions financières traditionnelles estiment généralement que la volatilité du marché de l'or augmentera significativement en 2026, mais la logique structurelle haussière demeure solide. Les principaux facteurs moteurs, tels que la demande de couverture contre l'inflation, la pression croissante sur la dette mondiale et l'accélération de la dédollarisation, demeurent inchangés et ces logiques de long terme continueront de soutenir la tendance haussière des cours de l'or.

Le graphique hebdomadaire s'est clôturé sur une large bougie haussière, indiquant la poursuite d'une forte tendance. Une dynamique haussière est attendue lundi prochain, avec une priorité donnée aux achats lors des replis. Cependant, la prudence est de mise concernant la résistance proche des 5 000 $ ; toute tentative de hausse doit être menée avec circonspection. La résistance clé se situe autour de 5 050 $ ; si ce niveau ne peut être franchi, une petite position vendeuse peut être envisagée. Si le cours se maintient au-dessus de ce niveau, il pourrait potentiellement progresser de plus de 50 $, visant la zone des 5 100-5 200 $, voire celle des 5 300 $. Le premier niveau de support à surveiller est celui des 4 900 $, avec un support solide à 4 808 $ ; ces deux niveaux constituent de bonnes références pour les positions longues.

Vendredi, le graphique journalier a affiché une tendance haussière générale avec des fluctuations. Le cours a franchi un nouveau sommet à 4990 durant la séance américaine, clôturant finalement sur une longue mèche inférieure, caractéristique d'une bougie haussière. Le support journalier s'est déplacé vers 4936, tandis que le support horaire se situe au plus bas de la nuit, à 4958, qui peut servir de ligne de démarcation entre la tendance haussière et baissière du jour ; un contact avec ce niveau pourrait constituer une opportunité d'achat. Si le marché affiche une forte performance, il devrait se maintenir au-dessus de 4970-4980, avec pour objectif un franchissement des 5000 et un test de la zone 5020-5050. Seule une cassure nette sous les 4900 déclencherait probablement une correction importante ; autrement, la forte tendance haussière devrait se poursuivre.

Stratégie de trading :

Lundi, envisagez un achat aux alentours de 4958. Si la tendance est forte, envisagez un achat dans la zone 4970-4980, avec pour objectif un franchissement des 5000. Envisagez une petite position courte aux alentours de 5050.

L'or approche la barre des 5 000 $.

I. Performance récente et analyse technique

L'or a récemment affiché une forte tendance haussière unilatérale, avec des fluctuations quotidiennes dépassant les 100 $. La succession de chandeliers haussiers puissants a propulsé les prix près des 5 000 $ l'once. Le marché présente une configuration de « consolidation suivie de mouvements explosifs », les cassures de résistance entraînant souvent des rebonds ou des baisses rapides, laissant peu de place à des confirmations de repli. La forte clôture haussière de vendredi, au-dessus de la moyenne mobile à 5 jours, indique une dynamique haussière soutenue.

Caractéristiques techniques clés :

Structure de la tendance : Tendance haussière unilatérale, toutes les moyennes mobiles alignées à la hausse, avec une figure de fond arrondie solide.

Niveaux clés : L'ancienne résistance à 4 900 $ s'est transformée en support. Le prochain niveau psychologique critique se situe dans la zone des 5 000 $ – 5 030 $.

Alerte aux risques : Après ces fortes hausses consécutives, la prudence est de mise face aux replis techniques ou aux prises de bénéfices. Toutefois, tout repli devrait offrir des opportunités d'achat dans le cadre de la tendance haussière. L'objectif à moyen terme demeure à 5 400 $.

II. Perspectives pour la semaine à venir

Justification haussière : La tendance haussière unilatérale reste intacte. Tout repli doit être considéré comme une opportunité d'achat. Concentrez-vous sur les niveaux de support clés.

Résistance clé : 5 000 $ – 5 030 $

Support clé : 4 950 $ – 4 930 $, 4 900 $ (support solide)

III. Stratégie de trading pour la semaine à venir

1. Stratégie d'achat (Privilégier les achats lors des replis)

Zone d'entrée : 4 940 $ – 4 950 $

Stop loss : 4 930 $

Objectifs : Premier objectif : 4 990 $ – 5 030 $, franchissement à la hausse pour atteindre l'objectif 5 050 $ – 5 100 $

2. Stratégie de vente (Postes vendeurs légers à la résistance)

Zone d'entrée : 5 050 $ – 5 060 $

Stop loss : 5 070 $

Objectifs : Premier objectif : 5 000 $ – 4 980 $, franchissement à la baisse pour atteindre l'objectif 4 950 $

IV. Gestion des risques et rappels de trading

Dimensionnement des positions : Entrez progressivement et avec modération, l'exposition totale ne devant pas dépasser 10 %.

Discipline du stop loss : Respectez scrupuleusement vos stops loss et évitez de conserver des positions perdantes.

Considérations relatives au timing :

Pour les positions longues : Attendez patiemment les replis vers les zones de support et évitez de courir après les plus hauts.

Pour les positions courtes : Limitez vos interventions aux principaux niveaux de résistance et privilégiez les entrées et sorties rapides.

Facteurs clés à surveiller :

Signes de stagnation des prix ou de formation de sommets.

Volatilité accrue lors des publications de données économiques importantes.

V. Résumé

L’or reste dans une forte tendance haussière unilatérale. La stratégie principale consiste à acheter lors des replis. Les positions courtes ne concernent que les tentatives à contre-tendance et à court terme. Concentrez-vous sur la performance de la zone de support située entre 4 900 $ et 4 950 $ ; une stabilisation à ce niveau offrirait une opportunité idéale pour une position acheteuse.

Avertissement : Cette analyse reflète un point de vue personnel et ne constitue pas un conseil en investissement. Le trading comporte des risques et les investisseurs doivent faire preuve de prudence. Investissez en fonction de votre tolérance au risque.

Attention à une correction du prix de l'or

Tendance actuelle : La tendance haussière montre des signes d'essoufflement

I. Analyse fondamentale

Soutenu par de multiples facteurs tels que les risques géopolitiques, les anticipations d'assouplissement de la politique monétaire de la Réserve fédérale et les achats continus d'or par les banques centrales, l'or poursuit sa forte tendance haussière, conservant une configuration technique clairement haussière. La stratégie consiste à acheter lors des replis dans le sens de la tendance, en surveillant attentivement les niveaux de support lors des corrections.

II. Facteurs fondamentaux

Demande persistante de valeur refuge : Les incertitudes géopolitiques et commerciales persistantes continuent d'orienter les capitaux vers l'or.

Environnement macroéconomique favorable : Les anticipations de baisses de taux de la Réserve fédérale, les achats continus d'or par les banques centrales et les entrées record dans les ETF constituent un socle solide à moyen et long terme pour la hausse de l'or.

Faiblesse du dollar américain : L'indice du dollar américain a chuté à son plus bas niveau en quatre mois (96,94), soutenant davantage les prix de l'or.

III. Analyse technique

Structure de la tendance :

Graphique journalier : Poursuite de la hausse le long des moyennes mobiles à court terme, sans signe de sommet pour l’instant, et maintien d’une force générale.

Graphique 4 heures : Franchissement de la précédente zone de consolidation supérieure, avec un alignement haussier des moyennes mobiles, et maintien de la dynamique haussière.

Graphique 1 heure : Après une ouverture en gap haussier et une hausse en matinée, le cours est entré dans une phase de consolidation à des niveaux élevés, avec une divergence à la hausse des moyennes mobiles à court terme et un déplacement progressif des niveaux de support vers le haut.

Niveaux clés :

Résistance : 5110–5130 (zone d’extension du plus haut historique)

Support : 5020–5000 (bande de support principale)

IV. Stratégie de trading

Direction principale : Achat sur repli

Configuration de la position longue :

Zone d'entrée : Entrées échelonnées après stabilisation dans la zone 5000-5020

Stop loss : Sous 4990

Objectifs : 5110-5130, avec possibilité d'extension vers 5150-5180 en cas de franchissement de la résistance

Position courte (auxiliaire) :

Condition : Premier contact avec la zone 5110-5130 avec signes de rejet

Stop loss : Au-dessus de 5140

Objectifs : 5080-5060 (stratégie de correction à court terme)

V. Rappels concernant la gestion des risques

Les cours de l'or atteignent des sommets historiques et affichent des gains importants à court terme, ce qui justifie la prudence face aux corrections techniques.

La forte sensibilité aux informations fondamentales exige une gestion rigoureuse de la taille des positions et une discipline stricte en matière de stop loss.

Les principaux facteurs à surveiller incluent les fluctuations du dollar américain, l'évolution géopolitique et les anticipations de la politique de la Réserve fédérale.

VI. Observations clés sur le timing

Séances européennes et américaines : Si les prix se stabilisent après un repli, la tendance haussière pourrait reprendre. Une consolidation persistante à un niveau élevé pourrait indiquer la formation d'un sommet à court terme.

Niveaux clés : Une cassure sous les 5 000 points pourrait déclencher une correction plus marquée, tandis qu'une cassure au-dessus des 5 130 points pourrait ouvrir la voie à une poursuite de la hausse.

Remarque : La volatilité du marché est élevée. Il est conseillé de privilégier les positions légères et d'éviter de suivre le marché. Adaptez vos stratégies en temps réel en fonction des conditions de marché.

#BTC – Breakout du biseau descendant & Pullback en WXY 📊 Bitcoin (BTCUSD) – Breakout du biseau descendant & Pullback en WXY avant reprise

Sur ce timeframe daily, le marché a validé un breakout haussier du biseau descendant (falling wedge), figure chartiste historiquement bullish.

Suite à cette cassure, le prix développe un pullback correctif en WXY, structure classique de digestion après une impulsion.

Cette phase corrective reste contrôlée, sans signal de distribution, et s’inscrit dans un canal descendant correctif, typique d’une consolidation avant expansion.

En parallèle, la structure de fond reste une running flat ABC :

La vague B a inscrit un sommet significatif

La vague C n’a pas cassé le point A de manière structurelle

➡️ Ce type de flat est une structure de continuation haussière

🔑 Points techniques clés

Cassure confirmée du falling wedge

Pullback en WXY en cours de construction

Supports majeurs toujours défendus

Running flat ABC toujours actif

Absence de structure de distribution

🎯 Scénario privilégié

Une fois la structure WXY terminée :

Fin de la phase corrective

Reprise de l’expansion haussière

Objectif principal : retour vers l’ATH

➡️ Le marché consolide, il ne se retourne pas.

➡️ La structure reste bullish tant que les supports tiennent.

➡️ La correction prépare le prochain mouvement directionnel.

L'or est sur le point de franchir la barre des 5 000 $.

Indice du dollar américain :

Cette semaine s'est clôturée sur une baisse significative, et de nouveaux creux sont attendus la semaine prochaine. Un premier support se situe autour de 96,6, avec un support solide au niveau du précédent plus bas à 95,8. Le graphique journalier affiche une importante bougie baissière vendredi ; lundi, l'attention se portera sur la zone de négociation 97,7-96,6.

Or :

Le graphique hebdomadaire affiche une importante bougie haussière, avec un gain hebdomadaire de plus de 360 $, confirmant sa forte tendance. Une dynamique haussière est attendue lundi, avec une préférence pour les achats sur repli. Cependant, la prudence est de mise concernant la résistance proche du niveau des 5 000 $ ; toute tentative de hausse doit être menée avec prudence. Le niveau de résistance clé se situe autour de 5 050 $. Si ce niveau n'est pas franchi, une petite position vendeuse peut être envisagée. Si le cours se maintient au-dessus de ce niveau, il devrait continuer à progresser de plus de 50 $, visant la zone des 5 100-5 200 $ voire 5 300 $. Le premier niveau de support à surveiller est 4900, avec un support solide à 4808. Ces deux niveaux constituent de bons repères pour une position longue.

Le graphique journalier montre une tendance haussière générale vendredi, avec un franchissement du seuil de 4990 et une nouvelle hausse, avant de clôturer sur une longue mèche inférieure, caractéristique des bougies haussières. Le support journalier s'est déplacé vers 4936, tandis que le support horaire se situe au niveau du plus bas de repli à 4958. Ce niveau peut servir de ligne de démarcation intraday entre les tendances haussière et baissière ; un passage à ce niveau pourrait indiquer une opportunité d'achat. Si le marché affiche une performance solide, il devrait se maintenir au-dessus de 4970-4980, avec pour objectif un franchissement des 5000 et un test de la zone 5020-5050. Les cours de l'or ne connaîtront une correction importante qu'en cas de passage sous les 4900 ; dans le cas contraire, ils poursuivront leur forte tendance haussière.

Stratégie de trading :

Lundi, envisagez de passer des ordres d'achat autour de 4945-4955, avec un stop-loss à 4935. Si la tendance est forte, envisagez une position longue dans la zone 4970-4980, en visant un franchissement du niveau de 5000. Une petite position courte peut être envisagée aux alentours de 5050.