MSTR — Pression baissière persistanteL’action MicroStrategy (MSTR) évolue actuellement dans une tendance clairement baissière, marquée par une succession de sommets et de creux descendants. Cette structure négative indique que les vendeurs gardent le contrôle du marché, avec un objectif potentiel autour des 100 $.

🔎 Pourquoi ce mouvement est-il important pour MSTR ?

✅ Tendance baissière bien établie : le prix reste sous ses résistances clés.

✅ Pression vendeuse dominante : chaque tentative de rebond est rapidement rejetée.

✅ Momentum négatif : les indicateurs techniques confirment la faiblesse actuelle.

✅ Dépendance au BTC : la volatilité du Bitcoin accentue l’instabilité du titre.

📊 Scénario possible :

Tant que MSTR reste sous ses niveaux techniques majeurs, la baisse pourrait se prolonger vers la zone des 100 $. Un rebond technique est possible, mais il resterait fragile sans signal clair de retournement.

💬 Simple correction ou poursuite du cycle baissier ? 🤔

#MSTR #Trading #AnalyseTech #Bourse #Stocks #Investissement

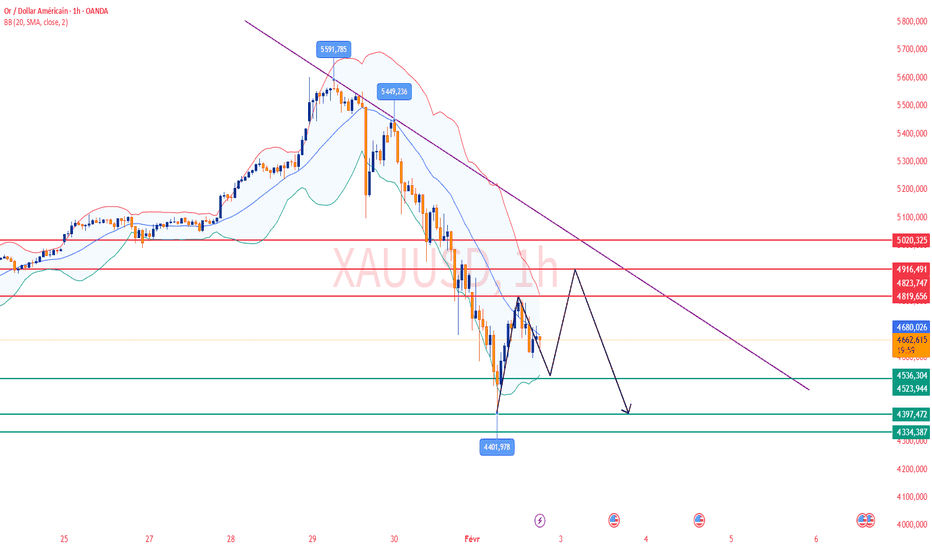

X-indicator

L’or entre dans une phase de reconstruction structurelle✅ Sur l’unité de temps 4 heures, après le retournement de tendance au sommet de 5596, l’or a formé un alignement baissier clair des moyennes mobiles. Le prix a successivement cassé les bandes médiane et inférieure de Bollinger, formant une structure de baisse accélérée. Après une première stabilisation nette autour de 4402, le marché est entré dans une phase de reprise technique après survente. Cependant, les MA10 et MA20 continuent de peser fortement vers le bas, indiquant que ce mouvement correspond davantage à une correction dans la tendance qu’à un véritable retournement.

✅ Sur l’unité de temps 1 heure, après avoir marqué un creux à 4402, le prix a entamé un rebond progressif en escalier. Toutefois, ce rebond a été constamment limité par les moyennes mobiles, avec plusieurs rejets près de la MA20, formant une structure de rebond faible en consolidation. Les bandes de Bollinger commencent à se resserrer, suggérant que la pression baissière entre dans une phase de consolidation, mais sans signe clair de prise de contrôle par les acheteurs.

✅ En combinant ces deux unités de temps, le marché se trouve actuellement dans une consolidation corrective après survente au sein d’une tendance baissière plus large. Tant que le prix ne parvient pas à se maintenir au-dessus de 5000, la structure globale reste définie comme une phase corrective après un sommet. Le mouvement actuel ressemble davantage à une préparation pour la prochaine impulsion directionnelle qu’à un retournement de tendance.

🔴 Résistance : 4880–4950

🟢 Support : 4520–4580

✅ Référence de stratégie de trading :

À ce stade, l’approche principale consiste à vendre sur les rebonds, tandis que des positions acheteuses légères ne sont envisagées qu’à proximité des zones de support inférieures. La patience est essentielle en attendant les niveaux de résistance clés.

🔰 Stratégie de vente (vente sur rebond)

👉 Zone d’entrée : 4880–4920, construction progressive des positions vendeuses

🎯 Objectif 1 : 4700

🎯 Objectif 2 : 4550

🎯 Objectif étendu : 4400

📍 Logique :

Cette zone constitue une confluence de résistances formées par les moyennes mobiles en 4H et les anciens niveaux de rupture structurelle. Les rebonds vers cette zone sont susceptibles de rencontrer une nouvelle pression vendeuse.

🔰 Stratégie d’achat (rebond après survente)

👉 Zone d’entrée : 4520–4580, uniquement des positions acheteuses légères

🎯 Objectif 1 : 4700

🎯 Objectif 2 : 4850

🎯 Objectif étendu : 4950

📍 Logique :

Cette zone coïncide avec les creux précédents et la bande inférieure de Bollinger, constituant ainsi un support technique pour un rebond — uniquement dans le cadre d’un mouvement correctif.

✅ Rappels de gestion du risque

👉 Ne pas poursuivre les rebonds ; attendre patiemment les niveaux de résistance

👉 Les positions longues sont réservées aux rebonds correctifs et doivent être légères

👉 Les positions courtes suivent la tendance principale et offrent un potentiel supérieur

👉 En période de forte volatilité, une discipline stricte sur les stop-loss est indispensable.

L'or connaît sa plus forte chute en une seule journée depuis 40 L'or connaît sa plus forte chute en une seule journée depuis 40 ans : la confiance dans le marché haussier mise à rude épreuve !

Tempête sur les marchés : la nomination d'un gouverneur restrictif à la Fed déclenche une vente massive d'actifs

Lundi, lors des échanges asiatiques, l'or a plongé de plus de 3 %, tandis que l'argent a chuté jusqu'à 9 % ! La panique s'est rapidement propagée aux marchés à terme du pétrole et des indices boursiers. La nomination par Trump du très restrictif Kevin Warsh à la tête de la Réserve fédérale a complètement anéanti les anticipations du marché concernant une politique monétaire accommodante, portant un coup dur à la formation de bulles spéculatives ! Cette forte fluctuation a non seulement provoqué un effondrement technique, mais a également marqué une rupture du consensus du marché quant à l'avenir. 💥

Effondrement technique : une chute en une seule journée comme on n'en voit qu'une fois en 40 ans

D'un point de vue technique, l'or a plongé de plus de 1 000 $ à la fin de la semaine dernière, clôturant sur sa plus forte baisse en 40 ans ! Ce déclin a été un véritable raz-de-marée, piégeant instantanément d'innombrables investisseurs qui avaient acheté au plus haut, espérant profiter des derniers soubresauts du marché haussier. 😰

La plateforme de trading en direct de Dream Fund a maintes fois mis en garde contre les risques d'une correction majeure, mais l'euphorie du marché a poussé de nombreux investisseurs à se précipiter de manière imprudente. En réalité, le marché a offert de belles opportunités de sortie jeudi soir et vendredi matin : le rebond représentait non seulement un espoir pour les acheteurs, mais aussi une fenêtre d'opportunité pour se retirer !

Niveaux clés et perspectives

Seul signe d'une reprise du marché haussier : l'or doit franchir à nouveau la barre des 5 000 $. Autrement, la tendance baissière sera difficile à inverser.

📉 Stratégie de trading à court terme :

Position courte principale : Utiliser les niveaux 4 800-4 900-5 000 comme support, avec un stop-loss de 10 à 15 points, en visant un swing trading à court terme avec un rendement de 1:1 ou plus.

Position longue secondaire : Se concentrer sur le précédent triple sommet à 4 550 ; cette correction devrait au moins atteindre la zone 4 550-4 500.

Actuellement, le marché ne présente aucun signe de tendance haussière ; nous anticipons toujours une baisse cette semaine ! Au vu de la dynamique actuelle, le seuil des 4 500 $ pourrait être atteint très prochainement ! ⚠️

Conseils d’investissement : Adaptez-vous avec souplesse à un marché en constante évolution. Chaque point d’inflexion représente une opportunité pour les investisseurs à moyen terme d’ajuster leurs positions, plutôt que de s’en tenir aveuglément aux notions de « marché haussier » ou de « marché baissier ». Dans un marché aussi volatil, seule la combinaison d’une gestion flexible des points d’inflexion à court terme permet de saisir efficacement les opportunités. Lorsqu’une tendance baissière se poursuit, les mouvements de prix déjouent souvent toutes les prévisions !

La tendance du jour est claire : restez pessimistes ! Cette forte baisse du marché nous indique qu’après l’euphorie, le calme reviendra inévitablement. 🎯

Avertissement : La volatilité du marché s’accroît ; un contrôle strict de la taille des positions et des ordres stop-loss est recommandé. Un marché haussier ne se termine pas en un jour, pas plus qu'un marché baissier ne commence en un jour, mais le pouvoir destructeur des points de retournement dépasse souvent l'imagination !

L’or chute après un rebond technique, la pression vendeuse domin📊 Aperçu du marché :

L’or a connu un rebond technique rapide de 4500 à 4582, mais ce mouvement n’a pas été soutenu par des achats supplémentaires. Les vendeurs sont revenus agressivement à des niveaux élevés, confirmant une zone de distribution autour de 4580. Ce rejet a déclenché une nouvelle vague de ventes, ramenant le prix vers la zone des 4400.

📉 Analyse technique :

Niveaux de résistance clés :

• 4480 – 4500

• 4560 – 4580

Niveaux de support proches :

• 4400 – 4385

• 4350 – 4320

• EMA :

Le prix évolue largement sous l’EMA 09 sur les unités de temps M5, M15 et H1 → tendance baissière très forte, sans signal de formation de creux pour l’instant.

• Bougies / Volume / Momentum :

Le rebond de 4500 à 4582 n’était qu’un pullback technique avec un volume acheteur faible. Les fortes bougies baissières accompagnées d’un volume en hausse confirment un bull trap. Le momentum baissier s’accélère de nouveau.

📌 Perspectives :

Si le niveau des 4400 ne tient pas, l’or pourrait poursuivre sa baisse à court terme vers la zone 4350 – 4320 avant d’envisager un rebond significatif.

AUDNZD un nouveau plus bas ? :)Lors de mon étude des marchés financiers de ce matin, j'ai passé en revue les éléments majeurs. Vous trouverez ci-dessous mon évaluation :

AUDNZD :

- Liquidation D1/W1

- Divergence sur les volumes

- récupération liquidité interne

Scénario :

• Récupération des liquidités haute avant de chuter

• Reprise retournement baissière donc nouvel impulsion 1,15100

• Liquidation de l’OB des 1,14350

• Pourquoi pas un nouveau plus bas sur les 1,13300

Annonce économique susceptible d'impacter le marché aujourd'hui :

🇺🇸 15h45 PMI

🇺🇸 16h00 Indice PMI

📣 Cette analyse vous est apportée à des fins pédagogique et n'implique aucunement une obligation de prise de position. Les rapports spéculatifs avancés ne constituent pas des consignes d'investissement. Vous restez maitre dans l'entièreté de vos prises de décision et responsables de vos profits et pertes. N'investissez que le capital que vous pouvez vous permettre de perdre.

Analyse BTC (BTCUSD) 📉 Contexte technique

Comme on peut le voir clairement, le BTC est en plein dump.

Le mouvement est propre, directionnel et encore en cours, sans véritable structure de retournement visible pour le moment.

👉 On est typiquement dans une phase de distribution / liquidation, où le marché va chercher toutes les liquidités restantes plus bas.

À ce stade :

❌ Aucune zone basse n’est réellement validée comme support

❌ Pas de signal clair d’absorption acheteuse

✅ Momentum vendeur toujours dominant

🧠 Lecture de marché

Les acheteurs sont absents ou passifs

Chaque petit retracement est vendu

Le marché avance par impulsions baissières successives

➡️ Tant qu’on ne voit pas :

Une forte réaction

Une divergence claire

Une reprise de structure haussière en LTF / HTF

👉 Le biais reste clairement vendeur.

🎯 Plan de trading

🔴 Stratégie principale : scalp vendeur

Privilégier les setups short

Entrées sur :

Pullback LTF

Orderblock bearish

FVG bearish

Objectif : accompagner le mouvement, sans chercher le bottom

⚠️ Ne surtout pas essayer d’anticiper le retournement.

🟢 Quand envisager un retournement ?

Uniquement si :

Forte mèche basse + clôture solide

Reprise de structure haussière en H1/H4

Volume acheteur massif

Échec clair des vendeurs à continuer plus bas

👉 Tant que ces éléments ne sont pas présents : pas d’achat.

🌍 Analyse fondamentale

Contexte macro toujours défavorable au risque

Pression sur les actifs spéculatifs

Liquidations en cascade possibles sur le marché crypto

Sentiment global encore fragile

➡️ Le marché est dans une phase où il préfère :

Nettoyer les positions

Effrayer les acheteurs tardifs

Recharger plus bas avant un éventuel vrai rebond

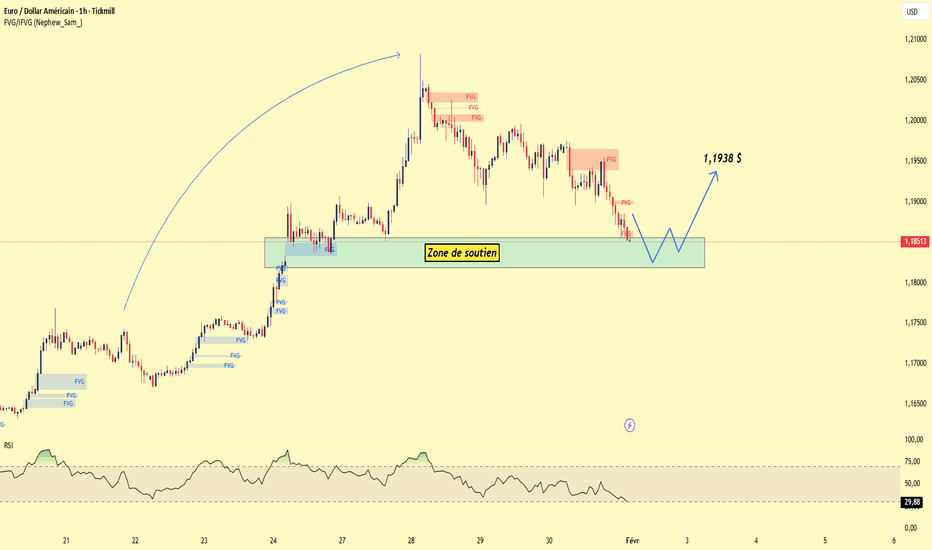

Analyse EURUSD📉 Contexte technique

Comme observé, EURUSD est revenu une nouvelle fois dans la zone du GAP haussier, zone clé du marché.

👉 Ce GAP, qui faisait auparavant support, est désormais en train de jouer un rôle de résistance potentielle.

On est clairement dans une zone de décision, où le marché doit choisir son prochain vrai mouvement.

🧠 Lecture de marché

Le retracement actuel reste cohérent avec la structure globale

Aucun signal clair de retournement violent pour l’instant

Le prix est compressé, ce qui augmente la probabilité d’un mouvement directionnel propre

👉 À ce stade, anticiper est risqué, il faut réagir au sens que le marché va prendre.

🔮 Scénarios possibles

🟢 Scénario 1 – Repump haussier (scénario de continuation)

Le GAP est défendu par les acheteurs

Réintégration claire au-dessus de la zone

Structure haussière en LTF

🎯 Objectifs :

Reprise de momentum

Cassure progressive des derniers highs

Target majeure : 1.2000

➡️ Scénario cohérent avec la tendance de fond toujours bullish.

🔴 Scénario 2 – Continuation du retracement

Rejet net sur la zone du GAP

Incapacité à repasser au-dessus

Pression vendeuse qui s’installe

🎯 Dans ce cas :

Retracement plus profond possible

Retour vers les zones de liquidité inférieures

Toujours dans une logique de pullback, pas forcément de retournement long terme

📊 Plan de trading

⏳ Attendre la sortie de zone

❌ Éviter de trader au milieu du GAP

✅ Privilégier :

Achats uniquement si structure haussière confirmée

Ventes uniquement en cas de rejet clair + confirmation

➡️ Le marché est binaire ici, il faut laisser le prix parler.

🌍 Analyse fondamentale

🇪🇺 EUR soutenu par une dynamique toujours constructive à moyen terme

🇺🇸 USD reste sensible aux données macro et anticipations de taux

Pas d’annonce majeure immédiate justifiant un retournement brutal

👉 Le mouvement actuel est surtout technique, lié à :

Prises de profits

Rééquilibrage après impulsion

Analyse GOLD (XAUUSD) 📉 Contexte technique

Comme anticipé, après la très grosse impulsion haussière, le GOLD a clairement choisi de respirer.

La session asiatique a été déterminante :

👉 le marché est venu balayer les liquidités laissées en dessous, ce qui était logique après un tel pump.

On est donc dans une phase de retracement / digestion du mouvement précédent, et pas encore dans une vraie invalidation de la tendance haussière.

🧠 Lecture de marché

🔹 Ce que le marché a fait

Nettoyage de liquidités (sell-side)

Retracement technique sain

Refroidissement des indicateurs après surchauffe

Marché beaucoup plus équilibré qu’hier

👉 C’est une étape normale dans un bull market, surtout après une impulsion aussi violente.

🔮 Scénarios possibles

🟢 Scénario 1 – Reprise haussière (scénario privilégié)

Les liquidités basses ont été prises

Si le prix stabilise et imprime une structure haussière en LTF

Retour progressif des acheteurs

🎯 Objectif :

Reprise du mouvement

Retour sur les derniers highs

Puis ATH sur ATH

➡️ Ce scénario reste le plus cohérent avec la tendance de fond.

🔴 Scénario 2 – Continuation baissière (prudence)

Si le marché n’arrive pas à se réinstaller au-dessus des zones clés

Absence de réaction acheteuse claire

Cassure de structure en H1 / H4

🎯 Dans ce cas :

Retracement plus profond possible

Nouvelle zone de liquidité / OB plus bas

Toujours dans une logique de retracement, pas forcément de retournement

➡️ C’est le scénario à surveiller, pas à anticiper.

📊 Plan de trading

🔍 Attendre la confirmation

Structure

Réaction sur zone

⚖️ Éviter de forcer les achats tant que le marché est indécis

✅ Les achats ne deviennent intéressants qu’après validation

⚠️ En cas de faiblesse :

Scalps vendeurs possibles

Objectif : zones de liquidité inférieures

🌍 Analyse fondamentale

🟡 Le GOLD reste fondamentalement soutenu :

Incertitudes macro

Politique monétaire toujours restrictive

Recherche de valeur refuge

Le retracement actuel est surtout dû à :

Prises de profits après un mouvement extrême

Rééquilibrage du marché

👉 Aucun signal fondamental fort de retournement baissier pour l’instant.

BTCUSD – Le risque persisteLa structure du marché est toujours clairement orientée à la baisse : plus haut plus bas – plus bas plus bas

Les prix se sont continuellement redressés faiblement et ont été rejetés sous le nuage Ichimoku, montrant que la pression à la vente était toujours sous contrôle.

La zone de reprise actuelle n’est qu’un recul technique, sans aucun signal d’inversion pour l’instant.

Scénario principal :

Le prix a rebondi vers la zone de résistance à court terme

Incapable de surmonter → continue de tomber vers le vieux fond inférieur

Donner la priorité à la VENTE selon la tendance, pas à la pêche de fond

Macro du week-end :

La mentalité d’aversion au risque demeure, les flux de trésorerie évitent toujours les actifs risqués

L'USD reste fort, la liquidité est faible en fin de semaine → il est facile de provoquer un balayage et une poursuite de la tendance

Il n’existe pas de facteurs macroéconomiques suffisamment puissants pour que BTC puisse s’inverser durablement.

EUR (1H) – Opportunité de hausse la semaine prochaine !Après une correction, l'EUR/USD retourne vers une zone de support importante (zone de demande), où le cours s'était précédemment accumulé avant de la franchir. La structure générale conserve une tendance haussière ; le repli actuel est considéré comme un repli technique.

Le cours a réagi au niveau du support, le RSI entrant en zone basse, ce qui indique un affaiblissement de la pression vendeuse et la possibilité d'un rebond la semaine prochaine.

👉 Perspectives pour la semaine prochaine :

Privilégier les achats lorsque le cours se maintient au-dessus du support

Accélération du cours – scénario de rebond

Objectif de rebond autour de 1,1938

XAUUSD – Brian | Perspectives techniques H1XAUUSD – Brian | Perspectives Techniques H1 – BIAIS VENDRE Aligné Avec la Tendance Principale

L'or entre dans une forte phase corrective après avoir formé un sommet à court terme, la structure H1 se déplaçant clairement vers le bas. La dernière jambe baissière est de nature impulsive, reflétant un désengagement actif des positions et une distribution à court terme après le précédent rallye prolongé.

Dans cet environnement, l'approche privilégiée est de prioriser les configurations de vente en ligne avec la tendance intrajournalière dominante, en se concentrant sur les réactions autour des niveaux psychologiques et basés sur la valeur clés.

Structure du Marché & Comportement des Prix

La structure haussière précédente a été invalidée par une forte cassure vers le bas, confirmant un changement de structure sur H1.

Le prix se négocie désormais en dessous des zones de valeur précédentes, suggérant une transition de l'expansion vers un repli et une continuation vers le bas.

Les mouvements à la hausse à ce stade sont susceptibles d'être des rallies correctifs plutôt que des retournements de tendance, offrant des opportunités de vente potentielles.

Zones Psychologiques & Techniques Clés

1) Zone VENTE Suivant la Tendance

Vente VAL : 5,048 – 5,051

Cette zone représente la zone de valeur inférieure de la plage de distribution la plus récente et agit comme une résistance psychologique dans le contexte baissier actuel. Les réactions ici sont critiques pour évaluer la continuation du côté vendeur.

2) Niveau d'Équilibre à Court Terme

Le niveau psychologique de 5,000 reste un point focal pour la volatilité intrajournalière. Comportement du prix autour de ce nombre rond aidera à déterminer la continuation de l'élan.

3) Zone D'ACHAT Plus Profonde (Pas un Foyer de Jour)

Zone d'Achat VAL : 4,450 – 4,455

C'est une zone de support structurelle plus large et doit être considérée comme une zone d'observation plutôt qu'une entrée longue active durant la session actuelle.

Biais de Trading Intrajournalier

Biais principal : VENDRE, aligné avec la tendance actuelle H1

Stratégie : Chercher à vendre les replis correctifs dans les zones psychologiques et basées sur la valeur clés

Remarque sur le risque : Éviter les positions longues contre la tendance tant que la structure baissière reste intacte

Dans des conditions de volatilité, suivre la structure dominante et attendre les réactions de prix à des niveaux clés est plus efficace que d'essayer de choisir des creux.

Consultez le graphique pour une vue détaillée de la structure et des zones mises en évidence.

Suivez la chaîne TradingView pour des mises à jour précoces de la structure du marché et une analyse continue.

Si vous voulez :

une note intrajournalière plus courte,

un ton plus neutre, ou

une version alternative en anglais britannique / indien,

il vous suffit de le dire et je l'ajusterai pour vous 👌

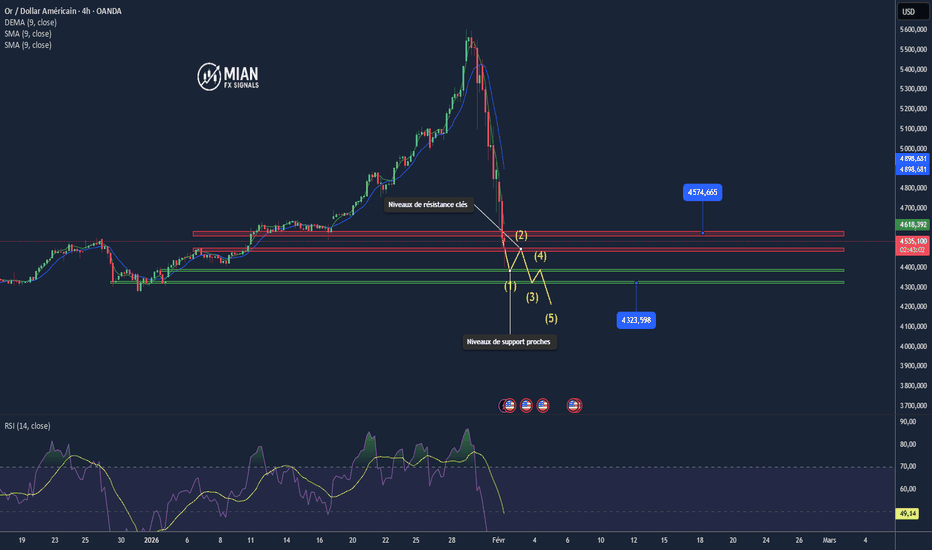

Analyse des vagues d’Elliott XAUUSD – 2 février 2026

Momentum

Momentum hebdomadaire (W1)

Le momentum hebdomadaire commence à montrer des signes initiaux de retournement baissier.

Nous devons attendre la clôture de la bougie hebdomadaire pour confirmer ce retournement.

Si le momentum W1 est confirmé à la baisse, la tendance baissière pourrait se poursuivre pendant au moins plusieurs semaines.

Momentum journalier (D1)

Le momentum D1 est toujours orienté à la baisse et se rapproche de la zone de survente.

Dans ces conditions, il existe une forte probabilité que, dans les 1 à 2 prochains jours,

un creux journalier se forme, suivi d’un rebond ou d’une phase de consolidation latérale pendant au moins quelques jours.

Momentum H4

Le momentum H4 reste compressé dans la zone de survente, avec 13 bougies H4 déjà comptabilisées.

Cela indique que le prix est probablement proche d’un creux sur le timeframe H4,

et qu’un rebond correctif ou un mouvement latéral pourrait apparaître sur plusieurs bougies H4.

Structure des vagues

Structure hebdomadaire (W1)

Étant donné que le momentum hebdomadaire tente de se retourner, il est nécessaire d’attendre

la clôture de la bougie de cette semaine pour confirmation.

Si le prix clôture sous le niveau 4282 (ancien niveau de retournement du momentum haussier),

cela confirmera la formation d’un sommet hebdomadaire.

Dans ce scénario, la structure W1 se situerait probablement dans un modèle

(1)(2)(3)(4)(5) en jaune,

et la structure 12345 en bleu pourrait également être déjà complétée.

Si ce scénario est validé, le marché devrait entrer dans une phase corrective de moyen à long terme,

susceptible de durer au moins plusieurs semaines.

Structure journalière (D1)

La baisse actuelle sur le graphique journalier est rapide et très marquée,

ce qui renforce fortement l’hypothèse que le sommet de la vague 5 bleue est déjà en place.

Compte tenu du comportement actuel des prix, la probabilité de formation

d’une structure baissière en 5 vagues est très élevée.

Le momentum D1 approchant de la zone de survente,

un retournement du momentum est probable dans les 1 à 2 prochains jours.

Étant donné que la baisse semble se développer en 5 vagues,

le prochain mouvement haussier après le retournement du momentum journalier

sera très probablement une correction en 3 vagues.

Nous continuerons à observer pour confirmation.

Structure H4

Sur le timeframe H4, je positionne provisoirement une structure 12345 en rouge.

La zone de prix actuelle autour de 4593 coïncide avec

une zone de liquidité identifiée par le Volume Profile,

et converge également avec les signaux de retournement du momentum H4.

Par conséquent, je considère cette zone comme une zone potentielle de retournement de la vague 4 rouge.

Dans ce scénario, le niveau 4956, correspondant au

retracement de Fibonacci 0.382 de la vague 3 rouge,

représente l’objectif de fin de la vague 4.

Une fois la vague 4 terminée, le prix pourrait reprendre sa baisse vers la zone

4270 – 4593

afin de finaliser la structure baissière actuelle en 5 vagues,

avant de transitionner vers une nouvelle tendance haussière d’au moins 3 vagues.

Plan de trading

Dans le contexte actuel, les traders débutants peuvent percevoir

les fortes variations haussières ou baissières comme des opportunités de trading.

Cependant, du point de vue d’un trader expérimenté,

ce n’est pas une phase idéale pour trader activement.

La volatilité est extrêmement élevée,

et le marché peut facilement balayer les stop-loss avant d’évoluer dans la direction anticipée.

À l’inverse, entrer sur le marché avec un mauvais positionnement ou sans stop-loss

se paie souvent par des pertes importantes sur le compte de trading.

👉 La priorité actuelle est l’observation et la patience,

en attendant une structure de marché plus claire et une confirmation du momentum,

plutôt que de forcer des positions dans un environnement très volatil.

XAUUSD (H1) – Sous 5,000$: Correction ou Récupération rapide?Contexte du marché – L'or entre dans une zone de réévaluation critique

L'or est officiellement tombé en dessous du niveau psychologique de 5 000$, déclenchant un débat renouvelé :

S'agit-il du début d'une phase corrective plus profonde ou simplement d'un réajustement de liquidités avant un rebond rapide ?

Le timing est crucial.

Avec des spéculations autour des changements de direction à la Fed et de l'orientation future de la politique monétaire, le marché réévalue le risque de manière agressive. Cela a injecté une volatilité exceptionnelle dans l'or, où la liquidité est rapidement redistribuée plutôt que de suivre une tendance nette.

➡️ Ce n'est plus un marché à tendance de faible volatilité — c'est une zone de décision.

Structure & Action des Prix (H1)

La précédente structure haussière H1 a échoué, confirmant une phase corrective à court terme

Le prix se négocie en dessous de l'ancienne demande, agissant maintenant comme une offre

Les rebonds actuels sont des retraits techniques, non des inversions confirmées

Le momentum baissier reste actif jusqu'à ce que le prix reprenne des niveaux structurels clés

Aperçu clé :

👉 En dessous de 5 000$, l'or se négocie en mode de rééquilibrage, pas en continuation de tendance.

Zones Techniques Clés (H1)

Zone de Forte Offre / Rejet :

• 5 030 – 5 060

→ Ancienne structure + confluence de Fibonacci

→ Zone probable pour que les vendeurs défendent

Zone de Réaction au Milieu de Gamme :

• 4 650 – 4 700

→ Demande à court terme / zone de rebond potentiel

Demande de Liquidités Profondes :

• 4 220 – 4 250

→ Zone majeure d'absorption de liquidités

→ Zone à haute probabilité pour un rebond technique ou structurel

Plan de Trading – Style MMF

Scénario 1 – Vendre le Retrait (Principal en dessous de 5 030)

Favoriser les configurations de VENTE sur les hausses vers l'offre

Attendre les schémas de rejet / d'échec

Ne pas poursuivre le prix à la baisse

➡️ La tendance reste baissière-corrective tant qu'elle est en dessous de 5 030

Scénario 2 – Acheter uniquement à des liquidités profondes

Les ACHATS ne sont envisagés qu'à la demande majeure avec confirmation :

• 4 650 – 4 700 (scalp / réaction seulement)

• 4 220 – 4 250 (zone de swing à probabilité plus élevée)

➡️ Pas de choix aveugle de fonds

➡️ Confirmation > prédiction

Perspectives de Risque Macro

Incertitude sur la direction de la Fed = volatilité des attentes politiques

Tout changement vers une crédibilité accommodante pourrait déclencher un rallye violent de couverture des positions courtes

Inversement, une incertitude prolongée maintient l'or sous pression à court terme

➡️ Attendre des mouvements rapides, des ruptures fausses et des gammes larges

Invalidation & Confirmation

Le biais baissier s'affaiblit si le H1 reprend et se maintient au-dessus de 5 060

Une correction plus profonde s'ouvre si 4 220 échoue de manière décisive

Résumé

L'or en dessous de 5 000$ n'est pas une faiblesse — c'est une réévaluation.

C'est un marché où la liquidité chasse les traders, et non l'inverse.

L'avantage en ce moment est la patience et la précision :

Vendre les hausses vers l'offre

Acheter uniquement là où la liquidité est prouvée

Laisser la structure confirmer avant de s'engager sur le risque

➡️ Dans une haute volatilité, la survie l'emporte sur la prédiction.

Effondrement de l'argent : le rebond est-il réel ou s'agit-il...Effondrement de l'argent : le rebond est-il réel ou s'agit-il d'un piège haussier ?

L'argent et l'or entament la semaine en limitant les dégâts. La chute spectaculaire de la semaine dernière a effacé plus de 15 000 milliards de dollars de valeur, l'argent s'effondrant d'environ 30 % et l'or d'environ 10 %.

Ce qui importe désormais, c'est de savoir si l'évolution des prix confirme que les vendeurs ont toujours le contrôle.

Le rebond actuel visible sur le graphique 4H laisse toujours l'argent bien en dessous de la moyenne mobile sur 20 jours (92 $ sur le graphique journalier). 91-92 $ est le prochain test à passer, suivi de la fourchette 97-100 $ si les haussiers reprennent le contrôle. À moins que l'argent ne forme une base claire avec des creux plus élevés, cela pourrait rester un environnement de correction à forte volatilité.

Malgré le krach, l'argent pourrait conserver ses vents favorables à long terme, notamment la demande industrielle, l'intérêt pour les valeurs refuges et un déficit persistant de l'offre.

Analyse de l’or & Stratégie de Trading | 2 février✅ Récemment, l’or a connu une volatilité fortement accrue en raison de la combinaison des facteurs d’actualité et du sentiment du marché. En l’espace d’un mois, l’or a progressé d’environ 1 300 dollars, avant de chuter de près de 800 dollars au cours des deux derniers jours de trading du mois. Ce comportement extrême des prix démontre une fois de plus que, dans un environnement à forte volatilité, le respect du marché et une gestion stricte du risque sont bien plus importants que la simple prévision de la direction.

✅ D’un point de vue mensuel, une bougie haussière avec une longue mèche supérieure s’est formée, indiquant une forte pression vendeuse dans la zone haute et un besoin technique de correction et d’ajustement. Toutefois, une correction ne signifie pas un renversement de tendance. Pour confirmer un véritable retournement, le prix doit franchir efficacement le niveau structurel clé des 4300. Avant cela, le scénario le plus probable reste une phase de consolidation à des niveaux élevés, permettant au marché de corriger l’excès de la hausse précédente par le temps et le prix. La forte hausse en début de semaine s’est clairement éloignée du rythme technique, tandis que la chute brutale du week-end représentait essentiellement une correction technique de cette hausse irrationnelle. Peu importe la force de la tendance haussière, le marché revient toujours à la structure et au cycle.

✅ Si le rythme récent de la baisse se poursuit, cette correction pourrait théoriquement atteindre 20 %. Depuis la hausse de l’or à partir de 1 045 dollars en 2015, toutes les corrections majeures sont restées dans cette limite. En prenant le sommet récent à 5 596 comme référence, une correction de 20 % correspond à environ 4 480 — une zone qui représenterait une opportunité très attractive pour un positionnement à moyen terme. Le trading exige des hypothèses audacieuses et des vérifications prudentes ; le résultat final doit être confirmé par le marché et le temps.

🔴 Résistance : 5100–5110

🟢 Support : 4530–4580

✅ Référence de stratégie de trading :

Dans l’environnement actuel de forte volatilité, il est recommandé d’adopter une approche d’entrées progressives avec une gestion stricte du risque, en évitant les décisions émotionnelles.

🔰 Stratégie de vente (vendre sur rebond)

👉 Zone d’entrée : 5100–5105, construction progressive des positions vendeuses

🎯 Objectif 1 : 4900

🎯 Objectif 2 : 4700

🎯 Objectif étendu : 4535 (en cas de cassure)

📍 Logique :

Cette zone représente une résistance structurelle à court terme. Si le prix montre des signes de rejet dans cette zone, cela offre une opportunité de participer au mouvement correctif.

🔰 Stratégie d’achat (acheter sur repli)

👉 Zone d’entrée : 4535–4550, construction progressive des positions acheteuses

🎯 Objectif 1 : 4700

🎯 Objectif 2 : 4900

🎯 Objectif étendu : 5000 (en cas de cassure)

📍 Logique :

Cette zone se situe près d’un support structurel important. Si le prix se stabilise après le repli, cela offre une opportunité de rebond technique.

✅ Rappels de gestion du risque

👉 Utiliser des entrées progressives et éviter les positions lourdes en un seul point

👉 Placer strictement des stop-loss pour contrôler le risque de perte

👉 En période de forte volatilité, la gestion du rythme est plus importante que l’objectif de profit

👉 Plus le marché est violent, plus la discipline et la retenue sont nécessaires.

Le Bitcoin sort de son canal haussier, la pression s'accentueLe Bitcoin a officiellement cassé son canal haussier et n'a pas réussi à retester la zone d'offre de 83 500 à 84 500 $. Cela indique que les vendeurs reprennent le contrôle à court terme.

Le volume a diminué progressivement lors des rebonds et a fortement augmenté lors des replis, confirmant que la pression à la vente reste dominante.

Macroéconomie du marché :

Le DXY se redresse, exerçant une pression sur les actifs risqués, dont le BTC. La hausse des rendements des obligations américaines laisse penser que la Fed pourrait se montrer plus restrictive que prévu. Les ETF Bitcoin au comptant enregistrent deux séances consécutives de sorties de capitaux, indiquant que d'importants flux de capitaux restent temporairement en retrait.

Le BTC devrait continuer à retester la zone des 83 500 à 84 500 $ avant de chuter vers l'objectif de 79 800 $, suivant une configuration de cassure et de retest du canal. Ceci coïncide également avec une zone de forte liquidité sur le VPVR, où les teneurs de marché peuvent facilement faire baisser le prix pour attirer des liquidités.

Qu'en pensez-vous ? Le BTC va-t-il poursuivre sa baisse vers les 79 000-80 000 $ ? Ou va-t-il rebondir, franchir la zone des 84 500 $ et invalider la configuration baissière ?

Partagez vos avis en commentaire !

GOLD : Après l'excès, place au tri des positions !!👑 Analyse & Perspectives GOLD – Semaine du 2 au 6 février 2026 👑

🎙️ Introduction

On sort d’une semaine complètement folle sur le GOLD.

Après avoir enchaîné les ATH jour après jour, le marché a mis un coup de frein brutal vendredi : une mèche qui va chercher les 5 600, puis une correction verticale de près de 700 $ pour revenir autour des 4 900.

Cette respiration arrive pile entre : la clôture mensuelle de janvier (bougie monstrueusement haussière), le début d’un nouveau mois,et un contexte géopolitique explosif avec les attaques de l’Iran ce week-end et la montée des tensions Iran / US.

On est donc sur un marché chargé en émotion, en géopolitique et en macro, avec en plus une grosse semaine emploi US (NFP).

L’objectif cette semaine : garder la tête froide, lire proprement la structure, et laisser le prix nous dire s’il s’agit d’une simple prise de profit… ou du début d’une correction plus profonde.

On va dans le détail pour cette analyse de début de mois !!

🔹 Mensuel (MN)

📈 Tendance : haussière de fond intacte, bougie de janvier en pleine expansion.

🔼 Zone de prise de profit : 5 600 – 5 650 (mèche haute du mois).

🔽 Zone de support majeur : 4 400 – 4 200 (ancienne zone de consolidation).

🧠 RSI mensuel : toujours très élevé, au-dessus de 80, signe d’un marché en phase d’excès haussier mais pas encore invalidé.

➡️ Le mensuel nous rappelle que, pour l’instant, on est toujours dans un bull market, même si la mèche haute du mois marque un premier signal de prise de bénéfices institutionnels.

🔹 Weekly (W1)

📈 Structure : accélération haussière suivie d’une bougie de rejet très large, mais qui clôture toujours au-dessus du précédent range.

🔼 Résistance clé : zone des 5 350 – 5 600 (sommet de la mèche de la semaine passée).

🔽 Supports :

4 900 – 4 880 (anciens sommets / ATH des 22 et 23 janvier),

4 420 – 4 400 (zone de soutien weekly plus profonde).

🧠 RSI weekly : sorti de la zone extrême, mais reste sur des niveaux élevés, signe d’un simple dégonflage de l’euphorie pour l’instant.

📉 MACD weekly : haussier mais commence à aplatir = perte de momentum, pas encore de signal de retournement confirmé.

➡️ En weekly, on est plus sur un “retest violent” de la zone de cassure qu’un retournement acté. La bataille se jouera cette semaine autour de la zone 4 880 – 4 990.

🔹 Daily (D1)

📈 Biais : haussier de fond avec grosse bougie de correction vendredi.

🔼 Zone de rejet : 5 350 – 5 450.

🔽 Supports journaliers :

4 775 – 4 800 (zone travaillée par la mèche basse de vendredi),

4 420 – 4 400 (niveau de secours si la correction se prolonge).

🧠 RSI daily : passé de la zone de surachat à ~55, ce qui montre une respiration saine, pas encore un changement de tendance.

📉 MACD daily : premier croisement baissier en train de se mettre en place après une longue phase

➡️ Tant que 4 775 – 4 800 tient, on peut lire ce mouvement comme une correction dans une tendance haussière. Une cassure nette en daily en dessous ouvrirait la porte à une phase corrective plus profonde.

🔹 H4

📊 Structure : sortie parabolique au-dessus de 5 500, puis dégringolade en cascade jusqu’à la zone 4 780 – 4 800 avant un petit rebond.

🔼 Résistances H4 :

5 050 – 5 110 (ancienne zone de range / support devenu résistance),

5 200 – 5 250 (base de l’ancienne zone d’ATH).

🔽 Supports H4 :

4 880 – 4 900 (anciens ATH des 22–23 janvier, actuellement retestés),

4 780 – 4 770, puis 4 690 (ATH du 19.01).

🧠 RSI H4 : remontée depuis la zone de survente vers le neutre, ce qui valide pour l’instant un rebond technique plus qu’un vrai retournement haussier.

📉 MACD H4 : toujours orienté vendeur, histogramme qui commence à se contracter = correction qui ralentit, mais pas encore inversée.

➡️ H4 nous montre clairement le changement de rythme : on passe d’un marché en mode fusée à un marché qui doit digérer la chute. Les zones 4 880 – 4 900 et 4 775 seront déterminantes.

🔹 M15 / Intraday (timing & exécution)

📌 Zone pivot intraday : 4 888 – 4 990 (empilement des anciens ATH 22 & 23 janvier).

🔼 Zone de validation haussière :

Clôture M15/H1 au-dessus de 4 990, puis maintien au-dessus de 5 000.

🔽 Zone d’alerte baissière :

Cassure + clôture M15 sous 4 775, avec extension possible vers 4 720 puis 4 690.

🧠 RSI M15 : plusieurs rebonds haussiers depuis la zone 30 lors des mèches vers 4 770 → divergences haussières locales qui ont permis le rebond en cours.

📉 MACD M15 (5,9,3) : tente un croisement haussier, mais reste fragile tant qu’on reste coincé sous 4 990.

➡️ Intraday, on est en phase de reconstruction : tant qu’on reste coincé sous la zone 4 990, chaque rebond peut être revendu. Au-dessus, on repasse dans une logique de buy the dip.

📌 Zone d'entrée de trades

📈 SCÉNARIO BUY – Reprise haussière au-dessus de la zone des anciens ATH

📌 Entrée BUY ➡️ Clôture M15 confirmée au-dessus de 4 990

📉 SCÉNARIO SELL – Poursuite de la correction sous le support clé

📌 Entrée SELL ➡️ Cassure et clôture H1 sous 4 775 (mèche basse de vendredi transformée en vraie cassure).

🗓️ Annonces économiques majeures (USD)

Lundi 2 février – 16h00

📌 ISM Manufacturing PMI

Chiffre inférieur aux attentes → ralentissement industriel US = soutien potentiel pour le GOLD.

Chiffre supérieur → USD renforcé, pression baissière possible sur XAUUSD.

Mardi 3 février – 16h00

📌 JOLTS Job Openings

Indicateur avancé du marché du travail.

Forte baisse des offres → inquiétude sur l’emploi, possible soutien au GOLD.

Hausse / maintien élevé → renforce l’idée d’un marché du travail solide.

Mercredi 4 février

14h15 : ADP Non-Farm Employment Change

16h00 : ISM Services PMI

➡️ Combo qui peut donner un avant-goût du NFP :

ADP + ISM Services solides → USD fort, risque de prolongation de la correction.

ADP décevant + ISM en baisse → scénario de “flight to safety” possible en faveur de l’or.

Jeudi 5 février – 14h30

📌 Unemployment Claims

Surprises fortes à la hausse → marché attentif au NFP, peut rajouter de la volatilité intraday.

Vendredi 6 février –

14h30

Average Hourly Earnings m/m

Non-Farm Employment Change (NFP)

Unemployment Rate

16h00 :

Prelim UoM Consumer Sentiment & Inflation Expectations

➡️ C’est LA journée de la semaine :

NFP + salaires plus forts qu’attendu → renforcement du dollar, pression baissière sur GOLD.

NFP décevant + salaires qui ralentissent → scénario d’anticipation de FED plus dovish, ce qui pourrait relancer un flux acheteur sur l’or, surtout dans le contexte des tensions Iran / US.

🧠 Interprétation globale

➡️ Tendance de fond toujours haussière, mais l’excès de janvier vient d’être corrigé violemment.

➡️ La zone 4 888 – 4 990 devient le champ de bataille principal : anciens ATH, désormais pivot.

➡️ Tant que 4 775 tient en daily, on reste dans une logique de correction dans un bull market.

➡️ Géopolitique (Iran / US) + semaine NFP = risque de volatilité extrême, avec possibles mèches dans les deux sens.

➡️ Approche prudente indispensable : taille de lots réduite, TP plus courts si on trade en direct pendant les annonces.

📌 Conclusion stratégique

📍 Zone pivot : 4 888 – 4 990

📈 Biais prioritaire :

BUY uniquement au-dessus de 4 990 avec confirmation M15/H1

📉 Plan de repli :

SELL uniquement en cassure confirmée de 4 775

⚠️ Disclaimer

Cette analyse est fournie à titre informatif et éducatif. Elle ne constitue en aucun cas un conseil en investissement. Le trading comporte des risques. Chacun est responsable de sa gestion du risque.

@Queen_Trader66

ETH (2H) – Attentes de reprise techniqueL'ETH a connu une forte phase de vente, balayant les liquidités et tombant dans la zone de survente, montrant que la pression de vente à court terme s'affaiblit.

Le prix réagit actuellement bien dans la zone de demande inférieure, en dessous se trouve un signe d'absorption + création de base, ouvrant la possibilité d'un repli vers les FVG ci-dessus.

Le RSI est profondément dans la zone de survente → forte probabilité de reprise technique à court terme.

Scénarios prioritaires la semaine prochaine :

Le prix a maintenu le plancher actuel → a rebondi à 2 610 $ (remplir FVG).

La grande tendance est toujours à la baisse, la priorité doit donc être donnée à la reprise pour gérer les risques, et non à la poursuite des achats FOMO.

Négociez en fonction de la réaction - une vente à découvert attend toujours à l'offre ci-dessus.

BTC (1H) – Risques du week-end !Le Bitcoin a cassé l'ancienne ligne de tendance haussière, puis a rebondi vers la zone FVG/offre sans parvenir à s'y maintenir, ce qui indique que la pression vendeuse reste dominante. La structure actuelle, avec un sommet et un creux de plus en plus bas, confirme une tendance baissière à court terme.

La zone de prix actuelle fait office de forte résistance, favorisant une consolidation latérale (un faible rebond technique) qui continue d'être rejetée.

Le RSI n'a que légèrement rebondi et n'a pas encore franchi la zone de faiblesse, ce qui indique que la dynamique haussière n'est pas suffisamment forte pour s'inverser.

👉 Perspectives du week-end :

Rechercher des opportunités de vente

Le prix pourrait continuer à baisser vers la zone des 82 000 $

Privilégier la vente lorsque le prix réagit à la zone FVG supérieure

Bitcoin – Graphique mensuel long terme : fin de phase paraboliquTendance de fond

Bitcoin reste dans une tendance haussière de long terme.

Chaque cycle affiche des plus hauts et plus bas de plus en plus élevés.

La hausse rapide de 20 000 → 90 000 USD correspond à une phase parabolique, typique de fin de cycle haussier.

2. Structure des chandeliers

Après une très grande bougie verte, on observe :

De longues mèches de rejet

Plusieurs bougies mensuelles rouges

Cela indique clairement une prise de bénéfices et une phase de distribution.

3. Momentum & volatilité

Une baisse mensuelle d’environ -10 % après un sommet suggère :

Un essoufflement du momentum

Une perte de contrôle progressive des acheteurs

Historiquement (2013, 2017, 2021), ce schéma mène à une consolidation prolongée ou à une correction plus profonde.

4. Volume

Pic de volume pendant la phase haussière explosive

Diminution du volume par la suite → affaiblissement de la demande

Comportement typique d’une transition vers la distribution

5. Niveaux clés à surveiller

78 000–80 000 USD : support actuel à court terme

60 000–65 000 USD : zone de support macro très importante

45 000–50 000 USD : correction profonde mais historiquement cohérente

6. Scénarios probables

Scénario principal (le plus probable) :

Consolidation latérale à baissière sur plusieurs mois

Scénario haussier :

Clôture mensuelle forte au-dessus du sommet historique avec volume croissant

Scénario baissier :

Rupture des 60k → correction macro plus marquée

Analyse de l’action TGCCAnalyse de l’action Travaux Généraux de Construction de Casablanca TGCC à la Bourse de Casablanca

Analyse fondamentale

Vous suivez une entreprise marocaine active dans le secteur du BTP et des grands travaux.

TGCC réalise des projets résidentiels, commerciaux, industriels et des marchés publics.

Fondée en 1991.

Siège social à Casablanca.

Introduite en bourse en décembre 2021.

Nombre d’actions 34,67 millions.

Flottant d’environ 44 pour cent après l’augmentation de capital de 2025.

Données financières récentes

Chiffre d’affaires annuel de 9,13 milliards de dirhams.

Croissance d’environ 20 pour cent par rapport à 2024.

Résultat net de 678,9 millions de dirhams.

Croissance proche de 30 pour cent.

Bénéfice par action de 19,58 dirhams.

Retour sur fonds propres de 45,8 pour cent.

L’endettement dépasse les fonds propres d’environ 4,7 fois.

Les flux de trésorerie soutiennent ce niveau d’endettement.

Valorisation de l’action

Cours actuel de 865 dirhams.

Ratio cours bénéfices de 44 fois.

Valorisation supérieure à la moyenne du marché marocain.

Le niveau de prix intègre des anticipations de croissance élevées.

Le PER attendu pour 2026 se situe autour de 28 fois avec une croissance des bénéfices entre 15 et 20 pour cent.

Le profil convient à un investisseur orienté croissance et tolérant à la volatilité.

Actualités influentes

Classement de TGCC parmi les valeurs à suivre en 2026 par BKGR.

Objectif de cours annoncé à 1 082 dirhams.

Augmentation de capital de 2,2 milliards de dirhams en 2025.

Objectif de financement de l’expansion et des grands projets.

Croissance du résultat semestriel 2025 supérieure à 58 pour cent.

Dividende distribué de 11,5 dirhams par action.

Remarques limitées sur la gouvernance sans impact direct sur la performance.

Analyse technique

Tendance de moyen terme baissière depuis octobre 2025.

Repli du titre de 1 100 dirhams à 865 dirhams.

Cours inférieur aux moyennes mobiles de court terme.

La moyenne mobile à 200 jours autour de 800 dirhams constitue un support clé.

RSI situé entre 40 et 45.

Le momentum reste négatif mais proche de zones de rebond.

Supports et résistances

Premier support à 842 dirhams.

Support principal à 800 dirhams.

Première résistance à 866 dirhams.

Seconde résistance à 900 dirhams.

Signaux opérationnels

Entrée à l’achat en cas de franchissement des 866 dirhams avec volume.

Premier objectif à 900 dirhams.

Deuxième objectif à 950 dirhams.

Invalidation du scénario haussier sous 800 dirhams.

Poursuite de la baisse en cas de cassure des 842 dirhams.

Perspective

Vous êtes face à une valeur aux fondamentaux financiers solides.

La croissance soutient la vision long terme.

L’analyse technique impose la prudence à court terme.

Une évolution entre 842 et 900 dirhams reste probable avant de nouveaux résultats.

Un mouvement haussier durable nécessite un catalyseur financier clair.

Le BTC continue toujours sa chute Le BTC vas commencé sa consolidation pendant au moins 2 mois mais resté focus et sache que nous tendons vers la fin du sell éviter de vous emballé laisse le prix vous dire qu'il est tant de prendre car le prix parle et quand il sera prêt à vous donné il vous le dirais

SOLANA - LOG - Weekly – Derniere zone de supportSOL / USD – Zone de décision macro

Mise a jour du 10 octobre et suivi;

TF: Weekly

SOL est actuellement sur la dernière zone de support majeure (100–110$ / 0.786 Fib).

La structure est baissière à court/moyen terme (CHoCH + BOS), mais le niveau actuel reste clé pour la survie du bull cycle.

Au-dessus de 100$ → scénario de reconstruction vers 130–150$.

Sous 98$ en weekly → cassure macro avec cibles 84$, 72$, puis 62$.