Répartition du BTC, pression à la baisseBitcoin continue de maintenir une tendance baissière à court terme car le prix est inférieur à l'EMA20 et à l'EMA50, ce qui montre que le flux monétaire est toujours orienté vers les vendeurs.

La zone latérale auparavant étroite n'a pas réussi à maintenir sa structure, ce qui a conduit à une phase de rupture claire accompagnée d'une expansion de la fourchette descendante.

Les récents reculs étaient tous techniques et ont été rapidement rejetés au niveau de la zone de résistance dynamique.

Le scénario privilégié est que le prix se redresse légèrement pour tester à nouveau la zone d'approvisionnement qui vient d'être rompue, puis continue de faire face à une pression à la baisse.

Si l'EMA20 n'est pas retrouvée, le risque d'étendre la baisse jusqu'à la zone des 72 680 existe toujours, ce qui est cohérent avec la structure bas haut-bas bas qui se forme.

X-indicator

WTI : Figure de continuation après double sommetLe WTI évoluait dans une dynamique haussière jusqu’à venir tester à deux reprises la zone de résistance journalière autour de 66$, sans parvenir à la franchir, ce qui a donné naissance à un double top, signal classique d’essoufflement acheteur. Ce rejet répété sous ce niveau clé a déclenché une impulsion baissière marquée, accompagnée d’une augmentation notable des volumes, confirmant l’entrée des vendeurs.

Après cette chute, le prix s’est structuré dans une figure de continuation de tendance sous forme de consolidation oblique, montrant que le marché digère le mouvement sans véritable reprise haussière. Cette construction technique suggère que la pression reste orientée à la baisse et que le marché pourrait chercher à prolonger le mouvement en direction du support majeur situé vers 59$, tant que la résistance journalière à 66$ continue de contenir les prix et que la figure de continuation n’est pas invalidée par une cassure haussière.

L’or rebondit, le risque de volatilité persiste📊 Évolution du marché:

Le prix de l’or a récemment subi une forte vague de ventes sous l’effet des prises de bénéfices et d’un regain d’aversion au risque, entraînant une chute rapide vers la zone des 4789. Toutefois, une forte demande à l’achat est apparue sur ce support majeur, permettant un rebond vers 4890. Le marché demeure très volatil et sensible.

📉 Analyse technique:

Résistances clés:

• 4920 – 4930

• 4980 – 5000

Supports immédiats:

• 4850 – 4840

• 4790 – 4780

EMA:

Le prix évolue toujours sous l’EMA 09, indiquant que la tendance court terme n’a pas encore clairement basculé à la hausse. Le rebond actuel reste essentiellement technique.

Bougies / Volumes / Momentum:

À court terme, une bougie avec longue mèche basse s’est formée depuis le point bas de 4789, accompagnée d’une hausse des volumes, confirmant l’intérêt des acheteurs. Cependant, le momentum reste faible et la pression vendeuse réapparaît près de 4920 → le risque de consolidation ou de nouvelle baisse persiste.

📌 Perspective:

L’or pourrait continuer à évoluer en range ou corriger à court terme s’il ne parvient pas à franchir nettement la zone 4920–4930. Un scénario haussier serait plus crédible au-dessus de 4850.

💡 Stratégie de trading proposée:

SELL XAU/USD: 4997 – 5000

TP: 40 / 80 / 200 / 300 pips

SL: 5007

BUY XAU/USD: 4842 – 4839

TP: 40 / 80 / 200 / 300 pips

SL: 4832

PLAN XAUUSDPLAN XAUUSD 🪙

Plan XAUUSD court terme ✔️

ATH du gold au 5596. 🔥

Le gold a bien chuter en fin de semaine dernière, depuis hier il reprend sa hausse tranquillement, il reste pour le moment indécis🔼

Voici mes zones à surveiller pour aujourd’hui 👇

ZONE D’ACHAT 🟢

1. Ma première zone d’achat est au 4842 - 4808, on a un OB en h3 et m30 + de la FVG en h2 et m15.

2. Ma deuxième zone d’achat est au est au 4675 - 4658, il y un OB en h4, h3, m45, m30, m15 et m10 + de la FVG en m15 et m10.

3. Ma troisième zone d’achat est 4402 - 4388, il y un OB en h4, h3, h1, m45 et m15 + de la FVG en h4. Cette zone sert de support.

ZONE DE VENTE 🔴

1. Ma première zone de vente est au 4980 - 4996, il y a un OB en h2 + de la IFVG en h1, m30 et m15

2. Ma deuxième zone de vente se trouve au 5037 - 5054, il y a un OB en h3, h1, m45 et m30.

3. Ma troisième zone d’achat est au 5353 - 5382, il y a un OB en h4, h2, m45 et m15 + de la IFVG en h1.

4. Ma quatrième zone de vente est 5202 - 5221 on y voir un OB en h1, m45 et m30. Le GOLD a réagit 1 fois à la baisse.

ZONE EXTRA ➕

1. Entre les 4350 - 4332 il y a un GAP.

LE GOLD VA CONTINUER DE MONTER?BONJOUR LES CHASSEURS !

J'espère que vous allez bien en ce début février. Au premier coup d'oeil sur le Gold, voici ce que nous pouvons observer :

Après le flash krash de la semaine dernière qui a liquidé plus de 2000 milliards de dollars de positions acheteuses sur le Gold (plus que la capitalisation du Bitcoin qui est à environ 1700 milliards), le Gold a récupéré de la force et commence à remonter depuis le début de semaine.

A t-il fini sa chute premièrement ?

Dans notre logique, pendant sa chute le Gold a récupéré des grosses zones de liquidité en daily (les rectangles gris clairs avec un 'd' sur notre graphique), et il a pu récupérer justement toutes les zones de cette immense hausse que nous avions eu depuis mi-janvier. Pour nous, logiquement c'est un indice fort que le Gold doit être "rassasié" et maintenant peut entamer une continuation haussière. (Une FVG en grande unité de temps est beaucoup plus puissante qu'en petite unité de temps).

Quelle est sa direction?

Lorsque nous regardons la structure actuelle, nous voyons clairement que le Gold a commencé à récupérer des anciens plus hauts (notés en $ sur notre graphique), et forme une structure maintenant haussière assez propre. Nous avons justement tracé nos zones de fibonacci premium/ discount (notées en zones bleues et rouges sur notre graphique) afin d'anticiper les continuations haussières après retracement.

Alors pour aujourd'hui?

Un des principes que nous expliquons beaucoup en live avec vous est que souvent, après avoir récupéré des FVG en daily, le Gold se retourne . Le scénario s'est validé après le krash comme expliqué plus haut, et le même phénomène est entrain de commencer actuellement. Nous avons noté une zone de liquidité daily qui vient d'être récupérée à la remontée du Gold. Et immédiatement et précisément après avoir récupéré cette zone, nous sommes entrain de voir une structure baissière sur le court terme.

Alors pour nous logiquement ce mouvement baissier viendrait s'approcher des 50% de fibonacci avant de repartir, toujours à la hausse.

Et économiquement/ fondamentalement?

Hier nous avons eu une data ADP négative pour le dollar car cette donnée du marché de l'emploi est au final 2x plus faible qu'anticipé, ce qui nous conforte dans une continuation haussière pour l'or. Cependant, restons très vigilants car aujourd'hui nous avons à 14h30 les dernières données du chômage , et demain, une des news les plus importantes du mois, les NFP .

Sur-ce, bon trades à tous et voyons ce que le marché décide de faire aujourd'hui.

Bien cordialement,

-We Hunt Money

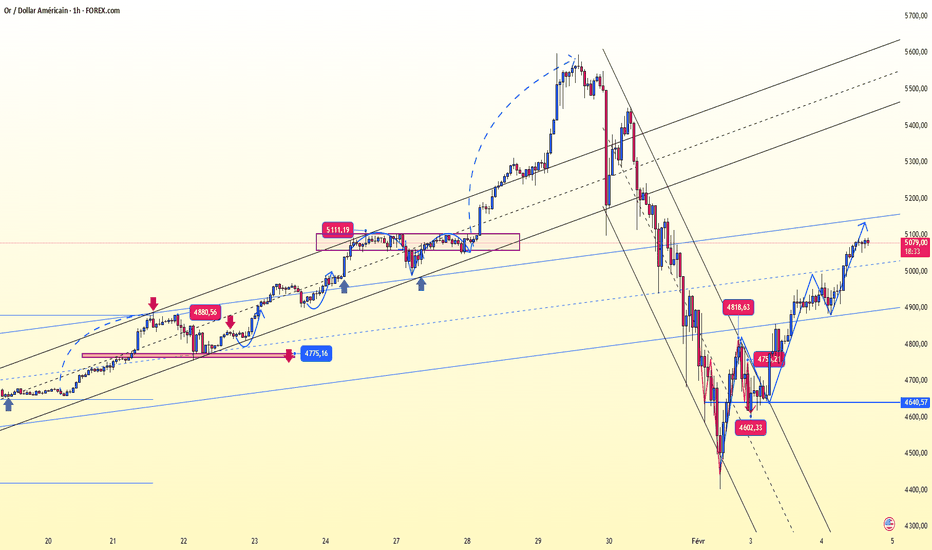

L'or rebondit sur son supportSur l'unité de temps H1, l'or reste en phase de correction après la forte baisse enregistrée au niveau de la zone de résistance historique. Le cours évolue actuellement à l'intérieur d'un canal ascendant bien défini, les replis récents ayant été nettement absorbés au-dessus de la zone de support située autour de 4 750-4 800. Ce comportement suggère une stabilisation et des achats contrôlés, et non des rachats paniqués. Tant que ce support tient, la structure à court terme privilégie la poursuite de la progression au sein du canal plutôt qu'une cassure.

D'un point de vue structurel, la hausse actuelle reste contraire à la tendance baissière précédente, ce qui signifie que les mouvements haussiers doivent être considérés comme des rotations à l'intérieur du canal, et non comme une cassure haussière confirmée à ce stade. La moyenne mobile exponentielle (EMA) joue le rôle d'équilibre dynamique, et le cours oscille autour d'elle, ce qui est caractéristique d'un marché correctif en quête d'équilibre. La trajectoire projetée indique une progression mesurée vers la partie supérieure du canal, où la liquidité et les réactions précédentes convergent autour de 5 140-5 300.L'invalidation clé est claire : une perte décisive de la zone de support et de la base du canal annulerait la rotation haussière et rouvrirait le risque de baisse. À l'inverse, une cassure nette et un maintien au-dessus de la ligne médiane du canal augmentent la probabilité d'un test vers la partie supérieure du canal et la zone de support du plus haut historique. Tant que cela ne se produit pas, l'état d'esprit approprié reste neutre et réactif. Laissez la structure guider la confirmation de vos prises de position, et non l'anticipation.

Silver réagit depuis le support de la chaîneSur l'unité de temps M45, l'argent reste à l'intérieur d'un canal ascendant bien défini, confirmant la tendance haussière de la structure générale malgré la volatilité récente. La forte baisse jusqu'à la limite inférieure du canal a propulsé le prix directement dans une zone de support clairement définie, où la pression vendeuse s'est rapidement essoufflée. Ce comportement suggère un mouvement de liquidité plutôt que le début d'une expansion baissière.

Du point de vue de l'action des prix, la réaction au support a été décisive. Les acheteurs sont intervenus avec vigueur, repoussant les prix plus bas et défendant la base du canal. Il est important de noter que cette réaction est survenue après le rejet du prix par la zone de résistance supérieure, indiquant un mouvement de rotation normal au sein d'un canal sain plutôt qu'une rupture structurelle. Le marché est en rotation, et non en rupture.

Tant que le prix se maintient au-dessus de la zone de support et de la limite inférieure du canal, le scénario privilégié est un rebond vers le milieu de la fourchette et l'ancienne zone de résistance. Une poussée haussière contrôlée, suivie de replis légers, conforterait l'idée d'une poursuite de la hausse vers la zone de Take Profit indiquée. Cela constituerait une rotation haussière classique à l'intérieur d'un canal ascendant.

Le scénario alternatif n'entre en jeu que si le prix ne parvient pas à se maintenir au-dessus de la zone de support et franchit nettement le canal à la baisse, avec acceptation de la hausse. Dans ce cas, la structure haussière serait compromise, ouvrant la voie à une phase corrective plus profonde. Jusqu'à ce moment, les mouvements baissiers doivent être considérés comme correctifs et non comme des changements de tendance.

En résumé, l'argent respecte sa structure haussière générale. Le mouvement actuel semble être une réaction constructive de qualité au niveau du support dans un canal ascendant, privilégiant la patience et la confirmation plutôt que les réactions émotionnelles.

BTC (2H) – La tendance baissière domine !Le BTC évolue au sein d'un canal baissier bien défini, avec une structure de marché générant constamment des sommets et des creux de plus en plus bas.

Les rebonds haussiers se sont limités à la limite supérieure du canal descendant, au niveau du FVG, indiquant que la tendance principale reste dominée par la vente.

Actuellement, le prix a réagi au niveau de la zone d'offre/FVG H2, sans parvenir à franchir la structure baissière.

Le RSI demeure sous la zone neutre, avec une faible dynamique haussière, confirmant la poursuite de la tendance baissière.

Prévisions :

Rebond technique vers la zone du FVG à l'intérieur du canal

Rejet → poursuite de la baisse vers la limite inférieure du canal descendant

Objectif à court terme : environ 68 200 $

XAU (1H) - La reprise se poursuitAprès une forte baisse, le cours a clairement réagi au niveau de la zone de demande H1 et a rebondi pour retrouver sa structure optimale.

Actuellement, la paire XAU/USD se consolide au-dessus de la ligne de tendance ascendante, tout en maintenant de petits FVG (Futures Volumes) en dessous, ce qui indique que la pression acheteuse reste dominante.

Le retest du FVG et de la ligne de tendance sans cassure montre que les acheteurs absorbent bien la pression vendeuse.

Le RSI demeure au-dessus de la zone neutre, sans divergence baissière, ce qui soutient la poursuite de la tendance.

Perspectives :

Maintien du cours au-dessus de la zone de demande actuelle

Absorption complète des liquidités → mouvement haussier pour combler le FVG supérieur

Objectif à court terme : environ 5 360 $

XAUUSD: Va-t-il encore monter?📢 Aujourd'hui, l'or a connu une nouvelle baisse rapide pendant la session américaine, une autre forte correction du marché. Mais je peux vous le dire clairement: la tendance haussière n'est pas terminée. Quand la plupart des gens pensent que la hausse de l'or est finie, c'est alors qu'elle commence vraiment.

📢 Cependant, ne laissez pas la hausse rapide de l'or au cours du dernier mois vous faire oublier que le marché évolue la plupart du temps en range. Donc, tout en achetant, adaptez-vous aux corrections à court terme, faites des opérations à court terme et attendez que la tendance haussière de l'or se reforme avant de viser un gros profit.

💰 Stratégie de trading de l'or pour aujourd'hui:

💎 Achat XAUUSD@4880-4900

💎 TP: 4950-4980

⚠️⚠️⚠️ Tous les signaux ont été précis pendant un mois complet. Je continuerai à envoyer des signaux précis pour vous aider à profiter davantage. Le marché est actuellement très volatil – ne manquez pas les signaux de trading quotidiens!

L’or se redresse — mais la structure contrôle toujours la hausseSur l’unité de temps 2H, l’or rebondit actuellement à l’intérieur d’un canal ascendant correctif clairement défini, après une forte vente impulsive depuis le précédent sommet historique. Cette chute a respecté des niveaux clés de retracement de Fibonacci, confirmant une transition de distribution vers markdown, et non une simple volatilité aléatoire. Le rebond depuis la zone des $4,400 montre un achat réactif solide, mais structurellement, il s’agit toujours d’une reprise contre-tendance.

D’un point de vue technique, le prix se dirige maintenant vers la zone de Fibonacci 0.5–0.618 située autour de $5,000–$5,140, qui coïncide également avec la partie médiane à supérieure du canal ascendant. Cette zone est critique : elle a précédemment agi comme support durant la phase de distribution et est désormais susceptible de jouer le rôle de résistance / offre dominante. Tant que le prix reste à l’intérieur de ce canal, la formation de sommets et creux ascendants reste valide, mais ne constitue pas encore une reprise haussière majeure.

Le point de décision clé se situe à l’avant. Si l’or réintègre et s’installe au-dessus de $5,150–$5,200, le scénario correctif perd en crédibilité et une extension haussière devient envisageable. En revanche, un rejet clair dans cette zone renforcerait l’idée d’une simple réversion vers la moyenne, avec un risque de rotation de retour vers le support du canal. Tant que la structure majeure n’est pas reconquise, tradez le canal pas l’émotion.

XAU (2H) – Tendance haussière la semaine prochaineAprès une forte correction depuis son sommet, le cours de l'or se dirige vers une zone de support cruciale au sein de la tendance haussière de fond. Cette zone coïncide avec l'ancien support structurel + FVG, indiquant que la pression acheteuse antérieure continue de protéger le cours.

Le RSI sur l'unité de temps H2 chute vers des niveaux bas, signe d'un affaiblissement de la pression vendeuse et créant les conditions d'un rebond technique. Le scénario privilégié est une consolidation des prix – formant un point bas à court terme – suivie d'un rebond.

Au niveau macroéconomique, la faiblesse du dollar américain et les anticipations d'un assouplissement de la politique monétaire à court terme continuent de soutenir l'or à moyen terme.

👉 Perspectives pour la semaine prochaine :

Maintien de la zone de support actuelle

Priorité aux replis – achat dans le respect de la tendance principale

Objectif de reprise : la zone des 5 150 $

La tendance principale demeure haussière ; le repli actuel est considéré comme une correction au sein de cette tendance.

Les emplois et les revenus aux États-Unis sapent la valeur de...Les emplois et les revenus aux États-Unis sapent la valeur des actifs

Le dernier rapport national sur l'emploi d'ADP a montré que les employeurs privés ont créé 22 000 emplois en janvier 2026, bien en deçà des 48 000 prévus par les économistes.

ADP a également réévalué ses séries historiques, ramenant son estimation de la croissance de l'emploi privé en 2025 à 398 000, contre 771 000 précédemment.

En conséquence, l'or a perdu mercredi une partie des gains enregistrés plus tôt dans la journée. En arrière-plan, le président Donald Trump continue de soutenir quelque peu l'or avec ses commentaires à NBC News, affirmant que le guide suprême iranien, l'ayatollah Ali Khamenei, « devrait être très inquiet ».

Les actions américaines ont également connu une forte baisse mercredi, notamment dans le secteur technologique. Le S&P 500 a reculé d'environ 0,5 % et le Nasdaq a chuté d'environ 1,7 %, les semi-conducteurs étant au centre de ce mouvement. AMD a chuté d'environ 16 % en raison de perspectives moins favorables, et cette baisse s'est répercutée sur le reste du secteur des puces électroniques, avec des pertes pour Broadcom, Micron et Applied Materials.

AVGO — Correction en cours avant repriseL’action Broadcom (AVGO) est actuellement dans une phase de correction, visant une zone de liquidité clé. Cette zone pourrait servir de support avant un retour vers les plus hauts récents.

🔎 Scénario probable :

1️⃣ Correction vers la zone de liquidité : le prix pourrait temporairement descendre pour absorber les ordres et stabiliser le marché.

2️⃣ Rebond vers les plus hauts : après cette correction, un retour vers les sommets précédents est possible, surtout si le volume et le momentum soutiennent le mouvement.

✅ Points à surveiller :

Volume dans la zone de liquidité : indicateur de force pour le rebond.

Momentum et indicateurs techniques : confirment la reprise potentielle.

Résistances majeures : niveaux où le prix pourrait rencontrer de la pression vendeuse.

💬 Correction temporaire ou reprise solide ? À suivre de près. 🤔

#AVGO #Trading #AnalyseTech #Bourse #Stocks #Investissement

MSFT — Tendance baissière forteL’action Microsoft (MSFT) évolue actuellement dans une tendance baissière très prononcée, avec une succession de sommets et creux descendants. Les vendeurs dominent le marché et le momentum reste négatif.

🔎 Points clés :

✅ Tendance bien établie : le prix reste sous ses résistances majeures.

✅ Pression vendeuse constante : les tentatives de rebond sont rapidement rejetées.

✅ Momentum négatif : les indicateurs techniques confirment la faiblesse persistante.

📊 Scénario probable :

Tant que MSFT reste sous ses niveaux clés, la baisse pourrait se prolonger. Un rebond temporaire est possible, mais il resterait fragile sans signal clair de retournement.

💬 Continuation du cycle baissier ou simple correction ? 🤔

#MSFT #Trading #AnalyseTech #Bourse #Stocks #Investissement

NVDA — Point critique sous surveillanceL’action NVIDIA (NVDA) évolue actuellement autour d’un support très important. Ce niveau est crucial car il pourrait définir la prochaine trajectoire du titre. Deux scénarios principaux se dessinent :

🔎 Scénarios possibles :

1️⃣ Rebond technique : si le support tient et que le volume est suffisant, le marché pourrait remonter vers la ligne de gravity, offrant une opportunité de reprise.

2️⃣ Cassure baissière : si le support cède avec force, la pression vendeuse pourrait pousser le prix à descendre jusqu’à la ligne de gravity, confirmant la faiblesse du marché.

✅ Points clés à suivre :

Volume de transactions : indicateur du sérieux du rebond ou de la cassure.

Niveau de support : un seuil technique déterminant pour la suite de la tendance.

Momentum et indicateurs techniques : confirment la direction probable.

💬 Rebond solide ou cassure brutale ? À suivre de près. 🤔

#NVDA #Trading #AnalyseTech #Bourse #Stocks #Investissement

Analyse de l’or & Stratégie de trading | 4–5 février✅ Analyse de la structure en 4H

Sur le graphique en 4 heures, le prix est passé sous les moyennes mobiles MA10 et MA20, et revient actuellement vers la zone de la MA30 / ligne médiane des bandes de Bollinger (environ 4900–4950). Cela montre que l’élan du rebond unidirectionnel précédent s’est nettement affaibli.

La zone 4900–4870 constitue un support structurel clé en 4H et représentait une importante zone d’accumulation lors du rebond précédent. Si ce niveau est clairement cassé, la structure pourrait évoluer vers une correction plus profonde.

📌 Conclusion 4H :

Il ne s’agit pas d’une forte tendance haussière, mais d’une phase corrective après un rebond. Tant que 4870 n’est pas cassé de manière significative, la structure globale reste une consolidation au sein d’une tendance haussière, et non un retournement de tendance.

✅ Analyse de la structure en 1H

Sur le graphique en 1 heure, après avoir formé un sommet court terme autour de 5090, le prix a reculé avec plusieurs bougies baissières consécutives. Les moyennes mobiles à court terme (MA5 / MA10) se sont clairement orientées à la baisse.

La zone 4870–4900 présente de longues mèches basses et des signes de soutien acheteur, indiquant une réelle demande à ce niveau.

Si le prix ne parvient pas à reconquérir rapidement la MA20 (environ 4980), la structure en 1H devrait continuer dans un schéma de consolidation faible → nouveau test du support.

📌 Conclusion 1H :

Le marché se situe actuellement à la fin d’un mouvement correctif et dans une phase de décision. Une confirmation par le support ou une structure de rebond est nécessaire pour déterminer le prochain élan.

🔴 Résistances

• 4980–5020 (MA20 en 1H + pression du pullback)

• 5070–5100 (précédent sommet et résistance structurelle en 4H)

🟢 Supports

• 4900–4870 (support structurel clé)

• 4800–4750 (zone défensive de retracement en 4H)

✅ Référence de stratégie de trading

L’accent est mis principalement sur les achats lors des replis, avec des ventes légères aux niveaux élevés. Trader strictement selon la structure et éviter de poursuivre le prix.

🔰 Stratégie Long (acheter le repli)

👉 Zone d’entrée : 4870–4900, entrée progressive

🎯 Objectif 1 : 4980

🎯 Objectif 2 : 5070

🎯 Objectif étendu : 5150

📍 Logique :

Cette zone correspond à la ligne médiane en 4H et à l’ancienne zone d’accumulation. Tant qu’il n’y a pas de cassure significative en 4H, la structure haussière conserve un potentiel de reprise et de nouvelle impulsion.

🔰 Stratégie Short (vente légère sur rebond)

👉 Zone d’entrée : 5020–5050

🎯 Objectif 1 : 4950

🎯 Objectif 2 : 4880

📍 Logique :

Il s’agit d’une vente technique dans la tendance, adaptée uniquement aux couvertures ou aux trades court terme, pas aux positions lourdes ni au maintien prolongé.

✅ Rappels de gestion du risque

👉 Il ne s’agit pas d’une tendance baissière principale — les ventes doivent être légères et rapides

👉 Si 4870 est clairement cassé en 4H, la structure de tendance doit être réévaluée

👉 Si le prix repasse au-dessus de 5000 et s’y maintient, la correction est terminée et les acheteurs reprennent le contrôle

👉 En phase de range, la priorité est : rythme > direction > taille de position

💕 Le marché sera toujours là. Votre capital, peut-être pas.

Pullback haussier sur zone de demande avec objectif sur résistan

Analyse du graphique

Structure du marché :

Après une phase de forte baisse, le marché forme une base avec un plus haut et un plus bas ascendants, ce qui suggère une correction haussière à court terme, pas encore un retournement de tendance confirmé.

Zone de demande / entrée (zone verte ~4 900) :

Cette zone a servi de consolidation avant la cassure haussière. Le retour actuel du prix la reteste, ce qui en fait une zone de demande valide. Tant qu’elle tient, le scénario acheteur reste pertinent.

Price action :

Le retracement est propre et contrôlé, sans pression vendeuse agressive, indiquant que les acheteurs défendent toujours la zone.

Zone de résistance / offre (zone rouge ~5 200) :

Cette zone correspond à une ancienne structure clé avec une forte pression vendeuse. C’est un objectif logique (TP) pour les positions longues.

Scénario projeté (flèches blanches) :

Réaction sur la demande → formation d’un plus haut supérieur → continuation vers la résistance : schéma classique de pullback haussier.

Biais

Biais court terme : Haussier tant que le prix reste au-dessus de la zone de demande

Invalidation : Cassure nette et clôture sous la zone verte

Contexte : Trade contre-tendance à l’échelle supérieure → gestion du risque stricte recommandée

Analyse technique BTC – Scénario expanding flat ABC📊 Analyse technique BTC – Scénario expanding flat et zone de capitulation potentielle

Sur l’unité de temps hebdomadaire, Bitcoin évolue actuellement dans une structure corrective complexe qui ressemble fortement à deux scénarios possibles en expanding flat ABC.

🔎 Scénario 1 – Expanding flat en jaune

La projection de la vague C indique un objectif situé autour des 70 680$, correspondant à l’extension 423.60% Fibonacci. Ce type de structure produit généralement un excès baissier marqué avant un retournement de tendance.

🔎 Scénario 2 – Expanding flat en bleu

Dans ce scénario alternatif, la vague C viserait la zone des 67 700$, correspondant à l’extension 161.80% Fibonacci. Cette zone correspond également à un support technique majeur susceptible d’attirer la liquidité restante du marché.

⚠️ Les expanding flat sont connus pour générer :

• Une forte volatilité

• Une capitulation des positions à levier

• Des pièges à vendeurs et à acheteurs

• Un excès final avant retournement macro

💧 D’un point de vue macro, la dynamique de la liquidité mondiale suggère que le marché pourrait rester instable durant le mois de février. Si un retournement haussier doit se produire, il pourrait être synchronisé avec le retour progressif de la liquidité, possiblement à partir du début du mois de mars.

📌 En résumé :

Le marché pourrait encore rechercher la liquidité située entre 67 000$ et 71 000$ avant de construire une base de retournement plus solide.

Comme toujours, attendre la confirmation d’une structure de retournement reste essentiel avant d’anticiper une reprise durable.

Le soutien structurel à moyen et long terme de l'or demeure soliLe soutien structurel à moyen et long terme de l'or demeure solide, tandis que la dynamique de rebond à court terme est marquée.

📈 Les achats massifs d'or par les banques centrales du monde entier se poursuivent, consolidant ainsi les cours de l'or. De 2022 à 2024, leurs achats annuels moyens ont dépassé 1 000 tonnes, un niveau nettement supérieur aux précédents, constituant une force de demande structurelle incontestable sur le marché de l'or. Parallèlement, le déséquilibre entre la part du dollar américain dans les réserves mondiales (environ 56 %) et celle de l'économie américaine (environ 25 %) continue d'inciter les banques centrales à optimiser leurs structures de réserves et à diversifier leurs risques en augmentant leurs avoirs en or. Ce processus devrait continuer à soutenir la valeur de l'or comme investissement à moyen et long terme.

🌍 Dans un contexte d'incertitudes géopolitiques et macroéconomiques sans précédent, le statut de valeur refuge de l'or est encore plus évident. Les turbulences politiques actuelles sont largement perçues comme un facteur positif à long terme pour l'or, attirant continuellement des capitaux vers les valeurs refuges.

📊 Techniquement, l'or a connu un fort rebond après trois jours consécutifs de baisse. La forte bougie haussière d'hier a été suivie d'un léger repli à l'ouverture ce matin avant une nouvelle flambée, franchissant le seuil psychologique des 5 000 $/once et atteignant un sommet à 5 080,71 $. Actuellement, les moyennes mobiles sur 4 heures forment un croisement haussier, le MACD affiche également un croisement haussier, et le prix s'est stabilisé au-dessus de la bande médiane de Bollinger, indiquant une forte dynamique haussière à court terme.

🎯 Stratégie de trading :

Pour le trading à court terme, envisagez une petite position longue dans la fourchette 5 025-5 028, avec un stop loss à 5 015 et un objectif de 5 050-5 100.

Surveillez attentivement la zone de résistance 5100-5130. Si le cours atteint cette zone, envisagez de prendre des positions courtes par lots à moyen terme, en utilisant un cours de clôture quotidien supérieur à 5130 comme critère de gestion des risques, avec un objectif de baisse de 200 à 300 $.

S&P Global : un duel de performance avec le SP500 ?🇺🇸 Une opportunité intéressante pour renforcer ou initier une position ?

📉 S&P Global NYSE:SPGI a corrigé de -15% depuis son dernier plus haut

💡 RSI en zone de survente hier, autour de 25.

🟧 Première zone de support déjà en place

🔵 Zone clé idéale plus bas, autour de la MM200 hebdo, avec le support oblique haussier (vers 420-440$)

L’or montre des signes de reprise après une forte baisse.📊 Évolution du marché:

Les prix de l’or progressent fortement aujourd’hui, soutenus par une hausse de la demande de valeurs refuges dans un contexte de tensions géopolitiques croissantes entre les États-Unis et l’Iran. Les inquiétudes liées au conflit renforcent l’attrait des actifs refuges, faisant grimper l’or de plus de 2 % dans la séance et portant le prix spot au-dessus de ~5 070 USD/oz. Les perspectives fondamentales restent haussières si les anticipations de baisse des taux se confirment et si les données économiques se détériorent.

________________________________________

📉 Analyse technique:

• Résistances clés:

1. ~ 5 100–5 120 USD/oz – zone psychologique majeure et sommet actuel.

2. ~ 5 250–5 300 USD/oz – objectif étendu en cas de cassure haussière.

• Supports proches:

1. ~ 4 900–4 950 USD/oz – support à court terme en cas de correction.

2. ~ 4 800–4 850 USD/oz – support de momentum en cas de repli plus marqué.

• EMA / Tendance:

Un prix au-dessus de l’EMA 09 confirme une tendance haussière à court terme.

• Bougies / Volume / Momentum:

De fortes bougies haussières avec une large amplitude reflètent une pression acheteuse dominante, soutenue par le volume et le momentum.

________________________________________

📌 Perspective:

L’or pourrait poursuivre sa hausse à court terme si les tensions géopolitiques persistent, si le dollar américain s’affaiblit et si le marché maintient ses anticipations de baisse des taux. Toutefois, des données économiques solides ou un ton plus restrictif de la Fed pourraient entraîner une correction temporaire.

________________________________________

💡 Stratégie de trading:

🔻 SELL XAU/USD: 5 117 – 5 120

🎯 TP: 40 / 80 / 200 pips

❌ SL: ~ 5 127

🔺 BUY XAU/USD: 4 950 – 4 947

🎯 TP: 40 / 80 / 200 pips

❌ SL: ~ 4 940

XAUUSD – Brian | Perspective technique H4XAUUSD – Brian | Perspective Technique H4 – Biais Baissier Après Rallye d'Épuisement

L'or a complété une forte expansion à la hausse et montre maintenant des signes clairs d'épuisement de tendance sur le timeframe H4. Après avoir imprimé une forte impulsion à la hausse, le prix n'a pas réussi à maintenir l'acceptation au-dessus des récents sommets et a rapidement transitionné vers un profond mouvement correctif, signalant un changement dans le contrôle du marché à court terme.

D'un point de vue structurel, le marché est passé de l'impulsion → à la distribution → à la correction, favorisant un biais de vente tant que le prix reste confiné en dessous de la résistance clé.

Structure du Marché & Contexte Fibonacci

Le rallye récent a stagné près de la zone de résistance supérieure, suivi d'un rejet agressif.

Le prix a profondement retracé dans la zone de Fibonacci 0.618–0.75, confirmant que le mouvement vers le bas n'est pas un léger repli mais une correction significative.

L'action actuelle du prix suggère que des sommets inférieurs se forment, maintenant la pression de vente active lors des rebonds.

Tant que le prix n'arrive pas à récupérer et à s'accepter au-dessus des niveaux de rupture précédents, la structure baissière reste valide.

Zones Clés à Surveiller

Zone de VENTE Principale

5,716 – 5,866

C'est la principale zone d'offre et de liquidité de vente sur H4. Tout rallye correctif dans cette zone est susceptible d'attirer des vendeurs, surtout si le prix montre des hésitations ou des rejets.

Zone de Réaction Intermédiaire

Autour de la zone de retracement Fibonacci 0.5–0.618, où les rebonds à court terme peuvent stagner avant une continuation à la baisse.

Cibles à la Baisse / Demande

La zone de support inférieure près de 4,800–4,850 reste la première zone clé à surveiller à la baisse.

Une continuation plus profonde exposerait la région 4,600–4,500, où une demande plus large pourrait tenter d'absorber la pression de vente.

Contexte Macro (Brièvement)

Fondamentalement, l'or fait face à des vents contraires en raison de l'incertitude persistante autour des attentes de taux d'intérêt. Les récents commentaires des banques centrales continuent de signaler la prudence vis-à-vis des baisses de taux à court terme, maintenant les rendements réels soutenus et limitant la hausse de l'or à court terme. Ce contexte s'aligne avec la correction technique actuelle et la phase de distribution.

Perspective de Trading

Biais : Baissier / vendre lors des rallyes

Focalisation : Vendre les rebonds correctifs dans les zones de résistance

Note de risque : Éviter de courir après le prix dans les creux ; laisser la structure et les niveaux guider les entrées

Dans cette phase, la patience est essentielle. Vendre sur les points forts dans des zones définies offre une probabilité plus élevée que de prédire les creux.

Consultez le graphique pour les niveaux Fibonacci, le changement de structure et les zones de vente mises en évidence.

✅ Suivez le canal TradingView pour recevoir des mises à jour précoces sur la structure du marché, les changements de liquidité et les zones à haute probabilité.