ANALYSE DE L'OR 14/01/20261. Analyse fondamentale :

a) Économie :

• USD : Après le CPI, le dollar américain a connu un rebond technique mais n’a pas réussi à maintenir une dynamique haussière solide, ce qui montre que la pression acheteuse reste limitée.

• Actions américaines : Évolution contrastée ; les flux de capitaux ne reviennent pas fortement vers les actifs risqués → l’or conserve son rôle défensif.

• FED : Les anticipations de baisse des taux restent présentes à moyen–long terme. La Fed n’a pas adopté une posture suffisamment hawkish pour inverser la tendance de l’or.

• TRUMP : Les déclarations et politiques potentielles continuent de créer de l’incertitude politique, ce qui est favorable à l’or.

• SPDR : Achat supplémentaire de 3,43 tonnes, soutenant la tendance haussière.

b) Géopolitique :

• Les tensions géopolitiques ne se sont pas totalement apaisées ; des risques latents subsistent → l’or conserve son statut de valeur refuge.

c) Sentiment de marché :

• Environnement légèrement risk-off : les capitaux ne quittent pas l’or.

• Après la phase de correction en début de mois, le sentiment s’oriente vers des achats sélectifs plutôt que du FOMO.

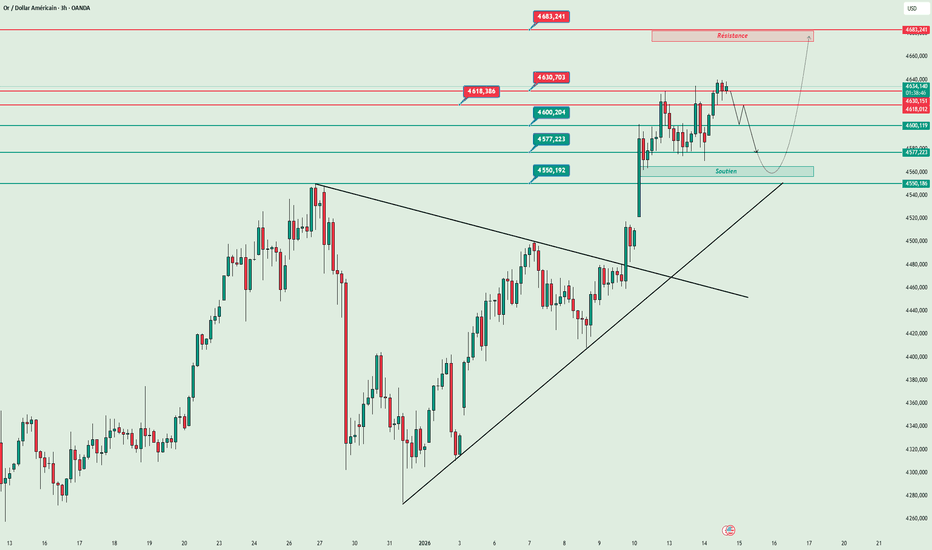

2. Analyse technique :

• Le prix est sorti de la zone d’accumulation (box) après un test réussi du support.

• Une structure de Higher Low s’est formée → la tendance de court terme devient haussière.

• Le prix évolue au-dessus des moyennes mobiles, qui commencent à s’orienter à la hausse.

• Le RSI progresse vers la zone des 70, indiquant une forte pression acheteuse.

=> Tendance court terme : HAUSSIÈRE – privilégier les BUY sur replis.

RÉSISTANCE : 4.618 – 4.630 – 4.683

SUPPORT : 4.600 – 4.577 – 4.550

3. Séance précédente (13/01/26) :

• Début de séance : L’or a été sous pression baissière, provoquant un nettoyage des positions BUY faibles.

• Milieu de séance : Évolution latérale, phase d’accumulation et d’absorption de l’offre.

• Fin de séance : Cassure haussière forte au-dessus de la box, clôture sur les plus hauts → confirmation du retour des flux acheteurs.

=> Il s’agit d’une cassure après accumulation, soutenue par les fondamentaux, et non d’un simple rebond aléatoire.

4. Stratégie du jour (14/01/26) :

🪙 SELL XAUUSD | 4,686 – 4,684

• SL : 4,690

• TP1 : 4,678

• TP2 : 4,672

🪙 BUY XAUUSD | 4,558 – 4,560

• SL : 4,554

• TP1 : 4,566

• TP2 : 4,572

X-indicator

PLAN XAUUSD PLAN XAUUSD 🪙

Plan XAUUSD court terme ✔️

ATH du gold au 4640. 🔥

Le gold a explosé à la hausse hier en faisant un nouvelle ATH🔼et durant l’asian session il est parti en faire un nouveau aussi 📈

Voici mes zones à surveiller pour aujourd’hui 👇

ZONE D’ACHAT 🟢

1. Ma première zone d’achat est 4598 - 4587 il y a un OB en h4, h3, m45, m30 et m15 + de la FVG en h2, h1, m45, m30 et m15.

2. Ma deuxième zone d’achat est au 4515 - 4498, on y voit un OB en h3, h2 et m45 + de la FVG en h2, h1 et m45. Cette zone était anciennement une zone de vente qui va maintenant devenir un support.

3. Ma troisième zone d’achat est 4458 - 4447, il y un de la IFVG en h1 et en m45 + un OB en h2 et m30. Cette zone a déjà fait rebondir le GOLD 2 fois.

4. Ma quatrième zone d’achat est 4399 - 4388, on y trouve un OB en h4, h3, h1 et m45 + de la FVG en h4. C’était une ancienne zone de vente qui est devenue un support.

DOWJONES cassure baissière de sa MM7 dailyAprès avoir réalisé un nouveau plus historique le Dowjones a fortement reflué hier depuis son haut de canal haussier cassant sa MM7 daily en clôture.

L'actif est certes en forte tendance haussière mais sous les 49300 une correction pourrait se mettre en place en direction du bas de canal haussier et d'une forte zone de support vers 47800/48000.

Une cassure haussière de 49300 relancerait le flux haussier de court terme en direction des plus hauts historiques une nouvelle fois.

BTC (1H) – Perspectives, continuation haussièreLa structure de la tendance haussière reste solide, le prix franchissant et testant à nouveau la ligne de tendance, les zones FVG servant continuellement de support.

Le RSI se maintient au-dessus de 60 → la pression acheteuse demeure dominante et la tendance principale ne montre aucun signe d'affaiblissement.

Scénario privilégié :

Surveiller un repli vers FVG / 0,5 Fibonacci (environ 94 300) pour acheter.

Objectif immédiat : 96 400, avec une extension vers 99 000 – 100 000 (Fibonacci 1,618) si la dynamique se maintient.

⚠️ Gestion des risques : Attendez une réaction claire du prix au niveau de FVG – suivez la tendance, ne vous laissez pas influencer par le prix.

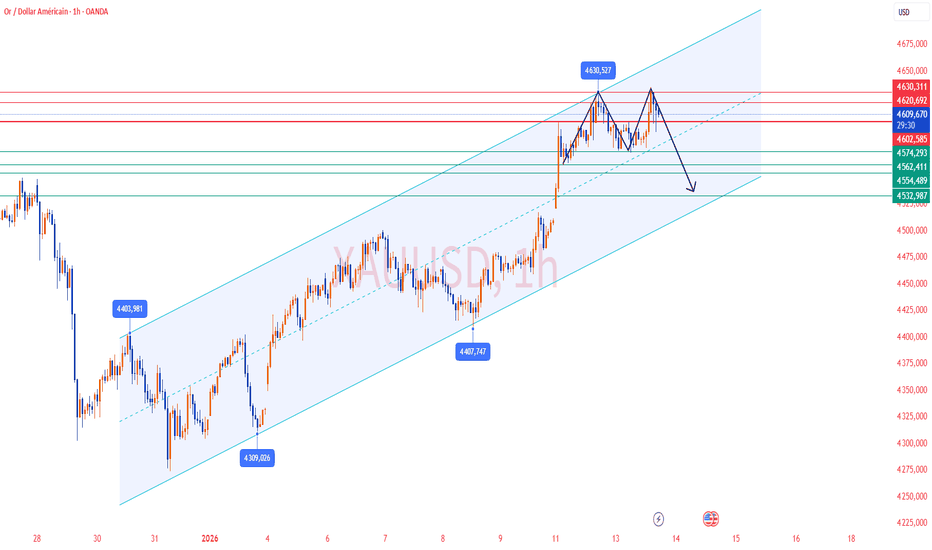

XAU (2H) – Perspectives journalières (Tendance haussière)Le cours se maintient dans une structure haussière au sein du canal de tendance ; les corrections observées ne sont que des replis techniques vers la zone de support (FVG).

Les flux monétaires continuent de soutenir la tendance, le RSI reste au-dessus de la zone neutre → la tendance haussière n'est pas rompue.

Maintenez votre position dans la zone de support actuelle → privilégiez les opportunités d'achat. Objectif : 4 700 $ lors des prochaines séances.

⚠️ Attendez la réaction du cours au niveau de FVG, ne cédez pas à la panique – surveillez l'évolution du cours pour confirmer la poursuite de la tendance.

XAUUSD – Recul terminé, concentrez-vous sur l'achat.Contexte du Marché (H1)

Après un fort rallye impulsif, l'or est entré dans une phase de repli technique et montre maintenant des signes d'absorption de liquidités. Le déclin récent est de nature corrective et n'indique pas un retournement de tendance.

D'un point de vue fondamental, l'environnement macroéconomique reste favorable à l'or alors que les attentes d'une posture prudente de la Fed persistent et la demande en tant que valeur refuge continue. En conséquence, les mouvements baissiers à court terme sont considérés comme des opportunités de réintégrer la tendance haussière principale.

Structure & Action du Prix

La structure H1 reste haussière, avec des creux de swing clés toujours intacts.

Le prix a réagi dans les zones de demande à court terme, alignées avec les retracements de Fibonacci et les zones d'équilibre antérieures.

Aucune CHoCH baissière confirmée jusqu'à présent → la continuation haussière reste la vue privilégiée.

Les zones de résistance supérieures agissent comme des cibles de liquidités.

Plan de Trading – Style MMF

Scénario Principal – Achat Suivant la Tendance

Concentrez-vous uniquement sur les configurations d'achat après que le prix ait montré des réactions haussières claires et une protection de la structure.

Zones d'achat préférées :

Zone d'achat : 4,596 – 4,580 (demande + confluence Fibonacci)

Zone d'achat plus profonde : 4,578 – 4,570 (creux de structure / fort support)

Remarque : Entrez des trades uniquement avec confirmation. Évitez FOMO au milieu de la plage.

Cibles à la hausse :

TP1 : 4,610

TP2 : 4,630

TP3 : 4,670 (résistance supérieure / zone d'extension)

Scénario Alternatif

Si le prix ne se replie pas profondément et dépasse plutôt 4,630, attendez un retest avant de chercher des opportunités d'achat à la continuation.

Invalidation

Si une bougie H1 se ferme en dessous de 4,570, la structure haussière à court terme est invalidée. Faites une pause sur les achats et attendez qu'une nouvelle structure se forme.

Résumé

Le biais principal de l'or reste haussier. Le repli actuel est correctif, pas un retournement. L'approche MMF favorise la patience et l'achat dans des zones à prix réduit, en tradant en alignement avec le flux des périodes supérieures plutôt que de poursuivre le prix.

Analyse des vagues d’Elliott – XAUUSD | 13 janvier 2025

Momentum

– Le momentum sur l’unité de temps journalière (D1) est actuellement compressé et superposé, ce qui indique que le mouvement haussier est sur-étendu.

– Cette situation suggère que le prix peut encore poursuivre sa hausse, toutefois le momentum s’affaiblit clairement, et un retournement peut intervenir à tout moment.

– Le momentum sur l’unité de temps H4 se prépare à entrer en zone de survente, ce qui laisse envisager à court terme un rebond haussier sur plusieurs bougies H4.

– Le momentum sur l’unité de temps H1 s’est déjà retourné à la hausse, renforçant la probabilité d’un mouvement haussier de court terme sur les prochaines bougies H1.

Structure des vagues (Elliott Wave)

Unité de temps journalière (D1)

– La bougie journalière d’hier a clôturé au-dessus du précédent sommet à 4549, cependant le momentum D1 demeure en zone de surachat.

– Bien que la compression du momentum suggère une possible extension de la hausse, le risque de retournement reste élevé.

– Les anciens scénarios de comptage des vagues n’ont pas été totalement invalidés, tandis que le nouveau comptage ne dispose pas encore d’une confirmation claire.

– Pour cette raison, sur le D1 nous privilégions toujours l’observation et l’attente.

Unité de temps H4

– Le prix évolue actuellement à proximité de la zone cible 4616.

– Le momentum H4 se rapproche de la zone de survente et montre des signes d’un possible retournement haussier.

– À ce stade, le suivi du momentum H4 est crucial, avec une attention particulière portée aux cassures de structure alignées avec le retournement du momentum afin de confirmer la tendance.

– Il est également possible de trader dans le sens de la dynamique haussière de court terme en H4 jusqu’à l’apparition d’une cassure de structure claire, caractérisée par des plus hauts et plus bas décroissants, accompagnée d’un retournement du momentum H4. Dans ce cas, la probabilité d’un changement de tendance augmentera sensiblement.

Unité de temps H1

– J’ai tracé un canal de prix temporaire pour la structure de vagues ABC (en bleu).

– Le prix évolue actuellement à l’intérieur de ce canal et se trouve en confluence avec la zone de résistance 4600.

– Dans cette configuration, il convient d’attendre une clôture nette au-dessus de 4600 avant de rechercher des opportunités d’achat.

– Si le momentum H4 et H1 entrent simultanément en zone de surachat et que le prix reste bloqué sous 4600, nous rechercherons des opportunités de vente.

– La zone 4520 représente un objectif de court terme potentiel, tout en constituant également une zone de buy scalp intéressante en cas de réaction claire du prix.

Plan de trading

– Attendre une confirmation claire avant de rechercher des positions de vente, conformément aux scénarios décrits.

– Surveiller la réaction du prix dans les zones de forte liquidité si le marché corrige vers le niveau 4520.

Zone d’achat : 4522 – 4520

Stop Loss : 4500

TP1 : 4549

TP2 : 4600

BTC (1H) – Rupture haussière après une phase d'accumulationSuite de l'actualité Bitcoin !

La paire BTC/USDT a franchi la résistance de sa phase de consolidation latérale prolongée et a enregistré une nette cassure à la hausse.

Après cette cassure, le prix a montré des signes de léger retest et s'est maintenu fermement au-dessus de la zone FVG inférieure, indiquant que la demande continue d'absorber efficacement la pression des prises de bénéfices à court terme.

Le RSI reste proche de sa zone haute, mais aucune divergence baissière n'est apparue, ce qui confirme la validité de la dynamique haussière à court terme.

Signal clé : Si le prix continue de se maintenir au-dessus de la zone de cassure, le BTC pourrait poursuivre sa progression vers la région des 93 800, comme prévu dans le scénario.

👉 Selon les traders, le BTC entre-t-il dans une phase de continuation ou s'agit-il simplement d'une cassure technique à court terme ?

Gold (1H) – Maintien de la dynamique haussièreBonjour à tous !

L'or (XAU/USD) maintient une nette tendance haussière sur le graphique H1, avec une structure de creux et de sommets ascendants qui se renforce continuellement.

Le cours a franchi avec force la précédente zone d'accumulation, avant de se replier légèrement et de se stabiliser dans la zone de support importante, où la convergence FVG n'est pas encore totalement atteinte.

Le flux monétaire indique que les acheteurs contrôlent toujours la correction, tandis que le RSI reste élevé sans toutefois afficher de divergence négative, ce qui reflète la domination de la pression acheteuse.

Personnellement, je pense qu'il est fort probable que si le cours continue de réagir positivement dans la zone de support actuelle, le XAU/USD pourrait poursuivre sa dynamique haussière et se diriger vers la zone cible d'environ 4 650 $, conformément à la structure.

👉 Qu'en pensez-vous ? Quelle est votre analyse de la réaction du cours dans cette zone de support ?

Faut-il poursuivre la hausse ou accumuler davantage avant de continuer ?

BTC en consolidation : Le marché se renforce-t-il ?Après une correction marquée au sein d'un canal descendant, le BTC a stoppé sa chute et est entré dans une phase de consolidation. Son prix fluctue actuellement dans une fourchette d'équilibre bien définie, ce qui indique un affaiblissement de la pression vendeuse et une absorption de l'offre par le marché.

À noter :

Le prix ne forme plus de nouveaux plus bas.

La limite inférieure de la fourchette reste stable.

Le nuage Ichimoku s'aplatit progressivement, reflétant un équilibre temporaire entre l'offre et la demande.

D'un point de vue macroéconomique à court terme :

Le marché des cryptomonnaies se montre prudent avant la publication des données économiques américaines.

Les flux de capitaux ont tendance à attendre une confirmation plutôt que de se retirer massivement.

Une volatilité réduite est souvent le signe que le marché se prépare à une nouvelle phase d'expansion.

Le BTC réagit donc davantage à l'évolution de son prix qu'à l'actualité économique immédiate.

Scénario principal : Si le BTC se maintient dans sa zone d’équilibre actuelle et franchit la limite supérieure de la fourchette, le marché pourrait poursuivre sa hausse à court terme, en direction de zones plus élevées, comme indiqué sur le graphique. Actuellement, le scénario de continuation est de plus en plus privilégié, tant que la limite inférieure de la fourchette reste intacte.

L'argent reste-t-il un marché où il faut acheter à la baisse ? L'argent remonte après que l'IPC américain de base ait surpris à la baisse. Cela a fait baisser les rendements américains et le dollar, et cette combinaison soutient les métaux précieux.

D'autres facteurs fondamentaux favorables sont également toujours présents. Les tensions géopolitiques au Venezuela et en Iran se poursuivent et la pression exercée par le ministère américain de la Justice sur Jerome Powell à la Fed contribue à maintenir un prix plancher.

Le prochain risque à court terme est la décision que rendra demain la Cour suprême des États-Unis sur les droits de douane du président Trump. Si ces droits sont annulés, cela pourrait déclencher des prises de bénéfices sur l'argent et l'or après une forte hausse. Cela dit, les responsables de l'administration Trump ont déjà signalé d'autres moyens de réintroduire les droits de douane, de sorte que toute décision initiale pourrait être l'occasion d'acheter à la baisse.

La première zone à surveiller en cas de baisse est la zone de cassure et de consolidation précédente, autour de 86,00 à 86,50. Si les acheteurs défendent cette zone, la structure à court terme restera intacte et laissera la place à une nouvelle tentative à 89,11, une cassure nette ouvrant la voie à un test psychologique à 90,00.

Si le recul s'accentue, la prochaine bande de soutien se situe autour de 84,00 à 85,00, où le prix s'était précédemment arrêté avant d'accélérer à la hausse.

Analyse de l’Or & Stratégie de Trading | 13–14 Janvier🔥 Félicitations à nos membres qui ont suivi notre stratégie et réalisé plus de 600 pips de profit ! 👏👏👏

✅ Analyse de la tendance – Graphique 4 Heures (H4)

1️⃣ Structure globale : Consolidation haute après une impulsion haussière

L’or a terminé une forte impulsion haussière de 4274 à 4634.

Le prix consolide actuellement autour de la zone pivot 4600, entrant dans la phase suivante :

➡ Impulsion terminée → Consolidation haute → Phase de correction et de digestion (tendance principale toujours haussière).

Les petites bougies actuelles reflètent des prises de bénéfices et une distribution en zone haute, et non le début d’une nouvelle impulsion haussière.

2️⃣ Bandes de Bollinger : Rejet de la bande supérieure → Retour vers la moyenne

Rejet clair près de 4660 sur la bande supérieure

Les bougies se dirigent progressivement vers la bande médiane (4531)

➡ Cela indique une phase de consolidation et de correction après l’impulsion.

✅ Analyse de la tendance – Graphique 1 Heure (H1)

1️⃣ Structure : Canal correctif de court terme

Rejet à 4634

➡ Rythme correctif latéral à baissier.

2️⃣ Bandes de Bollinger : Perte de la bande médiane → Test du support

Le prix évolue sous la bande médiane

Bande inférieure située vers 4575 – 4565

➡ Zone de test baissier active.

🔴 Zones de résistance

4595 – 4602

4610 – 4623

4630 – 4650

🟢 Zones de support

4575 – 4565

4555 – 4545

4533 – 4520

🎯 Stratégie de Trading sur l’Or

🔰 Stratégie 1 — Vente sur rebonds (Stratégie principale)

📍 Zone de vente 1 : 4595 – 4602

📍 Zone de vente 2 : 4620 – 4630

⛔ Stop-Loss : Au-dessus de 4635

🎯 Objectifs :

TP1 : 4575

TP2 : 4565

TP3 : 4545

TP4 : 4533 – 4520

🔰 Stratégie 2 — Achat sur repli (Conditionnelle)

Uniquement en présence de signaux clairs de stabilisation :

📍 Zone d’achat : 4575 – 4565

📍 Zone de secours : 4545 – 4555

⛔ Stop-Loss : En dessous de 4550 / 4545

🎯 Objectifs :

TP1 : 4595

TP2 : 4610

TP3 : 4630

✅ Résumé de la tendance

H4 : Tendance haussière à moyen terme toujours intacte, mais en phase de consolidation/correction

H1 : Faiblesse à court terme — les rebonds sont considérés comme des opportunités de vente

Rythme actuel :

➡ Vendre les rebonds en priorité, n’acheter qu’aux zones de support clés

EURCHF LONG - Premier Trade 2026📊 EURCHF LONG - Premier Trade 2026

CONFLUENCES TECHNIQUE & POSITIONNEMENT

Setup technique solide :

COT : Positionnement institutionnel favorable (acheteurs EUR + vendeurs CHF)

VRP (Volume Profile) : Zone de support validée

Structure : Break + retest clean de la trendline support

Contexte : Toujours sous résistance majeure, d'où mon risque calibré à 0,50% (me permet 10 cartouches avant drawdown critique sur le compte propfirm)

Timing & Volatilité :

Entrée en H2 avec stop large volontairement. Pourquoi ? Parce que le CPI US tombe aujourd'hui (première grosse data de l'année) et ça va donner le ton pour la suite. Je veux encaisser la volatilité sans me faire stopper par le bruit, puis laisser ma thèse se déployer.

FONDAMENTAL : LE DIFFÉRENTIEL DE TAUX COMME MOTEUR

Ma lecture du marché :

Les flux de capitaux actuels se concentrent sur GOLD, USD, JPY, AUD (le quartet du risk-off et des matières premières). Le CHF, malgré son statut de refuge, reste délaissé avec ses taux à 0%.

L'arbitrage EUR/CHF fait sens parce que :

EUR = stabilité macro (inflation 2% pile dans la cible, taux 2% alignés) → L'euro propose un équilibre rare en ce moment

CHF = économiquement solide (emploi fort) MAIS zone monétaire ultra-accommodante (0%) et peu attractive dans un contexte où les taux comptent

⚠️ Les alertes sur mon radar :

CPI US aujourd'hui (peut redistribuer les cartes sur l'USD et par ricochet l'EUR)

Emploi US au plus haut historique (soutient le dollar, potentiel vent contraire pour l'EUR)

Si risk-off s'intensifie, le CHF pourrait reprendre son rôle de refuge et annuler mon différentiel de taux

GESTION DU TRADE : STRUCTURE & DISCIPLINE

Mon plan :

Stop Loss : Sous les Higher Lows récents (même niveau que si je voulais ajouter une position) → Invalidation claire de la structure haussière

Risque : 0,50% (cohérent avec ma règle des 10 trades max avant seuil critique)

Objectif : Laisser respirer le trade post-CPI, puis gérer en trailing si momentum confirme

LA VRAIE RAISON DE CE TRADE

Soyons honnêtes :

Ce n'est peut-être pas le setup de l'année, ni le "no-brainer" évident. Mais ce trade répond à trois besoins essentiels pour moi en ce début 2026 :

Me confronter au marché : Après des semaines d'analyse, je dois ancrer mes réflexions dans le réel. Pas de progrès sans prise de risque mesurée.

Tester ma thèse fondamentale : J'ai un biais haussier sur l'EUR. Plutôt que de le jouer contre l'USD (trop volatil) ou GBP (trop corrélé Brexit/BoE), le CHF m'offre un adversaire stable économiquement. C'est un pari sur le différentiel de taux dans un environnement contrôlé.

Éviter le piège de l'urgence : J'ai ressenti l'envie de "rentrer vite", de "ne pas rater le move". Mais au lieu de FOMO, j'ai pris le temps de valider mes confluences. Ce trade, c'est aussi un test de ma discipline.

LE MESSAGE À MOI-MÊME

"Ghaïs, ce trade n'est pas une certitude. C'est une hypothèse. Si le marché te prouve que t'as tort, tu sors proprement et tu analyses. L'important, c'est pas d'avoir raison, c'est de trader avec cohérence et de documenter le processus. Win ou lose, cette expérience nourrit ton contenu et ton évolution."

Mardi 13 janvier - Analyse et perspectives du marché de l'or au Mardi 13 janvier - Analyse et perspectives du marché de l'or au comptant

En début de séance asiatique aujourd'hui, l'or au comptant a poursuivi sa consolidation à un niveau élevé, s'échangeant actuellement autour de 4 590 $ l'once, juste en dessous de son record historique d'hier. Lundi, les cours de l'or ont bondi de près de 2 %, clôturant à 4 597,21 $ l'once, après avoir brièvement atteint un sommet à 4 630,08 $, établissant ainsi un nouveau record. Dans un contexte de fortes turbulences sur les marchés financiers mondiaux en ce début d'année 2026, l'or s'est comporté comme une valeur refuge inébranlable, franchissant avec force la barre des 4 600 $ et démontrant une dynamique haussière impressionnante !

🔥 Les multiples facteurs à l'origine de la flambée des cours de l'or

Cette forte hausse n'est pas le fruit du hasard, mais plutôt le résultat de la convergence de plusieurs facteurs :

Incertitude accrue quant aux politiques monétaires

La récente enquête du département de la Justice américain concernant le président de la Réserve fédérale a suscité des inquiétudes sur les marchés quant à l'indépendance des banques centrales. Ce risque politique soudain a directement stimulé la demande de valeurs refuges, les capitaux affluant vers l'or pour se protéger.

Tensions géopolitiques persistantes

Les conflits et les frictions politiques se poursuivent dans de nombreuses régions du monde. En période de risque géopolitique élevé, l'or joue invariablement le rôle de « protection contre les crises », soutenant ainsi solidement les cours de son or.

Anticipations d'inflation et perspectives des taux d'intérêt

Le marché anticipe une nouvelle baisse des taux d'intérêt par la Réserve fédérale américaine plus tard cette année, tandis que le rendement des obligations du Trésor indexées sur l'inflation (TIPS) a atteint 2,289 %, indiquant que les anticipations d'inflation à moyen et long terme restent sur une trajectoire haussière modérée. Un environnement de taux d'intérêt bas réduit le coût de détention de l'or, tandis que les pressions inflationnistes renforcent son attrait en tant que réserve de valeur.

Faiblesse du dollar américain

La récente faiblesse du dollar américain a encore accru l'attrait de l'or libellé en dollars.

📊 Analyse technique : Forte tendance haussière persistante, attention à une correction à court terme

Graphique journalier : Le cours de l'or a enregistré trois jours consécutifs de hausse et a franchi avec succès la précédente zone de résistance clé. Actuellement, les moyennes mobiles sont alignées à la hausse, les moyennes mobiles à 5 et 10 jours formant un croisement haussier et affichant une tendance générale toujours vigoureuse. Cependant, après cette hausse continue, il convient de surveiller l'éventualité d'une correction technique.

Graphique en 4 heures : Le cours de l'or est entré dans une phase de consolidation à des niveaux élevés, les moyennes mobiles à court terme s'aplatissant progressivement, ce qui indique une possible phase de consolidation à court terme. Le support clé se situe dans la zone des 4570-4550, qui représente le plus bas d'hier et un ancien niveau de support/résistance important. La résistance se situe au niveau du plus haut d'hier, à 4630 ; un franchissement de ce niveau pourrait entraîner une poursuite de la hausse vers la zone des 4655-4660.

🧭 Stratégie de trading intraday (Référence)

Stratégie générale : La tendance haussière générale reste inchangée, mais une consolidation à court terme ou un repli à ces niveaux élevés est possible. Il est recommandé de privilégier les achats lors des replis, tandis que les traders plus agressifs peuvent envisager des ventes à découvert avec de petites positions aux niveaux de résistance clés.

Niveaux clés :

Résistance : 4630-4635, 4650-4660

Support : 4570-4575, 4550-4540

Suggestions de trading :

Si le prix rebondit vers la zone 4630-4635 et rencontre une résistance, une petite position courte peut être ouverte, avec un stop loss à 8 $ et un objectif de 4600-4580.

Si le prix recule vers la zone 4570-4575 et se stabilise, une position longue peut être ouverte, avec un stop loss à 8 $ et un objectif de 4600-4630. Si le seuil est franchi, conservez votre position et visez un objectif supérieur à 4650.

(Remarque : Les stratégies doivent être ajustées en fonction des fluctuations du marché en temps réel, et la taille des positions ainsi que le risque doivent être rigoureusement contrôlés !)

💎 Résumé : L’« âge d’or » de l’or se poursuit

La vigueur actuelle de l’or résulte d’une combinaison de risques politiques, d’instabilité géopolitique, d’anticipations d’inflation et de contexte monétaire. Malgré ces incertitudes, l’or conserve son attrait unique de « valeur refuge en période de turbulences ». ✨ Malgré d’éventuels ajustements techniques à court terme, la tendance haussière à moyen et long terme demeure claire. Les investisseurs doivent rester vigilants, faire preuve de flexibilité et saisir les opportunités malgré la volatilité.

Petit rappel : Les marchés évoluent constamment ; l’analyse ci-dessus est donnée à titre indicatif uniquement. Investissez avec prudence, gérez efficacement vos risques et évitez le surendettement ! N’hésitez pas à discuter des tendances du marché en temps réel et à partager vos analyses. 💬

XAUUSD (Or) 1H – Phase de correction après la hausse, pression bTendance & structure :

L’or évolue à court terme dans une phase corrective après une forte hausse. La ligne de tendance descendante depuis le dernier sommet montre des sommets de plus en plus bas, ce qui limite les rebonds.

Momentum :

RSI (14) : Autour de 50, donc neutre. Les divergences baissières précédentes près du sommet ont anticipé la correction actuelle.

Awesome Oscillator : Barres rouges sous la ligne zéro → momentum baissier.

MACD : Croisement baissier confirmé, histogramme négatif → pression vendeuse persistante.

Niveaux clés :

Résistance : 4600–4640

Support immédiat : 4550–4530

Support inférieur : 4480–4450

Scénarios possibles :

Scénario baissier (prioritaire) : Tant que le prix reste sous la ligne de tendance, la correction peut se poursuivre. Une cassure sous 4530 ouvrirait la voie vers 4480.

Scénario haussier (alternatif) : Une cassure nette et une clôture au-dessus de 4600 invalideraient la correction et relanceraient la tendance haussière.

XAUUSD H1 – Poursuite haussière après un fort Break of StructureAnalyse de la structure du marché

Tendance : Clairement haussière sur le timeframe H1.

Signaux de structure : Plusieurs BOS (Break of Structure) à la hausse confirment la force du trend. Le CHoCH précédent a marqué le passage de la correction à la continuation.

Mouvement impulsif : Forte impulsion haussière indiquant une participation institutionnelle.

Phase actuelle : Le prix consolide au-dessus d’une zone de demande clé / ancienne résistance, montrant une acceptation à des niveaux plus élevés.

Niveaux et zones clés

Support principal : Environ 4 569 (ancienne structure / zone de demande).

Support intraday : Zones de retracement mineures dans la dernière impulsion (lignes violettes).

Résistances / Objectifs :

Objectif 1 : 4 610 – 4 625

Objectif 2 : Extension vers 4 650+ si le momentum se maintient.

Biais & scénarios

Scénario principal (Haussier) :

Tant que le prix reste au-dessus de 4 569, privilégier les achats sur repli avec une continuation vers de nouveaux sommets.

Scénario alternatif :

Cassure nette et clôture sous 4 569 → correction plus profonde vers les zones de demande H1 inférieures avant une possible reprise haussière.

Conseils de trading

Éviter de chasser le prix sur les plus hauts.

Attendre un pullback + confirmation haussière sur M5/M15.

Surveiller les sweeps de liquidité et les réactions propres du prix.

FLASH MACRO : MARDI 13 JANVIER 2026Attachez vos ceintures, c'est sans doute la journée la plus importante de la semaine. Le marché attend avec fébrilité les chiffres de l'inflation américaine, la donnée qui dicte la politique de la Réserve Fédérale (Fed).

🕯 Les rendez-vous prioritaires (Haute Importance) :

- 14h30 : IPC Annuel & Mensuel (Inflation) - USD 🇺🇸

- 14h30 : IPC Core (Inflation sous-jacente) - USD 🇺🇸

- 16h00 : Ventes de logements neufs - USD 🇺🇸

💡 Le Coin Éducatif : L'IPC et l'IPC "Core"

Aujourd'hui, nous faisons un focus sur la différence entre ces deux chiffres :

- L'IPC (Indice des Prix à la Consommation) : Il mesure l'augmentation globale des prix. C'est le thermomètre de l'inflation.

- L'IPC "Core" (Sous-jacent) : C'est le même calcul, mais on retire les prix de l'énergie et de l'alimentation, car ils sont trop volatils (ils changent trop vite). Les banquiers centraux préfèrent regarder le "Core" pour comprendre la tendance réelle et profonde de l'économie.

🎤 Comment lire les chiffres ?

Chiffre plus HAUT que prévu (Prév. 2.7% pour l'annuel) : Cela signifie que l'inflation est "collante". Le Dollar (USD) a tendance à se renforcer car cela suggère que la Fed devra garder des taux élevés plus longtemps.

Chiffre plus BAS que prévu : Cela suggère que l'inflation ralentit. Cela peut affaiblir le Dollar et donner un coup de boost aux indices (Nasdaq/S&P500).

🛡 Conseil de discipline :

L'IPC est connu pour créer des "slippages" (exécution de vos ordres à un mauvais prix) à cause de l'extrême rapidité des mouvements à 14h30.

Mon conseil : Évitez d'avoir des ordres limites (Sell Limit/Buy Limit) trop proches du prix actuel juste avant l'annonce. La liquidité peut disparaître pendant quelques secondes, créant des mouvements erratiques. Attendez au moins 15 à 30 minutes que le "bruit" se calme pour chercher une entrée propre.

EURJPY un nouveau plus haut ? :)Lors de mon étude des marchés financiers de ce matin, j'ai passé en revue les éléments majeurs. Vous trouverez ci-dessous mon évaluation :

EURJPY :

- Flag haussier en cours

- liquidité interne

- Structure haussière D1

Scénario :

• Reteste du break de canal / flag haussier

• Reprise reteste à 184,450 et retournement haussier et donc nouvel impulsion 185,300

• Liquidation de l’OB – des 186,000

• Pourquoi pas un nouveau plus haut sur les extensions fibo 187,000

Annonce économique susceptible d'impacter le marché aujourd'hui :

🇺🇸 14h30 IPC

🇺🇸 16h30 Vente de logement neuf

📣 Cette analyse vous est apportée à des fins pédagogique et n'implique aucunement une obligation de prise de position. Les rapports spéculatifs avancés ne constituent pas des consignes d'investissement. Vous restez maitre dans l'entièreté de vos prises de décision et responsables de vos profits et pertes. N'investissez que le capital que vous pouvez vous permettre de perdre.

« Le momentum haussier s’accélère → Le support de la ligne de ?Structure du marché & observations clés

Le prix respecte une ligne de tendance haussière propre, confirmant une structure haussière solide 📈

Plusieurs réactions sur les POI (Points d’Intérêt) montrent une absorption constante des acheteurs → accumulation du Smart Money 💼

Une cassure claire + BOS (Break of Structure) au-dessus de la zone précédente a été confirmée ✔️

Le prix évolue désormais au-dessus du High Pivot Point, devenu une zone de support 🟢

La consolidation actuelle au-dessus du support indique une poursuite du momentum haussier, et non un épuisement

🎯 Zones de cible appropriées (haute probabilité)

🎯 Objectif principal (TP1)

➤ 4 620 – 4 635 🎯

Aligné avec la projection de la jambe haussière

Correspond à la structure de continuation supérieure

Forte probabilité tant que le prix reste au-dessus du support

🚀 Objectif étendu (TP2)

➤ 4 660 – 4 680 🚀💰

Objectif d’expansion du canal

Liquidité située au-dessus des récents sommets

Valide si le momentum s’accélère

📌 Scénario de trade haussier (setup optionnel)

🟢 Zone d’achat sur repli :

➤ 4 565 – 4 585 (confluence ligne de tendance + support)

🎯 Prises de profit :

TP1 : 4 630 🎯

TP2 : 4 675 🚀

📊 Ratio risque / rendement : ~ 1:2,5 à 1:3+

🧭 Perspective du marché

Facteur Biais

Tendance Fortement haussière 📈

Momentum Acheteurs en contrôle 💪

Structure Sommets et creux ascendants ✅

Objectif de liquidité Au-dessus des sommets 💧

L’or consolide sous 4601, pression de repli à court terme📊 Aperçu du marché :

L’or a progressé jusqu’à la zone 4599–4601, mais n’a pas réussi à franchir durablement le plus haut historique en raison de prises de bénéfices à court terme. Rejeté sur cette résistance clé, le prix évolue désormais autour de 4585, signalant une phase de consolidation prudente.

📉 Analyse technique :

Niveaux de résistance clés :

• 4595 – 4601

• 4620 – 4635

Niveaux de support les plus proches :

• 4565 – 4555

• 4535 – 4520

EMA :

Le prix reste au-dessus de l’EMA 09, ce qui maintient la tendance haussière globale, même si le momentum haussier commence à ralentir.

Bougies / Volume / Momentum :

Plusieurs bougies avec de longues mèches supérieures près de 4600, accompagnées d’un volume modéré, indiquent une forte pression vendeuse sur les sommets. Les indicateurs de momentum suggèrent une phase de consolidation ou de correction à court terme.

📌 Perspectives :

L’or pourrait continuer à consolider ou à corriger à court terme tant qu’il ne parvient pas à casser et à se maintenir au-dessus de la résistance des 4601. La structure haussière reste valable tant que le prix se maintient au-dessus de la zone de support 4520.

________________________________________

💡 Stratégie de trading suggérée :

🔻 SELL XAU/USD

• Zone d’entrée : 4595 – 4601

• 🎯 TP : 40 / 80 / 200 pips

• ❌ SL : 4610

🔺 BUY XAU/USD

• Zone d’entrée : 4545 – 4535

• 🎯 TP : 40 / 80 / 200 pips

• ❌ SL : 4525

Analyse du prix de l'or au 13 janvier.✍️ Analyse de tendance de l'or (XAUUSD)

L'or bénéficie actuellement d'un soutien solide et se maintient à proximité de son plus haut historique. Des prises de bénéfices à court terme de la part des vendeurs ont entraîné une légère correction des prix lors de la séance asiatique du 13 janvier. Cependant, cette correction est considérée comme technique et devrait bientôt se résorber, laissant ainsi la place à une pression acheteuse qui reprendrait le contrôle de la tendance.

📌 Points techniques clés

Zones de support : 4575 – 4550 – 4516

Zones de résistance : 4600 – 4619 – 4650

📈 Stratégie de trading recommandée

Position d’achat de référence : autour de 4587

Confirmation d’achat : Le prix réagit positivement aux zones de support de 4575, 4550 et 4516.

Objectif attendu : 4650

⚠️ Gestion des risques

Le scénario d’achat n’est plus valable si la bougie H4 clôture sous 4515 et continue d’évoluer sous la zone de support.

👉 Analyse : La tendance principale reste haussière ; privilégiez la recherche de points d’achat en vous basant sur les réactions du prix aux niveaux de support plutôt que de tenter d’acheter à des niveaux plus élevés.

XAUUSD – Phase de correction, attente du prochain hausse.Contexte du Marché (Courte durée / H1)

L'or a complété un puissant rallye impulsif et entre maintenant dans une phase de retour technique. Ce retracement se produit après que le prix a réagi à partir d'une zone de résistance clé près des récents sommets, suggérant une prise de bénéfice et un rééquilibrage de la liquidité, sans inversion de tendance confirmée.

D'un point de vue fondamental, les attentes d'une posture prudente de la Fed et la demande persistante pour les valeurs refuges continuent de soutenir l'or lors des baisses, maintenant ainsi le biais haussier global intact.

Structure & Action des Prix

La structure globale reste haussière tant que le prix reste au-dessus des principales zones de demande.

Le déclin actuel est un mouvement correctif dans la tendance haussière, formant un canal de pullback descendant.

Aucun CHoCH baissier n'a été confirmé sur H1.

Plusieurs zones de demande en dessous s'alignent avec le support de la ligne de tendance et les niveaux de retracement de Fibonacci.

Plan de Trading – Style MMF

Scénario Principal – Acheter le Retour

Se concentrer uniquement sur les configurations d'ACHAT après des réactions haussières claires à la demande.

Zones CLÉS d'ACHAT à Surveiller :

4,512 – 4,500 (première zone de demande / zone de réaction)

4,461 – 4,450 (demande plus profonde + soutien de ligne de tendance)

Attendre la confirmation (rejet, maintien de structure, réaction de bougie haussière). Éviter les entrées FOMO à des niveaux moyens.

Objectifs à la hausse :

TP1 : 4,580

TP2 : 4,612 (haut précédent / zone d'extension)

Scénario Alternatif

Si le prix ne réagit pas à la première demande et balaie la liquidité vers la zone inférieure, donner la priorité à la zone d'ACHAT inférieure pour un setup de continuation à plus forte probabilité.

Invalidation

Une clôture H1 en dessous de 4,450 affaiblirait la structure haussière et nécessiterait une réévaluation complète.

Résumé

L'or reste dans un environnement haussier. Le mouvement actuel est un pullback sain après une jambe impulsive à la hausse. L'approche MMF consiste à rester patient, laisser le prix retracer vers la demande et aligner les positions d'ACHAT avec la tendance des périodes supérieures plutôt que de courir après le prix.