Analyse des vagues d’Elliott XAUUSD – 06/01/2026

1. Momentum

Unité de temps D1

– Le momentum en D1 est actuellement haussier

– Il faudra encore environ 1 à 2 bougies D1 pour que le momentum entre en zone de surachat

– Cela indique que le mouvement haussier actuel a encore du potentiel et pourrait se prolonger de 1 à 2 jours avant l’apparition d’un signal de retournement clair

Unité de temps H4

– Le momentum H4 se situe actuellement en zone de surachat et se prépare à un retournement baissier

– À court terme, une correction ou un retournement baissier est probable sur H4

– Ce mouvement baissier devrait durer au moins plusieurs bougies H4 une fois le retournement du momentum confirmé

Unité de temps H1

– Le momentum H1 reste orienté à la hausse

– Cependant, seulement 1 à 2 bougies H1 supplémentaires sont nécessaires pour entrer en zone de surachat

– Par conséquent, un retournement baissier à court terme sur H1 est très probable

2. Structure des vagues d’Elliott

Unité de temps D1

– La structure en D1 reste à l’intérieur de la vague Y (en violet)

– Le prix est probablement en train de former la vague 1 ou la vague A du mouvement baissier au sein de la vague Y

– La fin de la vague 2 ou de la vague B coïncidera probablement avec le prochain retournement baissier du momentum D1

Unité de temps H4

– La structure de la vague Y (violette) est plus clairement visible sur H4

– Le momentum H4 se prépare actuellement à un retournement baissier, suggérant un mouvement de baisse à venir

– La confirmation nécessite au minimum une bougie H4 baissière

– Une fois confirmée, la priorité restera aux scénarios de vente (Sell)

Unité de temps H1

– Le rebond actuel adopte une structure ABC en 3 vagues

– Le prix a déjà dépassé la zone cible de Fibonacci définie dans le plan d’analyse d’hier

– Le prix se rapproche actuellement de la zone de liquidité majeure située à 4471

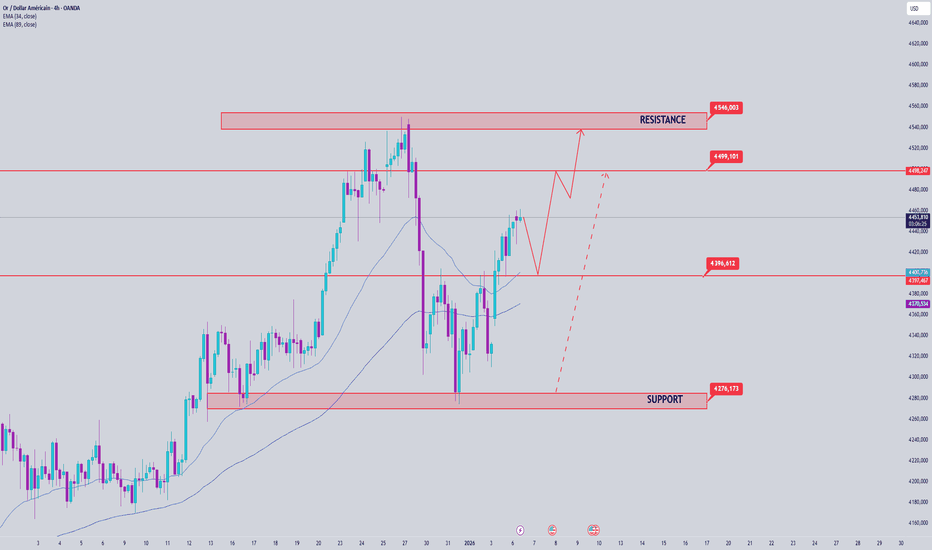

3. Zones de liquidité & scénarios de prix

– La principale zone de liquidité est matérialisée par le rectangle rouge sur le graphique

– Cette zone se situe dans la fourchette 4471 – 4521

Scénario principal

– Lors du premier contact du prix avec la limite extérieure à 4471, une réaction baissière est très probable

– Cette zone est privilégiée pour rechercher une formation de sommet

Scénario de poursuite haussière

– Si le momentum H4 se retourne à la baisse et entre en zone de survente

– Tandis que la correction baissière ne clôture pas en dessous du niveau 4398

– Il faudra alors se préparer à une nouvelle extension haussière vers la zone de liquidité 4471 – 4521

Scénario baissier fort

– Si le prix clôture en dessous du niveau 4398

– Ou pénètre dans la zone de liquidité inférieure située entre 4348 – 4317

– Le marché a alors de fortes chances d’entrer dans une phase de baisse marquée vers des objectifs plus profonds de la vague Y

4. Plan de trading

– Zone de vente (Sell Zone) : 4470 – 4472

– Stop Loss : 4490

– TP1 : 4405

– TP2 : 4348

– TP3 : 4072

➡️ Stratégie globale

– Continuer à privilégier les configurations de vente autour de la zone 4471 conformément au plan

– Attendre une confirmation supplémentaire du momentum H4 et H1 afin d’entrer en position avec une probabilité plus élevée

X-indicator

L’Or Maintient Sa Tendance Haussière à Court Terme📊 Évolution du marché

Français : Après une forte hausse vers la zone 4398, le prix de l’or a connu un retracement technique jusqu’à 4383 avant de rebondir rapidement vers 4390, montrant que la pression acheteuse reste dominante. Cette dynamique reflète un sentiment de marché positif à court terme, avec des flux acheteurs continuant de soutenir la tendance haussière après le breakout.

________________________________________

📉 Analyse technique

• Résistances clés

1️⃣ 4398 – 4400 (sommet à court terme & niveau psychologique)

2️⃣ 4420 – 4430 (résistance étendue si la hausse se poursuit)

• Supports clés

1️⃣ 4385 – 4380 (support après le breakout)

2️⃣ 4368 – 4362 (support intraday plus profond)

• EMA 09 :

Le prix évolue au-dessus de l’EMA 09, confirmant que la tendance haussière à court terme reste intacte.

• Bougies / Volume / Momentum :

Les chandeliers montrent une structure pullback – continuation, avec des mèches basses apparaissant dans la zone 4380–4385 et un rebond rapide, signalant un affaiblissement de la pression vendeuse et un momentum haussier toujours actif.

________________________________________

📌 Perspective

Français : L’or pourrait poursuivre sa hausse à court terme tant qu’il se maintient au-dessus de la zone 4380 ; en revanche, une cassure sous ce niveau pourrait ramener le prix dans une phase de consolidation ou de correction plus profonde.

________________________________________

💡 Stratégie de trading proposée

🔺 BUY XAU/USD : 4386 – 4382

🎯 TP : 40 / 80 / 200 pips

❌ SL : 4376.5

Le cours de l'or au comptant reste élevéLe marché OANDA:XAUUSD est entré dans la séance du 6 janvier avec un message clair : la dynamique haussière ne montre aucun signe de ralentissement. Durant la session asiatique, le prix de l’or au comptant a continué d’évoluer autour de 4 465 $ l’once, prolongeant la forte hausse de la séance précédente. Il ne s’agit pas d’un mouvement aléatoire, mais bien du résultat de deux forces parallèles : l’intensification des tensions géopolitiques et les signaux d’affaiblissement de l’économie américaine.

L’histoire commence en Amérique latine. L’intervention militaire de Washington au Venezuela et l’arrestation du président Nicolás Maduro ont immédiatement déclenché une demande mondiale pour les valeurs refuges. Les marchés ont réagi non pas à un événement isolé, mais au risque d’une escalade du conflit.

Les déclarations ultérieures du président Trump, évoquant la possibilité d’une action militaire contre la Colombie en lien avec le trafic de drogue, ont ajouté une couche supplémentaire de risque géopolitique pour les investisseurs. Dans ce contexte, l’or a une nouvelle fois été choisi comme un « ancrage défensif ».

Le marché a réagi rapidement. Lundi, l’or a progressé de 116,61 $, soit près de 2,7 %, pour clôturer autour de 4 448,87 $ l’once, après avoir atteint un plus haut d’une semaine. Peu auparavant, le métal précieux avait établi un record historique autour de 4 549,71 $ l’once à la fin du mois de décembre, un niveau qui confirme que les anticipations à moyen terme restent haussières.

En résumé, la hausse actuelle de l’or n’est pas simplement une réaction émotionnelle, mais le résultat d’une double anticipation du marché : le risque géopolitique et l’affaiblissement de la première économie mondiale. Lorsque ces deux facteurs coexistent, l’or est perçu non seulement comme un actif spéculatif, mais aussi comme un baromètre de l’insécurité mondiale.

SELL XAUUSD PRIX 4531 – 4529 ⚡️

↠↠ Stop Loss : 4535

→ Take Profit 1 : 4523

↨

→ Take Profit 2 : 4517

BUY XAUUSD PRIX 4400 – 4402 ⚡️

↠↠ Stop Loss : 4396

→ Take Profit 1 : 4408

↨

→ Take Profit 2 : 4414

Analyse du prix de l'or le 6 janvier🔥 OR – La tendance haussière se poursuit, attendez une correction pour acheter

La dynamique haussière de l'or se déroule conformément à la stratégie décrite précédemment. La pression acheteuse reste clairement dominante, poussant le prix vers le niveau de résistance psychologique important d'environ 4 500. La tendance haussière contrôlant le marché, une correction à court terme avant que le prix ne poursuive sa progression vers de nouveaux sommets est tout à fait possible.

La stratégie de trading durant cette période privilégie toujours l'achat dans le sens de la tendance principale, en se concentrant sur l'observation des réactions du prix aux niveaux de support clés afin de trouver des points d'entrée à forte probabilité.

📌 Plan de trading

Achat autour de 4450

Signal d'achat : lorsque le prix affiche un signal de rejet clair au niveau du support à 4400

🎯 Objectif : 4550

⚠️ Risques à prendre en compte

Si le prix clôture sous 4400, la tendance haussière à court terme pourrait s'inverser et le marché pourrait entrer dans une phase de consolidation prolongée. Dans ce cas, la stratégie de trading devra être réévaluée.

👉 Privilégiez la patience en attendant les corrections : suivre la tendance est toujours la meilleure stratégie.

Analyse du prix de l'or le 5 janvierL'or a ouvert la séance asiatique sur une dynamique très positive, signe d'un fort retour de la demande. Sur le graphique technique, une figure en épaule-tête-épaule inversée se forme progressivement, avec une ligne de cou clé autour de 4400. Si ce niveau est franchi, l'or devrait vraisemblablement entrer dans une nouvelle phase haussière, en direction de la zone de résistance à 4480, voire de sommets encore plus élevés.

Compte tenu de la tendance haussière actuelle, la stratégie de trading intraday privilégie les opportunités d'achat et minimise les ventes à contre-tendance. La pression vendeuse ne deviendra significative que si le cours franchit à la baisse la zone de support importante autour de 4300 et clôture en dessous, brisant ainsi la structure haussière.

📈 Stratégie de trading suggérée

Achat autour de 4390

Achat en cas de rejet du cours dans la zone de support 4352 – 4304

Objectif attendu : 4480

⚠️ Gestion des risques

Le scénario haussier est invalidé si le cours de clôture chute sous la zone de support clé (confirmant une cassure de la structure).

XAUUSD : Rebond technique, retour sur une zone d’offre cléAprès la forte baisse de fin décembre, l’or a clairement réagi dans la zone 4.28x–4.30x avant de rebondir. Plus que l’ampleur du mouvement, c’est la structure du rebond qui retient l’attention : une remontée progressive, signe que la pression vendeuse émotionnelle s’est dissipée.

Le prix revient désormais vers 4.41x–4.44x, une zone historiquement associée à la distribution et marquée par un FVG vendeur. Ce retour est cohérent avec la dynamique du marché : après un nettoyage de liquidité, l’offre doit être retestée.

Scénario privilégié :

L’or pourrait évoluer latéralement ou légèrement à la hausse dans la zone 4.42x–4.44x. En l’absence de clôture H4 nette au-dessus, un rejet vendeur est probable, avec un repli possible vers 4.36x–4.34x, zone de demande récemment formée.

Tant que ce support tient, une phase d’accumulation reste envisageable.

Une cassure franche invaliderait ce scénario et renforcerait l’hypothèse d’une correction plus large.

À ce stade, le marché teste l’offre et ne valide pas encore une nouvelle tendance.

BTC/USDT - Hausse conforme à la structureSur l'unité de temps H2, la paire BTC/USDT maintient une tendance haussière stable. Son cours forme continuellement des creux de plus en plus hauts au-dessus de la ligne de tendance ascendante et bénéficie d'un solide soutien de la moyenne mobile exponentielle (EMA). La correction récente était purement technique et n'a pas remis en cause la structure.

Tant que la ligne de tendance ascendante et la zone de support dynamique restent intactes, le Bitcoin a les bases pour maintenir sa dynamique haussière et atteindre des niveaux de prix plus élevés, conformément au scénario principal. Les replis de courte durée sont considérés comme une réaccumulation au sein de la tendance.

Facteurs macroéconomiques :

Le retour des capitaux vers des actifs plus risqués, conjugué aux anticipations d'un moindre resserrement de la politique monétaire, continue de soutenir la tendance haussière des cryptomonnaies à moyen terme.

Le BTC reste haussier conformément à sa structure. Êtes-vous d'accord ou avez-vous un avis différent ? 👇

Analyse de l’Or & Stratégie de Trading | 5–6 Janvier✅ Analyse de la tendance sur le graphique 4 heures (H4)

1️⃣ Structure globale : Rebond terminé – Entrée dans une zone de résistance majeure

Le prix a fortement rebondi depuis le creux à 4274 et a désormais atteint la zone de résistance majeure 4445–4455.

Le marché est entré dans une zone de décision à haut niveau.

➡ Structure actuelle : Fin du rebond + borne supérieure du canal baissier de moyen terme.

2️⃣ Moyennes mobiles : Réparation haussière terminée mais entrée dans une zone de résistance dense

MA5 / MA10 / MA20 se sont réalignées dans une structure haussière de court terme.

Cependant, la MA50 reste au-dessus du prix et forme une bande de résistance de moyen terme (environ 4440–4460).

➡ La zone supérieure constitue une résistance structurelle.

3️⃣ Bandes de Bollinger : Cours le long de la bande supérieure, momentum en ralentissement

Le prix évolue près de la bande supérieure de Bollinger,

et celle-ci commence à s’aplatir.

➡ Le momentum entre dans une phase de ralentissement avec un risque croissant de repli.

✅ Analyse de la tendance sur le graphique 1 heure (H1)

1️⃣ Structure : Biseau ascendant → Zone de réaction sous pression

Un biseau ascendant clair s’est formé sur le graphique court terme.

Le sommet précédent à 4455 n’a pas été franchi, montrant un rejet évident.

➡ Il s’agit d’une structure de réaction baissière de haut niveau.

2️⃣ Structure des MA : Affaiblissement du momentum haussier à court terme

Les MA5 / MA10 commencent à s’aplatir et à se retourner.

Le prix commence à fluctuer sous la MA5.

➡ Le momentum haussier à court terme s’affaiblit.

🔴 Zones de résistance :

4440 – 4460 (résistance clé)

4480 – 4500 (seuil de retournement de tendance)

🟢 Zones de support :

4405 – 4400

4385 – 4380

4345 – 4335

📌 Référence de stratégie de trading sur l’or

🔰 Stratégie 1 — Vente sur les zones hautes (stratégie principale)

📍 Zone de vente : 4450 – 4460

🎯 Objectifs :

TP1 : 4405

TP2 : 4385

TP3 : 4345 – 4335

Raisons :

• Limite supérieure du canal baissier de moyen terme

• Confluence de la MA50 (H4) et de la bande supérieure de Bollinger

• Biseau ascendant H1 complété

• Le momentum haussier s’affaiblit clairement

🔰 Stratégie 2 — Achat sur repli profond (secondaire / contre-tendance)

Uniquement si le prix revient dans une zone de support forte et montre des signes clairs de stabilisation :

📍 Zone d’achat : 4345 – 4335

🎯 Objectifs : 4380 / 4400

✅ Résumé de la tendance

• Le marché est actuellement à la fin d’un rebond dans une tendance baissière de moyen terme

• 4440–4460 est une zone de résistance structurelle

• Le potentiel haussier est limité tandis que le momentum de correction baissière se renforce

• Rythme principal : vendre sur les rebonds et suivre la tendance corrective

🔥 Rappel : Les stratégies de trading sont sensibles au temps et les conditions de marché peuvent évoluer rapidement. Veuillez ajuster votre plan de trading en fonction du marché en temps réel.

BTC Index H1 – Sortie de range et test du FVG H4 sous 93kBTC Index H1 – Sortie de range et test du FVG H4 sous 93k

SMC (Smart Money Concept):

Après plusieurs semaines coincé dans la balance 88–90k, le prix a enfin construit une vraie séquence HL → HH et a cassé la zone de valeur pour remonter dans le FVG H4 (≈ 91–92.5k). On travaille maintenant le haut du FVG en zone de Premium, juste sous un Weak High / PWH autour de 94.59k : c’est clairement une zone de décision.

RSI / MACD:

Côté momentum, le RSI H1 s’est installé au-dessus de 60, ce qui valide le flux haussier, mais on voit déjà les premiers signes de surchauffe locale : un pullback / consolidation au-dessus de 90–91k serait sain. Le MACD H1 reste en territoire positif avec un histogramme vert, mais le pic de momentum semble passé → on entre plutôt en phase de respiration du mouvement qu’en nouvel impulsif.

GAP sur CME:

Il est important de noter les deux GAP sur le CME entre 91.3 et 90.5K et l'autre entre 88.7 et 88.1. Ces deux GAP constitue un appelle de prix pour être comble tôt ou tard. Ce qui conforterait le fait que nous sommes plus en présence d'un relief bounce que d'une vrai reprise haussière en tout cas en H1.

Pour la suite:

+ Pour la suite, tant que le prix tient 90–91k (bas du FVG H4 + ancienne résistance devenue support), le biais reste haussier en intraday avec une possible extension vers 94–95k, puis, en cas de continuation, vers les FVG Daily 97–99k.

- À l’inverse, une réintégration sous 89k invaliderait ce breakout et rouvrirait le scénario d’un retour dans l’ancienne balance 88–89k, voire d’un revisit de la zone de discount plus basse (86–87k).

BTC Index – Weekly : simple relief bounce ou vrai retournement ?BTC Index – Weekly : simple relief bounce ou vrai retournement ?

- Relief bounce = simple rebond technique dans une tendance baissière. La tendance de fond reste baissière.

- Tous mes graphiques / idées sont en Logarithmique, même si cela n'est pas précisée dans le titre. Je ne travaille que sur du LOG personnellement.

- Sur le weekly, on reste dans un contexte de correction au sein d’un bull market de fond :

Le prix a réagi proprement sur la SMA100 W montante et se stabilise juste au-dessus : c’est notre support de tendance HTF. IL est important de garder ce support en Weekly (une incursion sous cette SMA en LTF n'est pas impossible, simplement la clôture Weekly doit être au dessus).

On évolue toutefois sous la SMA50 W et sous l’ancienne trendline haussière cassée (en bleu, toujours sur une vision LOG) → la structure reste en régime correctif, pas encore en reprise de tendance.

- Côté indicateurs :

Le RSI weekly remonte depuis la zone basse mais reste sous 60 : il signale un rebond de soulagement, pas un retour en euphorie haussière.

Le MACD weekly est toujours croisé à la baisse, histogramme rouge qui commence seulement à se contracter → la pression vendeuse ralentit, mais aucun signal de reversal confirmé pour l’instant.

En SMC (Smart Money Concept):

Le top s’est accompagné d’un CHoCH baissier en zone de Premium / Weak High, typique d’un sommet de structure intermédiaire. Ce dernier est une première alerte pas un changement de tendance franc: il ne remet pas en cause la structure d'ensemble du Bull Market. Il faudra attendre un BOS mineur qui se trouve au 74 452$ pour envisager un vrai Bear Market.

Le rebond actuel se développe au-dessus de la SMA100 W, dans une petite structure type flag/canal :

Tant que la zone 100–105k n’est pas reprise en clôture weekly, l’ordre-flow reste dominé par la jambe baissière précédente.

- En résumé :

Le mouvement actuel ressemble surtout à un relief bounce : un rebond de soulagement après une forte baisse, qui allège la pression vendeuse, mais ne suffit pas à lui seul à valider un nouveau bull leg (phase de prix montante).

Reprise haussière crédible seulement au-delà de 100–105k en weekly avec RSI qui repasse en régime bull et MACD qui se recroise à la hausse. Repasser au dessus de la SMA50W et de la SMA20W (attention au croisement de ces deux SMA)

- Conclusion:

Risque de seconde jambe corrective si le rebond échoue et que le prix repasse sous la SMA100 W

- Les niveau en dessous de la SMA100W:

La zone de l'equilibrium entre les 74.5 et 68K.

Plus bas en cas de rupture, la SMA200W au 57K

Cette analyse dans le contexte de celle-ci datée du 21 novembre:

L’or poursuit sa hausse, tendance haussière intacte.🔎 Vue d’ensemble du marché

Le prix de l’or continue d’étendre sa dynamique haussière après avoir franchi avec succès la zone de résistance 4420–4426, et évolue actuellement autour de 4438. Il est notable que les phases de correction restent très faibles et de courte durée, ce qui indique que les acheteurs contrôlent activement le marché. Le sentiment général demeure fortement orienté vers l’achat dans le sens de la tendance, tandis que les vendeurs ne parviennent pas encore à exercer une pression suffisante pour provoquer un retournement.

________________________________________

📊 Analyse technique détaillée

1️⃣ Structure de tendance

• Tendance à court terme : FORTEMENT HAUSSIÈRE

• Zone 4415–4420 : creux ascendant par rapport au précédent → confirmation de la poursuite de la tendance haussière

• L’extension du prix jusqu’à 4438 confirme que le breakout n’est pas un faux signal

2️⃣ Niveaux clés de support et de résistance

• Support proche : 4425 – 4430

• Support majeur : 4410 – 4415

• Résistance proche : 4450 – 4460

• Résistance psychologique : 4500

3️⃣ EMA & momentum

• Le prix évolue au-dessus des EMA 9 et EMA 20 (H1) avec une pente haussière marquée

• Le momentum reste fort, sans signe clair d’affaiblissement ni de divergence

4️⃣ Action des prix & chandeliers

• Les chandeliers haussiers présentent des corps solides, tandis que les chandeliers baissiers sont courts et rapidement absorbés

• Aucun modèle de retournement fiable n’est visible sur les unités H1/H4, la tendance haussière reste donc intacte

________________________________________

📌 Perspective de tendance

Dans le contexte actuel, l’or reste privilégié à la hausse. Tant que le prix se maintient au-dessus de la zone 4420–4425, toute baisse doit être considérée comme une simple correction technique. Une poursuite vers 4450–4460, voire un test de 4500 à court terme, demeure tout à fait envisageable en l’absence de pression vendeuse inhabituelle.

________________________________________

💡 Stratégie de trading de référence

• Priorité : acheter sur repli dans le sens de la tendance

• Zone d’achat sécurisée : 4425 – 4430

USD/CAD Lundi 5 janvier 2026/ short sur résistance à 1,3810L'USD/CAD vient de toucher sa zone de vente intraday vers les 1,3810, je viens d'initier des positions vendeuses en direction de 1,3730.

Sur cette zone 1,3720/30 je guetterai un signal de retournement pour me repositionner à l'achat et viser 1,3810 à nouveau puis, si cassure de cette zone, la zone de résistance majeure 1,3860/1,39 qui sera mon objectif final court terme.

Si les 1,3810 cassent rapidement à la hausse l'objectif sera atteint directement et mon premier scénario de vente en direction de 1,3730 sera annulé.

XAU/USD - Accumulation en vue de la prochaine hausseSur l'unité de temps H2, la paire XAU/USD maintient sa tendance haussière dominante. Le cours a achevé une correction saine jusqu'au niveau de Fibonacci de 0,618, réagissant positivement et se maintenant au-dessus des moyennes mobiles exponentielles (EMA) clés. La structure de creux ascendants indique que la pression acheteuse reste dominante.

Le niveau de 0,618 étant défendu, l'or dispose d'une base solide pour poursuivre sa tendance haussière, avec comme principal objectif la zone d'extension à 1,618. La correction actuelle est perçue comme une phase d'accumulation avant le retour de la dynamique haussière.

Le contexte macroéconomique continue de soutenir l'or : l'instabilité géopolitique, la demande de valeurs refuges et les anticipations d'une politique monétaire prudente font que les investisseurs privilégient toujours le métal précieux. Dans ces conditions, les corrections sont des opportunités de réaccumulation plutôt que des signes de retournement de tendance.

L'attrait de l'or comme valeur refuge continue de s'intensifier L'attrait de l'or comme valeur refuge continue de s'intensifier ; les principaux niveaux de résistance et de support constituent des indicateurs techniques clés.

L'aversion au risque sur les marchés mondiaux a fortement augmenté en raison d'événements internationaux inattendus survenus ce week-end. Bien que la situation demeure isolée, les propos de Trump ont suscité des inquiétudes politiques et économiques dans de nombreux pays, les investisseurs étant généralement préoccupés par une potentielle propagation accrue des risques géopolitiques. Dans ce contexte, l'or, valeur refuge traditionnelle, a ouvert en hausse et a poursuivi sa progression comme prévu durant la séance matinale, atteignant un sommet d'environ 4 421 $ avant un repli technique vers 4 388 $ – un niveau qui a offert une seconde opportunité d'achat, comme suggéré en matinée. La pression acheteuse qui a suivi durant la séance européenne a propulsé les cours de l'or plus haut, testant actuellement un sommet d'environ 4 439 $, témoignant d'une demande soutenue du marché pour les valeurs refuges.

Sentiment actuel du marché et logique fondamentale

La vigueur actuelle des cours de l'or s'explique principalement par deux facteurs :

Incertitude géopolitique : Des événements internationaux inattendus et une rhétorique politique exacerbent les inquiétudes du marché face à l'escalade des tensions, incitant les investisseurs à se tourner vers des valeurs refuges.

Anticipations d'une volatilité accrue : Bien que les incidents soient pour l'instant des cas isolés, les déclarations de plusieurs pays et les réactions du marché indiquent que les investisseurs anticipent une volatilité potentielle plus importante, renforçant ainsi l'attrait de l'or comme instrument de couverture.

Niveaux techniques clés pour ce soir

Résistance à la hausse : Concentrez-vous sur la zone des 4 450. Cette zone a été testée à plusieurs reprises récemment, représentant un niveau psychologique important. Un franchissement de ce niveau pourrait ouvrir la voie à une poursuite de la hausse.

Support à la baisse : Un support à court terme se situe dans la zone des 4 416-4 412, formée par le précédent sommet et présentant une certaine importance technique. Un repli et une stabilisation pourraient encore être considérés comme une opportunité pour prendre des positions longues.

Stratégies de trading et recommandations de gestion des risques

Le sentiment de marché est actuellement sensible et la volatilité des prix pourrait être amplifiée. La flexibilité est essentielle en trading :

Stratégie intraday :

Des positions courtes peuvent être initiées autour de 4425-4430, avec un stop loss à 4440 et un objectif à 4400.

Mise à jour du soir :

Positions longues : Si le prix retrace jusqu’à la zone de support 4412-4416 et se stabilise, envisagez d’ouvrir des positions longues par lots, avec un stop loss en dessous de 4400 et un objectif entre 4440 et 4450.

Positions courtes : Si le prix touche la résistance autour de 4450 et montre des signes de stagnation, une petite position courte peut être tentée, avec un stop loss au-dessus de 4460 et un objectif entre 4430 et 4420.

Principe général : Les prix actuels sont à des sommets à court terme ; il est déconseillé de courir après des prix encore plus élevés. La stratégie consiste principalement à acheter lors des replis sur les niveaux clés, complétés par des positions courtes sur les niveaux de résistance importants. Toutes les transactions doivent impérativement respecter les ordres stop-loss afin de limiter le risque d'un repli brutal une fois l'événement passé.

Points clés à surveiller :

Évolution de la situation et déclarations des différentes parties

Mouvements de l'indice du dollar américain et du rendement des bons du Trésor américain

Impact de la volatilité des marchés boursiers mondiaux sur l'aversion au risque

Avertissement relatif aux risques : Les événements géopolitiques sont souvent très volatils et imprévisibles. Nous recommandons de limiter ses positions, d'appliquer une gestion rigoureuse des risques et d'éviter de trop miser sur une seule direction. L'analyse ci-dessus repose sur les informations actuellement disponibles ; en cas de changements significatifs des fondamentaux, les stratégies devront être adaptées en conséquence.

XAUUSD (Or) H1 – Changement de structure haussier avec support FStructure de marché

Le graphique montre un changement clair de structure haussière après une phase baissière.

Un CHoCH (Change of Character) haussier confirme le passage d’un marché bearish à bullish.

Plusieurs BOS (Break of Structure) à la hausse indiquent un renforcement du momentum acheteur.

Order flow & liquidité

Le prix a d’abord capturé la liquidité vendeuse sous les derniers plus bas avant de réagir fortement à la hausse.

Le mouvement impulsif haussier a laissé plusieurs Fair Value Gaps (FVG) sous le prix actuel.

Ces FVG représentent des zones de demande institutionnelle, idéales pour des replis acheteurs.

Zones clés

Zone de demande / FVG haussière : environ 4 330 – 4 380

→ Zone privilégiée pour des positions longues sur retracement.

Prix actuel : ~4 439

Objectifs de liquidité haussière : 4 500 – 4 550

→ Liquidité externe et sommets égaux au-dessus du marché.

Biais de marché

Biais haussier tant que le prix reste au-dessus de la dernière BOS et de la zone FVG.

Les retracements peu profonds ont une forte probabilité d’être achetés.

Invalidation

Une clôture H1 en dessous de la FVG basse (~4 330) invaliderait le scénario haussier et suggérerait une correction plus profonde.

Idée de trade (conceptuelle)

Achat sur retracement dans la zone FVG

Objectifs : 4 485 → 4 520 → 4 550

Risque : cassure de structure sous la zone de demande

Analyse Gold (XAUUSD)🎯 Instrument : XAUUSD – Or Spot en USD

📊 Prix actuel approximatif : 4 330–4 480 $/oz (spot bid/ask autour de 4 431–4 480).

🧠 CONTEXTE MACRO-PSYCHOLOGIQUE

Les marchés pricent aujourd’hui du risque, pas de la vérité. Même en l’absence de confirmation officielle d’événements géopolitiques extrêmes, le sentiment de risque suffit à bidirectionner les flows safe-haven. L’or est le principal actif valeur refuge, et son prix reste élevé.

🔹 Narrative dominante du moment :

• USD fragile

• taux plus bas vs attentes

• or encore sur des niveaux record / near-highs

• risque perçu + volatilité macro

Ces éléments soutiennent structurellement des moves haussiers techniques.

📊 STRUCTURE TECHNIQUE H4

Actuellement :

• Le prix oscille dans un range large, post-record 2025.

• Pas de tendance à sens unique confirmée sur H4 → on trade le liquidity sweep et les zones institutionnelles.

🔥 NIVEAUX CLÉS

📍 Résistances / Zones de Liquidité Hausses

🔥 4 360–4 370 → première zone d’offre + stops acheteurs

🔥 4 390–4 405 → zone clé de liquidité supérieure

🔥 4 430–4 480+ → zone Daily BPR / haut de range (attention aux stops pro)

Si le prix perce proprement 4 430+ en Daily close, ça valide un poussée haussière significative.

📉 Supports / Zones Breakdown

🛑 4 300–4 315 → support immédiat H4

🛑 4 280 → support secondaire

🛑 lows Daily proches ~4 300 → zone décisionnelle

💡 Si ces supports cèdent, on retourne scorer lower lows weekly.

🧠 INTERPRÉTATION DES INDICATEURS (H4)

• RSI H4 ~ neutre (45–50) → permet implicite continuation haussière ou baisse corrective sans divergence claire.

• Moyenne mobile H4 (65–70) au-dessus du prix → agit comme aimant + résistance dynamique.

👉 Cela crée un setup typique pullback before breakout.

🧩 SCÉNARIOS PRO

💎 Scénario A — Haussier technique

1. Price chop range inférieur

2. Sweep liquidité 4 360–4 370

3. Break 4 390

4. Push vers 4 430+ / 4 480+

➡️ Confirmation si Daily ferme au-dessus de 4 430.

🐻 Scénario B — Retour vendeur

1. Rejet sur 4 390–4 405

2. Retournement vers 4 300

3. Breakdown → ciblage 4 280 et plus bas Weekly

📊 (macro + tech)

🔹 L’or reste dans une logique safe-haven / hedge, pas pure tendance breakout.

🔹 Spot gold est déjà très haut (~4 430+ proche de record 52 semaines).

🔹 RSI / MMs sont neutres → perfect terrain pour sweeps technique.

📅 À SUIVRE CETTE SEMAINE

💥 Événements économiques US cruciaux :

Date Event Impact attendu

5 jan ISM manufacturier / Produits don’t care → bruit

6 jan PMI services idem

7 jan ADP / ISM services / JOLTS risque volatif

8 jan Chômage initial or up si hausse

9 jan NFP + Salaire moyen big move possible

📌 XAUUSD est dans un range de prise de liquidité avant décision fondamentale.

👉 Une sortie propre au-dessus de 4 430–4 480 ouvre une vraie rampe haussière.

👉 Sans ça, on joue rejet + retour vers 4 300–4 280.

📌 Les fondamentaux macro + risque géopolitique soutiennent un biais risk-off → gold bid, mais techniquement rien n’est encore validé tant que les stops pro au-dessus ne sont pas ramassés.

PLAN XAUUSDPLAN XAUUSD 🪙

Plan XAUUSD court terme ✔️

ATH du gold au 4550. 🔥

Le gold est entrain d’exploser à la hausse depuis vendredi après une période de range🔼

Voici mes zones à surveiller pour aujourd’hui 👇

ZONE D’ACHAT 🟢

1. Ma première zone d’achat est 4414 - 4403, on y trouve un OB en h2, m45 et m30 + de la FVG en h1.

2. Ma deuxième zone d’achat 4399 - 4388, il y a un OB en h4, h3, h1, m45 et en m15 + de la FVG en h4. Cette zone était anciennement une zone de vente qui est devenues un support.

3. Ma troisième zone d’achat est au 4338 - 4328, on y voit un OB en h2, h1, m45 et m30 + de la IFVG en h4 et h3.

4. Ma quatrième zone d’achat est 4282 - 4266, on y trouve un OB en h4, h3, h2, h1, m45 et m30 ! + le GOLD a déjà rebondi 2 fois dans cette zone.

ZONE DE VENTE 🔴

1. Ma première zone de vente est 4353 - 4465, on y voit un OB en h2, h1, m45, m30 et en m15.

NZDCAD une liquidité acheteuse récupérer + AMD ? :)Lors de mon étude des marchés financiers de ce matin, j'ai passé en revue les éléments majeurs. Vous trouverez ci-dessous mon évaluation :

NZDCAD :

- Bas de canal

- liquidité acheteuses récupérer

- Structure haussière D1

Scénario :

• Validation ETE dynamique H4

• Reprise retournement haussier et donc nouvel impulsion 0,79650

• Liquidation de la zone de liquidité des 0,80200

• Pourquoi pas un nouveau plus haut sur L’OB - 0,80650

Annonce économique susceptible d'impacter le marché aujourd'hui :

🇺🇸 16h00 Indice PMI

📣 Cette analyse vous est apportée à des fins pédagogique et n'implique aucunement une obligation de prise de position. Les rapports spéculatifs avancés ne constituent pas des consignes d'investissement. Vous restez maitre dans l'entièreté de vos prises de décision et responsables de vos profits et pertes. N'investissez que le capital que vous pouvez vous permettre de perdre.

L'or grimpe en flèche car l'instabilité est devenue une réalitéAu début de la séance de trading de la semaine, le marché n’« anticipait » plus le risque.

Le risque s’était matérialisé.

Lundi matin, le prix spot de OANDA:XAUUSD a bondi durant la session asiatique, dépassant le seuil des 4 400 $/once, atteignant à un moment 4 421,53 $, soit une hausse de près de 90 $ en seulement quelques heures. L’argent a progressé de près de 4 %. Il ne s’agissait pas d’une réaction purement technique, mais d’un flux de capitaux vers les valeurs refuges en réponse à un véritable choc géopolitique.

Tôt samedi matin, l’armée américaine a lancé une opération à Caracas, arrêtant le président vénézuélien Nicolás Maduro et le transférant à New York pour y faire face à des accusations criminelles liées au trafic de drogue. Dans le même temps, Washington a annoncé qu’il prendrait le contrôle de l’industrie pétrolière du Venezuela, du moins pendant une période « transitoire ».

Voici le point crucial : le marché n’a pas réagi aux paroles de Trump, mais à l’action qui a été menée.

Point de vue personnel ! L’or reflète un monde moins stable.

L’arrestation d’un chef d’État en exercice, la prise de contrôle de l’industrie pétrolière d’un autre pays et les signaux d’une volonté d’élargir l’intervention militaire ont fait passer le risque géopolitique à un tout autre niveau. Dans ce contexte, l’or n’a pas besoin de nouvelles raisons pour monter ; il lui suffit d’une incertitude prolongée.

Cette hausse est une réévaluation du risque systémique, et non une euphorie spéculative. Si les tensions restent « ouvertes », les métaux précieux devraient conserver leur rôle de valeur refuge ultime, malgré la volatilité à court terme.

En d’autres termes : l’or ne monte pas parce que le monde va mieux, mais parce que le monde est plus imprévisible que jamais.

SELL XAUUSD PRICE 4468 - 4466⚡️

↠↠ Stop Loss 4472

→ Take Profit 1 4460

↨

→ Take Profit 2 4454

ANALYSE ET COMMENTAIRE DU MARCHÉ DE L'OR - [05 janv. - 09 janv.]OANDA:XAUUSD Le prix entre dans une phase de pause au sein de sa tendance haussière, mais la structure de fond n’a pas été rompue. Après la forte cassure de fin 2025, l’or a corrigé depuis la zone de Fibonacci 0,618–0,786 et consolide actuellement juste au-dessus du cluster de support dynamique autour de l’EMA21, dans la zone des 4,28x–4,33x USD.

D’un point de vue structurel, le marché continue d’afficher une série de creux ascendants, ce qui indique que la pression vendeuse provient principalement de prises de bénéfices à court terme plutôt que d’un retournement de tendance. Les canaux haussiers de moyen terme restent valides ; l’incapacité du prix à franchir clairement la zone des 4,38x USD reflète un bras de fer naturel entre acheteurs de long terme et investisseurs prudents à court terme après une phase de croissance rapide.

Le RSI s’est détendu depuis la zone de surachat mais reste au-dessus du seuil neutre, ce qui suggère que la dynamique haussière est en phase de ré-accumulation plutôt que d’affaiblissement. C’est un schéma courant avant que le marché n’entame un nouveau cycle haussier.

Les conditions du prochain mouvement haussier sont assez claires : le prix doit clôturer de manière stable au-dessus de la région 4,38x USD, tout en franchissant la borne supérieure de la zone de consolidation actuelle. Le prochain objectif se situerait alors entre 4,53x–4,71x USD, correspondant aux extensions de Fibonacci et à l’axe supérieur du canal de prix.

À l’inverse, un risque de correction subsiste si le prix perd la zone de support 4,28x–4,24x USD. Ce scénario pourrait entraîner l’or vers la zone des 4,13x USD, où convergent le niveau de Fibonacci 0,236 et le support structurel de moyen terme. Toutefois, tant que cette zone n’est pas rompue de manière décisive, les replis actuels doivent être considérés comme des corrections au sein d’une tendance haussière, et non comme un retournement.

L’or ne s’affaiblit pas ; le marché ralentit simplement pour « accumuler de l’élan ». Avec l’incertitude géopolitique et les anticipations de politiques de taux américaines plus accommodantes, les phases de consolidation actuelles sont plus probablement une préparation à une nouvelle hausse qu’un signal de fin de tendance.

SELL XAUUSD PRICE 4432 - 4430⚡️

↠↠ Stop Loss 4436

BUY XAUUSD PRICE 4229 - 4231⚡️

↠↠ Stop Loss 4225

TENSION MODIAL : TRADER OR ET PÉTROLEvoici une petite analyse macro que j'ai structuré pour la rendre plus digeste:

Les tensions géopolitiques mondiales ne cessent de s’intensifier autour de plusieurs centres stratégiques clés, notamment Taïwan et le Venezuela. Ces foyers de friction ne sont pas isolés : ils s’inscrivent dans un cadre plus large de recomposition de l’ordre mondial, marqué par une rivalité systémique durable.

1. Une rivalité idéologique et structurelle de long terme

Depuis la fin de la Seconde Guerre mondiale, le monde est structuré autour de deux blocs idéologiques dominants :

les démocraties libérales, emmenées par les États-Unis,

et les régimes communistes ou autoritaires, historiquement incarnés par l’URSS puis aujourd’hui par la Chine et certains États alliés.

Cette opposition ne se limite plus au champ militaire. Elle s’exprime désormais sur trois fronts majeurs :

- géopolitique (zones d’influence, sécurité, dissuasion),

- technologique (semi-conducteurs, IA, défense, cyber),

- financier et monétaire (sanctions, contrôle des capitaux, dollarisation vs dédollarisation).

Nous ne sommes donc pas dans un cycle conjoncturel de tensions, mais dans un changement de régime structurel.

2. Le cœur du conflit : le commerce mondial

La confrontation actuelle se cristallise principalement autour du commerce international, devenu une arme stratégique à part entière.

On observe :

- des politiques de délocalisation / relocalisation,

- une fragmentation des chaînes de valeur mondiales,

- une multiplication des barrières tarifaires et non tarifaires,

- des restrictions à l’exportation sur les technologies sensibles.

Ces dynamiques ont plusieurs conséquences macroéconomiques majeures :

- hausse des coûts de production,

- pressions inflationnistes structurelles,

- ralentissement ou redirection du CAPEX, notamment dans les secteurs technologiques et industriels, et surtout une augmentation durable de la volatilité sur les actifs exposés à ces chaînes de valeur mondialisées.

3. Taïwan : le point névralgique du système mondial

Taïwan occupe une position centrale dans les tensions asiatiques pour une raison simple :

l’île concentre la production mondiale de semi-conducteurs avancés, indispensables aux secteurs :

- technologiques,

- intelligence artificielle,

- cloud computing,

- défense,

- automobile.

Ce quasi-monopole constitue un levier stratégique colossal. Toute perturbation de Taïwan aurait un impact immédiat et global sur l’ensemble des chaînes de production en aval.

Le conflit sino-taïwanais n’est pas nouveau, mais on observe une montée progressive de la pression chinoise :

- présence militaire accrue autour de l’île,

- incursions aériennes et navales,

- pression économique et diplomatique.

Le scénario central n’est pas une invasion immédiate, mais une stratégie d’usure et de dissuasion, visant à accroître le coût économique et psychologique du statu quo.

Pour les marchés, Taïwan représente un risque asymétrique extrême : faible probabilité, mais impact systémique majeur.

4. Le Venezuela : un risque énergétique et géopolitique régional

Le Venezuela constitue un autre point de tension important, principalement en raison de ses immenses réserves de pétrole, parmi les plus importantes au monde.

Historiquement, le pays a été gouverné par un régime autoritaire, idéologiquement aligné avec des puissances comme la Russie, ce qui en a fait un sujet stratégique sensible pour les États-Unis, notamment dans un contexte de sanctions et de sécurité énergétique.

Les tensions autour du Venezuela ont plusieurs implications :

- instabilité politique interne,

- frictions régionales, notamment avec la Guyana, pays frontalier,

- contribution à la fragilité de l’offre mondiale de pétrole, déjà contrainte par d’autres foyers géopolitiques.

Même si l’impact du Venezuela reste avant tout local et régional, il agit comme un facteur aggravant dans un marché énergétique mondial structurellement tendu, où la moindre perturbation peut provoquer des mouvements de prix disproportionnés.

5. Lecture macro-financière globale

Pris ensemble, ces foyers de tension traduisent une réalité claire :

le monde est entré dans une phase de fragmentation géopolitique, où les flux de capitaux, de marchandises et de technologies sont de plus en plus politisés.

Les conséquences pour les marchés sont durables :

- primes de risque plus élevées,

- volatilité accrue sur les actions, les devises et les matières premières,

- retour en force des actifs dits “stratégiques” (énergie, défense, métaux, or),

- et fin de l’illusion d’une mondialisation fluide et apolitique.

Conclusion:

Les tensions autour de Taïwan et du Venezuela ne sont pas des événements isolés.

Elles sont les symptômes visibles d’un changement de régime global, dans lequel la géopolitique redevient un facteur central de l’analyse macro et de l’allocation d’actifs.

Dans ce contexte, comprendre les enjeux stratégiques est devenu aussi essentiel que lire un bilan ou une courbe de taux.

GOLD (XAUUSD) – Analyse Technique & Fondamentale📊 Analyse Technique

À l’ouverture des marchés, le GOLD a affiché un très gros GAP haussier, signal fort qui traduit une pression acheteuse agressive dès l’ouverture.

Ce gap s’est accompagné d’un CHoCH haussier, confirmant un changement de structure en faveur des acheteurs.

👉 Le contexte actuel reste donc clairement bullish.

🔎 Scénarios techniques possibles

🔹 Scénario 1 – Continuation haussière (scénario privilégié)

Le marché respecte le GAP

Les prix continuent à s’installer au-dessus des derniers highs

Objectif logique : prise de l’ATH

➡️ Dans ce cas, on privilégiera :

setups acheteurs

scalps haussiers en LTF

entrées sur pullback léger

🔻 Scénario 2 – Retracement contrôlé avant continuation

Léger retracement pour :

combler partiellement ou totalement le GAP

nettoyer les liquidités laissées à l’ouverture

Zone clé de retracement :

4260 (liquidité / zone technique importante)

👉 Un passage par cette zone serait sain et logique avant une nouvelle impulsion haussière visant l’ATH.

📌 Zones techniques clés à surveiller

ATH : prochaine target haussière

4260 : zone de liquidité majeure

Zone du GAP : support dynamique tant qu’il n’est pas invalidé

🧠 Lecture de marché

Structure : haussière

Momentum : fort

Le marché montre une volonté claire d’aller chercher des prix plus hauts

Tout retracement reste, pour l’instant, une opportunité d’achat, pas un signal de retournement

🌍 Analyse Fondamentale

Le fondamental soutient également cette dynamique :

🏦 Anticipations de politique monétaire

attentes de politiques monétaires plus accommodantes

soutien direct au GOLD

💵 Dollar américain

toute faiblesse du dollar renforce le métal jaune

🌍 Contexte géopolitique & incertitudes

le GOLD reste une valeur refuge privilégiée

📉 Taux réels

toujours favorables à la hausse de l’or

👉 Le contexte macro renforce le biais haussier du GOLD.