XAU/USD – Face à une zone de venteLe cours se maintient sous la ligne de tendance baissière, formant continuellement des sommets de plus en plus bas et réagissant faiblement à la zone de résistance. Le rebond actuel est purement technique et ne confirme pas un retournement de tendance.

Au niveau macroéconomique, le dollar américain et les rendements continuent de peser sur l'or ; les anticipations d'une politique prudente de la Fed freinent le retour des capitaux vers les valeurs refuges.

Perspectives :

Rechercher des opportunités de vente sur la base de la ligne de tendance/zone de résistance.

Objectif à court terme : zone de support autour de 4 270.

« Cette prédiction n'est plus valable si le cours franchit et clôture nettement au-dessus de la ligne de tendance baissière. »

X-indicator

Le cours de l’or réagit fortement au niveau de 4308📊 Aperçu du marché :

L’or au comptant (XAU/USD) a chuté brutalement jusqu’à la zone de support 4308, avant de rebondir fortement, et se négocie actuellement autour de 4318 USD. Cette action des prix indique un intérêt d’achat défensif clair aux niveaux bas, permettant à l’or de se redresser après une pression vendeuse à court terme. Le rebond actuel semble être une réaction technique après le fort repli depuis les récents sommets.

📉 Analyse technique :

• Niveaux de résistance clés :

– 4323 – 4327

– 4338 – 4342

• Niveaux de support les plus proches :

– 4318 – 4315

– 4308 – 4305

• EMA :

Le prix évolue autour de l’EMA 09 (H1) → le biais à court terme est neutre à haussier, nécessitant une confirmation supplémentaire pour rétablir une tendance haussière.

• Bougies / Volume / Momentum :

Les bougies H1 ont formé de longues mèches basses près de 4308, signalant un fort intérêt acheteur sur repli. Les volumes ont augmenté aux plus bas, suggérant un regain de participation du marché. Le momentum baissier ralentit, montrant les premiers signes d’un rebond technique.

📌 Perspective :

L’or pourrait prolonger son rebond à court terme si le prix se maintient au-dessus de 4308 et reconquiert la zone de résistance 4323–4327. Un échec sous cette résistance pourrait entraîner une nouvelle phase de consolidation.

💡 Stratégie de trading suggérée :

🔻 VENTE XAU/USD à : 4323 – 4326

🎯 TP : 40 / 80 / 200 pips

❌ SL : 4329

🔺 ACHAT XAU/USD à : 4318 – 4315

🎯 TP : 40 / 80 / 200 pips

❌ SL : 4312

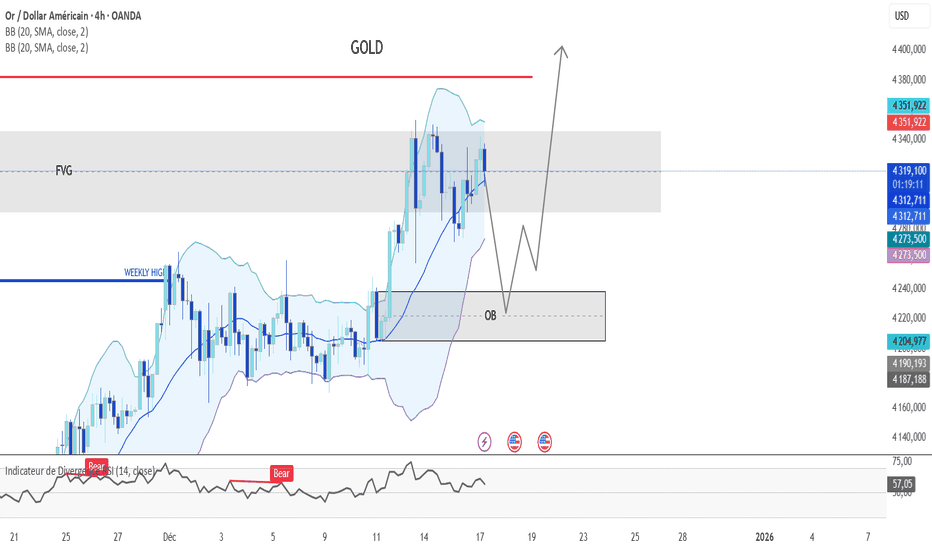

GOLD – Nouveau Range 🔹 Analyse Technique (H4 / Daily)

Pour l’instant, le GOLD évolue dans un range bien identifié, directement sur la FVG H4 bearish située autour des 4300.

Le marché est clairement en phase d’attente, ce qui traduit une indécision temporaire après les fortes impulsions haussières précédentes.

Nous sommes donc dans une zone de décision majeure, avec deux scénarios possibles :

🔶 Scénario 1 – Retracement contrôlé

Le marché pourrait :

rejeter légèrement la FVG H4 bearish,

effectuer un retracement technique vers des zones de demande inférieures,

avant de reprendre la tendance haussière globale.

Ce scénario serait sain et permettrait de reconstruire de la liquidité avant un nouveau mouvement directionnel.

🔷 Scénario 2 – Pump haussier → ATH

Si le GOLD absorbe la FVG H4 :

cassure nette du range actuel,

accélération haussière,

prise de l’ATH comme prochaine target logique.

➡️ Ce scénario reste totalement cohérent avec la structure Daily toujours haussière.

📰 Analyse Fondamentale

1. Fondamental toujours favorable à l’or

Malgré la consolidation actuelle :

les anticipations de politique monétaire plus souple persistent,

les taux réels restent sous pression,

les banques centrales continuent d’accumuler de l’or.

➡️ Le biais long terme reste acheteur.

2. Dollar sans direction claire

Le dollar américain manque toujours de momentum :

aucune impulsion franche,

marché attentiste sur les prochaines données macro.

➡️ Cela empêche l’or de corriger fortement et soutient les prix.

3. Consolidation institutionnelle

Les phases de range proches des sommets sont souvent :

des phases d’accumulation,

avant une expansion haussière,

plutôt que des zones de distribution immédiate.

➡️ Ce comportement renforce l’idée que la hausse n’est pas terminée.

LE GOLD EN ROUTE VERS SON ATH?🤠 BONJOUR LES CHASSEURS !

Vous allez bien?

Nous oui à merveille, le Gold est reparti vers la hausse suite à l'annonce NFP et cela nous fait plaisir, car nous l'attendions.

Au premier coup d'oeil ce matin, voici ce que nous pouvons anticiper au niveau de notre Gold pour aujourd'hui :

📈Premièrement, le prix a continué de créer des plus hauts de plus en plus hauts, et un peu plus tôt ce matin après cette grande expansion d'hier, le prix vient de récupérer une liquidité majeure (FVG en 1h) .

Traduction? Il est entrain de se renverser et retracer afin de pouvoir ensuite pousser plus haut (en gros, il récupère de la force pour repartir de plus belle).

🧲J usqu'où il pourrait retracer? Nous le voyons bien récupérer minimum cette FVG en 1h avant de repartir de plus belle, car elle se situe en zone discount (en dessous des 0.5 de fibonacci, notre zone verte).

📉Grand maximum, nous le voyons aller chercher les 4280 et cette grosse FVG en 1h juste au dessus du dernier plus bas.

🚀Une fois qu'il aura retracé, il pourrait bien se remettre en route violemment vers son ATH . Aujourd'hui pas d'annonces majeures pour notre Dollar US , donc possiblement moins de volatilité qu'hier, mais soyons quand même prudents pendant notre chasse !

Que la session de Londres soit fructueuse pour nous !

Cordialement,

-We Hunt Money.🏴☠️

XAU/USD : Divergence baissière RSI sous résistance majeureL'or évolue actuellement autour des 4313 USD après avoir subi plusieurs rejets de la zone de résistance majeure située entre 4340 et 4343. Cette zone, clairement identifiée sur le graphique, a provoqué au moins quatre rejets significatifs ces derniers jours, confirmant sa validité en tant que plafond technique important.

Du point de vue de la structure de prix, nous observons une configuration baissière à court terme. Le dernier rejet s'est produit précisément au niveau du retracement Fibonacci 0.786 (environ 4339), suivi d'une impulsion vendeuse qui a ramené le prix vers le niveau 0.618 aux alentours de 4321. Le prix tente actuellement de se stabiliser dans cette zone intermédiaire.

La zone de support clé se situe entre 4278 et 4280, matérialisée par la zone verte sur le graphique. Cette zone correspond au niveau 0 de Fibonacci et représente l'objectif baissier potentiel si les vendeurs maintiennent leur pression. À l'inverse, une cassure nette au-dessus des 4343 invaliderait ce scénario et ouvrirait la voie vers de nouveaux sommets.

Le RSI(14) affiche une valeur de 61 et présente une divergence baissière notable. Tandis que le prix a formé des sommets équivalents en testant à plusieurs reprises la résistance des 4340-4343, le RSI a quant à lui inscrit des sommets de plus en plus bas, comme le montre la ligne descendante tracée sur l'indicateur. Cette divergence baissière signale un essoufflement de la pression acheteuse et renforce le biais vendeur à court terme.

L'or progresse après la NF et l'incertitude politiqueOANDA:XAUUSD a connu une envolée soudaine durant la séance asiatique du 17 décembre, gagnant près de 25 USD en seulement quelques heures, atteignant la zone des 4 327 USD/once avant de se calmer et d’évoluer autour de 4 320 USD/once. Il ne s’agissait pas d’un rallye “propre” porté par une tendance claire, mais plutôt d’une réaction rapide du marché face à une série de signaux économiques américains incohérents.

Ce mouvement faisait suite à la forte volatilité de la séance précédente, lorsque le prix de l’or s’est inversé à plusieurs reprises après la publication du rapport sur l’emploi non agricole (Nonfarm Payrolls). La réaction initiale a été une forte hausse, conforme au comportement habituel de l’or face à des données du marché du travail faibles. Toutefois, quelques minutes plus tard, le marché s’est retourné lorsque les investisseurs ont analysé plus en profondeur le tableau global : le marché du travail n’était pas excessivement faible, la consommation restait résiliente et la Fed n’avait aucune raison urgente d’assouplir sa politique de manière agressive.

Données de l’emploi faibles en surface, solides au cœur

Le Bureau of Labor Statistics des États-Unis a indiqué que les créations d’emplois non agricoles ont augmenté de 64 000 en novembre, dépassant les attentes, tandis que le taux de chômage est monté à 4,6 %, son plus haut niveau depuis 2021. Cela a créé un ensemble de données “désaligné” : l’emploi continue de progresser, mais la qualité du marché du travail commence à se dégrader.

C’est précisément cette contradiction qui a alimenté la forte volatilité de l’or. Dans un premier temps, le marché a réagi aux gros titres : une hausse du chômage implique que la Fed pourrait devenir plus accommodante. Mais une fois les flux apaisés, une question plus large est apparue : la Fed a-t-elle réellement besoin d’assouplir rapidement alors que la consommation reste solide ?

En conséquence, les anticipations de baisse des taux au début de 2026 restent relativement faibles, autour de 25 %, ce qui montre que le marché n’est pas encore prêt à parier sur un cycle d’assouplissement agressif.

La politique monétaire tire l’or entre deux forces opposées

La semaine dernière, la Fed a réduit ses taux de 25 points de base, mais le message qui l’accompagnait est resté très prudent. Les contrats à terme sur les taux d’intérêt n’intègrent actuellement que deux baisses modestes en 2026, plutôt qu’un véritable cycle d’assouplissement marqué.

Dans ce contexte, l’or — un actif sans rendement — se trouve dans une position sensible :

Bénéficiant des risques économiques, de la volatilité des données et de l’incertitude politique.

Mais freiné par le fait que les taux réels n’ont pas encore suffisamment baissé pour créer une base haussière durable.

Cela explique pourquoi l’or peut s’apprécier très rapidement à court terme, tout en restant vulnérable à de fortes corrections par la suite.

Contexte plus large : inflation, consommation et géopolitique

Les données des ventes au détail américaines d’octobre sont restées globalement stables, montrant que les consommateurs tiennent encore malgré la pression des prix élevés et l’impact des droits de douane. Cela complique la tâche de la Fed pour adopter une posture plus accommodante et explique également pourquoi l’or reste coincé dans une phase de marché heurtée et sans direction claire.

Dans les prochains jours, l’attention se portera sur le CPI, les demandes d’allocations chômage et l’indice PCE. Il ne s’agit pas de simples statistiques économiques, mais de pièces clés du puzzle qui détermineront si le scénario de taux bas — fondement de long terme de l’or — est réellement en train de se consolider.

Perspective personnelle

Cette hausse ne constitue pas une confirmation d’une nouvelle tendance haussière, mais plutôt un rappel que le marché de l’or évolue dans un environnement à forte “pollution informationnelle”, où chaque donnée peut être interprétée de multiples façons.

L’or reflète actuellement l’incertitude entourant la politique monétaire mondiale plutôt qu’un récit clair de croissance. Dans un tel contexte, les fortes fluctuations de prix ne sont pas l’exception — elles deviennent la nouvelle norme.

Analyse technique et recommandations OANDA:XAUUSD

La tendance dominante de l’or reste haussière, mais elle entre dans la phase la plus sensible du cycle.

Sur le graphique journalier, le prix de l’or conserve une structure de plus hauts et plus bas ascendants, évoluant régulièrement au sein d’un canal haussier depuis le T3 2025. Toutefois, la zone 4 320 – 4 335 USD/once devient une zone de distribution à court terme, où la pression acheteuse n’est plus aussi dominante que lors de la phase d’accélération précédente. Les prix ont testé cette zone à plusieurs reprises sans parvenir à une cassure franche, reflétant la prudence des investisseurs institutionnels.

Du point de vue du momentum, le RSI est sorti de la zone de surachat mais n’a pas encore formé de divergence baissière claire, ce qui indique que la tendance haussière n’est pas rompue, mais qu’elle entre dans une phase de consolidation, autrement dit une correction technique. Les corrections actuelles ressemblent davantage à une phase de “refroidissement” qu’à un retournement de tendance.

Conditions pour l’ouverture d’un nouveau cycle haussier :

Une clôture nette au-dessus de 4 330 – 4 350 USD, accompagnée d’une augmentation des volumes et de la volatilité.

Un retour du RSI au-dessus de 65, avec une stabilisation confirmant le retour de la dynamique acheteuse.

Lorsque ces conditions seront réunies, l’or pourrait entrer dans une nouvelle phase haussière durable, avec un objectif moyen terme situé entre 4 450 et 4 600 USD/once, correspondant à la borne supérieure du canal haussier élargi.

Risque de correction à surveiller :

La perte de la zone de support 4 245 – 4 215 USD (Fibonacci 0,236 et base de consolidation la plus proche) déclencherait une pression accrue de prises de bénéfices.

Dans un scénario négatif, l’or pourrait reculer davantage vers la zone 4 050 – 3 970 USD, correspondant à la convergence de la moyenne mobile à moyen terme et de la zone d’équilibre de la tendance actuelle.

Scénario prudent – Trader les corrections

Si le prix échoue clairement sous 4 330 – 4 350 USD et que des signaux de faiblesse à court terme apparaissent, envisager des ventes techniques de court terme.

Objectif : 4 245 → 4 200, avec un volume réduit et une discipline stricte, car la tendance globale reste haussière.

🪙 SELL XAUUSD PRICE 4392 – 4390 ⚡️

↠↠ Stop Loss 4396

→ Take Profit 1 : 4384

↨

→ Take Profit 2 : 4378

🪙 BUY XAUUSD PRICE 4288 – 4290 ⚡️

↠↠ Stop Loss 4284

→ Take Profit 1 : 4296

↨

→ Take Profit 2 : 4302

ANALYSE DE L'OR 17/12/20251. Analyse fondamentale :

a) Économie :

• USD : Hier soir, le dollar américain a connu un rebond technique après la publication des PMI américains au-dessus de 50. Cela a provoqué une hausse de court terme du USD, exerçant une pression corrective sur l’or, mais sans inverser la tendance principale. Auparavant, des données Nonfarm faibles, une hausse du chômage, une baisse des revenus et un ralentissement de la consommation continuaient de soutenir l’or.

• Marché boursier américain : Évolution latérale ; les flux de capitaux ne se retirent pas fortement → pas de signal risk-on clair.

• FED : Toujours dans un cycle de baisse des taux → le moyen et le long terme restent favorables à l’or.

• TRUMP : Aucune déclaration ni politique nouvelle susceptible de choquer les marchés.

• ETF Or (SPDR) : Aucune vente significative enregistrée hier soir → la pression vendeuse via les ETF reste limitée.

b) Politique :

• Les tensions géopolitiques mondiales restent latentes → l’or conserve son rôle de valeur refuge.

c) Sentiment de marché :

• Léger sentiment risk-off après les PMI → marché prudent, évitant le FOMO.

• La demande reste élevée ; récemment, l’Inde a acheté un montant net d’environ 10 milliards USD, soutenant l’or à des niveaux de prix élevés.

• À l’approche de Noël et du Nouvel An, le marché devrait être calme avec une liquidité réduite. Il est conseillé de diminuer la taille des positions ou de rester à l’écart.

=> Conclusion : Les informations d’hier n’ont provoqué qu’une correction technique après la hausse précédente (due aux nouvelles antérieures). Elles ne sont pas suffisantes pour casser la structure haussière de l’or. La tendance principale reste haussière.

2. Analyse technique :

Unité de temps M30 :

• Le prix évolue dans un canal haussier (ascending channel).

• Zone de demande : 4263 – 4270, jouant un rôle clé de support.

• Les moyennes mobiles continuent de bien soutenir le prix ; aucune rupture de structure.

• Zone d’offre : 4350 – 4355, zone de résistance forte ayant déjà provoqué des réactions vendeuses.

=> Structure globale : Creux et sommets de plus en plus hauts (Higher low – Higher high) toujours préservés.

RÉSISTANCE : 4330 – 4351 – 4380

SUPPORT : 4288 – 4263 – 4237

3. Séance précédente (16/12/25) :

• Évolution latérale puis légèrement baissière durant les sessions asiatique et européenne.

• La pression vendeuse s’est affaiblie à l’approche de la zone de demande.

• Forte impulsion acheteuse après les données Nonfarm, suivie d’un repli après les PMI.

• Cela montre que les gros acteurs ne sont pas sortis ; il s’agit principalement d’un shakeout des particuliers.

4. Stratégie du jour (17/12/25) :

🪙 VENTE XAUUSD | 4392 – 4390

SL : 4396

TP1 : 4384

TP2 : 4378

🪙 ACHAT XAUUSD | 4304 – 4306

SL : 4300

TP1 : 4312

TP2 : 4318

Analyse du prix de l'or, 16 décembre🔍 Or – Analyse des tendances et scénarios de trading

Le cours de l'or entre dans une phase de correction technique afin de reconstituer la dynamique d'achat avant de reprendre sa tendance principale. Cette correction est jugée nécessaire pour consolider la structure haussière actuelle.

Dans un scénario favorable, lorsque la pression acheteuse redeviendra suffisamment forte, le cours de l'or devrait se diriger vers la zone de résistance importante des 4 400 $ – un niveau où les prises de bénéfices des vendeurs pourraient se manifester fortement.

📉 Zone de support clé

4 265 $ constitue une zone de support clé dans la structure de repli.

Si le cours franchit la barre des 4 265 $, les acheteurs auront besoin de plus de temps pour reconstituer leurs positions et ramener le cours au-dessus des 4 300 $.

À l'inverse, si le cours se maintient au-dessus des 4 265 $, la structure de repli complète confirmera une tendance haussière plus nette.

📌 Stratégie de trading

Signal d'achat : Apparition d'un signal de rejet clair au niveau des supports

➤ 4265 – 4217 – 4177

Objectif : 4400

⚠️ Risque

Si le cours de clôture chute sous 4177, la structure haussière sera cassée → une tendance baissière pourrait s'instaurer.

EURUSD – Consolidation avant la prochaine étape ?L'EURUSD sur le cadre H3 maintient toujours une nette tendance haussière.

Après une forte hausse depuis le bas, le prix s'accumule dans la zone de demande 1,1710 - 1,1740, coïncidant avec la zone de réaction précédente et la structure basse plus élevée.

Scénario principal :

Si le prix se maintient au-dessus de la zone de demande, l'EURUSD peut continuer à augmenter, se déplaçant vers la zone cible autour de 1,1790 - 1,1800, comme indiqué sur le graphique.

➡️ Le biais à court terme penche toujours vers une poursuite haussière.

Macros | Consolidation macro

Le dollar s'est affaibli alors que les attentes d'un assouplissement de la politique de la Fed prévalaient toujours.

L'écart de rendement entre les États-Unis et l'Union européenne s'est rétréci, soutenant l'euro.

Le sentiment du marché maintient un état d'appétit pour le risque modéré, bénéfique pour l'EURUSD.

"Est-ce juste une pause avant que l'EURUSD ne monte à la hausse ?"

Attendez-vous d’abord une poursuite jusqu’à 1,18, ou un repli plus profond ?

D'accord ou pas d'accord ? 👇

Les fondamentaux à connaitre sur la spéculation en bourse

Bonjour à toutes et à tous,

Avant toute prise de position sur les marchés financiers, dans une logique d’investissement long terme ou dans des stratégies court terme comme le scalping, certains fondamentaux doivent être parfaitement assimilés. Ils sont trop souvent négligés, alors qu’ils conditionnent directement à la pérennité de vos résultats. Je vais essayer ici de vous ouvrir les yeux sur un paramètre oublié des traders retails et vous offrir une autre vision du marché. Bonne lecture !

La formation constitue le socle de toute démarche sérieuse :

Passer un ordre sur un marché financier est une opération très simple. Mais comprendre la structure d’un marché, ses dynamiques et les mécanismes qui le gouvernent exige un réel travail d’apprentissage. Débuter sans connaissances expose à des erreurs systématiques. À ce stade, l’apprentissage des bases à travers des contenus pédagogiques fiables ( YouTube, internet, livres … ) est INDISPENSABLE avant toute actions sur les marchés de votre part .

Une fois ces fondations posées, si vous vous tournez vers le trading, le recours aux comptes de démonstration est une étape essentielle. Il permet de confronter la théorie à la pratique sans risque financier.

En parallèle, un approfondissement rigoureux de l’analyse technique et de l’analyse fondamentale s’impose. L’élaboration strict d’une stratégie claire et adaptée à son profil constituent des facteurs déterminants de votre performance. La discipline n’est pas une option, c’est un avantage compétitif.

Quel est le gros problèmes si tabou que personne ne comprend ?

Abordons maintenant un point central, rarement traité en profondeur, et pourtant au cœur du fonctionnement des marchés.

Tout actif financier, qu’il s’agisse d’actions, d’obligations, de devises ou de tout autre sous-jacent, évolue exclusivement en fonction des flux d’achats et de ventes causé par l’ensemble des acteurs sur le marché.

Cette interaction permanente crée une structure mesurable, rationnelle et modélisable. La plupart du temps étudiée par les retails. Cette composante peut être assimilée à l’Alpha, la dimension « technique » et « mathématique » du marché.

Cependant, si une large majorité de traders particuliers demeure structurellement non rentable, la raison principale réside dans un second paramètre, nettement plus complexe. Un paramètre qui ne répond pas à une logique purement mathématique : le facteur humain.

Les émotions, la peur, l’euphorie, l’excès de confiance ou encore les croyances collectives influencent profondément les décisions, aussi bien chez les traders particuliers que chez les institutions financières. Ces éléments doivent ABSOLUMENT être intégrés à toute analyse sérieuse, en tenant compte du contexte économique, monétaire et géopolitique. Une annonce économique, prise isolément, ne détermine pas la direction d’un marché. Ce sont les réactions émotionnelles des acteurs, notamment les grandes institutions financières et les banques : Goldman , BNP, JP , BOA, Rothschild, …. Ce seront eux qui donnent naissance au mouvement. Le marché ne réagit pas à l’information elle-même, mais à la manière dont ils vont l’interpréter et l’exploiter.

Prenons un exemple concret :

L’annonce de mesures tarifaires de Donald Trump génère une hausse de l’incertitude au sein des institutions = Les marchés actions chutent, tandis que les capitaux sont redirigés vers des actifs refuges, tels que l’or.

Ce mouvement attire ensuite les investisseurs particuliers, souvent par effet de rattrapage émotionnel ( FOMO ).

Lorsque ces mesures sont annulées ou assouplies, la confiance institutionnelle revient. Les indices actions surperforment de nouveau, tandis que l’or entre en phase de retracement.

La question est alors simple : Est-ce l’annonce politique qui a fait chuter le marché ?

La réponse est NON . Ce sont les réactions émotionnelles des investisseurs qui ont provoqué le mouvement.

Cette donnée, extrêmement complexe à quantifier, explique pourquoi les marchés resteront fondamentalement imprévisibles tant que les décisions seront prises par des humains. Ce facteur, que l’on peut qualifier de Bêta, est une composante à part entière de l’économie moderne. Il est pourtant largement négligé en raison de sa complexité et de sa faible attractivité pédagogique.

Peu de contenus enseignent réellement la lecture et la gestion du sentiment de marché, car le sujet est moins accessible, moins immédiat et plus exigeant intellectuellement qu’un simple indicateur technique.

Tracer un retracement de Fibonacci sur une tendance est bien plus simple ! Je vous l’accorde ! Mais sans analyses du sentiment de ces gros acteurs, la probabilité de réussite est un PILE ou FACE. S’ils craignent pour leur argent, vendez les actions. Si rien ne se passe, soyez à l’affut de la moindre informations qui les feraient paniquer. La dernière pièce du puzzle est la !

Alpha plus Bêta définissent la direction du sous-jacent et conditionnent la performance durable sur le long terme.

C’est sur cet équilibre, et non sur un seul levier, que repose une approche des marchés véritablement professionnelle.

En conclusion, le facteur Bêta ne s’interprète pas à travers l’information elle-même, mais à travers la réaction du marché. La dynamique du prix, sa capacité à absorber une annonce et le repositionnement des flux révèlent l’état émotionnel réel des acteurs. Un marché qui résiste à une nouvelle négative ne contredit pas l’économie, il expose un déséquilibre comportemental de la part des institutionnels.

Les institutions ne cherchent pas à prédire, mais à exploiter ces asymétries émotionnelles. À l’inverse, une approche fondée sur l’anticipation expose à l’erreur.

La performance durable repose sur l’observation de leurs réactions collectives sur un timing aligné avec le cycle émotionnel du marché. C’est à cet équilibre que se construira votre lecture parfaite des marchés.

Merci de m’avoir lu, j’espères que cet article vous aura montré une vision différente des marchés et quelques connaissances supplémentaires.

L'or se consolide à des niveaux élevés, l'attention se porte surL'or se consolide à des niveaux élevés, l'attention se porte sur les données de l'emploi américain

Analyse du marché : L'apaisement des tensions géopolitiques freine la demande de valeurs refuges, les cours de l'or fluctuent 📉 L'or au comptant a connu une forte volatilité en début de semaine. Lundi 15 décembre, les cours ont grimpé en flèche, approchant le seuil psychologique des 4 350 $/oz, et frôlant leur plus haut niveau en plus de sept semaines atteint vendredi dernier. Cependant, la hausse a été de courte durée, la demande de valeurs refuges s'étant fléchie, pour finalement clôturer à 4 304,91 $/oz, soit une légère progression d'environ 0,1 % sur la journée. Mardi 16 décembre, les cours de l'or se sont de nouveau raffermis durant la séance américaine, s'établissant actuellement autour de 4 328,64 $/oz.

Le principal facteur expliquant le repli des cours de l'or réside dans les signes d'apaisement des tensions géopolitiques. Des progrès ont été réalisés dans les négociations entre les responsables américains et le président ukrainien Zelensky concernant la fin de la guerre, ce qui a considérablement réduit la demande de valeurs refuges sur le marché. Dans le même temps, le marché a continué d'analyser les perspectives de la politique monétaire de la Réserve fédérale, et les fluctuations du dollar américain ont également influencé les cours de l'or. 💰

Analyse technique : La lutte entre acheteurs et vendeurs s'intensifie, aboutissant à une phase de consolidation en haut de la séance. ⚖️ Graphique journalier : Hier, les cours de l'or ont d'abord testé le niveau de 4 300, puis la zone des 4 290, avant une forte hausse qui a atteint un sommet à 4 350. Le cours a ensuite rapidement reculé pour clôturer à 4 285. La bougie journalière a clôturé en étoile filante, avec une très longue ombre supérieure. Cette configuration indique une forte résistance à la hausse, les acheteurs subissant une pression vendeuse importante après avoir tenté de franchir ces niveaux. 📊

Niveaux de prix clés :

Résistance : 4350 (plus haut d'hier), 4370-4380 (plus haut précédent) 🚀

Support : 4310-4290 (fourchette de négociation à court terme), 4270-4250 (zone de support solide) 🛡️

Graphique 4 heures : Bien que le prix reste au-dessus de la moyenne mobile exponentielle à 50 périodes (EMA50), le support à court terme demeure efficace, mais l'évolution du prix révèle une indécision entre acheteurs et vendeurs. Après la forte baisse précédente, accompagnée d'une grande bougie baissière, le rebond qui a suivi, illustré par de petites bougies haussières, a été limité et la reprise lente, indiquant que le marché pourrait avoir besoin de temps pour se consolider avant de prendre une direction. De plus, le prix a testé à plusieurs reprises la zone 4335-4345 sans succès, ce qui indique une forte pression vendeuse dans cette zone. 📉

L'attention du marché se porte sur les données de l'emploi américain 🎯 Les investisseurs internationaux suivent de près les prochains indicateurs clés de l'emploi aux États-Unis. Ces données permettront de mieux comprendre l'état du marché du travail et fourniront des informations importantes pour anticiper la future orientation de la politique monétaire de la Réserve fédérale. Si elles renforcent les anticipations de baisse des taux d'intérêt, le cours de l'or pourrait grimper ; si elles montrent que l'économie reste résiliente, le calendrier de cette baisse pourrait être repoussé, exerçant ainsi une pression à la baisse sur le cours de l'or. 💡

Recommandations stratégiques de trading ✨ D'après une analyse approfondie des fondamentaux et des indicateurs techniques, l'or devrait se maintenir dans une phase de consolidation à un niveau élevé à court terme, en attendant que des données fondamentales viennent rompre cet équilibre.

Stratégie de trading à court terme : Privilégier l'achat lors des replis, et la vente lors des rebonds comme stratégie secondaire.

Zone de résistance : 4 350 $ - 4 370 $/once. Si le cours rebondit jusqu'à cette zone et rencontre une résistance, envisagez une petite position courte avec un objectif de 4 310 $ - 4 290 $. ⬇️

Zone de support ci-dessous : 4310-4290 USD/oz. Si le cours retombe dans cette zone et trouve un support, envisagez une position longue avec un objectif de 4335-4350. ⬆️

Seuil clé : Le niveau de 4335 est un niveau de support/résistance intraday crucial. Si le cours se maintient au-dessus de ce niveau, il pourrait tester à nouveau la zone 4345-4350 ; s’il continue de rencontrer une résistance, il pourrait tester le niveau de support 4270-4250. ⚡

Avertissement : Si le cours franchit nettement le niveau de 4350 et s’y maintient, le potentiel de hausse pourrait s’accroître et le cours pourrait tester le précédent sommet proche de 4380. À l’inverse, s’il casse la zone de support 4280-4270, la correction à court terme pourrait s’amplifier. ⚠️

Les investisseurs doivent suivre de près l'évolution du sentiment de marché avant et après la publication des données sur l'emploi aux États-Unis, contrôler rigoureusement leurs positions et gérer efficacement les risques. 🔍

💎 Suivez le pouls du marché et comprenez le rythme de l'or ! Pour des analyses de marché et des stratégies de trading plus approfondies et actualisées, suivez-nous et naviguons ensemble sur ce marché volatil ! 💎

Analyse de l’Or & Stratégie de Trading | 16–17 décembre✅ Analyse de la tendance en graphique 4 heures (H4)

Structure générale : correction de consolidation après la hausse, pas de retournement de tendance

Après un repli intraday jusqu’à la zone 4271, l’or a rebondi rapidement et atteint un sommet proche de 4334, sans parvenir à se maintenir à ces niveaux élevés, avant de revenir dans la zone 4290–4300.

Dans l’ensemble, ce mouvement reste une correction technique après la phase de hausse, combinée à une consolidation à des niveaux élevés, et non un retournement de tendance.

Tant que la zone 4275–4255 n’est pas rompue de manière décisive, la structure haussière de moyen terme en H4 demeure intacte.

✅ Analyse de la tendance en graphique 1 heure (H1)

Structure de court terme : rejet de la hausse, échec du rebond

Le graphique H1 montre que l’or a trouvé un support autour de 4271, puis a rapidement progressé jusqu’à 4334. Toutefois, la hausse n’a pas pu se prolonger, formant une longue mèche haute / un repli rapide, ce qui indique clairement une forte pression vendeuse aux niveaux élevés.

Il en résulte une structure de pic puis retournement (spike-and-reversal) avec échec du rebond, le sommet n’ayant pas réussi à dépasser le sommet précédent.

Système de moyennes mobiles (H1) :

MA5 et MA10 se sont de nouveau orientées à la baisse

MA20 ≈ 4310–4320, agissant comme une zone de résistance aux rebonds

Le prix évolue actuellement sous la MA20

➡️ Tous les rebonds sont toujours considérés comme des rebonds correctifs

🔴 Niveaux de résistance clés

◾ 4310–4320 (MA20 en H1 + résistance du rebond précédent)

◾ 4330–4340 (repli depuis le sommet intraday + zone de forte résistance)

🟢 Niveaux de support clés (Support)

◾ 4290–4285 (zone de support court terme actuelle)

◾ 4275–4255 (ligne médiane de Bollinger en H4 + support central de tendance)

◾ 4210 / 4170 (zone de défense de la tendance — une cassure en dessous signalerait un affaiblissement structurel)

✅ Référence de stratégie de trading

🔰 Vente sur rebonds (Stratégie principale | court terme)

📍 En cas de nouveau rejet dans la zone 4310–4320, envisager des positions vendeuses avec une taille réduite

🎯 Objectifs : 4290 / 4275

⛔ Protection : cassure durable au-dessus de 4340

Raisons :

◽ La structure « spike-and-reversal » en H1 montre un essoufflement du momentum de rebond

◽ Résistance claire apportée par la MA20

◽ Meilleur ratio risque/rendement pour des ventes au sein de la phase de consolidation

🔰 Achat sur replis (Stratégie secondaire | swing)

📍 Après une stabilisation dans la zone 4275–4255, envisager des positions acheteuses avec une taille réduite

🎯 Objectifs : 4300 / 4330

⛔ Protection : cassure nette sous 4245

Raisons :

◽ La structure haussière de moyen terme en H4 reste valide

◽ Confluence de supports entre les creux précédents, la ligne médiane de Bollinger et la MA20

◽ Approche classique de « buy the dip » au sein d’une tendance haussière plus large

✅ Résumé de la tendance

🔸 H4 : Tendance haussière avec correction de consolidation à des niveaux élevés

🔸 H1 : Spike-and-reversal, faiblesse à court terme

🔸 Biais baissier à court terme, biais haussier à moyen terme

🔸 Trading de range : vendre en haut, acheter en bas — éviter de poursuivre le mouvement

🔸 4290–4275 est la zone pivot clé entre acheteurs et vendeurs : un maintien au-dessus favorise une consolidation solide, une cassure en dessous suggère un repli plus profond.

16/12/2025 - XAU/USD - Analyse (30M)🔴 XAU/USD – Analyse Multi-Scénarios (30M)

IMPARATOR D. GOLD 👑

Patience | Discipline | Fearless

🧭 Contexte général

L’or montre une reprise haussière impulsive après une phase de compression. Le mouvement actuel est puissant, mais il arrive désormais dans des zones clés de décision, où le marché devra trancher.

👉 Ici, on n’anticipe pas, on observe les réactions.

📊 Lecture du prix (simple & pro)

🔺 Impulsion haussière nette depuis les plus bas (reprise au-dessus des moyennes dynamiques).

🧲 Plusieurs FVG sous le prix → zones potentielles de retracement.

🟥 Zone ATH / PDH = zone premium de vente (High Risk) : zone sensible, souvent utilisée pour distribution.

🔀 Scénarios possibles

1️⃣ Scénario haussier (continuité) 🚀

Le prix consolide au-dessus des FVG proches.

Maintien au-dessus des supports intraday.

➡️ Extension possible vers nouveaux sommets après respiration.

2️⃣ Scénario correctif (le plus sain) 🔄

Rejet partiel dans la zone ATH / PDH.

Retracement contrôlé vers les FVG inférieurs / supports dynamiques.

➡️ Construction d’une base avant une nouvelle impulsion.

3️⃣ Scénario de rejet (High Risk) ⚠️

Rejet clair et agressif dans la High Risk Sell Zone (ATH).

Signal de distribution possible.

➡️ Correction plus profonde vers les zones de liquidité basses.

🧠 Mentalité IMPARATOR

Ici, le marché parle, le trader écoute.

Pas de précipitation, pas d’ego.

👉 La confirmation prime sur l’opinion.

📡 Important

➡️ Tout le suivi de cette analyse se fera en direct pendant notre live quotidien – session NYSE.

👉 Pense à checker le lien dans la bio pour ne rien rater.

🔥 IMPARATOR D. GOLD

« La discipline, c’est attendre que le marché fasse le premier pas. »

⚠️ Disclaimer

Cette analyse est fournie à titre éducatif uniquement.

Aucune incitation à trader ou investir.

Toujours adapter votre gestion du risque. 📚

Analyse des vagues d’Elliott XAUUSD – 16 décembre 2025

1. Momentum

D1 (journalier) :

Le momentum journalier montre des signes de retournement baissier. Toutefois, il est nécessaire d’attendre la clôture de la bougie D1 d’aujourd’hui afin de confirmer ce signal. Cette confirmation est essentielle pour déterminer si le marché a formé un sommet à moyen terme.

H4 :

Le momentum H4 se situe actuellement en zone de survente et se prépare à un retournement haussier. Une fois confirmé, un rebond technique de 4 à 5 bougies H4 est attendu.

H1 :

Le momentum H1 reste orienté à la baisse et se rapproche progressivement de la zone de survente. Nous attendrons que le prix atteigne cette zone et que le momentum H1 confirme un retournement haussier afin d’anticiper une reprise haussière corrective à court terme sur H1.

2. Structure des vagues d’Elliott

D1 :

Si le momentum D1 confirme le retournement baissier à la clôture de la bougie journalière, le prix se situe probablement proche du sommet de la vague X (en violet).

Après l’achèvement de la vague X, le marché pourrait entrer dans la vague Y violette, qui devrait se développer sous la forme d’une correction Flat.

→ Objectif potentiel de la vague Y : zone proche de 3888.

H4 :

Le prix évolue actuellement à l’intérieur de la vague 5 verte. Une fois cette vague terminée, cela marquera également la fin de la vague C et de la vague X sur les unités de temps supérieures.

Étant donné que le momentum H4 est en zone de survente, un mouvement haussier de court terme reste probable avant la fin de la structure.

H1 :

La baisse actuelle semble former une structure 1–2–3–4–5 en rouge au sein de la vague 5 verte. À ce stade, le marché se trouve dans la vague 4 rouge.

La vague 4 rouge se développe sous la forme d’une correction Flat, conformément au scénario évoqué dans le plan précédent.

Objectif de la vague C rouge : zone des 4260

Au-dessus de ce niveau se situe la zone 4274, correspondant à une frontière de liquidité élevée et faible

Ainsi, lorsque le prix atteindra la zone 4260–4274, nous chercherons des opportunités d’achat en combinaison avec une confirmation haussière du momentum H1.

Objectifs de la vague 5 rouge :

Objectif 1 : 4365

Objectif 2 : 4393

3. Points clés à surveiller

Comme mentionné dans les plans précédents, le dernier rebond haussier n’a pas atteint la zone des 4353. Cela n’invalide pas le scénario selon lequel la vague 5 verte pourrait se terminer autour de ce niveau (voir le plan hebdomadaire).

Par conséquent, si :

le momentum D1 confirme un retournement baissier à la clôture journalière

et que le rebond H4 suivant échoue à franchir le niveau 4353

→ il faudra se préparer au scénario dans lequel la vague Y violette sur le timeframe D1 a déjà commencé.

4. Plan de trading

Zone d’achat (Buy Zone) : 4261 – 4259

Stop Loss : 4240

Take Profit 1 : 4286

Take Profit 2 : 4319

Take Profit 3 : 4365

L’or rebondit, en attente d’une cassure confirmée📊 Aperçu du marché :

Le prix de l’or a récemment chuté fortement jusqu’à la zone des 4271, avant de rebondir autour de 4290, ce qui montre que l’intérêt acheteur reste solide à des niveaux plus bas. Le marché attend désormais de nouvelles données économiques américaines ainsi que des indications plus claires concernant la politique de taux de la Fed, ce qui maintient un climat prudent et évoluant dans une phase de consolidation.

📉 Analyse technique :

• Résistances clés : 4300 – 4305 | 4315 – 4325

• Supports les plus proches : 4280 – 4275 | 4265 – 4255

• EMA : Le prix évolue actuellement au-dessus de l’EMA 09, indiquant que la tendance haussière à court terme reste intacte, bien que la dynamique demeure limitée.

• Bougies / volume / momentum : Apparition d’une fausse cassure sous le support, avec de longues mèches basses et sans augmentation notable du volume vendeur, signalant une absorption de la pression vendeuse et une possible phase de consolidation avant un mouvement directionnel.

📌 Perspective :

L’or pourrait poursuivre son rebond à court terme tant qu’il se maintient au-dessus de la zone 4275–4280. Toutefois, une cassure franche au-dessus de 4300–4305 sera nécessaire pour confirmer clairement la tendance haussière.

💡 Stratégie de trading suggérée :

🔻 VENDRE XAU/USD à : 4302 – 4305

🎯 TP : 40 / 80 / 200 pips

❌ SL : 4308

🔺 ACHETER XAU/USD à : 4275 – 4272

🎯 TP : 40 / 80 / 200 pips

❌ SL : 4269

AUD/JPY : Cassure de la tendance haussièreLe graphique AUD/JPY en unité horaire montre une nette cassure de la tendance haussière qui prévalait depuis début décembre. Après plusieurs rebonds sur la ligne de tendance ascendante (flèches vertes), le prix a franchi ce support et a testé plusieurs zones de support/résistance identifiées en rouge.

La zone de consolidation récente (rectangle jaune) a servi de résistance après la rupture, confirmée par le rejet avec une flèche rouge, indiquant un signal baissier. La structure suggère désormais une continuation baissière vers le support majeur autour de 101,560.

Le setup actuel correspond à une stratégie de vente après pullback sur la zone de résistance 102,682–102,982, avec un objectif autour du support clé en bas du graphique et un stop légèrement au-dessus de la zone de résistance. Cette configuration illustre un retournement de tendance potentiel après la rupture de la ligne de tendance et la confirmation par le pullback.

EUR/USD : La divergence monétaire peut-elle soutenir l’euro ?Alors que l’EUR/USD progresse depuis plusieurs séances, certains traders tournent désormais leur attention vers la réunion de la Banque centrale européenne de jeudi. Après la baisse de taux de la Réserve fédérale la semaine dernière, perçue comme relativement accommodante, la récente progression de l’euro a été alimentée par des attentes qui évoluent des deux côtés de l’Atlantique. Observons comment le contexte général se met en place.

Les CFD/Spread Bets sont des instruments complexes et comportent un risque significatif de perte rapide en raison de l'effet de levier. 82.78 % des comptes d'investisseurs particuliers perdent de l'argent lors de la négociation de CFD avec ce fournisseur. Veuillez évaluer si vous comprenez le fonctionnement des CFD/Spread Bets et si vous pouvez vous permettre de prendre le risque élevé de perdre votre argent.Veuillez noter que les Spread Bets sont disponibles uniquement pour les résidents du Royaume-Uni.

Un contexte macroéconomique en évolution

La décision de la Fed d’abaisser ses taux directeurs à un plus bas de trois ans a exercé une pression supplémentaire sur le dollar. Les responsables monétaires ont bien procédé à une réduction de 25 points de base largement anticipée, mais l’ampleur des dissensions internes et les projections publiées ont mis en évidence une banque centrale confrontée à un marché du travail moins dynamique et à un ralentissement progressif de l’inflation. Les marchés y voient le signe que la Fed pourrait devoir avancer prudemment, ce qui élargit, dans certains cas, l’écart perçu avec la trajectoire de l’ECB à court terme.

De l’autre côté de l’Atlantique, Christine Lagarde a laissé entendre que l’ECB pourrait relever ses prévisions de croissance pour la zone euro, renforçant l’idée que l’économie a mieux résisté qu’initialement redouté. Certains traders y voient un élément qui justifie un ajustement des anticipations pour l’ECB l’an prochain, les marchés attribuant désormais une probabilité non négligeable à une hausse de taux d’ici la fin de 2026. Même si ce scénario ne se concrétisait pas, ce changement de ton tend à soutenir l’euro par contraste avec une Fed jugée plus prudente.

L’EUR/USD développe une structure plus haussière

D’un point de vue technique, l’EUR/USD a développé une structure plus orientée à la hausse sur le graphique journalier. Le creux plus élevé observé en novembre a marqué un changement subtil qui s’est progressivement transformé en une phase ascendante plus nette, avec un retour au-dessus de la moyenne mobile à 50 jours et une progression vers la limite supérieure de la large zone de consolidation d’août–septembre. Cette zone constitue désormais un premier test important permettant d’évaluer si la reprise peut se prolonger ou si la paire retrouve des obstacles déjà observés.

Graphique journalier EUR/USD

Les performances passées ne préjugent pas des résultats futurs.

En observant l’unité horaire, la progression s’est interrompue dans une phase de consolidation étroite. Cette structure apparaît après une impulsion marquée la semaine précédente, un schéma qui, dans certains cas, peut précéder un mouvement influencé par un catalyseur. Le fait que les prix restent proches des sommets récents suggère que les acheteurs conservent un certain contrôle, même si l’absence de poursuite du mouvement laisse penser que certains traders préfèrent attendre la décision de l’ECB avant de s’engager davantage.

Graphique horaire EUR/USD

Les performances passées ne préjugent pas des résultats futurs.

La principale zone de soutien à court terme se situe autour du niveau de rupture de la semaine dernière, et cela constitue, dans certains cas, une référence pour évaluer une éventuelle hésitation de l’euro avant la réunion. Tant que les cours restent au-dessus, certains traders pourront envisager que la consolidation se résolve vers le haut. Une cassure sous ce niveau rendrait la récente progression plus vulnérable, ressemblant davantage à un simple mouvement de rattrapage vers une zone de résistance. Pour l’instant, l’EUR/USD évolue sous une zone décisionnelle, en attente du prochain signal que pourrait fournir la banque centrale.

Avertissement :

Cet article a une finalité purement informative et éducative. Les informations fournies ne constituent pas un conseil en investissement et ne prennent pas en compte la situation financière ou les objectifs individuels des investisseurs. Les performances passées ne constituent pas un indicateur fiable des performances futures. Dans la limite permise par la loi, en aucun cas Capital.com (ou l’un de ses affiliés ou employés) ne pourra être tenu responsable de toute perte résultant de l'utilisation des informations fournies. Toute personne agissant sur la base de ces informations le fait à ses propres risques. Toute information pouvant être interprétée comme une "recherche en investissement" n'a pas été préparée conformément aux exigences légales établies pour garantir l'indépendance de la recherche en investissement et doit donc être considérée comme une communication marketing. Les CFD/Spread Bets sont des instruments complexes et comportent un risque significatif de perte rapide en raison de l'effet de levier. 82.78 % des comptes d'investisseurs particuliers perdent de l'argent lors de la négociation de CFD avec ce fournisseur. Veuillez évaluer si vous comprenez le fonctionnement des CFD/Spread Bets et si vous pouvez vous permettre de prendre le risque élevé de perdre votre argent. Veuillez noter que les Spread Bets sont disponibles uniquement pour les résidents du Royaume-Uni.

LA MEILLEUR STRATÉGIE N'EXISTE PAS Le mythe de la “meilleure stratégie” en trading

L’une des croyances les plus répandues dans le trading consiste à penser qu’il existerait une stratégie universelle, capable de fonctionner en toutes circonstances et sur tous les marchés. Cette idée est séduisante, car elle promet simplicité et sécurité. Pourtant, elle est fondamentalement erronée. Les marchés financiers ne sont pas statiques : ils évoluent, changent de régime et alternent entre différentes phases. Chercher une stratégie unique revient à ignorer la nature même des marchés.

Une stratégie ne vaut que dans son environnement

En finance de marché, une stratégie n’a jamais de valeur absolue. Elle n’existe que relativement à un environnement donné.

Un marché peut être :

- tendanciel,

- en range,

- fortement volatil,

- ou au contraire très compressé.

Une stratégie de suivi de tendance peut exceller dans un marché directionnel, mais devenir inefficace voire destructrice dans un marché sans direction claire. À l’inverse, une stratégie de retour à la moyenne peut être pertinente dans un marché stable, mais subir des pertes rapides lors d’un changement de régime.

Les travaux académiques sur les régimes de marché montrent précisément cela : la performance d’une approche dépend moins de la méthode elle-même que du contexte dans lequel elle est appliquée. Une stratégie rentable dans un régime peut avoir une espérance négative dans un autre.

La pluralité des stratégies : une nécessité, pas un luxe

Les acteurs professionnels ne raisonnent jamais en “stratégie unique”. Les hedge funds, les desks institutionnels ou les gestionnaires multi-assets utilisent des portefeuilles de stratégies. Pourquoi ?

Parce qu’aucune approche ne domine durablement tous les environnements.

Certaines stratégies exploitent :

- la tendance,

- la volatilité,

- les écarts de valorisation,

- les flux,

- ou les anomalies temporaires.

Cette pluralité permet :

- de lisser la performance,

- de réduire la dépendance à un seul régime,

- d’augmenter la robustesse dans le temps.

Ce principe est bien connu en gestion quantitative : une stratégie peut afficher une performance attractive sur plusieurs années simplement parce que le marché lui est favorable, puis s’effondrer lorsque le régime change. La diversification stratégique est donc une réponse directe à l’incertitude structurelle des marchés.

Les marchés évoluent en permanence

L’erreur la plus courante consiste à analyser les marchés comme s’ils étaient stables. En réalité, ils sont influencés par :

- la politique monétaire,

- les cycles économiques,

- les flux de liquidité,

- la réglementation,

la structure des participants (algorithmes, CTA, options).

Un environnement de taux bas n’implique pas les mêmes comportements qu’un environnement de taux élevés. De la même manière, un marché dominé par la liquidité n’obéit pas aux mêmes dynamiques qu’un marché dominé par la contraction du crédit. Ces changements modifient la structure même du prix, de la volatilité et des réactions techniques.

Trader sans tenir compte de cette évolution revient à utiliser une carte qui n’est plus à jour.

L’adaptation comme compétence centrale du trader

La véritable compétence en trading n’est pas la maîtrise d’une stratégie, mais la capacité à :

identifier le régime de marché,

comprendre ce que le marché est en train de pricer,

ajuster son approche en conséquence.

Cela implique parfois :

- de réduire son activité,

- de changer d’horizon temporel,

- ou même de ne pas trader du tout.

Les traders durables ne sont pas ceux qui appliquent une méthode rigide, mais ceux qui savent quand ne pas l’utiliser.

Conclusion :

Il n’existe pas de “meilleure stratégie” en trading, car les marchés ne cessent de changer. La performance durable ne vient pas d’une formule magique, mais d’une compréhension profonde des environnements de marché et d’une capacité d’adaptation constante. La pluralité des stratégies n’est pas un aveu de faiblesse, c’est une reconnaissance lucide de la complexité des marchés. En trading, ce n’est pas la stratégie parfaite qui fait la différence, mais la capacité à évoluer au rythme du marché.

Bon trading à tous et toutes 🔔

Les actions américaines marquent une pause à leurs sommetsAprès avoir progressé jusqu’à une zone de résistance la semaine dernière, les indices américains ont finalement rencontré une phase de turbulence alors que plusieurs géants technologiques subissaient des pressions. Avec un essoufflement du momentum au moment même où le sentiment devient hésitant autour des valorisations liées à l’IA, certains traders s’interrogent désormais sur la possibilité d’une pause du marché. Examinons les éléments qui influencent ce changement et la configuration actuelle du graphique US500.

Les CFD/Spread Bets sont des instruments complexes et comportent un risque significatif de perte rapide en raison de l'effet de levier. 82.78 % des comptes d'investisseurs particuliers perdent de l'argent lors de la négociation de CFD avec ce fournisseur. Veuillez évaluer si vous comprenez le fonctionnement des CFD/Spread Bets et si vous pouvez vous permettre de prendre le risque élevé de perdre votre argent. Veuillez noter que les Spread Bets sont disponibles uniquement pour les résidents du Royaume-Uni.

L’enthousiasme pour l’IA rencontre un rappel à la réalité

La pression vendeuse de vendredi a été amplifiée par un net repli de Broadcom, dont les perspectives de marges plus faibles ont ravivé les préoccupations concernant le coût croissant de la course au leadership dans l’IA. Malgré un chiffre d’affaires et des bénéfices solides, l’avertissement de la société sur une contraction des marges brutes à court terme a déclenché une vente rapide du titre, pesant sur le Nasdaq et dégradant le sentiment dans l’ensemble du secteur technologique. Oracle a ajouté à la faiblesse en reportant certains projets de construction de centres de données, renforçant les inquiétudes liées à l'intensité des investissements et au calendrier de retour des projets liés à l’IA.

Pourtant, au-delà de la tech, le marché plus large est resté solide. Les secteurs cycliques de consommation et l’industrie ont même progressé vendredi, ce qui suggère qu’une partie des investisseurs a davantage procédé à une rotation qu’à une réduction générale de l’exposition au risque. Avec la Réserve fédérale ayant réduit ses taux la semaine dernière et les rendements obligataires en repli, certains segments du marché actions demeurent relativement soutenus. Ce décalage entre un leadership technologique tendu et des secteurs plus stables pourrait devenir un élément clé à suivre alors que nous approchons de la fin d’année.

Une zone potentielle de range commence à émerger

L’indice US500 montre désormais des signes préliminaires de formation d’un range horizontal. Le repli de novembre s’est stabilisé de manière nette au niveau des creux d’octobre, suivi d’une progression régulière vers les sommets de novembre avant que le momentum ne s’essouffle. Le marché teste ainsi les deux extrémités d’un corridor en développement, ce qui amène certains observateurs à envisager qu’une phase de consolidation pourrait devenir la structure dominante d’ici la fin de l’année.

La poussée dans la résistance la semaine dernière s’est soldée par un léger plus haut en clôture jeudi, mais le sommet intraday a coïncidé précisément avec le pic de novembre. Il s’agit d’un signal classique suggérant que l’offre restait présente au-dessus. La séance de vendredi a ensuite effacé en un mouvement l'intégralité du gain hebdomadaire, laissant entrevoir une forme d’essoufflement en haut de range et attirant l’attention sur la fragilité du momentum.

Le regroupement de mini-creux autour de 6 800 constitue désormais un repère technique de court terme. Tant que les acheteurs défendent cette zone de support, le range en formation reste valide et le marché évite une correction plus profonde. En revanche, une rupture en dessous pourrait ouvrir la voie à un repli plus large, certains traders pouvant alors réévaluer la capacité des leaders liés à l’IA à reprendre rapidement le dessus.

US500 – Graphique en données journalières

Les performances passées ne préjugent pas des résultats futurs.

Avertissement :

Cet article a une finalité purement informative et éducative. Les informations fournies ne constituent pas un conseil en investissement et ne prennent pas en compte la situation financière ou les objectifs individuels des investisseurs. Les performances passées ne constituent pas un indicateur fiable des performances futures. Dans la limite permise par la loi, en aucun cas Capital.com (ou l’un de ses affiliés ou employés) ne pourra être tenu responsable de toute perte résultant de l'utilisation des informations fournies. Toute personne agissant sur la base de ces informations le fait à ses propres risques. Toute information pouvant être interprétée comme une "recherche en investissement" n'a pas été préparée conformément aux exigences légales établies pour garantir l'indépendance de la recherche en investissement et doit donc être considérée comme une communication marketing. Les CFD/Spread Bets sont des instruments complexes et comportent un risque significatif de perte rapide en raison de l'effet de levier. 82.78 % des comptes d'investisseurs particuliers perdent de l'argent lors de la négociation de CFD avec ce fournisseur. Veuillez évaluer si vous comprenez le fonctionnement des CFD/Spread Bets et si vous pouvez vous permettre de prendre le risque élevé de perdre votre argent. Veuillez noter que les Spread Bets sont disponibles uniquement pour les résidents du Royaume-Uni.

CHOISIR : BROKER & PROPFIRM PARTIE 2 Dans ma précédente publication, je vous ai parlé des brokers et des critères essentiels pour en choisir un bon.

Aujourd’hui, parlons des prop firms : qu’est-ce que c’est, comment elles fonctionnent et comment les choisir ?

1) Qu’est-ce qu’une prop firm :

Les prop firms sont des sociétés qui mettent à disposition du capital à des traders particuliers l( e plus souvent fictif) à condition que ces derniers réussissent une phase de sélection, appelée challenge, qui est payante.

Ce challenge peut être assimilé à une forme de formation ou de test de compétences.

Si le challenge est validé, le trader accède alors au montant du capital correspondant au compte choisi.

Une fois ce capital entre ses mains, il est soumis à des règles strictes qui détermineront s’il peut :

- conserver le compte,

- effectuer des retraits (sous forme de partage de profits),

- intégrer un cercle très restreint de traders réellement performants.

2) Comprendre le modèle économique des prop firms:

Il ne faut pas oublier une chose essentielle :

les prop firms sont avant tout des entreprises, dont l’objectif est de générer du profit.

La réalité est simple :

la majorité des particuliers attirés par les prop firms sont débutants, et n’ont parfois que très peu d’expérience réelle en trading. Beaucoup se lancent dans des challenges après avoir passé quelques ordres sur une plateforme, sans véritable préparation.

Le résultat est prévisible :

- un taux d’échec très élevé (souvent autour de 90 %),

- des challenges rachetés en permanence,

- et des liquidités importantes générées par ces échecs.

Ces liquidités permettent aux prop firms :

- de financer les quelques traders qui réussissent,

- de verser les rares payouts,

- tout en conservant une marge confortable.

Cela ne signifie pas que le système est une arnaque, mais qu’il faut comprendre à qui il s’adresse réellement.

3) Comment choisir sa prop firm:

Comme pour les brokers, il existe de nombreuses prop firms, proposant globalement la même promesse :

donner accès à un capital plus important pour trader.

Contrairement aux brokers, les prop firms ne sont pas soumises aux mêmes cadres réglementaires, ce qui implique une absence de régulation officielle pour la majorité d’entre elles. La question n’est donc pas “sont-elles régulées ?”, mais comment leur accorder sa confiance.

La démarche doit être la même que pour un restaurant non référencé :

- analyser les avis clients,

- lire les retours d’expérience,

- éviter les promesses irréalistes.

L’ancienneté est également un critère clé.

À avis équivalents, une prop firm présente depuis 10 ou 12 ans aura naturellement plus de crédibilité qu’une structure apparue il y a quelques mois.

4) Tester les conditions de marché

Certaines prop firms proposent des comptes de démonstration (demo).

C’est un point très important, car cela permet de tester en conditions réelles :

- l’exécution des ordres (entrées / sorties),

- les spreads,

- les commissions et swaps,

- la variété des instruments disponibles.

Pourquoi est-ce crucial ?

Parce que toutes les prop firms ne conviennent pas à tous les styles de trading.

Selon que vous faites du scalping, du day trading ou du swing trading, les conditions de marché peuvent faire toute la différence entre une stratégie viable… et une stratégie condamnée.

Conclusion:

Les prop firms peuvent être un outil intéressant, mais elles ne sont ni une solution miracle, ni un raccourci vers la rentabilité.

Comprendre leur fonctionnement, leur modèle économique et leurs contraintes est indispensable pour éviter de transformer une opportunité potentielle… en illusion couteuse

Donc pour faire le points, on regarde :

Les avis

L'ancienneté

On teste les conditions de marché

Bon trading à tous ! 🔔

PLAN XAUUSDPLAN XAUUSD 🪙

Plan XAUUSD court terme ✔️

ATH du gold au 4381. 🔥

Le GOLD a explosé à la hausse durant la semaine passé, mais hier il a chuté, donc reste à voir ce qu’il va faire mais je pense qu’il va reprendre sa hausse.🔼

Voici mes zones à surveiller pour aujourd’hui 👇

ZONE D’ACHAT 🟢

1. Ma première zone d’achat est 4266 - 4253 on y trouve un OB en m45 et m30 + c’est une résistance qui a bien fais réagir le GOLD avant de devenir un support et de faire explosé le GOLD à la hausse !

2. Ma deuxième zone d’achat est au 4204 - 4194 cette zone est intéressante car il y a un OB en h2, h1 et m10 et le GOLD a déjà rebondi 1 fois dessus.

ZONE DE VENTE 🔴

1. Ma première zone de vente est 4298 - 4310, on y voit un un OB en h2, h1, m45 et m30 + de la FVG en m45 et m30.

2. Ma deuxième zone de vente est 4335 - 4345, on y trouve un OB en h3, h2 et h1.

3. Ma troisième zone de vente est au 4355 - 3368, il y a un OB en h3, h2, h1 et m45 + de la IFVG en m40.

BTC Playbook: Acheter le repli, Vendre 87,8-89,5kAperçu du Marché

__________________________________________________________________________________

Le Bitcoin glisse sous des résistances HTF reprises par les vendeurs tout en défendant une poche de demande serrée à 84k ; les rebonds sont vendus à l’approche des publications US dans un contexte macro défensif.

Momentum: Baissier‑neutre — les rebonds sont vendus sous 87 784–89 513 tandis que 83,6–84,2k soutient le prix.

Niveaux clés:

- Résistances (HTF): 87 700–87 900 (720R) ; 89 300–89 600 (240R) ; 93 600–94 600 (plus hauts HTF).

- Supports (HTF): 83 600–84 200 (cluster 1H/1D + Pivot D 83 871) ; 79 300–80 000 (planchers 2H/12H).

Volumes: Normaux sur HTF ; modérés en 1H/2H lors des re‑tests de 87 784 et 84k.

Signaux multi‑timeframes: 12H/6H/4H/2H/1H en tendance Baisse ; le 1D offre un contexte d’achat tactique à 84k — pile mixte qui privilégie la vente des rebonds tout en respectant le cluster 84k.

Zones de harvest: 83 900 (Cluster A) / 79 300–80 000 (Cluster B) — zones d’achat sur repli idéales pour une pyramide inversée si un vrai retournement se valide.

Contexte de l’Indicateur Risk On / Risk Off: Neutre vente — confirme le régime défensif et plaide pour vendre les rebonds, sauf si 84k tient avec amélioration de la largeur de marché.

__________________________________________________________________________________

Plan de Trading

__________________________________________________________________________________

La tendance court terme reste sous pression ; posture défensive: vendre les rebonds vers 87 784/89 513, n’acheter tactiquement qu’à 84k avec confirmation.

Biais global: Neutre vente tant que sous 87 784–89 513 ; biais vendeur invalidé sur clôture journalière forte au‑dessus de 89 513.

Opportunités:

- Achat (repli tactique): 83 600–84 200 uniquement avec un retournement 30m/1H confirmé ; objectifs 86 000 → 87 784.

- Achat breakout: Clôture 12H au‑dessus de 89 513 ouvre 93 600–94 600.

- Vente tactique: Vendre les rejets 87 700–87 900 ou 89 300–89 600 avec affaiblissement du momentum.

Zones de risque / invalidations:

- Cassure sous 83 871 invalide le scénario rebond et expose 79 300–80 000.

- Clôture 12H/1D au‑dessus de 89 513 invalide la stratégie de vente des rebonds et redonne la main aux acheteurs vers 93,6–94,6k.

Catalyseurs macro (Twitter, Perplexity, news):

- Hausse de l’usage du repo et flux ETF mous → biais risk‑off ; les rebonds rencontrent l’offre sans surprise positive.

- Emploi US: volatilité attendue ; prints “soft” aident un rebond vers 87 784, prints “hot” risquent une cassure de 84k.

- Dashboard externe: régime tech défavorable ; crédit en stress ; prudence cohérente avec le biais neutre‑vente.

Plan Harvest (Pyramide Inversée):

- Palier 1 (12,5%): 83 900 (Cluster A) + retournement ≥2H → entrée

- Palier 2 (+12,5%): 78 900–80 500 (-4/-6% sous Palier 1) (Cluster B inclus) → renfort

- TP: 50% à +12–18% du PMP → recycler le cash

- Runner: conserver si break & hold de la 1ère R HTF (87 784)

- Invalidation: < 83 900 ou 96h sans momentum

- Hedge (1x): Short la 1ère R HTF sur rejet (87 784) + tendance baissière → neutraliser sous R

__________________________________________________________________________________

Lectures Multi‑Timeframes

__________________________________________________________________________________

Sur les TF intraday, la tendance est baissière avec une offre active sous 87,8–89,5k et une demande concentrée près de 84k ; le 1D n’offre un achat tactique qu’avec validation.

12H/6H/4H/2H/1H: Baisse sous 87 784–89 513 ; vendeurs en défense sur bandes de MAs et pivots. Supports: 83 600–84 200 puis 79 300–80 000 si 84k cède.

1D: Contexte d’ACHAT tactique vers 83 600–84 200 (confluence 1H/1D + Pivot D 83 871). Un vrai retournement peut tirer 86 000–87 784 ; l’échec ouvre l’aimant 79,3–80,0k.

Confluence majeure: Cluster serré à 84k aligné au Pivot Bas D ; macro défensive limite l’ascension tant que 89 513 n’est pas repris.

__________________________________________________________________________________

Macro & On‑Chain

__________________________________________________________________________________

Le macro reste défensif: rhétorique Fed plus clémente vs. stress de financement à court terme et flux ETF mous ; l’appétit pour le risque dépend de l’emploi US.

Événements macro: Usage du repo élevé (stress), USD plus doux, or solide au‑dessus de 4 300 ; les actifs risqués restent “data‑dependent”.

Analyse Macro Externe (dashboard): Régime tech défavorable (signal maître BEAR), crédit en stress (HYG BEAR), tandis que semis/small caps restent en conflit — prudence de mi‑cycle cohérente avec le biais neutre‑vente.

Bitcoin: Décollecte ETF spot (−357,7 M$ jour) et moyenne 7j atone → vent contraire ; 86,6k surveillé en intraday, 75k cité comme “must‑hold” si les supports cèdent.

On‑chain: Demande en retrait (CVD/ETF faibles), IV reset, >25% de l’offre en perte ; structure au‑dessus de la True Market Mean mais fragile.

Impact attendu: Sauf surprise positive, macro/on‑chain penche risk‑off — privilégie la vente de rebonds sous 87 784/89 513 et l’attente d’un vrai retournement à 84k ou d’une reprise de 89 513.

__________________________________________________________________________________

Points Clés

__________________________________________________________________________________

BTC évolue en régime défensif: vendeurs actifs à 87 784–89 513, acheteurs défendent 83 600–84 200.

- Tendance: Baissier‑neutre CT ; vendre les rebonds tant que 89 513 n’est pas repris.

- Setup: Achat tactique uniquement sur retournement net à 84k ; zone plus profonde à 79,3–80,0k.

- Macro: Biais risk‑off (stress de financement, décollecte ETF) limite l’upside sans catalyseur.

Restez agile — 84k est une porte de boss: entrez seulement confirmé, et respectez l’invalidation si ça casse.

XAUUSD 15M : Prise de liquidités et retournement de tendance danXAUUSD (Or) – Analyse du graphique 15 minutes

Structure du marché

Tendance générale baissière à court terme (sommets et creux descendants).

Rejet clair depuis la ligne de tendance descendante.

Tendance & Moyennes mobiles

Le prix est en dessous des EMA 70 et EMA 200 → pression vendeuse dominante.

La zone 4299–4300 agit comme résistance dynamique.

Supports & Résistances

Support immédiat : 4280–4275 (zone de consolidation actuelle)

Support majeur (zone de demande) : 4257–4250

Résistance : 4305 → 4331–4335 (zone cible)

Price Action

Consolidation latérale après une chute = poursuite baissière / prise de liquidité.

Possible fausse cassure baissière vers la zone de demande, suivie d’un rebond rapide.

Lignes de tendance & Figures

Canal descendant bien respecté.

Le prix se situe près du support du canal, ce qui favorise un rebond technique.

Momentum (RSI / MACD – implicite)

Momentum faible mais signes d’épuisement vendeur près du support.

Possibilité de divergence haussière dans la zone basse.

CME_MINI:MNQ1! COMEX_MINI:MGC1! CME_MINI:ES1! CBOT_MINI:YM1! CME_MINI:NQ1! CME_MINI:MES1! CME:6E1! NYMEX:CL1! COMEX:SI1!