L’Or Coincé Sous 4 220 USD Avant la FedL’or évolue dans une zone de compression marquée, où les signaux techniques et l’attente du marché avant la réunion de la Fed maintiennent un climat d’hésitation. Le Volume Profile souligne clairement un plafond majeur à 4 220 USD, niveau associé à une concentration importante de volumes et à une présence vendeuse récurrente. Les zones de 4 200 et 4 180 USD jouent en revanche le rôle de soutien grâce à l’activité acheteuse encore bien visible.

Les Fair Value Gap situés autour de ces niveaux n’ont pas été comblés, renforçant l’idée qu’un retour en arrière pourrait être nécessaire avant l’établissement d’une direction affirmée.

À court terme, l’or devrait poursuivre son mouvement latéral autour de 4 200 USD, avec 4 220 comme barrière principale et 4 180 comme appui crédible. Sur un horizon plus large, une confirmation d’un cycle de baisse des taux par la Fed ouvrirait la voie vers 4 280–4 300, tandis qu’un ton plus restrictif pourrait entraîner une phase corrective préalable.

X-indicator

GBPUSD Garde Son Biais HaussierSur H4, la paire conserve une structure haussière nette, avec des sommets et creux ascendants confirmés par la rupture début décembre. Les zones FVG 1.3330–1.3350 et 1.3280–1.3320 servent de supports clés, tandis que 1.3370–1.3400 agit comme une barrière où les mèches hautes se multiplient.

L’Ichimoku renforce ce scénario, le prix restant au-dessus du nuage et le Kumo futur large indiquant une tendance solide. Le Volume Profile souligne un socle important autour de 1.3250–1.3300, alors que l’espace au-dessus de 1.3370 est peu chargé — favorable à une extension haussière en cas de cassure.

Le plan privilégié reste d’acheter sur repli vers les zones de support. Un passage au-dessus de 1.3400 ouvrirait la voie vers 1.3450–1.3500. Sous 1.3280 en clôture H4, le scénario haussier serait remis en question.

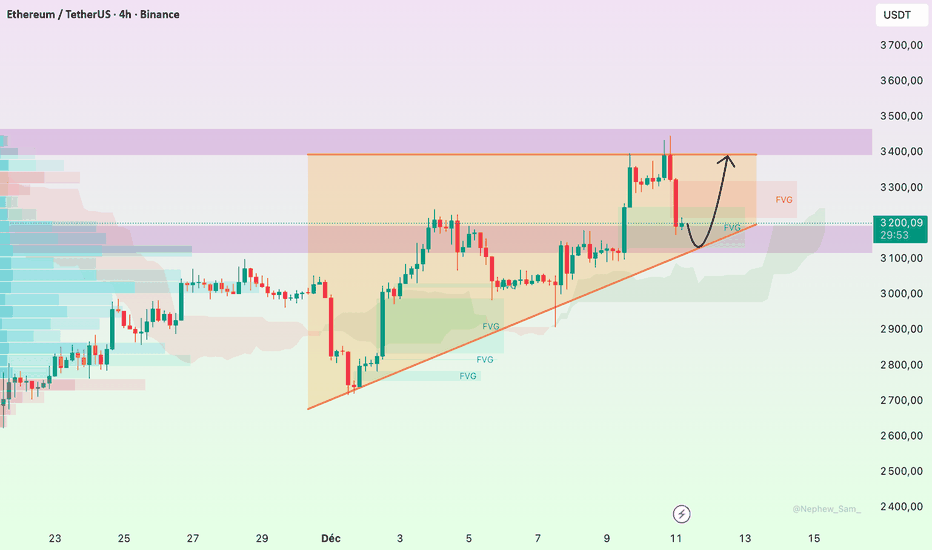

ETH Recule Fort Après une Chasse à la LiquiditéL’ETH a subi un repli marqué, passant de 3 380–3 400 USD jusqu’à la zone FVG 3 180–3 200 USD, où le prix a réagi immédiatement. Ce mouvement illustre une véritable chasse à la liquidité : une plongée rapide pour capter les ordres avant de rebondir sur un support clé.

Au-dessus, la zone FVG baissière 3 300–3 360 USD demeure une résistance majeure, régulièrement défendue par les vendeurs. Le Volume Profile y montre une zone de liquidité faible, ce qui accentue les rejets à chaque tentative de reprise. Malgré un contexte de marché encore haussier grâce à des creux ascendants, l’ETH entre désormais dans une phase corrective plus profonde. La zone 3 180–3 200 devient un pivot essentiel : une cassure ouvrirait la voie vers 3 000–3 100 USD, zone à fort volume.

XAUUSD – L’accumulation se prépare pour la phase d’expansionLe prix se maintient dans la zone d'accumulation de 4 180 à 4 250, la limite supérieure étant continuellement rejetée, mais la force de vente n'est pas assez forte pour briser le bas du range. Cela montre que d’importants flux de trésorerie continuent de collecter des marchandises, en attendant qu’un catalyseur explose.

La macro renforce les signaux haussiers :

• Les attentes selon lesquelles la Fed réduirait les taux d'intérêt en 2025 continuent de se propager à mesure que les récentes données sur l'emploi aux États-Unis s'affaiblissent → Chute des rendements → L'or est fortement soutenu.

• Les risques géopolitiques couvent toujours, maintenant le flux d'argent pour le logement.

• L'indice USD s'est refroidi après une série de hausses à court terme, créant les conditions permettant à l'or de maintenir sa structure croissante.

Scénario principal :

Le prix continue de fluctuer dans la zone d'accumulation, testant éventuellement à nouveau le bas de la fourchette avant de rebondir. Lors de la cassure de la résistance 4258, l'objectif d'extension sera vers la zone CIBLE.

Gold Analysis & Trading Strategy

✅ Analyse de la tendance – Graphique 4H (H4)

1️⃣ Une forte bougie haussière casse plusieurs zones de résistance

L’or est sorti de sa zone de consolidation précédente avec une bougie haussière puissante, franchissant la zone de résistance 4247–4250 pour atteindre un sommet de 4281.

Cela indique une forte participation des acheteurs institutionnels et un renforcement clair du momentum haussier.

2️⃣ Alignement haussier complet des moyennes mobiles

Les moyennes mobiles court terme (MA5/MA10) s’inclinent fortement vers le haut, tandis que le prix reste solidement au-dessus.

La MA20 (autour de 4210) agit désormais comme un support important en cas de repli.

Tant que le prix reste au-dessus des MA5/MA10, la structure demeure fortement haussière.

3️⃣ Élargissement des bandes de Bollinger vers le haut — marché en tendance

Le prix a franchi la bande supérieure et évolue le long de celle-ci, un signal typique de continuation haussière.

→ Le momentum haussier dispose encore de marge pour s’étendre.

📌 Conclusion H4 :

L’or a franchi des résistances clés et est entré dans une forte tendance haussière.

Les replis vers 4250–4260 sont normaux ; si ce support tient, la tendance haussière devrait se poursuivre.

📊 Analyse de la tendance – Graphique 1H (H1)

1️⃣ Plusieurs bougies haussières suivies d’une consolidation en zone haute

Après la rupture de résistance, le prix consolide dans la zone 4270–4280, ce qui constitue un pattern de continuation haussière et non un signal de sommet.

2️⃣ Supports solides grâce aux MA5/MA10

Les moyennes mobiles forment une structure haussière claire en « escalier » :

Support MA5 autour de 4268

Support MA10 autour de 4258

Tant que le prix reste au-dessus de MA10, la tendance court terme demeure intacte.

3️⃣ Bande supérieure de Bollinger en hausse — momentum intact

La bande supérieure continue de monter, confirmant que le momentum ne faiblit pas.

Un franchissement de 4281 pourrait déclencher une nouvelle extension haussière.

📌 Conclusion H1 :

La structure court terme reste fortement haussière.

Le support clé se situe à 4260–4250 ; tant qu’il est préservé, la tendance reste intacte.

🔴 Zones de Résistance

4281 (dernier sommet)

4290–4300 (résistance psychologique + structurelle)

4315 (objectif d’extension)

🟢 Zones de Support

4268–4260 (MA5/MA10 sur le graphique H1)

4250 (ancienne résistance devenue support)

4210–4205 (support majeur du graphique H4)

📌 Stratégie de Trading

🔰 1. Achat sur repli (Stratégie principale)

📍 Envisager des achats dans la zone 4260–4250

🎯 Objectifs : 4281 / 4290 / 4300

⛔ Stop-loss : sous 4244

Pourquoi :

Tendance haussière solide

Les replis vers le support offrent de meilleurs points d’entrée

Moyennes mobiles + Bollinger soutiennent la poursuite de la hausse

🔰 2. Achat sur cassure (Stratégie secondaire)

📍 En cas de cassure au-dessus de 4281, possibilité d’entrer légèrement en position longue

🎯 Objectifs : 4295 / 4310

⛔ Stop-loss : sous 4270

Pourquoi :

Consolidation en zone haute → accumulation haussière

Les cassures mènent souvent à des mouvements d’extension rapides

📌 Résumé

L’or évolue actuellement dans une forte tendance haussière :

H4 : Cassure de résistances majeures → tendance haussière confirmée

H1 : Consolidation en zone haute → préparation pour une nouvelle impulsion haussière

Tant que la zone 4250–4260 tient,

la perspective court terme reste haussière, et la stratégie privilégiée reste l’achat sur repli.

BTCUSD : reprise de la baisse ?Suivant mon explication donnée dans mon post sur TOTAL 1, la structure est la même sur BTC avec un signal vendeur qui serait donné sur cassure de la Kijun à 88612.

Le premier support/TP serait alors le triple niveau de Kijun MTHLY + 2 plats de SSB WKLY à 80662/79315.

Mais un scénario elliottiste validé sur sortie du nuage WKLY donnerait alors une possible Vague 5 à 71745.

TOTAL1 : reprise de la baisse ?Il semblerait que le marché cryptos ait fait un dernier point haut dans cette correction de tendance baissière. La Cassure de la Kijun Daily à l'intérieur du nuage WKLY donnerait un signal baissier et signerait donc la fin de ce mouvement correctif.

L'objectif serait alors la Kijun MTHLY (droite violette) voire la SSB WKLY en dessous.

Cette jambe baissière serait possiblement une Vague5 dans le décompte elliottiste de cette tendance baissière. Le TP final serait alors plus bas que ceux sus mentionnés. Mais je ne validerait cette hypothèse que sur la sortie du nuage WKLY par le bas.

BTC Neutre-Baissier: Vendre 93-94k, Acheter 84kLe prix évolue en milieu de range sous la zone d’offre 93–94k, avec des rebonds régulièrement vendus et des acheteurs qui défendent 89.6k/87.8k. Le macro apporte un léger soutien sur replis, mais le momentum HTF n’a pas encore tourné.

Momentum : Biais baissier-vers-range sous 93–94k, où les rejets répétés limitent les rebonds.

Niveaux clés :

- Résistances (HTF) : 93 100–94 200 (offre 1D), 94 800 (4H), 98 330 (W).

- Supports (HTF) : 89 600 (PL 240m), 87 800 (PL 720m), 83 900–84 400 (cluster 1D/1H avec D PL).

Volumes : Normaux sur HTF ; modérés en intraday, amplifiant les tests de niveaux.

Signaux multi‑TF : 12H/6H/4H en pente baissière tandis que le 1D peut imprimer des phases haussières tactiques ; globalement mixte, privilégier le tactique tant que 93–94k n’est pas reconquis.

Zones de récolte : 84 200 (Cluster A) / 76 000–76 800 (Cluster B) — zones idéales de rachat en pyramide inversée après signal de retournement.

Contexte Risk On / Risk Off Indicator : NEUTRE VENTE — léger risque-off qui confirme l’environnement de rebonds vendus.

__________________________________________________________________________________

Plan de Trading

__________________________________________________________________________________

La structure dominante est un range à biais baissier sous l’offre HTF ; trader tactique, vendre les rebonds faibles, et préparer des achats sur planchers à forte confluence.

Biais global : Neutral Sell sous 93–94k ; invalidation clé des ventes sur clôture journalière au‑dessus de 94 214.

Opportunités :

- Vente tactique : Vendre les rejets 93 100–94 200 avec retests faibles et momentum plafonné.

- Vente sur cassure : Short sur clôture 4H/6H et retest raté sous 89 600 vers 87 800 puis 84 400–83 900.

- Achat sur repli : Uniquement sur retournement ≥2H propre à 84 000–84 400 (Cluster A) ou signal robuste à 87 400–87 800 pour des rebonds tactiques.

Zones de risque / invalidations :

- Cassure + tenue au‑dessus de 94 214 invalide l’idée de vente de l’offre et ouvre 95k–98 330.

- Clôture soutenue sous 84 000 invalide le plan d’achat au Cluster A.

Catalyseurs macro (Twitter, Perplexity, news) :

- Fed : cut hawkish + achats de T‑bills (~40 Md$/m) — liquidité positive mais guidage ferme.

- ETFs BTC spot US en afflux net — amortit les replis, pas un déclencheur seul.

- Chine : biais d’assouplissement — soutien si persistant.

Plan Harvest (Pyramide Inversée) :

- Palier 1 (12,5 %) : 84 200 (Cluster A) + retournement ≥2H → entrée

- Palier 2 (+12,5 %) : 80 800–79 100 (-4/-6 % sous Palier 1)

- TP : 50 % à +12–18 % du PMP → recycler le cash

- Runner : conserver si break & hold de la 1ère R HTF (93 100–94 200)

- Invalidation : < Plus bas pivot HTF 83 900 ou 96h sans momentum

- Hedge (1x) : Short 1ère R HTF sur rejet + tendance baissière → neutraliser sous R

__________________________________________________________________________________

Lecture Multi‑Timeframe

__________________________________________________________________________________

Sur l’ensemble des TF, le prix se replie sous l’offre daily avec des sommets descendants ; des reprises contre‑tendance existent mais restent plafonnées tant que le couvercle 1D ne saute pas.

12H/6H/4H/2H/1H : Drift baissier à neutral-sell ; échecs répétés vers 93–94k et défenses à 89 600 puis 87 800. La meilleure demande se situe plus bas à 84 000–84 400 ; capitulation plus profonde à 76 000–76 800.

1D : Peut imprimer des phases haussières, mais seule une reconquête et tenue > 94 214 transformerait l’offre en support et ouvrirait 95k puis 98 330.

Confluences : 84 000–84 400 s’aligne avec le D Pivot Low 83 871 ; au‑dessus 93–94k est une offre multi‑tests ; volumes normaux HTF, pointes modérées en intraday aux tests.

__________________________________________________________________________________

Macro & On‑Chain

__________________________________________________________________________________

La liquidité macro est légèrement favorable (cut Fed + T‑bills ; ton d’assouplissement en Chine), mais le régime de risque reste prudent et limite l’élan haussier.

Événements macro : Cut hawkish de la Fed avec achats de T‑bills ; données US mixtes ; Chine plus accommodante — bilan : replis amortis, euphorie bridée.

Analyse macro externe : Le Risk On / Risk Off Indicator reste baissier, ton fin de cycle et signaux de stress crédit ; cela contredit un élan haussier propre et conforte un biais Neutral Sell tant que ça ne bascule pas.

Bitcoin : Afflux des ETFs = constructif, liquidité overhead mince, mais 93–94k reste le verrou ; 90k sert d’aimant de liquidité ; 95k devient “balise” après reprise de 93.2k.

On‑chain : Demande affaiblie, OI plus léger, funding neutre ; IV comprimée — privilégie le mean‑reversion et un harvesting discipliné plutôt que la poursuite de momentum.

Impact attendu : Macro/flux amortissent les creux, mais le régime de risque et l’offre HTF imposent la patience — vendre les rebonds faibles et n’acheter les planchers qu’avec confirmation.

__________________________________________________________________________________

Points Clés

__________________________________________________________________________________

BTC reste en range à biais baissier sous 93–94k, tandis que la liquidité macro apporte un soutien limité sur replis.

- Tendance : Neutre/baissière tant que 94 214 n’est pas reconquis ; attendre des sondages vers le bas dans le range.

- Setup : Vendre les échecs 93–94k ; préparer un achat en pyramide inversée à 84 000–84 400 avec confirmation ≥2H.

- Macro : Achats de T‑bills par la Fed et afflux ETF amortissent, mais le régime de risque reste Neutral Sell.

Restez tactique comme dans un raid exigeant — économisez vos ressources dans le grind et frappez sur les retournements à forte confluence.

L’or finit par tomberBonjour les traders ! 👋

Que pensez-vous de l'or ?

L'or continue de se négocier dans un canal haussier à court terme et se rapproche actuellement de la limite supérieure de cette structure. Cette zone coïncide également avec une zone de résistance majeure formée par les sommets précédents, créant ainsi une forte zone de confluence.

Alors que le prix entre dans ce cluster de résistances, nous prévoyons une pression de vente et un retournement potentiel. Selon la dynamique actuelle, il semble peu probable que l'or franchisse facilement cette zone à court terme.

Ainsi, le scénario le plus probable est :

1- Un repli vers la limite inférieure du canal haussier

2- Si le canal est franchi à la baisse, le prix pourrait chuter davantage jusqu'au prochain support clé

N'oubliez pas de liker et de partager vos idées dans les commentaires ! ❤️

11/12/2025 - XAU/USD - Analyse (M15)🟡 XAU/USD – Analyse Neutre & Scénarios Possibles (15m)

by IMPARATOR D. GOLD 👑

Patience | Discipline | Fearless

🔎 Contexte Général du Marché

L’or évolue actuellement dans une zone de transition critique, après une impulsion haussière qui a balayé la liquidité au-dessus du NYAM High.

Nous entrons dans un moment du marché où rien n’est encore tranché :

Le marché doit maintenant révéler sa véritable intention :

➡️ Continuer la structure haussière

ou

➡️ Réintégrer pour redistribuer à la baisse

C’est précisément dans ce type de configuration qu’un trader discipliné doit privilégier :

la patience, la neutralité, l’observation.

On laisse le prix parler.

📈 SCÉNARIO HAUSSIER — Reprise de la structure

Pour envisager une extension vers le haut, il faudra une réaction propre dans les zones suivantes :

🔹 Scénario 1 : Rebond technique sur le FVG (4230–4235)

Si le prix reteste ce FVG proprement :

- Reprise de momentum haussier

- Construction d’un Higher Low

- Projection vers les zones de liquidités supérieures

🎯 Objectifs haussiers : 4250 → 4260 → 4270

Ce serait le scénario d'une continuation institutionnelle, cohérente avec la dernière impulsion.

🔹 Scénario 2 : Pas de retracement → Cassure franche

Dans ce cas :

Accélération haussière immédiate

Peu d’opportunités d’entrée propre

Le marché vise directement les liquidités supérieures

Ici, la prudence reste de mise pour éviter une entrée tardive.

📉 SCÉNARIO BAISSIER — Rejet & Redistribution

Si le marché échoue à maintenir la zone actuelle :

🔹 Scénario 1 : Rejet depuis la zone actuelle ou les zones rouges

→ Retour vers le FVG

→ Nouvelle décision dans cette zone

Ce scénario reste encore neutre… tant que le FVG tient.

🔹 Scénario 2 : Cassure du FVG (4230)

Ce serait un signal fort :

Retour vers les creux de structure

Cibles intraday évidentes

Redistribution vers le PDL (4200)

🎯 Objectif baissier majeur : 4200

Ce scénario correspond à un marché qui reprend son flux naturel à la baisse après une prise de liquidité supérieure.

🧭 Synthèse — On laisse le marché choisir la direction

À ce stade :

🔸 Aucun signal d’entrée clair

🔸 Deux scénarios propres et définis

🔸 La clé = attendre la réaction sur les zones institutionnelles

👉 On ne prédit pas.

👉 On observe.

👉 On agit seulement quand le marché montre sa main.

La vraie force d’un trader ?

Ne pas confondre impatience et opportunité.

🎥 SUITE & CONFIRMATIONS : tout se décidera EN DIRECT au LIVE NYSE

Comme chaque jour :

🔥 Analyse en live

🔥 Confirmation du scénario réel

🔥 Validation ou invalidation des zones

🔥 Gestion du risque ensemble

🔥 Entrées uniquement si le marché est propre

📌 Lien du live NYSE → en BIO

👑 IMPARATOR D. GOLD — “Le marché récompense la précision, jamais la précipitation.”

⚠️ DISCLAIMER

Cette analyse est fournie à titre éducatif uniquement.

Elle ne constitue en aucun cas une incitation à trader ou investir.

Veuillez toujours adapter votre gestion du risque et votre plan de trading personnel. 📚

Analyse des vagues d’Elliott XAUUSD – 11 décembre 2025

1. Momentum

D1 :

Le momentum en D1 reste orienté à la hausse, ce qui suggère que le mouvement haussier pourrait se poursuivre jusqu’à ce que l’indicateur entre en zone de surachat et commence à se retourner à la baisse.

H4 :

Le momentum H4 est également haussier, mais la forte bougie baissière actuelle provoque un resserrement du momentum. Il est nécessaire d’attendre la clôture de la bougie H4 pour confirmer le prochain signal.

H1 :

Le momentum H1 diminue, indiquant une possible poursuite du repli à court terme.

________________________________________

2. Structure des vagues

D1 :

La structure des vagues sur le timeframe journalier reste inchangée. Le prix évolue toujours dans la vague C verte. Les analyses précédentes détaillent les différents scénarios possibles.

H4 :

Le prix a atteint la zone VAH à 4245 puis a reculé vers la zone POC (ligne verte), qui agit actuellement comme support. Bien que le prix ait franchi le POC à la hausse — un premier signal positif pour une éventuelle continuation haussière — il n’est pas encore sorti de la zone VAH, ce qui ne permet pas encore de confirmer la force d’une nouvelle tendance haussière.

Une condition importante pour confirmer le scénario haussier est la cassure de 4245.

H1 :

Le prix est passé sous 4221, le sommet supposé de la vague 1 identifié hier, ce qui invalide le décompte impulsif 1-2-3-4-5. Le scénario le plus pertinent devient donc celui d’un triangle contractant abcde.

Chaque sous-vague du triangle est composée de trois vagues correctives. Ainsi, la phase de baisse actuelle pourrait évoluer en zigzag, en flat ou en petit triangle. Nous devons observer davantage le marché pour distinguer clairement la structure.

Pour le moment, j’utilise le zigzag comme modèle de travail provisoire.

________________________________________

3. Niveaux clés et objectifs potentiels

Sur le H4, le prix se rapproche du POC. Si le prix casse le POC à la hausse puis revient le retester, cette zone deviendra un support solide susceptible de provoquer un rebond haussier. C’est la raison pour laquelle je privilégie provisoirement le scénario en zigzag.

La zone prévue pour l’achèvement de la vague e du triangle se situe près de la limite inférieure du modèle. En combinant les niveaux de liquidité et les zones de Fibonacci, deux objectifs principaux émergent :

• 4200

• 4187

Pour l’instant, le marché ne fait que former la vague A du mouvement baissier. Nous devons attendre la formation de la vague B corrective. Une fois cette vague en place, la cible de la vague C pourra être définie de manière plus précise.

________________________________________

4. Plan de trading

Pour le moment, nous attendons la formation de la vague B. Une fois le retracement achevé, je préciserai les zones d’objectif et publierai une mise à jour du plan de trading.

« Rebond sur support → Poursuite haussière vers 4 245🟡 OR (XAU/USD) – Rebond haussier depuis le support & potentiel de breakout 🚀📈

🔍 Analyse Technique Importante

Le prix a respecté la zone de support (4 185 – 4 190) et a réagi fortement à la hausse ✔️

La structure haussière reste intacte grâce à la ligne de tendance ascendante 📈

Les précédentes prises de liquidité (zones POI) montrent que les acheteurs ont absorbé la pression vendeuse 💰

Plusieurs breakouts confirment une dynamique haussière croissante 🔥

La phase actuelle de consolidation indique une accumulation avant un mouvement haussier

🎯 Zones d’objectif (avec stickers)

Type d’objectif Zone de prix Sticker

TP1 → Objectif de breakout 4 235 – 4 245 🎯

TP2 → Objectif d’expansion supérieure 4 255 – 4 265 🚀💸

📌 TP1 = objectif à forte probabilité

📌 TP2 = si la dynamique haussière continue fortement

📌 Idée de trade (basée sur la structure du graphique)

🟩 Zone d’achat optimale :

➤ 4 195 – 4 205

🟢 Take Profit :

➤ TP1 : 4 240 🎯

➤ TP2 : 4 260 🚀

🧭 Perspectives du marché

Facteur Biais

Tendance Haussière au-dessus du support ✔️

Liquidité Les cibles de liquidité sont au-dessus 💧

Momentum En renforcement 📈

PLAN XAUUSD PLAN XAUUSD 🪙

Voici le plan GOLD à court terme.✔️

ATH du gold au 4381. 🔥

Le GOLD range depuis lundi dernier, il est assez incertain en ce moment, maintenant que les taux d’intérêt sont passé il va peut être + bouger 🕯

Voici mes zones à surveiller pour aujourd’hui 👇

ZONE D’ACHAT 🟢

1. Ma première zone d’achat est 4204 - 4194 cette zone est intéressante car il y a un OB en h2, h1 et m10 et le GOLD a déjà rebondi 1 fois dessus.

2. Ma deuxième zone d’achat est au 4180 - 4172 on y trouve un OB en m45, m30 + FVG en m30, m15 et m10 + c’est dans un gros OB h4. Le GOLD a déjà réagit 3 fois sur cette zone.

3. Ma troisième zone d’achat se trouve au 4170 - 4164, il y a un OB en m30, en m15 et en m10 + le GOLD a déjà réagit 2 fois dessus.

ZONE DE VENTE 🔴

1. Ma première zone de vente est 4228 - 4237, on peut y trouver un OB en h3, h2, h1, m30 + de la FVG en m45, m30 et m15. + sur d’autres graphiques il y a un OB en h4 et m45.

2. Ma deuxième zone de vente est au 4221 - 4232, on y voit un OB en h3, h2 et en h4 + de la FVG en h1, m45, m30 et m15.

3. Ma troisième zone de vente est 4253 - 4266 on y trouve un OB en m45 et m30 + c’est une résistance qui a bien fais réagir le GOLD !

Pression vendeuse active, le BTC poursuit sa tendance baissièreLe BTC n'a pas réussi à se maintenir au-dessus de la zone de distribution et est sorti de sa phase de consolidation, confirmant la persistance de la pression vendeuse. Le rejet de deux sommets consécutifs sur la ligne de tendance baissière indique que les acheteurs n'ont pas eu la force d'inverser la tendance.

Le prix teste actuellement légèrement la zone de rupture. Si la liquidité n'est pas rétablie, le marché pourrait continuer à glisser vers la zone cible de 87,8k, prochaine zone de demande.

Points clés :

– La structure penche vers une tendance baissière après la sortie de la zone de consolidation.

– Un faible test de la zone de consolidation est un signal de poursuite de la baisse.

– La prochaine zone d'attraction des prix devrait se situer autour de 87,8k.

Mouvement latéral prolongé : l'or est à risque !L'or continue d'évoluer latéralement dans la fourchette de prix 4165-4245, sans signal de cassure clair. La récente hausse a touché la limite supérieure de la fourchette sans parvenir à se maintenir, signe d'un affaiblissement des acheteurs.

D'un point de vue structurel, l'échec du cours à franchir le sommet de la fourchette suggère un repli vers le support à 4165, zone de forte liquidité et principal niveau de support de la phase d'accumulation.

Signal actuel : Latéralité → tendance à la correction.

À partir du haut de la fourchette, il est crucial de surveiller les signes de faiblesse pour viser 4165.

Seule une cassure du bas de la fourchette pourrait insuffler une dynamique plus forte.

GOLD – Analyse du jourContexte technique (H4)

Malgré le discours de Powell hier, le marché n’a pas choisi de direction claire :

➡️ GOLD reste enfermé dans un range, sans impulsion significative.

➡️ Les acheteurs comme les vendeurs sont en attente, et aucune structure H4 majeure n’a été cassée.

Nous observons donc deux scénarios principaux, tous basés sur la structure actuelle :

🔶 Scénario n°1 – Prise de liquidités hautes (4165)

Le marché pourrait simplement venir :

balayer les liquidités restantes autour des 4165,

attirer les acheteurs tardifs,

puis repartir vers un retracement ou une vraie impulsion haussière.

Ce scénario est cohérent avec le range actuel :

✔️ prise de liquidité au-dessus du range

✔️ puis stabilisation pour décider de la direction réelle

🔷 Scénario n°2 – Retracement plus profond (zone OTE)

Si le marché rejette la zone haute du range, on pourrait observer :

un retour dans la zone OTE du dernier mouvement haussier

située entre ≈ 4100 – 4070

avant d’initier une vraie impulsion haussière.

Cette zone reste la zone technique la plus propre pour une reprise haussière propre et structurée.

🎯 Plan de marché

En fonction du comportement dans le range :

Setups vendeurs sur rejet clair H4 au-dessus de 4165.

Setups acheteurs uniquement sur réaction propre dans la zone OTE.

Pas d’agressivité dans un range, attendre une cassure nette (hightimeframe = priorité).

📰 Analyse fondamentale (synthèse)

Le discours de Powell : neutre + prudent

Le discours de Jerome Powell n’a pas apporté d’éléments concrets :

Pas d’annonce d’assouplissement immédiat

Pas de durcissement non plus

Conditionnement complet aux données économiques à venir

→ Résultat : GOLD n’a pas reçu de catalyseur pour sortir du range.

Facteurs fondamentaux qui influencent l’or actuellement

1. Dollar encore hésitant

Le DXY n’a pas trouvé de direction claire non plus, ce qui empêche le GOLD de prendre impulsion.

Un DXY faible → soutien à l’or.

Un DXY fort → pression baissière.

Pour l'instant : pas de direction nette.

2. Les taux réels restent élevés

Des taux réels élevés limitent la hausse de l’or car l’or ne génère pas de rendement.

Mais tant que la Fed reste prudente :

→ pression modérée

→ pas de tendance forte

3. Attente avant les prochains chiffres macro

Les traders institutionnels attendent notamment :

chiffres d’emploi

inflation

révisions des projections de la Fed

→ Ce climat d’attente crée un marché en pause, parfaitement cohérent avec ton observation de range.

LE DOLLAR VA RESPIRER AVANT SA PROCHAINE CHUTE ??🤠 BONJOUR LES CHASSEURS , j'espère que vous allez bien ! Nous oui, hier avec le discours de la FOMC le dollar a vraiment swingué.. Alors voyons voir ce que cela donne aujourd'hui.

🚀Après une chute explosive, et de plus une prise d'un ancien plus bas important, le DXY a tendance à respirer et retracer au dessus de la zone des 0.5 de fibonacci avant de repartir. (c'est simple, il doit prendre de la force : de la liquidité, afin de pouvoir redescendre par la suite.)

🧲Voilà pourquoi nous avons directement mis en avant une FVG en 4h que le dollar a laissé derrière lui.

📈 Nous voyons bien le dollar remonter pour la combler partiellement ou totalement, pour ensuite continuer sa course folle plus bas après les annonces d'hier.

⚠️Attention, il pourrait également descendre immédiatement, ayant déjà récupéré pile poil une FVG en 4h.

📉 Traduction pour le XAUUSD : un possible retracement également avant la continuation de tendance haussière vers un nouvel ATH?

Bonne journée à tous, voyons voir ce que ce jeudi va dévoiler !

Et bien sûr, n'oubliez pas la petite fusée 🚀

Cordialement,

-We Hunt Money 🏴☠️

Analyse des vagues d’Elliott XAUUSD – 10 décembre 2025

1. Momentum

D1 :

Le momentum en D1 s’est déjà retourné à la hausse. Nous anticipons donc une poursuite du mouvement haussier jusqu’à la fin de cette semaine afin de compléter la vague C en vert.

H4 :

Le momentum H4 est actuellement en train de se retourner à la baisse. Si la bougie H4 en cours clôture en confirmant ce signal baissier, une phase de correction à court terme sur H4 est très probable.

H1 :

Le momentum H1 reste haussier mais commence à se contracter et montre des signes de retournement baissier. La dernière bougie baissière, avec une forte amplitude, indique qu’un mouvement de baisse pourrait débuter à partir du H1.

________________________________________

2. Structure des vagues

D1 :

La structure des vagues sur D1 ne change pas par rapport au plan précédent. Le prix évolue toujours au sein de la vague C en vert. Une fois cette vague complétée, la vague X en violet sera également achevée, suivie d’un mouvement baissier formant la vague Y.

Avec le retournement haussier du momentum D1, les objectifs de la vague C violette restent 4329 ou 4336.

H4 :

Hier, le prix a atteint la zone projetée autour de 4167, puis a rebondi vers la zone POC, conformément à l’analyse précédente.

Le retournement baissier actuel du momentum H4 est particulièrement important :

• Si le prix reste au-dessus de 4187 pendant que le momentum H4 entre en zone de survente puis se retourne à la hausse, une structure haussière en 5 vagues (vert) pourrait se former, signalant potentiellement la fin de la vague (4).

• Si le niveau 4187 ne tient pas et que le momentum continue de baisser, la vague (4) verte pourrait se prolonger davantage.

H1 :

La baisse d’hier vers 4168 renforce la probabilité que la vague (C) de la structure en flat noire (A)-(B)-(C) soit terminée, ce qui suggère également que la vague (4) verte pourrait être complète.

Ensuite, le prix est remonté vers le POC 4215, que nous considérons comme la vague 1.

La baisse actuelle se présente sous la forme d’une structure en 3 vagues (A)-(B)-(C) en rouge, que nous envisageons comme la vague 2.

Objectifs de la vague 2 (fin de la vague (C) rouge) :

• Égalité avec la vague (A) : 4197

• 1,618 × la vague (A) : 4187

Selon le Volume Profile H4 :

• Les deux niveaux clés évoqués hier : POC 4215 et la limite de liquidité 4187

• Avec le momentum H4 en retournement baissier et le prix réagissant au POC depuis le bas, la pression vendeuse reste dominante

• Le niveau 4187 représente une zone cruciale de défense des acheteurs. S’il tient, un franchissement de 4215 devient très probable

• En cas de rupture de ce niveau, alors que le momentum H4 entre en zone de survente, la vague (4) a probablement encore du potentiel à la baisse

________________________________________

3. Plan de trading

Nous cherchons à identifier la fin de la vague 2.

Les deux zones 4197 et 4187 étant très proches, il est préférable d’attendre que le prix entre dans ces zones et d’observer la réaction avant de prendre position.

Pour un ordre limit, je privilégierais la zone supérieure avec un stop loss plus large.

ZONE D’ACHAT (BUY ZONE) : 4198 – 4196

SL : 4177

TP1 : 4218

TP2 : 4245

TP3 : 4329

L’Or Monte Après la Fed Mais Perd Son ÉlanL’or a bondi vers 4 240 après la baisse de 0,25 % décidée par la Fed, profitant du recul du dollar et des taux. Pourtant, l’élan s’est affaibli dès que la banque centrale a annoncé qu’aucune nouvelle baisse n’était prévue en 2026, refroidissant l’enthousiasme des acheteurs.

Sur H1, la cassure de 4 210 a montré un retour de la demande, mais la zone 4 238–4 245, chargée en volumes vendeurs historiques, a immédiatement bloqué le mouvement. Les mèches hautes répétées témoignent de la pression vendeuse.

Les FVG servent désormais de repères : 4 220–4 225 a été comblé, 4 205–4 210 constitue le premier support, tandis que 4 190 reste une base solide. Le biais reste haussier, mais la faible épaisseur du nuage Ichimoku révèle un momentum fragile.

EURUSD Se Stabilise Près de 1,1600 Avant la Décision FedEURUSD évolue autour de 1,1600, traduisant une attente des marchés vis-à-vis de la Fed. Le profil de volumes indique une résistance marquée à 1,1650 en raison d’une concentration d’ordres vendeurs, tandis que 1,1550 constitue un support immédiat. Les Fair Value Gaps proches de 1,1580 et 1,1650 suggèrent de possibles tests supplémentaires avant un choix directionnel.

Les anticipations de la Fed influencent fortement le marché : les rendements élevés et un Dollar Index robuste exercent une pression sur l’euro, mais la perspective d’un éventuel abaissement des taux en décembre limite la force du dollar. L’inflation PCE reste chaude, mais sans exclure un assouplissement. L’instabilité géopolitique soutient également la monnaie unique.

Dans ce contexte, le prix devrait rester compris entre 1,1550 et 1,1650. La stabilisation au-dessus de 1,1600 laisse ouverte la possibilité de retester 1,1650, tandis qu’un échec ramènerait le prix vers 1,1550. Une annonce de baisse des taux par la Fed pourrait relancer la dynamique haussière vers 1,1700.

L'or résiste, la structure de reprise est toujours en place !L'or teste la zone de demande H1, à proximité de la confluence entre la ligne de tendance haussière (en pointillés bleus) et la précédente zone d'accumulation. Trois pics rapprochés indiquent un affaiblissement de la pression acheteuse, mais la structure de tendance haussière n'est pas encore totalement rompue.

Si la zone de demande se maintient, le prix pourrait effectuer un nouveau test en profondeur, puis rebondir le long de la trajectoire tracée, vers la zone cible supérieure, où le volume est important.

Les acheteurs sont de nouveau piégés : quel avenir pour l'or ?