Analyse d’ESSILORLUXOTTICAMalgré le rebond sur les 265.3, l’action a du mal à continuer plus haut. Les nouvelles sur les lunettes connectées n’ont pas convaincu les investisseurs.

Les niveaux à surveiller pour un potentiel rebond et un achat sont 265.3, puis la ligne de tendance dessous et 225.9.

Une clôture sous ce dernier niveau serait un très mauvais signal et on pourrait assister à une baisse beaucoup plus importante.

A noter que le volume vendeur domine pour le moment .

Action

SAP est l’actif que je surveilleTechniquement avec la clôture sous les 210.20, le marché est passé en tendance baissière. Mais l'incursion sous ce niveau n'est pas convaincante.

Pour une reprise à la hausse, il faudra une clôture au-dessus des 210.20 et encore mieux au-dessus des 244.30, qui correspondra également à une cassure de la ligne de tendance.

A noter que le volume acheteur domine.

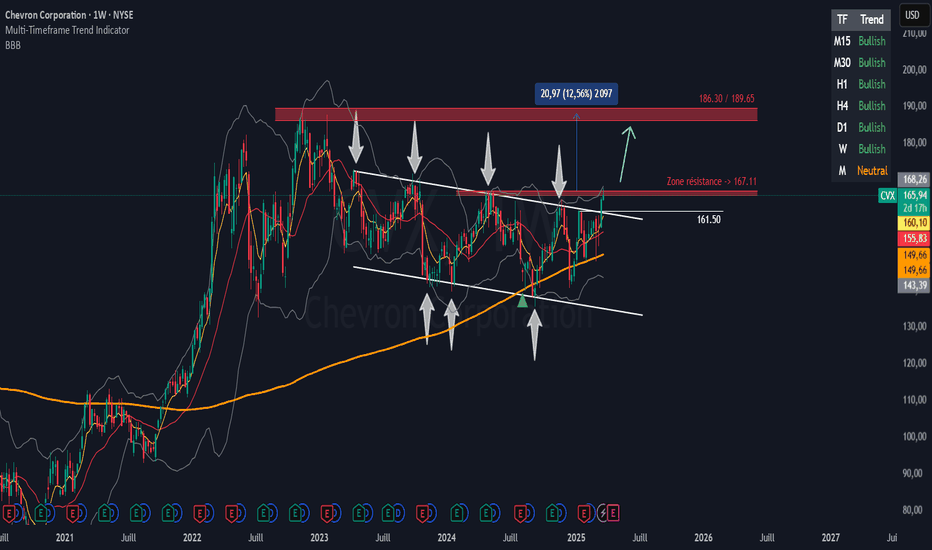

Tendance haussière Chevron - Vision Hebdo

📈 Tendance haussière sur toutes les UT !

Le prix évolue au-dessus des EMA 7, SMA 20 et SMA 200 sur tous les timeframes.

Impulsion → Correction → Continuation : le schéma se confirme.

Depuis 2023, le prix corrigeait dans un canal baissier, récemment cassé par le haut.

🔹 Un achat au-dessus de 167.00 $ (environ) est envisageable, avec un potentiel de gain de +12 % (selon votre stratégie).

🔹 SL à définir selon votre M/M.

Cette analyse ne constitue en aucun cas un conseil en investissement.

💬 Commenter / Partager / Liker

👁 Suivez l’Œil du Graphique 📊

Suite de mon analyse :

Chevron (CVX) - Une Major du Pétrole en Pleine Relance

- Chevron est l’un des géants mondiaux du pétrole et du gaz, avec une présence massive dans l’exploration, la production et le raffinage. Malgré la transition énergétique, la demande en hydrocarbures reste forte, et Chevron bénéficie d’une solide rentabilité, notamment grâce à ses investissements dans le GNL et les énergies alternatives.

- Techniquement, l’action vient de casser un canal baissier en place depuis 2023, ouvrant la voie à un potentiel haussier intéressant. Avec des fondamentaux solides et une politique de dividendes attractive, CVX reste une valeur sûre du secteur.

📈 Action à surveiller pour une éventuelle poursuite de tendance haussière !

L’actif qui m’intéresseLVMH a enfin clôturé au-dessus de deux résistances (505 et 535). Le volume acheteur est dominant. C'est un bon signal. Pour les plus prudents, une clôture au-dessus des 582 sera une confirmation du changement de tendance.

Par contre, pour les ultra-prudents, on est encore en dessous de la moyenne mobile à 200, en bleu clair.

Call sur Kering -> Démarrage imminent ?Les raisons fondamentales ->

- Nomination de Demna , le créateur-styliste qui a fait de Balenciaga un étalon auprès de la jeunesse pour l'entreprise Gucci. La réception de sa première collection il y a quelques jours a fait le tour des réseaux sociaux.

En plus de sa propre patte artistique, il n'en oublie pas pour autant les codes de la marque.

Gucci pèse pour 50% dans les résultats et bénéfices de Kering -> c'est son déclin récent qui a entrainé le cours vers de l'action vers le bas. Demna a le pouvoir de rendre Gucci à nouveau attrayant.

- Nomination de Luca De Meo au poste de directeur général de Kering ->

La famille Pinault a compris qu'elle n'arriverait pas à elle seule à remonter la pente. Le choix mature de séparer en deux le poste le plus important et d'y choisir à sa tête Luca De Meo semble judicieux. Connu pour sa rigueur financière, il a toutes les qualités pour optimiser les coûts.

- Des résultats financiers toujours en déclin mais qui commencent à battre les attentes ->

Les objectifs sont bien recalibrés malgré le coup porté au cours. C'est encourageant pour la suite.

- Un cours qui a déjà pricé énormément de mauvaises nouvelles ->

Côté luxe en général d'abord, le secteur est freiné de toutes parts par une demande atone en Chine alors que le marché émergent Indien est encore à la peine pour se montrer. Les frais de douane n'arrangent rien. Kering a également pâtit de la crise du pouvoir d'achat car elle concentre des marques avec une clientèle aspirante : ce même public, fragile mais en passe d'être remis de la crise inflationniste, pourrait revenir à l'assaut.

On a même imaginé que l'entreprise se dirigeait vers la faillite... mais elle retrouve de la stabilité après d'énormes sacrifices.

- Une valorisation bien en-deçà de son potentiel réel ->

Kering était auparavant (il y a seulement 4 ans !) le deuxième plus gros conglomérat du luxe.

Elle l'est toujours car détient toujours un grand portefeuille de marques mais la confiance s'est érodée depuis... elle a pourtant à mon sens toutes les qualités d'une action multimarques, d'un géant abattu mais pas vaincu par une crise que le luxe n'avait plus connu depuis des années ! En comparaison avec les autres actions du secteur, sa valorisation en fait celle la plus attrayante en terme de prix et très éloigné à mon sens de sa valeur réelle !

Les raisons techniques ->

-Cet énorme double bottom confirmé en graphique Weekly ! Cohérent avec les nouvelles fondamentales, il valide un signal d'achat.

-Non content de se contenter de cela, on a aussi cassé la ligne de tendance principale qui était présente depuis la chute Fin 2021 !

-On repasse au-dessus de la moyenne mobile MMA50, ce qui n'a plus était vu depuis Mai 2023

-Une divergence RSI en weekly vient encore renforcer l'hypothèse d'une vigueur naissante !

On parle ici de signaux qui ont pris des mois et même des années à se retourner !

L'entrée et les objectifs ->

J'envisage Kering malgré tout comme un pari spéculatif plutôt qu'un investissement long terme.

Mais il a ses chances, s'il surmonte pendant la première partie, la première résistance de s'installer durablement en reprise et pourquoi pas de refaire un nouvel ATH !

1/L'entrée est possible sur deux niveaux stratégiques -> la ligne de cou du double bottom à 277€ ou un peu plus bas sur un support solide à 265€. On pourrait imaginer en mettre la moitié à un niveau et l'autre moitié sur le deuxième prix.

2/J'ai mis un stop-loss sur le graphique mais il n'est pas obligatoire... Sur ce niveau des 132.80€, on casserait un niveau significatif qui tient le cours depuis des plus bas de 2014 ! Autant dire, que c'est assez bien protégé. Pour les plus conservateurs d'entre vous.

3/Le premier objectif et là où on pourrait sortir dans le cadre d'un trade c'est à 440€. C'est un niveau fort de résistance. A partir de là, le cours pourrait stagner en l'absence de catalyseur fondamental important et on pourrait assister à des prises de profit vu le côté spéculatif de cette idée. Pour les investisseurs plus long terme, pourquoi ne pas viser un nouvel

ATH ? Je le situe à 920€ ! Ce sont des retracements de Fibonacci qui m'ont permis de le déterminer.

Nous en sommes loin j'en conviens... mais souvenez-vous que les marchés financiers sont capables de fulgurances parfois.

Vous savez tout ! Appuierez-vous sur la gâchette ?

Enjoy ;)

Danone $BN – Retournement confirmé ou simple respiration ?En la regardant de plus près j'aurai clairement pu vous en parler ce matin en lien avec ma vidéo sur Wenstein.

Le titre a connu un parcours impressionnant ces derniers mois avec une sortie haussière du range de plusieurs années. Mais après un excès au-dessus de 80 €, on a assisté à une correction marquée.

Contexte & configuration

Cassure validée de l’ancienne résistance des 64 € (zone clé). Sortie de range + début de l'étape de 2 de Wenstein.

Premier throwback propre sur ce niveau (1).

Suivi d'une cassure du 0.618 de toute la baisse pour valider un peu plus la continuité haussière avant le retest du niveau.

Niveaux clés

🛡️ Support : 68,5 € (Fibo 0,618) – 64 € (ex-résistance devenue support)

🚧 Résistance : 82,4 € (top 2025)

🎯 Objectif : poursuite de tendance vers ATH si reprise validée

Scénario haussier

✅ Maintien au-dessus de 64 €

🎯 Objectif 1 : retour vers 80/82 €

🎯 Objectif 2 : Suivre la tendance en remontant progressivement le stop sous les plus bas jusqu'à retournement de tendance.

Invalidation du plan

🔄 Cassure nette sous 63-64 € → retour probable vers 60 € puis 46 €

⚠️ Ceci n’est pas un conseil en investissement. Faites toujours vos propres recherches avant toute décision.

ArcelorMittal $MT : enfin prêt à casser son plafond ? Le titre travaille depuis plus de 10 ans la zone des 30 €. Chaque tentative de sortie a échoué… mais la configuration actuelle laisse entrevoir une possible libération de la tendance.

Contexte & configuration

Après l’effondrement post-2008, ArcelorMittal a évolué dans un range très large, avec des creux marqués vers 10 et 20 € et un plafond solide autour de 30 €.

Actuellement, le titre teste à nouveau cette résistance majeure.

Une cassure en mensuel ouvrirait un potentiel important.

Niveaux clés

🛡️ Supports : 20 € puis 15 € en cas d’échec

🚧 Résistance majeure : 30 €

🏁 Objectifs haussiers : 48 € puis 72 € (anciens niveaux pivots historiques)

Plan de trading (scénario haussier)

✅ Condition d’activation : cassure confirmée > 30 € en clôture mensuelle

🎯 Objectif 1 : 48 €

🎯 Objectif 2 : 72 €

🛑 Invalidation : rejet sous 30 € avec retour sous les 18€

Points de vigilance ⚠️

ArcelorMittal reste une valeur cyclique, très dépendante des prix de l’acier et de la conjoncture mondiale.

La volatilité peut être forte sur ce type de titre.

Invalidation

🔄 Retour sous 18-20 € → fin de scénario haussier, retour en range probable.

⚠️ Ceci n’est pas un conseil en investissement. Faites toujours vos propres recherches avant toute décision.

Biomérieux $BIM : une sortie haussière validéeAprès plusieurs années d’hésitation sous un large range, Biomérieux confirme une reprise de tendance haussière. La cassure de la zone des 111 € (50 % de retracement de Fibonacci) puis du seuil des 119 € (61,8 %) a ouvert la voie à un retour sur des niveaux plus élevés.

Contexte & configuration

Après une phase de consolidation prolongée entre 85 € et 110 €, le titre a construit une base solide.

La cassure haussière au printemps, validée par des volumes et un pullback réussi sur la zone des 111 €, marque une reprise claire de momentum.

La moyenne mobile hebdomadaire de long terme s’oriente désormais à la hausse, renforçant le signal.

Niveaux clés

🛡️ Support majeur : 111 € – 119 € (ex-résistances, désormais zones de support en cas de repli)

🚧 Résistance suivante : 132 €

🏁 Objectif supérieur : 145 € (retracement complet de Fibonacci et ancienne zone de sommets)

Plan de trading (scénario haussier)

✅ Condition d’activation : maintien au-dessus de 119 € en clôture hebdo

🎯 Objectif 1 : 132 €

🎯 Objectif 2 : 145 €

🎯 Objectif 3 : 165€ (report du drapeau)

🛑 Stop loss : retour sous 104 € en clôture

Points de vigilance ⚠️

Risque de faux départ si les volumes faiblissent ou en cas de retour sous 119 €.

Le marché global devra rester porteur pour valider une poursuite.

Invalidation

🔄 Retour sous 105 € → signal haussier annulé, retour possible dans le range précédent.

⚠️ Ceci n’est pas un conseil en investissement. Faites toujours vos propres recherches avant toute décision.

Pernod Ricard $RI : À la croisée des cheminsAprès une chute de plus de 50% depuis ses sommets, le titre Pernod Ricard tente de construire une base horizontale au-dessus des 90 €.

La configuration actuelle pose la question : simple pause technique ou véritable amorce de retournement ?

Contexte & configuration technique

🔹 Après une tendance baissière ininterrompue depuis 2022, matérialisée par une oblique descendante et une MM200 journalière baissière, le titre a trouvé un support autour de 85 – 90 €.

🔹 Une base de consolidation se forme entre 85 € et 100 €, mais la résistance oblique reste encore à franchir.

🔹 Une cassure au-dessus de 100 € – 102 € renforcerait l’idée d’un retournement plus durable.

Niveaux clés

🛡️ Support majeur : 85-90 € (borne basse de la base)

🚧 Résistance court terme : 100 € – 102 € (borne haute + oblique descendante)

🏁 Objectif supérieur : 115 € puis 160 € en cas de retournement confirmé

Plan de trading (scénario haussier)

✅ Condition d’activation : clôture au-dessus de 102 € avec volumes

🎯 Objectif 1 : 115 €

🎯 Objectif 2 : 160 € (ancienne zone de polarité majeure)

🛑 Stop loss : retour sous 90 € en clôture

Points de vigilance ⚠️

La tendance de fond reste baissière tant que la moyenne mobile ne s’inverse pas.

Risque de faux départ si la cassure de 100 € n’est pas confirmée.

Les fondamentaux du secteur (consommation de spiritueux en baisse) peuvent peser sur la reprise.

Invalidation du plan

🔄 Retour sous 90 € → réintégration dans une dynamique baissière et abandon du scénario de reprise.

⚠️ Ceci n’est pas un conseil en investissement. Faites toujours vos propres recherches avant toute décision.

EssilorLuxottica $EL : Un signal de reprise haussière confirmé ?Après plusieurs mois de consolidation, EssilorLuxottica vient de donner un signal technique intéressant.

La cassure d’un fanion haussier, combinée à une ébauche d’ETEi (bien qu'imparfaite), pourrait marquer le début d’une nouvelle dynamique de reprise.

Contexte & configuration technique

🔹 Après une forte tendance haussière, le titre est entré dans une phase de correction encadrée par un fanion.

🔹 La zone des 250 € a joué son rôle de support majeur, renforcée par la MM250 daily.

Niveaux clés

🛡️ Support majeur : 260 €

🚧 Résistance intermédiaire : 280 € (ancienne zone de polarité)

🏁 Objectif supérieur : 331 € (projeté sur cassure du fanion + extension graphique)

Plan de trading (scénario haussier)

✅ Condition d’activation : maintien au-dessus de 262 € – 267 € en clôture

🎯 Objectif 1 : 280 €

🎯 Objectif 2 : 331 €

🛑 Stop loss : retour sous 246 €

Points de vigilance ⚠️

L’ETEi n’est pas parfaitement symétrique, ce qui augmente le risque de faux signal.

Une rechute sous 250 € annulerait la dynamique en cours.

La poursuite dépendra aussi du momentum global du marché.

Invalidation du plan

🔄 Retour sous 246 € → réintégration de la zone basse, annulation du scénario de reprise haussière.

⚠️ Ceci n’est pas un conseil en investissement. Faites toujours vos propres recherches avant toute décision.

Reworld Media $ALREW : Entrée en phase 2 selon WeinsteinAprès plusieurs mois de construction d’une base horizontale, Reworld Media semble sortir de sa phase 1 pour potentiellement entrer en phase 2 selon l’approche de Stan Weinstein.

La cassure haussière de cette semaine, accompagnée d’un volume en hausse, pourrait signaler le début d’une nouvelle dynamique haussière.

Contexte & configuration selon Weinstein

Phase 4 → Phase 1 : Après une longue tendance baissière marquée par une oblique descendante, le titre a stoppé sa chute en formant une large base de consolidation (zone verte) entre 1,20 € et 1,90 €.

Phase 2 potentielle : La cassure de la borne haute de la base (1,90 €) pourrait activer le passage en phase 2, celle de la tendance haussière.

Moyenne mobile 30 semaines en pente ascendante, critère clé de Weinstein.

Niveaux clés

🛡️ Support majeur : 1,80 € – 1,90 € (ancienne résistance de la base, à surveiller en pullback)

🚧 Résistance suivante : 2,50 €

🏁 Objectif supérieur : 3,20 € (ancien sommet intermédiaire)

Plan de trading (scénario haussier)

✅ Condition d’activation : clôture au-dessus de 1,90 € confirmée par les volumes

🎯 Objectif 1 : 2,50 €

🎯 Objectif 2 : 3,15 €

🛑 Stop loss : retour sous 1,65 € en clôture

Points de vigilance ⚠️

Une sortie de phase 1 doit être validée par une hausse des volumes et un maintien au-dessus de l’ancienne résistance.

Le marché global doit rester porteur pour favoriser une poursuite en phase 2.

Risque de faux départ si la cassure n’est pas confirmée.

Invalidation du plan

🔄 Retour sous 1,65 € → réintégration de la base et annulation de l’entrée en phase 2.

⚠️ Ceci n’est pas un conseil en investissement. Faites toujours vos propres recherches avant toute décision.

Sartorius AG $SRT3 : Réaction haussière sur support majeurAprès plusieurs mois de pression vendeuse, Sartorius AG rebondit fortement cette semaine avec une hausse proche de +10 %, portée par un retour des acheteurs sur un support historique autour des 160-170 €.

Ce rebond intervient alors que le titre évolue encore dans un large canal/fanion baissier, et pourrait marquer le début d’un mouvement correctif plus ample si confirmé.

Contexte & configuration

En vue hebdomadaire, l’action est enfermée dans un canal/fanion baissier depuis ses sommets de 2021.

Le récent test de la zone verte des 160-170 €, déjà défendue par le passé, a déclenché une réaction acheteuse notable.

La prochaine étape clé sera le test de la borne haute du canal, dont la cassure ouvrirait la voie vers les résistances majeures.

Niveaux clés

🛡️ Support majeur : 160,00 € – 170,00 €

🚧 Première résistance : 230,00 € – 240,00 €

🎯 Résistance suivante : 280,00 €

🏁 Objectif supérieur : 480,00 € (ancienne zone pivot)

Plan de trading (scénario haussier)

✅ Condition d’activation : poursuite du rebond et cassure de la borne haute du canal baissier

🎯 Objectif 1 : 230,00 €

🎯 Objectif 2 : 280,00 €

🛑 Stop loss : retour sous 160,00 €

Points de vigilance ⚠️

Le rebond actuel intervient dans un contexte de tendance baissière de fond.

Cassure invalidée si le titre repasse sous 155-160 €.

Idéalement, attendre la sortie du canal baissier pour confirmer un retournement.

Invalidation du plan

🔄 Retour sous 160,00 € → risque d’accélération baissière vers 120,00 €.

⚠️ Ceci n’est pas un conseil en investissement. Faites toujours vos propres recherches avant toute décision.

Bonduelle $BON : Une bataille dans la zone des 8 € Après un fort rebond depuis ses plus bas de 2024, Bonduelle évolue désormais dans un range serré entre 8,00 € et 8,90 €.

Cette phase de consolidation, qui dure depuis plusieurs mois, laisse entrevoir un mouvement plus marqué à venir, selon le sens de la sortie.

Contexte & configuration

En vue daily, le titre est revenu au-dessus de sa moyenne mobile 200 jours 📏 et a validé la sortie de la zone de support majeure autour de 7,00 €.

Depuis, les prix oscillent dans une structure horizontale (rectangle noir), marquant une pause après le rebond.

La résistance des 8,90 € agit comme un plafond, tandis que le support des 7,90€ - 8,00 € préserve la tendance haussière de court terme.

Niveaux clés

🛡️ Support immédiat : 8,00 €

🚧 Résistance clé : 8,90 €

🎯 Objectif supérieur : 9,75 € puis 11,00 €

📌 Support majeur : 7,00 € (zone verte + MM200)

Plan de trading (scénario haussier)

✅ Condition d’activation : cassure confirmée des 8,90 €

🎯 Objectif 1 : zone 9,75 €

🎯 Objectif 2 : zone 11,00 €

🛑 Stop loss : clôture journalière sous 8,00 €

Points de vigilance ⚠️

Une sortie par le bas du range (sous 8,00 €) pourrait ramener le titre vers le support des 7,00 €.

Les investisseurs prudents peuvent attendre une cassure accompagnée de volumes pour valider un signal.

La configuration reste neutre tant qu’aucun des deux niveaux extrêmes du range n’est franchi.

Invalidation du plan

🔄 Retour sous 8,00 € → risque de correction vers la zone des 7,00 €.

⚠️ Ceci n’est pas un conseil en investissement. Faites toujours vos propres recherches avant toute décision.

Neurones $NRO : Un test critique du canal haussierAprès plusieurs années de progression dans un canal haussier bien défini, Neurones connaît un coup de frein avec un repli de près de -3 % cette semaine, venant tester la borne basse du canal ainsi qu’un support majeur autour des 41 €.

La dynamique reste positive à long terme, mais un passage sous les 39,20 € enverrait un signal de fragilité important.

Contexte & configuration

En vue hebdomadaire, le titre évolue dans un canal haussier depuis fin 2018.

La zone des 47-48 € a de nouveau agi comme résistance, déclenchant un mouvement correctif en direction du support technique et de la moyenne mobile 200 semaines 📏.

Le marché observe désormais si cette zone basse du canal jouera pleinement son rôle ou cédera.

Niveaux clés

🛡️ Support immédiat : 41,00 € – 39,20 €

🚧 Résistance clé : 47,00 € – 48,00 €

🎯 Objectif supérieur : 52,00 € – 54,00 €

Plan de trading (scénario haussier)

✅ Condition d’activation : rebond confirmé sur la zone 41-39,20 €

🎯 Objectif 1 : 47,00 €

🎯 Objectif 2 : 52,00 €

🛑 Stop loss : clôture hebdomadaire sous 39,00 €

Points de vigilance ⚠️

La perte de la borne basse du canal ouvrirait un scénario baissier plus marqué.

Les investisseurs prudents peuvent attendre un chandelier de retournement clair avant d’entrer.

Une cassure de la MM200 semaines serait un signal technique négatif.

Invalidation du plan

🔄 Retour sous 39,00 € → sortie du canal haussier et risque d’accélération vers 30,00 €.

⚠️ Ceci n’est pas un conseil en investissement. Faites toujours vos propres recherches avant toute décision.

Rubis $RUI : Une cassure technique à confirmer Rubis progresse de plus de +21 % depuis le début de l’année et affiche encore +4,5 % sur le mois en cours, confirmant un momentum positif après plusieurs années de sous-performance.

Le titre évoluait sous une oblique baissière de long terme depuis 2018. Après plusieurs tentatives, le titre est parvenu à franchir cette ligne de tendance ainsi que sa moyenne mobile 200 semaines 📏.

Il teste désormais une zone charnière autour des 29-31 €, dont la cassure confirmerait un potentiel changement de tendance.

Contexte & configuration

En vue hebdomadaire, Rubis sort d’une longue phase de range (zone noire) comprise entre 20 € et 28 €, amorcée début 2022.

Le dépassement des 28 € a permis d’invalider temporairement la tendance baissière, mais la zone des 30-31 € reste une résistance clé à franchir pour valider un scénario haussier plus durable.

Niveaux clés

🛡️ Support immédiat : 26,00 € – 27,00 €

🚧 Résistance clé : 30,50 € – 31,00 €

🎯 Résistance suivante : 35,00 € – 37,00 €

🏁 Objectif supérieur : 42,00 € – 43,00 €

Plan de trading (scénario haussier)

✅ Condition d’activation : clôture hebdomadaire au-dessus de 31,00 €

🎯 Objectif 1 : 35,00 €

🎯 Objectif 2 : 42,00 €

🛑 Stop loss : clôture hebdomadaire sous 24,00 €

(Support + MM200 en protection)

Points de vigilance ⚠️

Le titre revient d’une longue période de sous-performance → la cassure doit être confirmée par les volumes (c'est mieux en tout cas).

Les investisseurs prudents peuvent attendre un pullback validé sur l’ancienne oblique baissière avant d’entrer.

Tant que les 31 € ne sont pas cassés, le risque d’un retour vers 26 € reste présent.

Invalidation du plan

🔄 Retour sous 25,00 € → réintégration du range et risque de reprise de la tendance baissière.

⚠️ Ceci n’est pas un conseil en investissement. Faites toujours vos propres recherches avant toute décision.

Aubay $AUB : Un rejet sous résistance après un beau parcoursAubay sortait récemment d’une longue phase de consolidation avec un retour dans la zone des 50-52 €, correspondant à une résistance majeure testée plusieurs fois depuis 2021.

Le titre vient toutefois de subir un rejet marqué, perdant -4,40 % cette semaine.

Contexte & configuration

En vue hebdomadaire, Aubay avait validé la sortie d’un canal baissier permettant de valider un drapeau, figure de continuation, suivi d’un range de plusieurs mois (zone noire).

Le franchissement des 46 € avait ouvert la voie vers la zone rouge 50-52 €, mais celle-ci bloque de nouveau la progression.

Tant qu’elle n’est pas franchie en clôture hebdo, la tendance reste sous pression.

Niveaux clés

🛡 Support immédiat : 46,00 €

🚧 Résistance clé : 50,00 € – 52,00 €

🎯 Objectif potentiel en cas de cassure : 70,00 € (projection graphique)

Plan de trading (scénario haussier)

✅ Condition d’activation : cassure confirmée des 52,00 € en clôture hebdomadaire

🎯 Objectif 1 : 60,00 €

🎯 Objectif 2 : 70,00 €

🛑 Stop loss : clôture hebdomadaire sous 46,00 €

Points de vigilance ⚠️

La zone 50-52 € agit comme un mur de vendeurs depuis plusieurs années.

Un rejet prolongé pourrait ramener le titre vers la zone des 44-45 €.

La cassure devra être accompagnée de volumes significatifs pour être crédible.

Invalidation du plan

🔄 Retour sous 46,00 € → perte du support et risque de retour vers 40,00 € ou bas du range.

⚠️ Ceci n’est pas un conseil en investissement. Faites toujours vos propres recherches avant toute décision.

SEB $SK : Un test crucial sur un support historique SEB arrive sur une zone de support majeure située entre 62 € et 66 €, niveau qui a déjà stoppé plusieurs corrections depuis 2015. La réaction des prix dans cette zone déterminera si l’on assiste à un rebond technique ou à une poursuite de la tendance baissière.

Contexte & configuration

En vue hebdomadaire, SEB est en tendance baissière depuis 2021, avec une succession de sommets et creux de plus en plus bas.

Le titre teste actuellement un support historique (zone verte) qui avait déclenché de forts rebonds en 2015 et 2020. La moyenne mobile 200 semaines 📏 est largement au-dessus, confirmant la pression vendeuse à long terme.

Niveaux clés

🛡️ Support majeur : 62,00 € – 66,00 €

🚧 Première réistance : 98,00 € – 102,00 €

🎯 Résistance suivante : 150,00 € – 155,00 €

Plan de trading (scénario haussier)

✅ Condition d’activation : réaction haussière confirmée sur la zone 62-66 €

🎯 Objectif 1 : 98,00 €

🎯 Objectif 2 : 150,00 €

🛑 Stop loss : clôture hebdomadaire sous 62,00 €

Points de vigilance ⚠️

Le support actuel est le dernier rempart avant un risque d’accélération baissière.

La tendance de fond reste négative : ce scénario reste donc plus risqué.

Potentiel de rebond technique intéressant, mais nécessite une confirmation claire.

Invalidation du plan

🔄 Clôture hebdomadaire sous 62,00 € → cassure du support historique et risque d’ouverture vers de nouveaux plus bas.

⚠️ Ceci n’est pas un conseil en investissement. Faites toujours vos propres recherches avant toute décision.

OVH Groupe $OVH : Un support clé à défendre pour relancer la dy

Sur le graphique daily, OVH Groupe consolide depuis plusieurs séances au-dessus d’un support clé proche des 10 €. Tant que ce niveau tient, le titre conserve un potentiel de rebond vers les résistances supérieures. Une cassure nette de ce seuil changerait totalement la donne.

Contexte & configuration

Après un fort mouvement haussier en début d’année, OVH a subi une correction rapide depuis ses sommets proches de 14,65 €.

En données journalières, les cours se maintiennent au-dessus du support des 10 €, renforcé par la moyenne mobile 200 jours 📏, tout en butant sur une zone de résistances située entre 10,90 € et 11,10 €.

Niveaux clés

🛡️ Support majeur : 10,00 €

🚧 Résistance immédiate : 10,90 € – 11,10 €

🎯 Résistance suivante : 14,65 € (zone rouge)

Plan de trading (scénario haussier)

✅ Condition d’activation : clôture journalière au-dessus de 11,10 €

🎯 Objectif 1 : 14,65 €

🛑 Stop loss : clôture journalière sous 9,90 €

Points de vigilance ⚠️

Le support des 10 € est la clé de voûte de la structure actuelle.

Tant que la MM200 jours soutient les prix, le biais reste positif à court/moyen terme.

Une cassure nette sous ce niveau pourrait inverser complètement la tendance.

Invalidation du plan

🔄 Retour sous 9,90 € → perte du support et risque de reprise de la tendance baissière.

⚠️ Ceci n’est pas un conseil en investissement. Faites toujours vos propres recherches avant toute décision.

Air France $AF : Le désavoué prêt à décoller✈️ Analyse Technique – Air France-KLM (AF)

Un signal technique majeur après plusieurs années de tendance baissière

Contexte & configuration

Après une longue période de baisse entamée depuis 2018 et accentuée par la crise sanitaire, le titre Air France-KLM évoluait sous une oblique baissière bien marquée. Depuis mi-2024, le cours a consolidé dans une zone de support clé comprise entre 6,50 € et 9,50 €.

Signal haussier

Cette semaine, le titre vient de casser à la hausse la trendline baissière de long terme, validant potentiellement un changement de dynamique. La cassure est accompagnée d’un retour au-dessus de la zone des 12 €, ancien support devenu résistance.

Niveaux clés

Support majeur : 6,50 € – 9,50 € (zone verte)

Support intermédiaire : 12,20 €

Résistances : 18,00 € puis 28,00 € (objectif long terme)

Plan de trading (scénario haussier)

Point d’entrée : sur pullback vers 12,20 € ou confirmation au-dessus de 14 €

Objectif 1 : 18,00 €

Objectif 2 : 28,00 € (ancien niveau pré-crise)

Stop loss : clôture hebdomadaire sous 9,67 €

Raisonnement

Cassure d’une oblique baissière historique → signal de retournement potentiel

Sortie d’une zone d’accumulation → regain d’intérêt acheteurs

Objectifs basés sur les zones de résistance hebdomadaires

Scénario alternatif (invalidé)

Si le titre repasse sous 9,67 € en clôture hebdo, cela invaliderait le scénario haussier et pourrait ramener le prix vers les plus bas annuels autour de 6,50 €.

XAU/USD – Cassure du range, les actions grimpent suite à la FED📌 Résumé de la situation :

Après plusieurs heures de consolidation autour de la zone des 3360$, l’or (XAU/USD) vient de casser ce support par le bas avec une forte bougie impulsive. Cette cassure met fin au range observé depuis le 7 mai. Le marché semble désormais se diriger vers le support suivant à 3270$, mais un retour en pullback vers la zone de cassure est possible.

La FED a décidé de maintenir les taux, ce qui a provoqué un sentiment de confiance pour les entreprises américaines provoquant une baisse pour l'or durant la session asiatique.

🔍 Ce que nous observons :

🔻 Cassure du range horizontal entre 3360$ et 3395$

📉 Bougie H1 de forte pression vendeuse sous 3360$

⚠️ Zone 3360$ devient résistance potentielle en cas de pullback

📊 Range cassé = probabilité accrue de mouvement directionnel vers le bas

📉 Niveaux techniques à surveiller :

🔴 3360$ : ancienne zone de support, désormais résistance clé

⚪ 3270$ : objectif principal en cas de poursuite baissière

⚠️ 3395$ : borne haute du range cassé, seuil à reconquérir pour relancer les achats

📆 Catalyseurs à venir :

📊 Jeudi 9 mai : Unemployment Claims US (14h30, heure de Paris)

📈 Scénarios possibles :

🔺 Scénario haussier (moins probable à court terme) :

Reprise rapide au-dessus de 3360$ avec clôture H1 ou H4 au-dessus

Invalidation du breakout → retour dans le range

🔻 Scénario baissier privilégié :

Pullback vers 3360$ = opportunité de vente

Objectif : 3270$

Invalidation : retour au-dessus de 3395$

🧠 Conclusion :

La cassure du support à 3360$ ouvre un nouveau chapitre pour le XAU/USD cette semaine. Si le pullback échoue à réintégrer le range, la voie est libre pour un repli vers les 3270$. La publication de demain sur l’emploi aux États-Unis pourrait renforcer cette dynamique ou au contraire invalider ce breakout si les chiffres déçoivent.

🚀💛 N'hésitez pas à laisser un like si l'idée et à nous dire en commentaire ce que vous pensez du gold !

A bientôt chez Zamagor Trading FR 😊✅

AMAZON - L'action Amazon (AMZN) se négocie actuellement autour de 192,72 USD. Si le cours atteint la zone de support entre 188,68 USD et 183,32 USD, qui coïncide avec une oblique haussière, cela pourrait constituer un point d'entrée intéressant pour anticiper un rebond.

- Toutefois, il est essentiel de surveiller d'autres indicateurs techniques, tels que le RSI ou le MACD, pour confirmer un éventuel retournement haussier.

- De plus, les conditions du marché et les actualités spécifiques à Amazon peuvent influencer le comportement du cours. Il est donc recommandé de rester attentif à ces facteurs avant de prendre une décision d'investissement.

TSLA (Tesla) : Entre Innovations et Défis Actuels Tesla fait face à une période mouvementée, mêlant avancées technologiques et obstacles opérationnels. Ces dynamiques influencent les perspectives des investisseurs et des traders.

Rappel de Véhicules : En janvier 2025, Tesla a rappelé près de 700 000 véhicules, incluant les modèles Model 3, Model Y et Cybertruck, en raison d'un problème lié au système de surveillance de la pression des pneus. Ce défaut pourrait augmenter le risque d'accident si les conducteurs ne sont pas alertés d'une pression insuffisante.

Acquisition en Allemagne : Malgré une baisse des ventes en Europe, Tesla a acquis des actifs du groupe d'ingénierie allemand Manz, renforçant ainsi sa présence sur le continent. Cette acquisition concerne plus de 300 employés et les installations de Reutlingen.

Les ventes de Tesla en Europe ont chuté de 45 % en janvier 2025 par rapport à l'année précédente, avec seulement 9 900 unités vendues. Cette baisse est attribuée à des controverses politiques impliquant Elon Musk et à des retards dans la sortie du modèle Y amélioré.

Le cours de l'action Tesla est actuellement de 240,68 USD, en légère baisse de 0,0297 %. Le titre oscille entre un support à 233,53 USD et une résistance à 249,36 USD. Une cassure au-dessus de la résistance pourrait signaler une tendance haussière, tandis qu'une chute en dessous du support pourrait indiquer une pression vendeuse accrue.

Les récents rappels et la baisse des ventes en Europe posent des défis à court terme pour Tesla. Cependant, l'acquisition stratégique en Allemagne et les innovations continues, comme le développement du Cybercab, montrent l'engagement de l'entreprise envers l'expansion et l'innovation.

Graphiquement parlant on réintègre le canal pour objectif le support de celui-ci.

A suivre. 📉

BNP PARIBAS : Divergence daily en constructionLe cours de la bancaire fait des plus hauts de plus en plus haut et se retrouve maintenant sur une résistance daily autour des 73$.

On note une divergence en construction sur le RSI en sur-achat autour du 70 - 80.

J'attendrai pour ma part que la divergence soit validée en cassant le niveau des 70 RSI avec possible pullback sur la cassure.