GBPJPY | 8H PROJECTIONSur ce graphique du GBP/JPY en H8, le prix a effectivement franchi ses précédentes zones pour s'installer dans une tendance haussière solide autour de 211.00, portée par la vigueur de la livre sterling.

Le scénario haussier anticipe une poursuite de l'ascension vers la résistance psychologique de 212.00 en cas de cassure confirmée du récent sommet à 211.26.

Le scénario baissier surveille un essoufflement sous ce niveau pour un repli technique vers le premier support de 210.30, voire un retour sur la zone pivot des 208.50.

Si vous aimez le post, likez et abonnez vous à la page

Tendances graphiques

GBPUSD | 8H PROJECTIONSur ce graphique du GBP/USD en H8, le prix a franchi avec force ses résistances précédentes pour s'établir autour de 1.35200, confirmant une puissante dynamique de breakout.

Le scénario haussier anticipe désormais une poursuite vers le seuil psychologique de 1.36000, tandis que le scénario baissier surveille un éventuel pullback pour tester l'ancien sommet de 1.34388 comme nouveau support.

Si vous aimez le post, likez et abonnez vous à la page

EURCAD | 24H PROJECTIONSur ce graphique de l'EUR/CAD en 24h, le prix évolue dans une phase de consolidation latérale, testant la solidité du support critique situé à 1.60830.

Le scénario baissier anticipe une rupture de ce niveau pour glisser vers le seuil psychologique des 1.60000, tandis que le scénario haussier nécessite un franchissement de la zone des 1.61844 pour viser à nouveau le sommet mensuel à 1.62751.

Si vous aimez le post, likez et abonnez vous à la page

NZDUSD |8H PROJECTIONSur ce graphique du NZD/USD en H8, le prix consolide autour de 0.58069, soutenu par la zone de support de 0.57980 après avoir subi un rejet sous la résistance de 0.58415 (Week High).

Le scénario haussier anticipe un rebond pour franchir les 0.58415 et viser la zone des 0.59000, tandis que le scénario baissier prévoit une cassure sous 0.57980 pour prolonger la correction vers le support majeur à 0.57530.

Si vous aimez le post, likez et abonnez vous à la page

EURAUD | 4H PROJECTIONSur ce graphique de l'EUR/AUD en 4H, le prix est en phase de correction technique après un rejet sous la résistance de 1.76029 et teste actuellement la zone de support immédiate autour de 1.75354.

Le scénario haussier anticipe un rebond sur ce niveau pour tenter de reconquérir les 1.76000, tandis que le scénario baissier prévoit une cassure sous les 1.75354 pour prolonger le repli vers le support majeur situé à 1.74440.

Si vous aimez le post, likez et abonnez vous à la pageX

LE GOLD CHANGE DE SENS AUJOURD'HUI?BONJOUR LES CHASSEURS🤠

J'espère que vous allez bien ! Car nous oui, c'est bientôt 2026 et nous sommes excités, le but est de terminer cette année en furie.

Au niveau du Gold, voici ce que nous pouvons observer et anticiper pour aujourd'hui, au premier coup d'oeil :

📉😱Après la chute vertigineuse hier que nous avions anticipé la semaine dernière, le Gold est venu récupérer sa grosse FVG laissée derrière lui plus bas en daily . Et après avoir récupéré une telle zone de liquidité, généralement le gold a tendance à se retourner.

📈Nous voyons donc le gold retracer aujourd'hui , pour aller récupérer au moins jusqu'au 0.5 de fibonacci, ce qui est un objectif plutôt safe. Mais avant d'y aller, ce serait trop facile d'offrir un achat aussi facile aux traders pas vrai? C'est pour cela que nous voyons d'abord le gold manipuler et aller potentiellement jusqu'à récupérer cette FVG en 30min (rectangle gris clair) en dessous de là où nous sommes actuellement avant de repartir.

Ce serait un moyen pour le marché de sortir quelques traders avant de pousser plus haut.

Et vous, qu'est ce que vous en pensez? 🤔

D'ici-là, n'oublie pas la petite fusée 🚀

Bien cordialement,

-We Hunt Money

BITCOIN : A quand une direction claire ? Bonjour à tous c'est Yan's !

Aujourd'hui je vous partage mon analyse sur BITCOIN !

Hier très belle réaction baissière comme annoncé ! :) beau mouvement de distribution.

Nous sommes en H1 : Le prix est revenu dans un Order Block H1 et dans la zone OTE PATTERN entre les 78.6 - 88.6% de ma dernière structure H1 entre les 2 points noir.

Je m'attends à un mouvement haussier jusqu'au 89 400$ qui correspond au Fair Value Gap H1 .

Je reste attentif et patient sur mes zones !

💬Et vous que pensez vous du BITCOIN ?

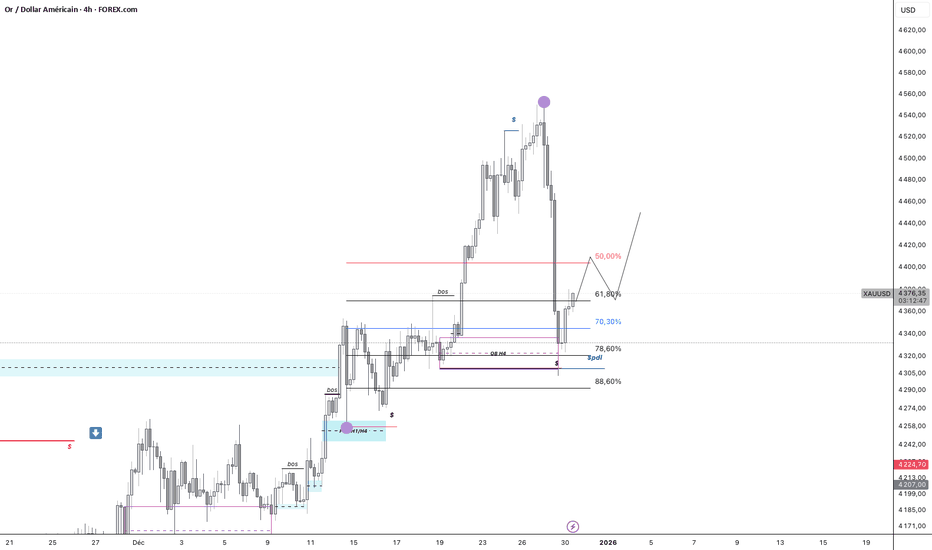

GOLD : Grosse chute, à quoi s'attendre maintenant ?Bonjour à tous c'est Yan's !

Aujourd'hui je vous partage mon analyse sur le GOLD !

Hier, grosse chute du GOLD de plus de 2500 pips !

Maintenant à quoi s'attendre ? Je suis en H4.

Ma structure est entre les 2 points violet.

On peut apercevoir qu'on est venu chercher beaucoup de liquidité et combler un Fair Value Gap Daily à 100% et un Order Block H4 et le prix est revenu dans ma dernière structure dans la zone OTE PATTERN entre les 78.6 - 88.6% .

Je m'attends au moins à une réaction haussière jusqu'au 50% de ma structure qui correspond aussi au 50% de mon Fair Value Gap H4 ( 4403$ ) pour un léger retracement pour aller combler à 100% le Fair Value Gap H4 au niveau des 4444 - 4445$ .

Je reste tout de même attentif car dans 2 jours nous avons une nouvelle bougie Montlhy !

💬Et vous que pensez vous du GOLD ?

GOLD (XAUUSD) – Pullback sur support clé dans un canal haussier,📈 Contexte Technique Général

Le GOLD évolue toujours dans une tendance haussière bien structurée sur l’unité de temps H4, matérialisée par un canal ascendant propre et respecté depuis plusieurs semaines. Les creux et sommets sont ascendants, confirmant un biais clairement bullish tant que la structure n’est pas cassée.

🧱 Zone de Support & Réaction du Prix

Après une impulsion haussière marquée, le prix est revenu effectuer un pullback propre sur la borne basse du canal, qui coïncide avec une ancienne zone de résistance devenue support. Cette zone a déjà provoqué plusieurs réactions haussières par le passé, renforçant sa crédibilité. La réaction actuelle montre un rejet clair des vendeurs, signe que les acheteurs défendent activement ce niveau.

🔄 Structure & Price Action

La correction récente s’inscrit comme une correction saine dans une tendance haussière, et non comme un retournement. Le prix respecte la structure de marché et tente désormais de former un nouveau higher low, ce qui est un signal positif pour une reprise de l’impulsion haussière.

🎯 Scénario Privilégié

Tant que le GOLD reste au-dessus du support clé et de la borne basse du canal, le scénario privilégié reste une continuation haussière en direction de la borne haute du canal, avec un potentiel de nouveaux sommets à moyen terme. Une cassure nette au-dessus des derniers plus hauts renforcerait fortement ce biais.

⚠️ Invalidations à Surveiller

Une cassure franche et clôture H4 sous la borne basse du canal invaliderait ce scénario haussier et ouvrirait la porte à une correction plus profonde. Tant que cela n’arrive pas, la tendance reste contrôlée par les acheteurs.

Mise à jour du prix de l’or aujourd’huiLe prix de l’or (XAUUSD) évolue actuellement autour de 4 370 USD l’once, affichant un rebond solide après la forte correction observée en fin de semaine dernière. Cette reprise indique un retour clair de l’intérêt acheteur lorsque les prix ont testé des zones de support clés.

Du point de vue macroéconomique, l’or reste soutenu par les anticipations d’un cycle de baisse des taux de la Réserve fédérale en 2026, tandis que les risques géopolitiques et les incertitudes économiques mondiales demeurent élevés. Ce contexte continue d’alimenter la demande pour les actifs refuges et limite le potentiel de baisse du métal précieux.

Sur le graphique en unité journalière (D1), la structure haussière reste intacte. Les prix évoluent toujours au sein d’un canal haussier de moyen terme, avec des replis qui trouvent régulièrement un soutien sur la borne basse de la tendance. La zone 4 330–4 350 constitue un support clé, tandis que 4 450–4 480 représente la résistance immédiate à franchir pour relancer l’impulsion haussière.

À court terme, l’or pourrait entrer dans une phase de consolidation après ce rebond. Toutefois, tant que les cours se maintiennent au-dessus de la trendline haussière, le scénario privilégié reste celui d’une poursuite de la tendance, avec un potentiel de retour vers la zone des 4 500 USD dans les prochaines semaines.

Attraper Liquidité XAUUSD terminé, attendre prochaine directionContexte du Marché (Intrajournalier)

L'or vient de subir une forte vente, passant en dessous de la structure précédente et balayant la liquidité du côté vendeur. Le fort déplacement baissier suggère une chasse aux stops et une phase de rééquilibrage, sans encore une continuation nette de la tendance. L'action actuelle des prix montre une consolidation après l'absorption de liquidité.

Structure Technique

Le marché se négocie en dessous de la ligne de tendance descendante, maintenant une pression baissière à court terme.

Une nette chasse à la liquidité a eu lieu en dessous de 4,321, suivie d'un faible rebond.

Le prix réagit maintenant à l'intérieur d'une zone de rééquilibrage clé, où les acheteurs et les vendeurs peuvent se repositionner.

Niveaux Clés à Surveiller

Zone de Réaction à la Vente : 4,455 – 4,460

→ Forte offre + résistance de la ligne de tendance. Attendez-vous à un rejet si le prix se renforce ici.

Zone de Résistance / Zone de Décision : 4,390 – 4,395

→ Zone de retournement intrajournalier. Un échec ici maintient le biais baissier intact.

Zone d'Achat (Liquidité) : 4,245 – 4,255

→ Forte demande + liquidité du côté vendeur. Zone à surveiller pour une réaction potentiellement haussière.

Scénarios

Scénario Baissier :

Si le prix échoue en dessous de 4,390, attendez-vous à une continuation vers 4,320 → 4,250 pour compléter la collecte de liquidité.

Scénario de Récupération Haussière :

Une forte réaction de 4,245–4,255 suivie d'une acceptation au-dessus de 4,395 pourrait ouvrir un mouvement de récupération vers 4,455+.

Notes Macro

Avec le positionnement de fin d'année et des conditions de liquidité plus faibles, le prix est susceptible d'être dirigé par des chasses à la liquidité plutôt que par des tendances nettes. Évitez de poursuivre les mouvements ; concentrez-vous sur les réactions aux zones clés.

Biais

Neutre à baissier intrajournalier, jusqu'à ce que le prix montre une acceptation claire au-dessus de la résistance.

L’or se stabilise avant un nouveau mouvementLe prix de l’or entame la nouvelle semaine en évoluant toujours autour de 4 500 USD après la pause de Noël, ce qui montre que le marché reste solide à des niveaux élevés.

Sur l’unité de temps H1, malgré une correction rapide, les prix se maintiennent au-dessus de la trendline haussière. La zone 4 520–4 550 agit désormais comme une zone d’équilibre à court terme. Le scénario le plus probable reste un léger pullback, un maintien de la trendline, puis une reprise haussière en direction de 4 580–4 600 si la pression acheteuse se renforce.

👉 Selon vous, l’or est-il en phase de consolidation avant une nouvelle hausse, ou a-t-il besoin d’une correction plus profonde ?

Partagez votre point de vue !

EMA : savoir quand ne PAS entrer en positionLa plupart des traders utilisent l’EMA comme un outil de signal. Le prix touche l’EMA, on cherche un BUY ; il la casse à la baisse, on pense SELL. Cette approche est simple et répandue, mais c’est précisément pour cette raison que beaucoup passent à côté du rôle le plus important de l’EMA : éliminer les trades qu’il ne faut pas prendre.

En réalité, de nombreuses pertes ne viennent pas d’une mauvaise technique d’entrée, mais d’une mauvaise lecture de l’état du marché. Après une forte impulsion haussière, le prix ralentit souvent, la volatilité se contracte et les bougies deviennent hésitantes. L’impression que le prix est « trop haut » apparaît naturellement. Pourtant, si l’EMA reste orientée à la hausse et que le prix se maintient au-dessus, le marché est simplement en phase de pause et d’accumulation, sans rejet de la tendance. L’EMA ne donne alors ni signal d’achat ni de vente, elle indique simplement que ce n’est pas le moment de se positionner à contre-tendance.

À l’inverse, lorsque l’EMA est orientée à la baisse et que le prix reste contenu en dessous, le marché est clairement en phase de tendance baissière. Les rebonds vers l’EMA peuvent sembler convaincants : bougies vertes plus nettes, corrections propres, parfois soutenues par des nouvelles. Mais tant que le prix ne parvient pas à se maintenir au-dessus de l’EMA, ces mouvements restent de simples corrections, et non un changement de structure. L’EMA agit ici comme une frontière d’acceptation, montrant que les acheteurs n’ont pas encore repris le contrôle.

La véritable valeur de l’EMA apparaît surtout dans les marchés sans tendance. EMA plate, prix qui la traverse sans cesse, signaux nombreux mais peu fiables. Dans ce contexte, l’EMA ne sert pas à entrer mieux en position, mais à comprendre qu’il n’y a pas d’avantage clair. Et parfois, rester à l’écart est la décision la plus difficile — mais aussi la plus juste.

L’EMA ne prédit pas l’avenir et ne promet aucun profit. Elle répond simplement à une question essentielle : quelle direction le marché accepte-t-il actuellement, et êtes-vous du mauvais côté ? Lorsqu’on comprend l’EMA ainsi, elle cesse d’être un outil pour trader davantage et devient un filtre de discipline, aidant le trader à éviter les décisions émotionnelles et à n’intervenir que lorsque le contexte s’y prête réellement.

L’or soutenu par la structure et les flux macroéconomiquesSur le graphique H4, l’or conserve une dynamique haussière claire, avec une succession régulière de sommets et de creux ascendants. La sortie nette de la zone d’accumulation précédente après le rebond depuis 4 180–4 200 a marqué le début d’une phase d’expansion de tendance.

Les replis restent peu profonds et sont rapidement absorbés, tandis que les zones de FVG inférieures continuent de jouer leur rôle de soutien. L’absence de rupture de structure ou de signaux de distribution près des sommets actuels suggère une phase de ré-accumulation plutôt qu’un retournement.

Sur le plan macroéconomique, la faiblesse du dollar, la détente des rendements réels et la poursuite des achats des banques centrales créent un socle de demande durable. Les tensions géopolitiques renforcent également le rôle de valeur refuge de l’or.

L’interaction entre prix et actualités montre que les ajustements récents relèvent davantage d’un rééquilibrage des positions que d’une sortie de capitaux. Tant que les zones de demande ne sont pas enfoncées avec conviction, la structure haussière reste privilégiée.

XAUUSD 4H : Structure des prix près des zones clésL’or évolue dans une structure haussière bien définie sur l’unité de temps 4H. Les prix continuent de former des sommets et des creux ascendants, soutenus par une pression acheteuse régulière le long de la tendance.

La zone autour de 4533 représente actuellement un niveau de décision. Un repli technique vers la zone de support 4510–4490 reste envisageable, là où une demande précédente était présente. Cette zone pourrait de nouveau attirer les acheteurs si la structure reste intacte.

Tant que le prix se maintient au-dessus du support clé, une poursuite vers la zone des 4600 demeure techniquement valable. Les corrections temporaires font partie du comportement normal du marché.

La confirmation par l’action des prix et une gestion du risque rigoureuse restent essentielles. Cette analyse est purement technique.

Analyse GOLD – 24 décembre 2025

Avant toute chose : très bonnes fêtes à tous, et meilleurs vœux pour cette fin d’année et l’année 2026 qui arrive ✨.

1. Contexte général

Le GOLD sort d’un mouvement haussier puissant :

Entre fin août 2025 et mi-octobre 2025, on a eu environ +30 % de hausse.

Si un mouvement similaire venait à se reproduire, cela nous donnerait des cibles autour de 4900, voire 5000.

Ce n’est pas impossible du tout, surtout dans la dynamique actuelle.

2. Triangle : cassure confirmée

La cassure du triangle est bien confirmée.

Mais pour que ce soit parfaitement propre techniquement, j’aimerais voir :

Le prix rester au-dessus des 4380 pendant plusieurs jours,

Eventuellement un retest des 4380,

Puis un nouveau départ haussier → ce serait un excellent point d’appui.

Ce genre de structure donne toujours des mouvements propres et puissants.

👉 Cela dit, il est tout à fait possible que le GOLD parte directement vers la cible, notamment en janvier.

3. Vision pour 2026

Je publierai dans une analyse séparée les différents scénarios 2026 pour le gold.

Tous mes scénarios sont haussiers, mais :

pour des raisons différentes, et avec des conséquences différentes en termes d’intensité du mouvement.

Cela dépendra notamment de :

la situation géopolitique, Trump et sa politique, les baisses des taux (ou non), les tensions commerciales, et la stabilité mondiale en général.

4. Niveau clé à retenir

Tant qu’on reste au-dessus des 4380, pour moi :

👉 les zones d’achat sont faciles à travailler,

👉 si vous avez un setup propre à prendre, c’est totalement cohérent,

👉 la structure reste haussière, claire et intacte.

Analyse de l'or et stratégie de trading | 29-30 décembre✅ Analyse de tendance en 4 heures (H4)

Structure : Phase de correction technique après l’impulsion haussière principale

L’or a chuté rapidement depuis le sommet 4549, formant plusieurs grandes bougies baissières consécutives.

Le prix a clairement cassé MA10 / MA20 ainsi que la ligne médiane des bandes de Bollinger.

Actuellement, le prix évolue près de la bande inférieure de Bollinger — cela représente une zone de reprise technique après une vente panique.

➡️ Il ne s’agit pas d’un retournement de tendance, mais d’une correction technique après l’impulsion principale.

✅ Analyse de tendance en 1 heure (H1)

Structure court terme : Zone de consolidation basse et de reprise après une forte chute

Des longues mèches basses et des signaux d’arrêt de la baisse sont apparus.

Les bougies commencent à se contracter et la dynamique baissière s’affaiblit.

➡️ Il s’agit d’une phase de stabilisation et de reprise technique.

🔴 Résistance : 4380–4385 / 4430–4450 / 4480

🟢 Support : 4320–4300 / 4285–4265

✅ Référence de stratégie de trading

🔰 Achat du rebond de reprise (Stratégie principale)

📍 Zone d’entrée : 4300–4320

🎯 TP1 : 4350

🎯 TP2 : 4380

🎯 TP3 : 4400–4420

⛔ SL : En dessous de 4285

⚠️ Logique : Fin de la vente panique + bande inférieure de Bollinger + confluence de stabilisation H1

🔰 Vente du rebond (Poursuite de la tendance)

📍 Zone de vente : 4430–4450

🎯 Objectifs : 4380 → 4320

⛔ SL : 4485

⚠️ Suit la structure de continuation baissière sur le H4.

🔥 Rappel : Les stratégies de trading sont sensibles au facteur temps, et les conditions de marché peuvent évoluer rapidement. Veuillez ajuster votre plan de trading selon les conditions de marché en temps réel.

Lu 29.12.2025 16H00 - BTCUSD 88 010 ➜ 86 850 ➜ 88 440 ➜ 91 199Hello les Padawans 🚀🛰️

Point à mi-journée multi-granu (M5/M15/M30/H1) appuyé de "trendX-AI BITCOIN BTCUSD" : on est actuellement dans une zone “pivot” autour de 88k, avec une convergence nette des résistances sur 88.38–88.50 (M15/M30). En face, plusieurs supports se superposent sous 87.8k puis 87.26–87.25 et 86.85. Tes remarques HTF ajoutent le cadre : un high repère à 91 199 (M15) et un bas M5 à 85 990, avec des extrêmes probabilisés vers 84.1–84.3k (M5/H1) → donc scénario typique : soit tenue des supports intermédiaires, soit purge/sweep plus profond avant reprise.

📍 Cotation repère : ~ 88 010

🟢📉 Résistances (zones objectifs)

• 88 376–88 440 (M30 : bande / zone de décision)

• 88 381 (M15 : repère ProbaMax)

• 88 495 (M15 : extension LevierMax si acceptation)

• 91 199 (M15 : high repère / objectif HTF)

🟥📈 Supports (zones de réaction)

• 87 810 (M15 : premier niveau de respiration)

• 87 597 (M5 : niveau charnière sous prix)

• 87 459 (H1 : support actif)

• 87 414 (M5 : support proche)

• 87 262–87 248 (M30 : support consolidé)

• 86 850 (H1 : zone clé si glissade)

• 85 990 (M5 : plus bas repéré)

• 84 315 (M60 : extrême ~77%)

• 84 126 (M5 : extrême ~87%)

🚀🚀 ZONES EXTRÊMES pas encore retouchées : un high à 91199 en M15 sur "trendX-AI BITCOIN BTCUSD", et un plus bas à 85990 en M5, doublé par un extrême à 84126 en M5 (Proba 87%) et 84315 en M60 (Proba 77%)

🧭 Plan

1) Tant que BTC reste sous 88 440–88 495

➜ scénario de range/rejet : retours possibles vers 87 810 , puis tests 87 262–87 248 .

2) Perte nette de 87 248

➜ extension probable vers 86 850 ; si accélération : 85 990 en repère, puis zone extrême 84 315–84 126 (sweep profond).

3) Cassure + maintien au-dessus de 88 495

➜ scénario d’acceptation : on ouvre un couloir haussier, avec 91 199 comme objectif HTF (zones d’arrêt/prise de profit en chemin).

Résumons : Lu 29.12.2025 ~mi-journée - BTCUSD 88 010 ➜ 87 248 ➜ 88 495 ➜ 91 199

Informations & analyses à visée pédagogique (pas un conseil en investissement)

🤝 Allez, prenons soin les uns des autres…

l'entraide positive ➜ ✨La Force sera avec nous tous chers Zamis✨

Vous soutenez, et vous en voulez encore plus, alors ... On n'oublie pas le +1 🚀

L'or sous pression dans un contexte d'espoir de négociations de L'or sous pression dans un contexte d'espoir de négociations de paix russo-ukrainiennes ; l'analyse technique révèle une consolidation à un niveau élevé – Quelle sera la suite ?

Analyse fondamentale : Le dilemme entre progrès des négociations de paix et besoin de valeur refuge

La rencontre entre Trump et Zelensky a envoyé des signaux positifs pour les négociations de paix russo-ukrainiennes. Malgré des divergences persistantes sur les questions territoriales, les États-Unis et l'Ukraine sont parvenus à un accord total sur les garanties de sécurité, et Trump prévoit d'accueillir une réunion des dirigeants ukrainiens et européens le mois prochain afin de faire progresser les pourparlers. Cependant, l'opposition du Kremlin à un cessez-le-feu temporaire, conjuguée aux frappes de missiles russes de samedi en Ukraine, indique que les opérations militaires se poursuivent et que le chemin vers la paix demeure fragile.

La prime de risque géopolitique dont l'or a bénéficié du conflit russo-ukrainien subit une pression à la baisse à court terme à mesure que les négociations progressent. Actuellement, l'or se négocie autour de 4 515 $/oz, légèrement en dessous de son record historique de 4 549,69 $, mais il reste globalement dans une phase de consolidation à un niveau élevé. Le marché reste prudent face à l'incertitude entourant la mise en œuvre de l'accord, et le besoin de valeurs refuges persiste, ce qui pourrait limiter la baisse potentielle des cours de l'or.

Analyse technique et stratégie de trading

Après avoir parfaitement encaissé mes bénéfices sur les positions longues à 4517 ce matin, le repli de mi-journée était pour le moins inattendu 😅 ! Ce repli, suite à la forte hausse du prix et à sa rencontre avec une résistance, constitue un ajustement technique normal, mais son ampleur indique également une pression vendeuse significative à des niveaux plus élevés. Actuellement, après avoir cassé le support à court terme de la zone 4495-4508, le prix est en phase de consolidation.

Niveaux clés :

Zone de résistance : 4508-4515 (devient une résistance après une cassure)

Zone de support : 4445-4450 (ancien support de la plateforme)

Niveau clé : 4522 (un franchissement de ce niveau indiquerait un retour à la vigueur)

Préférence de trading personnelle :

Bien que la tendance haussière ne se soit pas fondamentalement inversée, la dynamique à court terme s'affaiblit. Je privilégie une stratégie de vente sur les rebonds, car une résistance importante se situe près des sommets historiques, et une cassure directe nécessiterait des catalyseurs plus positifs. Cependant, si le prix retombe sur les niveaux de support clés, des opportunités de profit subsistent, compte tenu des risques géopolitiques actuels susceptibles de bouleverser la situation ⚔️ !

Stratégie spécifique :

Position courte avec un effet de levier faible dans la zone 4508-4515, stop loss au-dessus de 4522, objectif 4470-4485.

Position longue dans la zone 4445-4450, stop loss sous 4437, objectif 4500-4510.

Petit rappel : le marché recherche toujours un équilibre face aux fluctuations. Chaque déclaration concernant la situation russo-ukrainienne peut entraîner des variations du cours de l'or. N'oubliez pas de ne pas suivre les plus hauts et les plus bas, de maintenir vos niveaux clés et de contrôler rigoureusement la taille de vos positions ! Bien que la paix semble s'installer, la disparition de la prime de risque géopolitique s'annonce difficile. L'or conserve un potentiel de hausse à moyen terme 🌟.

Suivez-moi pour des analyses quotidiennes précises sur l'or et des rappels stratégiques ! Abonnez-vous et ne vous perdez pas dans vos investissements ! 📈

DeGRAM | GOLD est au-dessus de la zone de support📊 Analyse technique

● La paire XAU/USD reste dans un canal haussier plus large, où le récent recul s'est arrêté dans une zone de support bien définie. Les acheteurs ont réagi près de la limite inférieure du canal, préservant ainsi la structure de plus hauts plus élevés.

● Le rejet de la résistance supérieure a formé une correction plutôt qu'un renversement de tendance. Le prix se stabilise désormais au-dessus du support clé, ce qui suggère un rebond potentiel vers le milieu du canal et les zones de résistance précédentes.

💡 Analyse fondamentale

● L'or continue de bénéficier du soutien de l'incertitude géopolitique persistante et des anticipations d'assouplissement de la politique monétaire, tandis que la baisse des rendements réels limite la pression à la baisse.

✨ Résumé

● La tendance haussière à court terme se maintient. Le support près du canal inférieur est essentiel. Une reprise vers 4 497-4 520 est privilégiée tant que le prix reste au-dessus de la zone de support.

-------------------

Partagez votre opinion dans les commentaires et soutenez l'idée en cliquant sur « J'aime ». Merci pour votre soutien!

BITCOIN : Le calme avant l'explosion ? Bonjour à tous c'est Yan's !

Aujourd'hui je vous partage mon analyse sur BITCOIN !

Belle réaction sur la zone partagée hier ! :)

Nous sommes en H4 : 'ai délimité ma structure interne entre les 2 points noirs.

Je m'attends à une réaction baissière jusqu'au niveau des 88 000$ , qui correspond au Fair Value Gap H4 + un Order Block H4 + ma zone OTE PATTERN entre les 61.8 70.3% .

Pour ensuite aller chercher des plus hauts.

Fin d'année assez compliqué sur les marchés en terme de direction, il faut rester très patient en attendant des zones clés !

💬Et vous que pensez vous du BITCOIN ?

GOLD : Une fin d'année compliquée ? Bonjour à tous c'est Yan's !

Aujourd'hui je vous partage mon analyse sur le GOLD !

Comme annoncé dans mon groupe grosse chute du gold pour reprendre beaucoup de liquidité. Le prix est revenu reprendre une liquidité daily .

Je m'attends à une réaction haussiere jusqu'au 4523$ qui correspond au mouvement de manipulation. ça correspond aussi a un Fair Value Gap H1 qui sera comblé à 100%.

Je reste extrêmement attentif et vigilant au vu de ce que le GOLD nous a fait durant la session asiatique !

💬Et vous que pensez vous du GOLD ?