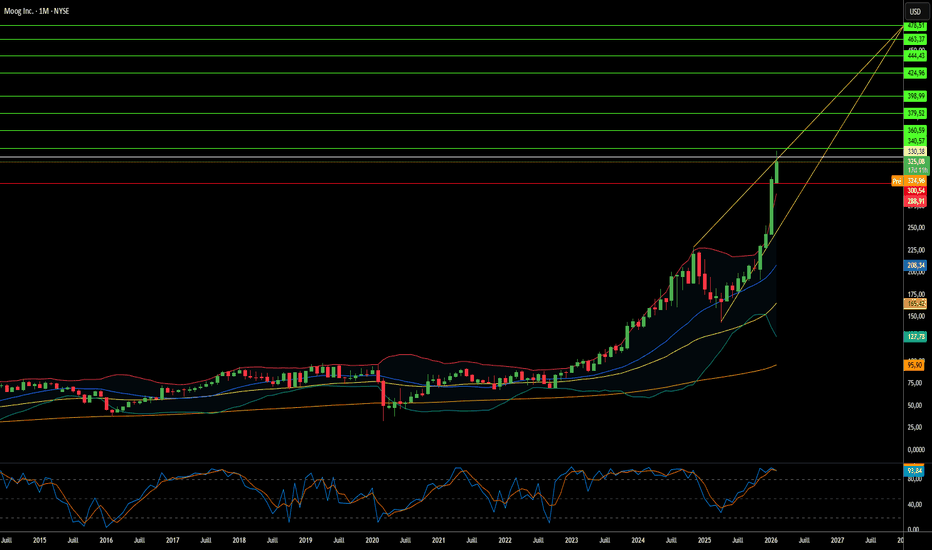

Moog peut-elle dominer la nouvelle ère de défense ?Moog Inc. a abordé l'année 2026 avec un élan transformateur, publiant des résultats records au premier trimestre qui ont dépassé les attentes des analystes de 19 %, avec un bénéfice par action ajusté de 2,63 $. Le chiffre d'affaires a bondi de 21 % sur un an pour atteindre 1,1 milliard de dollars, tandis que le carnet de commandes de la société a dépassé les 5 milliards de dollars, offrant une visibilité sans précédent sur les flux de revenus futurs. Cette performance exceptionnelle est portée par un cycle mondial de réarmement, la direction ayant relevé ses prévisions de BPA pour l'ensemble de l'exercice 2026 à 10,20 NYSE:ET l'action s'étant envolée vers de nouveaux sommets proches de 305$

Au-delà des indicateurs financiers, Moog se repositionne stratégiquement comme un leader techno-industriel plutôt que comme un fabricant traditionnel. Le partenariat de la société avec Niron Magnetics pour développer des actionneurs en nitrure de fer sans terres rares répond aux vulnérabilités critiques de la chaîne d'approvisionnement, la Chine contrôlant environ 90 % du marché mondial du traitement des terres rares. Cette initiative vers l'indépendance de la chaîne d'approvisionnement, combinée à l'intégration de systèmes avancés via des partenariats tels que la collaboration avec Echodyne pour les systèmes d'armes intégrés, démontre l'évolution de Moog, de fournisseur de composants à fournisseur de technologies de défense à spectre complet. Tous les segments opérationnels ont atteint simultanément des ventes trimestrielles records, le secteur Espace et Défense en tête avec une croissance de 31 %.

L'entreprise capitalise sur plusieurs vents porteurs, notamment les nouveaux objectifs de dépenses de défense de l'OTAN à 5 % du PIB, la stratégie de transformation des acquisitions du département de la Défense des États-Unis, qui favorise les entreprises performantes, et le passage aux systèmes de défense assistés par l'IA. Avec des programmes de modernisation du C-130 Hercules, la technologie des missiles hypersoniques et un portefeuille de brevets agressif couvrant la navigation autonome et la robotique, Moog se positionne à l'intersection de la précision mécanique et de l'innovation numérique. Malgré les vents contraires liés aux tarifs douaniers et aux pressions inflationnistes sur les contrats à prix fixe, la marge opérationnelle ajustée de 13,0 % de la société et le ratio d'endettement conservateur de 2,0x offrent la solidité financière nécessaire pour soutenir cette transformation technologique en 2026 et au-delà.

Geopolitics

L'Amérique peut-elle briser le monopole chinois des terres raresUSA Rare Earth (Nasdaq : USAR) est au cœur du pari industriel le plus ambitieux de l'Amérique depuis des décennies. L'entreprise poursuit une stratégie intégrée « de la mine à l'aimant » conçue pour briser l'emprise de la Chine sur les terres rares, des matériaux critiques pour les véhicules électriques et les avions de chasse F-35. Alors que la Chine contrôle 70 % de l'extraction mondiale et plus de 90 % du raffinage, les États-Unis font face à une vulnérabilité stratégique. Les récentes restrictions chinoises sur les exportations de gallium ont accéléré le calendrier de l'entreprise, avec une production commerciale visée pour fin 2028.

Le succès repose sur un soutien gouvernemental extraordinaire. Une lettre d'intention de 1,6 milliard de dollars du département du Commerce, combinée à 1,5 milliard d'investissements privés, porte le financement potentiel à 3,1 milliards. Le gouvernement prendra une participation de 10 %, signalant un partenariat public-privé sans précédent. Ce financement soutient toute la chaîne de valeur : extraction à Round Top (Texas), séparation chimique au Colorado et fabrication d'aimants dans l'Oklahoma. Le gisement de Round Top est géologiquement unique, contenant 15 des 17 terres rares.

Au-delà des minéraux, le projet teste la résilience industrielle américaine. L'initiative « Project Vault » établit une réserve minérale stratégique de 12 milliards de dollars. Des alliances avec l'Australie, le Japon et le Royaume-Uni créent un réseau de chaînes d'approvisionnement visant à contrer l'influence de Pékin. L'acquisition de Less Common Metals fournit une expertise en raffinage indisponible hors de Chine. En janvier 2026, l'entreprise a produit son premier lot d'aimants au néodyme dans son usine de l'Oklahoma, prouvant ses capacités techniques.

Le chemin reste périlleux. Les critiques soulignent les retards et la volatilité inhérente aux sociétés minières pré-revenus. Des vendeurs à découvert prévoient une baisse de 75 %, remettant en cause l'âge des équipements. Pourtant, l'impératif stratégique est indéniable : sans capacité nationale, les États-Unis ne peuvent maintenir leur supériorité technologique. L'objectif de traiter 8 000 tonnes de terres rares lourdes par an d'ici 2030 pourrait remodeler les chaînes d'approvisionnement mondiales et déterminer si l'Amérique retrouve sa souveraineté industrielle.

Prix du gaz en 2026 : Effondrement ou flambée ?Le marché du gaz naturel se trouve à un point d'inflexion critique en 2026, passant du statut de simple commodité à celui d'arme géopolitique et de force économique. Une augmentation massive de la capacité mondiale de GNL, surnommée la "troisième vague", remodèle l'ensemble du paysage énergétique. Les États-Unis ont atteint des niveaux de production record de 108,5 milliards de pieds cubes par jour, tandis que de nouvelles installations de liquéfaction, du Qatar à la côte du Golfe, s'apprêtent à inonder les marchés avec 300 milliards de mètres cubes supplémentaires d'ici 2030. Cette abondance a fait chuter les prix intérieurs, permettant aux consommateurs américains d'économiser 1 600 milliards de dollars sur 17 ans et poussant l'essence à son plus bas niveau depuis 4 ans.

Cependant, cette surabondance de l'offre crée un paradoxe. Alors que les producteurs nord-américains maintiennent une production sans précédent, la volatilité mondiale s'intensifie à mesure que les marchés régionaux s'interconnectent. Une perturbation de la production au Qatar affecte désormais les prix à Houston ; une vague de froid à Tokyo impacte les coûts de fabrication à Berlin. Les risques géopolitiques ont considérablement augmenté : les gazoducs sont devenus des cibles militaires légitimes, les cyberattaques contre les infrastructures sont industrialisées et les alliances traditionnelles se fracturent sous l'effet des sanctions. Les flux de gaz russe transitant par l'Azerbaïdjan vers l'Europe illustrent comment la sécurité énergétique est devenue un théâtre de manipulation stratégique.

La technologie accélère à la fois les opportunités et les risques. L'intelligence artificielle guide désormais les décisions d'exploration et les algorithmes de trading, tandis que des satellites surveillent les fuites de méthane. Pourtant, l'industrie fait face à des menaces existentielles : des pirates informatiques parrainés par des États ciblent les systèmes de contrôle, les réglementations carbone se durcissent mondialement et le spectre des "actifs échoués" plane sur l'économie. La discipline financière a remplacé la mentalité de "boom-bust" des cycles précédents, les producteurs privilégiant les marges au volume. La convergence d'une offre massive, de tensions géopolitiques et d'une transformation technologique crée un marché où la seule certitude est l'incertitude radicale, rendant le gaz naturel simultanément plus abondant et plus volatil que jamais auparavant.

L'action défense qui redéfinit la guerre moderne ?Elbit Systems s'est positionnée à l'épicentre d'une transformation mondiale de la défense, capitalisant sur le passage de la contre-insurrection aux conflits de haute intensité entre pairs. Avec un carnet de commandes record de 25,2 milliards de dollars et un chiffre d'affaires au troisième trimestre 2025 atteignant 1,92 milliard de dollars (en hausse de 12 % sur un an), la société a fait preuve d'une exécution exceptionnelle dans un contexte de réarmement européen et de modernisation maritime en Asie-Pacifique. Son segment Systèmes Terrestres a bondi de 41 %, porté par les mises à niveau de l'artillerie et des véhicules qui répondent à la nature intensive en munitions de la guerre moderne.

Le fossé technologique de l'entreprise repose sur des systèmes révolutionnaires qui modifient fondamentalement l'économie du combat. Le système de défense laser Iron Beam permet des interceptions à environ 3,50 NYSE:PAR tir contre 50 000$ pour les intercepteurs traditionnels, tandis que le système de protection active Iron Fist a réalisé l'exploit sans précédent d'intercepter des obus de char hypersoniques lors de démonstrations de l'OTAN. Ces innovations, combinées à des suites de guerre électronique avancées et à des systèmes C4I cyber-renforcés, ont permis de décrocher des contrats pluriannuels massifs, dont un accord stratégique de 2,3 milliards de dollars et un programme de modernisation « Armée numérique » européenne de 1,635 milliard de dollars.

Les marges opérationnelles ont atteint 9,7 % malgré les pressions inflationnistes, tandis que le flux de trésorerie opérationnel a bondi de 458 % pour atteindre 461 millions de dollars au cours des neuf premiers mois de 2025. La stratégie de fabrication européenne localisée et de partenariats de transfert de technologie a permis de surmonter les obstacles politiques, positionnant l'entreprise comme un fournisseur national sur les marchés de l'OTAN. Avec 38 % de son carnet de commandes prévu pour une exécution avant fin 2026, Elbit offre une visibilité sur les revenus rare dans le secteur industriel, justifiant sa valorisation premium alors que les investisseurs la traitent davantage comme une entreprise technologique à forte marge que comme un fabricant de défense traditionnel.

La transformation de l'or justifie-t-elle un cours à 7 000 $ ?Le marché mondial de l'or connaît un changement de paradigme fondamental, le métal passant d'une couverture passive à une nécessité stratégique. Avec une dette américaine dépassant 38 billions de dollars et un ratio dette/PIB de 124 %, le rapport soutient que la dépréciation de la dette souveraine est mathématiquement inévitable. Parallèlement, les fractures géopolitiques, telles que la capture du président Maduro en janvier 2026, poussent les nations à se diversifier hors du dollar. Le lancement par les BRICS en octobre 2025 de la monnaie « Unit », adossée à 40 % à l'or, signale un effort mondial pour remonétiser l'or en tant qu'actif de réserve neutre ultime.

La convergence de ces forces crée une « pénurie d'offre ». Avec une dette mondiale proche de 346 billions de dollars et les risques de cyber-guerre soulignant le statut d'« actif analogique » de l'or, le rapport prévoit 7 000 $ l'once comme un ajustement rationnel d'un actif stratégique. La thèse soutient que l'or est passé d'un simple outil de diversification à un matériau stratégique « indispensable » pour les banques centrales, les entreprises technologiques et les investisseurs cherchant une protection contre un effondrement systémique.

Au-delà de la monnaie, l'or devient indispensable aux infrastructures technologiques. La révolution de l'IA crée une demande industrielle inélastique, l'or étant essentiel à la gestion thermique des puces haute performance comme la B200 de NVIDIA. Cette « taxe IA » retire définitivement le métal de la circulation. Les réformes de Bâle III ont catalysé la demande en élevant l'or physique au rang d'actif de niveau 1 (Tier 1). De plus, les applications dans l'informatique quantique et les réseaux 6G créent de nouvelles sources de consommation.

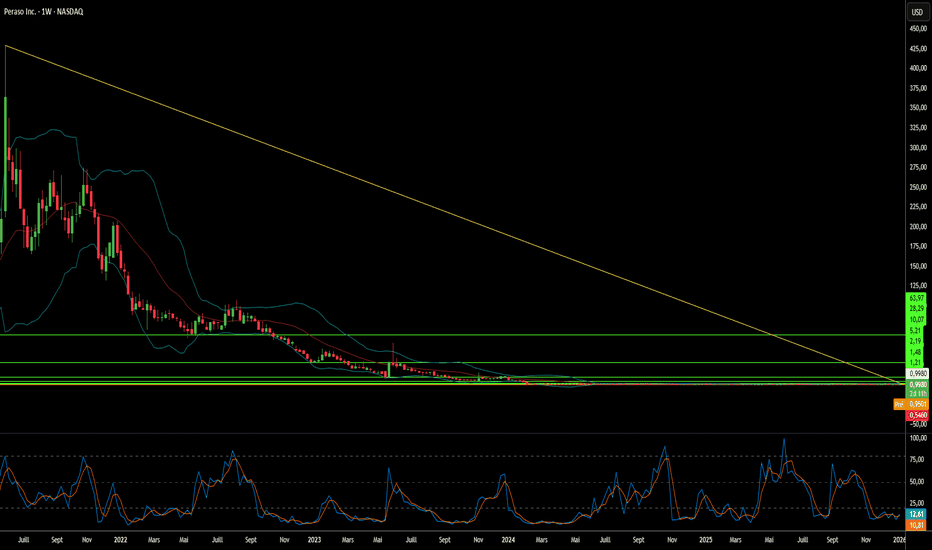

L'absorption d'oxygène peut-elle forger une révolution sans fil Peraso Inc. (NASDAQ: PRSO) opère à l'intersection de la géopolitique, de la physique et de l'innovation des semi-conducteurs dans le spectre des ondes millimétriques 60 GHz. Alors que les gouvernements occidentaux démantèlent les infrastructures chinoises via des initiatives "Rip and Replace", Peraso s'impose comme un bénéficiaire stratégique — offrant des puces conçues en Amérique du Nord et fabriquées par TSMC qui répondent aux normes "Clean Network". La technologie de l'entreprise exploite une particularité de la physique atmosphérique : les molécules d'oxygène absorbent les signaux 60 GHz dans un rayon de 1 à 2 km, créant à la fois une limite et un avantage stratégique. Ce phénomène permet une isolation spatiale pour la réutilisation des fréquences et une sécurité native, rendant les solutions de Peraso idéales pour les réseaux urbains denses et les communications militaires tactiques.

La direction de l'entreprise possède une expertise reconnue dans la standardisation des technologies de connectivité. Peraso détient neuf brevets essentiels au standard IEEE 802.11ay (WiGig). Bien que le chiffre d'affaires du T3 2025 ait atteint 3,2 millions de dollars (en hausse de 45 %), le titre reste sous-évalué, comme en témoigne la tentative d'OPA hostile de Mobix Labs à 1,30 $ par action.

La thèse d'investissement repose sur trois piliers : les vents géopolitiques favorables, la physique irremplaçable du 60 GHz et un portefeuille de brevets robuste. Pour les investisseurs recherchant une exposition à la révolution de la "fibre sans fil", Peraso représente une opportunité "deep-tech" dans un segment méconnu du marché de la connectivité.

Une monnaie peut-elle monter quand la science meurt ?Le peso argentin se trouve à un carrefour historique en 2026, stabilisé par une discipline budgétaire sans précédent mais miné par le démantèlement systématique de son infrastructure scientifique. L'administration du président Javier Milei a réalisé ce qui semblait impossible : un excédent budgétaire de 1,8 % du PIB et une inflation passant de 211 % à des taux mensuels gérables d'environ 2 %. La transformation du peso, passant d'actif en détresse à une monnaie adossée aux matières premières, repose sur l'immense formation énergétique de Vaca Muerta et les réserves de lithium, soutenues par un cadre commercial aligné sur les États-Unis qui réduit les primes de risque politique. De nouvelles bandes de fluctuation monétaire indexées sur l'inflation, lancées en janvier 2026, signalent une normalisation, tandis que les exportations d'énergie devraient générer 300 milliards de dollars cumulés d'ici 2050.

Cependant, cette renaissance financière masque une crise intellectuelle profonde. Le CONICET, principal conseil de recherche argentin, a subi des coupes budgétaires réelles de 40 %, perdant 1 000 employés et déclenchant une fuite des cerveaux qui a vu 10 % des chercheurs quitter le système. Les salaires ont chuté de 30 % en termes réels, forçant les scientifiques à devenir chauffeurs Uber ou à effectuer des travaux manuels. Les dépôts de brevets ont plongé à un niveau bas de plusieurs décennies (406 par an), et le pays se classe à une triste 92e place mondiale pour les intrants d'innovation. L'administration considère la science publique comme un gaspillage budgétaire, créant ce que les critiques appellent un « scienticide », la destruction systématique d'une capacité de recherche qui a mis des décennies à se construire.

L'avenir du peso dépend de la capacité de la richesse géologique à compenser l'atrophie cognitive. Les investissements dans l'énergie et les mines sous le régime RIGI (offrant 30 ans de stabilité fiscale) se chiffrent en milliards, modifiant fondamentalement la balance des paiements. Pourtant, la suppression des droits de douane sur la technologie menace 6 000 emplois dans le secteur de l'assemblage de la Terre de Feu, tandis que le vidage des laboratoires compromet la capacité à long terme en biotechnologie, énergie nucléaire et développement de logiciels. Le pari géopolitique de l'alignement américain fournit un financement relais via le FMI, mais les tensions avec la Chine, partenaire commercial vital, créent une vulnérabilité. L'Argentine se transforme en superpuissance des matières premières avec une économie de la connaissance délibérément évidée, soulevant la question : une nation peut-elle prospérer à long terme en échangeant sa matière grise contre des barils ?

Le monde marche-t-il, somnambule, vers une catastrophe du platinL'économie mondiale entre actuellement dans une ère précaire définie par le nationalisme des ressources, où l'alliance BRICS+ a effectivement consolidé son contrôle sur les minéraux critiques, y compris la grande majorité de la production primaire de platine. À mesure que la fragmentation géopolitique s'accentue, l'Occident fait face à une grave vulnérabilité stratégique, dépendant lourdement d'adversaires comme la Russie et la Chine pour les métaux essentiels à sa transition verte. Cette dépendance est aggravée par l'instrumentalisation du commerce, les contrôles à l'exportation sur d'autres minéraux stratégiques signalant déjà que le platine – un métal critique pour les piles à combustible à hydrogène et l'électrolyse – pourrait être la prochaine cible d'une stratégie imminente de « cartel des matières premières ».

Simultanément, le marché est aux prises avec un déficit d'offre sévère et structurel, qui devrait atteindre le niveau critique de 850 000 onces d'ici 2025. Cette pénurie est alimentée par l'effondrement de la production primaire en Afrique du Sud, où une infrastructure énergétique en ruine, l'instabilité de la main-d'œuvre et les défaillances logistiques étranglent la production. La situation est exacerbée par une « falaise du recyclage », les pressions économiques réduisant la mise au rebut des vieux véhicules, asséchant les lignes d'approvisionnement secondaires au moment même où les stocks de surface s'épuisent rapidement.

Malgré ces chocs d'offre, la demande est prête pour un tsunami porté par l'économie de l'hydrogène, où le platine est le catalyseur indispensable pour les électrolyseurs à membrane échangeuse de protons (PEM) et les véhicules lourds à pile à combustible. Alors que les investisseurs ont historiquement considéré le platine à travers le prisme étroit des moteurs à combustion interne, la demande résiliente des véhicules hybrides et les strictes réglementations d'émissions Euro 7 garantissent que l'utilisation automobile reste robuste. De plus, le secteur de l'hydrogène devrait croître à un taux de croissance annuel composé (CAGR) stupéfiant de 32 % jusqu'en 2030, créant une demande structurelle entièrement nouvelle que la chaîne d'approvisionnement actuelle ne peut satisfaire.

En fin de compte, l'article soutient que le prix du platine est drastiquement erroné, s'échangeant avec une forte décote malgré son impératif stratégique et sa valeur monétaire en tant qu'actif tangible. La convergence de la destruction de l'offre, du levier géopolitique et de la demande verte exponentielle signale l'arrivée d'un « Supercycle du Platine ». Avec la cyberguerre posant un risque invisible supplémentaire pour l'infrastructure minière et la Chine sécurisant agressivement sa domination des brevets dans la technologie de l'hydrogène, la fenêtre pour acquérir cet actif sous-évalué se referme, positionnant le platine comme la potentielle « opération phare » (apex trade) de la décennie à venir

L’Europe démantèle-t-elle sa perle industrielle ?Le groupe Volkswagen, jadis symbole de la domination de l’ingénierie allemande et du redressement européen d’après-guerre, connaît un démantèlement structurel et non un simple ralentissement conjoncturel. L’entreprise affronte une tempête parfaite : vulnérabilité géopolitique révélée par la crise des semi-conducteurs Nexperia (où la Chine a montré l’escalade de sa domination sur les chaînes critiques), désavantages catastrophiques du coût du travail (3 307 $ par véhicule en Allemagne contre 597 $ en Chine) et l’échec total de la division logiciel CARIAD qui a englouti 12 milliards d’euros pour presque rien. Le résultat est inédit : 35 000 suppressions d’emplois en Allemagne d’ici 2030, premières fermetures d’usines en 87 ans, transfert de la production de la Golf au Mexique.

La capitulation technologique est peut-être la plus éloquente. VW investit 5,8 milliards de dollars dans la startup américaine Rivian et 700 millions dans le constructeur chinois de VE XPeng, non comme partenariats stratégiques, mais comme tentatives désespérées d’acquérir les capacités logicielles et plateformes qu’elle n’a pas su développer en interne. L’entreprise qui fournissait autrefois la technologie aux coentreprises chinoises achète aujourd’hui des plateformes complètes à une startup chinoise fondée en 2014. Pendant ce temps, son moteur de profit s’est effondré : le résultat opérationnel de Porsche a chuté de 99 % à seulement 40 millions d’euros au T3 2024 ; la part de marché de VW en Chine est passée de 17 % à moins de 13 %, avec seulement 4 % dans le segment crucial des VE.

Ce n’est pas une simple restructuration d’entreprise, c’est un transfert fondamental de pouvoir. La stratégie « En Chine, pour la Chine » de VW, qui déplace 3 000 ingénieurs à Hefei et crée un écosystème technologique séparé sous juridiction chinoise, place de fait la propriété intellectuelle et le développement futur de l’entreprise sous le contrôle d’un rival systémique. L’analyse des brevets le confirme : alors que BYD a construit un fossé de 51 000 brevets centrés sur les batteries et la technologie VE, une grande partie du portefeuille de VW protège encore les moteurs à combustion interne legacy — des actifs échoués dans un avenir électrique. Ce à quoi nous assistons n’est pas l’Allemagne qui s’adapte à la concurrence, mais l’Europe qui perd le contrôle de son secteur manufacturier le plus important, l’ingénierie et l’innovation étant de plus en plus réalisées par des mains chinoises, sur le sol chinois, selon les règles chinoises.

SanDisk Bâtit-elle les Fondations de l'Économie de l'IA ?SanDisk Corporation (NASDAQ: SNDK) est sortie de sa scission de Western Digital en février 2025 en tant que puissance pure de la mémoire flash, parfaitement positionnée pour le boom de l'infrastructure d'Intelligence Artificielle (IA). L'action de la société a grimpé vers les 230 dollars par action, Morgan Stanley projetant des objectifs pouvant atteindre 273 dollars, tirée par une convergence rare d'innovation technologique, de manœuvres géopolitiques et de vents porteurs macroéconomiques. La séparation a débloqué une valeur actionnariale significative en éliminant la « décote de conglomérat », permettant à SanDisk de poursuivre une stratégie agressive axée exclusivement sur la mémoire flash. Simultanément, l'activité de disques durs (HDD) fonctionne de manière indépendante.

La technologie BiCS8 de la société représente une percée dans l'architecture 3D NAND, utilisant une conception CMOS Bonded to Array (CBA) qui atteint une densité de bits supérieure de 50 % et des vitesses d'E/S (I/O) allant jusqu'à 4,8 Gb/s — des capacités critiques pour les charges de travail d'entraînement et d'inférence de l'IA. Ce bond technologique, combiné à des partenariats de fabrication stratégiques avec Kioxia au Japon et à un désinvestissement calculé des actifs chinois au profit de JCET, positionne SanDisk pour naviguer dans le conflit des semi-conducteurs entre les États-Unis et la Chine tout en maintenant l'accès aux marchés critiques. Le marché de la mémoire flash NAND connaît une pénurie structurelle d'approvisionnement après des années de sous-investissement, avec des prix contractuels en hausse de plus de 60 % dans certaines catégories et des fabricants incapables de mettre en ligne de nouvelles capacités avant fin 2026 en raison du calendrier de construction de 18 à 24 mois pour les usines de pointe (Fabs).

La performance financière de SanDisk valide ce positionnement stratégique, avec un chiffre d'affaires de 1,901 milliard de dollars au quatrième trimestre 2025 (en hausse de 8 % par rapport à l'année précédente) et un revenu du segment cloud en croissance annuelle de 25 % pour atteindre 213 millions de dollars. La société a atteint une position de trésorerie nette de 91 millions de dollars plus tôt que prévu tout en élargissant ses marges brutes non-GAAP à 26,4 %. Les SSD (Solid State Drives) d'entreprise comme le SN670 UltraQLC de 122,88 To et le PCIe Gen5 DC SN861 remplacent les disques durs traditionnels dans les architectures de centres de données, car les charges de travail d'IA exigent la densité des HDD combinée à la vitesse du flash. L'entreprise est également pionnière dans la technologie High Bandwidth Flash (HBF), qui pourrait offrir une capacité à l'échelle du pétaoctet à des coûts nettement inférieurs à ceux de la High Bandwidth Memory (HBM) traditionnelle, ce qui pourrait potentiellement révolutionner l'économie de l'inférence de l'IA et solidifier le rôle de SanDisk en tant que fournisseur d'infrastructure critique pour l'économie de l'IA.

La forteresse de l’oncologie de précision s’effondre-t-elle ?Fin 2025, l’industrie mondiale du diagnostic fait face à un possible changement de paradigme avec des rumeurs sur des négociations avancées d’Abbott Laboratories pour acquérir Exact Sciences. Cette consolidation potentielle est catalysée par un pivot macroéconomique favorable ; la décision de la Fed de baisser les taux a dégelé l’« hiver du capital », permettant à des conglomérats riches en liquidités comme Abbott d’utiliser l’endettement pour des acquisitions à forte valeur. Bien qu’Exact Sciences ait démontré une solidité financière avec un chiffre d’affaires record de 851 millions de dollars au T3 2025 et un passage à une rentabilité significative, l’opération proposée est interprétée comme une nécessité stratégique plutôt qu’une simple sortie. Abbott recherche un moteur de croissance durable post-pandémie, tandis qu’Exact Sciences a besoin d’un partenaire doté d’un « bilan forteresse » pour naviguer dans une ère de « risque exponentiel ».

Malgré son leadership marché, Exact Sciences est confrontée à des vulnérabilités croissantes menaçant son indépendance. Son fossé de propriété intellectuelle a été franchi après une défaite critique dans un litige brevets contre Geneoscopy, invalidant des revendications clés protégeant Cologuard et ouvrant la porte à une concurrence immédiate. Par ailleurs, l’entreprise est fortement exposée géopolitiquement en raison d’une dépendance importante aux chaînes d’approvisionnement chinoises pour des précurseurs chimiques essentiels, une fragilité potentiellement catastrophique en cas d’escalade des tensions États-Unis-Chine. En manœuvre défensive, Exact Sciences a déjà commencé à diversifier ses paris technologiques en licenciant la technologie de dépistage sanguin de Freenome, se couvrant ainsi contre l’érosion potentielle de son monopole sur les tests fécaux.

La thèse de valeur à long terme de la fusion repose sur le scaling de l’innovation et le déblocage des marchés internationaux. Exact Sciences dispose d’un pipeline prometteur, incluant Cologuard Plus qui porte la spécificité à 94 % et l’outil de détection précoce multicancer Cancerguard. Cependant, l’entreprise a historiquement peiné à exporter Cologuard en raison de coûts élevés et de guidelines de dépistage étrangères incompatibles. Une acquisition permettrait à Exact Sciences de tirer parti de l’infrastructure mondiale massive d’Abbott pour contourner ces barrières, « friend-shorer » les chaînes vulnérables et naviguer dans des cadres réglementaires complexes comme le Règlement sur les dispositifs médicaux de l’UE. Au final, cette transaction représente une fuite vers la sécurité, fusionnant l’innovation scientifique d’Exact avec la puissance logistique d’Abbott pour sécuriser l’avenir du diagnostic du cancer.

Les tensions asiatiques triplent-elles votre couverture ?Comment l'escalade des tensions géopolitiques entre la Chine et le Japon crée un cas d'investissement convaincant pour le ProShares UltraPro Short QQQ (SQQQ), un ETF inverse triplement levier qui suit l'indice Nasdaq-100 (NDX). La concentration extrême du Nasdaq-100 dans les secteurs technologiques (pondération de 61 %) et sa dépendance à des chaînes d'approvisionnement mondiales impeccables le rendent particulièrement vulnérable à l'instabilité en Asie-Pacifique. La structure triple inverse du SQQQ permet aux investisseurs de profiter des baisses attendues du NDX sans comptes de marge traditionnels, tandis que son mécanisme de composition quotidienne est optimisé pour capturer les mouvements de forte volatilité et les chutes directionnelles que les crises géopolitiques déclenchent généralement.

La vulnérabilité principale provient des points d'étranglement critiques dans les chaînes d'approvisionnement en Asie de l'Est. La Chine contrôle près de 90 % du traitement mondial des terres rares essentielles pour les moteurs de VE, les capteurs et les systèmes de défense, et a déjà armé cette domination contre le Japon lors de différends territoriaux. Parallèlement, le Japon détient 50 % du marché mondial des matériaux semiconducteurs critiques comme les photoresists, rendant toute interruption équivalente à l'arrêt de la fabrication de puces pour les entreprises NDX. Avec le Nasdaq-100 tirant environ 10 % de ses revenus directement de la Chine continentale et près de 50 % à l'international, les tensions croissantes menacent des pertes de revenus simultanées sur plusieurs marchés majeurs tout en forçant une régionalisation coûteuse des chaînes d'approvisionnement qui comprime les marges bénéficiaires.

Au-delà des chaînes physiques, l'analyse identifie les opérations cyber parrainées par l'État comme la menace aiguë la plus immédiate. Les agences américaines estiment que des acteurs cyber chinois se positionnent préalablement sur les réseaux d'infrastructures critiques pour permettre des attaques disruptives lors de crises majeures, le Japon ayant signalé des cyberattaques militaires chinoises antérieures contre 200 entreprises et instituts de recherche. Des arrêts de production induits par le cyber pourraient générer des milliards de pertes de revenus tout en dégradant la production d'innovation qui soutient les valorisations NDX. L'incertitude géopolitique est directement corrélée à une réduction des dépenses R&D des entreprises et à des baisses démontrées de la qualité des brevets et des taux de citation.

La convergence de ces risques — armement des chaînes d'approvisionnement, coûts forcés de régionalisation, taux d'actualisation élevés dus aux primes de risque géopolitique et menaces de cyberguerre — crée un environnement optimal pour l'exposition triple inverse du SQQQ. Les conseils d'administration qui échouent à intégrer une surveillance robuste des risques géopolitiques dans les valorisations NDX représentent un échec fondamental de gouvernance, car le passage structurel de l'efficacité globale à des chaînes d'approvisionnement axées sur la résilience nécessite des dépenses en capital importantes qui minent les valorisations de croissance élevée soutenant les prix actuels du NDX.

L’IA peut-elle voir ce que les balles ne voient pas ?VisionWave Holdings se transforme d’un fournisseur émergent de technologies de défense en intégrateur critique d’infrastructure et de plateforme IA, se positionnant pour capitaliser sur la demande mondiale urgente de systèmes militaires autonomes. L’évolution stratégique de l’entreprise est propulsée par une instabilité géopolitique accrue en Europe de l’Est et dans l’Indo-Pacifique, où des conflits comme la guerre en Ukraine ont fondamentalement déplacé la doctrine du champ de bataille des blindages lourds traditionnels vers des plateformes agiles et autonomes. Avec le marché des véhicules terrestres non tripulés militaires projeté à 2,87 milliards de dollars d’ici 2030 et un virage structurel vers la doctrine d’Équipe Homme-Non Tripulé ajoutant une demande à long terme soutenue, le timing de VisionWave s’aligne sur les cycles d’acquisition accélérés au sein des alliés de l’OTAN.

L’avantage concurrentiel de l’entreprise repose sur sa plateforme Varan UGV, qui intègre une technologie propriétaire de radar d’imagerie 4D et une suspension à actionnement indépendant pour offrir une résilience de mission supérieure dans des environnements extrêmes. Contrairement aux capteurs conventionnels, le radar 4D de VisionWave ajoute des données d’altitude aux mesures standard, atteignant des portées de détection dépassant 300 mètres tout en maintenant un fonctionnement fiable à travers brouillard, pluie et obscurité — des capacités essentielles pour une préparation militaire 24/7. Cette base technologique est renforcée par le partenariat de l’entreprise avec PVML Ltd., créant un « tronc numérique sécurisé » qui résout le Paradoxe Sécurité-Vitesse critique en permettant des opérations autonomes rapides tout en maintenant des protocoles de sécurité stricts via l’application de permissions en temps réel.

La validation institutionnelle récente de VisionWave souligne sa transition d’acteur émergent à une équité défense-IA crédible. L’entreprise a levé 4,64 millions de dollars par l’exercice de warrants sans émettre de nouvelles actions, démontrant une discipline financière et une forte confiance des actionnaires tout en minimisant la dilution. Les nominations stratégiques de l’Amiral Eli Marum et de l’Ambassadeur Ned L. Siegel à son Conseil Consultatif établissent des ponts opérationnels cruciaux vers des systèmes complexes d’acquisition de défense internationale, accélérant le chemin de l’entreprise des validations pilotes en 2025 à une commercialisation à grande échelle. Combinée à l’inclusion dans l’indice S&P Total Market et une note technique 5/5 de Nasdaq Dorsey Wright, VisionWave présente une proposition de valeur complète à l’intersection de la demande géopolitique urgente et de la technologie de défense autonome de nouvelle génération.

La régulation peut-elle forger des monopoles de défense ?Le catalyseur géopolitique derrière la transformation de Draganfly

Draganfly Inc. (DPRO) exécute un pivot stratégique d’innovateur de drones commerciaux à fournisseur d’infrastructure de défense, une transformation motivée par une nécessité géopolitique plutôt que par une compétition de marché traditionnelle. La Loi d’autorisation de la défense nationale (NDAA) a créé un fossé réglementaire qui impose l’exclusion des technologies fabriquées à l’étranger des chaînes d’approvisionnement critiques des États-Unis, disqualifiant immédiatement des acteurs dominants comme DJI de Chine. En tant que l’un des rares fabricants nord-américains conformes à la NDAA, Draganfly obtient un accès exclusif à des milliards en contrats gouvernementaux. La plateforme Commander 3XL de l’entreprise, dotée d’une capacité de charge de 22 livres, d’un design modulaire breveté et d’un logiciel spécialisé pour les environnements sans GPS, est déjà déployée dans les branches du Département de la Défense, validant sa crédibilité technique dans des applications militaires à haut risque.

Positionnement stratégique et intégration à l’écosystème de défense

L’entreprise a désamorcé les risques d’entrée sur le marché de la défense grâce à des partenariats stratégiques avec Global Ordnance, un contractant principal de l’Agence de logistique de défense qui fournit une expertise logistique cruciale et des capacités de conformité réglementaire. La nomination de l’ancien secrétaire intérimaire à la Défense Christopher Miller au conseil renforce encore la crédibilité institutionnelle. Draganfly scale rapidement sa capacité via une nouvelle installation à Tampa, en Floride, stratégiquement située près des principaux clients militaires et gouvernementaux, tout en maintenant un modèle d’actifs légers avec seulement 73 employés en s’appuyant sur des fabricants sous contrat certifiés AS9100. Cette approche minimise les risques de dépenses en capital tout en assurant une réactivité aux appels d’offres gouvernementaux importants. Le portefeuille de propriété intellectuelle de l’entreprise, avec 23 brevets délivrés et un taux d’octroi USPTO de 100 %, protège les innovations fondamentales en contrôle de vol VTOL, design de châssis modulaire, systèmes de suivi alimentés par l’IA et technologie de robotique morphing.

Le paradoxe de valorisation et la trajectoire de croissance

Malgré des pertes globales de 3,43 millions de dollars au 1er trimestre 2025 sur un chiffre d’affaires de seulement 1,55 million de dollars, le marché attribue à Draganfly une valorisation premium de 16,6x prix-livre. Ce décalage apparent reflète la reconnaissance des investisseurs que les pertes actuelles représentent des investissements initiaux nécessaires en préparation de défense, expansion d’installations, certification de fabrication et développement de partenariats. Les analystes prévoient une croissance explosive dépassant 155 % en 2026, propulsée par l’exécution de contrats militaires. Le marché des drones militaires devrait plus que doubler de 13,42 milliards de dollars (2023) à 30,5 milliards de dollars d’ici 2035, les ministères de la défense du monde entier accélérant les investissements dans les technologies de drones offensives et défensives. L’avantage concurrentiel de Draganfly réside non dans une endurance ou une portée supérieure — le Puma 3 AE d’AeroVironment offre 2,5 heures de temps de vol contre 55 minutes du Commander 3XL — mais dans la capacité de charge lourde essentielle pour déployer des équipements spécialisés comme les capteurs LiDAR à longue portée et le système de déminage M.A.G.I.C.

La question critique du risque d’exécution

La thèse d’investissement de Draganfly se centre sur l’alignement gouvernemental stratégique surpassant les déficits opérationnels actuels. L’entreprise a récemment sécurisé un contrat de l’armée américaine pour les systèmes de drones Flex FPV, incluant des capacités de fabrication intégrées dans les installations des forces américaines à l’étranger, une validation à la fois de la capacité technique et de la flexibilité de la chaîne d’approvisionnement. Des projets d’intégration comme le système de déminage de champs minés M.A.G.I.C. démontrent une utilité critique de mission au-delà de la reconnaissance conventionnelle. Cependant, le chemin vers la rentabilité dépend entièrement de l’exécution : scaler avec succès la capacité de production, naviguer les cycles d’acquisition gouvernementaux longs et convertir le pipeline de défense en revenus réalisés. L’entreprise est positionnée pour devenir un acteur majeur, spécifiquement dans le segment des multirotors de levage lourd sécurisés et conformes à la NDAA, et non pour dominer les applications commerciales de masse ou l’ISR à aile fixe généralisée. La question fondamentale reste de savoir si Draganfly peut exécuter sa stratégie de défense assez rapidement pour justifier sa valorisation premium avant que les concurrents ne développent des capacités comparables conformes à la NDAA.

La géopolitique peut-elle justifier une prime de 53x ?The Metals Company (TMC) a connu une hausse extraordinaire de 790 % depuis le début de l'année, atteignant un ratio prix/valeur comptable de 53,1x, plus de vingt fois la moyenne sectorielle de 2,4x. Cette valorisation remarquable pour une entreprise pré-revenus ne reflète pas des indicateurs de rentabilité conventionnels, mais plutôt un pari stratégique sur l'effet de levier géopolitique et la rareté des ressources. Le catalyseur qui propulse cette prime est la réactivation en avril 2025 de la Deep Seabed Hard Mineral Resources Act (DSHMRA), qui permet à la filiale américaine de TMC de poursuivre des licences d'exploitation minière commerciale en eaux profondes indépendamment de l'Autorité internationale des fonds marins des Nations Unies. Ce virage politique unilatéral positionne TMC comme l'instrument principal pour l'indépendance américaine en minéraux critiques, contournant des années d'incertitude réglementaire internationale.

La thèse d'investissement se concentre sur la convergence de vents macroéconomiques favorables et de la préparation technologique. TMC contrôle d'énormes réserves de nodules polymétalliques dans la zone Clarion-Clipperton contenant environ 340 millions de tonnes de nickel et 275 millions de tonnes de cuivre – des matériaux critiques pour les batteries de véhicules électriques et les systèmes d'énergie renouvelable. La demande mondiale pour ces minéraux devrait tripler d'ici 2030 sous les politiques actuelles et potentiellement quadrupler d'ici 2040 si les objectifs de net-zéro sont poursuivis. L'entreprise a démontré avec succès la faisabilité technique grâce à des essais de collecte en eaux profondes en 2022 qui ont récupéré plus de 3 000 tonnes de nodules à des profondeurs de 4 000 à 6 000 mètres, établissant un fossé opérationnel haute technologie. Un investissement stratégique de 85,2 millions de dollars de Korea Zinc à un prix premium valide encore plus à la fois la viabilité technique du traitement de ces nodules et l'importance stratégique de la base de ressources.

Cependant, des risques significatifs tempèrent ce récit optimiste. TMC opère sans revenus et avec des pertes nettes persistantes, confrontée à un risque substantiel de dilution via des warrants et un enregistrement en rayonnage de 214,4 millions de dollars signalant des levées de fonds propres futures. La stratégie DSHMRA de l'entreprise crée un conflit direct avec le droit international, car l'ISA rejette toute exploitation commerciale en dehors de son autorisation comme une violation de la CNUDM. Le marché s'engage essentiellement dans un arbitrage réglementaire, pariant que les cadres juridiques domestiques américains se révéleront suffisamment robustes malgré des actions d'exécution potentielles des États membres de la CNUDM. De plus, des préoccupations environnementales persistent concernant les écosystèmes profonds marins largement inconnus, bien que les Évaluations du Cycle de Vie de TMC positionnent la collecte de nodules comme supérieure environnementalement à l'exploitation minière terrestre. La valorisation extrême représente finalement un pari calculé que la politique stratégique américaine et l'impératif d'un approvisionnement minéral indépendant surmonteront à la fois les défis juridiques internationaux et l'incertitude scientifique entourant les impacts environnementaux des fonds marins profonds.

Les puces mémoire, nouvelles armes géopolitiques ?Micron Technology a réalisé une transformation stratégique passant d'un producteur de mémoire générique à un fournisseur d'infrastructure critique, se positionnant à l'intersection des besoins en calcul IA et des intérêts de sécurité nationale des États-Unis. Les performances fiscales 2025 de l'entreprise démontrent le succès de ce pivot, avec les revenus des centres de données en hausse de 137 % d'une année sur l'autre pour représenter 56 % des ventes totales. Les marges brutes se sont élargies à 45,7 %, la société capturant un pouvoir de tarification sur l'ensemble de son portefeuille avancé de High-Bandwidth Memory (HBM) et de produits DRAM traditionnels. Cette expansion double des marges résulte d'une dynamique de marché inhabituelle : la réallocation de capacité vers des puces IA spécialisées a créé des contraintes d'approvisionnement artificielles dans la mémoire legacy, entraînant des hausses de prix dépassant 30 % dans certains segments. En revanche, la capacité HBM3E jusqu'en 2026 est déjà épuisée.

Le leadership technologique de Micron se concentre sur l'efficacité énergétique et l'innovation en fabrication, qui se traduisent directement en économie client. Les solutions HBM3E de l'entreprise offrent une bande passante supérieure à 1,2 To/s tout en consommant 30 % d'énergie en moins que les configurations 8 couches concurrentes — un avantage critique pour les opérateurs hyperscale gérant les coûts d'électricité sur d'immenses emprises de centres de données. Cet avantage d'efficacité est renforcé par des avancées scientifiques en fabrication, en particulier le déploiement en production de masse du DRAM 1γ utilisant la lithographie extrême ultraviolette. Cette transition de nœud délivre plus de 30 % de bits par plaquette que les générations précédentes tout en réduisant la consommation d'énergie de 20 %, créant des avantages de coûts structurels que les concurrents doivent égaler par des investissements massifs en R&D.

La position unique de l'entreprise en tant que seul fabricant américain de HBM l'a transformée d'un fournisseur de composants en un actif national stratégique. Le plan d'expansion de Micron aux États-Unis de 200 milliards de dollars, soutenu par 6,1 milliards de dollars de financement de la loi CHIPS, vise à produire 40 % de sa capacité DRAM domestiquement d'ici une décennie. Ce positionnement géostratégique accorde un accès préférentiel aux hyperscalers américains et aux projets gouvernementaux nécessitant des composants sécurisés et sourcés localement, un fossé concurrentiel indépendant des spécifications technologiques immédiates. Combiné à un portefeuille robuste de propriété intellectuelle couvrant l'empilement mémoire 3D et les architectures de démarrage sécurisées, Micron a établi plusieurs couches défensives qui transcendent les cycles typiques de l'industrie des semi-conducteurs, validant une thèse d'investissement pour une croissance soutenue de marges élevées via des moteurs structurels plutôt que cycliques.

La lumière peut-elle alimenter l’avenir de l’IA ?L’essor exponentiel de l’intelligence artificielle a révélé les limites physiques des infrastructures électroniques traditionnelles. Les interconnexions électriques, autrefois piliers de l’informatique, peinent désormais à répondre aux exigences croissantes en données, générant une chaleur considérable et une inefficacité énergétique. POET Technologies émerge comme une force transformatrice dans ce paysage, en exploitant sa plateforme Optical Interposer™ pour intégrer des composants électroniques et photoniques au niveau de la plaquette. Cette innovation permet des vitesses de données de 800G à 1,6T, répondant aux besoins insatiables en bande passante des clusters d’IA et des centres de données hyperscalables, tout en réduisant drastiquement la consommation énergétique.

Au cœur de l’avantage de POET se trouve son procédé breveté à faible budget thermique, qui permet l’intégration photonique sans les méthodes coûteuses et à haute température typiques de la fabrication de semi-conducteurs. Cette approche minimise non seulement les déséquilibres thermiques et les pertes de signal, mais s’aligne également parfaitement avec l’infrastructure existante des fonderies CMOS, formant la base d’un modèle économique « léger en actifs ». En licenciant son procédé et en formant des coentreprises stratégiques, POET se développe efficacement sans dépenses d’investissement massives. Ses collaborations avec Foxconn et Semtech valident la maturité industrielle de la plateforme, tandis qu’un placement privé de 75 millions de dollars renforce sa capacité financière à accélérer la recherche, les acquisitions et les partenariats de fabrication.

Au-delà de la technologie, les innovations de POET ont des implications géopolitiques et environnementales profondes. Alors que les nations s’efforcent de garantir leur indépendance en semi-conducteurs et leur résilience énergétique, la photonique économe en énergie et fabriquée localement de POET devient un atout stratégique crucial. Les interconnexions optiques peuvent réduire la consommation énergétique des centres de données jusqu’à la moitié, répondant directement aux préoccupations croissantes en matière de durabilité et de sécurité nationale liées à l’empreinte énergétique de l’IA. De plus, les architectures photoniques renforcent intrinsèquement la cybersécurité en offrant une communication résistante aux interférences et à très faible latence, essentielle pour les systèmes d’IA distribués et les systèmes de défense.

En somme, POET Technologies transcende la définition d’une entreprise de semi-conducteurs ; elle représente l’infrastructure physique sur laquelle repose la prochaine phase de l’intelligence artificielle, de la souveraineté numérique et de la stabilité énergétique mondiale. En transformant la lumière en nouveau langage de l’informatique, POET se positionne non seulement comme un acteur du marché, mais comme un facilitateur indispensable de l’avenir durable et sécurisé de l’IA.

Quand la Destruction Crée une Opportunité de Mille Milliards ?La remarquable montée en bourse de Tetra Tech représente une confluence d'innovation technologique et d'opportunité géopolitique qui positionne l'entreprise d'ingénierie basée à Pasadena au centre des efforts de reconstruction mondiale. L'entreprise s'est distinguée par des participations substantielles en propriété intellectuelle — plus de 500 brevets mondiaux dans les infrastructures et technologies environnementales — et des capacités de pointe, y compris un laboratoire d'innovation en IA axé sur la robotique, la migration cloud et les systèmes cognitifs qui automatisent les flux de travail d'ingénierie complexes. Cette fondation technologique s'est traduite par une performance financière impressionnante, l'entreprise rapportant environ 11 % de croissance des revenus d'une année sur l'autre au troisième trimestre 2025 et maintenant un carnet de commandes record de 4,15 milliards de dollars tout en obtenant des notations "Achat Modéré" des analystes avec des objectifs de prix dans les bas 40.

La proposition de valeur stratégique s'étend bien au-delà des services d'ingénierie traditionnels dans le domaine de la reconstruction des zones de conflit, où les quatre décennies d'expérience de Tetra Tech dans les régions dévastées par la guerre la positionnent de manière unique pour les opportunités émergentes. L'entreprise maintient déjà des contrats USAID dans les zones de conflit, y compris un projet de 47 millions de dollars en Cisjordanie et à Gaza, et a démontré des capacités critiques en Ukraine par le déploiement de générateurs, la restauration du réseau électrique et les opérations de déminage d'ordonnances explosives. Ces compétences s'alignent précisément sur les ensembles de compétences requis pour les efforts de reconstruction à grande échelle, de l'enlèvement des débris et de la réparation des pipelines à l'ingénierie des systèmes d'infrastructure essentiels, y compris les routes, les centrales électriques et les installations de traitement de l'eau.

La reconstruction de Gaza représente une opportunité commerciale potentiellement transformative qui pourrait altérer fondamentalement la trajectoire de Tetra Tech. Les estimations conservatrices placent les besoins en reconstruction d'infrastructure de Gaza à 18-50 milliards de dollars sur environ 14 ans, avec des priorités immédiates incluant les routes, les ponts, la production d'énergie, les systèmes de traitement de l'eau et même la reconstruction d'aéroport. Un contrat majeur dans cette fourchette — potentiellement 10-20 milliards de dollars — éclipserait la capitalisation boursière actuelle de Tetra Tech d'environ 9,4 milliards de dollars et pourrait augmenter significativement les revenus annuels de l'entreprise. L'importance stratégique est amplifiée par des initiatives géopolitiques plus larges, y compris des corridors commerciaux proposés à Gaza reliant l'Asie et l'Europe dans le cadre de plans de stabilité menés par les États-Unis qui envisagent Gaza comme un hub commercial revigoré.

Les investisseurs institutionnels ont reconnu ce potentiel, avec 93,9 % des actions détenues par des propriétaires institutionnels et des augmentations substantielles récentes de positions par des firmes comme Paradoxiom Capital, qui a acquis 140 955 actions d'une valeur de 4,1 millions de dollars au premier trimestre 2025. La convergence de la demande mondiale en infrastructure — estimée à 64 billions de dollars sur les 25 prochaines années — avec l'expertise prouvée de Tetra Tech dans les projets de reconstruction à hauts enjeux crée une thèse d'investissement convaincante. La combinaison de l'entreprise de capacités technologiques avancées, d'un portefeuille de brevets étendu et d'un succès démontré dans des environnements géopolitiques complexes la positionne comme bénéficiaire principal de l'intersection entre l'instabilité mondiale et le déploiement massif de capital requis pour la reconstruction post-conflit.

L'Entreprise Critique Peut-Elle Survivre à Son Succès ?Taiwan Semiconductor Manufacturing Company (TSMC) se trouve à un carrefour sans précédent, commandant 67,6 % du marché mondial des fonderies tout en affrontant des menaces existentielles qui pourraient remodeler l'ensemble de l'écosystème technologique. La performance financière de l'entreprise reste solide, avec un chiffre d'affaires du deuxième trimestre 2025 atteignant 30,07 milliards de dollars et une croissance de plus de 60 % du bénéfice net d'une année sur l'autre. Pourtant, cette domination l'a paradoxalement rendue le point de défaillance unique le plus vulnérable au monde. TSMC produit 92 % des puces les plus avancées au monde, créant un risque de concentration où toute perturbation pourrait déclencher une catastrophe économique mondiale dépassant 1 billion de dollars en pertes.

La menace principale ne vient pas d'une invasion chinoise directe de Taïwan, mais de la stratégie "anaconda" de Pékin de coercition économique et militaire graduelle. Cela inclut des vols militaires record dans l'espace aérien taïwanais, des blocus d'entraînement et environ 2,4 millions de cyberattaques quotidiennes sur les systèmes taïwanais. Simultanément, les politiques américaines créent des pressions contradictoires - tout en fournissant des milliards en subventions du CHIPS Act pour encourager l'expansion américaine, l'administration Trump a révoqué les privilèges d'exportation pour les opérations chinoises de TSMC, forçant une réorganisation coûteuse et des exigences de licences individuelles qui pourraient paralyser les installations de l'entreprise sur le continent.

Au-delà des risques géopolitiques, TSMC fait face à une guerre invisible dans le cyberespace, avec plus de 19 000 identifiants d'employés circulant sur le dark web et des attaques sophistiquées parrainées par l'État ciblant sa propriété intellectuelle. La récente fuite alléguée de la technologie de processus 2 nm met en évidence comment les restrictions d'exportation chinoises ont déplacé le champ de bataille de l'accès aux équipements vers le talent et le vol de secrets commerciaux. La réponse de TSMC inclut un système de protection IP à double voie piloté par l'IA, qui gère plus de 610 000 technologies cataloguées et étend les cadres de sécurité aux fournisseurs mondiaux.

TSMC construit activement une résilience grâce à une stratégie d'expansion mondiale de 165 milliards de dollars, en établissant des usines avancées en Arizona, au Japon et en Allemagne tout en maintenant son avance technologique avec des rendements supérieurs sur les nœuds de pointe. Cependant, cette stratégie de réduction des risques entraîne un coût significatif - les opérations en Arizona augmenteront les coûts des wafers de 10 à 20 % en raison de dépenses de main-d'œuvre plus élevées, et l'entreprise doit naviguer dans le paradoxe stratégique de diversifier la production tout en gardant sa R&D la plus avancée concentrée à Taïwan. L'analyse conclut que l'avenir de TSMC dépend non pas de la performance financière actuelle, mais de l'exécution réussie de cet équilibre complexe entre le maintien du leadership technologique et l'atténuation des risques géopolitiques sans précédent dans un ordre mondial de plus en plus fragmenté.

Les fondamentaux solides face aux tempêtes géopolitiquesJD.com illustre un paradoxe fascinant de l’investissement moderne : une entreprise affichant des résultats opérationnels robustes alors que son action reste volatile en raison de facteurs totalement hors de son contrôle. Malgré les spéculations sur un déclin, JD.com a démontré une remarquable résilience financière, avec une croissance régulière du chiffre d’affaires — 15,8 % au premier trimestre 2025 et 22,4 % au deuxième trimestre — ainsi qu’une amélioration des marges opérationnelles, atteignant 4,5 % pour JD Retail au deuxième trimestre 2025. Depuis 2017, la société a investi stratégiquement plus de 75 milliards de RMB en R&D, construisant un réseau logistique sophistiqué de plus de 3 600 entrepôts et développant des technologies de pointe qui ont réduit les coûts d’exécution à un niveau mondialement leader de 6,5 %.

Cependant, les solides fondamentaux de JD.com s’inscrivent dans un écosystème difficile, marqué par des pressions nationales et internationales. L’environnement déflationniste de la Chine, avec un IPC en hausse de seulement 0,2 % en 2024, a freiné la demande des consommateurs, tandis que la concurrence croissante d’acteurs comme Pinduoduo a transformé le paysage du e-commerce. Plutôt que de s’engager dans des guerres de prix destructrices, JD.com s’est orientée vers une rentabilité durable, en misant sur la réputation premium de sa marque et sur son réseau logistique propriétaire comme principaux différenciateurs dans un marché de plus en plus saturé.

Le risque le plus important pour JD.com et pour toutes les entreprises chinoises cotées aux États-Unis n’est pas une faiblesse opérationnelle mais l’incertitude géopolitique. Les tensions commerciales entre les États-Unis et la Chine, les durcissements réglementaires dans les deux pays et le spectre d’un éventuel conflit autour de Taïwan créent des risques sans précédent pour les investisseurs. Une invasion hypothétique de Taïwan pourrait entraîner des sanctions catastrophiques, notamment une exclusion du système bancaire SWIFT et des radiations forcées en bourse, rendant potentiellement ces actions sans valeur, quelle que soit la solidité de leur activité sous-jacente. Bloomberg Economics estime qu’un tel conflit coûterait 10 000 milliards de dollars à l’économie mondiale, les entreprises chinoises faisant face à des menaces existentielles pour leurs opérations internationales.

L’étude de cas JD.com illustre en définitive une nouvelle réalité de l’investissement mondial : l’analyse financière traditionnelle, axée sur la croissance du chiffre d’affaires et l’efficacité opérationnelle, peut s’avérer insuffisante pour évaluer les entreprises évoluant sur des lignes de faille géopolitiques. Bien que JD.com demeure solide opérationnellement et dispose d’avantages compétitifs clairs, les investisseurs doivent reconnaître qu’ils misent essentiellement sur la stabilité diplomatique entre les États-Unis et la Chine, et pas seulement sur les performances de l’entreprise. Cette prime de risque politique modifie fondamentalement l’équation de l’investissement.

L'Idaho peut-il briser l'emprise chinoise sur la défense US ?Perpetua Resources Corp. (NASDAQ : PPTA) est devenue un acteur clé dans la quête d’indépendance minérale des États-Unis grâce à son projet Stibnite Gold en Idaho. La société a obtenu un financement substantiel de 474 millions de dollars lors d’un récent tour de table, incluant des investissements de Paulson & Co. et BlackRock, ainsi que plus de 80 millions de dollars du Département de la Défense. Ce soutien reflète l’importance stratégique du projet, qui vise à produire à la fois de l’or et de l’antimoine, à restaurer des sites miniers historiques et à créer plus de 550 emplois dans les zones rurales de l’Idaho.

Le contexte géopolitique a considérablement évolué en faveur de Perpetua après que la Chine a imposé des restrictions à l’exportation d’antimoine en septembre 2024. La Chine contrôle 48 % de la production mondiale d’antimoine et 63 % des importations américaines. L’interdiction de Pékin de vendre aux États-Unis a mis en lumière des vulnérabilités critiques dans la chaîne d’approvisionnement. Le projet Stibnite représente la seule source nationale d’antimoine aux États-Unis, positionnant Perpetua pour potentiellement fournir 35 % des besoins américains en antimoine et réduire la dépendance à la Chine, à la Russie et au Tadjikistan, qui contrôlent ensemble 90 % de l’offre mondiale.

L’importance stratégique de l’antimoine dépasse largement celle des matières premières minières classiques, étant un composant essentiel des technologies de défense telles que les missiles, les équipements de vision nocturne et les munitions. Les États-Unis détiennent actuellement des stocks de seulement 1 100 tonnes, contre une consommation annuelle de 23 000 tonnes, soulignant la pénurie critique. Les prix mondiaux de l’antimoine ont augmenté de 228 % en 2024 en raison de ces pénuries, tandis que les conflits en Ukraine et au Moyen-Orient ont amplifié la demande de matériaux liés à la défense.

Le projet allie développement économique et restauration environnementale, employant des technologies avancées pour des opérations à faible émission de carbone et collaborant avec des entreprises telles qu’Ambri pour développer des systèmes de stockage d’énergie à base de batteries à métal liquide. Les analystes ont fixé un objectif de prix moyen de 21,51 dollars pour l’action PPTA, avec une récente hausse de 219 %, reflétant la confiance du marché dans la position stratégique de la société. Alors que la transition vers les énergies propres stimule la demande en minéraux critiques et que les politiques américaines privilégient la production nationale, Perpetua Resources se trouve à l’intersection de la sécurité nationale, du développement économique et de l’innovation technologique.

Rivian peut-elle surmonter une convergence de défis complexes ?Résultats financiers préoccupants

Rivian Automotive affiche des résultats mitigés pour le T2 2025, révélant sa position fragile. Le chiffre d’affaires atteint 1,3 milliard de dollars, conforme aux attentes. Cependant, la perte par action s’élève à 0,97 $, contre 0,66 $ prévu, soit un écart de 47 %. Plus alarmant, la marge brute redevient négative à -206 millions de dollars après deux trimestres positifs. Ces chiffres soulignent des inefficacités persistantes dans la production et la gestion des coûts.

Pressions géopolitiques et économiques

Rivian fait face à des défis externes majeurs. La Chine domine 60 % de la production de terres rares et 90 % de leur traitement. Ses nouvelles règles d’exportation compliquent l’accès aux composants essentiels des véhicules électriques. Aux États-Unis, l’expiration des crédits d’impôt fédéraux pour les VE le 30 septembre 2025, et la fin des normes CAFE réduisent les incitations à l’adoption des VE.

Stratégie de redressement

Rivian mise sur trois axes stratégiques. Le lancement du modèle R2 vise des volumes élevés et des marges positives. Une coentreprise de 5,8 milliards de dollars avec Volkswagen apporte capital et expertise industrielle. L’usine de l’Illinois atteindra 215 000 unités annuelles d’ici 2026 pour optimiser les économies d’échelle.

Une course contre la montre

Avec 7,5 milliards de dollars de liquidités, Rivian reste solide. Cependant, les pertes EBITDA prévues de 2,0 à 2,25 milliards en 2025 et l’objectif de rentabilité en 2027 exigent une exécution irréprochable. Le succès dépend du lancement du R2, de l’atteinte des objectifs de production et de l’exploitation des brevets V2X/V2L pour diversifier les revenus.

Le chaos mondial peut-il propulser les géants pharmaceutiques ?La trajectoire de croissance remarquable de Merck démontre comment un leader pharmaceutique peut transformer les incertitudes mondiales en avantages stratégiques. L’entreprise a brillamment navigué les tensions géopolitiques, y compris les conflits commerciaux entre les États-Unis et la Chine, en diversifiant ses chaînes d’approvisionnement et en établissant des réseaux de production régionalisés. En parallèle, Merck a su tirer parti des tendances macroéconomiques telles que le vieillissement de la population et la montée des maladies chroniques, qui créent une demande constante pour les produits pharmaceutiques, quelles que soient les fluctuations économiques. Cette position stratégique permet à l’entreprise de prospérer en pleine instabilité mondiale tout en sécurisant ses flux de revenus grâce aux dynamiques démographiques.

La clé du succès de Merck repose sur son innovation, alimentée par des percées scientifiques de pointe et une transformation numérique complète. Le partenariat avec Moderna dans la technologie de l’ARN messager et l’expansion continue des indications de Keytruda illustrent sa capacité à exploiter à la fois les collaborations externes et la puissance de sa R&D interne. Merck a intégré stratégiquement l’intelligence artificielle, l’analyse de big data et les techniques de fabrication avancées dans l’ensemble de ses opérations, créant un avantage concurrentiel complet qui accélère le développement de médicaments, réduit les coûts et améliore l’efficacité du lancement sur le marché.

Protéger la croissance future nécessite des défenses solides pour la propriété intellectuelle et la cybersécurité. Merck utilise des stratégies sophistiquées de gestion du cycle de vie des brevets, incluant la défense agressive contre les biosimilaires et l’expansion continue des indications, pour prolonger la durée de vie commerciale de ses médicaments phares au-delà de l’expiration de leur brevet principal. Les investissements substantiels dans la cybersécurité protègent les données R&D précieuses et la propriété intellectuelle contre des menaces de plus en plus sophistiquées, y compris l’espionnage étatique, garantissant ainsi la continuité des opérations et un avantage concurrentiel pérenne.

À l’avenir, la dynamique de croissance de Merck dépendra de sa capacité à maintenir cette approche multidimensionnelle tout en s’adaptant aux dynamiques de marché changeantes. L’engagement de l’entreprise envers les principes ESG et la responsabilité sociale d’entreprise attire non seulement les investisseurs soucieux de responsabilité sociale, mais aide également à retenir les meilleurs talents dans un environnement compétitif. En combinant innovation organique, acquisitions stratégiques, protection solide de la propriété intellectuelle et gestion proactive des risques, Merck s’est positionnée comme un leader résilient capable de transformer la complexité mondiale en domination pharmaceutique pérenne.