Analyse de FerrariBelle impulsion haussière sur Ferrari, ce qui a permis de fermer le gap. Malheureusement, le marché a clôturé sur la résistance à 323. Par conséquent, ce n’est pas encore un achat. Il faudra attendre une clôture au-dessus des 348.6 pour envisager une position.

Mais le mouvement de cette semaine est très encourageant par la taille de la bougie et l’explosion du volume acheteur. Encore un peu de patience est nécessaire. On est toujours en tendance baissière. Il faut rester prudent.

Investissement

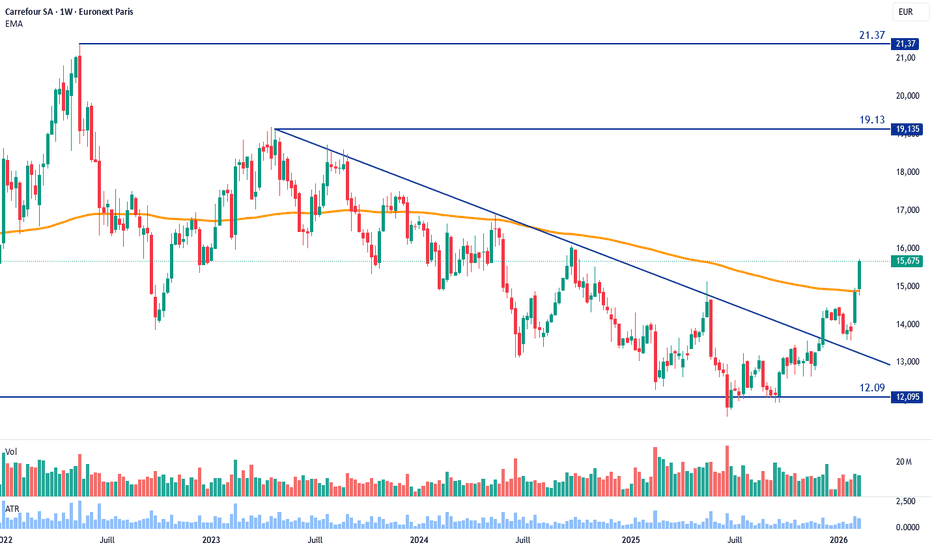

Analyse de CarrefourAprès un rebond sur le support à 12.09 puis le passage au-dessus de la ligne de tendance, Carrefour est maintenant techniquement en tendance haussière en hebdomadaire. C'est un signal fort. Autre signal positif, la clôture probable cette semaine au-dessus de la moyenne mobile à 200.

Est-ce le moment d’acheter ? Chacun se fait sa propre opinion. Personnellement j'attends toujours une correction. Cela me permet d'avoir un petit stop loss et être en profit assez rapidement si la tendance se confirme.

Repli de l’indice MASIBourse de Casablanca : repli de l’indice MASI dans un contexte de performances contrastées des valeurs de référence

L’indice MASI a enregistré un recul de 0,64 %, pour s’établir à 18 833,38 points, sous l’effet de pressions vendeuses ayant touché principalement les secteurs immobilier et bancaire, malgré la relative résilience de certaines valeurs des énergies et des télécommunications en fin de semaine.

Ce repli traduit un climat de prudence au sein de la communauté des investisseurs locaux, susceptible de prolonger la phase de correction des prix sur le marché marocain, avant un éventuel regain de dynamisme à l’approche de la publication des résultats annuels.

EURO STOXX 50 – Patience et Discipline !L’indice EURO STOXX 50 flirte avec ses plus hauts historiques autour des 5 565 points… mais perso, je ne vends jamais un indice. Mon plan ? Attendre un retracement sain dans une zone de prix clé entre 5 000 et 4 700, zone qui correspond :

au plus gros volume du profile,

et à un potentiel FVG (Fair Value Gap) à surveiller, sans certitude bien sûr.

Je reste fidèle à ma méthode : j’attends un setup dans ma zone, puis j’agis… ou pas.

Aucune précipitation. Le marché nous donne toujours une seconde chance, à condition de l’attendre avec discipline.

🛑 Ce n’est pas un conseil, juste mon analyse personnelle.

- Pense à t’abonner à ma chaîne si tu veux des analyses sans filtre, simples et concrètes.

Suivez-moi :

- Commenter / partager / liker, c'est gratuit et cela fait plaisir 😉👍

🎥 Yannick Analyse – Le Marché Sans Filtre

LYXOR INTERNATIONAL ASSET MGMT S&P 500SP5 – Vision journalière

Tendance : neutre à neutre haussière.

Une épaule-tête-épaule inversée (ETE i) est visible en unité de temps D1.

La ligne de cou correspond à la SMA 200, actuellement plate, située dans la zone 54.65 / 55.00.

Côté indicateurs :

La EMA 7 est passée au-dessus de la SMA 20, signe d’un regain de dynamique haussière.

Un franchissement / clôture au-dessus des 55.00 pourrait constituer un signal d’achat, avec comme objectifs :

60.10 / 60.30 dans un premier temps (dernier plus haut),

puis en cas de poursuite, un objectif théorique autour de 66.70 (projeté selon la hauteur de l’ETE inversée).

- SL selon votre M / M (sous l'épaule droite) 🤔

⚠️ Ceci n’est pas un conseil en investissement.

L'objectif d'investissement de MULTI UNITS LUXEMBOURG - Lyxor S&P 500 UCITS ETF est de suivre à la fois l'évolution à la hausse et à la baisse du S&P 500 Net Total Return (l'Indice) libellé en Dollars US tout en minimisant la volatilité de la différence entre le rendement du Compartiment et le rendement de l'Indice.

Le secteur de la défenseLe secteur de la défense est le secteur à suivre. Le graphique compare l'indice STOXX 600 (en noir) avec l'indice sectoriel défense (en orange). Ce dernier indice a moins d'un an (début mars 2025). Sa création fait suite à la confirmation du désengagement des États-Unis dans la défense de l'Europe. On constate que sa performance est bien supérieure à celle du STOXX 600. La clôture au-dessus de son précédent haut est prometteuse pour une poursuite de la tendance haussière.

L'indice STOXX défense est composé à 35% d'actions françaises dont Airbus, à 25% de britanniques, 21% d'allemandes. Le reste est réparti entre Italie, Suède et Pologne.

ALong

SAP est l’actif que je surveilleTechniquement avec la clôture sous les 210.20, le marché est passé en tendance baissière. Mais l'incursion sous ce niveau n'est pas convaincante.

Pour une reprise à la hausse, il faudra une clôture au-dessus des 210.20 et encore mieux au-dessus des 244.30, qui correspondra également à une cassure de la ligne de tendance.

A noter que le volume acheteur domine.

Analyse du CAC40Depuis mars 2023, le CAC est coincé dans un range entre 8273 et 6804. Les annonces de D. Trump, sur les droits de douane, ont poussé le marché à retester le bas du range et permis de rebondir pour retester les 8273, record historique. Il faudrait une clôture au-dessus de ce niveau pour casser le range et continuer plus haut. Dans ce cas, l'objectif à moyen terme serait autour des 9740, report de la taille du range.

Analyse Air LiquideL’action Air Liquide (AI) a été stoppée sur le support à 159.06, point bas du dernier mouvement haussier. On reste dans une correction. Pour le moment, rien n’indique que l’action va repartir à la hausse. Pour un achat, j’attends une clôture au-dessus des 169.76 et de la petite ligne de tendance.

Par contre, une clôture sous les 159.06 indique que le mouvement baissier n’est pas encore terminé. Le prochain objectif à surveiller sera dans ce cas est 153.42.

Analyse d'EdenredDepuis juin 2023, Eden ne cesse de baisser. Mais cette semaine, le marché a enfin pu clôturer au-dessus des 23.92, précédent bas. Le volume acheteur parvient également à dépasser le volume vendeur. Ce n’est pas encore gagné mais c’est un bon signe. Une nouvelle clôture au-dessus des 27.72 serait un autre bon signal. Mais pour confirmer ce mouvement haussier, il faudra attendre un retest.

NATGAS s’éveille : signal haussier en vue ?NATGAS montre enfin les dents ! Cassure d’une oblique baissière propre, croisement EMA 7 / SMA 20 au-dessus de la SMA 200 : les signaux techniques s’alignent pour un possible retournement haussier. Comme toujours, ce n’est qu’une analyse perso, pas un conseil 😉

Suivez-moi :

- Commenter / partager / liker, c'est gratuit et cela fait plaisir 😉👍

🎥 Yannick Analyse – Le Marché Sans Filtre

ST Microelectronics signal d'achat📈 STMicroelectronics – Vision Hebdo

Cassure confirmée de la résistance oblique baissière (ROB), accompagnée d’une divergence haussière visible.

⚠️ Prudence toutefois : un rejet possible sous la zone de résistance 26.81 / 28.50 pourrait entraîner un pullback vers le support avant reprise.

🎯 Objectifs haussiers : 34.68 puis 36.97

🔍 Ceci n’est pas un conseil en investissement.

👉 Suivez-moi :

- Commenter / partager / liker, c'est gratuit et cela fait plaisir 😉👍

🎥 Yannick Analyse – Le Marché Sans Filtre

Sous résistance SOL/USDT – Vision journalière

Analyse technique

Après une belle poussée haussière, le prix arrive sous une résistance clé, qui coïncide avec la SMA 200.

Un rejet est possible (mais pas garanti).

Deux scénarios à surveiller (selon moi) :

1️⃣ Rejet → je surveillerai la zone de support 143.94 / 140.32 pour un éventuel rebond, avec un stop-loss sous les derniers plus bas

2️⃣ Cassure de la résistance + SMA 200 → signal d’achat potentiel en continuation

📈 Objectifs haussiers : 261.00 puis 295.00 (à la louche)

📌 Comme d’habitude, il ne s’agit pas d’un conseil en investissement.

FDJ - Zone d'entrée stratégique après le rachat de Kindred 📈 Analyse Technique :

L'action FDJ évolue depuis plusieurs mois dans un large range.

Actuellement, le cours teste la borne basse du range autour des 30€, une zone historique de support.

Une reprise technique vers la borne haute autour de 36-38€ est envisageable à moyen terme.

🎯 Zone d'achat repérée entre 30-31€, avec stop-loss conseillé sous 28€ pour conserver une gestion du risque saine.

🧠 Analyse Fondamentale :

FDJ vient de réaliser la plus grosse acquisition de son histoire avec le rachat de Kindred Group (Unibet) pour 2,6 milliards d’euros.

➔ Le bilan 2024 de l'entreprise montre une forte hausse de l’endettement (+400%), mais aussi un renforcement stratégique sur le marché européen des jeux en ligne.

🔥 Résumé :

Solide dossier long terme avec un potentiel de rebond intéressant sur une zone technique forte.

MAJ du YEN Vision journalière du YEN

La divergence haussière sur le MACD et le RSI reste valide et semble se confirmer.

- Si le YEN s'apprécie, les paires exprimées en XXX/JPY (par exemple, USD/JPY ou EUR/JPY) devraient chuter.

- Cela peut représenter un indicateur intéressant à surveiller pour les traders du forex.

- "Avec le renforcement du YEN face au dollar, on observe une baisse de USD/JPY. Pensez-vous que la Banque du Japon continuera à soutenir le YEN dans les mois à venir ?"

👉 Note : Ce partage n'est pas un conseil en investissement, mais simplement une analyse personnelle.

ISHARES MSCI INDIA UCITS ETF USD(iShares MSCI India UCITS ETF USD) Vision hebdo.

Tendance long terme haussière, mais prudence à court terme.

- Points clés : Performance solide sur le long terme :

+11,85% sur 1 an

+22,68% sur 3 ans

+75,64% sur 5 ans

Indicateurs techniques mitigés à court terme :

Baisse de 4,65% depuis le début de l'année

Volatilité sur 1 an : 17,01%

- Perspectives : Croissance économique indienne prévue à 6,7% en 2024 et 6,8% en 2025

Potentiel de croissance à long terme intact

Stratégie d'investissement :

- Accumulation progressive recommandée pour un investissement à long terme, en tenant compte des fluctuations à court terme.

- Cette analyse ne constitue pas un conseil en investissement. Les performances passées ne préjugent pas des résultats futurs.

Analyse précédente jointe.

Investissement LT Amundi - Vision journalière

- Tendance : Baissière / Neutre, avec une stabilisation en range.

- Je note une impulsion haussière, qui a corrigé par deux fois sur sa zone d'or.

- Tant que le pivot (50 % de cette impulsion) n'est pas cassé ou que le prix ne clôture pas en dessous, je reste dans une optique d'achats long terme (LT), avec un objectif de retour sur le dernier plus haut.

- L'impulsion qui a précédé le range était haussière, et selon moi, le prix devrait continuer son mouvement vers le nord.

- Si l'objectif N°1 est atteint, je laisserai une partie de la position ouverte pour du bonus. On ne sait jamais 😉.

Analyse à titre indicatif et non un conseil d'investissement.

Tendance haussière Dassault Aviation - Vision Hebdomadaire

Le titre évolue dans un range horizontal, avec une tendance légèrement haussière. Actuellement, le prix semble osciller dans cette zone de consolidation.

Si le triangle actuel se casse par le haut, il serait possible d'anticiper un achat à long terme (LT), avec pour objectif le haut du range. En cas de cassure du range, on pourrait viser un profit basé sur le report de la hauteur du range, ce qui laisserait entrevoir un gain potentiel d'au moins 20%.

Cela dit, il est important de garder à l’esprit que rien n’est certain en bourse. Tout n’est que probabilités et statistiques, donc la prudence reste de mise.

Cette analyse n'est pas un conseil, mais ma vision perso.

Analyse Fondamentale :

Solide position dans l’aéronautique : Dassault Aviation est un leader dans la construction d’avions militaires (Rafale) et d'avions d’affaires (Falcon). Leur carnet de commandes est souvent bien rempli, en particulier avec des contrats militaires, ce qui apporte une stabilité à long terme.

Secteur de la défense en expansion : Avec les tensions géopolitiques actuelles, la demande pour les équipements militaires augmente. Dassault bénéficie de cette tendance avec des commandes soutenues pour le Rafale, surtout en Europe et dans d’autres régions stratégiques.

Perspectives commerciales : L'activité des jets d'affaires Falcon, bien que plus cyclique, pourrait retrouver une dynamique positive si le marché de l’aviation d’affaires reprend après les impacts de la crise du COVID-19.

Résultats financiers solides : Dassault a une gestion financière prudente, avec une bonne marge bénéficiaire, une faible dette et un carnet de commandes impressionnant, garantissant une certaine visibilité à moyen terme.

Vos avis et commentaires seront les bienvenus.

AMUNDI BLOOMBERG EQUAL-WEIGHT COMMODITY EX-AGRICULTURE UCITS ETL'ETF AMUNDI BLOOMBERG EQUAL-WEIGHT COMMODITY EX-AGRICULTURE UCITS ETF ACC présente des caractéristiques intéressantes :

Performance :

Solide performance à long terme : +60,86% sur 5 ans

Performance positive récente : +15,55% sur 1 an

Caractéristiques clés :

Taille du fonds : 1,214 milliards EUR

Frais courants (TER) : 0,30% par an

Réplication synthétique avec swap non financé

UCITS compliant

Points forts :

Diversification sur les matières premières hors agriculture

Pondération égale des composants, limitant la concentration

Liquidité importante avec un volume d'échange élevé

Pondération égale des composants, limitant la concentration

Liquidité importante avec un volume d'échange élevé

Points d'attention :

Volatilité élevée : 15,63% sur 1 an, 20,38% sur 5 ans

Drawdown maximum de -39,78% sur 5 ans

Exposition aux fluctuations des prix des matières premières

Cet ETF semble adapté aux investisseurs cherchant une exposition diversifiée aux matières premières, avec une bonne performance à long terme. Cependant, sa volatilité élevée nécessite une tolérance au risque importante.

L'oréal le retour du luxe ! Vision mensuelle sur L'Oréal

L'Oréal présente une configuration technique intéressante, similaire à celle de LVMH :

Début de rebond ? Le prix s'appuie actuellement sur un support mensuel majeur et une zone clé de Fibonacci (zone d'or). Ce niveau est critique pour l'évolution future de l'action.

En octobre, L'Oréal a clôturé à l'extérieur des BB, signalant un fort excès baissier. Si le prix réintègre les BB ce mois-ci, cela pourrait être interprété comme un signal haussier.

Deux Scénarios possibles :

1 - Construire une position d'achat maintenant : Pour les investisseurs optimistes, cela revient à anticiper un rebond immédiat sur le support actuel.

2 - Attendre la réintégration des BB : Une approche plus prudente serait de patienter pour confirmer une reprise haussière claire avant d'agir.

Avec L'Oréal étant l'une des plus grosses capitalisations du CAC 40, une cassure franche du support aurait un impact significatif sur l’indice du CAC, Cela pourrait signaler une faiblesse globale des grandes valeurs du marché français.

⚠️ Cette analyse reflète une vision personnelle et n’est en aucun cas un conseil financier. Toujours faire vos propres recherches avant d’investir.

En consolidationBiomérieux - Vision journalière.

Le prix évolue dans un canal haussier, avec une tendance haussière confirmée au-dessus de sa SMA 200. Cependant, on observe actuellement un flux baissier sous l'EMA 7 et la SMA 20.

Je surveille deux scénarios possibles :

1 - Le prix rebondit sur le bas du canal haussier (pastille blanche).

2 - Le prix casse le canal et rebondit sur son GAP, la zone d'or et la SMA 200 (pastille rouge).

La deuxième option serait plus intéressante, mais il faut savoir s’adapter et prendre ce que le marché offre. Surveillez vos setups 😉👍

Cette analyse n'est pas un conseil financier, mais simplement ma vision personnelle.