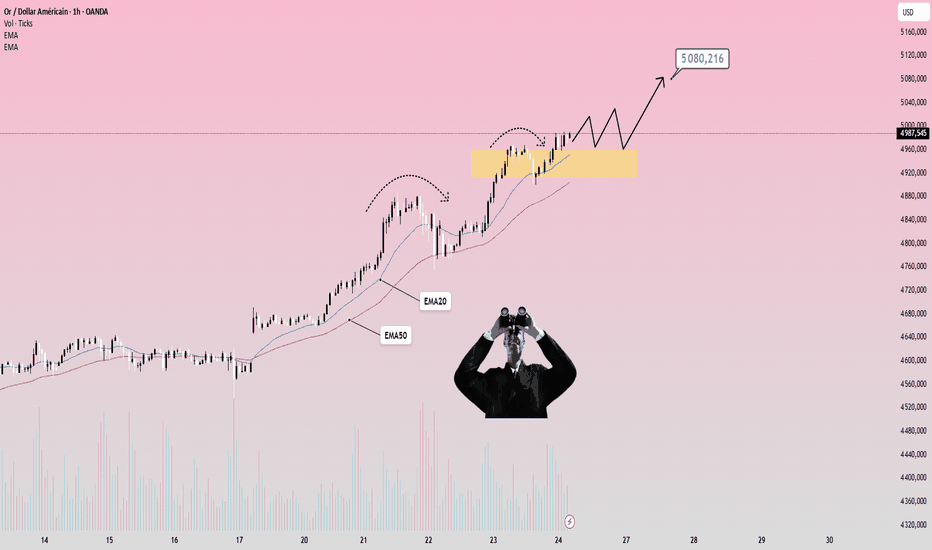

XAUUSD 1H– Balayage de liquidité et MSS soutenant une continue ?Structure de marché : D’abord une phase de range → cassure baissière (BOS), suivie d’un mouvement baissier contrôlé à l’intérieur d’un canal descendant.

Liquidité & retournement : Le prix balaie la liquidité près du plus bas hebdomadaire, montre une divergence SMT et réagit fortement depuis le POI / zone de demande.

Changement de tendance : Un Market Structure Shift (MSS) clair confirme le passage d’une structure baissière à une structure haussière.

Continuation : Formation de plus hauts et plus bas ascendants ; le prix se maintient au-dessus du support, signalant une poursuite haussière.

Projection : Le momentum favorise une progression vers l’objectif haussier identifié, tant que le support tient.

Priceaction

Analyse de ViridienViridien est une entreprise spécialisée dans les technologies et services de géoscience. J’ai mis l’action dans la catégorie à surveiller.

Il faut zoomer pour comprendre la situation. On est en hebdomadaire.

Le petit carré jaune à droite est la consolidation que le marché a amorcé il y a un mois. L'action est bloquée autour de la résistance à 123.2. Sa progression a été stoppée par un grand gap qui date de mars 2020, début du krach du covid.

Si le marché arrive à clôturer au-dessus des 130, le marché pourra commencer à combler le gap et confirmer sa tendance haussière.

A noter la hausse du volume acheteur.

Analyse de FerrariBelle impulsion haussière sur Ferrari, ce qui a permis de fermer le gap. Malheureusement, le marché a clôturé sur la résistance à 323. Par conséquent, ce n’est pas encore un achat. Il faudra attendre une clôture au-dessus des 348.6 pour envisager une position.

Mais le mouvement de cette semaine est très encourageant par la taille de la bougie et l’explosion du volume acheteur. Encore un peu de patience est nécessaire. On est toujours en tendance baissière. Il faut rester prudent.

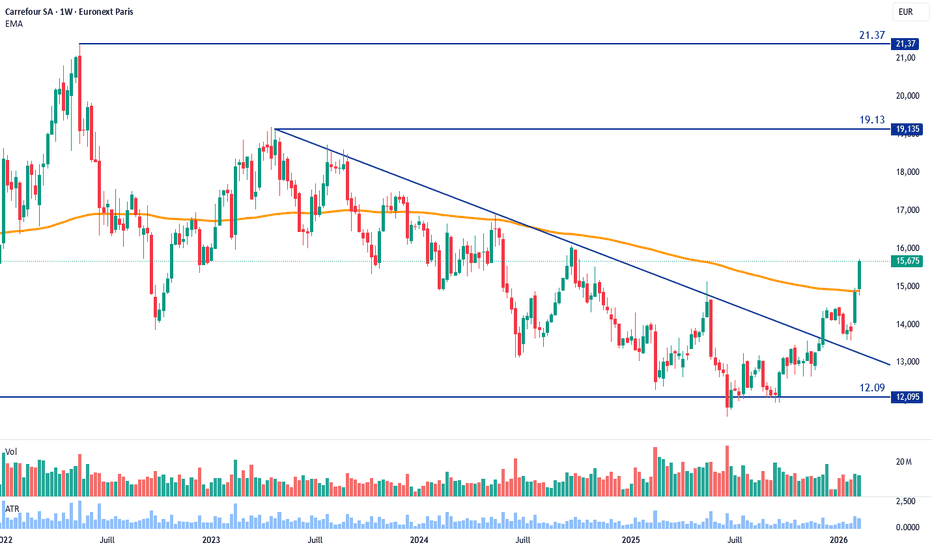

Analyse de CarrefourAprès un rebond sur le support à 12.09 puis le passage au-dessus de la ligne de tendance, Carrefour est maintenant techniquement en tendance haussière en hebdomadaire. C'est un signal fort. Autre signal positif, la clôture probable cette semaine au-dessus de la moyenne mobile à 200.

Est-ce le moment d’acheter ? Chacun se fait sa propre opinion. Personnellement j'attends toujours une correction. Cela me permet d'avoir un petit stop loss et être en profit assez rapidement si la tendance se confirme.

XAUUSD (Gold) — Structure HTF et liquiditéXAUUSD (Gold) — Lecture institutionnelle : structure et liquidité

Macro • Fondamental • Structure • Liquidité • Efficience • Temps • Hiérarchisation

📌 Résumé institutionnel

• Tendance HTF : haussière

• Localisation du prix : zone premium HTF

• Phase de marché : extension extrême → rééquilibrage

• Unité de temps clé : H4

• Biais opérationnel : SELL correctif / conditionnel

• Approche privilégiée : attente active + validation structurelle

👉 Cette analyse vise à qualifier un contexte institutionnel, pas à provoquer une action immédiate.

👋 Bonjour

Cette analyse s’inscrit dans une lecture institutionnelle et hiérarchisée de l’or (XAUUSD), fondée sur les concepts ICT / Smart Money.

L’objectif n’est ni d’anticiper un retournement, ni de “deviner” le marché, mais de comprendre où se situe le prix dans son cycle, quelles zones concentrent la liquidité réelle, et quel type de mouvement est statistiquement logique à ce stade.

🎯 Cadre et public concerné

Cette analyse s’adresse aux traders :

• structurels

• multi-timeframe

• orientés liquidité et efficience

Elle n’est pas conçue pour :

• le scalping impulsif

• la recherche de signaux automatiques

👉 La lecture structurelle précède toujours l’exécution, mais ne la remplace jamais.

🌍 MACRO & RÉGIME DE MARCHÉ

🔎 Lecture récente

• Données US : PMI et ISM solides, activité économique résiliente

• Inflation : décélération progressive mais toujours au-dessus de la cible Fed

• Emploi : robuste mais hétérogène

• Politique monétaire : statu quo dominant, marché très sensible aux anticipations de taux

👉 Aucun élément macro ne signale une rupture de régime.

👉 Les annonces servent avant tout de catalyseurs de liquidité.

🏛️ Discours de Donald Trump — 7 février 2026

• Revendication répétée d’une “victoire sur l’inflation”

• Narratif très optimiste sur la croissance et l’emploi

• Pression politique indirecte sur la Fed

• Communication orientée perception, non structurelle

👉 Aucun changement fondamental du cadre macro.

👉 Accentuation de la volatilité émotionnelle, surtout en zone premium.

🔄 Macro → Impact attendu sur la liquidité XAUUSD

• La macro ne crée pas la structure, elle déclenche la volatilité

• Les annonces déplacent le prix vers la liquidité existante

• Narratif optimiste → tests de buy-side

• Incertitude → balayages et faux départs

👉 Timing > direction

👉 Localisation > interprétation de la news

📅 Annonces économiques US — Semaine à venir

• Mardi : Ventes au détail ★★★

• Mercredi : Emploi US, salaires ★★★

• Jeudi : Inscriptions au chômage ★★★

• Vendredi — JOUR CLÉ : IPC mensuel / annuel / core ★★★

👉 Forte probabilité de balayages de liquidité et de fausses cassures LTF.

🧠 Narratif institutionnel global

• Structure HTF : haussière intacte

• Prix : cher, éloigné de la valeur

• Phase : digestion post-extension

👉 Le marché n’est pas faible.

👉 Il est déséquilibré.

📌 Zones structurelles clés

• PMH (Monthly buy-side) : 5 603

• PWH (Weekly buy-side) : 5 091

• PDH : 4 971

• Équilibre Daily (50%) : ≈ 4 950

• PDL : 4 653

• PWL (Weekly sell-side) : 4 403

• PML (Monthly sell-side) : 4 312

🧬 DÉCOMPOSITION ICT / SMC

🟣 WEEKLY (W1) — STRUCTURE MAJEURE

Structure

• HH / HL intact

• BOS haussier validé

• Aucun BOS baissier

Liquidité

• Buy-side hebdomadaire : PWH 5 091

• Buy-side mensuelle au-dessus : PMH 5 603

• Sell-side hebdomadaire : PWL 4 403

Order Block

• OB+ Weekly (Demand) : 4 400 – 4 500

FVG

• FVG Weekly non comblée : 4 000 – 4 300

Équilibre

• Équilibre Weekly : ≈ 4 747

👉 Score W1 : 4 / 6

🔵 DAILY (D1) — FILTRE STRUCTUREL / UT CIBLE

Structure

• Haussière

• Pas de BOS baissier validé

• CHoCH de transition visible

Liquidité

• PDH : 4 971

• PDL : 4 653

Order Block

• OB Supply Daily : 5 000 – 5 050

FVG

• FVG Daily : 4 970 – 5 000

Équilibre

• Équilibre Daily : ≈ 4 950

👉 Le Daily agit comme UT de résolution, pas comme déclencheur.

👉 Score D1 : 4 / 6

🟢 H4 — UNITÉ DE DÉCISION

Structure

• CHoCH H4 confirmé

• Pas encore de BOS baissier

Liquidité

• Buy-side clé : PWH 5 091

• Sell-side active : PDH → Équilibre 4 950

Order Blocks

• Supply H4 : 5 050 – 5 150

• Demand H4 : 4 900 – 4 930

FVG

• FVG H4 : 4 920 – 4 970

Équilibre

• Équilibre H4 : ≈ 4 950

👉 Tant que 5 091 n’est pas accepté, le SELL correctif reste valide.

👉 Score H4 : 5 / 6

🟡 M15 — CONTEXTE & TIMING

Structure

• BOS baissier M15

• Séquence corrective active

Liquidité

• Haute : 4 971 – 5 000

• Basse : 4 653

Order Block

• OB M15 : 4 900 – 4 920

FVG

• FVG M15 : 4 920 – 4 960

👉 UT de lecture et synchronisation uniquement.

👉 Score M15 : 5 / 6

🔴 M5 — MICRO-STRUCTURE

Structure

• BOS fréquents (bruit)

Liquidité

• Inducement : 4 930 – 4 950

Order Block

• Micro OB : 4 930 – 4 950

FVG

• Micro FVG : 4 940 – 4 960

👉 UT d’exécution uniquement après validation HTF/LTF.

👉 Score M5 : 4 / 4

🧮 Score de confluence global

• W1 : 4 / 6

• D1 : 4 / 6

• H4 : 5 / 6

• M15 : 5 / 6

• M5 : 4 / 4

👉 Avantage conditionnel, dépendant du timing et de la réaction du prix.

⭐ SCÉNARIO PRIVILÉGIÉ — SELL CORRECTIF

🔻 Nature du scénario

• SELL correctif

• Contre-tendance HTF

• Basé sur la localisation (prix cher), pas sur l’opinion

🎯 Objectif structurel

👉 ÉQUILIBRE DAILY ≈ 4 950

Aimant de liquidité, zone de résolution naturelle après excès.

📍 Zones de travail cohérentes

• Zone de distribution valide : 5 050 → 5 091 (PWH)

• Cible principale : ≈ 4 950

• Extensions possibles :

– PDL : 4 653

– PWL : 4 403 (uniquement si news + momentum)

👉 Tant que le prix rejette ou échoue sous la zone 5 091 – 5 100, le SELL correctif reste logique.

❌ Invalidation (logique et propre)

• Acceptation H4 au-dessus de 5 091 – 5 100

• BOS haussier H4 confirmé au-dessus de cette zone

• Clôture Daily soutenue au-dessus de 5 091 – 5 100

👉 Dans ce cas :

• le marché accepte la buy-side weekly

• le rééquilibrage est reporté

• le scénario SELL n’existe plus

🎯 Synthèse finale

• Structure HTF : haussière

• Phase : extension → rééquilibrage

• Prix : cher, pas faible

• Scénario : SELL correctif vers la valeur

• Facteur dominant : timing

👉 STATUT : ATTENTE ACTIVE & OBSERVATION STRUCTURELLE

Le marché ne demande pas une opinion.

Il demande une lecture hiérarchisée.

Restez patients.

Restez structurés.

Le marché finira toujours par révéler ce qui compte vraiment.

Analyse de l’orL’or est dans une phase de consolidation (en jaune) entre 5113 et 4670.

C’est intéressant de noter qu’après le retest des 5000, le marché n’est pas descendu jusqu’au précédent bas à 4423. Les acheteurs sont toujours présents et actifs. La bougie de vendredi permet d’aller retester le haut de la consolidation à 5113. Une clôture au-dessus permettrait d’aller autour 5400.

A noter le petit gap sous les 4670 qui, pour le moment, sert de support.

EUR/USD – Analyse Intraday (Structure & Liquidité)EUR/USD – Analyse Intraday (Structure & Liquidité)

📊 Description:

Cette analyse propose une lecture factuelle du contexte intraday sur EUR/USD, basée sur la structure du prix, les zones clés et la logique de liquidité.

L’objectif est d’expliquer comment le marché se positionne, et non de fournir des signaux de trading.

🧭 Contexte global (Daily)

Sur l’unité de temps Daily, EUR/USD évolue dans une phase de correction après une impulsion haussière précédente.

•Le prix a récemment travaillé les zones hautes, sans poursuite directionnelle

•Le marché évolue actuellement entre les extrêmes récents, signe de rééquilibrage

Niveaux Daily importants :

•High précédent : 1.1885

•Low précédent : 1.1765

•Zone d’équilibre Daily : 1.1820 – 1.1850

➡️ Le contexte Daily reste neutre à correctif tant qu’aucune extrémité n’est reprise.

🧱 Structure & biais (H4)

Sur H4, la structure montre :

•Une perte de momentum haussier

•Une transition vers une phase corrective

•Le prix évolue sous la zone d’équilibre H4

Zone H4 importante :

•1.1830 – 1.1850

➡️ Tant que le prix reste sous cette zone, le biais intraday reste fragile / correctif.

🎯 Lecture intraday (H1)

Sur H1 :

•La structure est orientée à la baisse

•Les impulsions sont contenues

•Le marché consolide après un mouvement directionnel

Zone H1 clé :

•1.1805 – 1.1820

➡️ Cette zone permet d’évaluer si le marché :

•poursuit son rééquilibrage

•ou entre dans une phase plus neutre

⏱️ Contexte court terme (M15)

À court terme, le prix évolue dans un range technique, avec :

•Peu de participation directionnelle

•Des mouvements principalement correctifs

Range actuel :

•Bas : 1.1780

•Haut : 1.1820

➡️ Le marché reste attentiste tant qu’il évolue dans cette zone.

🔁 Scénarios de lecture (non exécutifs)

Scénario 1 – Continuité corrective

•Maintien sous 1.1820

•Réactions correctives depuis les zones intermédiaires

•Recherche progressive des zones basses (1.1780 → 1.1765)

Scénario 2 – Neutralisation

•Réintégration au-dessus de 1.1850

•Retour vers une zone d’équilibre plus large

•Absence de biais intraday clair

📌 Ces scénarios décrivent le comportement potentiel du prix, pas des opportunités de trading.

🧠 Conclusion

Quand le marché est en phase de rééquilibrage :

•la patience est essentielle

•observer vaut souvent mieux qu’agir

•la structure prime sur l’anticipation

➡️ Une bonne analyse commence par la compréhension du contexte.

Merci à tous ceux qui prennent le temps de suivre l’analyse, d’observer le marché et de progresser étape par étape.

Le trading est un chemin fait de patience, de discipline et de remises en question, et c’est ensemble que l’on avance le mieux.

➡️ Continuez à observer, à apprendre et à respecter le contexte.

Le marché sera toujours là pour ceux qui savent attendre le bon moment.

Analyse de l’argentAprès la chute brutale de vendredi, l'argent a du mal à s'en remettre. Il est dans un petit range entre 92.01 et 71.20.

Le métal a rejeté cette nuit les deux supports à 71.20 et 69.38, laissant un gap ouvert. Ce gap devrait être comblé aujourd'hui. Si le marché clôture ce soir au-dessus de ces deux niveaux. Le marché va tenter de remonter avec pour premier niveau le haut du rectangle jaune à 92.01 puis peut-être les 100. Les chiffres symboliques sont souvent retestés, on a eu l’exemple de l’or, cette semaine, qui a retesté les 5000.

Par contre, une clôture sous les 69.38 entraînerait une chute encore plus profonde avec des retests à 56.85 mais surtout à 53.76, niveau important.

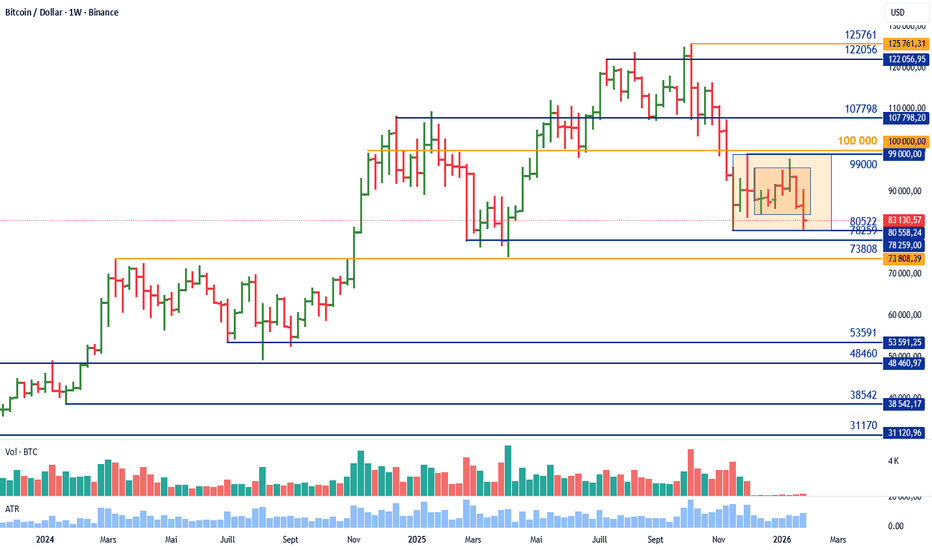

ANALYSE DU BITCOINBitcoin est sorti par le bas du premier range (jaune foncé) et vient de retester le bas du second range. Et toujours aucune réaction au niveau du volume. Ce n’est pas un bon signe pour un retour à la hausse.

Il va falloir aller chercher les acheteurs plus bas, d’abord à 78259 puis à 73808. Ce dernier niveau est important. C’est un précédent record mais c’est surtout à ce niveau que le marché avait rallié suffisamment d’acheteurs en avril pour atteindre les 125000 (voir flèches).

Le pire des scénarios serait que les acheteurs ne soient pas au rendez-vous autour des 73800. Dans ce cas, le Bitcoin va chuter plus profondément avec pour objectif, les 53591, et une perte de plus 50% de sa valeur.

Pour comprendre les mouvements du Bitcoin, il faut surveiller les niveaux importants ET le volume.

L'or se prépare-t-il à une nouvelle hausse ?Bonjour à tous !

L'or évolue parfaitement au sein de son canal de prix haussier. Après la forte baisse d'hier, le cours a rebondi précisément au niveau de la zone de demande, augmenté du retracement de Fibonacci à 0,236 et de la ligne de tendance inférieure, ce qui indique que la pression acheteuse reste forte.

Contexte macroéconomique :

La baisse des rendements des obligations américaines réduit la pression sur l'or. Le dollar américain s'affaiblit à nouveau, le marché anticipant un maintien prolongé des taux d'intérêt bas par la Fed. Les flux vers les valeurs refuges augmentent dans un contexte de risques géopolitiques persistants.

À mon avis, si le cours se maintient dans la zone de support située entre 5 095 000 et 5 216 000 $, l'or pourrait rebondir vers la fourchette de 5 550 000 à 5 603 000 $ lors de la prochaine séance. Cette zone coïncide également avec la limite supérieure du canal de prix, où une forte réaction est probable.

Qu'en pensez-vous ? Le cours rebondira-t-il fortement à partir de cette zone de support ? Ou bien y aura-t-il une autre intervention des ordres stop-loss avant le décollage ?

NASDAQ (US100) — Analyse ICT complèteNASDAQ (US100) – Analyse ICT complète : Structure, Liquidité, FVG & Order Blocks

Dans cette analyse, je propose une lecture institutionnelle complète du NASDAQ (US100) basée sur les concepts ICT / Smart Money, en respectant la hiérarchie des timeframes, la localisation du prix dans la valeur, et le contexte de marché réel.

L’objectif n’est pas de fournir un signal, mais de comprendre où se situe le marché dans son processus décisionnel, quelles zones ont du sens du point de vue institutionnel, et dans quelles conditions une réaction devient cohérente.

Cette analyse intègre notamment la structure de marché, la liquidité (buy-side / sell-side), les Order Blocks, les Fair Value Gaps, les Equal Highs / Lows, ainsi que la logique Premium / Discount, dans une approche multi-timeframe rigoureuse.

Contexte temporel & sessions

Analyse réalisée en fin de session New York (≈21h45 UTC+1)

Volumes en baisse

Pas d’initiation directionnelle attendue à cette heure

👉 Toute lecture est donc orientée préparation des prochaines sessions (London / NY).

Environnement macro

FED inchangée → stabilité monétaire

Données de croissance solides

Pas de rupture macro

👉 Le contexte n’invalide pas la structure technique.

Les annonces ont été utilisées comme catalyseur de liquidité, pas comme moteur directionnel.

🔎 Analyse ICT Multi-Timeframe

🟣 WEEKLY (W1) — Cadre institutionnel

Structure:

●Tendance : haussière

●Dernier BOS weekly validé

●Aucun CHoCH baissier weekly

Liquidité:

●Buy-Side Liquidity (BSL) au-dessus des highs :

●zone ≈ 25 900 – 26 200

●Sell-Side Liquidity (SSL) sous les lows :

●zone ≈ 14 800 – 15 200

PD Arrays:

●Weekly Bullish Order Block :

●≈ 14 900 – 15 300

●Weekly Fair Value Gap (FVG) :

●≈ 15 800 – 16 600

●Weekly Equilibrium (50 %) :

●≈ 20 500

Premium / Discount

●Prix actuellement en Premium weekly

👉 Lecture ICT :

Le marché est structurellement haussier, mais évolue haut dans la valeur, ce qui impose sélectivité et patience.

🔵 DAILY (D1) — Biais opérationnel

Structure:

●Structure daily bullish

●Séquence HH / HL intacte

●Aucun BOS baissier daily confirmé

Liquidité:

●PDH ≈ 25 900

●PWH ≈ 25 780

●PWL ≈ 25 600

Buy-side encore intacte au-dessus de 26 000

PD Arrays:

●Daily Bullish Order Block :

●≈ 25 450 – 25 650

●Daily Bearish Order Block :

●≈ 25 950 – 26 150

Daily FVG :

●≈ 25 650 – 25 820

Daily Equilibrium :

●≈ 25 750

👉 Lecture ICT :

Le daily est en phase de rééquilibrage sous les sommets, pas en retournement.

🟢 H4 — Zone de travail institutionnelle

Structure:

●Dernier mouvement impulsif haussier valide

●Chute récente = displacement baissier

●Pas de BOS baissier H4 confirmé

Liquidité:

●Sell-Side Liquidity sweep sous :

●≈ 25 600

●Liquidité interne nettoyée

PD Arrays:

●H4 Bullish Order Block :

●≈ 25 450 – 25 550

●H4 Bearish Order Block :

●≈ 25 950 – 26 050

●H4 Fair Value Gap :

●≈ 25 550 – 25 750

●H4 Equilibrium :

●≈ 25 700 – 25 750

👉 Lecture ICT clé :

Réaction nette depuis le Bullish OB H4 en Discount → forte probabilité que la baisse soit corrective.

🟡 H1 — Structure interne & transition

Structure:

●CHoCH baissier H1 pendant NY

●Sweep de liquidité sous les lows

●Pas de continuité baissière

Liquidité:

●Equal Lows (EQL) nettoyés autour de :

●≈ 25 580 – 25 600

●Buy-side H1 encore intacte

PD Arrays:

●H1 Bullish OB :

●≈ 25 600 – 25 650

●H1 FVG :

●≈ 25 650 – 25 720

●H1 Equilibrium :

●≈ 25 700

👉 Lecture ICT :

Le H1 montre une purge + stabilisation, typique d’un reset interne.

🔴 M15 — Timing & précision

Structure:

●Reconstruction haussière interne

●Formation de Higher Lows

Liquidité:

●SSL M15 déjà nettoyée

●BSL M15 au-dessus de :

●≈ 25 850 – 25 900

PD Arrays:

●M15 Bullish OB :

●≈ 25 620 – 25 650

●M15 FVG :

●≈ 25 660 – 25 720

●M15 Equilibrium :

●≈ 25 690

👉 Lecture ICT :

Le M15 confirme une attente de liquidité supérieure, pas une opportunité immédiate.

🎯 Scénario privilégié

Continuité haussière conditionnelle

Logique :

●Sweep de Sell-Side Liquidity effectué

●Réaction depuis OB + Discount H4

●Retour vers Equilibrium

●Ciblage progressif de la Buy-Side Liquidity

Conditions :

●Maintien au-dessus de 25 450

●Pas de BOS baissier H4

Objectifs logiques :

●25 900

●puis 26 000 – 26 200

Invalidation:

●Clôture H4 sous 25 450

●Acceptation sous l’OB H4

➡️ Passage en réévaluation structurelle.

Synthèse institutionnelle:

●Structure HTF haussière intacte

●Baisse récente = liquidity grab, pas retournement

●Prix revenu en zone de valeur logique

●Le marché est en phase de décision, pas d’expansion

●La patience est actuellement l’avantage principal

Conclusion:

Merci pour votre lecture.

Cette analyse vise à montrer comment le prix est réellement construit,

pas à provoquer une action immédiate.

Le marché prend la liquidité avant de prendre la direction.

Notre travail est d’identifier où et quand cela se produit.

Or - signal d'augmentation la semaine prochaine !L'or maintient une tendance haussière saine, la structure haut-bas plus haut est toujours préservée.

Le prix s'accumule au-dessus de l'EMA20 et de l'EMA50, un léger repli montre que la force d'achat contrôle activement le marché.

La zone aurifère actuelle joue le rôle de zone d'achat/demande, la priorité est donnée à l'attente de maintenir le support pour poursuivre la tendance.

Scénario principal : reprise technique → continuer à atteindre un nouveau sommet.

Macro-interaction :

L'aversion au risque est toujours présente, le dollar manque de forte dynamique haussière tandis que les attentes d'assouplissement de la politique monétaire continuent de soutenir les flux refuges vers l'or. Le marché est en baisse ce week-end mais le contexte macro favorise un biais haussier pour la semaine prochaine.

Cible de référence : zone 5 080+

Analyse de RenaultMon courtier me propose régulièrement de prendre Renault. J’ai du mal à comprendre la logique, tout du moins au niveau technique. Le marché est en tendance baissière. L’action a de nouveau été stoppée sur les 30.87 mais la clôture n’est pas jolie. Elle est juste sur le précédent bas. Je ne vois aucun signe de retour à la hausse.

Je commencerai à mettre l’action dans ma liste “À surveiller” quand celle-ci arrivera à clôturer au-dessus des 38.09. En attendant, elle n’offre aucune opportunité d’achat.

L'élan haussier de l'or se poursuit !L'or maintient sa structure ascendante après avoir franchi avec succès la précédente zone de consolidation. Un léger repli vers l'ancienne zone de demande → nouveau support a clairement attiré la pression acheteuse.

Indicateurs techniques clés :

La structure « Plus haut – Plus bas ascendants » reste stable.

Le cours se situe au-dessus du nuage Ichimoku, le nuage futur s'élargit → la tendance haussière a encore du potentiel.

Les anciennes zones de consolidation ont été repositionnées (zones de retournement) et résistent bien.

Soutien macroéconomique et monétaire :

L'aversion au risque persiste, les incertitudes géopolitiques et commerciales n'ayant pas diminué.

Les investisseurs continuent de privilégier les valeurs refuges comme l'or.

Le dollar américain manque de dynamisme haussier → ce qui réduit la pression sur la paire XAU/USD.

Scénario attendu : Le cours pourrait poursuivre sa progression dans le cadre de la tendance, en direction de la zone cible supérieure autour de 4,9000.

💬 Qu'en pensez-vous ? 👉 Partagez votre point de vue dans les commentaires ci-dessous !

Analyse d’ESSILORLUXOTTICAMalgré le rebond sur les 265.3, l’action a du mal à continuer plus haut. Les nouvelles sur les lunettes connectées n’ont pas convaincu les investisseurs.

Les niveaux à surveiller pour un potentiel rebond et un achat sont 265.3, puis la ligne de tendance dessous et 225.9.

Une clôture sous ce dernier niveau serait un très mauvais signal et on pourrait assister à une baisse beaucoup plus importante.

A noter que le volume vendeur domine pour le moment .

LESS TRADES, MORE PROFIT !Pourquoi trader “juste” mais le compte ne progresse pas ?

La majorité des traders perdent de l’argent non pas à cause d’une mauvaise analyse, mais parce qu’ils tradent trop.

Le marché ne vous paie pas pour le nombre de trades, mais pour la patience et la sélection.

📌 STRUCTURE – Vue d’ensemble du marché & comportement des traders

En période de forte volatilité, le marché génère beaucoup de bruit : fake breakout, stop-hunt, false confirmation.

Essayer de “prendre chaque mouvement” conduit souvent à :

Overtrade dans des zones sans edge clair

Capital dispersé sur des trades à faible R:R

Profits rongés par l’émotion et les frais de trading

En réalité, seuls les mouvements clean, avec une structure claire et un bon contexte, attirent le smart money.

🎯 Moins de trades, mais de meilleure qualité

Au lieu de demander « Que trader aujourd’hui ? », les pros demandent :

Le market est dans quelle phase ? (trend / range / distribution)

Cette zone est-elle réellement une value ?

Si je ne trade pas, est-ce que je rate vraiment un edge ?

Quand vous vous concentrez uniquement sur des setups :

Alignés avec la tendance principale

Basés sur la structure, liquidity, FVG, supply–demand

En phase avec le contexte macro & la psychologie du marché

👉 Moins de trades = une qualité de profit supérieure.

Trader moins ne vous ralentit pas,

cela vous place du bon côté du flux de capitaux.

L’action sur le CAC40 est intéressanteVendredi, le marché est sorti d’un range qui a duré plus de deux ans.

Maintenant on teste ce nouveau record pour savoir s’il tient ou pas.

Le jeu est de retester le précédent haut et s’il clôture au-dessus, c’est tout bon.

Par contre, si on a une clôture sous ce niveau, c’est reparti pour retester les 8273.

Pourquoi les traders perdent avant de devenir rentablesLa plupart des traders ne perdent pas parce que leur analyse est fausse,

mais parce qu’ils sortent mal de leurs positions.

Sur le marché, on observe souvent ce paradoxe :

👉 Bonne idée – bonne direction – mais le compte est négatif.

👉 Le problème se situe entre ENTRY → EXIT, pas à l’entrée.

1. Missed Profit – Incapacité à conserver une position gagnante

Le trader est dans la bonne tendance mais :

Peur du retournement

Peur de perdre le profit flottant

Manque de confiance dans son propre setup

➡️ Résultat : sortie trop tôt, profits trop faibles pour compenser les pertes.

2. No Patience – Manque de patience face au marché

Le marché ne paie pas immédiatement.

Il lui faut du temps pour :

Accumuler

Construire de la liquidity avant un mouvement impulsif

Le trader impatient :

Déplace le SL sans logique

Ferme la position sans signal de reversal

➡️ Éjecté avant que le scénario ne se réalise.

3. Exit Too Early – Sortie émotionnelle, pas structurelle

Beaucoup de traders :

Ont un TP mais ne le respectent pas

Sortent sur une petite bougie contraire

Se laissent piéger par le bruit en lower timeframe

➡️ Exit basé sur l’émotion, pas sur la market structure.

4. No Exit Point – Absence de plan de sortie

Erreur très fréquente :

Savoir où entrer

Ne pas savoir où sortir si le trade fonctionne

➡️ Pas d’exit = pas de système = pertes inévitables.

🎯 Leçon clé pour les traders

L’ENTRY vous fait entrer sur le marché.

L’EXIT détermine combien vous gagnez.

📌 Un système solide répond toujours à 3 questions :

Où sortir si le scénario est valide ?

Où trailing le SL ?

Quand le marché invalide-t-il l’idée ?

💡 Application sur le chart :

Toujours planifier l’EXIT avant l’ENTRY

Laisser le marché “payer”

La patience est l’avantage clé du retail trader

Analyse du BitcoinLe Bitcoin est bloqué dans un range à l'intérieur d'un autre range.

Zéro direction ! Et volume quasi inexistant.

Le Bitcoin est fini ? Non. La preuve est qu'il se maintient toujours au-dessus des 80522. Il n'y a donc pas de vendeurs agressifs mais pas d'acheteurs non plus.

Les niveaux que je regarde pour un éventuel rebond sont 80522, 78259 et l'ancien ATH à 73808. Une annonce dans le domaine des cryptos aiderait bien aussi !

Personnellement, je ne le trade plus. Pas de direction, pas de trade.

SAP est l’actif que je surveilleTechniquement avec la clôture sous les 210.20, le marché est passé en tendance baissière. Mais l'incursion sous ce niveau n'est pas convaincante.

Pour une reprise à la hausse, il faudra une clôture au-dessus des 210.20 et encore mieux au-dessus des 244.30, qui correspondra également à une cassure de la ligne de tendance.

A noter que le volume acheteur domine.

Analyse du CAC40Depuis mars 2023, le CAC est coincé dans un range entre 8273 et 6804. Les annonces de D. Trump, sur les droits de douane, ont poussé le marché à retester le bas du range et permis de rebondir pour retester les 8273, record historique. Il faudrait une clôture au-dessus de ce niveau pour casser le range et continuer plus haut. Dans ce cas, l'objectif à moyen terme serait autour des 9740, report de la taille du range.