Couper ou laisser courir ?Prendre ses profits est sans doute l'étape la plus difficile en trading. Comme le disait Mark Dougla s dans son chef-d'œuvre « Trading in the Zone » : la prise de profit est surement la chose la plus compliqué en trading.

C’est une science complexe, mais elle peut être cadrée et simplifiée. Voici comment :

La phase de collecte (Data-driven)

Avant de vouloir optimiser, il faut mesurer .

- Appliquez mécaniquement votre stratégie actuelle, sans déroger aux règles, peu importe les résultats à court terme.

- Une fois que vous avez assez de données (votre journal de trading), analysez-les. Vous ne pouvez pas améliorer ce que vous ne mesurez pas.

Ajuster

Si vos données montrent un drawdown (perte maximale latente) très faible par rapport à votre Stop Loss, ou si le prix va souvent bien au-delà de votre objectif, il est temps d'ajuster :

- Testez une seule variable à la fois pour isoler l'impact du changement (ex: réduire son SL ou augmenter son TP).

- L'objectif est de maximiser votre R:R sans détériorer votre Winrate de façon trop brutale.

Trois profils psychologiques, trois méthodes

Chaque trader doit trouver sa zone de confort :

1. Le R:R fixe : On sort à un niveau précis, peu importe ce que fait le marché après. C’est la méthode la plus simple pour maintenir un bon Winrate et une paix mentale totale.

2. La sortie totale sur zone technique : On vise un niveau majeur (support/résistance). C'est plus dur à tenir psychologiquement, mais c'est souvent la méthode la plus précise pour l'analyse.

3. La prise de profit partielle : Le compromis idéal. On sécurise une partie du gain pour soulager la pression mentale, tout en laissant une "courir" une partie de la position pour capturer les grands mouvements. Attention : cela réduit mécaniquement votre gain moyen sur les petits trades.

Il n’y a pas de solution miracle. Votre mode de sortie doit être le reflet de votre unité de temps , de votre style de trading (Scalp vs Swing) et surtout de votre résistance émotionnelle .

Gestion du Risque

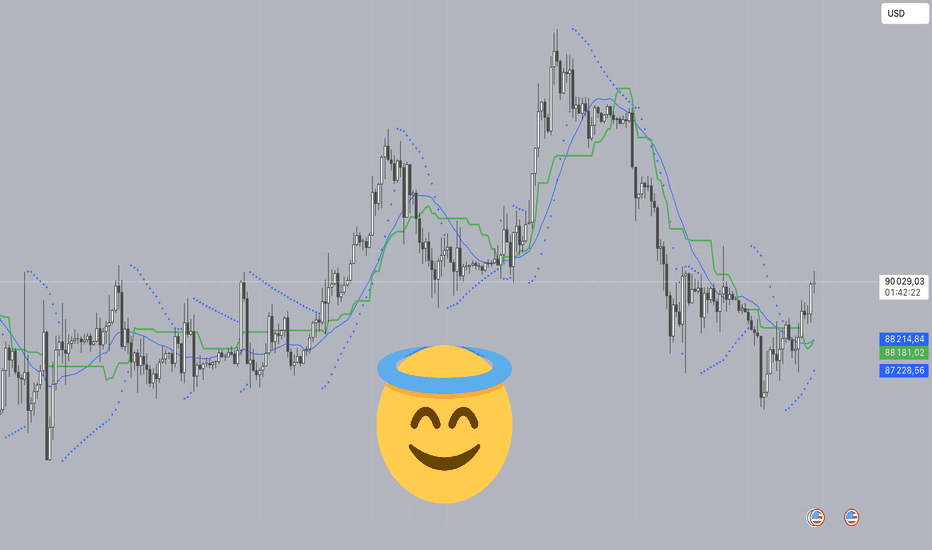

Le Break-Even : Votre ange gardien ou votre pire ennemi ?Le Break-Even (BE), c'est ce moment magique où l'on déplace son Stop Loss au niveau de son prix d'entrée. Risque zéro. Sécurité totale. Enfin... en théorie.

Le piège psychologique

Il n'y a rien de plus réconfortant que de mettre son trade à BE. Mais il n'y a rien de plus frustrant que de se faire sortir "à zéro" juste avant de voir le marché s'envoler vers notre Take Profit.

L'erreur classique : Passer à BE trop tôt par simple peur de perdre. Le marché se moque de votre prix d'entrée ; il a besoin de respirer. En étouffant votre trade, vous transformez souvent des positions gagnantes en opportunités manquées.

3 stratégies pour un BE intelligent

Pour que le BE soit un outil et non une béquille émotionnelle, il doit être systématique :

1. La distance fixe : On ne passe à BE que lorsque le prix a atteint un certain objectif intermédiaire, par exemple un Ratio Risque/Récompense de 1:1. Simple, clair, objectif.

2. La structure du prix : C’est la méthode la plus technique. On attend que le marché crée une nouvelle structure (un nouveau "creux" ou "sommet") pour protéger sa position derrière ce nouveau rempart.

3. L'assistance technique : Utiliser des indicateurs de tendance comme les plats de Kijun (Ichimoku) ou le SAR Parabolique pour ne citer qu’eux.

Un outil à double tranchant

Le Break-Even procure la meilleure sensation possible : l'invincibilité. Mais sans une stratégie de sortie rigoureuse, c'est aussi le meilleur moyen de saboter vos statistiques à long terme.

Ne laissez pas votre peur décider de votre gestion de risque . Intégrez le BE dans votre plan, backtestez-le, et respectez-le.

Quand trader — quand rester à l’écartBonjour à tous,

Dans ma manière d’aborder le marché, le trading n’est jamais une réaction spontanée aux variations de prix. C’est un processus de décision structuré, fondé sur des conditions précises. Le marché est actif en permanence, mais cette activité constante ne crée pas, en soi, des opportunités exploitables. Agir sans condition claire revient à confondre mouvement et avantage.

C’est pourquoi toute décision commence par l’analyse du contexte. Je n’envisage une intervention que lorsque la structure du marché est cohérente, que la dynamique des prix est lisible et que l’environnement permet une lecture claire du risque. Lorsque le marché devient instable, fragmenté ou dominé par le bruit, toute tentative d’entrée affaiblit mécaniquement la qualité de la décision. Dans ce cas, rester en dehors du marché n’est pas une absence d’action, mais une action rationnelle de préservation.

Une fois le contexte validé, la priorité absolue devient le risque. Avant d’évaluer un potentiel de gain, je dois être capable d’identifier précisément le point où mon scénario serait invalidé. Sans cette information, aucune position ne peut être justifiée. Le stop-loss n’est pas un mécanisme de protection émotionnelle, mais un élément fondamental de la logique décisionnelle. Lorsque le risque est défini et limité, le résultat d’une transaction relève alors des probabilités, non de l’espoir.

Cependant, même dans un cadre technique favorable, une décision reste vulnérable si elle est prise dans un mauvais état décisionnel. Le marché ne sanctionne pas l’erreur d’analyse autant que l’erreur d’exécution sous contrainte émotionnelle. Toute décision influencée par l’urgence, la peur de manquer une opportunité ou le besoin de compenser une perte précédente rompt immédiatement la cohérence du processus. Dans ces conditions, l’inaction devient la seule décision alignée avec une gestion rigoureuse.

C’est précisément pour cette raison que la capacité à ne pas intervenir constitue une compétence centrale. La majorité du temps, le marché ne présente pas de configuration exploitable avec un avantage clair. Être constamment exposé n’est ni une obligation ni un objectif. Préserver le capital, la clarté mentale et la discipline décisionnelle est une condition préalable à toute performance durable.

En conclusion, savoir quand trader et quand rester à l’écart ne relève pas d’une technique spécifique, mais d’un cadre de pensée. Lorsque l’action est réservée aux contextes réellement favorables et que l’inaction est pleinement acceptée comme une option stratégique, le trading cesse d’être une quête de résultats immédiats. Il devient alors un processus maîtrisé de gestion du risque, où la performance à long terme n’est ni accidentelle ni émotionnelle, mais logiquement construite.

Je vous souhaite de réussir dans vos transactions.

Comment contrôler le risque ? Astuces de gestion des risquesLa gestion des risques est fondamentale dans l'écosystème des investissements, et le contrôle absolu du capital est souvent ignoré. Aujourd'hui, je vais vous montrer quelque chose de nouveau : Comment maintenir le même pourcentage de gains ou de pertes établi par notre plan de trading en toutes circonstances.

Quand l'effet de levier est-il strictement nécessaire ?

L'effet de levier est indispensable si nous souhaitons opérer dans des conditions de faible volatilité, où de petites fluctuations de prix ne pourraient pas se traduire par des gains constants.

Par exemple, les devises ont une faible volatilité, et dans l'opération que j'ai enregistrée sur mon profil hispanophone le 22 avril sur GBP/JPY, j'ai pu calculer à l'avance qu'il y avait un pourcentage de déplacement de 1,27% entre le point d'entrée et le Stop Loss (SL). Sans effet de levier, opérer cela aurait été une terrible décision. Cela signifierait qu'avec un ratio risque-rendement de 1:1, nous serions prêts à gagner ou à perdre 1,27%. Sur la plupart des plateformes, seules les commissions nous auraient déplumé. Cependant, l'effet de levier sagement utilisé change tout.

Si j'étais disposé à ne perdre que 15% du montant de mon opération, j'aurais seulement à diviser 15% par 1,27% pour connaître l'effet de levier nécessaire.

Effet de levier = % de perte que l’on accepte / % de volatilité entre le point d’entrée et le Stop Loss

15 % / 1,27 % = 11,81

Avec un levier d’environ 11x, mes gains (ou pertes) seraient exactement ceux que j’avais préalablement décidés (environ 15 %) si mon SL ou mon TP était touché.

Quand ne pas utiliser l'effet de levier ?

Dans la Figure 1, je vous montre une analyse (Tesla) que j'ai publiée le 2 mai sur mon profil hispanophone. Le pourcentage de volatilité entre le point d'entrée et le point SL dans mon opération était de 23,38%. Un pourcentage de déplacement si élevé rend l'utilisation de l'effet de levier totalement inutile, étant donné que selon mon plan de trading, je cherche à maintenir mes pertes contrôlées (15% par opération). Un ratio risque-rendement de 1:1 signifierait que, sans effet de levier, je m'exposerais à gagner ou à perdre 23,38% du capital investi.

Figure 1

Comment maintenir mes 15% de pertes sur un actif volatil ?

Dans l'exemple de Tesla, où la volatilité est élevée, la solution est simple : réduire le pourcentage de capital investi.

Pour cela, nous devrions seulement soustraire 15% (pourcentage de pertes que nous sommes disposés à avoir par opération) de 23,38%, puis soustraire le résultat de notre montant par opération.

23,38 % − 15 % = 8,38 %

Imaginons que j’utilise un montant de 200 dollars par opération.

Pour calculer le 8,38% de 200, il nous suffit de multiplier 200 par $8,38/100$. Avec ce calcul simple, nous déterminerions que 8,38% équivaudrait à environ 16,76 $ sur 200 $. Ensuite, nous soustrayons cette valeur de 200 $ :

200 $ − 16,76 =183,24

En résumé, si nous réduisions le montant par opération à 183,24 $, peu importe que Tesla monte ou descende de 23,38%. Nous continuerions à gagner ou à perdre environ 15% de 200 $, et nous respecterions ainsi notre gestion des risques.

Conclusions

Je considère que la gestion des risques est le point faible de la majorité des investisseurs. Mon intention a été de montrer avec des exemples pratiques comment il est possible d'exécuter des opérations de manière simple en respectant les paramètres d'un plan de trading.

Merci pour votre temps.

Création de systèmes de trading.Il existe deux approches principales pour chercher des profits constants en étudiant l'historique des prix : l'approche discrétionnaire, basée sur l'expérience et le raisonnement logique, et l'approche quantitative, axée sur l'identification et l'exploitation de modèles de comportement sous des conditions de marché spécifiques.

Contrairement à ce que l'on pense souvent, aucune des deux approches n'est exclusivement intuitive ou mécanique. Les traders discrétionnaires n'opèrent pas uniquement à l'intuition, et les traders quantitatifs ne manquent pas de raisonnement lorsqu'ils développent leurs systèmes. Les deux approches partagent des éléments fondamentaux : elles sont basées sur l'analyse de l'historique des prix, l'identification de modèles répétitifs et l'application de connaissances statistiques et de gestion des risques.

La principale différence réside dans la flexibilité. Les traders discrétionnaires jouissent d'une plus grande liberté pour prendre des décisions, ce qui peut être préjudiciable aux investisseurs inexpérimentés, mais un grand avantage pour les traders expérimentés. De leur côté, les traders quantitatifs suivent des règles strictes, ce qui réduit l'influence des émotions et permet, dans de nombreux cas, d'automatiser les processus pour générer des profits de manière constante.

Cet article est dédié à l'exploration de certains concepts et idées vitales pour développer un trading quantitatif solide et efficace.

Concepts clés sur les systèmes

• Les systèmes quantitatifs exigent des règles d’entrée et de sortie strictes

Un système quantitatif doit être basé sur des règles claires et objectives pour les entrées et les sorties de position. Bien que cela semble évident, de nombreux médias de vulgarisation mettent en avant des métriques comme les taux de réussite sans tenir compte de la subjectivité des systèmes qu'ils présentent, ce qui rend les calculs fiables impossibles. Avant d'évaluer les statistiques d'un système, l'investisseur doit s'assurer que tous les paramètres sont quantifiables et définis avec précision.

• Les systèmes de trading ne sont pas universels

Chaque marché possède sa propre nature, laquelle peut être étudiée en se basant sur son historique. Par exemple :

• Les marchés tendanciels , comme le SPY, sont stimulés par des facteurs tels que la croissance économique ou le sentiment du marché, ce qui les rend idéaux pour les systèmes cherchant à capturer des mouvements directionnels.

• Les marchés en range , comme le Forex, sont influencés par les banques centrales qui favorisent la stabilité, limitant les mouvements extrêmes et créant des ranges dans des conditions normales.

Appliquer un système tendanciel sur une paire comme l'EUR/USD, qui a tendance à se consolider, peut générer des résultats décevants. De même, utiliser un système de retour à la moyenne sur un marché fortement directionnel, comme l'ETF SPY, est peu logique et s'avère souvent inefficace. De plus, certains marchés peuvent avoir un biais structurel qui favorise les haussiers (bullish) par rapport aux baissiers (bearish) ou vice versa, ce qui peut affecter de manière significative la performance de certaines stratégies.

Par ailleurs, la temporalité est un facteur critique lors du développement et de l'évaluation des systèmes quantitatifs. Sur les unités de temps basses, la volatilité induite par les nouvelles, les émotions ou le trading haute fréquence rend difficile l'application de systèmes tendanciels. En revanche, les unités de temps supérieures (comme les graphiques journaliers ou hebdomadaires) offrent une plus grande stabilité, ce qui améliore la performance de nombreux systèmes en réduisant le bruit du marché.

• Un système de trading quantitatif efficace doit être soutenu par un historique de données vaste et détaillé

La qualité et la quantité de données historiques sur le comportement d'un système dans un marché et une temporalité spécifiques sont fondamentales pour évaluer sa cohérence et sa fiabilité. Plus le volume de données analysées est important, plus la confiance dans la capacité du système à générer des résultats prévisibles à l'avenir est grande.

Un aspect clé lors du développement et de l'évaluation des systèmes de trading quantitatifs est d'assurer la cohérence des résultats obtenus à partir des données historiques analysées. La constance de la performance d'un système à travers différentes temporalités (comme les graphiques journaliers, de 4 heures ou d'1 heure) est un indicateur de sa robustesse et de son adaptabilité. Par exemple, un système qui génère des rendements solides et stables sur plusieurs unités de temps démontre une plus grande fiabilité qu'un autre qui ne fonctionne bien que sur une temporalité spécifique.

• Nous devons éviter d'utiliser des systèmes avec des courbes de rendement instables ou de grands drawdowns

Un système de trading quantitatif doit être conçu pour générer des profits constants avec un risque contrôlé. Il est donc essentiel d'éviter les systèmes qui présentent des courbes de rendement instables (avec des fluctuations erratiques des profits) ou de grands drawdowns (pertes maximales cumulées). Ces problèmes indiquent un manque de robustesse et peuvent compromettre la viabilité à long terme du système.

• Un taux de réussite élevé ne garantit pas une rentabilité constante

Une erreur courante chez les investisseurs est de supposer qu'un taux de réussite élevé assure une rentabilité élevée et durable. Cependant, la rentabilité d'un système de trading quantitatif dépend de multiples facteurs au-delà du taux de réussite, comme le ratio risque-bénéfice, l'exposition au marché et les coûts associés aux opérations.

Par exemple, les systèmes tendanciels peuvent générer des gains plus importants, mais ont généralement des taux de réussite plus bas en raison de leur plus grande exposition au marché, tandis que les systèmes avec des taux de réussite élevés peuvent offrir des rendements limités en raison d'une exposition plus courte et des coûts cumulés par un volume élevé d'opérations.

• Les commissions et le nombre d'opérations doivent être inclus dans les tests du système

Les commissions et les coûts de transaction doivent être une composante essentielle des tests (backtesting) de tout système de trading quantitatif. Ne pas inclure ces coûts dans l'analyse peut générer une perception erronée de la rentabilité du système, en gonflant artificiellement les résultats.

Même un système avec une courbe de rendement stable et cohérente ne garantit pas le succès si les commissions ne sont pas prises en compte, surtout dans les stratégies avec un faible taux de réussite ou un volume d'opérations élevé.

• Le ratio risque-bénéfice doit être adapté au système

Il n'existe pas de formule universelle qui garantisse la rentabilité dans tous les scénarios possibles en se basant uniquement sur ce paramètre. Cependant, l'utilisation d'un ratio risque-bénéfice inapproprié pour le système choisi peut conduire à des erreurs coûteuses.

Par exemple, appliquer un ratio risque-bénéfice ajusté (bas) aux systèmes tendanciels, ou un ratio risque-bénéfice élevé aux systèmes de retour à la moyenne ou basés sur l'exploitation de petits modèles, est une incohérence qui se traduit souvent par des pertes significatives pour les traders.

Conclusions

Le développement de systèmes quantitatifs efficaces exige une approche qui intègre des règles claires, des tests rigoureux et une compréhension approfondie de la dynamique des marchés. Dans de prochains articles, j'approfondirai ce sujet, en plus de partager ma vision et mon expérience sur d'autres approches d'investissement.

Pourquoi les cryptos chutent-elles ? Guide du traderPourquoi les cryptos chutent-elles ? Guide du trader sur la récente vague de ventes 📉

🚨 Si vous observez les marchés aujourd'hui, vous avez vu une marée rouge. Le Bitcoin, l'Ethereum et les principaux altcoins ont connu un recul significatif, laissant beaucoup de gens s'interroger sur la cause.

Bien que les baisses brutales puissent être déstabilisantes, pour le trader stratégique, ce sont des moments critiques à analyser, et non à paniquer. La baisse actuelle n'est pas aléatoire ; elle est due à une convergence de facteurs géopolitiques, techniques et macroéconomiques clairs.

Voici une analyse de ce qui se passe derrière les graphiques :

1. Incertitude géopolitique 🌐

Des réunions diplomatiques à forts enjeux sont en cours entre les dirigeants américains, européens et ukrainiens pour discuter de l'accord de paix entre la Russie et l'Ukraine. Les marchés détestent par nature l'incertitude. Alors que les traders attendent un résultat clair, beaucoup réduisent les risques de leurs portefeuilles, ce qui entraîne une pression à la vente sur des actifs comme les cryptomonnaies.

2. Une réinitialisation saine du marché 📊

Le marché des cryptos sort tout juste d'un puissant rallye où de nombreux actifs ont enregistré des gains de 50 à 100 %. Cette hausse rapide a conduit à une accumulation de positions à fort effet de levier. La baisse d'aujourd'hui force une « purge de l'effet de levier », liquidant les traders surexposés. Bien que douloureux pour certains, c'est un mécanisme de marché standard qui élimine l'excès spéculatif et crée souvent une base plus stable pour la croissance future.

3. Changement des vents macroéconomiques 📉

Il y a à peine une semaine, une baisse des taux d'intérêt en septembre était considérée comme une certitude. Aujourd'hui, les récentes données économiques ont légèrement réduit ces probabilités. Les marchés financiers, y compris les cryptos, sont incroyablement sensibles à la politique des banques centrales. Le marché intègre maintenant ce changement d'attentes, petit mais significatif, ce qui contribue à la pression à la baisse.

La perspective du trader : l'opportunité dans la volatilité 💡

Alors, que signifie tout cela ? Cela souligne un principe fondamental du trading réussi : la volatilité a une source.

Pour le trader préparé, ce n'est pas un signal pour abandonner le navire. C'est un signal pour consulter sa stratégie. C'est précisément le type d'environnement où une prévision claire et basée sur les données devient inestimable.

En comprenant les causes profondes de la vague de ventes, vous pouvez mieux anticiper la structure du marché, gérer les risques et identifier les zones de support potentielles où la « smart money » pourrait commencer à ré-accumuler.

C'est là que la différence entre un trader professionnel et un novice devient claire. Les traders expérimentés accueillent chaque correction ou repli du marché, y voyant une opportunité de ré-entrer et de profiter de la prochaine vague haussière. 📈

Par conséquent, au lieu de l'inquiétude et du stress, concentrez-vous sur la recherche de points d'inversion clés et la définition de nouvelles zones d'entrée (Watchboxes) pour de futurs trades à des prix plus attractifs. Considérez cette correction de prix comme une opportunité stratégique, et non comme une menace. 🚀

Quelles sont vos réflexions sur ce repli ? Le voyez-vous comme un risque ou une opportunité ? Discutons-en dans les commentaires. 👇

Faites du commerce intelligemment !

Navid Jafarian

Structure ABCD Partie 1 : Double plancher

Nous trouvons la racine de l'analyse technique dans l'étude systématique des motifs répétitifs dans l'historique des prix. Dans l'article précédent, j'ai exploré les aspects clés de cette discipline, tels que son histoire et les fondements de sa création. Aujourd'hui, je me concentrerai sur un motif spécifique, que j'aime appeler la Structure ABCD , et plus précisément, je montrerai sa logique et ses applications pratiques pour détecter des entrées sur des doubles planchers. Si ma contribution est bien accueillie, je présenterai prochainement d'autres variantes.

La Structure ABCD est une configuration de base de l'action des prix, composée d'une impulsion (AB), d'un retracement (BC) et d'une continuation de l'impulsion (CD).

Contexte historique

Des auteurs classiques tels que R.N. Elliott, Goichi Hosoda et Alan Andrews ont consacré des décennies à l'étude des vagues impulsives et correctives sur les marchés. Plus précisément, le motif ABC (constitué d'un segment impulsif et d'un segment correctif) a été un pilier de ces théories. Pour R.N. Elliott, les ratios de Fibonacci étaient essentiels pour prévoir les fluctuations futures dans sa Théorie des vagues d'Elliott . Alan Andrews a développé son propre outil, connu sous le nom de Fourche d'Andrews , tandis qu'Hidenobu Sasaki a contribué à populariser les méthodes de Goichi Hosoda dans les années 1990, montrant comment son mentor utilisait des mesures pour projeter des vagues et des corrections.

En tant que référence contemporaine, nous avons Scott M. Carney, pionnier du trading harmonique. Sa méthodologie, inspirée des idées d'Elliott, W.D. Gann, J.M. Hurst et H.M. Gartley, vise à prédire les zones probables de retournement dans l'action des prix à l'aide de ratios de Fibonacci. Carney a popularisé le motif AB=CD , une structure à quatre points où le segment initial (AB) subit un retracement partiel (BC), puis se complète par un mouvement équidistant (CD), permettant d'identifier des opportunités d'entrée aux extrêmes du marché. Ce motif, ainsi que ses variantes, forme la base de son approche dans des ouvrages tels que The Harmonic Trader , où il met l'accent sur la convergence des ratios pour maximiser la précision dans le trading.

Gardons les choses simples : Description et psychologie du motif ABCD

Il est extrêmement préjudiciable de mémoriser des astuces, des formules et des motifs sans chercher à comprendre. Les graphiques de cotations sont avant tout un phénomène psychologique. Oublier cela, dans le meilleur des cas, reviendrait à sous-estimer notre plus grand avantage en tant qu'analystes techniques.

Après que les investisseurs ont profité d'une vague impulsive (AB), à un certain point, beaucoup d'entre eux effectueront des prises de bénéfices partielles ou totales, déclenchant une correction (BC). Une fois que le prix reprend son impulsion dans la direction de la force dominante (CD), les regards de nombreux participants se tourneront vers la prochaine correction ou point d'inflexion (D).

Il existe de nombreuses zones psychologiquement attractives pour réaliser des prises de bénéfices partielles, et une extension de Fibonacci est un outil utile. Cependant, les implications de chaque ratio sont si nombreuses que les investisseurs se retrouvent souvent submergés par tant d'informations.

Utilisation pratique dans les doubles planchers

Figure 1.1

Dans la figure 1.1, je vous montre ce qui correspond à une vague impulsive baissière effectuant une correction. Les lignes horizontales indiquent les zones où, approximativement, le prix peut changer de direction pour former un double plancher.

Au lieu de mémoriser et d'aligner des combinaisons de Fibonacci, je vous recommande de détecter des motifs ABCD dans la zone, ce qui augmentera l'efficacité de nos entrées sur le marché. Comme confirmation, nous attendrons une entrée avec un volume important et un motif de chandeliers montrant de la force (faux minimum, chandelier enveloppant haussier, marteau haussier avec une longue mèche ou ombre).

Un faux minimum se produit lorsque le prix chute en dessous de l'action des prix et rebondit fortement à la hausse, laissant une mèche ou une ombre en bas de la bougie, et un corps allongé en haut (de préférence sans mèche ou ombre), ce qui indique un fort rejet de la part des acheteurs.

Figure 1.2

Dans la figure 1.2, nous pouvons observer un exemple réel de l'application de la Structure ABCD dans les corrections. Notre ligne d'intérêt inférieure est celle qui confirme véritablement un double plancher, grâce à une entrée notable de volume et un motif de chandelier enveloppant.

Il est nécessaire d'habituer nos yeux à des scénarios volatils, peu semblables à ceux que l'on trouverait dans les livres.

Figure 1.3

La figure 1.3 montre le scénario d'une Structure ABCD sur notre première ligne d'intérêt. Généralement, la première ligne d'intérêt se situe autour de la zone de retracement de Fibonacci de 0,786, tandis que la deuxième ligne d'intérêt est un peu plus imprécise, mais le volume tend à fournir une confirmation solide de la présence d'une force d'achat.

Figure 1.4

La figure 1.4 montre de manière plus détaillée comment, dans la zone de notre première ligne d'intérêt, nous observons une augmentation notable du volume. Dans ce cas, notre confirmation d'entrée est donnée par un faux minimum.

Pourquoi la deuxième ligne d'intérêt est-elle plus imprécise à calculer que la première, mais l'une de mes préférées ?

Lorsque le prix réagit fortement en dessous de ce qui serait une zone de support dans un double plancher, nous sommes généralement face à un piège à ours (bear trap), un scénario d'extrême volatilité.

De nombreux baissiers, qui sont entrés en anticipant la continuation de la tendance baissière, se verront forcés de capituler face à l'arrivée massive d'acheteurs. Cela, combiné à la capitulation ou aux prises de bénéfices partielles des vendeurs ayant des positions ouvertes auparavant, crée un scénario de volatilité haussière extrême. J'apprécie particulièrement ces formations en raison de la présence notable de volume qui les précède et de la force haussière qui se déclenche par la suite.

Gestion de la position et importance du point d'équilibre (break even)

Un Stop Loss (SL) ajusté juste en dessous de la zone où une bougie haussière montre de la force est absolument nécessaire dans ce type de formations, mais il est tout aussi crucial de comprendre que nous voulons tirer parti de cette force de la manière la plus sécurisée possible.

Un scénario où nous nous assurons de ne pas perdre un centime sera psychologiquement confortable. Par conséquent, placer un SL au point d'équilibre (break even) , une fois que le prix évolue en notre faveur, sera une excellente décision, en particulier dans les scénarios de pièges à ours, où la volatilité est généralement élevée et constante.

Nous devrions viser un ratio risque-rendement supérieur à 1:1, ce qui sera facile à atteindre si nous utilisons le SL de la manière décrite ci-dessus.

Dans la figure 1.5, vous pouvez observer qu'une entrée infructueuse dans la zone d'intérêt 1 (qui n'a pas été correctement confirmée par un motif de chandelier haussier) n'entraînerait pas de perte monétaire si le SL avait été déplacé au point d'équilibre (break even). Dans la figure 1.6, vous verrez la gestion correcte d'une position sur une entrée confirmée dans la zone d'intérêt 2.

Figure 1.5

Figure 1.6

Importance du motif ABCD

La Structure ABCD reflète une partie de la psychologie des investisseurs qui, dans le bon contexte, peut nous offrir un avantage statistique supplémentaire. Dans les doubles planchers, je recommande de prendre des entrées sur la première ligne d'intérêt (autour du retracement de Fibonacci de 0,786) sans négliger la détection de la Structure ABCD et les confirmations indispensables de volume et de prix.

Sur la deuxième ligne d'intérêt, étant donné que les pièges à ours (bear traps) sont extrêmement volatils, je considère qu'il est possible de négliger la détection de ce type de motifs (ABCD), sans pour autant ignorer l'entrée notable de volume et le motif de chandelier qui confirme l'entrée.

Mots finaux

Il existe de nombreux contextes où une Structure ABCD représente un avantage, mais je me suis limité à présenter mon application personnelle dans les doubles planchers, en raison de la complexité du sujet et du temps considérable qu'il faudrait pour illustrer chaque scénario.

Si ce qui est exposé ici s'avère utile, je continuerai à partager dans de futurs articles différentes manières d'établir des entrées efficaces en utilisant ce motif.

Bibliographie

Bulkowski, T. N. (2005). The simple ABC correction. Technical Analysis of Stocks & Commodities, 23 (1), 52-55.

Carney, S. M. (2010). Harmonic trading, volume one: Profiting from the natural order of the financial markets. FT Press.

Elliott, R. N. (1946). Nature's law: The secret of the universe.

Morge, T. (2003). Trading with median lines: Mapping the markets. Market Geometry.

Ce que personne ne vous a appris sur la gestion des risques. P1De nombreux auteurs et vulgarisateurs ont abordé l'importance de la gestion des risques, de manière plus ou moins complète, mais je n'en ai rencontré aucun qui présente ce que je me propose de partager avec vous aujourd'hui. Une fois ma présentation terminée, je vous partagerai des ressources utiles pour compléter ce que vous aurez appris ici, car je ne couvrirai qu'une partie importante, mais infime du sujet : l'exécution.

Qu'est-ce que la gestion des risques ?

La **gestion des risques** est la planification qu'un investisseur réalise pour protéger son capital et maximiser ses gains. Elle englobe des facteurs allant de la création d'un système ou d'une méthode rentable à la disposition de notre capital et à l'exécution de nos opérations.

Quelques concepts clés

Ratio risque-rendement

Le ratio risque-rendement est une métrique utilisée dans le trading et les investissements pour évaluer la relation entre le risque assumé dans une opération et le bénéfice potentiel attendu. Il est exprimé sous forme de proportion, par exemple, 1:1, 1:2, 2:1, etc.

Stop Loss (SL)

Le SL ou stop-loss est un ordre automatique que vous placez sur une opération de trading pour clôturer votre position à un prix spécifique, dans le but de limiter les pertes si le marché évolue en votre défaveur.

Take profit (TP)

Le TP ou take-profit est un ordre automatique que vous placez sur une opération de trading pour clôturer votre position à un prix spécifique et sécuriser les gains lorsque le marché atteint un niveau favorable. C'est le point où vous décidez de "prendre" vos bénéfices et de sortir de l'opération.

Marge

En trading, la marge est la somme d'argent qu'un trader doit déposer ou maintenir sur son compte pour ouvrir et maintenir une position.

Volatilité

La volatilité dans le contexte du trading et des marchés financiers mesure l'ampleur et la fréquence des changements de prix d'un actif.

Effet de levier

L' effet de levier en trading est un outil qui permet aux investisseurs de contrôler une position de plus grande valeur sur le marché en n'utilisant qu'une fraction de leur propre capital. Il fonctionne comme un "prêt" fourni par la plateforme de trading, amplifiant à la fois les gains et les pertes potentielles.

Gestion des risques et exécution des opérations

Le problème le plus fréquent chez les investisseurs, au-delà du facteur psychologique ou du manque d'expérience, est l'absence de contrôle total sur leurs opérations. Ils utilisent des effets de levier aléatoires, prennent des positions avec des ratios risque-rendement inférieurs à 1:1, et certains ne savent même pas quel pourcentage de gains ou de pertes ils auront à la fin de l'opération.

Pour qu'un investisseur exécute une opération réussie, il doit respecter les critères suivants :

1. Garantir des ratios risque-rendement minimum de 1:1.

2. Distribuer correctement son capital d'investissement en respectant des règles strictes, afin de ne pas détruire sa performance statistique.

3. S'adapter à la volatilité et savoir ajuster son effet de levier en conséquence.

4. Établir un prix fixe de SL (Stop Loss) et savoir quel pourcentage de pertes il est prêt à assumer par opération.

5. Établir un prix fixe où il réalisera la prise de profits de l'opération, et savoir quel pourcentage de gains il obtiendra.

Ne pas respecter ces paramètres non seulement détruira la rentabilité des traders, mais les empêchera également de développer des systèmes et des méthodes d'investissement fiables.

Exécution incorrecte :

Par exemple, si je vois une opportunité d'entrée sur BTC/USDT, il serait une erreur de choisir un effet de levier au hasard et de me disposer à clôturer manuellement lorsque je jugerai avoir gagné ou perdu suffisamment. La volatilité même du graphique des cotations peut exiger ou non un effet de levier, et l'effet de levier doit s'adapter à notre gestion des risques. Opérer de la manière décrite ci-dessus est la formule de l'échec, et c'est pourquoi c'est une activité lucrative de permettre aux investisseurs peu expérimentés d'accéder aux marchés via des plateformes en ligne.

Exécution correcte :

Avant d'expliquer un cas pratique, imaginons que j'utilise un montant de 1000 dollars par opération et que je suis prêt à sacrifier 20 % de SL. Ces paramètres sont inamovibles afin de ne pas détruire ma performance statistique.

Il y a quelques jours, j'ai pris l'opération montrée sur le graphique. Pour prendre cette position à la hausse sur BTC/USDT, la première chose que j'ai faite a été d'observer le point d'entrée et les points de sortie de mon opération (SL et TP). L'opération respectait un ratio risque-rendement minimum de 1:1, alors je me suis demandé si un effet de levier serait nécessaire ou non. Une volatilité de 9,07 % du point d'entrée à mon prix de SL me garantissait très peu d'attentes de gains par rapport à ce que j'étais prêt à sacrifier de ma marge par opération (20 % de 1000). J'avais besoin d'un effet de levier.

Dans la barre d'outils de gauche, une fois que vous avez ouvert un graphique de cotations sur TradingView, vous pouvez utiliser la règle pour mesurer facilement le pourcentage de volatilité.

Comment puis-je faire en sorte que 20 % de la marge que j'investis soit activée lorsque le prix atteint ma zone de SL en utilisant l'effet de levier ?

Pour calculer l'effet de levier exact, nous devons diviser le pourcentage de SL que nous sommes prêts à sacrifier (20 %) par le pourcentage de volatilité entre le point d'entrée et le prix où nous voulons que le SL soit activé (9,07 %).

Par exemple, mon point d'entrée sur BTC était de 109 898 $, et le point de sortie ou SL était de 99 930 $. J'ai mesuré la volatilité entre le prix d'entrée (109 898 $) et le prix de sortie (99 930 $), ce qui a donné 9,07 %. Comme la volatilité était un peu faible et que je voulais exposer 20 % de ma marge par opération lorsque le prix atteindrait mon SL, j'ai calculé l'effet de levier dont j'avais besoin. Pour ce faire, j'ai divisé 20 % (pourcentage prêt à perdre par chaque SL) par 9,07 % (pourcentage de volatilité entre le prix d'entrée et le prix de SL). Le résultat a été un effet de levier de 2x si on l'arrondit.

En résumé : avec un effet de levier de 2x, nous perdrions environ 20 % de notre capital si le prix avait atteint 99 930 $. Comme j'avais un ratio risque-rendement de 1:1 avant de prendre l'opération, je supposais déjà que je gagnerais environ 20 % de la marge investie lorsque le prix atteindrait 120 000 $.

L'opération a été gagnante, atteignant le prix de TP sans accroc et générant un gain de 20 % de la marge que j'ai investie (1000 $).

Utilisez des plateformes d'investissement qui vous permettent d'ajuster manuellement l'effet de levier. Par exemple : 1x, 2x, 3x, 4x… 38x, 39x, 40x ; et évitez les plateformes où les effets de levier sont fixés par défaut. Par exemple : 1x, 5x, 10x, 20x, 50x… Avec ce détail insignifiant pour la plupart des petits investisseurs, les plateformes empochent d'énormes fortunes aux dépens des opérations ratées.

Conclusions et recommandations :

La gestion des risques est la colonne vertébrale des investisseurs, et savoir exécuter des entrées avec précision est rare parmi les traders particuliers. Pourtant, je n'ai couvert qu'une petite partie de ce sujet. Pour compléter ces connaissances, je vous recommande de rechercher sur YouTube la vidéo de l'investisseur et vulgarisateur Yuri Rabassa intitulée "Les secrets d'une bonne gestion monétaire" . Cette vidéo vous aidera à développer des compétences statistiques de base, vitales pour créer un système de trading. De plus, dans le livre "Forex Price Action Scalping" du prestigieux auteur Bob Volman, vous trouverez un chapitre très éclairant intitulé "Le principe de la probabilité" .

Note finale :

Si vous souhaitez consulter mes analyses, vous pouvez trouver mon profil en espagnol, où je partage en toute transparence des entrées de marché bien définies. Envoyez-moi vos bonnes ondes si vous avez aimé cet article, et que Dieu vous bénisse tous.

Trader le Forex les jours fériés US : guide de prudenceComment trader sur le marché Forex le 29 mai, Memorial Day, et le 4 juillet, Independence Day !?

Le trading sur le marché des changes (Forex) pendant les jours fériés majeurs aux États-Unis, comme le Memorial Day (29 mai) et le Jour de l'Indépendance (4 juillet), présente un ensemble unique de défis et nécessite un changement stratégique par rapport aux jours de trading habituels. Bien que le marché mondial du Forex reste techniquement ouvert 24h/5, la fermeture des banques et des institutions financières américaines entraîne une liquidité et un volume de transactions considérablement réduits, modifiant ainsi le paysage du marché.

Voici un guide complet sur la manière d'aborder le trading sur le Forex pendant ces jours fériés :

Comprendre les conditions du marché : Le danger du « calme »

La principale caractéristique du trading sur le Forex pendant les jours fériés américains est une forte baisse de la liquidité, en particulier pour les paires de devises impliquant le dollar américain (USD). Les traders et les institutions américains étant absents de leurs bureaux, le volume des transactions chute. Cet environnement de marché « calme » peut être trompeur et comporte des risques spécifiques :

Écarts (Spreads) plus larges : Avec moins de participants sur le marché, la différence entre les prix d'achat (bid) et de vente (ask) pour les paires de devises a tendance à augmenter. Cela rend plus coûteux l'entrée et la sortie des transactions, réduisant ainsi les bénéfices potentiels.

Volatilité et pics accrus : Ne confondez pas un faible volume avec un marché plat. Avec un carnet d'ordres mince, même des ordres de taille modérée peuvent provoquer des mouvements de prix brusques et soudains ou des « pics ». Ces mouvements peuvent être imprévisibles et ne pas suivre les schémas techniques habituels.

Écarts de prix (Gaps) et dérapages (Slippage) : La liquidité réduite peut entraîner des écarts de prix, où le marché saute d'un prix à un autre sans effectuer de transactions aux niveaux intermédiaires. Cela augmente le risque de dérapage, où votre ordre est exécuté à un prix moins favorable que prévu.

Inefficacité de certaines stratégies : Les stratégies qui reposent sur un volume et une dynamique élevés, comme le trading de cassure (breakout), sont plus susceptibles d'échouer. Une cassure perçue peut manquer de suivi pour devenir une tendance durable.

Approches stratégiques pour le trading le Memorial Day et le 4 juillet

Compte tenu des conditions de marché uniques, les traders doivent adopter une approche prudente et réfléchie. Voici plusieurs stratégies à considérer :

1. L'approche prudente : Rester à l'écart

Pour de nombreux traders, en particulier les débutants, la stratégie la plus sensée est d'éviter complètement de trader pendant ces jours fériés. Les risques accrus et le comportement imprévisible du marché peuvent facilement entraîner des pertes inutiles. Considérez ces jours comme une opportunité d'étudier les marchés, d'affiner votre plan de trading global ou simplement de faire une pause.

2. Trader avec une taille réduite et des attentes réalistes

Si vous choisissez de trader, il est crucial d'ajuster votre gestion des risques :

Réduisez la taille de vos positions : C'est l'ajustement le plus critique. Trader avec des lots plus petits atténuera l'impact potentiel des pics de prix soudains et des écarts plus larges.

Ajustez les objectifs de profit et les ordres stop-loss : Soyez réaliste quant aux gains potentiels. Le marché pourrait ne pas avoir l'élan nécessaire pour de grands mouvements. Envisagez de fixer des objectifs de profit plus modestes. En même temps, soyez conscient que des stop-loss plus serrés peuvent être facilement déclenchés par la volatilité à court terme.

3. Se concentrer sur les paires de devises non-USD

Comme les jours fériés sont basés aux États-Unis, les paires de devises n'impliquant pas le dollar américain peuvent être moins affectées, bien qu'une diminution générale de la liquidité mondiale soit toujours attendue. Les paires de devises croisées telles que EUR/JPY, GBP/JPY ou AUD/NZD pourraient présenter un comportement plus « normal » que les majeures comme EUR/USD ou USD/JPY. Cependant, restez vigilant face à un volume plus faible que d'habitude sur l'ensemble du marché.

4. Employer des stratégies de range (fourchette)

Dans des environnements à faible liquidité, les devises se négocient souvent dans une fourchette définie. Les stratégies qui capitalisent sur ce comportement peuvent être plus efficaces que les approches de suivi de tendance. Recherchez des niveaux de support et de résistance bien établis et envisagez de trader les rebonds sur ces niveaux.

5. Se méfier des nouvelles d'autres régions

Alors que le marché américain est calme, des données économiques importantes ou des nouvelles géopolitiques d'autres régions (Europe, Asie) peuvent encore avoir un impact sur le marché. Avec une faible liquidité, la réaction à de telles nouvelles peut être exagérée. Restez informé du calendrier économique mondial.

Un aperçu au jour le jour

Memorial Day (Dernier lundi de mai) : C'est un jour férié majeur aux États-Unis, et son impact se fera sentir tout au long de la période de trading de 24 heures. Attendez-vous à une liquidité très faible pendant les sessions asiatique et européenne, qui s'aggravera considérablement pendant ce qui serait normalement la session animée de New York.

Jour de l'Indépendance (4 juillet) : L'impact du 4 juillet peut parfois s'étendre au-delà de la journée elle-même. Souvent, la journée de trading précédente (3 juillet) verra également une réduction du volume alors que les traders ferment leurs positions avant le jour férié. Le 4 juillet, attendez-vous à des conditions de marché similaires au Memorial Day, avec une baisse significative de l'activité et les risques associés.

En conclusion, bien que l'attrait d'un marché ouvert 24 heures sur 24 soit une caractéristique clé du Forex, la sagesse consiste à reconnaître quand ne pas trader avec votre stratégie et votre taille habituelles. Aborder les jours fériés américains comme le Memorial Day et le Jour de l'Indépendance avec prudence, une stratégie révisée et une conscience aiguë des risques est primordial pour préserver votre capital de trading. Pour la plupart, ce sont des jours qu'il vaut mieux passer sur la touche.

Navid Jafarian

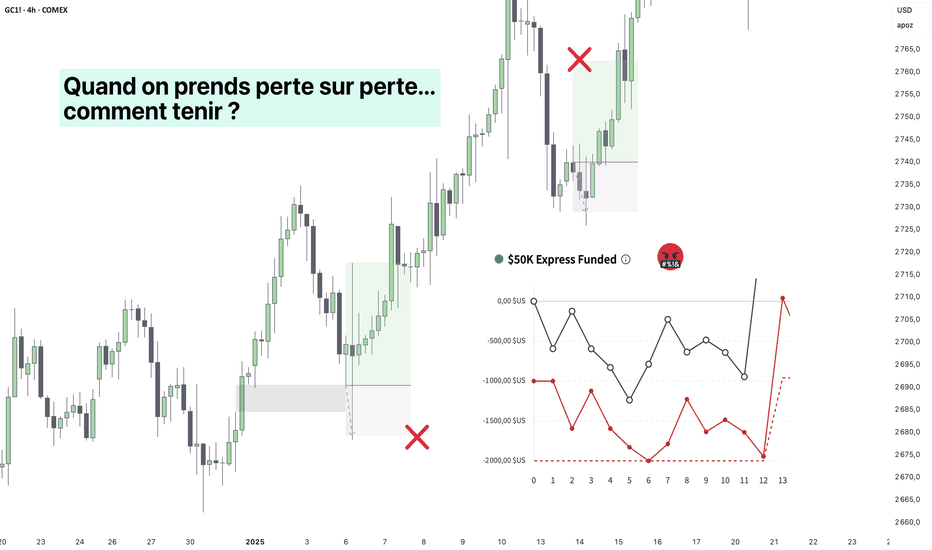

Quand tu prends pertes sur pertes… comment tenir ?Tu connais ce moment où t’enchaînes les pertes.

Pas une, pas deux. Une série.

Tu fais le même setup que d’habitude.

Mais cette fois… ça ne passe pas.

Et tu finis par douter de tout.

Ta méthode. Ton analyse. Toi.

Le plus vicieux dans tout ça ? C’est que personne n’en parle.

Les traders ne montrent que les courbes qui montent.

Les profits quotidiens.

Personne n’explique ce qu’il se passe quand tu chutes .

Alors tu crois que c’est toi le problème.

Je le sais, parce que je suis passée par là.

Pas il y a des années.

Il y a quelques mois à peine.

Juste après avoir validé mon challenge Topstep, en octobre 2024.

Ce que j’ai vécu ensuite, ce n’est pas juste une série rouge.

C’est une spirale mentale.

Et il m’a fallu revenir à l’essentiel pour ne pas cramer mon compte.

Ce que je te partage ici, c’est 4 leçons apprises durant ce drawdown.

🧠 N°1 : Ce n’est pas ton setup qui tient la baraque. C’est toi.

Au début, j’ai cru que le problème venait de ma méthode.

Je faisais les mêmes setups qu’avant. Mais cette fois, ça ne marchait plus.

Alors j’ai commencé à douter.

À modifier des détails.

À chercher “le bug”.

Mais le bug, c’était moi.

J’avais validé mon challenge.

Et j’ai sacralisé le compte financé.

Je voulais tellement faire “parfait” que je ne m’autorisais plus aucune erreur.

Inconsciemment, je me disais : “Ce trade doit payer, littéralement.”

Et c’est là que tu perds pied.

Tu ne cherches plus à trader intelligemment.

Tu cherches à te protéger bêtement.

Résultat : j’ai modifié un plan qui fonctionnait.

Et je suis tombée encore plus bas.

La vérité, c’est que ce n’est pas ton setup qui lâche.

C’est toi, sous pression , qui t’éloignes de ton avantage sur le marché.

🔒 N°2 : Ta confiance n’est pas censée venir de tes résultats

C’est un piège que j’ai mis du temps à voir.

Quand tout allait bien, je croyais que j’étais confiante.

Mais en réalité, j’étais juste portée par une illusion de contrôle.

Et cette impression de maîtrise, c’est traître.

Elle te fait croire que t’es solide… jusqu’au jour où le marché te corrige.

Et là, tu t’écroules.

Ce que j’ai compris (à la dure), c’est que la vraie confiance ne vient pas de ce que tu gagnes.

Elle vient de ce que tu respectes . 💡

Ce que je fais maintenant :

Je note deux choses après chaque session :

– Est-ce que j’ai respecté mon plan ?

– Comment je me suis sentie avant, pendant et après l’exécution ?

🧾 N°3 : Ne traite pas tes erreurs comme un drame. Traite-les comme des données.

Une série de pertes peut vite devenir une prophétie auto-réalisatrice .

Tu perds → tu doutes → tu sur-réagis → tu perds encore.

Et chaque trade devient plus émotionnel que le précédent.

Pendant mon drawdown, j’ai repris chaque trade, un par un.

Pas pour me juger. Pour comprendre.

– Qu’est-ce que j’ai ressenti pendant l’exécution ?

– Qu’est-ce que je peux faire pour répéter les trades “méthode” et supprimer les autres ?

– Est-ce que j’ai triché avec mon plan ? Si oui, pourquoi ?

Et là, j’ai vu clair :

Ma pire erreur, c’était de ne pas être systématique.

Je laissais passer des setups valides,

par peur de prendre une perte de plus.

Je croyais me protéger .

En réalité, je sabotais mon edge. Je me privais de trades gagnants.

Et j’entretenais le drawdown que je voulais fuir.

Ce que je fais aujourd’hui :

Je m’oblige à poser un regard neutre sur chaque opportunité.

Si le plan est respecté, je prends.

Si je doute, je l’écris.

Chaque jour, je m’entraîne à exécuter, même avec la peur au ventre.

C’est pas facile.

C’est pas rapide.

Ça m’a pris quatre mois pour inverser la tendance.

Mais c’est comme ça que j’ai relevé la tête.

🔥 N°4 : Ce que tu vis, ce n’est pas un bug. C’est le chemin.

Quand t’es en plein dedans, tu veux juste que ça s’arrête.

Tu crois que t’as loupé un truc. Que c’est pas normal.

Mais non.

Ce n’est pas une erreur de parcours.

C’est le parcours. 😊

Tu ne deviens pas solide en évitant les pertes.

Tu le deviens en apprenant à tenir quand elles s’enchaînent.

À exécuter quand t’as plus envie.

À accepter qu’elles font partie du jeu.

Et ça, ça prend du temps .

Moi aussi j’ai encore des réflexes à désamorcer.

→ Des pensées qui reviennent.

→ Des automatismes de fuite.

Mais maintenant, je les vois.

Et ça change tout.

Parce que la différence entre la version de moi qui a chuté et celle qui est remontée,

elle est là :

➤ dans la lucidité .

➤ Pas dans la perfection.

🌱 Si t’es en plein dedans en ce moment :

→ Respire.

→ Réduis ton risque.

→ Ralentis ta fréquence.

→ Reviens à ton process.

Et si tu veux comprendre ce qui se joue vraiment en toi :

→ Commence une vraie review hebdo.

Pas pour te juger.

Pour apprendre à lire entre tes lignes.

C’est long.

C’est inconfortable.

Mais je te promets une chose :

De l’autre côté,

il y a une version de toi que tu ne soupçonnes même pas encore.

Et elle est déjà en train de naître, là, dans le dur.

[GUIDE DEBUTANT] Comment commencer le Trading en 2025 ?!

👉 Mon Introduction au Trading pour Débutants

🚀 Pourquoi se lancer ?

Je me suis souvent posé la question de savoir si je devrais me lancer dans le trading. Avec tout ce que l’on voit sur internet, entre les vidéos, les outils, et les différentes stratégies, il est facile de se sentir perdu. Mais après avoir fait mes recherches, j’ai réalisé que le trading est une opportunité accessible à tous, même sans capital initial. Beaucoup de personnes partent de zéro et parviennent à générer des revenus conséquents en saisissant les opportunités quotidiennes du marché.

🚀 Comment débuter ?

La question suivante était : comment commencer ? J’ai compris qu’il fallait avant tout des bases solides et une stratégie efficace. J’ai donc décidé de partager ce que j’ai appris pour guider d’autres débutants comme moi.

📝 Ce que j’ai appris sur le Trading

✅ Capital de Départ :

Contrairement à ce que l’on entend souvent, on n’a pas besoin de milliers d’euros pour commencer. On peut très bien s’entraîner avec des comptes de démonstration sans investir d’argent réel. Cela permet de tester ses stratégies et de se familiariser avec le marché avant de risquer son propre argent.

✅ Temps Nécessaire :

Une chose que j’ai apprise, c’est que le trading ne demande pas des heures devant l’écran. Ce n’est pas le temps passé qui compte, mais la qualité de nos décisions. Avec une bonne méthode, quelques minutes par jour suffisent pour analyser le marché et prendre des trades efficaces.

✅ Potentiel de Gains :

Les gains dépendent avant tout de la stratégie et de la gestion du capital. Même en commençant avec peu, il est possible de faire croître son capital de manière exponentielle en réinvestissant les profits.

📝 Mon Processus de Trading

✅ Repérer des Patterns :

La première étape consiste à identifier des schémas répétitifs sur les graphiques, comme des mouvements réguliers à certaines heures. Ces patterns m’aident à anticiper les mouvements du marché.

✅ Backtesting et Optimisation :

Je teste ensuite ces schémas sur des données passées pour voir s’ils ont été efficaces. En optimisant, je peux ajuster ma stratégie pour la rendre encore plus performante.

✅ Exécution des Trades :

Une fois ma stratégie prête, je passe mes ordres en suivant les règles établies. C’est comme gérer un business, chaque décision compte.

📝 Les Outils et Techniques que J’Utilise

✅ TradingView :

J’utilise cet outil d’analyse gratuit pour suivre et étudier les marchés. Il est très pratique, surtout pour ceux qui commencent et ne veulent pas investir tout de suite dans des outils payants.

✅ Analyse Technique :

J’ai appris à repérer les tendances, qu’elles soient haussières ou baissières, pour savoir quand acheter ou vendre. C’est essentiel pour maximiser les chances de succès.

✅ Gestion du Risque :

Je fais toujours attention à mon ratio Risk/Reward. Cela me permet de calculer combien je peux potentiellement gagner par rapport à ce que je risque de perdre, et ainsi d’assurer la rentabilité à long terme.

✅ L’Importance du Suivi

Un élément clé que j’ai découvert est l’importance de tenir un journal de trading. J’y note tous mes trades, qu’ils soient gagnants ou perdants, pour suivre mes performances et ajuster ma stratégie. Cela me permet de traiter le trading comme un véritable business et de m’améliorer constamment.

Le trading m’a montré qu’avec de la discipline et une bonne stratégie, il est possible de se créer une source de revenus durable tout en ayant une liberté financière et géographique. Bien que ce soit un chemin exigeant, les récompenses en valent la peine.

COURS POUR DEBUTANT : DIFFERENCE ENTRE TRADING ET INVESTISSEMENT📚 Il est très important de connaitre les différences entre ces 2 notions si vous souhaitez vous lancer dans le monde des marchés financiers : comprendre ces différences vous permettra de savoir dans quel domaine vous souhaitez placer votre argent selon votre profil

📌 Le trading consiste à acheter et vendre rapidement des actifs pour profiter des variations de prix sur une courte période.

Objectif : Générer des profits rapides

Durée : Court terme (quelques minutes, heures, jours ou semaines)

Méthode : Utiliser des analyses techniques pour prévoir les mouvements de prix

Exemple : Acheter une action quand elle baisse le matin et la revendre quand elle monte dans la même journée (day trading)

✅ Avantages : Profits rapides possibles si bien maîtrisé

❌ Inconvénients : Plus risqué, demande beaucoup de temps, de discipline et de compétences

📌 L'investissement quant à lui consiste à placer de l'argent sur une longue période pour faire fructifier son capital

Objectif : Construire de la richesse sur plusieurs années

Durée : Long terme (plusieurs années voire décennies)

Méthode : Acheter des actifs (actions, immobilier...) et les conserver pour profiter de la croissance

Exemple : Acheter des actions d'une grande entreprise comme Apple ou Tesla pour les garder 10-15 ans

✅ Avantages : Moins de stress, moins d'efforts au quotidien, croissance régulière

❌ Inconvénients : Les bénéfices prennent du temps, et il faut être patient

Si vous appréciez nos cours, n'hésitez pas à laisser un boost pour nous soutenir !

A bientôt chez Zamagor Trading FR 😊✅

Cette entreprise VOUS controle : la face cachée de Black Rock.

Savez-vous qu’une entreprise contrôle plus de 9 000 milliards de dollars d’actifs , influençant tout, de votre smartphone à vos séries préférées, en passant par vos finances ? Cette entreprise, méconnue du grand public, s’appelle BlackRock.

BlackRock possède une puissance économique qui dépasse celle de la plupart des pays. Si elle était une nation, elle serait la troisième puissance mondiale , juste après les États-Unis et la Chine. Aujourd’hui, je vais vous montrer comment elle influence notre quotidien, souvent sans que nous le réalisions.

👉 Larry Fink et Aladdin : Les clés de leur domination

📝 Larry Fink, fondateur et PDG de BlackRock, a révolutionné le secteur financier avec une innovation majeure : Aladdin. Ce super-logiciel d’intelligence artificielle n’est pas un simple outil de gestion : il est le cœur de la machine BlackRock. Aladdin supervise plus de 21 000 milliards de dollars d’actifs , soit l’équivalent des économies combinées de plusieurs grandes nations.

📝 Comment fonctionne Aladdin ? Il analyse en temps réel des milliards de données sur les marchés, les risques climatiques, ou encore la géopolitique. Cela permet à BlackRock d’anticiper les tendances avec une précision quasi chirurgicale. Ce pouvoir technologique donne à Larry Fink et son entreprise une capacité d’influence hors du commun sur les décisions financières et économiques mondiales.

📝 Mais Aladdin ne se contente pas de conseiller : il s’intègre directement dans les systèmes de grandes banques et entreprises. Ce qui signifie que même sans posséder ces institutions, BlackRock influence leurs décisions.

👉 Une influence politique et sociale massive

📝 L’influence de BlackRock ne s’arrête pas aux marchés financiers. Grâce à son immense portefeuille d’actifs, l’entreprise intervient directement dans des secteurs stratégiques :

✅ Immobilier : BlackRock achète massivement des maisons et immeubles dans plusieurs pays, ce qui contribue à faire monter les prix et à rendre le logement inaccessible à beaucoup.

✅ Médias et divertissement : En investissant dans des géants comme Netflix, Disney ou encore des grandes entreprises technologiques, BlackRock influence les contenus que nous consommons quotidiennement.

📝Sur le plan politique, BlackRock joue un rôle tout aussi impressionnant. L’entreprise conseille les banques centrales, comme la BCE (Banque centrale européenne), et travaille en étroite collaboration avec des gouvernements. En France, elle a été impliquée dans des discussions autour de la réforme des retraites, suscitant des controverses sur son rôle réel.

👀 BlackRock n’est pas seulement un gestionnaire d’actifs. Elle oriente aussi les grandes décisions économiques mondiales, souvent dans l’ombre.

BlackRock façonne notre monde, souvent dans l’ombre. Avec ses 9 000 milliards d’actifs et son outil Aladdin, elle contrôle bien plus que des finances : elle influence nos vies. La question est simple : sommes-nous prêts à prendre conscience de cette réalité ?

Merci pour votre attention. Je suis disponible pour échanger si vous avez des questions.

COURS POUR DEBUTANT : L'EFFET DE LEVIER📊 Il existe une notion dans le domaine de l'investissement en général qui est assez mal compris de la plupart des investisseurs, et surtout en trading : c'est l'effet de levier

📚 Dans le domaine du trading, l'effet de levier est un mécanisme qui vous permet de trader avec un capital beaucoup plus important que celui que vous avez sur votre compte.

🛠️ Mise en situation : Si vous avez 100 USD sur votre compte et que vous optez pour un effet de levier de 1:100, cela signifie que vous pouvez trader comme si vous possédez 10 000 USD.

🧠 L'effet de levier est toujours demandé lors de la création d'un compte MT4/MT5 : le fait d'avoir un effet de levier élevé va vous permettre d'avoir accès à des volumes plus importants, mais d'un autre coté si vous ne gérez pas vos lots correctement vous serez beaucoup plus exposé à une banqueroute.

💡 Elément important à souligner, le fait d'avoir un effet de levier très élevé ne changera pas l'impact d'un volume sur les marchés :

🚩 Par exemple, un investisseur possède un compte de 10 000 USD avec un effet de levier de 1:100 et qui entre en position avec un lot de 0.05 aura exactement les mêmes profits et pertes qu'une personne qui a un compte de 1000 USD avec un effet de levier de 1.500

Ce qui change c'est l'accès au volume, la capacité de pouvoir placer un trade sans que le broker nous envoie un message d'erreur

🚀❤️ N'hésitez pas à laisser un like / boost si vous avez pu apprendre des choses, cela permettra à d'autres investisseurs de pouvoir voir cette idée.

A bientôt chez Zamagor Trading FR 😊✅

RISK REWARD RATIOLe concept de Risk Reward (rapport risque/rendement) est crucial en trading, que ce soit en crypto, actions, forex, etc. Il s'agit d'évaluer la rentabilité potentielle d'une transaction par rapport au risque que vous êtes prêt à prendre.

Définition du Risk Reward

Le rapport risque/rendement (Risk Reward Ratio) mesure combien vous espérez gagner pour chaque dollar que vous risquez. Par exemple, un ratio de 1:2 signifie que pour chaque dollar risqué, vous espérez gagner deux dollars.

Quelle est la Bonne Stratégie ?

Ratio 1:1 : Risque autant que ce que vous espérez gagner. Peu recommandé, sauf si vous avez un taux de réussite élevé.

Ratio 1:2 ou PLUS : Considéré comme optimal pour la plupart des traders. Cela signifie que vous pouvez être rentable même si vous gagnez seulement 50% de vos trades.

COURS POUR DÉBUTANT : SÉCURISER SES GAINS (TRÈS IMPORTANT)📚 La clôture partielle en trading est très intéressant pour toute les stratégies et les profils de trader : lorsque vous prenez position sur les marchés et que le prix a parcouru pas mal de pips avant d'atteindre votre tp, clôturer partiellement votre position peut avoir un impact SIGNIFICATIF sur votre psychologie et sur votre trading

🧠 Comment clôturer partiellement ses positions ? Sur Métatrader 4 et 5, il faut procéder de cette façon :

1) Clique droit sur la position, "modifier ou effacer"

2) Dans la section Type, il faut sélectionner "Exécution immédiate"

3) Si vous avez un lot de 1 qui tourne et que vous souhaitez fermer 80%, il faut modifier le Volume en 0.80 et clôturer le trade

🛠️ Mise en situation : Vous avez pris un trade, votre tp est à 25 pips de votre prix d'entrée et vous êtes à 15 pips en profit. Le prix montre des signes de retournement et vous craignez qu'il puisse rejoindre votre prix d'entrée voir votre SL, il y a également une annonce économique qui a lieu d'ici quelques minutes.

Vous utilisez un lot de 1 sur ce trade, et vous décidez de clôturer 80% pour laisser tourner le reste en choisissant de breakeven la position (mettre son stop loss au prix d'entrée)

✅ Et voilà ! Votre trade est désormais sécurisé et si le breakeven est touché vous finirez quand même en positif !

❤️ Si vous trouvez notre idée intéressante n'hésitez pas à booster/liker celle-ci pour qu'un maximum de débutant en trading puisse en bénéficier et être meilleur sur les marchés !

A bientot chez Zamagor Trading FR 😉✅

COURS POUR DEBUTANT : QUEL PROFIL CHOISIR ?📚 Quand on commence en trading et que nous souhaitons nous renseigner sur le sujet, la première chose sur laquelle nous sommes tous tombés c'est les résultats inatteignables de créateur de contenu qui vous dit que grâce à leurs stratégies ils ont pu générer X gain en Y temps.

L'erreur que la plupart des débutants font c'est de suivre une stratégie, sans forcément chercher à savoir quel profil lui correspond le mieux sur les marchés.

En trading il existe principalement 3 profils : les Scalpers, les Day traders et les Swing traders.

🎯 Les Scalpers vont être les investisseurs qui vont tenir leurs positions sur quelques secondes voir quelques minutes grand maximum : l'idée est de pouvoir profiter d'un risk reward (RR) très élevé en étant d'accord avec le fait de pouvoir perdre souvent pour gagner et être rentable sur le long terme (ils peuvent avoir un taux de réussite faible, mais le RR est tellement haut qu'ils finissent par être rentable)

✅ Principal Avantage : Rapidité des gains, Opportunité nombreuses, RR très élevé.

❌ Principal Inconvénient : Rester devant l'écran, Très stressant surtout pour les débutants, Réservé aux personnes qui ont de l'expérience et Exposé aux nouvelles économiques.

🌄 Les Day traders vont être les investisseurs qui vont tenir leurs positions sur une journée maximum (d'où le terme day, qui correspond à la journée) : le day trader est un bon compromis entre le scalping et le swing trading, bien qu'il reste également stressant pour les investisseurs il est accessible à beaucoup de personne et ne nécessite pas te tenir les positions très longtemps comme un swing trader, mais n'est pas non plus contraint d'être autant devant les écrans comme un scalper pourrait l'être

✅ Principal Avantage : Bon compromis, Pas exposé la nuit car les trades sont fermés, Bon départ pour commencer le trading.

❌ Principal Inconvénient : Stressant, Exposé aux nouvelles économiques.

📊 Les Swing traders vont être les investisseurs qui vont tenir leurs positions plusieurs jours, semaines et mois : selon nous l'approche d'un swing trader est parfaitement adapter aux débutants car il est beaucoup moins stressant qu'un profil de scalper, il n'est pas affecté par les bruits de marché (c'est-à-dire que si le prix augmente ou baisse soudainement, le fait qu'il ait un stop loss et un take profit large ne posera pas de soucis lors de cette situation), il est accessible aux personnes qui ont un travail à coté du trading (les day traders et surtout les scalpers peuvent avoir du mal à gérer un trade lorsqu'ils ont une autre activité)

✅ Principal Avantage : Le temps accordé aux graphiques est considérablement bas, un profil moins intense, pas exposé aux bruits de marché car SL et TP large, pas exposé à l'overtrading comme pourrait l'être un scalper qui est souvent devant les écrans.

❌ Principal Inconvénient : Exposé la nuit et le week-end, là où un day trader ou un scalper n'ont pas à se préoccuper de ça car les trades sont fermés.

⚠️ Un scalper peut prendre position à partir de temporalités hautes et un swing trader peut prendre position à partir de temporalités basses : ce qui différencie les profils en tant que trader c'est la durée de l'ouverture d'un trade.

Avant d'acheter une formation ou de tester une stratégie pensez à être en accord avec votre profil en tant que trader pour vous faire gagner du temps et de l'argent !

❤️ Si vous avez aimé notre idée éducative, n'hésitez pas à liker/booster celle-ci, cela permettra à d'autres investisseurs de voir le contenu et d'être plus serein sur les marchés

A bientôt chez Zamagor Trading FR 😉✅

COURS DÉBUTANT : LA PSYCHOLOGIE, ÉQUILIBRE ENTRE ÉMOTION/RAISON📚 La psychologie et le money management sont les notions les plus importantes à maitriser en trading : un investisseur qui n'arrive pas à maitriser ses émotions lorsqu'il trade sera dans un état euphorique lorsqu'il gagne et dans un état de dépression lorsqu'il perd.

Nous entendons beaucoup parler des pertes en trading, mais la réaction face à un gain est aussi un élément important à identifier.

🛠️ Mise en situation : Un investisseur réussit un trade et fait une performance exceptionnelle sur les marchés, il entre dans un état d'euphorie, l'envie de reprendre un autre trade le démange au plus haut point et il a envie de partager cette performance avec tout son entourage.

❌ La psychologie de cet investisseur n'est pas bonne du tout, car lorsqu'il subira une perte il entrera dans un état dépressif (par exemple en ayant perdu son compte de trading), cherchera à rattraper sa perte car son profil émotif veut qu'une perte est inadmissible et qu'il veut finir cette journée en positif.

✅ La psychologie à adopter pour être rentable sur les marchés devrait plutôt être d'avoir un pourcentage de risque sur chaque trade et de se construire un plan de trading avec des comportement à faire et à ne pas faire

🧠 Par exemple dans le cas de notre investisseur, qui a un profil émotif, l'idéal serait de poser un trade avec un risque maitrisé (voir notre idée sur le money management), de placer des alertes sur le stop loss et sur le take profit et de revenir lorsque la notification de l'alerte s'activera !

📊 Le fait de ne pas être devant les écrans et de voir les bougies monter et descendre va augmenter SIGNIFICATIVEMENT vos performances en trading (à part les scalpers qui, selon leurs profils en tant que traders doivent rester devant les écrans)

✨ Soyez calculateur, soyez discipliné et ne laissez pas les marchés vous dominer

🚀 N'hésitez pas à booster/aimer notre idée éducative si celle-ci vous a plu, cela permettra à d'autres investisseurs de la voir et d'adopter un comportement cohérent sur les marchés

A bientôt chez Zamagor Trading FR ✅⚡

Optimiser sa gestion du risque grâce aux mathématiquesBonjour à tous,

Aujourd'hui, petite analyse afin de démystifier le ratio risque/récompense en trading.

Introduction :

Le mouvement brownien géométrique est un modèle mathématique utilisé pour décrire les fluctuations aléatoires des prix dans les marchés financiers.

La formule du mouvement brownien géométrique est donnée par l'équation différentielle stochastique suivante :

dSt =μStdt+σStdWt

où :

St est le prix de l'actif à l'instant 𝑡

μ est la dérive, représentant le taux de croissance attendu du prix de l'actif.

σ est la volatilité, mesurant l'amplitude des fluctuations aléatoires.

dWt est un incrément du mouvement brownien standard, qui modélise l'élément aléatoire du processus.

hypothèse :

- Le trader utilise des indicateurs, mais il n'est pas sûr de leur réelle fiabilité. Nous allons donc nous baser sur l'actif pour calculer μ et σ (car cela revient à entrer en positions de manière aléatoire).

- Le trader prend des positions swing d'une durée d'un mois, soit, en moyenne, 21 jours de marché ouvert.

Méthodologie :

J'ai importé les données journalières depuis Yahoo Finance (yfinance) sur la période de temps maximale disponible.

J'ai ensuite défini les propriété de mon mouvement aléatoire :

# Paramètres de simulation

n_sims = 100000 # Nombre de simulations

n_days = 21 # Durée de chaque simulation en jours

dt = 1 / 252 # Pas de temps, ici un jour de marché (252 jours par an)

mu = returns.mean() * 252

sigma = returns.std() * np.sqrt(252)

S0 = 100 # Prix initial

# Fonction de simulation

def get_sims(n_sims, n_days, dt, sigma, mu, S0):

# Génération des chocs aléatoires W_t

W_t = np.random.standard_normal(size=(n_days, n_sims))

# Initialisation de la matrice pour stocker les prix

gbm = np.zeros((n_days, n_sims))

gbm = S0

# Simulation des prix jour par jour

for t in range(1, n_days):

gbm = gbm * np.exp((mu - 0.5 * sigma**2) * dt + sigma * W_t * np.sqrt(dt))

return gbm

J'ai ensuite réalisé un backtest de cette simulation avec différents niveaux de stop loss (SL) et take profit (TP).

# Différentes combinaisons de stop loss (SL) et take profit (TP)

sl_values =

tp_values =

Passons maintenant à la partie intéressante,

Les résultats :

Les résultats de la simulation et des données réelles (SP 500) montrent plusieurs tendances intéressantes.

1. Matrice des performances moyennes (%) :

Simulations : On observe que la performance moyenne augmente à mesure que le Take Profit (TP) et le Stop Loss (SL) augmentent. La meilleure performance est atteinte avec des valeurs de TP et de SL plus élevées (par exemple, TP = 0.07 et SL = 0.07).

SP 500 : Sur les données du SP 500, on voit une tendance similaire, bien que les performances moyennes soient globalement un peu plus faibles que dans les simulations. Le comportement est cohérent, avec des performances plus élevées à mesure que TP et SL augmentent.

Interprétation : Cela suggère que dans un cadre de simulation, ainsi que dans les données réelles du marché, prendre des bénéfices et fixer des pertes à des niveaux plus larges peut être plus rentable. Cependant, cela peut aussi indiquer une prise de risque plus élevée.

2. Matrice des winrates :

Simulations : Le winrate (taux de réussite) varie considérablement en fonction des valeurs de Stop Loss (SL) et Take Profit (TP). On observe que des SL plus élevés tendent à offrir un winrate supérieur. Par exemple, un SL de 0.07 et un TP de 0.01 donnent un winrate de 78,3 %, tandis qu'un SL de 0.01 et un TP de 0.01 ne donnent qu'un winrate de 51,6 %. À mesure que le TP augmente, le winrate a tendance à diminuer. Cela est particulièrement visible pour les plus petites valeurs de SL, où l'augmentation du TP réduit rapidement le winrate. La meilleure combinaison en termes de winrate semble être un SL large (0.07) avec un TP faible (0.01 à 0.03), où le winrate est le plus élevé.

SP 500 : Les données réelles montrent des tendances similaires à celles observées dans les simulations, bien que les winrates soient généralement légèrement plus élevés. Comme avec les simulations, un SL plus élevé et un TP plus bas conduisent à des winrates supérieurs. Par exemple, un SL de 0.07 et un TP de 0.01 donnent un winrate de 77,0 %, ce qui est en ligne avec la tendance observée dans les simulations. À mesure que le TP augmente, le winrate diminue également ici, mais les données réelles montrent un déclin moins abrupt comparé aux simulations. Cela pourrait indiquer que les marchés réels, bien que volatils, offrent parfois des opportunités de prise de profit légèrement meilleures par rapport aux hypothèses de la simulation.

Interprétation : Un SL large combiné à un TP bas tend à maximiser le winrate, ce qui peut suggérer une stratégie plus conservatrice avec des gains fréquents mais plus petits. Le déclin du winrate avec l'augmentation du TP montre que, bien que les gains potentiels puissent être plus élevés, la probabilité de les atteindre diminue, en particulier pour les stratégies avec un SL serré. Les résultats sur le SP 500 confirment la validité de ces observations dans un contexte de marché réel, avec des winrates qui suivent les mêmes tendances générales.

3. Matrice des ratios de Sharpe :

Simulations : Le ratio de Sharpe augmente globalement avec l'augmentation des valeurs de Stop Loss (SL) et Take Profit (TP). Cela signifie que la performance ajustée au risque s'améliore lorsque ces paramètres sont plus larges. La meilleure combinaison de SL et TP, en termes de ratio de Sharpe, semble se situer autour de SL = 0.07 et TP = 0.07, avec un ratio atteignant 1.767012. Cela suggère qu'une stratégie plus agressive (avec des SL et TP plus larges) pourrait offrir un meilleur rendement ajusté au risque dans le cadre des simulations. On observe également que même à des valeurs de TP plus faibles, tant que le SL est suffisamment élevé (par exemple SL = 0.04 à 0.07), les ratios de Sharpe restent relativement élevés, indiquant une certaine robustesse de la stratégie.

SP 500 : Sur les données réelles du SP 500, le ratio de Sharpe suit une tendance similaire à celle observée dans les simulations, mais avec des ratios globalement plus élevés. Ici aussi, la meilleure combinaison est SL = 0.07 et TP = 0.07, où le ratio de Sharpe atteint 1.886030. Cela renforce l'idée que des stratégies plus larges en termes de SL et TP, bien qu'elles comportent plus de risques, offrent des performances ajustées au risque supérieures sur le marché réel. Les ratios sont remarquablement élevés pour les SL de 0.04 à 0.07 combinés à des TP de 0.04 à 0.07, ce qui indique que les stratégies avec des SL et TP modérés à larges sont très efficaces en termes de performance ajustée au risque.

Interprétation : Les deux matrices montrent qu'adopter des SL et TP plus larges conduit à de meilleurs ratios de Sharpe, indiquant que ces stratégies offrent une performance supérieure par unité de risque pris. Il est important de noter que bien que les ratios de Sharpe soient plus élevés dans les données du SP 500 que dans les simulations, les tendances générales restent cohérentes, ce qui valide les conclusions tirées des simulations. Les stratégies avec des SL plus larges (par exemple, 0.07) semblent particulièrement efficaces, même lorsque combinées à des TP plus bas, ce qui pourrait offrir un bon compromis entre la prise de risque et la réalisation de profits.

Conclusion :

Les stratégies avec des Stop Loss (SL) et Take Profit (TP) plus larges ne se traduisent pas par un risque accru, mais peuvent en réalité le réduire. En augmentant la taille du SL, on utilise généralement moins de levier, ce qui diminue l'exposition globale au marché. En prime, cela permet aussi de gagner en coût d'exécution, car ajuster ses positions moins souvent signifie moins de frais de transaction. Alors, pour ceux qui rêvent encore de ratios risque/récompense de 10, il est peut-être temps de redescendre sur terre et d’opter pour des stratégies qui sont vraiment à la hauteur—et qui ne vont pas vider votre compte en frais avant même d'avoir atteint le TP !

L'essentiel !👋🏽 Salutations !

La gestion de risque est l'un des aspects les plus importants du trading. En effet, même les traders les plus expérimentés peuvent subir des pertes importantes si leur gestion de risque n'est pas adéquate.

Il est essentiel de définir votre profil de risque et de fixer des limites pour vos pertes potentielles. Vous devez être en mesure de déterminer la quantité de risque que vous êtes prêt à prendre pour chaque position et agir en conséquence.

Il est recommandé d'utiliser des ordres stop-loss pour limiter vos pertes et des ordres take-profit pour sécuriser vos gains. Les ordres stop-loss permettent de limiter vos pertes en définissant un niveau auquel votre position sera automatiquement fermée si le marché se déplace contre vous. Les ordres take-profit permettent de verrouiller les gains en définissant un niveau auquel votre position sera automatiquement fermée si le marché se déplace en votre faveur.

En gérant efficacement votre risque, vous pouvez maximiser vos chances de réussite en trading. En outre, il est important de ne jamais risquer plus que ce que vous êtes prêt à perdre. Vous devez être conscient que les marchés financiers peuvent être volatils et imprévisibles, et que les pertes font partie intégrante du trading.