TEMPS D'ÉCRAN : Quelle est la dose idéale ?On ne gagne pas au prorata du temps passé à regarder des bougies. Voici le dosage recommandé :

- SCALPING : Max 2h par session. Pourquoi ? Après 2h, la fatigue décisionnelle s'installe. C'est là qu'on commence l'overtrading et qu'on "donne" son profit au marché.

- DAYTRADING : Présence intermittente. La méthode : Préparez vos plans le matin, placez vos alertes et ne revenez qu'au signal. Ne soyez pas spectateur, soyez acteur.

- SWING TRADING : 30 à 60 min / jour. Le but : Analyser les clôtures, ajuster les stops et scanner de nouvelles opportunités. C'est le style le plus "libre".

Conclusion : Si vous vous ennuyez devant vos écrans, vous êtes en danger. Éteignez tout, et revenez quand votre plan l'exige.

Idées de la communauté

Mécanique vs Discrétionnaire : Quel camp choisir ?C’est le débat éternel. D’un côté, la rigueur algorithmique ; de l’autre, l’intuition de l’expérience. Décortiquons :

1. Le Trading Mécanique (Le Robot)

- Principe : Si A + B arrivent, alors j'entre en position. Aucune déviation possible.

- Avantages : Zéro émotion, backtesting facile, répétabilité parfaite.

- Inconvénient : Manque d'adaptabilité face aux changements brutaux de régime de marché.

2. Le Trading Discrétionnaire (L'Artiste)

- Principe : Les règles existent, mais le trader garde le dernier mot selon le contexte (news, sentiment, "feeling").

- Avantages : Très performant dans les marchés complexes, permet d'éviter des pièges que les indicateurs ne voient pas.

- Inconvénient : Sujet au FOMO, au stress et difficilement quantifiable.

Ma vision : Le meilleur trader est souvent un "Hybride". Il utilise des règles mécaniques pour filtrer les opportunités, mais garde une part de discrétion pour la gestion du risque.

L'IMPACT DU PRINCIPE DES TENDANCES EN ANALYSE TECHNIQUESalut l'équipe ! On clôture cette semaine avec le concept roi. Sans tendance, il n'y a pas de direction, et sans direction, il n'y a que du hasard. Comprendre l'impact de la tendance, c'est comprendre comment mettre les probabilités de son côté.

➡️ La Loi du Moindre Effort : Nager dans le Sens du Courant

Imaginez que vous nagez dans une rivière. Nager à contre-courant est épuisant et souvent voué à l'échec.

En trading, c'est pareil. La tendance représente le flux d'argent dominant (les "Smart Money").

* L'impact : Un trade pris dans le sens de la tendance a mécaniquement plus de chances de réussir qu'un trade pris à contre-sens. Le marché a une inertie ; il est beaucoup plus facile pour le prix de continuer à monter dans une tendance haussière que de se retourner brutalement. Suivre la tendance, c'est choisir la facilité et la sécurité.

➡️ Un Filtre Décisionnel pour Éliminer les Pièges

L'autre impact majeur est la simplification de vos décisions.

Dès que vous avez identifié la tendance (Haussière, Baissière ou Neutre/Range), vous éliminez automatiquement 50% des erreurs possibles.

* Si la tendance est Haussière, vous ne cherchez QUE des achats. Vous ignorez tous les signaux de vente (qui sont souvent des corrections piègeuses).

* Cela vous protège contre l'overtrading et vous permet de vous concentrer uniquement sur les configurations à haute probabilité.

💡 Astuce :

"Ne cherchez jamais à attraper le point le plus haut ou le point le plus bas (le retournement exact). C'est trop risqué. Contentez-vous de prendre le 'milieu' du mouvement, là où la tendance est déjà confirmée et puissante."

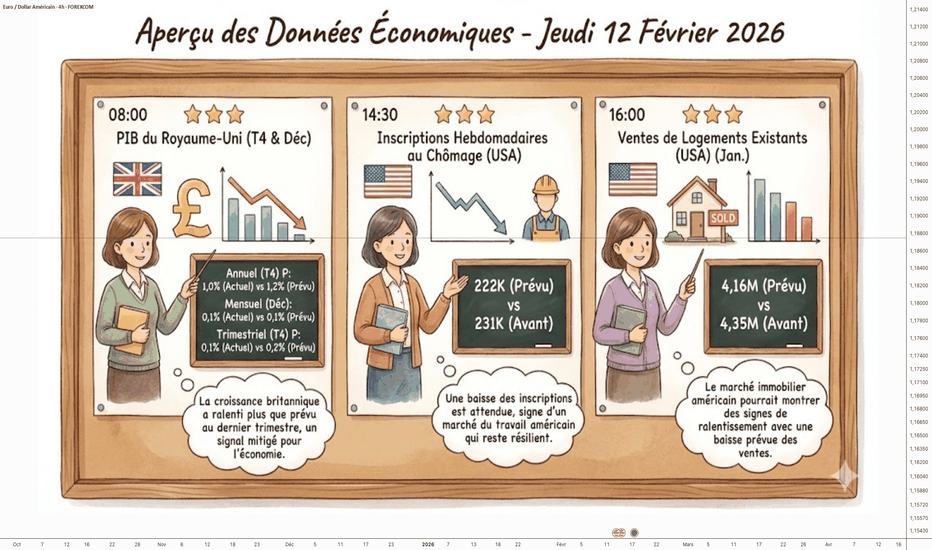

FLASH MACRO : JEUDI 12 FÉVRIER 2026Après une séance de mercredi marquée par les chiffres de l'emploi, nous restons sur un rythme soutenu aujourd'hui. C'est une journée de "vérité" pour l'économie britannique ce matin et un test de résilience pour le marché américain cet après-midi. Voici ce qu'il faut surveiller.

🕯 Le Calendrier Complet du Jour :

- 08h00 : PIB mensuel & Production industrielle (GBP) 🇬🇧

- 14h30 : Inscriptions hebdomadaires au chômage (USD) 🇺🇸

- 16h00 : Ventes de logements existants (USD) 🇺🇸

💡 Le Coin Éducatif : PIB Mensuel vs Production Industrielle

Ce matin, le Royaume-Uni nous livre deux données qui vont de pair :

Le PIB mensuel : C'est une estimation rapide de la croissance du pays sur un seul mois. C'est beaucoup plus "nerveux" que le PIB trimestriel, car cela reflète les chocs immédiats de l'économie.

La Production Industrielle : Elle mesure la sortie d'usine des mines, des manufactures et des services publics. C'est un indicateur de la "force physique" de l'économie. Si les usines tournent à plein régime, la croissance suit généralement.

🎤 Comment lire les chiffres ?

Pour le PIB (UK) : Un chiffre positif confirme une économie en expansion, ce qui peut soutenir la Livre Sterling (GBP).

Pour le Chômage (USA) : Après les bons chiffres d'hier, le marché surveillera si les nouvelles demandes restent stables. Un chiffre plus bas que prévu renforce l'idée d'un Dollar solide.

Pour l'Immobilier (16h00) : Les ventes de logements sont le reflet des taux d'intérêt. Si les ventes baissent, cela montre que les taux élevés pèsent sur les ménages, ce qui peut freiner la hausse du Dollar.

🛡 Conseil de discipline :

La matinée sur le GBP peut être directionnelle dès 08h00. Pour l'après-midi, attention à la fenêtre 14h30 - 16h00. Il arrive souvent que le marché réagisse d'abord au chômage (emploi), puis change de cap lors de l'ouverture de Wall Street à 15h30 ou lors des chiffres immobiliers à 16h00.

Mon conseil : Si vous avez profité du mouvement de 08h00 sur la Livre, ne redonnez pas vos gains au marché à 14h30. Soyez sélectifs et attendez des structures de prix claires (MS ou

L'IMPORTANCE DE TRADER SUIVANT LES TENDANCES DE PRIX➡️ Pourquoi suivre la tendance ?

Trader dans le sens de la tendance permet de maximiser ses chances de succès en allant dans le même sens que la majorité du marché. Une tendance bien identifiée réduit les faux signaux et améliore la probabilité de bons trades.

➡️Comment exploiter une tendance efficacement ?

- Utiliser des indicateurs clés (moyennes mobiles, RSI, MACD) pour confirmer la direction.

- Entrer sur les pullbacks plutôt que de chasser le prix.

- Respecter la gestion des risques en plaçant des stops adaptés à la volatilité.

💡 Astuce : "La tendance est ton amie… jusqu'à ce qu'elle se retourne ! Toujours protéger ses positions."

Microsoft, un support technique majeur à 350/400$Faut-il considérer que l’action Microsoft est à nouveau en zone de DCA alors que le titre a corrigé en bourse depuis le mois de novembre dernier et qu’il est désormais le mois cher (en terme de valorisation boursière) au sein des actions des Magnificent 7.

C’est la question à laquelle je vais répondre dans cette nouvelle analyse sur TradingView. N’hésitez pas à suivre le compte Swissquote pour être notifié de nos prochaines analyses sur les actions des stars de la tech US.

Voici les facteurs techniques et fondamentaux dominants de notre analyse :

• L’action Microsoft a corrigé de plus de 25% depuis son record historique établi en 2025, à contre-courant des autres actions des Magnificent 7

• Un support technique majeur est à présent proche du niveau actuel des cours et il se situe entre 350$ et 400$

• Sur le plan des fondamentaux, l’action Microsoft a désormais le P/E ratio le mois élevé des magnificent 7, il y a donc un potentiel de rattrapage notamment sur Apple et Alphabet (Google)

• Au sein du secteur des logiciels, l’action Microsoft a l’un des P/E forward les plus faibles

Il semble donc que l’action Microsoft soit à nouveau en train de devenir une opportunité en bourse, vis-à-vis des autres stars de la tech US, si l’indice S&P 500 est en mesure de poursuivre sa tendance haussière de fond.

Le graphique ci-dessous expose les bougies japonaises en données hebdomadaires de l’action Microsoft

D’un point de vue technique, la zone comprise entre 350$ et 400$ correspond à un ancien support de long terme, qui a servi de base à plusieurs phases d’accélération haussière lors des précédents cycles. Cette zone est également renforcée par des niveaux de retracement de Fibonacci majeurs ainsi que par une forte concentration de volumes historiques. Tant que les cours évoluent au-dessus de cette zone, la structure haussière de long terme reste intacte, malgré la correction significative observée depuis le sommet de 2025.

Sur le plan fondamental, la correction récente a permis une normalisation de la valorisation de Microsoft. Avec un P/E 2025E proche de 24 et un P/E forward d’environ 23,9, l’action apparaît désormais moins chère que la majorité des grandes valeurs logicielles américaines, tout en conservant une qualité de revenus et de cash-flow largement supérieure à la moyenne du secteur. Cette situation est d’autant plus notable que Microsoft reste l’un des acteurs les mieux positionnés dans la monétisation de l’IA via Azure, les services cloud et l’intégration de l’IA générative dans ses logiciels historiques.

Le tableau ci-dessous fait la comparaison en terme de valorisation boursière avec le P/E forward des principales entreprises US du secteur des logiciels

Comparativement aux autres Magnificent 7, Microsoft affiche aujourd’hui une valorisation plus raisonnable que Nvidia ou Tesla, tout en offrant une meilleure visibilité sur les flux de trésorerie que des acteurs comme Amazon. Cette combinaison entre solidité financière, leadership technologique et valorisation redevenue attractive renforce l’hypothèse d’une zone de DCA progressive pour les investisseurs de long terme.

En conclusion, tant que le S&P 500 conserve une dynamique haussière de fond et que le support clé des 350/400$ est préservé, l’action Microsoft semble offrir un profil risque/rendement redevenu favorable, en particulier pour une stratégie d’investissement étalée dans le temps.

DISCLAIMER GENERALE:

Questo contenuto è destinato a persone che hanno familiarità con i mercati finanziari e gli strumenti di investimento, ed è fornito a scopo puramente informativo. L’idea presentata (inclusi commenti di mercato, dati e osservazioni) non rappresenta un prodotto del dipartimento di ricerca di Swissquote o delle sue affiliate. Questo materiale ha lo scopo di evidenziare le dinamiche di mercato e non costituisce consulenza in materia di investimenti, legale o fiscale. Se sei un investitore al dettaglio o non hai esperienza nel trading di prodotti finanziari complessi, è consigliabile consultare un consulente autorizzato prima di prendere decisioni finanziarie.

Questo contenuto non è destinato a manipolare il mercato né a promuovere comportamenti finanziari specifici.

Swissquote non fornisce alcuna garanzia circa la qualità, completezza, accuratezza o non violazione di tale contenuto. Le opinioni espresse sono quelle del consulente e sono fornite esclusivamente a scopo educativo. Qualsiasi informazione relativa a prodotti o mercati non deve essere interpretata come raccomandazione di una strategia o operazione di investimento. Le performance passate non garantiscono risultati futuri.

Swissquote e i suoi dipendenti e rappresentanti non potranno in alcun caso essere ritenuti responsabili per danni o perdite derivanti direttamente o indirettamente da decisioni prese sulla base di questo contenuto.

L’uso di marchi di terze parti è a scopo informativo e non implica approvazione da parte di Swissquote né che il titolare del marchio abbia autorizzato Swissquote a promuovere i propri prodotti o servizi.

Swissquote è il marchio commerciale che rappresenta le attività di: Swissquote Bank Ltd (Svizzera) regolata da FINMA, Swissquote Capital Markets Limited regolata da CySEC (Cipro), Swissquote Bank Europe SA (Lussemburgo) regolata dalla CSSF, Swissquote Ltd (Regno Unito) regolata dalla FCA, Swissquote Financial Services (Malta) Ltd regolata dalla MFSA, Swissquote MEA Ltd (UAE) regolata dalla DFSA, Swissquote Pte Ltd (Singapore) regolata dalla MAS, Swissquote Asia Limited (Hong Kong) autorizzata dalla SFC e Swissquote South Africa (Pty) Ltd supervisionata dalla FSCA.

I prodotti e i servizi Swissquote sono destinati esclusivamente a chi può riceverli secondo la legge locale.

Tutti gli investimenti comportano un certo grado di rischio. Il rischio di perdita nel trading o nel possesso di strumenti finanziari può essere significativo. Il valore degli strumenti finanziari, comprese azioni, obbligazioni, criptovalute e altri asset, può aumentare o diminuire. C’è un rischio importante di perdita finanziaria quando si acquistano, vendono, detengono, si fa staking o si investe in tali strumenti. SQBE non fornisce raccomandazioni specifiche su investimenti, transazioni o strategie.

I CFD sono strumenti complessi e comportano un rischio elevato di perdere denaro rapidamente a causa della leva finanziaria. La maggior parte dei conti al dettaglio perde capitale quando fa trading con i CFD. Dovresti valutare se comprendi il funzionamento dei CFD e se puoi permetterti di correre tale rischio.

Gli asset digitali non sono regolamentati nella maggior parte dei paesi e potrebbero non essere soggetti a norme di protezione dei consumatori. In quanto investimenti altamente volatili e speculativi, non sono adatti a investitori con bassa tolleranza al rischio. Assicurati di comprendere ogni asset digitale prima di operare.

Le criptovalute non sono considerate valuta legale in alcune giurisdizioni e sono soggette a incertezze normative.

L’uso di sistemi basati su Internet può comportare rischi elevati, tra cui frodi, attacchi informatici, interruzioni di rete e comunicazione, furti di identità e phishing legati agli asset digitali.

Backtesting vs Entraînement : Ne confondez plus analyse et exécuLe mode Market Replay de TradingView est un trésor, mais la plupart des traders l’utilisent mal. Il y a une différence fondamentale entre valider une stratégie et apprendre à la trader .

1. Le Backtest (L’approche Scientifique) Ici, vous êtes un chercheur. Vous analysez le passé froidement pour répondre à une question : " Est-ce que ma stratégie a un avantage statistique (Edge) ? "

- But : Rentabilité brute.

- Action : Observation froide et collecte de données.

- Piège : Être trop optimiste et "arranger" les résultats pour que ça gagne.

2. L’Entraînement (Le Simulateur de Vol) Ici, vous êtes un pilote. Vous utilisez le replay pour muscler votre exécution.

- But : Maîtrise émotionnelle et réflexes.

- Action : Décision bougie après bougie, sans connaître la suite.

- Avantage : Vous vivez 6 mois de marché en 1 semaine . Vous compressez le temps pour gagner en expérience.

Le secret : Le backtest vous donne la confiance dans la stratégie. L’entraînement vous donne la confiance en VOUS .

Utilisez le Replay pour ce qu'il est : votre salle de sport mentale. 🏋️♂️

FLASH MACRO : MERCREDI 11 FÉVRIER 2026C’est une journée pivot. Alors que le Japon est à l'arrêt pour son jour férié national, le reste du monde a les yeux rivés sur deux pôles : l'inflation en Chine et, surtout, un rapport sur l'emploi américain très attendu cet après-midi. Voici votre feuille de route.

🕯 Le Calendrier Complet du Jour :

- 14h30 : Rapport sur l'emploi / Créations d'emplois (USD) 🇺🇸

- 16h30 : Stocks de pétrole brut (USD) 🇺🇸

💡 Le Coin Éducatif : Le Rapport sur l'Emploi (NFP/Situation)

Aujourd'hui, le "gros morceau" est la publication des chiffres de l'emploi américain à 14h30.

Pourquoi est-ce si vital ? La Réserve Fédérale (Fed) a une double mission : stabiliser les prix (inflation) et maximiser l'emploi.

Si le marché de l'emploi est trop "chaud" (trop de créations d'emplois), cela peut alimenter l'inflation via les salaires.

Si l'emploi ralentit brutalement, cela signale une récession proche. Les investisseurs scrutent ce chiffre pour deviner si la Fed va baisser ses taux pour soutenir l'économie ou les garder hauts pour freiner l'inflation.

🎤 Comment lire les chiffres ?

Chiffre supérieur aux prévisions (Consensus : ~70K) : Cela montre une économie américaine qui résiste. Théoriquement haussier pour le Dollar (USD) et potentiellement baissier pour les indices à court terme.

Chiffre inférieur aux prévisions : Signe de refroidissement. Cela peut affaiblir le Dollar et booster les indices (car cela renforce l'espoir d'une baisse des taux).

Stocks de pétrole : Une baisse des stocks (chiffre négatif) soutient généralement le cours du baril (WTI/Brent).

🛡 Conseil de discipline :

Attention : Le Japon étant férié, la liquidité a été plus faible cette nuit, ce qui peut entraîner des mouvements plus "secs" cet après-midi lors de l'ouverture de New York.

Mon conseil : Entre 14h30 et 15h00, ne cherchez pas à deviner la direction. Les premières secondes après l'annonce de l'emploi sont souvent marquées par de fausses cassures (Fakeouts).

C'EST QUOI UNE TENDANCE BAISSIÈRE ?➡️Les caractéristiques d'une tendance baissière

Une tendance baissière se définit par une série de sommets et de creux de plus en plus bas. Cela signifie que les vendeurs prennent le contrôle du marché, entraînant une baisse progressive des prix.

➡️ Comment identifier et confirmer une tendance Baissière ?

Une tendance baissière peut être confirmée à l’aide d’outils comme :

- Les moyennes mobiles : Lorsque les prix évoluent en dessous des moyennes mobiles clés (50, 100, 200).

- Les lignes de tendance : Une ligne de tendance descendante reliant plusieurs sommets.

- Le RSI et MACD : Un RSI sous 50 ou un croisement baissier du MACD peut renforcer la confirmation d’une baisse.

💡 Astuce : "Ne cherche pas à attraper un couteau qui tombe, attends la confirmation avant d’agir !"

C'EST QUOI UNE TENDANCE HAUSSIÈRE ?➡️Les caractéristiques d'une tendance haussière

Une tendance haussière se caractérise par une succession de sommets et de creux de plus en plus hauts. Cela signifie que les acheteurs dominent le marché, poussant les prix vers de nouveaux niveaux.

➡️ Comment identifier et confirmer une tendance haussière ?

On peut confirmer une tendance haussière grâce à des outils comme les moyennes mobiles, les lignes de tendance ascendantes ou encore l’indicateur RSI qui signale la force du mouvement.

💡 Astuce : "La tendance est ton amie, tant qu'elle ne montre pas de signe de faiblesse !"

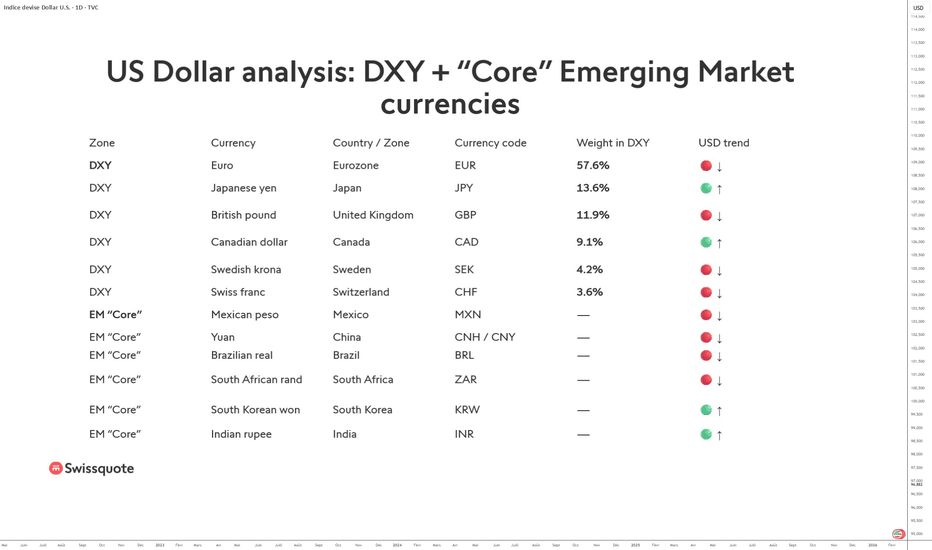

Comment bien évaluer la tendance de fond du dollar US ?Au sein de la haute finance mondiale, les analystes du marché des changes flottant (Forex) utilisent un indice devise pour analyser et statuer sur la tendance de fond du dollar US. Il s’agit du fameux « DXY », le code du dollar US face à un panier de devises majeures. Mais il ne faut pas se réduire à analyser la tendance du DXY pour analyser la tendance du dollar US. En effet, ce dernier est l’expression de la tendance du dollar face aux devises occidentales, notamment l’Euro, le Yen japonais et la Livre Sterling.

Il me semble donc pertinent d’inclure dans l’analyse les monnaies émergentes majeures, les monnaies dites « core » comme le Yuan chinois ou encore la Roupie indienne. Dans cette analyse, je vais vous proposer un tableau qui fait la synthèse de la tendance de fond du dollar US avec le DXY et aussi face aux 6 grandes devises dites émergentes.

Au final, lorsque l’on fait la moyenne pondérée de toutes ces tendances, l’on constate qu’au stade actuel, la tendance de fond du dollar US reste baissière, notamment face à l’Euro et au Yuan Renminbi.

La tendance de fond du dollar US doit donc être la synthèse :

• De la tendance de fond du dollar US (DXY)

• De la tendance de fond face aux principales monnaies émergentes

Cette approche permet d’éviter un biais fréquent dans l’analyse macro-monétaire, qui consiste à assimiler la force du dollar uniquement à son évolution face aux devises développées. Or, le centre de gravité de la croissance mondiale s’est déplacé depuis plusieurs décennies vers les économies émergentes, tant en termes de commerce international que de flux de capitaux. Ignorer ces monnaies revient donc à analyser le dollar à travers un prisme partiel et parfois trompeur.

Les devises émergentes « core » jouent un rôle clé car elles combinent profondeur de marché, importance géopolitique et poids économique structurel. Le Yuan chinois, par exemple, est directement lié aux dynamiques commerciales mondiales et à la stratégie monétaire de la Chine. La Roupie indienne reflète quant à elle la trajectoire d’une économie en forte croissance démographique et industrielle. Le Real brésilien, le Peso mexicain ou encore le Rand sud-africain apportent une lecture complémentaire sur l’appétit ou l’aversion globale pour le risque.

L’intérêt d’un tableau de synthèse, comme celui présenté, est de visualiser rapidement les divergences de tendance entre le dollar et ces différentes zones monétaires. Lorsque le dollar s’affaiblit simultanément face à plusieurs devises émergentes tout en montrant des signes de fragilité face à l’Euro, le signal macro devient plus robuste que celui fourni par le DXY seul. À l’inverse, une force du dollar concentrée uniquement sur certaines monnaies refuges peut masquer une dynamique de fond plus nuancée.

Il est également essentiel de rappeler que la pondération du DXY accorde une place prépondérante à l’Euro, ce qui peut amplifier ou atténuer artificiellement la perception de la tendance globale du dollar.

AVERTISSEMENT GÉNÉRAL :

Ce contenu s'adresse aux personnes familières avec les marchés financiers et les instruments financiers, et est fourni à titre informatif uniquement. L'idée présentée (y compris les commentaires de marché, données de marché et observations) ne constitue pas un produit de recherche de la part d'un département de recherche de Swissquote ou de ses affiliés. Ce matériel vise à mettre en lumière les mouvements du marché et ne constitue en aucun cas un conseil en investissement, juridique ou fiscal. Si vous êtes un investisseur particulier ou si vous manquez d’expérience dans le trading de produits financiers complexes, il est recommandé de consulter un conseiller agréé avant toute décision financière.

Ce contenu n’a pas pour objectif de manipuler le marché ni d’encourager un comportement financier spécifique.

Swissquote ne garantit en aucun cas la qualité, l’exactitude, l’exhaustivité ou l’absence de violation de ce contenu. Les opinions exprimées sont celles du consultant et sont fournies à des fins éducatives uniquement. Toute information liée à un produit ou un marché ne doit pas être interprétée comme une recommandation d'une stratégie d’investissement ou d’une transaction. Les performances passées ne garantissent pas les résultats futurs.

Swissquote, ses employés et représentants ne sauraient en aucun cas être tenus responsables de tout dommage ou perte, directe ou indirecte, résultant de décisions prises sur la base de ce contenu.

L'utilisation de marques ou de noms commerciaux de tiers est uniquement à titre informatif et n’implique aucune approbation de la part de Swissquote, ni que le propriétaire de la marque a autorisé Swissquote à promouvoir ses produits ou services.

Swissquote est la marque commerciale regroupant les activités de Swissquote Bank Ltd (Suisse) régulée par la FINMA, Swissquote Capital Markets Limited régulée par la CySEC (Chypre), Swissquote Bank Europe SA (Luxembourg) régulée par la CSSF, Swissquote Ltd (Royaume-Uni) régulée par la FCA, Swissquote Financial Services (Malte) Ltd régulée par la MFSA, Swissquote MEA Ltd (Émirats arabes unis) régulée par la DFSA, Swissquote Pte Ltd (Singapour) régulée par la MAS, Swissquote Asia Limited (Hong Kong) licenciée par la SFC, et Swissquote South Africa (Pty) Ltd supervisée par la FSCA.

Les produits et services de Swissquote sont destinés uniquement aux personnes autorisées à les recevoir conformément au droit local.

Tout investissement comporte un risque. Le risque de perte en tradant ou en détenant des instruments financiers peut être important. La valeur des instruments financiers, y compris mais sans s’y limiter, actions, obligations, cryptomonnaies et autres actifs, peut fluctuer à la hausse comme à la baisse. Il existe un risque important de perte financière lors de l'achat, de la vente, du staking ou de l'investissement dans ces instruments. SQBE ne recommande aucun investissement, transaction ou stratégie en particulier.

Les CFD sont des instruments complexes comportant un risque élevé de perte rapide en raison de l'effet de levier. La grande majorité des comptes de clients de détail subissent des pertes en capital lors du trading de CFD. Vous devez vous assurer que vous comprenez le fonctionnement des CFD et que vous pouvez vous permettre de prendre un risque élevé de perte.

Les actifs numériques ne sont pas régulés dans la plupart des pays et les règles de protection des consommateurs peuvent ne pas s’appliquer. En tant qu'investissements hautement volatils et spéculatifs, ils ne conviennent pas aux investisseurs ayant une faible tolérance au risque. Assurez-vous de bien comprendre chaque actif numérique avant de trader.

Les cryptomonnaies ne sont pas considérées comme une monnaie légale dans certaines juridictions et sont soumises à des incertitudes réglementaires.

L'utilisation de systèmes basés sur Internet peut entraîner des risques importants, notamment, mais sans s’y limiter, la fraude, les cyberattaques, les pannes de réseau et de communication, ainsi que le vol d’identité et les attaques de phishing liées aux crypto-actifs.

La loi de l’attraction en trading La "Loi de l'Attraction" n'est pas qu'un concept de développement personnel. En trading, elle se manifeste de deux façons : sur votre graphique et dans votre esprit.

Le Magnétisme des Prix

Une tendance n'est rien d'autre que le prix "attiré" par une nouvelle zone de valeur.

- Le Volume Profile : C'est l'outil ultime pour visualiser cette attraction. Le prix délaisse les zones de faible volume pour être aspiré vers des nœuds de haute liquidité (High Volume Nodes).

- La Spéculation : Elle agit comme un accélérateur. Quand le marché s'accorde sur une nouvelle valeur, tout le monde veut monter dans le train.

- Le Range vs Tendance : En range, l'attraction est neutre. En tendance, l'aimant est puissant. C'est pourquoi il est plus simple de suivre le flux que de lutter contre lui.

Attirer la Performance

Vous n'attirez pas ce que vous voulez, vous attirez ce que vous êtes. Votre état interne filtre votre vision du marché :

- Le Trader Serein : Calme et structuré, il "attire" des setups clairs. Pourquoi ? Parce que son cerveau est programmé pour filtrer le bruit et ne voir que la pertinence.

- Le Trader en Manque : Pressé, frustré, en quête de revanche... il "attire" les erreurs. Il voit des opportunités partout (mirages) et force des entrées qui n'existent pas.

Règle d'or : Ne cherchez pas à attirer des gains. Cherchez à attirer les comportements d'un trader pro.

Avec la loi d’attraction orienté dans le bon sens, vous allez attirer qui vous voulez être, et bien souvent un trader rentable, c’est quelqu’un qui exécute bien un edge statistique plus que des gains sur un beau trade.

N’essayer pas d’attirer les gains, attirer vos comportements et n’oubliez pas « Trend is your friend ».

Pourquoi on fait tilt en trading ?Le marché ne teste pas seulement votre stratégie, il teste votre système nerveux. Sans barrières mentales solides, vous ne tradez plus : vous jouez au casino.

Le Tilt n'est pas une fatalité, c'est un signal. Il arrive rarement sans prévenir et voici comment le décoder et le contrer.

Les 5 Déclencheurs le plus connus

- L'Injustice perçue : " Le marché m'a stoppé au point près avant de partir dans mon sens. "

- La Série Noire : Plusieurs pertes d'affilée qui entament votre lucidité.

- La FOMO Post-Perte : Vouloir "reprendre" immédiatement son argent au marché.

- La Fatigue Décisionnelle : Trop d'écrans, trop d'analyses = mauvais choix.

- L'Excès de Confiance : Après une série de gains, vous vous croyez invincible.

Connais tes limites

Le seuil de rupture est personnel. Atteindre ses limites et apprendre à les connaitre fait partie de votre processus d’apprentissage.

Certains traders basculent après 2 pertes, d'autres après 10. Certains perdent leur sang-froid à -1%, d'autres à -5%.

Votre mission : Identifiez votre point de rupture. Une fois atteint, votre seule règle doit être : FERMER LA PLATEFORME .

Protégez votre "Demain"

Le capital (ou votre propfirm) est votre outil de travail. Sans lui, vous n'êtes plus un trader, vous êtes un spectateur.

- Écrivez vos règles de protection.

- Visualisez le futur, demain est une nouvelle opportunité.

Quel est VOTRE déclencheur de Tilt numéro 1 ?

Pour moi c’est le nombre de trade pendant la session qui baisse considérablement ma fatigue décisionnelle.

COT DATA sur AUDCHF commengtaireUne façon d'interpréter les rapports COT hebdomadaire (Publication des donnes du mardi le vendredi), en suivant l'évollutiuon du NET Posiotion %.

Sur un graphique journalier on arrive à trouver une logique dans la tendance du début de la semaine suivante (Lundi à Mercredi).

Bien sûr ce n'est qu'une petite partie du trading, plein d''autre paramètres sont à prendre en compte.

Si vous avez plus d'info sur la façon d'interpréter le COT en forex je suis preneur :-)

RÔLE ET IMPORTANCE D'UN INDICATEUR TECHNIQUE EN TRADING➡️ Un Filtre pour Simplifier la Lecture du Marché

Le marché brut (les bougies) envoie des milliers d'informations à la minute. C'est parfois chaotique et bruyant.

Le rôle premier d'un indicateur est de filtrer le bruit.

* Il prend les données brutes (prix, volume) et applique une formule mathématique pour vous donner une information visuelle simple (une courbe, un histogramme).

* *Exemple :* Au lieu de devoir deviner la tendance moyenne en regardant 200 bougies, une Moyenne Mobile vous trace une simple ligne qui vous dit instantanément : "La tendance de fond est haussière".

➡️ Un Outil de Confirmation pour vos Prises de Décision

L'importance de l'indicateur réside dans sa capacité à apporter une preuve supplémentaire.

Il ne doit jamais dicter le trade seul, mais il doit valider votre analyse du prix.

* Si votre analyse graphique (Price Action) vous dit d'acheter sur un support, l'indicateur (comme le RSI en zone de survente) vient agir comme un "feu vert" supplémentaire.

* Il permet d'objectiver votre décision et d'éviter de trader juste au "feeling". Si le prix monte mais que l'indicateur descend (divergence), il vous avertit d'un danger invisible à l'œil nu.

💡 Astuce :

"Le Prix est le Roi (King), l'Indicateur est son conseiller. Ne laissez jamais le conseiller prendre les décisions à la place du Roi. Un graphique trop chargé d'indicateurs ('sapin de Noël') ne vous rendra pas plus précis, mais plus confus."

Les secteurs qui pourraient surperformer le S&P 500Alors que le S&P 500 évolue toujours sur ses plus hauts et qu’il est très cher en termes de valorisation, peut-on optimiser et diversifier en trouvant des secteurs qui pourraient surperformer le S&P 500 ces prochains mois ? Vincent Ganne vous propose sa réponse méthodologique.

La recherche se fait au sein des 11 « super secteurs » de l’indice S&P 500

Méthodologie d’analyse appliquée aux 11 super secteurs qui rassemblent les actions de l’indice S&P 500 : CAPE ratio + marge nette + score technique moyen/long terme

1) PE de Shiller (CAPE ratio)

Le CAPE ratio (Cyclically Adjusted Price-to-Earnings) mesure le niveau de valorisation d’un marché en rapportant son prix à la moyenne des bénéfices réels (ajustés de l’inflation) sur 10 ans.

Il permet de lisser les cycles économiques et comptables, et sert surtout à apprécier la cherté relative d’un marché à long terme. Historiquement, un CAPE élevé est associé à des rendements futurs plus faibles sur plusieurs années.

2) Marge nette

La marge nette d’un secteur mesure la rentabilité finale moyenne des entreprises du secteur, c’est-à-dire : la part du chiffre d’affaires qui reste en bénéfice net après tous les coûts. Au niveau sectoriel, c’est une moyenne pondérée des marges nettes des sociétés du secteur (souvent pondérée par la capitalisation).

3) Le score technique moyen/long terme

Un score technique qui qualifie la maturité de la tendance selon les notes « early », « mature » et « late ». La surperformance potentielle sur le plan de l’analyse technique est à chercher du côté des notes early et mature. La notation s’est basée sur l’analyse technique des graphiques en données mensuelles et hebdomadaires.

En croisant ces trois critères, l’objectif est d’identifier les secteurs qui combinent une valorisation raisonnable, une rentabilité structurelle suffisante et une dynamique technique encore exploitable. Cette approche vise à éviter les secteurs certes très performants en termes de croissance bénéficiaire, mais déjà fortement survalorisés et techniquement en phase avancée de cycle.

Les données de croissance des ventes et des bénéfices montrent une forte concentration de la performance récente autour de la technologie et, dans une moindre mesure, des industrielles. Toutefois, ces secteurs figurent également parmi les plus chers en termes de CAPE ratio, ce qui limite leur potentiel de surperformance relative à moyen terme, malgré des marges élevées et une croissance bénéficiaire solide.

Le tableau ci-dessous vous dévoile les résultats de la recherche. Les meilleures opportunités sont à chercher du côté des secteurs pas chers (voir CAPE ratio) avec une marge nette supérieure à la moyenne et un score technique qui ne soit pas « late ».

À l’inverse, plusieurs secteurs affichent un profil plus équilibré. Les financières se distinguent par un CAPE ratio sensiblement inférieur à la moyenne, des marges nettes robustes et un positionnement technique encore favorable. Les secteurs défensifs comme la consommation de base et la santé présentent également des valorisations plus modérées, avec des scores techniques classés « early », suggérant un potentiel de rotation sectorielle en leur faveur en cas de ralentissement économique ou de hausse de la volatilité.

L’immobilier et les services aux collectivités méritent également une attention particulière. Bien que leur croissance bénéficiaire soit plus modeste, leurs marges élevées et leur valorisation redevenue plus attractive après plusieurs trimestres de sous-performance pourraient en faire des candidats crédibles à une surperformance relative si les conditions monétaires s’assouplissent.

AVERTISSEMENT GÉNÉRAL :

Ce contenu s'adresse aux personnes familières avec les marchés financiers et les instruments financiers, et est fourni à titre informatif uniquement. L'idée présentée (y compris les commentaires de marché, données de marché et observations) ne constitue pas un produit de recherche de la part d'un département de recherche de Swissquote ou de ses affiliés. Ce matériel vise à mettre en lumière les mouvements du marché et ne constitue en aucun cas un conseil en investissement, juridique ou fiscal. Si vous êtes un investisseur particulier ou si vous manquez d’expérience dans le trading de produits financiers complexes, il est recommandé de consulter un conseiller agréé avant toute décision financière.

Ce contenu n’a pas pour objectif de manipuler le marché ni d’encourager un comportement financier spécifique.

Swissquote ne garantit en aucun cas la qualité, l’exactitude, l’exhaustivité ou l’absence de violation de ce contenu. Les opinions exprimées sont celles du consultant et sont fournies à des fins éducatives uniquement. Toute information liée à un produit ou un marché ne doit pas être interprétée comme une recommandation d'une stratégie d’investissement ou d’une transaction. Les performances passées ne garantissent pas les résultats futurs.

Swissquote, ses employés et représentants ne sauraient en aucun cas être tenus responsables de tout dommage ou perte, directe ou indirecte, résultant de décisions prises sur la base de ce contenu.

L'utilisation de marques ou de noms commerciaux de tiers est uniquement à titre informatif et n’implique aucune approbation de la part de Swissquote, ni que le propriétaire de la marque a autorisé Swissquote à promouvoir ses produits ou services.

Swissquote est la marque commerciale regroupant les activités de Swissquote Bank Ltd (Suisse) régulée par la FINMA, Swissquote Capital Markets Limited régulée par la CySEC (Chypre), Swissquote Bank Europe SA (Luxembourg) régulée par la CSSF, Swissquote Ltd (Royaume-Uni) régulée par la FCA, Swissquote Financial Services (Malte) Ltd régulée par la MFSA, Swissquote MEA Ltd (Émirats arabes unis) régulée par la DFSA, Swissquote Pte Ltd (Singapour) régulée par la MAS, Swissquote Asia Limited (Hong Kong) licenciée par la SFC, et Swissquote South Africa (Pty) Ltd supervisée par la FSCA.

Les produits et services de Swissquote sont destinés uniquement aux personnes autorisées à les recevoir conformément au droit local.

Tout investissement comporte un risque. Le risque de perte en tradant ou en détenant des instruments financiers peut être important. La valeur des instruments financiers, y compris mais sans s’y limiter, actions, obligations, cryptomonnaies et autres actifs, peut fluctuer à la hausse comme à la baisse. Il existe un risque important de perte financière lors de l'achat, de la vente, du staking ou de l'investissement dans ces instruments. SQBE ne recommande aucun investissement, transaction ou stratégie en particulier.

Les CFD sont des instruments complexes comportant un risque élevé de perte rapide en raison de l'effet de levier. La grande majorité des comptes de clients de détail subissent des pertes en capital lors du trading de CFD. Vous devez vous assurer que vous comprenez le fonctionnement des CFD et que vous pouvez vous permettre de prendre un risque élevé de perte.

Les actifs numériques ne sont pas régulés dans la plupart des pays et les règles de protection des consommateurs peuvent ne pas s’appliquer. En tant qu'investissements hautement volatils et spéculatifs, ils ne conviennent pas aux investisseurs ayant une faible tolérance au risque. Assurez-vous de bien comprendre chaque actif numérique avant de trader.

Les cryptomonnaies ne sont pas considérées comme une monnaie légale dans certaines juridictions et sont soumises à des incertitudes réglementaires.

L'utilisation de systèmes basés sur Internet peut entraîner des risques importants, notamment, mais sans s’y limiter, la fraude, les cyberattaques, les pannes de réseau et de communication, ainsi que le vol d’identité et les attaques de phishing liées aux crypto-actifs.

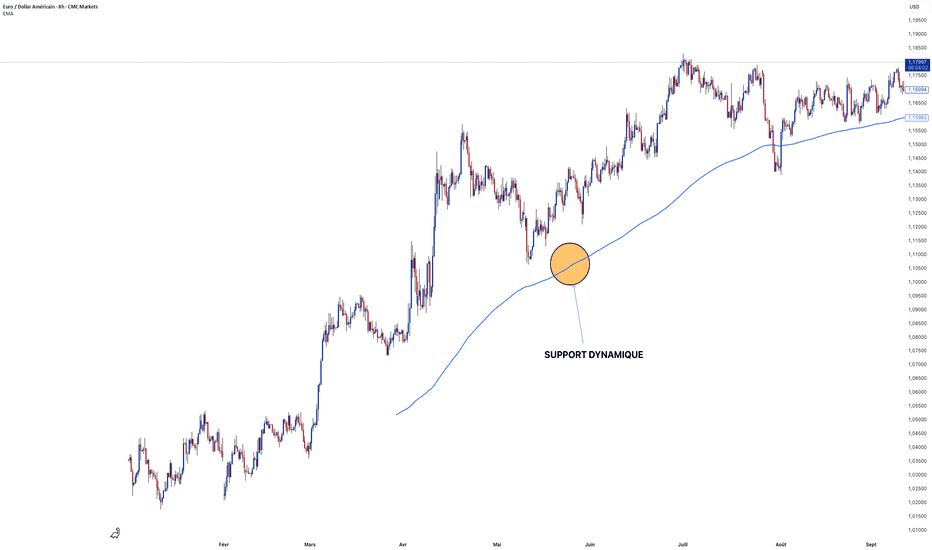

C'EST QUOI UN SUPPORT DYNAMIQUE EN TRADING ?➡️Définition d’un support dynamique

Un support dynamique est un niveau de soutien qui évolue en fonction du prix. Contrairement à un support statique, il n’est pas fixe mais suit la tendance du marché. Il est souvent représenté par des moyennes mobiles (ex : MA50, MA200) ou des lignes de tendance ascendantes.

➡️ Pourquoi un support dynamique est-il important ?

Les supports dynamiques aident à identifier les zones où le prix pourrait rebondir en tendance haussière. Plus ils sont testés et respectés, plus ils gagnent en fiabilité et deviennent des points clés pour ajuster ses entrées en position.

💡 Astuce : Combine l’analyse des supports dynamiques avec l’action du prix et des volumes pour repérer les meilleures opportunités.

FLASH MACRO : JEUDI 05 FÉVRIER 2026Journée de haute intensité sur les marchés. Aujourd'hui, nous n'avons pas une, mais deux banques centrales majeures qui s'expriment, en plus des données de consommation européennes et de l'emploi américain. La volatilité sera à son maximum.

🕯 Le Calendrier Complet du Jour :

- 13h00 : Décision de la Banque d'Angleterre sur les taux (GBP) 🇬🇧

- 14h15 : Décision de la BCE sur les taux d'intérêt (EUR) 🇪🇺

- 14h30 : Inscriptions hebdomadaires au chômage (USD) 🇺🇸

- 14h45 : Conférence de presse de Christine Lagarde (BCE) 🇪🇺

💡 Le Coin Éducatif : Le "Double Choc" Monétaire

Aujourd'hui est une leçon de macroéconomie en direct. Pourquoi ces heures sont-elles critiques ?

Les Taux d'Intérêt : C'est le principal outil des banques centrales (BoE et BCE) pour contrôler l'inflation. Une décision de maintenir ou de modifier les taux impacte immédiatement la valeur de la devise.

Le décalage Décision / Conférence : À 14h15, la BCE publie un chiffre (le taux). Mais le "vrai" mouvement a souvent lieu à 14h45, lors de la conférence de presse. C'est là que la présidente explique la vision de la banque pour les mois à venir. Le marché ne réagit pas seulement au chiffre, mais surtout au ton employé.

🎤 Comment lire les chiffres ?

Statu Quo (Pas de changement) : Si les taux ne bougent pas (attendu à 2.15% pour la BCE), le marché cherchera des indices sur la date de la prochaine baisse.

Ton Hawkish (Ferme) : Si la BCE ou la BoE s'inquiètent encore de l'inflation, la devise concernée (EUR ou GBP) a tendance à monter.

Ton Dovish (Souple) : Si elles insistent sur le ralentissement économique, la devise a tendance à baisser.

🛡 Conseil de discipline :

Attention : Entre 13h00 et 15h30, les graphiques vont ressembler à des montagnes russes. Les annonces de la BoE, de la BCE et le chômage US vont se percuter.

Mon conseil : Ne cherchez pas à "trader l'annonce". Avec de tels événements, les spreads s'écartent et les "slippages" sont fréquents. La meilleure approche est d'attendre la fin de la conférence de presse de Lagarde (vers 15h30) pour voir quelle structure de marché (SMC) se dessine réellement pour la clôture de la semaine.

Les algorithmes sont-ils des stoïciens ? Les algorithmes sont-ils les stoïciens ultimes ? La réponse est oui . Ils sont rigides, froids, et c’est paradoxalement leur plus grande force... et leur seule limite.

Dans la philosophie de Marc Aurèle , une idée centrale domine : distinguer ce qui dépend de nous de ce qui n’en dépend pas.

Il y a ce qu’on contrôle et ce qu’on ne contrôle pas. Il faut s’occuper du premier et accepter le second.

Ce qu’on contrôle :

- Notre plan de trading

- Le risk management

- Le timing d’exécution

- La taille de position

Ce qu’on ne contrôle pas :

- Le résultats du prochain trade

- La direction du marché

- Les news « cygnes noirs »

- Les mèches de l’espace

Un bon trade peut être perdant, et un mauvais trade peut être gagnant. Seul le processus compte.

L'Algorithme : Le Stoïcien Parfait

Le stoïcisme peut vous protéger de vous-même, de vos ennemis que sont :

- L’égo

- L’attachement au résultat

- La peur de perdre

- Le besoin de se refaire

- L’excitation

Mais dans ce cas, les algorithmes de trading sont les meilleurs stoïciens, alors autant coder un Pinescript , backtester et connecter une API pour être rentable.

Les algorithmes n’ont pas d’égo, pas de peur, pas d’espoir, ni de frustration, ils savent exécuter parfaitement.

10 pertes d’affilée ? Ils s’en foutent complètement.

Pourquoi garder une part d'humain ?

Si les robots sont si parfaits, pourquoi trader manuellement ? Parce qu'un algorithme est aveugle au contexte .

Un algorithme dira : " Le setup est validé, j'entre." Un trader expérimenté dira : "Techniquement le setup est là, mais le contexte de liquidité est piégeux, je ne le sens pas. "

Le trader d'élite doit être :

- Rigide comme un algorithme dans son exécution et sa gestion du risque.

- Souple comme un humain pour lire le contexte et savoir rester sur la touche.

Mon conseil : Commencez par la phase mécanique . Apprenez à agir comme un robot. Une fois que vous maîtrisez cette discipline, seulement là, vous pourrez ajouter de la nuance humaine.

FLASH MACRO : MERCREDI 04 FÉVRIER 2026Préparez votre café (ou une double dose), car aujourd'hui, le calendrier économique ne nous laisse aucun répit. Nous avons une avalanche de données sur la croissance, l'inflation et l'emploi. Voici le programme complet pour ne rien rater.

🕯 Le Calendrier Complet du Jour :

Session Européenne (La vague des PMI et de l'Inflation) :

- 09h50 (FR) : PMI Services & Composite Final 🇫🇷

- 11h00 (EU) : IPC (Inflation) Annuel & Mensuel (Donnée majeure) 🇪🇺

Session Américaine (L'emploi et la puissance des services) :

- 14h15 : Rapport ADP - Créations d'emplois privés 🇺🇸

- 15h45 : PMI Services & Composite S&P Global Final 🇺🇸

- 16h00 : ISM Non-Manufacturier (Services) (Donnée majeure) 🇺🇸

- 16h30 : Stocks de pétrole brut EIA 🇺🇸

💡 Le Coin Éducatif : Inflation et Emploi, le duo de choc

Aujourd'hui, nous surveillons deux piliers qui font bouger les banques centrales :

L'IPC (Inflation) : C'est le thermomètre de la Zone Euro. Si les prix montent trop vite, la BCE hésitera à baisser les taux.

L'ADP (Emploi) : C'est le "pré-test" du NFP (Non-Farm Payrolls) de vendredi. Il nous montre si les entreprises américaines continuent d'embaucher malgré les taux élevés.

🎤 Comment lire les chiffres ?

Inflation (CPI) : Plus haute que prévu = Euro (EUR) ↑ théoriquement (car taux maintenus hauts).

PMI / ISM : On surveille la ligne des 50.0.

Au-dessus de 50 = Expansion (Positif pour la devise).

En-dessous de 50 = Contraction (Négatif pour la devise).

ADP (Emploi) : Un chiffre fort (supérieur aux attentes) soutient le Dollar (USD) car il montre une économie résiliente.

🛡 Conseil de discipline :

Avec des annonces qui se chevauchent (notamment à 11h00 et entre 14h15 et 16h00), le marché peut devenir "irrationnel". Une bonne nouvelle sur l'emploi (ADP) peut être annulée par un mauvais indice des services (ISM) 45 minutes plus tard.

Mon conseil : Ne cherchez pas à trader chaque bougie. Sur une journée aussi dense, la meilleure stratégie est souvent d'attendre que la poussière retombe après 16h30 pour voir quelle direction les institutions ont réellement choisi pour le reste de la semaine.

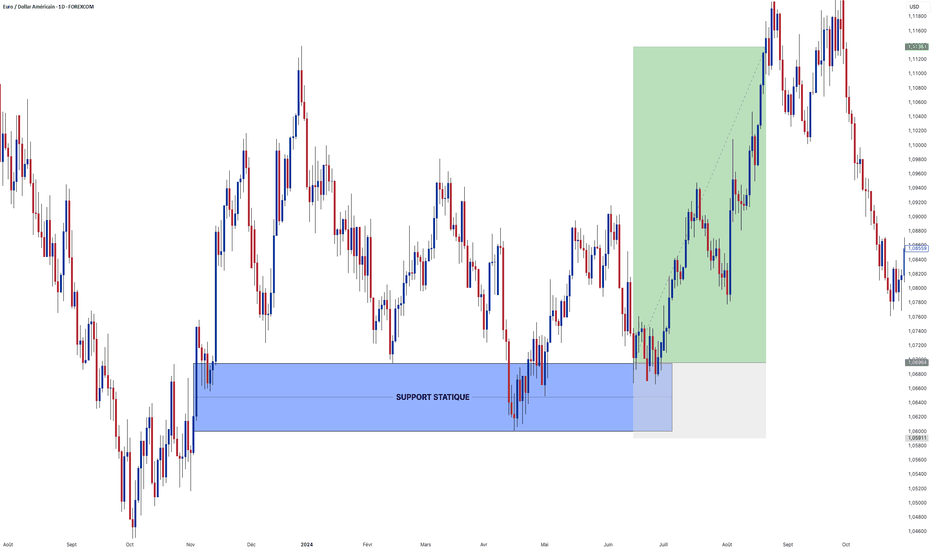

SUPPORT STATIQUE ET RÉACTION DU PRIX➡️Définition d’un support statique

Un support statique est un niveau horizontal sur le graphique où le prix a rebondi plusieurs fois dans le passé. Contrairement aux supports dynamiques qui évoluent avec le marché, un support statique reste à un niveau fixe, agissant comme un plancher où la demande est historiquement forte.

➡️ Pourquoi un support statique est-il important ?

Les traders surveillent ces niveaux car ils indiquent des zones de forte accumulation d’ordres d'achat. Plus un support statique a été testé sans être cassé, plus il est considéré comme solide et fiable pour anticiper un rebond potentiel.

💡 Astuce : Combine toujours un support statique avec d’autres outils comme les volumes ou les indicateurs techniques pour confirmer sa validité.

Se diversifier de Wall Street de manière méthodologiqueAlors que l’indice S&P 500 est proche de son record historique de 1999/2000 en terme de valorisation boursière (PE de Shiller) et que le contexte global-macro et géopolitique est « compliqué », peut-on encore trouver dans le monde des marchés actions pas chers sur le plan fondamental et attractifs sur le plan technique ?

Je vous propose ici de procéder de manière méthodologique et de rechercher des marchés actions internationaux qui soient en tendance de fond haussière et qui soient encore très bon marché en comparaison de Wall Street (la valorisation du S&P 500 sert ici de référence).

3 critères de valorisation sont choisis ici pour pouvoir évaluer de manière pertinente la valorisation des marchés actions du monde en se concentrant sur le top 20 en terme de capitalisation boursière.

1) PE de Shiller (CAPE ratio)

Le CAPE ratio (Cyclically Adjusted Price-to-Earnings) mesure le niveau de valorisation d’un marché en rapportant son prix à la moyenne des bénéfices réels (ajustés de l’inflation) sur 10 ans.

Il permet de lisser les cycles économiques et comptables, et sert surtout à apprécier la cherté relative d’un marché à long terme. Historiquement, un CAPE élevé est associé à des rendements futurs plus faibles sur plusieurs années.

2) Capitalisation boursière totale / PIB (Buffett Indicator)

Ce ratio compare la valeur totale des actions cotées d’un pays à la taille de son économie réelle (PIB).

Il donne une vision macro de la valorisation d’un marché actions par rapport à la capacité productive du pays. Un niveau très supérieur à 100 % suggère que le marché actions est cher relativement à l’économie sous-jacente, toutes choses égales par ailleurs.

3) Capitalisation boursière / (PIB + bilan de la banque centrale)

Cet indicateur est une version élargie du Buffett Indicator qui intègre le bilan de la banque centrale (actifs totaux) au dénominateur.

Il vise à tenir compte de l’impact des politiques monétaires expansionnistes sur les prix des actifs financiers. Un ratio plus modéré peut indiquer que la valorisation du marché est en partie soutenue par la liquidité monétaire, plutôt que par la seule croissance économique.

Le tableau ci-dessous vous présente donc les marchés actions du plus cher au moins cher selon la moyenne de trois critères de valorisation boursière. Des marchés comme le Brésil, la Pologne, la Chine, le Mexique et la Corée du sud sont de belles tendances haussières de fond sur le plan technique et encore avec un fort potentiel pour rattraper le S&P 500 sur le plan de la valorisation boursière. Ces marchés sont de bonnes stratégies de diversification.

Attention à bien soigner le timing d’entrée, un marché s’achète uniquement avec une phase de retracement et un retour sur support majeur technique.

4) Méthodologie du classement

J’ai attribué un rang à chaque ratio (1 = marché le plus cher / fort ratio, 20 = marché le moins cher / faible ratio).

Pour chaque marché, j’ai ensuite calculé la moyenne de ces rangs pour établir une colonne “Score médian” synthétique.

Selon cette synthèse : US, Inde et Japon ressortent comme les marchés les plus chers, suivis par Europe de l’Ouest, puis par des marchés plus abordables comme Chine, Pologne et Brésil dans la zone émergente.

Le graphique ci-dessous représente la tendance haussière de fond du marché actions de Pologne sur les horizons de temps mensuel, hebdomadaire et journalier.

AVERTISSEMENT GÉNÉRAL :

Ce contenu s'adresse aux personnes familières avec les marchés financiers et les instruments financiers, et est fourni à titre informatif uniquement. L'idée présentée (y compris les commentaires de marché, données de marché et observations) ne constitue pas un produit de recherche de la part d'un département de recherche de Swissquote ou de ses affiliés. Ce matériel vise à mettre en lumière les mouvements du marché et ne constitue en aucun cas un conseil en investissement, juridique ou fiscal. Si vous êtes un investisseur particulier ou si vous manquez d’expérience dans le trading de produits financiers complexes, il est recommandé de consulter un conseiller agréé avant toute décision financière.

Ce contenu n’a pas pour objectif de manipuler le marché ni d’encourager un comportement financier spécifique.

Swissquote ne garantit en aucun cas la qualité, l’exactitude, l’exhaustivité ou l’absence de violation de ce contenu. Les opinions exprimées sont celles du consultant et sont fournies à des fins éducatives uniquement. Toute information liée à un produit ou un marché ne doit pas être interprétée comme une recommandation d'une stratégie d’investissement ou d’une transaction. Les performances passées ne garantissent pas les résultats futurs.

Swissquote, ses employés et représentants ne sauraient en aucun cas être tenus responsables de tout dommage ou perte, directe ou indirecte, résultant de décisions prises sur la base de ce contenu.

L'utilisation de marques ou de noms commerciaux de tiers est uniquement à titre informatif et n’implique aucune approbation de la part de Swissquote, ni que le propriétaire de la marque a autorisé Swissquote à promouvoir ses produits ou services.

Swissquote est la marque commerciale regroupant les activités de Swissquote Bank Ltd (Suisse) régulée par la FINMA, Swissquote Capital Markets Limited régulée par la CySEC (Chypre), Swissquote Bank Europe SA (Luxembourg) régulée par la CSSF, Swissquote Ltd (Royaume-Uni) régulée par la FCA, Swissquote Financial Services (Malte) Ltd régulée par la MFSA, Swissquote MEA Ltd (Émirats arabes unis) régulée par la DFSA, Swissquote Pte Ltd (Singapour) régulée par la MAS, Swissquote Asia Limited (Hong Kong) licenciée par la SFC, et Swissquote South Africa (Pty) Ltd supervisée par la FSCA.

Les produits et services de Swissquote sont destinés uniquement aux personnes autorisées à les recevoir conformément au droit local.

Tout investissement comporte un risque. Le risque de perte en tradant ou en détenant des instruments financiers peut être important. La valeur des instruments financiers, y compris mais sans s’y limiter, actions, obligations, cryptomonnaies et autres actifs, peut fluctuer à la hausse comme à la baisse. Il existe un risque important de perte financière lors de l'achat, de la vente, du staking ou de l'investissement dans ces instruments. SQBE ne recommande aucun investissement, transaction ou stratégie en particulier.

Les CFD sont des instruments complexes comportant un risque élevé de perte rapide en raison de l'effet de levier. La grande majorité des comptes de clients de détail subissent des pertes en capital lors du trading de CFD. Vous devez vous assurer que vous comprenez le fonctionnement des CFD et que vous pouvez vous permettre de prendre un risque élevé de perte.

Les actifs numériques ne sont pas régulés dans la plupart des pays et les règles de protection des consommateurs peuvent ne pas s’appliquer. En tant qu'investissements hautement volatils et spéculatifs, ils ne conviennent pas aux investisseurs ayant une faible tolérance au risque. Assurez-vous de bien comprendre chaque actif numérique avant de trader.

Les cryptomonnaies ne sont pas considérées comme une monnaie légale dans certaines juridictions et sont soumises à des incertitudes réglementaires.

L'utilisation de systèmes basés sur Internet peut entraîner des risques importants, notamment, mais sans s’y limiter, la fraude, les cyberattaques, les pannes de réseau et de communication, ainsi que le vol d’identité et les attaques de phishing liées aux crypto-actifs.