Scalping – Day Trading – Swing Trading: Quelle est la différenceLorsque l’on débute dans le trading, ce qui perturbe le plus n’est pas le graphique, mais la multitude de termes. Scalping, day trading, swing trading peuvent sembler être des « stratégies secrètes », alors qu’il s’agit simplement de styles de trading. La différence principale réside dans la durée de détention, la vitesse de décision et la pression psychologique.

Scalping – Rapide et fréquent

Le scalping se fait sur des unités de temps très courtes, parfois quelques minutes ou secondes. Chaque trade vise un petit profit mais se répète de nombreuses fois par jour. Ce style convient à ceux qui peuvent rester longtemps devant l’écran, réagir vite et supporter une forte pression. La difficulté majeure n’est pas l’indicateur, mais la discipline : un moment d’inattention peut effacer les gains d’une journée.

Day Trading – Dans la journée et décisif

Le day trading garde les positions quelques heures et les clôture avant la fin de la séance. Le rythme est plus lent que le scalping mais exige toujours une forte concentration. Il convient à ceux qui peuvent suivre le marché par session et veulent éviter le risque des nouvelles nocturnes. C’est un équilibre entre vitesse et contrôle émotionnel.

Swing Trading – Plus lent mais plus large

Le swing trading se concentre sur les tendances majeures et le contexte global, avec des positions de plusieurs jours à plusieurs semaines. Moins de trades, mais un objectif de profit plus grand. Adapté à ceux qui ne peuvent pas surveiller les graphiques en continu et préfèrent la vue d’ensemble. Avantage : pression plus faible et rythme plus confortable, à condition d’être patient.

Comparaison rapide :

Scalping : rapide – beaucoup de trades – forte pression

Day Trading : intraday – rythme moyen – forte concentration

Swing Trading : lent – peu de trades – orienté tendance

Aucun style n’est supérieur ; tout dépend de votre personnalité, votre temps disponible et votre tolérance à la pression.

Idées de la communauté

L'IMPORTANCE D'UTILISER LES RÉSISTANCES EN ANALYSE TECHNIQUE Salut l'équipe ! On finit la semaine avec un pilier de l'analyse graphique. Comprendre la RÉSISTANCE, c'est comprendre quand il est temps d'arrêter d'acheter et de commencer à être prudent. C'est votre signal d'alerte rouge sur le graphique.

➡️ Identifier le "Plafond" Psychologique des Prix

Une résistance, c'est comme un plafond de verre pour le prix.

* C'est un niveau (ou une zone) historique où le prix a du mal à monter plus haut.

* Pourquoi ? Parce qu'à ce niveau précis, les vendeurs deviennent plus agressifs que les acheteurs. L'offre dépasse la demande.

* Repérer une résistance vous permet de voir immédiatement où se trouvent les obstacles majeurs qui peuvent stopper une tendance haussière net.

➡️ Améliorer votre Timing : Savoir quand Sortir (TP) ou Vendre

Utiliser les résistances vous donne un avantage stratégique énorme :

1. Pour vos objectifs (Take Profit) : Si vous êtes en achat, la prochaine résistance est l'endroit idéal pour encaisser vos gains. Pourquoi risquer de reperdre vos profits alors que le prix va probablement bloquer ?

2. Pour vos entrées en vente (Short) : C'est le meilleur endroit pour chercher des signaux de retournement (comme un chandelier baissier) pour parier sur une chute du prix à moindre risque.

💡 Astuce :

"Règle d'or du trader rentable : On n'achète JAMAIS juste en dessous d'une résistance majeure. Soit on attend qu'elle casse (Breakout), soit on attend un repli vers un support."

Rebond du Yen (JPY), menace systémique ?Le Yen japonais est proche de son plus bas niveau depuis 40 ans et il est depuis plusieurs années la devise la plus faible du Forex. Mais depuis la fin de ce mois de janvier 2026, il connait une impulsion haussière qui pourrait être le point de départ d’une phase haussière sur plus longue période. Un tel changement de régime de la tendance du Yen est-il une menace pour le Japon, le marché des changes et la finance mondiale en générale ?

Gardons tout d’abord à l’esprit que le rebond du Yen (JPY), soit la baisse du taux USD/JPY, depuis vendredi dernier ne modifie pas encore à ce stade la tendance de fond du Yen. Ce dernier reste baissier mais si justement cette tendance de fond devait s’inverser d’un statut baissier à une nouvelle tendance de fond haussière, alors en effet il pourrait y avoir certains risques importants pour la finance mondiale. Mais ces risques sont conditionnés non pas au fait que le Yen rebondit, mais davantage à la vitesse, au momentum de cet éventuel rebond de la monnaie japonaise.

Le principal risque, s’il devait être systémique, relève du débouclement des positions de carry trade en Yen qui sont encore ouvertes. Il ne faut pas aussi éclipser le fait que ce rebond du Yen peut avoir des avantages, surtout pour l’économie japonaise qui cherche à lutter contre l’inflation.

Voici où peut se situer la menace systémique pour la finance mondiale :

• Si le Yen rebondit trop vite (seule la vitesse compte), alors il peut y avoir un désengagement total des 200 milliards de dollars US de positions de carry trade en Yen toujours ouvertes et cela peut entrainer une chute des marchés mondiaux

• Si le Yen rebondit trop fort sur fond de poursuite de la hausse des taux japonais, alors c’est une source de financement majeure qui disparait pour la finance mondiale

• Si le Yen rebondit trop fort et trop vite, les institutionnels japonais peuvent rapatrier leurs capitaux investis à l’étranger vers des actifs japonais et ainsi créer des ventes sur les marchés boursiers mondiaux

• Sur le plan technique, il ne faut pas que le taux USD/JPY chute sous le support des 140 JPY

Ces risques doivent toutefois être nuancés et replacés dans un cadre macroéconomique plus large. Un Yen durablement faible a certes soutenu la compétitivité des exportations japonaises et dopé les bénéfices des grandes entreprises cotées, mais il a aussi importé une inflation significative, notamment sur l’énergie et l’alimentation. Dans ce contexte, un rebond maîtrisé du Yen peut au contraire être perçu comme un facteur de stabilisation macroéconomique pour le Japon.

Un Yen plus fort permettrait de réduire l’inflation importée, d’améliorer le pouvoir d’achat des ménages japonais et de redonner une certaine crédibilité à la politique monétaire de la Banque du Japon (BoJ), longtemps perçue comme ultra-accommodante et isolée face aux autres grandes banques centrales. Cela offrirait également à la BoJ davantage de marge de manœuvre pour normaliser progressivement sa politique de taux sans provoquer de choc inflationniste.

En résumé, le rebond du Yen n’est pas en soi une menace systémique. Il devient potentiellement dangereux uniquement s’il est trop rapide, trop violent et qu’il entraine une fin brutale du carry trade en Yen. Dans un scénario central de normalisation progressive, un Yen plus fort pourrait au contraire contribuer à réduire certains déséquilibres accumulés au cours des dernières années, tant au Japon qu’au niveau mondial.

AVERTISSEMENT GÉNÉRAL :

Ce contenu s'adresse aux personnes familières avec les marchés financiers et les instruments financiers, et est fourni à titre informatif uniquement. L'idée présentée (y compris les commentaires de marché, données de marché et observations) ne constitue pas un produit de recherche de la part d'un département de recherche de Swissquote ou de ses affiliés. Ce matériel vise à mettre en lumière les mouvements du marché et ne constitue en aucun cas un conseil en investissement, juridique ou fiscal. Si vous êtes un investisseur particulier ou si vous manquez d’expérience dans le trading de produits financiers complexes, il est recommandé de consulter un conseiller agréé avant toute décision financière.

Ce contenu n’a pas pour objectif de manipuler le marché ni d’encourager un comportement financier spécifique.

Swissquote ne garantit en aucun cas la qualité, l’exactitude, l’exhaustivité ou l’absence de violation de ce contenu. Les opinions exprimées sont celles du consultant et sont fournies à des fins éducatives uniquement. Toute information liée à un produit ou un marché ne doit pas être interprétée comme une recommandation d'une stratégie d’investissement ou d’une transaction. Les performances passées ne garantissent pas les résultats futurs.

Swissquote, ses employés et représentants ne sauraient en aucun cas être tenus responsables de tout dommage ou perte, directe ou indirecte, résultant de décisions prises sur la base de ce contenu.

L'utilisation de marques ou de noms commerciaux de tiers est uniquement à titre informatif et n’implique aucune approbation de la part de Swissquote, ni que le propriétaire de la marque a autorisé Swissquote à promouvoir ses produits ou services.

Swissquote est la marque commerciale regroupant les activités de Swissquote Bank Ltd (Suisse) régulée par la FINMA, Swissquote Capital Markets Limited régulée par la CySEC (Chypre), Swissquote Bank Europe SA (Luxembourg) régulée par la CSSF, Swissquote Ltd (Royaume-Uni) régulée par la FCA, Swissquote Financial Services (Malte) Ltd régulée par la MFSA, Swissquote MEA Ltd (Émirats arabes unis) régulée par la DFSA, Swissquote Pte Ltd (Singapour) régulée par la MAS, Swissquote Asia Limited (Hong Kong) licenciée par la SFC, et Swissquote South Africa (Pty) Ltd supervisée par la FSCA.

Les produits et services de Swissquote sont destinés uniquement aux personnes autorisées à les recevoir conformément au droit local.

Tout investissement comporte un risque. Le risque de perte en tradant ou en détenant des instruments financiers peut être important. La valeur des instruments financiers, y compris mais sans s’y limiter, actions, obligations, cryptomonnaies et autres actifs, peut fluctuer à la hausse comme à la baisse. Il existe un risque important de perte financière lors de l'achat, de la vente, du staking ou de l'investissement dans ces instruments. SQBE ne recommande aucun investissement, transaction ou stratégie en particulier.

Les CFD sont des instruments complexes comportant un risque élevé de perte rapide en raison de l'effet de levier. La grande majorité des comptes de clients de détail subissent des pertes en capital lors du trading de CFD. Vous devez vous assurer que vous comprenez le fonctionnement des CFD et que vous pouvez vous permettre de prendre un risque élevé de perte.

Les actifs numériques ne sont pas régulés dans la plupart des pays et les règles de protection des consommateurs peuvent ne pas s’appliquer. En tant qu'investissements hautement volatils et spéculatifs, ils ne conviennent pas aux investisseurs ayant une faible tolérance au risque. Assurez-vous de bien comprendre chaque actif numérique avant de trader.

Les cryptomonnaies ne sont pas considérées comme une monnaie légale dans certaines juridictions et sont soumises à des incertitudes réglementaires.

L'utilisation de systèmes basés sur Internet peut entraîner des risques importants, notamment, mais sans s’y limiter, la fraude, les cyberattaques, les pannes de réseau et de communication, ainsi que le vol d’identité et les attaques de phishing liées aux crypto-actifs.

Viser la lune : Comment définir des Take Profit réalistes ?Entrer dans un trade après un signal, c'est bien. Mais savoir où sortir est indispensable . Sans objectif clair, vous ne tradez pas, vous espérez. Et l'espoir n'est pas une stratégie.

L'équation mathématique : Le R:R

Avant même de cliquer sur "Achat", vous devez connaître votre Risk/Reward (R:R) théorique. C’est la colonne vertébrale de votre rentabilité.

Le minimum vital : Viser un R:R de 1:1,5 est souvent une base saine pour compenser les pertes inévitables.

L’équilibre Winrate / R:R :

- Scalping intense : Un winrate élevé permet d’accepter des R:R plus faibles.

- Suivi de tendance : Un winrate plus bas exige des R:R ambitieux pour couvrir les séries de pertes.

Où placer la cible ?

Il existe deux grandes écoles pour définir ses objectifs :

A. Le Price Action (Niveaux techniques et psychologiques)

C'est la méthode la plus pure.

- Supports et Résistances : Les zones où le prix a déjà réagi par le passé sont les cibles les plus logiques.

- Les chiffres ronds : Ce sont des barrières psychologiques puissantes. Regardez l'Or en ce moment : les grands paliers attirent le prix comme des aimants.

Les indicateurs (L'objectivité pure)

L'avantage ? Aucune place pour l'interprétation ou l'émotion.

- Points Pivots : Calculés automatiquement chaque jour, ils offrent des objectifs clairs (R1, R2, S1...) souvent travaillés par les algorithmes.

- Retracements de Fibonacci : Parfaits pour viser la fin d'une correction. Le bémol : Ils demandent une certaine maîtrise pour être tracés sur les bons sommets/creux.

La discipline de sortie

Prendre ses profits est sans doute l'exercice le plus difficile en trading. Entre la peur de voir le prix se retourner et la cupidité de vouloir "toujours plus", le cerveau souffre.

La règle d'or : Avoir un objectif atteignable avec lequel vous êtes serein vaut mieux qu'un "Trade de l'espace" qui finit par se retourner contre vous.

Le Break-Even : Votre ange gardien ou votre pire ennemi ?Le Break-Even (BE), c'est ce moment magique où l'on déplace son Stop Loss au niveau de son prix d'entrée. Risque zéro. Sécurité totale. Enfin... en théorie.

Le piège psychologique

Il n'y a rien de plus réconfortant que de mettre son trade à BE. Mais il n'y a rien de plus frustrant que de se faire sortir "à zéro" juste avant de voir le marché s'envoler vers notre Take Profit.

L'erreur classique : Passer à BE trop tôt par simple peur de perdre. Le marché se moque de votre prix d'entrée ; il a besoin de respirer. En étouffant votre trade, vous transformez souvent des positions gagnantes en opportunités manquées.

3 stratégies pour un BE intelligent

Pour que le BE soit un outil et non une béquille émotionnelle, il doit être systématique :

1. La distance fixe : On ne passe à BE que lorsque le prix a atteint un certain objectif intermédiaire, par exemple un Ratio Risque/Récompense de 1:1. Simple, clair, objectif.

2. La structure du prix : C’est la méthode la plus technique. On attend que le marché crée une nouvelle structure (un nouveau "creux" ou "sommet") pour protéger sa position derrière ce nouveau rempart.

3. L'assistance technique : Utiliser des indicateurs de tendance comme les plats de Kijun (Ichimoku) ou le SAR Parabolique pour ne citer qu’eux.

Un outil à double tranchant

Le Break-Even procure la meilleure sensation possible : l'invincibilité. Mais sans une stratégie de sortie rigoureuse, c'est aussi le meilleur moyen de saboter vos statistiques à long terme.

Ne laissez pas votre peur décider de votre gestion de risque . Intégrez le BE dans votre plan, backtestez-le, et respectez-le.

FLASH MACRO : MERCREDI 28 JANVIER 2026Journée de "Super Mercredi" sur les marchés ! Aujourd'hui, deux des plus grandes banques centrales du monde prennent la parole pour annoncer leurs taux d'intérêt. C'est le moment où la direction des marchés pour les prochaines semaines peut se décider.

🕯 Les rendez-vous prioritaires (Haute Importance) :

- 15h45 : Décision de la BoC sur les taux d'intérêt (CAD) 🇨🇦

- 16h30 : Stocks de pétrole brut (USD) 🇺🇸

- 20h00 : Décision de la FED sur les taux d'intérêt (USD) 🇺🇸

- 20h30 : Conférence de presse du FOMC (USD) 🇺🇸

💡 Le Coin Éducatif : Décision de Taux et "Forward Guidance"

Pourquoi tout le monde s'arrête de respirer lors de ces annonces ?

Le Taux d'Intérêt : C'est le prix de l'argent. Si une banque centrale augmente ses taux, l'argent devient plus cher à emprunter, ce qui freine l'inflation mais renforce généralement la monnaie.

Le Communiqué et la Conférence : Souvent, le chiffre du taux ne change pas (statu quo). Le vrai mouvement vient alors du "Forward Guidance" : les indices donnés par les banquiers centraux sur ce qu'ils comptent faire lors des prochaines réunions. Chaque mot est pesé par les investisseurs.

🎤 Comment lire les chiffres ?

Hausse des taux (ou ton très ferme) : Généralement haussier pour la devise concernée (CAD à 15h45, USD à 20h00).

Baisse des taux (ou ton très souple) : Généralement baissier pour la devise.

Statu quo : Le marché se focalisera sur la conférence de presse de 20h30 pour déceler le futur biais de la Fed.

🛡 Conseil de discipline :

Le FOMC (20h00 - 21h00) est l'événement le plus volatil du calendrier. Les algorithmes peuvent créer des "whipsaws" (mouvements violents dans les deux sens) pour nettoyer la liquidité avant de choisir une direction réelle.

Mon conseil : Ne soyez pas un "héros". Si vous n'êtes pas à l'aise avec la gestion du risque extrême, restez à l'écart des paires en USD et du Gold ce soir. La direction claire se dessine souvent le lendemain matin.

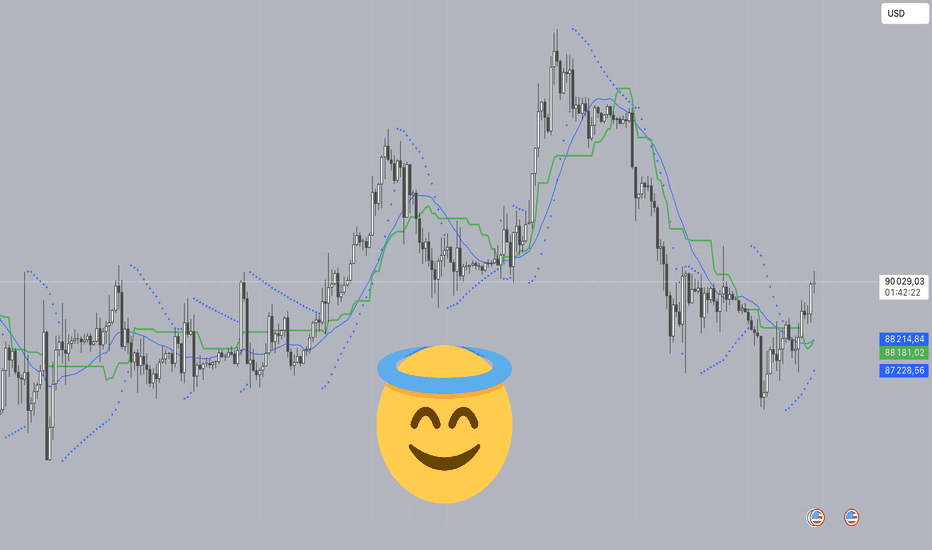

C'EST QUOI UNE RÉSISTANCE DYNAMIQUE ?➡️Définition et fonctionnement d'une résistance dynamique

Contrairement à une résistance statique, une résistance dynamique évolue avec le temps. Elle est généralement représentée par des moyennes mobiles, des lignes de tendance descendantes ou des bandes de volatilité (comme les bandes de Bollinger). Une résistance dynamique agit comme un plafond mouvant, influencé par l'évolution du prix et la tendance du marché.

➡️Comment identifier et utiliser une résistance dynamique ?

1. Utiliser des indicateurs techniques : Les moyennes mobiles (50, 100, 200 périodes) sont souvent utilisées comme résistances dynamiques.

2. Observer les lignes de tendance : En traçant une trendline baissière, vous pouvez voir comment le prix respecte une barrière dynamique.

3. Regarder la réaction des prix : Si le marché touche une moyenne mobile et rebondit à plusieurs reprises, c'est un signe qu'elle joue un rôle de résistance dynamique.

💡 Astuce : Plus une résistance dynamique est testée sans être franchie, plus elle est solide. Cependant, une cassure nette avec un fort volume peut signaler un retournement haussier.

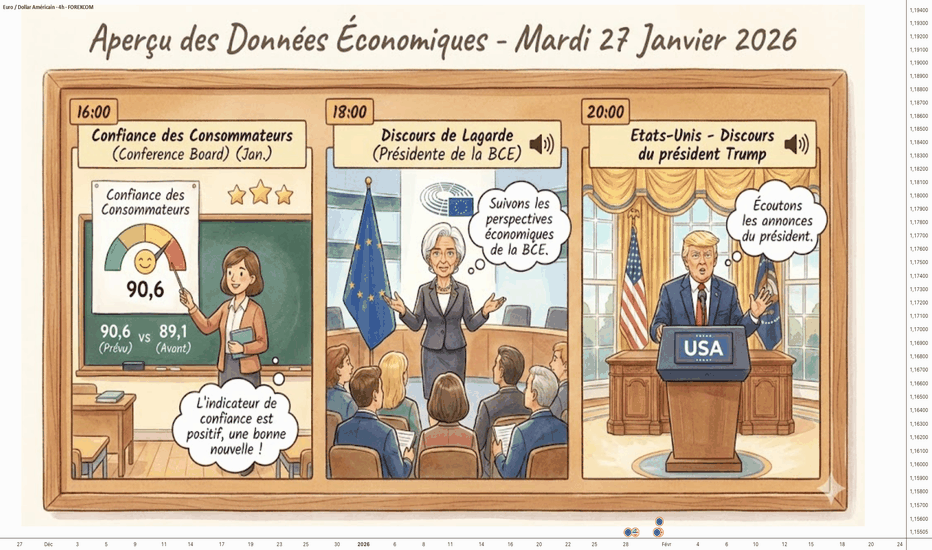

FLASH MACRO : MARDI 27 JANVIER 2026La journée s'annonce électrique. Nous passons d'un indicateur de confiance pur cet après-midi à une soirée dominée par les discours des deux côtés de l'Atlantique. Voici votre boussole pour naviguer dans cette volatilité.

🕯 Les rendez-vous prioritaires :

- 16h00 : Confiance des consommateurs - Conference Board (USD) 🇺🇸

- 18h00 : Discours de Christine Lagarde (Présidente de la BCE) - EUR 🇪🇺

- 20h00 : Discours du Président Trump - USD 🇺🇸

💡 Le Coin Éducatif : La Confiance des Consommateurs

Cet après-midi, nous surveillons l'indice du Conference Board. Pourquoi ? Parce que l'économie américaine repose sur la consommation.

On interroge des milliers de ménages sur leur perception du marché de l'emploi et leurs intentions d'achat. Si le consommateur est confiant, il dépense. S'il dépense, l'économie croît, ce qui pousse généralement la banque centrale à maintenir des taux fermes. C'est un indicateur de santé globale très suivi par les investisseurs institutionnels.

🎤 Comment lire les chiffres ?

Pour la Confiance (16h00) : Le consensus attend 90,6. Un chiffre au-dessus de cette prévision est théoriquement haussier pour le Dollar (USD), car il confirme la résilience de l'économie.

Pour les Discours (18h00 & 20h00) : Ici, pas de chiffres. On guette le ton.

Lagarde : Cherchez des indices sur la prochaine baisse (ou maintien) des taux européens.

Trump : Ses propos sur le commerce ou la fiscalité peuvent provoquer des mouvements brusques et imprévisibles sur le Dollar Index (DXY).

🛡 Conseil de discipline :

La soirée sera "instable" techniquement. Entre le discours de la BCE à 18h00 et celui de la Maison Blanche à 20h00, les paires comme l'EUR/USD risquent de subir des balayages de liquidité (liquidity sweeps) importants.

Mon conseil : Ne laissez pas vos positions "courir" sans protection durant ces interventions. Si vos cibles techniques sont atteintes avant 18h00, pensez à prendre des profits partiels ou à remonter vos stops.

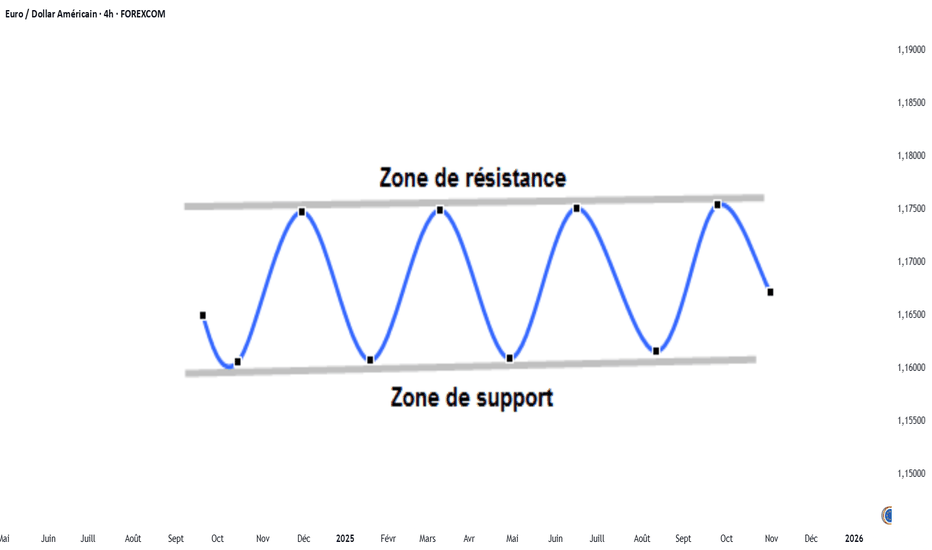

C'EST QUOI UNE RÉSISTANCE STATIQUE EN TRADING ?➡️Définition et fonctionnement d'une résistance statique

Une résistance statique correspond à un niveau de prix fixe où le marché a souvent tendance à buter avant de reculer. Ce niveau est basé sur l’historique des prix, identifié grâce aux zones où le marché a fréquemment rencontré une forte pression vendeuse. Les résistances statiques ne bougent pas et servent de repère clé pour anticiper les retournements.

➡️Comment identifier une résistance statique ?

Pour repérer une résistance statique :

1. Analysez les zones de plafonnement des prix sur des périodes passées.

2. Recherchez des niveaux de prix où des chandeliers (ou bougies) se sont régulièrement arrêtés ou inversés.

3. Utilisez les outils de traçage comme les lignes horizontales ou les rectangles sur les graphiques pour marquer ces niveaux.

💡 Astuce : Une résistance statique devient encore plus fiable si elle est testée plusieurs fois par le marché. Surveillez aussi les volumes : un rejet avec un volume élevé renforce la pertinence de cette zone

LES PRINCIPES DE RÉSISTANCE ET SUPPORT EN TRADING ?Salut l'équipe ! On commence cette semaine par les fondations. Avant de parler d'indicateurs complexes, il faut maîtriser la géographie du marché. Les Supports et Résistances sont les frontières invisibles où le prix réagit.

➡️ Le concept du Sol et du Plafond : Une bataille psychologique

Pour faire simple, imaginez le cours du prix comme un ballon dans une maison à plusieurs étages :

* Le Support (Le Sol) : C'est une zone de prix en dessous du cours actuel où les acheteurs sont historiquement plus forts que les vendeurs. Quand le prix tombe sur ce niveau, il a tendance à "rebondir" vers le haut, car l'intérêt d'achat y est fort (c'est pas cher !).

* La Résistance (Le Plafond) : C'est l'inverse. C'est une zone au-dessus du cours actuel où les vendeurs prennent le contrôle. Quand le prix monte vers ce niveau, il a du mal à le traverser et est souvent rejeté vers le bas (c'est trop cher !).

Ces niveaux ne sont pas magiques, ils représentent simplement la mémoire des investisseurs.

➡️ Le Principe de Polarité : Quand les rôles s'inversent

C'est la règle d'or à retenir pour trader. Un niveau ne meurt jamais, il change de fonction.

Lorsqu'une Résistance (plafond) est cassée violemment par le prix, elle ne disparaît pas. Elle se transforme souvent en Support (sol) pour le futur.

* *Pourquoi ?* Parce que ceux qui ont vendu au niveau de l'ancienne résistance regrettent et veulent racheter s'ils en ont l'occasion, et ceux qui n'ont pas acheté avant attendent que le prix revienne sur ce niveau pour entrer ("Retest"). C'est ce qu'on appelle le changement de polarité (ou *Flip*).

💡 Astuce :

"Ne tracez jamais vos supports et résistances comme des lignes fines et précises au pixel près. Considérez-les toujours comme des ZONES ou des BANDES de prix. Le marché n'est pas chirurgical, il est élastique."

Rick Rieder, le prochain “shadow Fed Chair” ?Qui sera le prochain « shadow Fed Chair » en attendant que Jérôme Powell quitte son poste au mois de mai prochain ? Cette question est centrale pour les perspectives de politique monétaire de la Réserve fédérale des Etats-Unis et pour la tendance des actions, des obligations et du dollar US ce premier semestre 2026.

Le nom du prochain patron de la FED devrait être connu cette fin de mois de janvier et les candidats favoris sont Rick Rieder, Kevin Warsh, Christopher Waller et Kevin Hassett. Parmi ces quatre candidats, il semble que Rick Rieder soit passé en tête des probabilités d’être choisi par Trump pour être le prochain shadow Fed Chair.

En effet, dans cette période comprise entre février et mai 2026, il est probable que le marché soit davantage à l’écoute du prochain patron de la FED que de Jérôme Powell qui sera sur les 3 derniers mois de son mandat.

Concernant le profil du prochain président de la FED, plusieurs points clés sont importants à suivre, notamment les suivants :

• Le positionnement vis-à-vis de l’inflation et des baisses de taux d’intérêt des fonds fédéraux US

• La proximité avec le Président Trump

• Le positionnement vis-à-vis du marché actions

• Le positionnement vis-à-vis du marché des cryptos

Rick Rieder coche aujourd’hui un nombre croissant de cases sur ces différents critères. En tant que Chief Investment Officer pour les stratégies obligataires mondiales chez BlackRock, il dispose d’une crédibilité très forte auprès des marchés financiers, en particulier sur les sujets de taux, de dette publique et de conditions financières globales. Sa capacité à lire les cycles macroéconomiques et à anticiper les inflexions de politique monétaire est largement reconnue par les investisseurs institutionnels.

Sur le plan de l’inflation, Rick Rieder adopte une approche pragmatique et moins dogmatique que celle de la FED actuelle. Il s’est à plusieurs reprises montré ouvert à l’idée que la désinflation puisse se poursuivre malgré un marché du travail encore solide, ce qui plaide en faveur de baisses de taux graduelles mais réelles en 2026. Cette lecture est globalement alignée avec les attentes du marché et avec la volonté de Donald Trump de soutenir la croissance et les actifs financiers.

Sa relation indirecte avec l’administration Trump constitue également un atout. Sans être un profil politique clivant, Rick Rieder est perçu comme compatible avec une vision plus pro-marchés, moins restrictive et plus attentive à la soutenabilité de la dette américaine. À l’inverse, certains autres candidats sont jugés soit trop idéologiques, soit trop académiques.

Concernant les marchés actions, Rick Rieder n’a jamais caché son biais favorable pour les actifs risqués dans un environnement de liquidité abondante et de taux réels maîtrisés. Un tel positionnement renforcerait le scénario d’un soutien implicite de la FED aux marchés financiers durant la transition de pouvoir.

Enfin, sur les cryptomonnaies, Rick Rieder s’est montré relativement ouvert, reconnaissant leur place croissante dans l’écosystème financier global, tout en plaidant pour une régulation pragmatique plutôt que restrictive. Un signal qui serait particulièrement bien accueilli par les marchés crypto en cas de nomination.

Dans ce contexte, la montée en puissance de Rick Rieder comme “shadow Fed Chair” potentiel pourrait devenir l’un des principaux catalyseurs de marché du premier semestre 2026.

AVERTISSEMENT GÉNÉRAL :

Ce contenu s'adresse aux personnes familières avec les marchés financiers et les instruments financiers, et est fourni à titre informatif uniquement. L'idée présentée (y compris les commentaires de marché, données de marché et observations) ne constitue pas un produit de recherche de la part d'un département de recherche de Swissquote ou de ses affiliés. Ce matériel vise à mettre en lumière les mouvements du marché et ne constitue en aucun cas un conseil en investissement, juridique ou fiscal. Si vous êtes un investisseur particulier ou si vous manquez d’expérience dans le trading de produits financiers complexes, il est recommandé de consulter un conseiller agréé avant toute décision financière.

Ce contenu n’a pas pour objectif de manipuler le marché ni d’encourager un comportement financier spécifique.

Swissquote ne garantit en aucun cas la qualité, l’exactitude, l’exhaustivité ou l’absence de violation de ce contenu. Les opinions exprimées sont celles du consultant et sont fournies à des fins éducatives uniquement. Toute information liée à un produit ou un marché ne doit pas être interprétée comme une recommandation d'une stratégie d’investissement ou d’une transaction. Les performances passées ne garantissent pas les résultats futurs.

Swissquote, ses employés et représentants ne sauraient en aucun cas être tenus responsables de tout dommage ou perte, directe ou indirecte, résultant de décisions prises sur la base de ce contenu.

L'utilisation de marques ou de noms commerciaux de tiers est uniquement à titre informatif et n’implique aucune approbation de la part de Swissquote, ni que le propriétaire de la marque a autorisé Swissquote à promouvoir ses produits ou services.

Swissquote est la marque commerciale regroupant les activités de Swissquote Bank Ltd (Suisse) régulée par la FINMA, Swissquote Capital Markets Limited régulée par la CySEC (Chypre), Swissquote Bank Europe SA (Luxembourg) régulée par la CSSF, Swissquote Ltd (Royaume-Uni) régulée par la FCA, Swissquote Financial Services (Malte) Ltd régulée par la MFSA, Swissquote MEA Ltd (Émirats arabes unis) régulée par la DFSA, Swissquote Pte Ltd (Singapour) régulée par la MAS, Swissquote Asia Limited (Hong Kong) licenciée par la SFC, et Swissquote South Africa (Pty) Ltd supervisée par la FSCA.

Les produits et services de Swissquote sont destinés uniquement aux personnes autorisées à les recevoir conformément au droit local.

Tout investissement comporte un risque. Le risque de perte en tradant ou en détenant des instruments financiers peut être important. La valeur des instruments financiers, y compris mais sans s’y limiter, actions, obligations, cryptomonnaies et autres actifs, peut fluctuer à la hausse comme à la baisse. Il existe un risque important de perte financière lors de l'achat, de la vente, du staking ou de l'investissement dans ces instruments. SQBE ne recommande aucun investissement, transaction ou stratégie en particulier.

Les CFD sont des instruments complexes comportant un risque élevé de perte rapide en raison de l'effet de levier. La grande majorité des comptes de clients de détail subissent des pertes en capital lors du trading de CFD. Vous devez vous assurer que vous comprenez le fonctionnement des CFD et que vous pouvez vous permettre de prendre un risque élevé de perte.

Les actifs numériques ne sont pas régulés dans la plupart des pays et les règles de protection des consommateurs peuvent ne pas s’appliquer. En tant qu'investissements hautement volatils et spéculatifs, ils ne conviennent pas aux investisseurs ayant une faible tolérance au risque. Assurez-vous de bien comprendre chaque actif numérique avant de trader.

Les cryptomonnaies ne sont pas considérées comme une monnaie légale dans certaines juridictions et sont soumises à des incertitudes réglementaires.

L'utilisation de systèmes basés sur Internet peut entraîner des risques importants, notamment, mais sans s’y limiter, la fraude, les cyberattaques, les pannes de réseau et de communication, ainsi que le vol d’identité et les attaques de phishing liées aux crypto-actifs.

Le Cycle de Marché : Votre pire ennemi est souvent... vous-mêmeOn le répète souvent : " The trend is your friend ". Mais entre la théorie et le clic sur le bouton "Buy" ou "Sell", il y a un monde. Un monde peuplé d'impatience et d'over-trading.

Comprendre où l'on se situe (Le Cycle de Wyckoff)

Le marché ne bouge pas au hasard. Il respire en quatre phases distinctes :

1. Accumulation (Range) : Les "mains fortes" achètent discrètement. Le prix stagne, l'ennui s'installe.

2. Tendance Haussière (Markup) : La cassure se confirme, le prix s'envole. C'est ici que l'on veut être.

3. Distribution (Range) : Le sommet. Les profits sont pris, le prix hésite et forme un nouveau plateau.

4. Tendance Baissière (Markdown) : La chute. La panique ou la capitulation.

5. Retour en Accumulation : Et la boucle recommence.

Leçon du mercredi 21 Janvier

Mercredi dernier, j'ai pris un trade juste après la cassure d'une droite de tendance. Sur le papier, ça ressemble à un setup. En réalité ? Le pourcentage de réussite était minime.

Cette erreur m'a rappelé une règle d'or : Le contexte est roi.

Si vous tradez en 15m mais que vous ignorez que l'unité 4H est en pleine phase de distribution, vous jouez à la roulette russe.

Bien identifier sa position sur les unités de temps supérieures permet de filtrer ces "faux signaux" de cassure qui ne sont, au final, que des bruits de marché.

Si ta stratégie te dit de trader dans la tendance, fais-le. Ne cherche pas à être plus malin que le marché.

Et vous, quelle a été votre plus grosse leçon apprise suite à un trade impulsif récemment ? On en discute en commentaires !

FLASH MACRO : LUNDI 26 JANVIER 2026On démarre la semaine avec une configuration très précise : le calendrier américain est totalement vide aujourd'hui. Toute la volatilité et l'attention institutionnelle vont se concentrer sur une seule annonce majeure ce matin en zone Euro.

🕯 L’unique rendez-vous du jour :

- 09h40 : Indice IFO du Climat des Affaires (EUR - Allemagne) 🇩🇪

💡 Le Coin Éducatif : Le "Thermomètre" IFO

Puisque c'est notre seule boussole aujourd'hui, comprenons bien son importance. L'indice IFO est considéré comme l'indicateur avancé le plus fiable pour l'Allemagne (et donc pour l'Euro).

L'Institut IFO interroge 9 000 dirigeants d'entreprises sur leur perception de l'économie actuelle et leurs prévisions pour les 6 prochains mois. C'est un indicateur de "sentiment" : il nous dit si ceux qui tiennent les cordons de la bourse dans l'industrie allemande sont optimistes ou inquiets.

🎤 Comment lire les chiffres ?

La lecture est directe, mais surveillez bien l'écart avec les prévisions :

Chiffre supérieur aux attentes : Signe de résilience de l'économie allemande. C'est généralement un signal haussier pour l'Euro (EUR).

Chiffre inférieur aux attentes : Signale un ralentissement de la locomotive européenne. Cela peut peser sur l'Euro et favoriser une baisse face aux autres devises.

🛡 Conseil de discipline :

Comme c'est la seule annonce de la journée, le marché risque de "sur-réagir" au chiffre à 09h40. En l'absence de news US cet après-midi pour compenser, le mouvement impulsé ce matin pourrait devenir la tendance de fond pour toute la journée.

Mon conseil : Ne soyez pas en position 5 minutes avant 09h40. Laissez la bougie de réaction se stabiliser. Si le chiffre est très éloigné du consensus, cherchez des opportunités de continuation sur vos paires en EUR (comme l'EUR/USD ou l'EUR/JPY).

S&P 500, le FED put est-il activable maintenant ?Alors que la volatilité a augmenté sur le marché actions pour des raisons global-macro et géopolitiques, la première décision de politique monétaire de l’année de la FED ce mercredi 28 janvier est très attendue. Il est improbable que la FED vienne en soutien du marché, le FED put n’est pas activable actuellement. Mais le FED put, c’est quoi ?

Le Fed put, c’est la croyance que si les marchés chutent trop violemment ou si le système financier est menacé, la Fed assouplira sa politique monétaire.

Concrètement, cela peut prendre la forme de : baisses de taux, pause ou arrêt du resserrement monétaire, injections de liquidités court terme, programmes d’achats d’actifs (QE) à duration longue. Sans inflation maîtrisée, le Fed put est très éloigné, même en cas de baisse des marchés car il ne protège pas contre les marchés baissiers normaux.

Voici ce que vous devez retenir :

Le FED put est activable si le S&P 500 chute de plus de 20/30% en l’espace de très peu de temps et si l’inflation n’est pas trop au-dessus de la cible de la FED

Une simple correction normale du marché ne permet pas l’activation du FED Put

Le FED Put est activable en cas de stress financier US majeur, un grippage total du marché interbancaire, du marché monétaire ou du marché obligataire

Le FED put est activable en cas de choc déflationniste majeur

Dans tous les cas, il faut une inflation de retour à la cible de la FED des 2% pour rendre possible l’activation du FED put.

Pour comprendre pourquoi le FED put n’est pas activable aujourd’hui, il faut rappeler que la FED ne réagit pas en priorité aux marchés actions, mais à la stabilité du système financier et à son mandat inflation/emploi. Une baisse du S&P 500, même significative, n’est pas suffisante tant qu’elle reste ordonnée, progressive et sans contagion systémique.

Historiquement, les véritables activations du FED put ont eu lieu dans des contextes extrêmes : crise financière de 2008, crise du marché repo en 2019, choc Covid en 2020, ou stress bancaire régional en 2023. Dans tous ces épisodes, le point commun n’était pas la baisse des actions en soi, mais un risque de rupture du fonctionnement normal des marchés financiers.

Aujourd’hui, malgré une volatilité en hausse, les marchés de financement en dollars fonctionnent, la liquidité reste globalement disponible, et les spreads de crédit, bien qu’en tension, ne signalent pas de stress systémique imminent. Le marché du travail américain demeure résilient, la consommation tient, et l’économie ne montre pas de signes clairs de récession profonde.

Surtout, l’élément clé reste l’inflation. Tant que l’inflation sous-jacente et les anticipations d’inflation ne sont pas durablement revenues vers 2%, la FED ne peut pas se permettre de soutenir les marchés de manière agressive. Un FED put prématuré risquerait de relancer les pressions inflationnistes et de décrédibiliser la politique monétaire.

En résumé, le FED put n’est pas un filet de sécurité permanent pour les investisseurs actions. Il s’active uniquement lorsque la stabilité financière est menacée et que l’inflation le permet. Dans l’environnement actuel, les marchés doivent encore accepter une phase de volatilité et d’ajustement sans attendre un soutien explicite de la FED.

AVERTISSEMENT GÉNÉRAL :

Ce contenu s'adresse aux personnes familières avec les marchés financiers et les instruments financiers, et est fourni à titre informatif uniquement. L'idée présentée (y compris les commentaires de marché, données de marché et observations) ne constitue pas un produit de recherche de la part d'un département de recherche de Swissquote ou de ses affiliés. Ce matériel vise à mettre en lumière les mouvements du marché et ne constitue en aucun cas un conseil en investissement, juridique ou fiscal. Si vous êtes un investisseur particulier ou si vous manquez d’expérience dans le trading de produits financiers complexes, il est recommandé de consulter un conseiller agréé avant toute décision financière.

Ce contenu n’a pas pour objectif de manipuler le marché ni d’encourager un comportement financier spécifique.

Swissquote ne garantit en aucun cas la qualité, l’exactitude, l’exhaustivité ou l’absence de violation de ce contenu. Les opinions exprimées sont celles du consultant et sont fournies à des fins éducatives uniquement. Toute information liée à un produit ou un marché ne doit pas être interprétée comme une recommandation d'une stratégie d’investissement ou d’une transaction. Les performances passées ne garantissent pas les résultats futurs.

Swissquote, ses employés et représentants ne sauraient en aucun cas être tenus responsables de tout dommage ou perte, directe ou indirecte, résultant de décisions prises sur la base de ce contenu.

L'utilisation de marques ou de noms commerciaux de tiers est uniquement à titre informatif et n’implique aucune approbation de la part de Swissquote, ni que le propriétaire de la marque a autorisé Swissquote à promouvoir ses produits ou services.

Swissquote est la marque commerciale regroupant les activités de Swissquote Bank Ltd (Suisse) régulée par la FINMA, Swissquote Capital Markets Limited régulée par la CySEC (Chypre), Swissquote Bank Europe SA (Luxembourg) régulée par la CSSF, Swissquote Ltd (Royaume-Uni) régulée par la FCA, Swissquote Financial Services (Malte) Ltd régulée par la MFSA, Swissquote MEA Ltd (Émirats arabes unis) régulée par la DFSA, Swissquote Pte Ltd (Singapour) régulée par la MAS, Swissquote Asia Limited (Hong Kong) licenciée par la SFC, et Swissquote South Africa (Pty) Ltd supervisée par la FSCA.

Les produits et services de Swissquote sont destinés uniquement aux personnes autorisées à les recevoir conformément au droit local.

Tout investissement comporte un risque. Le risque de perte en tradant ou en détenant des instruments financiers peut être important. La valeur des instruments financiers, y compris mais sans s’y limiter, actions, obligations, cryptomonnaies et autres actifs, peut fluctuer à la hausse comme à la baisse. Il existe un risque important de perte financière lors de l'achat, de la vente, du staking ou de l'investissement dans ces instruments. SQBE ne recommande aucun investissement, transaction ou stratégie en particulier.

Les CFD sont des instruments complexes comportant un risque élevé de perte rapide en raison de l'effet de levier. La grande majorité des comptes de clients de détail subissent des pertes en capital lors du trading de CFD. Vous devez vous assurer que vous comprenez le fonctionnement des CFD et que vous pouvez vous permettre de prendre un risque élevé de perte.

Les actifs numériques ne sont pas régulés dans la plupart des pays et les règles de protection des consommateurs peuvent ne pas s’appliquer. En tant qu'investissements hautement volatils et spéculatifs, ils ne conviennent pas aux investisseurs ayant une faible tolérance au risque. Assurez-vous de bien comprendre chaque actif numérique avant de trader.

Les cryptomonnaies ne sont pas considérées comme une monnaie légale dans certaines juridictions et sont soumises à des incertitudes réglementaires.

L'utilisation de systèmes basés sur Internet peut entraîner des risques importants, notamment, mais sans s’y limiter, la fraude, les cyberattaques, les pannes de réseau et de communication, ainsi que le vol d’identité et les attaques de phishing liées aux crypto-actifs.

COMMENT PROTÉGER LES PROFITSPourquoi la majorité des traders gagnent de l’argent… mais ne savent pas le conserver ?

Beaucoup de traders vivent le même scénario :

Un trade en profit

Le prix a déjà touché TP

Finalement, la position est clôturée à BE ou en perte

Le problème ne vient pas de l’entrée.

👉 Il vient de la gestion du profit.

💰 La dure réalité du trading

Gagner du profit est une compétence.

Conserver le profit est un état d’esprit.

Le market ne paie pas ceux qui ont raison le plus souvent,

il paie ceux qui savent quand garder et quand lâcher.

🔻 Trader perdant

Prend profit trop tôt par peur

Déplace le SL de manière émotionnelle

Espère encore alors que le trade est déjà en gain

Transforme le profit en stress

🔺 Trader rentable

A un plan de protection du profit avant l’entrée

Accepte de rater la fin du mouvement

Ne regrette jamais un profit encaissé

Comprend que : argent sur le compte > argent sur le chart

3 règles pour PROTECT PROFIT

1️⃣ Le profit est un actif, pas un rêve

→ Quand le market paie, votre rôle est de protéger, pas de réclamer plus.

2️⃣ Déplacer le SL avec une logique, pas avec la peur

→ Le SL suit la structure du marché, pas les émotions.

3️⃣ Prendre profit n’est jamais une erreur

→ La seule erreur est de laisser un trade gagnant devenir perdant.

📌 Les traders qui survivent ne prennent pas tout le mouvement.

📌 Ils ramènent de l’argent après chaque cycle.

⚠️ Question après chaque trade

Si le marché se retourne maintenant, suis-je satisfait de ce profit ?

Si la réponse est non,

👉 alors le profit n’est pas encore sous contrôle.

Conclusion

Protect Profit ne vous rend pas riche rapidement.

Mais c’est la seule raison pour laquelle votre account survit.

Trading n’est pas maximiser un trade,

c’est optimiser toute la trajectoire.

Du trader d’indicateurs au lecteur du marchéIl y a eu une période où je croyais que le marché pouvait être « décodé » grâce aux indicateurs. J’en ai étudié beaucoup — du RSI au MACD, en passant par les bandes de Bollinger — testant combinaison après combinaison, système après système, avec la conviction qu’il suffisait de trouver la bonne formule pour que le prix obéisse.

Quand un trade gagnait, je pensais m’être rapproché de la vérité. Quand je perdais, je me disais que l’indicateur n’était pas encore assez bon. Alors j’en changeais. Ce cycle a duré bien plus longtemps que je ne veux l’admettre.

Jusqu’au moment où j’ai commencé à réaliser une vérité inconfortable, mais indéniable :

les indicateurs ne prédisent rien.

Ils ne font que décrire ce que le marché a déjà fait. Tous les signaux auxquels je faisais confiance arrivaient, en réalité, après le mouvement du prix.

Le vrai changement dans ma façon de penser ne vient pas d’un nouvel indicateur, mais du fait d’en retirer. J’ai arrêté de me demander « cet indicateur donne-t-il un signal d’achat ou de vente ? » et j’ai commencé à poser d’autres questions — plus difficiles, mais plus réelles :

Dans quelle phase se trouve le marché ?

Sommes-nous en tendance, en correction ou simplement dans du bruit ?

Où le prix est-il accepté, et où est-il rejeté ?

Et surtout : qui contrôle réellement le marché à cet instant précis ?

En regardant le marché ainsi, j’ai compris que le prix ne se déplace jamais au hasard. Il évolue selon le comportement, les flux de capitaux et la psychologie collective. Ce que j’appelais autrefois des « signaux » n’était en fait que la conséquence d’une histoire déjà écrite sur le graphique.

À partir de là, les indicateurs ont perdu leur rôle central. Non pas parce qu’ils sont inutiles, mais parce que j’ai compris qu’ils servent à clarifier la lecture — pas à raconter l’histoire.

La véritable histoire se trouve dans le comportement du prix. Chaque bougie n’est plus simplement verte ou rouge ; elle reflète l’hésitation, l’acceptation, le rejet et les décisions, petites ou grandes, prises par le marché. Une fois que l’on lit cela, on n’est plus obsédé par le sommet ou le creux parfait, mais par la direction que le marché cherche réellement à prendre — et par la question de savoir s’il faut participer ou rester à l’écart.

Le plus grand changement est survenu lorsque j’ai accepté une idée presque paradoxale :

un trader n’a pas besoin de prédire l’avenir.

Mon travail consiste simplement à lire correctement le présent.

Quand je lis correctement, je sais quand ne pas trader. J’accepte de laisser passer des opportunités floues. Je comprends que la patience est aussi une position — et parfois la meilleure.

Les indicateurs sont toujours là, mais ils ont retrouvé leur juste place : un support à la vision, et non le cœur de la décision. Et depuis que je suis passé de « chercheur de signaux » à « lecteur du marché », je ne trade pas plus — mais je comprends beaucoup mieux ce que je fais, et pourquoi je le fais.

Si vous êtes déjà passé par cette phase d’apprentissage des indicateurs comme moi, vous le comprendrez sans doute :

le problème n’a jamais été l’outil, mais la manière dont nous regardons le marché.

Et vous, comment lisez-vous votre graphique aujourd’hui ?

Macro-économie : À chaque style son prisme d'analyseQue vous soyez Scalper ou Investisseur long terme, ignorer la macro-économie est une erreur. Cependant, la regarder sous le même angle est tout aussi dangereux. L'analyse doit s'adapter à votre horizon de temps .

Le Scalper : La Macro comme "Champ de Mines"

À cette échelle, l'analyse Top-Down (fondamentale) est souvent parasitée par le "bruit" des algorithmes et des flux d'ordres.

- L'objectif : Non pas deviner la direction, mais identifier les zones de danger.

- L'action : Surveiller l'agenda économique pour éviter d'être balayé par une bougie de volatilité.

- Conseil : Restez à l'écart 5 à 10 min avant et après une news majeure (CPI, FOMC). Ne jouez pas aux devinettes avec les chiffres.

Le Day Trader : Le Biais Directionnel

Ici, l'analyse technique domine, mais elle doit être guidée par le sentiment de marché.

- L'objectif : Un bon concept est de déterminer si nous sommes en journée Risk-On (appétit pour le risque) ou Risk-Off (refuge).

- L'action : Utiliser les corrélations (DXY, Yields) pour valider votre biais directionnel du jour. La macro donne le "vent", l'analyse technique donne le "timing".

Le Swing Trader : La Macro comme Boussole

Plus l'unité de temps augmente (H4 à Hebdomadaire), plus les fondamentaux prennent le dessus sur le graphique.

- L'objectif : Suivre les flux institutionnels et les cycles économiques.

- L'action : C'est ici que l'analyse technique passe au second plan. On ne trade plus une figure chartiste, on trade une divergence entre la valeur réelle (fondamentale) et le prix.

L'Investisseur : Le Temps Long

Ici, on sort du "bruit". L'unité de temps est le mensuel, voire l'annuel.

- L'objectif : Ignorer les fluctuations émotionnelles.

- L'action : Se concentrer sur la valeur intrinsèque et les cycles de long terme. Pour l'investisseur, la macro-économie n'est pas une météo, c'est le climat.

L’analyse macro et fondamentale des entreprises sont l’essence même. On parle EBITDA, résultats, reporting, ratio, marge.

On voit bien que l’analyse macro-économique est essentiel à l’activité d’un trader, cependant la lecture n’est pas la même en fonction de sont type de trading/investissement.

QU'EST CE QUE LE LEVIER EN TRADING ?Salut l'équipe ! Aujourd'hui, on parle de l'outil le plus puissant mais aussi le plus dangereux du trader : l'Effet de Levier. C'est souvent grâce à lui qu'on peut gagner gros, mais c'est à cause de lui que beaucoup perdent tout.

➡️ Comprendre le mécanisme : Un "Amplificateur" de puissance

Imaginez que vous voulez soulever une pierre très lourde. À mains nues, c'est impossible. Avec une barre de fer (un levier), vous pouvez la soulever facilement. En trading, c'est pareil. Le levier est un prêt temporaire que votre courtier (broker) vous accorde pour ouvrir une position plus grosse que votre propre capital.

Exemple : Si vous avez 100$ et un levier de 1:100, vous pouvez contrôler une position de 10 000$ sur le marché ! Cela permet aux petits comptes de faire des profits intéressants même sur des petits mouvements de prix. C'est un accélérateur de gains.

➡️L'Arme à double tranchant : Gains multipliés = Pertes multipliées

C'est là qu'il faut faire très attention. Le levier ne multiplie pas seulement vos gains potentiels, il multiplie aussi vos pertes. Si le marché va dans votre sens, c'est génial, vous gagnez vite. Mais si le marché part dans le sens inverse de seulement 1%, avec un fort levier, vous pouvez perdre une énorme partie (voire la totalité) de votre capital très rapidement. Le levier n'est pas de l'argent gratuit, c'est un outil de vitesse. Conduire une Ferrari à 300km/h vous amène plus vite à destination, mais la moindre erreur de pilotage est fatale.

💡 Astuce : "N'utilisez jamais le levier maximum proposé par votre broker juste parce qu'il est disponible. Ajustez votre levier (ou la taille de votre lot) en fonction de votre perte maximale autorisée par trade, et non en fonction de vos envies de gains rapides."

FLASH MACRO : JEUDI 22 JANVIER 2026Préparez-vous à une après-midi intense sur les marchés. Le calendrier américain est chargé de données "Top Tier" qui vont tester la résilience de l'économie US. Voici votre feuille de route.

🕯 Les rendez-vous prioritaires (Haute Importance) :

- 14h30 : PIB Trimestriel (T3) - USD 🇺🇸

- 14h30 : Inscriptions hebdomadaires au chômage - USD 🇺🇸

- 16h00 : PCE Core - Indice des prix (Mensuel et Annuel) - USD 🇺🇸

- 18h00 : Stocks de pétrole brut - USD 🇺🇸

💡 Le Coin Éducatif : Focus sur le PIB et le PCE Core

Aujourd'hui, nous surveillons deux indicateurs fondamentaux :

Le PIB (Produit Intérieur Brut) : C'est la mesure ultime de la croissance. Il représente la valeur totale de tout ce que le pays a produit. Un PIB qui grimpe montre une économie en pleine forme.

Le PCE Core (Personal Consumption Expenditures) : Attention, c'est l'indicateur crucial. Contrairement à l'IPC (vu la semaine dernière), le PCE est la mesure d'inflation préférée de la Réserve Fédérale (Fed) pour ajuster ses taux. Il est plus précis car il s'adapte aux changements de comportement des consommateurs.

🎤 Comment lire les chiffres ?

Pour le PIB : Un chiffre supérieur aux prévisions (4,3 %) montre une économie qui surchauffe, ce qui est généralement haussier pour le Dollar.

Pour le PCE Core : Si l'inflation annuelle dépasse les 2,8 %, cela mettra la pression sur la Fed pour ne pas baisser les taux trop vite (favorable au Dollar, défavorable aux indices).

Pour le Chômage : On surveille la barre des 209K. Un chiffre plus bas est signe de force.

🛡 Conseil de discipline :

Avec des annonces à 14h30 PUIS à 16h00, la séance de New York risque d'être très nerveuse. Il n'est pas rare de voir le marché partir dans un sens à 14h30, puis changer totalement de direction à 16h00 après les chiffres du PCE.

Mon conseil : Ne soyez pas pressés. La vraie direction institutionnelle se dessinera souvent après la deuxième vague de 16h00. Si vous tradez le Gold ou le Nasdaq, réduisez votre exposition (lot size) aujourd'hui.

QUEL EST LE LIEN ENTRE PIP ET LOT EN TRADING ? ➡️ Comprendre la relation entre PIP et LOT

Le PIP mesure les variations de prix sur le marché, tandis que le LOT détermine la taille de votre position en trading.

- 1 PIP représente une variation minuscule dans le prix.

- La valeur monétaire d'un PIP dépend directement de la taille du LOT. Par exemple :

- Sur un lot standard (100 000 unités), 1 PIP vaut environ 10 USD pour une paire comme EUR/USD.

- Sur un mini-lot (10 000 unités), 1 PIP vaut environ 1 USD.

- Sur un micro-lot (1 000 unités), 1 PIP vaut environ 0,10 USD.

➡️Pourquoi ce lien est crucial en gestion des risques ?

La taille de votre lot influence directement vos gains ou pertes par PIP. C’est pourquoi :

1. Vous devez ajuster votre taille de lot en fonction de votre capital et de votre tolérance au risque.

2. Plus le lot est grand, plus chaque PIP a un impact important sur votre compte.

3. Une gestion du risque efficace passe par une compréhension de ce lien pour éviter de surdimensionner vos positions.

💡 Astuce : Utilisez un calculateur de PIP pour évaluer précisément la valeur d'un PIP avant de prendre une position.

Pourquoi le marché pump violemment… puis dump sans pitié ?Il y a un moment sur le graphique que presque tous les traders ont déjà vécu. Le prix évolue latéralement depuis suffisamment longtemps pour rendre tout le monde impatient. Puis soudain, en seulement quelques bougies, tout explose. La résistance est franchie proprement, les clôtures sont fortes, et une nouvelle apparaît pile au bon moment pour justifier le breakout. En regardant le graphique, il devient difficile de ne pas croire que le marché entre dans une nouvelle tendance.

C’est souvent à ce moment-là que le clic sur le bouton BUY se produit. Pas par avidité, mais parce que cela semble logique. La structure est propre, le momentum clair, le récit macro-économique va dans le même sens. Si ce n’est pas maintenant, quand alors ?

Et c’est précisément à cet instant que le marché commence à vous remarquer.

Le prix ne se retourne que rarement immédiatement. Il progresse encore un peu, juste assez pour renforcer la conviction que la décision était correcte. D’autres entrées tardives apparaissent. Les stop-loss sont placés de manière très similaire, juste sous l’ancienne zone de breakout. Sur le graphique, c’est une zone nette. Pour le trader, c’est de la gestion du risque. Pour le marché, c’est de la liquidité.

Puis, sans qu’aucune mauvaise nouvelle ne soit nécessaire, le prix commence à ralentir. D’abord quelques bougies hésitantes, puis un mouvement inverse bien plus rapide que la hausse précédente. Les premiers stop-loss sont déclenchés, entraînant des liquidations en chaîne. La pression vendeuse ne vient pas de ceux qui veulent vendre, mais de ceux qui sont forcés de le faire.

Avec le recul, le pump initial ne ressemble plus au début d’une tendance. Il ressemble plutôt à une invitation. Une invitation très logique, très convaincante, et très difficile à refuser.

L’insight est là : le marché n’a pas besoin que votre analyse soit fausse. Il lui suffit que vous agissiez conformément à ce qui “semble correct”. Lorsque trop de personnes croient au même scénario, ce scénario devient une source de liquidité — et non plus un avantage.

USDCHF M30 - LOGIQUE DU TRADE & CONCEPT D'EXTENDED GOLDEN POCKETCe trade repose sur l'exploitation d'un retracement de haute précision au sein d'une tendance établie. Après une impulsion haussière franche, la stratégie consiste à ne pas "chasser le prix", mais à attendre son retour dans une zone de décote institutionnelle. Le concept de l'Extended Golden Pocket (EGP), situé entre les niveaux 61.8% et 66.8% de Fibonacci, représente le point d'équilibre optimal où le ratio risque/récompense est le plus élevé. C'est dans cette zone que les algorithmes et les grandes mains cherchent généralement à se repositionner, offrant ainsi une probabilité de rebond supérieure à la moyenne.

Paramètres Techniques et Niveaux Stratégiques

La réussite de cette opportunité réside dans le respect strict des paliers numériques identifiés lors de la phase de planification :

* 0.78982 : Point d'Entrée (Entry) — Exécution précise au cœur de la zone EGP.

* 0.79482 : Point de Sortie (Take Profit) — Zone de liquidité et palier de 50 pips.

* 61.8% - 66.8% : Zone Fibonacci "Extended Golden Pocket" (Zone de réaction).

* 0.78750 : Invalidation théorique (Stop Loss) — Placé sous le dernier creux structurel.

* 1:3+ : Ratio Risque/Récompense généré par la précision de l'entrée.

Guide d'Application de la Stratégie pour la Communauté

Pour appliquer cette stratégie de manière récursive, le processus suit trois étapes rigoureuses. Premièrement, identifiez une impulsion de marché claire (un mouvement "A vers B" qui casse une structure). Deuxièmement, tracez votre outil de retracement de Fibonacci du point bas au point haut et marquez précisément la zone entre 61.8% et 66.8%. Enfin, faites preuve de patience : n'intervenez que si le prix pénètre cette "Golden Area" avec des signes de rejet (mèches ou bougies de retournement). Cette approche simplifie la prise de décision en éliminant le stress émotionnel et en se focalisant uniquement sur les zones de haute probabilité.

La puissance du multi-timeframe (MTF) Vous avez un setup parfait, mais le trade échoue systématiquement ? Le coupable est souvent le même : le bruit de marché . Pour augmenter drastiquement vos probabilités de réussite, vous devez apprendre à aligner les planètes (ou plutôt vos graphiques).

La stratégie des trois cadres

Pour chaque position, vous devez valider trois dimensions :

- L'UT Supérieure : Elle donne la tendance de fond et les niveaux institutionnels. On ne parie pas contre elle.

- L'UT Intermédiaire : Elle définit la structure locale et confirme votre biais. C'est le pont entre le fond et la forme.

- L'UT d'Exécution : C'est ici que vous traquez le signal précis pour optimiser votre ratio risque/récompense (RR).

Voici quelque exemple de cadre temporel

- Hebdomadaire à 4 heures.

- Journalier à 1 heure.

- 4 heures à 15 min.

- 1 heures à 5 min.

- 15 min à 1min.

Entraînez votre œil

L'erreur classique est de passer d'un onglet à l'autre et de perdre le fil.

Utilisez les mises en page multi-écrans de TradingView. En affichant vos 3 UT simultanément, votre cerveau commence à percevoir la "confluence" de manière instinctive. Vous ne cherchez plus des entrées, vous attendez l'alignement parfait.

Résultat ? Moins d'entrées impulsives (FOMO), moins de "bruit", et surtout : des trades en totale harmonie avec le flux du marché.